Согласно ст. 1005 Гражданского кодекса Российской Федерации, по агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия от своего имени, но за счет принципала либо от имени и за счет принципала; агентский договор может быть заключен на определенный срок или без указания срока его действия.

Агентский договор является консенсуальным, возмездным, двусторонне обязывающим. Стороны договора агент и принципал. Предмет агентского договора совершение по поручению принципала юридических и иных, то есть неюридических (фактических) действий.

Отличия агентского договора с ИП от договора комиссии и поручения

Если агент совершает действия от имени принципала — то агентский договор с ИП будет схож с договором поручения, а когда агент действует от своего имени — имеет место сходство с договором комиссии.

Несмотря на схожесть агентского договора с ИП с договорами комиссии и поручения, он имеет специфические отличия от них:

- предмет: агентский договор может включать в себя не только совершение юридически значимых действий, но позволяет возложить на агента совершение действий фактического характера;

- возможность ограничения прав принципала и агента на заключение аналогичных соглашений;

- агентское соглашение рассчитано на долгосрочные действия, нежели соглашение поручения, заключаемое для совершения определенных юридических действий, предусмотренных в документе и указанных в доверенности, или договор комиссии, который заключается для совершения одной или нескольких сделок;

- от договора поручения данный документ отличается также тем, что агент исполняет поручение лично. Передоверие возможно лишь при наличии на то соответствующего полномочия, которое отдельно оговаривается в доверенности, либо, когда агент вынужден сделать это в интересах принципала.

- По агентскому договору, как и по договору комиссии, возможно привлечение третьих лиц. Поэтому если ИП-принципал хочет ограничить возможность субагентирования, это сразу прописывается при заключении агентского соглашения.

Преимущества:

1. Работник не связан конкретным графиком исполнения трудовой функции и может сам планировать свое рабочее время, не подчиняется трудовой дисциплине, у него нет должностной инструкции, в пределах которой он выполняет свои функции. Таким образом, принципал не имеет в отношении агента властных административных полномочий, несмотря на возможность принципала давать ему указания.

2. Оплата труда в любом случае зависит от объема выполненных работ или оказанных услуг, что стимулирует к более активному труду;

3. Агент может формировать собственную клиентскую базу, что может иметь для него значение в дальнейшем;

4. Возможность совмещать деятельность с работой по трудовому договору без ограничения на количество рабочих часов;

5. Отсутствие материальной ответственности на основании гл. 37 39 ТК РФ.

Расторжение агентского договора с ИП

Агентские договорные отношения между ИП могут быть расторгнуты по взаимному согласию обеих сторон, или же при отказе одного из ИП исполнять свои обязанности (в таком случае на него накладываются штрафные санкции).

Также расторжение происходит при следующих условиях:

- если агент скончался;

- признание агента судом его полностью недееспособным или ограниченно дееспособным

- признание агента судом без вести отсутствующим;

- признание агента банкротом.

Какой договор выбрать при работе через посредника

Прежде чем определиться с выбором вида посреднического договора (агентирования, комиссии, поручения), надо получить ответы на ряд вопросов:

- Какие действия должен и вправе совершить посредник? Если через посредника будет совершена разовая сделка, то лучше всего заключить договор комиссии или поручения. При этом если предполагается, что посредник должен будет совершить, помимо сделки, какие-то юридические действия (взыскать задолженность, представить клиента в суде и др.), то договор комиссии не подойдет, т.к. комиссионер вправе совершать только сделки. Агентский договор позволяет агенту совершать в интересах клиента самый широкий спектр действий. Такой договор рекомендуется заключать, когда кроме самого заключения сделки, у агента есть и другие обязанности (например, провести маркетинговые исследования, организовать рекламу, найти покупателя).

- Какие права и обязанности возникают у сторон по сделкам? Посредник может действовать от своего имени (договор комиссии или агентский договор, заключенный по модели договора комиссии) или от имени клиента (договор поручения или агентский договор, заключенный по модели договора поручения). Вот пример часто возникающей ситуации: производитель продает свои товары через посредника. Предположим, что товар оказался ненадлежащего качества или по какой-то причине не был доставлен покупателю после получения аванса, тогда покупатель обратится с претензией к посреднику. Обратите внимание, что если посредник действовал по договору комиссии, то и ответственность перед покупателем несет он, а не производитель. Таким образом, если посредник не хочет нести такую ответственность, то и заключать договор комиссии ему не стоит.

- Какова ответственность посредника перед клиентом? Если говорить об интересах посредника, то ему выгоднее заключить агентский договор по модели поручения, т.к. тогда он будет отвечать только за исполнение своих обязанностей и не несет ответственность за неисполнение сделки третьим лицом. А вот для клиента выгоден договор по модели комиссии, т.к. агент в этом случае должен еще и проявлять осмотрительность при выборе контрагента. Дополнительно по такому договору стороны могут указать условие о делькредере (ст. 993 ГК РФ). В этом случае агент отвечает не только за свои действия, но и за исполнение сделки третьим лицом, и в случае ее неисполнения клиент вправе предъявить к агенту требование о возмещении убытков.

- Возможность дополнительной выгоды для агента. Речь идет о ситуации, когда агент заключил сделку на более выгодных условиях. Предположим, клиент поручил агенту заключить договор на поставку материалов по оговоренным ценам, а агент смог это сделать по более низкой цене. Может ли агент получить эту разницу в цене в виде дополнительной выгоды для себя? Да, может, если агентский договор заключен по модели комиссии. При этом по общему правилу, эта выгода должна быть разделена поровну между агентом и клиентом, но стороны могут договориться и о другой пропорции распределения.

- В каких случаях посредник может отказаться от исполнения договора? Возможность одностороннего отказа посредника от договора есть по договору поручения, а также по договору комиссии или агентскому договору, в котором не указан срок его действия. При этом стороны не могут договориться о запрете одностороннего отказа, т.к. эта норма является императивной. Посредник не может в одностороннем порядке отказаться от своих обязанностей, если на определенный срок заключен договор комиссии или агентский договор и текст не содержит условия о таком праве.

- В каких случаях клиент может отменить свое поручение посреднику? Предположим, клиент заключил договор с посредником на поиск покупателей, но нашел выгодный для себя вариант самостоятельно, поэтому больше не нуждается в посреднических услугах. Если посредник не хочет идти на расторжение договора по соглашению сторон, то клиент может сделать это в одностороннем порядке. По закону клиент обязан сообщить посреднику об одностороннем отказе от договора заранее (не позднее, чем за 30 дней) только в двух случаях: при отказе от договора поручения, заключенного с коммерческим представителем, и если был заключен бессрочный договор комиссии. При этом клиент должен:

- возместить посреднику понесенные им расходы по сделке и выплатить вознаграждение за уже проделанную работу (если был заключен бессрочный договор комиссии или агентский договор по модели комиссии или агентский договор по модели поручения, по которому посредник не действует в качестве коммерческого представителя);

- возместить посреднику все убытки, в том числе упущенную выгоду, возникшую из-за отмены поручения (если это срочный договор комиссии или поручения или агентский договор по модели поручения, по которому посредник является коммерческим представителем).

Структура и содержание типового агентского договора с ИП.

- Дата и место заключения соглашения.

- Наименование сторон. В данном случае сторонами являются индивидуальные предпринимателями (ИП) — физические лица, зарегистрированные в установленном законом порядке и осуществляющие предпринимательскую деятельность без образования юридического лица.

- Предмет договора. Необходимо определить действия, которые должен осуществлять агент. Это могут быть юридические услуги, услуги по покупке-продаже товаров, сделки с недвижимостью и прочее.

- Срок действия договора. Документ может быть заключен на определенный срок либо без указания срока действия.

- Права и обязанности сторон. Договорные отношения могут ограничить права как одной, так и другой стороны (например, неразглашение, запрет на заключение аналогичных документов по данной сделке).

- Сроки выполнения агентского поручения.

- Сдача отчета Агента. За совершенные действия агент несет ответственность. Следует прописать в каком виде и в какой срок будет предоставлять агентский отчет.

- Вознаграждение Агента и порядок расчета. Вознаграждение может выплачиваться после совершения агентом определенных действий либо после исполнения всего соглашения.

- Ответственность сторон.

- Основания и порядок расторжения договора. Расторжение регулируется Гражданским кодексом РФ.

- Разрешение споров.

- Форс-мажор.

- Прочие условия.

- Список приложений.

- Адреса и реквизиты сторон.

- Подписи сторон.

Бухгалтерский учет

Документирование и корреспонденции счетов по операциям между агентом и принципалом учитывают не только условия выплаты агентского вознаграждения в целом, но и такие нюансы, как:

- работает ли агент от собственного имени либо от имени заказчика;

- получает ли агент вознаграждение из сумм реализованного третьей стороне товара (перечислений от стоимости заключенных им договоров) либо заказчик производит оплату отдельной суммой;

- хранится ли товар, с которым работает агент, на его складе либо нет, и т.д.

Вариантов учетных схем может быть несколько, основные из них приведены ниже.

Проводки у агента, если он действует от имени заказчика

Агент, работающий от имени заказчика, не является владельцем ТМЦ, с которыми он работает. Следовательно, у него не возникает ни доходов, ни расходов, связанных непосредственно с этими ценностями (ПБУ 9/99).

Проводки:

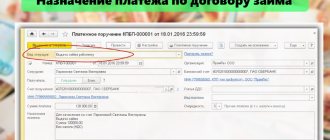

- Д51 (или 52) К76 — поступили средства от принципала для обеспечения сделки, с учетом НДС и вознаграждения.

- Д76 К90.1 — вознаграждение агенту.

- Д90.3 К68.2 — НДС с суммы вознаграждения.

- Д60 К51 — перечислено поставщику за ТМЦ для принципала.

- Д76 К60 — возмещаемые агентские расходы зафиксированы в учете, с НДС.

Товары, полученные для заказчика, учитываются за балансом, Д002 (товар не является собственностью агента). После отгрузки со склада агента товара заказчику они списываются с К002.

Проводки у агента, если он действует как посредник

- Д62 К76 — выручка по договору.

- Д51 (или 52) К62 — покупатель произвел оплату.

- Д76 К51 (или 52) — перечисление средств за проданные ТМЦ принципалу (за минусом сумм вознаграждения).

- Д62 К90.1 — вознаграждение агенту учтено.

- Д90.3 К68.2 — НДС на вознаграждение начислено.

- Д76 К62 — к зачету вознаграждение агента.

Аналогично предыдущему варианту ведется забалансовый учет активов: Д004 – оприходование ТМЦ на продажу, К004 – списаны проданные ТМЦ.

У принципала учет схож с учетом расчетов с поставщиками, однако следует учитывать работу с ними посредством третьего лица – агента.

Проводки заказчика в случае, если агент действует от его имени

- Д76 К51 — перечисление агенту денег на закупку, вознаграждение, возмещение его расходов.

- Д41 К76 — учтена закупка товара через агента (аналогичной проводкой в стоимости товара учитываются агентское вознаграждение, стоимость доставки).

- Д 19 К76 — НДС с закупки товара (аналогичной проводкой учитывается НДС с вознаграждения, стоимости доставки).

- Д68.2 К19 — к вычету НДС.

Проводки заказчика в случае, если агент действует как посредник

- Д51 К62 — получены д/средства от агента, полученные им от покупателей.

- Д62 К90.1 — зафиксирована выручка от агента согласно его отчету.

- Д90.3 К68.2 — НДС на вырученную сумму.

- Д20 (или 44, 26) К76 — зафиксировано вознаграждение агенту.

- Д19 К76 — НДС на вознаграждение.

- Д 68.2 К19 — к вычету НДС.

- Д90.2 К20 (или 26, 44) — списание затрат по услугам агента.

- Д76 К62 — к зачету вознаграждение агента.

Что необходимо учитывать при построении агентских схем?

Следует учитывать требования, выдвигаемые налоговой службой перед компаниями, задействованными в агентских схемах и агентской схемой в целом. Не соблюдение данных требований может привести к признанию дохода принципала доходом компании (агента) и соответствующему налогообложению.

- У компаний должны быть полностью независимые хозяйственные структуры. Между агентской компанией и принципалом не должно существовать ни какой связи, которая бы могла подставить под сомнение независимость агента. Т.е принципал не может быть акционером компании, директором принципала и директором не может быть одно и то же лицо, принципал и акционер компании не должен иметь тот же адрес и т.д.

- Предоставление агентских услуг должно быть основным и «обычном» видом деятельности компании и агентские услуги должны предоставляется на постоянной и независимой основе. Т.е. компания не может предоставлять агентские услуги только одному принципалу, так как это может быть признано как нарушением условий «обычной» деятельности на постоянной и независимой основе и как доказательство зависимости компании от принципала. Поэтому мы рекомендуем вместо одного принципала использовать несколько принципалов и разбить агентскую схему по несколько схем, где участвуют разные принципалы, которым агентские услуги предоставляет одна английская компания.

- Между принципалами и оншорной компанией должны быть заключены и подписаны агентские договора, где чётко указанно, кому и по продажам каких товаров будут предоставлены агентские услуги. Сделки могут быть осуществлены только с теми компаниями и по таким товарам, которые указаны в агентских договорах.

При выборе страны регистрации агентской компании, кроме основных критериев, описанных в начале статьи, следует также принимать во внимание такие факторы, как стоимость регистрации и поддержания компании, отчетность и аудит, возможность получения номинального сервиса.

Требование при агентской схеме

Оншорная компания должна соответствовать ряду требованиям, определяющим в конечном счете «работоспособность» схемы. Суть таковых в следующем:

- во-первых, юрисдикция, из которой происходит агентская компания, в любом случае должна отсутствовать в официальном перечне оффшорных зон, утвержденном распоряжением КМУ №106-р от 1.03.2000 г.;

- во-вторых, желательно наличие договора об избежании двойного налогообложения, заключенного между страной агента и Украиной;

- в-третьих, законодательство страны должно позволять заключение прямых договоров с оффшорными компаниями без ущерба для налогового статуса агентской фирмы (так, например, в Эстонии принят оффшорный перечень сродни украинскому, что положило конец активному использованию местных фирм в качестве посредников в «агентских схемах»).

Данным критериям отвечает ряд европейских юрисдикций, однако наиболее популярны среди украинских предпринимателей две из них – Великобритания, Чехия, Кипр.

Блог о налогах Владимира Турова

Сплошь и рядом «схемы», формальность, фиктивность… Эти подонки-предприниматели днями-ночами не спят в раздумьях, как нагреть государство… Что это: предвзятое отношение налоговиков или реалии российского бизнеса? Неудачный опыт тех, кто хотел схитрить и думал: «Я умнее налоговиков», – сказывается на добропорядочных налогоплательщиках. Конечно, сотрудники фискальной службы будут всех подряд подгонять под шаблон недобросовестности и вынюхивать нехорошие признаки. Да и бизнесмены, однажды разочаровавшись в партнере, начнут к другим относиться с недоверием и опаской.

В этой статье речь пойдет о посреднических отношениях: от фальшивых до самых настоящих. Небольшой обзор из попыток запятнать «честное имя посредника»… А, может быть, просто досадных недоразумений. И успешный опыт «благородного» сотрудничества, на который хотели повесить ярлык «схемы».

Когда агент полностью зависит от принципала

Агент должен быть абсолютно самостоятельным, независимым и свободным, в противном случае его признают «марионеткой», которая принадлежит принципалу и слово сказать без его команды не может. Например, в Постановлении АС Поволжского округа №Ф06-12733/2016 от 25.05.2017г. по делу №А12-18080/2016 сотрудники фискальной службы обнаружили, что доверитель и поверенный, работали как единое целое. Общая территория, входы-выходы, вывеска, кассовая линия, фирменный стиль. Персонал работал то там, то здесь. В итоге, договор поручения признали формальным и доначислили.

Мария Морозова

Юрист и налоговый консультант «Туров и партнеры»:

Ничего удивительного. Каждое лицо должно обладать признаками самостоятельности и добросовестности, обязательно должно быть отдельное помещение, активы. Сотрудники должны четко понимать, у кого они трудоустроены. Кроме того, должна присутствовать деловая цель для каждой сделки и экономическая обоснованность. Ведь все являются коммерческими организациями и имеют единственную цель – получение прибыли. Сегодня недостаточно подписать договор и наладить минимальный документооборот: нужно чтобы юридическая сторона взаимоотношений соответствовала реальности.

Когда агент закупает товар через «серые» фирмы

В Постановлении АС Северо-Кавказского округа по делу №А32-33124/2016 от 18.07.2017г. агент заключил договор на поставку семян. Налоговики не стали рыться в тонкостях агентских отношений. Они сразу же обратили внимание на контрагентов посредника. Довольно подозрительные «личности»:

- Основные и транспортные средства отсутствуют;

- Материальных и трудовых ресурсов нет;

- Налоговые вычеты по НДС составляют 97-99%.

Плюс, расхождения в количестве и стоимости продукции по договорам с реальностью. В итоге все тайное стало явным: налоговики выяснили, что товар все-таки был куплен, но напрямую у производителей, работающих на спецрежимах. А «серые» контрагенты были включены в цепочку для создания НДС.

Когда агент дублирует функции сотрудников принципала

В Постановлении АС Западно-Сибирского округа по делу №А45-10722/2016 от 12.07.2017г. агенты с принципалом наделали массу ошибок. Ощущение, что состряпал агентский договор и делай, что душе угодно, не обращая внимание на НК РФ, ГК РФ. Авось прокатит…

- Агенты были созданы буквально за неделю до заключения агентского договора;

- Учредитель и руководитель одного из агентов в прошлом был сотрудником принципала;

- Агенты не обладали необходимыми материальными, техническими и трудовыми ресурсами для исполнения обязательств по агентским договорам;

- Не несли расходов по ведению реальной хозяйственной деятельности: нет коммунальных и арендных платежей;

- Принципал и агенты – взаимозависимые лица, находились по одному адресу;

- Общие контрагенты: покупатели принципала одновременно являлись поставщиками агентов;

- В штате принципала работали сотрудники, которые выполняли функции агентов;

- Аналогичные услуги другим компаниям агенты не оказывали;

- Бухгалтерскую и налоговую отчетность агентов вел бухгалтер принципала;

- Поручения, отчеты, а также акты выполненных работ составлялись в один день.

Кроме того, налоговики придрались к отсутствию конкурентных листов. Принципал не доказал конкурентный отбор поставщиков. По три конкурентных листа оказалось мало, чтобы доказать «привлекательность» агентов. И даже возмущения принципала на тему «конкурентные листы – не документы бухгалтерского отчета» суд счел неубедительными: для доказательств реальности все документы важны.

Мария Морозова

Юрист и налоговый консультант «Туров и партнеры»:

В 2008 году Президиум ВАС РФ пришел к выводу, что расходы налогоплательщика являются экономически обоснованными, даже если у него в штате имеются подразделения, выполняющие аналогичные функции (Постановление Президиума ВАС РФ от 18.03.2008г. №14616/07). На данный момент основная причина проигрыша компаний в суде — отсутствие доказательств того, что компания, дублирующая функции штатного персонала, действительно выполняла свою работу. Именно это и стало решающим аргументом в данном деле. Если вы используете агента, то он действительно должен участвовать в заключении сделок. К тому же, если уж вы пользуетесь услугами бухгалтера принципала, тогда должен быть соответствующий договор. Конечно, лучше вывести бухгалтера на аутсорсинг.

Когда агент не заморачивается с документами и платит минимум налогов

Сотни тысяч раз было сказано, написано: чем больше документов, тем лучше. А еще лучше, если документы составлены максимально подробно с описанием мелочей. Но на грабли с наплевательским отношением к бумагам «и так сойдет» компании продолжают наступать. Например, в Постановление АС Западно-Сибирского округа по делу №А03-16153/2016 от 03.07.2017г. обе стороны посреднических отношений решили не париться с бумажной волокитой. Заключили договор комиссии, а вот выполнить «документальные» условия договора забыли:

- Не было документов, подтверждающих передачу товара;

- Письма согласования расходов, необходимые для исполнения договоров, отсутствовали;

- Еженедельные отчеты о выполненной работе также не велись.

К тому же, суммы, указанные в отчетах комиссионера, не совпадали с поступлениями расчетного счета. Сотрудники сторон не в курсе о существовании друг друга. Кстати, этот факт вполне логичен, ведь комитент, опять-таки, обладал признаками номинальной структуры…

Когда посредники – подконтрольные родственники и работают за спасибо

В запутанном деле №А21-2133/2016 улик не в пользу агентских отношений хоть отбавляй… История действительно запутанная, клубок из взаимозависимости, подконтрольности и неразберихи… Был ИП-комиссионер, занимался оптовой и розничной торговлей. С ним сотрудничали пять ИП-комитентов, которые одновременно являлись принципалами для поставщика комитента.

- Взаимозависимость везде и всюду. Вокруг да около родственные связи… Руководитель поставщика – супруг ИП-комиссионера. Комитенты в разное время работали на поставщика;

- Счета открыты в одном банке;

- Доход от деятельности комитентов был фактически равен расходу. Налоги минимальны;

- Комиссионер контролировал деятельности посредников. Не было ни малейшего намека на самостоятельность: «ассортимент, количество, цену приобретения и реализации товаров, поставщиков и покупателей товаров комитенты не определяли, денежными средствами не распоряжались, управленческих решений не принимали. Контроль над приобретением и реализацией товара не осуществляли, пояснить обстоятельства хозяйственной деятельности не смогли, самостоятельной деятельности не осуществляли»;

- Комитенты физически не могли осуществлять предпринимательскую деятельность, т.к. проживали в другом городе, работали в других компаниях;

- Бухгалтерский и налоговый учет всей «группировки» вел один бухгалтер;

- На складе не было отдельных участков для каждого комитента. Помещение склада использовалось как единое целое, товары комиссионера и комитентов не разделялись;

- Отчеты комиссионера составлены в одностороннем порядке, от лица комитентов подписывались доверенным лицом комиссионера;

- В книге учета доходов и расходов комиссионер вел учет товара не в разрезе комитентов, как это должно было быть при добросовестной финансово-хозяйственной деятельности, а в разрезе ассортимента товаров. При этом отчеты комиссионера составлялись в разрезе каждого комитента, в целях подтверждения комитентами не превышения доходов, установленных рамками УСН;

- Задолженность комиссионера перед комитентами за 3 года составила почти 600 млн руб. При этом комитенты продолжали сотрудничество и никаких действий, направленных на взыскание долгов, не предпринимали. А на допросе не смогли ответить, должен им что-то комиссионер или нет, т.е. попросту не знали о существовании задолженности.

В итоге суд на основании Определения ВС РФ №307-КГ17-10232 от 09.08.2017г. решил, что «организованная предпринимателем комиссионная торговля с участием взаимозависимых и подконтрольных контрагентов, которые самостоятельной коммерческой деятельности не вели, была направлена на минимизацию его налоговых обязательств».

Когда об агентских отношениях знает только принципал

В Постановлении АС Поволжского округа №Ф06-23644/2017 по делу №А55-21937/2016 от 12.09.2017г. в акте выполненных агентом работ отсутствовал точный перечень услуг. Что конкретно делал посредник, как участвовал в переговорах – неизвестно… Налоговики решили, что договор фиктивен, приступили к поиску доказательств. И не зря:

- Юридический, почтовый адрес, номер телефона агента полностью совпадает с контактной информацией принципала;

- Основные средства отсутствуют;

- Оплата НДФЛ и страховых взносов не производилась;

- Платежей за наем персонала и услуги аутсорсинга нет;

- Бывший руководитель агента работает у принципала.

В ходе допроса бывшего директора посредника сотрудники фискальной службы выяснили, что он ничего не знает об агентских отношениях тех лет. Ни он один такой: как выяснилось, контрагенты, с которыми посредник заключал договоры, не в курсе о его существовании. Суд пришел к выводу о фиктивности услуг по агентскому договору.

Когда агенты самые настоящие

Если посредник на самом деле крутится, как белка в колесе, не забывая про четкость в бумагах, свободу и бизнес, тогда плодотворным отношениям ничего не грозит. А теперь, позитивные истории.

В Постановление АС Северо-Западного округа по делу №А13-6063/2015 от 07.09.2017г. налоговиков смутила взаимозависимость комитента и комиссионеров и «мутное» условие договора: «обязанность комитента по обеспечивать комиссионеров компьютерами и оргтехникой для осуществления торговли с несением расходов по их содержанию, проведению мероприятий по продвижению товара, реализуемого комиссионерами, возмещению понесенных комиссионерами расходов, которые необходимы для исполнения поручения комитент». Налогоплательщики оказались сильнее и доказали, что между ними самые настоящие отношения:

- Во-первых, комиссионеры были зарегистрированы в качестве юрлиц задолго до начала посреднических отношений с комитентом;

- Во-вторых, посредники имеют необходимый штат сотрудников и материальные ресурсы для ведения деятельности;

- В-третьих, каждый участник сделок соответствует всем признакам самостоятельности и добросовестности: «самостоятельно исполняет обязательства в рамках уставной деятельности, самостоятельно ведет учет своих доходов и расходов, исчисляет налоги и представляет налоговую отчетность»;

- В-четвертых, отчеты выполнены подробно, описаны детально конкретные услуги, оказанные комиссионерами: «сведения о стоимости товара, полученного от комитента и отгруженного покупателям, указаны даты отгрузки и номера счетов-фактур, а также суммы перечисленных комитенту за товар денежных средств»;

- В-пятых, в договоре комиссии описаны все важные моменты отношений, в том числе, ответственность сторон, штрафные санкции.

Инспекция не нашла доказательств того, что товар к конечным потребителям поступал напрямую от комитента, минуя посредников. Впрочем, инспекция также не смогла доказать, как взаимозависимость повлияла на результаты сделок. В итоге, суд указал, что «привлечение обществом к реализации товара конечным покупателям в качестве комиссионеров взаимозависимых организаций не является доказательством получения налогоплательщиком необоснованной налоговой выгоды, а может иметь юридическое значение в целях налогового контроля, только если установлено, что сделки в действительности не совершались, реально не исполнены и не были обусловлены разумными экономическими или иными причинами».

Мария Морозова

Юрист и налоговый консультант «Туров и партнеры»:

Сама по себе взаимозависимость не является поводом для признания сделок фиктивными, важна именно реальность сделок. Теперь это также прописано в НК РФ в статье 54.1. Налоговикам больше не позволено доначислять налоги по формальным признакам.

Принципал может компенсировать агенту расходы агента, связанные с исполнением поручения принципала, такие как: транспорт, рекламу, аренду склада. Весьма любопытно, что, существует письмо Минфина о том, что можно компенсировать агенту его расходы на аренду офиса, зарплату сотрудникам, расходы на налоги и подобные платежи. С точки зрения закона, это правда: закон позволяет компенсировать агенту и списывать на затраты даже эти расходы агента. Но как вы понимаете абсолютно противоречит логике и общепринятым признакам самостоятельности. Конечно, это не первая позиция Минфина с которой он не сразу определился.

Если все гладко, реально и подробно, не о чем волноваться. Пустые придирки со стороны налоговиков – были, есть и будут. Например, в Определении ВС РФ № 308-КГ17-5821 от 18.05.2017г. по делу №А20-3019/2015 налоговики думали-думали, к чему бы придраться в идеальных агентских отношениях… и надумали – нерациональность и неэффективность агента. Суд объяснил сотрудникам фискальной службы, что оценка эффективности посредника не их ума дело.

В Постановлении АС Центрального округа по делу №А48-2818/2016 от 12.09.2017г. налоговикам показались подозрительными подписи в агентском договоре и документации. Договор подписан одним директором принципала, а документы по сделкам другим, соответственно, сделки нереальны. К тому же, свидетели, указанные в актах передачи клиентов, не подтвердили взаимоотношений с агентом. Казалось бы, провал… Однако, грамотно оформленных документов хватило, чтобы отстоять реальность. Агент предоставил договор, дополнительные соглашения, акты передачи клиентов, акты об оказании услуг, платежные документы об оплате услуг, счета-фактуры.

По поводу того, что клиенты не знают агента суд указал, что «это обстоятельство не опровергает факта оказания агентских услуг, т.к. в силу статьи 1005 ГК РФ агентские действия могут совершаться агентом как от своего имени, но за счет принципала, так и от имени и за счет принципала, а по условиям агентского договора агентские услуги в виде анализа рынка и представления информации о потенциальных покупателях, оказания содействия при заключении договоров между потенциальными покупателями и принципалом должны были совершаться агентом от имени принципала».

Агентская схема: как внедрить и сэкономить по максимуму

На онлайн-интенсиве «Агентская схема: как внедрить и сэкономить по максимуму», который стартует 1 декабря, Мария Морозова расскажет обо всех деталях посреднических отношений. Курс состоит из четырех занятий. Вы узнаете абсолютно все: от теории до внедрения и дальнейшего построения отношений, с учетом свежей судебной практики и новинок законодательства.

Мария Морозова

Юрист и налоговый консультант «Туров и партнеры»:

Используя агента в своем бизнесе, вы получаете много преимуществ, таких как:

- Главная компания защищена от претензий третьих лиц и контролирующих органов в части взаимодействия с контрагентами через агента;

- Вознаграждение агента полностью ставится в расходы как на ОСН, так и на УСН;

- Используя в качестве агента ИП или ПК, вы экономите страховые взносы;

- ИП Агент совершенно законно снимает наличные д/с;

- Агент, получая вознаграждение в виде процентов, мотивирован работать лучше.

Но для того, чтобы извлечь все перечисленные выгоды нужно все грамотно оформить и учесть нюансы.

УЗНАТЬ ПОДРОБНЕЕ И ЗАПИСАТЬСЯ НА ОНЛАЙН-ИНТЕНСИВ

(Visited 258 times, 1 visits today)

Наталья Нагорнова

Главный редактор «Блога о налогах Турова Владимира»

Агентский договор: бухучет у принципала

Комитент не имеет взаимоотношений с реальным поставщиком или покупателем товаров и услуг. В учете все расчеты отражаются только с комиссионером. В учете организации поступление товаров и услуг отражаются в момент их фактического поступления на дату утверждения отчета агента. При приобретении комиссионером материальных ценностей в интересах компании вознаграждение агента следует учесть в их стоимости (п. 6 ПБУ 5/01, п. 8 ПБУ 6/01).

Агентский договор: проводки у принципала.

| Содержание операции | Дебет | Кредит |

| Приобретение активов | ||

| Поступили материальные ценности, приобретенные посредником в интересах компании | 10, 41, 08 | 76 |

| Поступили услуги, приобретенные посредником в интересах компании | 20, 25, 26, 44 | 76 |

| Отражен НДС по приобретенным через посредника активам | 19 | 76 |

| Вознаграждение комиссионера включено в стоимость материальных ценностей | 10, 41, 08 | 76 |

| Вознаграждение комиссионера отражено в расходах компании | 25, 25, 26, 44 | 76 |

| Отражен НДС по посредническим услугам | 19 | 76 |

| НДС предъявлен к вычету | 68 | 19 |

| Реализация активов | ||

| Товары переданы комиссионеру для продажи | 45 | 41 |

| Получены деньги от посредника (аванс или окончательная оплата) | 51 | 76 |

| Начислен НДС с аванса (в момент поступления денег от покупателя посреднику) | 68 | 76 |

| Товары проданы комиссионером | 76 | 90 |

| Начислен НДС со стоимости проданных комиссионером товаров | 90 | 68 |

| Списана стоимость проданных посредником активов | 90 | 45 |

| Зачтен НДС, исчисленный с аванса | 76 | 68 |

| Отражено вознаграждение комиссионера | 44 | 76 |

| Отражен НДС | 19 | 76 |

| НДС предъявлен к вычету | 68 | 19 |

АД между ООО и ИП

Данный договор с ООО довольно распространен в практически всех сферах деятельности и может отображать ряд специфических условий. Каждый АД заключается в индивидуальном порядке, с учетом всех необходимых потребностей.

Можно ли не уплачивать НДС? В случае если индивидуальный предприниматель подаст заявление на упрощенную систему налогообложения (УСН), то с него будет требоваться оплата только 6% (налоговая ставка). В таком случае заказчик не будет учитывать НДС и согласно налоговой системе ОСН будет выплачивать 18% от своего дохода с АД.

Образец АД между ИП и ООО

Похожие документы

- Образец. Агентское соглашение

- Агентский договор-2

- Агентский договор-3

- Агентский договор на реализацию товара

- Агентский договор на реализацию товара-2

- Договор диллера о реализации товара на территории

- Агентский договор на совершение юридических действий

- Агентский договор по закупке и реализации продукции

- Договор оказания агентских услуг по поиску клиентов

- Агентский договор на привлечение клиентов для оказания им услуг по размещению в гостиницах

- Агентский договор на привлечение клиентов для организации гостиничного обслуживания

- Агентский договор на привлечение клиентов для организации юридического обслуживания

- Агентский договор по привлечению клиентов для заключения договоров купли-продажи жилых помещений

- Агентский договор по привлечению клиентов и продвижение туристских продуктов

- Агентский договор по привлечению клиентов на ипотечное кредитование

- Агентский договор по привлечению клиентов оказания услуг по эвакуации транспортных средств

- Агентский договор по привлечению организаций заинтересованных в бухгалтерских и аудиторских услугах

- Агентский договор по реализации туристского продукта

- Агентский договор с физическим лицом по привлечению клиентов на курорт

- Агентский договор с физическим лицом по привлечению клиентов для заключения с ними договоров возмездного оказания информационных услуг

Налогообложение

По своей сути агент выступает в роли внештатного сотрудника компании. В соответствии с положениями Гражданского кодекса заказчик обязан платить налоги за него. Подробно это освещается в налоговом кодексе (п 1 статья 226).

Стоимость выплаты налога за агента, как правило, устанавливается заказчиком и учитывается в сумме с другими расходами компании (п 21 статья 255 НК). При подаче отчетности в налоговую инспекцию данная информация должна быть отображена.

Кроме налоговых сборов от заказчика требуется оплата взносов в пенсионный фонд. Агент же в свою очередь может решить самостоятельно оплачивать ли ему в фонд социального страхования (п 1 статья 5 ФЗ).

При этом во время заключения АД не обязательно включать в него пункт о налогообложении, так как заказчик должен обязательно производить отчисления сам.

Оставить комментарий к документу

Считаете документ неправильным? Оставьте комментарий, и мы исправим недостатки. Без комментария оценка не будет учтена!

Спасибо, ваша оценка учтена. От вашей активности качество документов будет расти.

| Здесь вы можете оставить комментарий к документу «Образец. Агентский договор с физическим лицом,являющимся индивидуальным предпринимателем», а также задать вопросы , связанные с ним. Если вы хотите оставить комментарий с оценкой , то вам необходимо оценить документ вверху страницы Ответ для |