Начало 2021 года для сельхозпроизводителей, применяющих специальный режим налогообложения (ЕСХН) принесло ожидаемый, но не самый приятный сюрприз – с 1 января 2021 года закон обязует данную категорию налогоплательщиков уплачивать НДС согласно общеустановленным ставкам.

В то же время, при соблюдении определенных законом условий, плательщики сельхозналога могут быть освобождены от уплаты в бюджет НДС, подав в инспекцию по месту регистрации заявление на освобождение от НДС при ЕСХН в 2021г. В сегодняшней статье мы дадим разъяснения, каким образом субъект предпринимательства на данном виде налогообложения может получить освобождение от НДС, какие условия для этого должны быть соблюдены, как подать заявление на освобождение от НДС при ЕСХН в 2021 году.

Освобождение по ст. 145 НК РФ

Налоговый кодекс РФ предусматривает возможность налогоплательщика получить временное освобождение от уплаты НДС. Оно предоставляется тем организациям и ИП, которые за три месяца подряд получили выручку, не превышающую два миллиона рублей. Выручку рассчитывайте по правилам бухгалтерского учета. Определяется она за вычетом налога на добавленную стоимость.

Вновь созданные организации вправе применить льготу. Для них трехмесячный период определяется с учетом месяца регистрации. Если компания зарегистрирована в сентябре, то для расчета учтите выручку, полученную в сентябре, октябре и ноябре. Даже если организация или ИП не вели деятельность, они имеют право на получение освобождения (письмо Минфина от 23.08.2019 № 03-07-14/64961).

Уведомление на освобождение от НДС в 2021 году: условия подачи

Организации и ИП, которые выбрали своей системой налогообложения ОСН, могут на время освободить себя от расчета и уплаты НДС.

При освобождении от уплаты НДС организации и компании:

- Не формируют книгу покупок.

- Не рассчитывают и не уплачивают НДС в бюджет.

- Не подают отчетность по НДС.

- Счета-фактуры формируются без налога.

- Входной НДС включается в общую стоимость приобретения.

Стоит отметить, что освобождение применяется в отношении операций, проводимых внутри страны. При ввозе товаров в Россию заплатить НДС придется.

Конечно, для этого нужно соответствовать нескольким условиям:

- Объем выручки без учета НДС не должен быть больше 2-ух миллионов рублей за любые последние три месяца, без привязки к кварталам. При определении выручки нужно учитывать только те операции, которые попадают под НДС.

- Выручка может составлять от нуля до двух миллионов рублей.

- За три предыдущих месяца не продавались подакцизные товары.

- Компания зарегистрировалась более трех месяцев назад.

Если эти условия выполняются, то нужно заполнить уведомление по форме, утвержденной приказом Минфина России от 26 декабря 2021 года № 286н и подать его в органы ФНС.

уведомления на освобождении от НДС для ИП и ООО по ссылке.

уведомления на освобождении от НДС для ИП и ООО (для сельхоз производителей) по ссылке.

Автоматизируйте учет при помощи онлайн-сервиса «Моё дело». Сервис упрощает подготовку счетов и накладных, напоминает о датах платежей в бюджет, помогает отправить отчетность в налоговую, фонды — и многое другое. Больше никаких поездок в налоговую инспекцию! Зарегистрируйтесь сегодня и получите пробный период — 3 месяца в подарок!

Попробовать бесплатно

Освобождение по ст. 149 НК РФ

Кроме льготирования, предусмотренного статьей 145, Налоговый кодекс выделяет операции, не облагаемые НДС. Их полный перечень содержится в статье 149. К необлагаемой деятельности относятся:

- предоставление займов;

- передача товаров, работ, услуг в благотворительных целях;

- передача рекламных товаров не дороже 100 руб.;

- медицинские услуги;

- образовательные услуги, оказываемые некоммерческими организациями (например, школами);

- банковские операции;

- услуги в сфере страхования.

Перечисленные операции освобождаются от налога независимо от объема выручки компании.

Почему в 2021 году возник дополнительный бланк уведомления

Документ, извещающий налоговый орган о принятом налогоплательщиком решении применять освобождение от платежей по НДС по ст. 145 НК РФ, до 2021 года существовал в единственном варианте, поскольку был востребован лишь в одной ситуации — для лиц, применяющих ОСНО, но имеющих небольшие (не превышающие 2 млн руб. без НДС за последовательно идущие 3 месяца) обороты от продаж.

С наступлением 2021 года в состав плательщиков НДС вошли сельхозпроизводители, работающие на ЕСХН (п. 12 ст. 9 закона «О внесении изменений…» от 27.11.2017 № 335-ФЗ). Но в то же время за счет плательщиков сельхозналога расширили круг лиц, имеющих право на использование льготы, предоставляемой по ст. 145 НК РФ (п. 1 ст. 2 закона № 335-ФЗ).

Поскольку условия, ограничивающие право на освобождение от НДС для сельхозпроизводителей, характеризуются особым набором и не предполагают одновременного (как для лиц, применяющих ОСНО) направления в ИФНС пакета документов, подтверждающих такое право, информация в уведомлении, подаваемом при каждом из режимов, будет существенно различаться. По этой причине и возникла необходимость в создании второй формы уведомления о начале использования льготы.

Срок действия льготы

После уведомления ИФНС о применении освобождения от уплаты компания вправе не платить НДС в течение 12 месяцев. По истечении года уведомите налоговую инспекцию о продлении льготного периода либо об отказе от льготы.

Налогоплательщик вправе в любое время отказаться от применения освобождения. А иногда может утратить право на него. Особенно частой причиной такой утраты является превышение лимита выручки. За соблюдением лимита выручки внимательно следите на протяжении всего льготного периода. Как только он превышается, организация обязана уплачивать НДС на общих основаниях. Льгота теряется с первого числа месяца, в котором произошло превышение.

Сколько действует льгота

Привилегии по налогу на добавленную стоимость оформляют на один год. В течение всего срока отказаться от его применения уже нельзя. Но если налогоплательщик нарушит обязательные условия к применению льготы, то освобождение от НДС утрачивается. В льготе откажут, если:

- компания стала реализовывать подакцизные товары;

- выручка за последние три месяца превысила 2 миллиона рублей.

С месяца, в котором наступило одно из указанных событий, налогоплательщик обязан исчислять и уплачивать НДС и отчитываться по нему.

Плательщики ЕСХН не вправе отказаться от освобождения даже по истечению 12 месяцев. Право на льготу теряют, начав реализовывать подакцизную продукцию. Либо если выручка превысит обозначенный лимит в два миллиона.

Как получить

Чтобы получить освобождение от налога на добавленную стоимость, необходимо подать в инспекцию по месту регистрации:

- уведомление по форме, данной в приказе Минфина от 26.12.2018 № 286н;

- выписку из книги продаж;

- выписку из бухгалтерского баланса (ИП предоставляют выписку из книги учета доходов и расходов).

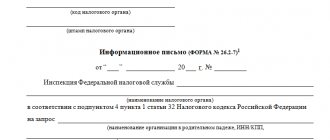

Форма уведомления

Утвержденных форм выписок из книги продаж и баланса нет. Составляют их в произвольном виде.

Выписка из книги продаж должна содержать обобщенные данные о суммах операций, отраженных за последние три месяца. А выписка из книги покупок — помесячные данные о сумме выручки за тот же период.

Получать разрешение на применение льготы от ИФНС не нужно.

Как заполнять уведомление на освобождение от НДС в 2021 году

Особой инструкции по заполнению уведомления нет. Нужно заполнить шапку формы, где указывается:

- наименование налогового органа, куда подается уведомление;

- ФИО руководителя;

- ИНН и КПП организации;

- адрес и номер телефона организации.

В верхней части в специальном поле нужно будет указать наименование организации или ФИО налогоплательщика (если это ИП).

Далее нужно написать дату, с которой начинается применение права на освобождение в формате ДД.ММ.ГГ.

В пункте первом нужно указать общую сумму выручки за три последних календарных месяца, а далее расписать помесячно. Во втором пункте нужно будет уточнить, на скольких листах представлены подтверждающие документы.

Далее подпись руководителя, главного бухгалтера и дата заполнения.

Образец уведомление об отказе от НДС 2021: образец

Подать документы об освобождении от уплаты НДС можно лично в ФНС. Также можно отправить их по почте с описью вложения. Сервисы оперативного учета тоже поддерживают функцию подачи уведомления, поэтому можно направить уведомление в электронном виде.

В статье мы рассмотрели условия применения права на освобождение от уплаты НДС, а также узнали, как заполнить и подать уведомление. Помните, что в добровольном порядке отказаться от такого права нельзя в течение 12 месяцев. Поэтому взвесьте все «за» и «против», прежде чем принять решение.

НДС в «переходный период»

Перед началом применения освобождения вам нужно восстановить ранее принятый к вычету НДС по всем оставшимся у вас МПЗ, ОС и НМА, которые приобретались для операций, облагаемых НДС. Сделать это нужно в последнем квартале, то есть когда вы еще являетесь налогоплательщиком НДС.

Если у вас есть недоамортизированные ОС, то НДС нужно восстановить со всей их остаточной стоимости.

Внимание! Перед переходом на освобождение от НДС нужно восстановить НДС со стоимости МПЗ, ОС и НМА.

НДС, уплаченный с полученных авансов, после начала применения освобождения принять к вычету уже нельзя. Это можно сделать, только когда вы еще являетесь плательщиком НДС, если ваши покупатели согласны:

(или) на расторжение договора и возврат им аванса в полном объеме;

(или) на внесение изменений в условия о цене договора и возврат им лишь суммы авансового НДС.

Если же договориться с покупателем не удается, то придется при отгрузке выставить счет-фактуру с НДС. Но вторично платить налог в бюджет не нужно (вы его уже заплатили с аванса). Если же аванс был частичный, то при отгрузке нужно заплатить НДС с неоплаченной части.

Итоги

С началом 2021 года к плательщикам НДС добавились сельхозпроизводители, применяющие ЕСХН. Одновременно для них введена возможность использовать право на освобождение от НДС. Правила предоставления и применения такого освобождения включены в текст ст. 145 НК РФ, которая ранее действовала только для лиц, применяющих ОСНО. Эти правила по ряду моментов существенно отличаются от действующих при ОСНО.

Необходимость указывать разные основания для применения льготы и отсутствие для сельхозпроизводителей необходимости подавать подтверждающие право на нее документы привели к созданию разных форм уведомления, посредством которого налогоплательщик извещает налоговый орган об освобождении от НДС. Обязательные для применения бланки обоих уведомлений (новый — для плательщиков ЕСХН, обновившийся — для применяющих ОСНО) начнут действовать с 01.04.2019. До этого момента сельхозпроизводители могут составить уведомление в произвольной форме или на рекомендованном ФНС России бланке, идентичном тому, который с 01.04.2019 станет обязательным. Для лиц, применяющих ОСНО, до вступления в силу обновленного бланка продолжает применяться исходная форма этого документа.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Основания

Освободиться от уплаты налога может индивидуальный предприниматель и предприятие, выпускающее данную продукцию. При этом освобождение от уплаты является не обязанностью, а правом, и воспользоваться им могут практически все организации.

Благодаря этому компании смогут не оплачивать налог. Основным и единственным условием для этого становится отсутствие НДС в счетах-фактурах.

Оплачивать налог компании вправе в течение года. Освобождение вступает в силу после подачи документов. Как только право реализуется, компания может не предоставлять налоговые декларации и не уплачивать налог в государственную казну. Как только право наступило, не стоит забывать о том, что в счетах-фактурах проставляется пометка «Без НДС». В течение всего периода освобождения компании нужно подтверждать свои права.

Для освобождения от уплаты:

- за 3 месяца до предполагаемой даты подачи заявления выручка предприятия от продажи товаров не должна превышать 2 000 000 рублей;

- необходимо вести учет реализации товаров, в том числе подакцизных и неподакцизных.

Если компания осуществляет реализацию товара подакцизного и неподакцизного, то она вправе воспользоваться правом на освобождение. При этом неподакцизные автоматически не облагаются таким налогом.

Не редко бывает, когда учреждение соблюдает все вышеперечисленные условия, но не может освободиться от налога. Вправе освободиться от уплаты и организации, которые три месяца осуществляли торговлю только подакцизными товарами. К таковым стоит отнести:

- алкоголь;

- пиво;

- табак и табачные изделия;

- бензин

- легковые автомобили.

Все товары прописаны в статье 181 Налогового кодекса Российской Федерации.

Что делать с декларацией по НДС?

За период, в течение которого применялось освобождение от НДС, декларации не предоставляются.

Если освобождение применяется с первого месяца квартала, то восстановленный НДС включается в декларацию за последний квартал, предшествующий применению освобождения.

Если освобождение применяется со второго или третьего месяца квартала, то декларацию за этот квартал необходимо предоставить по общим правилам. При этом в декларации отражаются только операции за период сначала квартала до начала применения освобождения. В такую декларацию также включается восстановленный НДС.

ЕСХН и НДС на данном спецрежиме с 2021 года

Аббревиатурное обозначение «ЕСХН» используется для сокращенного указания на один из специальных налоговых режимов – Единый сельхозналог, применяемый к налогоплательщикам, чей бизнес связан с сельскохозяйственным товаропроизводством. К таковым могут быть отнесены как организации, так и ИП.

Равно как и другие налоговые спецрежимы, ЕСХН является эквивалентом ряду налогов – на прибыль организаций, на имущество, НДФЛ для ИП.

С 01.01.2019 года, согласно пункту 5 статьи 9 закона № 335-ФЗ от 27.11.2017 г., плательщики ЕСХН должны будут производить уплату НДС в бюджет, при этом имея возможность применять вычеты по данному налогу, либо могут представить уведомления об освобождения от его обязательной уплаты.

Что будет, если не предоставить документы на освобождение?

Если налогоплательщик не направит Уведомление о переходе на освобождение и о продлении периода освобождения на следующие 12 месяцев, то он не потеряет право на работу без НДС.

Однако, уведомление стоит подать, это позволит избежать блокировки счетов из-за того, что налоговый орган не был уведомлен о использовании налогоплательщиком освобождения.

Если налогоплательщик не предоставит документы, подтверждающие правомерность применения освобождения, то он теряет право на данное освобождение за весь период его применения. В этом случае необходимо доначислить НДС, заплатить пени и штрафы.

Какие бланки уведомления 2019 года о льготе по НДС используются при ОСНО

Приказ № 286н утвердил не только бланк уведомления для сельхозпроизводителей, но и обновленный вариант аналогичного документа, используемого для сообщения о применении освобождения лицами на ОСНО. Использование бланка обновившегося уведомления также станет обязательным с 01.04.2019.

До момента вступления приказа № 286н в силу (т. е. в течение 1 квартала 2021 года) продолжает действовать бланк уведомления, утвержденный приказом МНС РФ от 04.07.2002 № БГ-3-03/342.

Обновилось в бланке следующее:

- В заголовок вошло указание о том, что он предназначен для плательщиков НДС за исключением сельхозпроизводителей, применяющих ЕСХН.

- В п. 1 добавлено уточнение об указании суммы выручки без учета НДС.

- Заменен текст подп. 2.4 — теперь в нем содержится отсылка к книге учета доходов и расходов, составляемой при УСН. Она потребуется от плательщиков, перешедших с этого режима на ОСНО.

- Добавлен подп. 2.5, включающий в перечень подаваемых документов книгу учета доходов и расходов, составляемую при ЕСХН, — для плательщиков, перешедших на ОСНО с ЕСХН.

- Из п. 3 исключено указание на подакцизное минеральное сырье.

То есть новшеств, требующих принципиально иного подхода к процедуре заполнения, в этом документе не появилось. Объясняется это тем, что в правила получения льготы по НДС для лиц, применяющих ОСНО, никакие изменения при корректировке текста ст. 145 НК РФ не внесены.

Пример заполнения обновленного бланка уведомления об освобождении от НДС при применении ОСНО смотрите на нашем сайте.

Особенности

Каждая из систем налогообложения имеет свои особенности при освобождении от НДС.

При УСН

В соответствии с главой 26.2 Налогового кодекса Российской Федерации налогоплательщик вправе воспользоваться освобождением, но только при соблюдении определенных условий при переводе на другую систему налогообложения.

Применение «упрощенки» позволяет организациям освободиться от уплаты налога на прибыль, на имущество и социального налога. Такие компании не признаются налогоплательщиками НДС.

Исключение – данный налог при ввозе товара на таможенную территорию России. Именно такое освобождение порождает не мало вопросов организациями, которые оплачивают налоги по системе ОСНО.

Наличие декларации

Наличие нулевой декларации также освобождает от уплаты налога на добавленную стоимость. Главное, чтобы в счетах-фактурах прописывалось «Без НДС». Но не многие компании работают по такой системе, поставляя товар. Поэтому, прежде чем получить освобождение, необходимо заранее подготовиться.

При импорте оборудования

При импорте оборудования все компании, даже находящиеся на «упрощенке», должны уплатить налог на добавленную стоимость. Данное постановление уже активно действует на территории государства.

Частичное освобождение

Частичное освобождение применимо для организаций, которые ведут несколько видов работ. При этом они могут рассчитывать на освобождение от налога на один вид деятельности. Для этого они должны соблюдать все требования, которые указаны в действующем законопроекте, в том числе, предоставлять нулевую декларацию.

На ЕНВД

Компании и индивидуальные предприниматели, которые уплачивают единый налог, не являются налогоплательщиками НДС, в соответствии с главой 21 НК РФ. Исключение – НДС, подлежащий уплате в соответствии с НК при ввозе товара на таможню России.

Если компания работает по общей схеме, то от уплаты может освободиться лишь часть операций.

Медицинское оборудование

В соответствии с Налоговым кодексом, медицинское оборудование, описанное в Постановлении правительства Российской Федерации №1042 от 30 сентября 2015 года, не подлежит налогообложению.

Остальной же перечень вправе облагаться налогом на добавленную стоимость.

Если снимете вычеты по НДС по письму налоговой – попадете на штраф ?

Снимаете вычеты сами — еще раз обратите внимание на часть 4 статьи 81 НК РФ !

По правилам этой статьи освобождение от штрафа при занижении налога возможно только если уточненка представляется до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога .

Информационное письмо из налоговой с предложением снять вычеты по НДС и/или расходы, для статьи 81 кодекса однозначно – налоговая знает и информирует вас, что вы незаконно занизили налоговую базу и, соответственно, занизили сумму налога.

Ваши действия по «самостоятельному доначислению» налога в уточненке по «рекомендации» налоговой в информационном письме – это ваше согласие с доводами налоговой в ее информационном письме. Чем вы подтверждаете, что о налоговая узнала о неполном отражении налога до подачи вами уточненки.

Правда у в случае подачи уточненки, у вас встанет еще один вопрос: вас привлекут по части 1 статьи 122 Налогового кодекса к штрафу 20%, или по части 3 – на 40%, за умышленные действия направленные на занижение суммы налога через взаимодействие с организацией — сомнительный контрагент, проблемный контрагент, однодневку.

Величина срока исковой давности

Срок исковой давности равен трём годам с момента его отсчёта. Что это значит? В течение трёх лет со дня начала истечения срока исковой давности, налоговые органы вправе предъявить налогоплательщику претензии в судебном порядке.

Если налогоплательщик активно препятствует работникам налоговых органов, уходит от проверок, не предоставляет соответствующие документы, то Налоговый кодекс п. 1.1 ст. 113 НК часть I позволяет приостановить течение срока исковой давности. Для приостановки срока исковой давности налоговыми органами должен быть составлен акт о препятствии должностным лицам налогового органа проводить налоговую проверку. Таким препятствием может быть запрет на пропуск в служебные помещения работников налоговых органов. С даты составления и подписания акта начинается приостановка срока исковой давности. И длится эта приостановка до тех пор, пока налоговые органы не будут допущены для соответствующей налоговой проверки.

Сроки

Освобождение действует на протяжении года. Отсчет периода начинается с месяца подачи заявления. При нарушении правил, например при превышении выручки, плательщик уплачивает полный налог. Уплата производится после подачи декларации и нарушения условий.

Налог оплачивается в государственный бюджет с учетом суммы пени. Рассчитывается он самостоятельно. Для корректности можно воспользоваться калькулятором, размещенным на сайте Федеральной налоговой службы nalog.ru.

Уплата платежа должна осуществляться до подачи декларации, иначе может быть начислен штраф за неуплату.

Обязанности налогоплательщиков

Обязанностью налогоплательщиков становится сдача декларации до 20 числа месяца, следующего за отчетным годом. Если организация желает получить освобождение, то она должна отправить почтой заявление не позднее, чем за 6 дней до истечения срока подачи заявления, то есть до 14 числа. Помимо этого необходимо:

- уплачивать налог в установленные сроки;

- вставать на учет в налоговых органах;

- подавать декларацию в установленный период времени;

- вносить сведения о своей деятельности;

- предоставлять остальные необходимые документы;

- выполнять требования налоговой при обнаружении нарушений налогового законодательства;

- в течение 4 лет сохранять всю подтверждающую документацию касаемо расходов и доходов организации;

- иные обязательства, которые описаны в налоговом законопроекте.