С 1 октября 2021 года нужно применять новую форму книги покупок (в целях определения суммы НДС). Что именно изменилось в бланке книги покупок? Зачем потребовалось вносить коррективы? Как изменились правила заполнения? Как теперь вести новую книгу покупок? В данной статье вы найдете ответы на эти и другие вопросы, а также сможете ознакомиться и заполнения новой книги. Напомним, что с 1 октября 2021 года также применяется новая форма-счета фактуры.

Кто и зачем должен вести книгу покупок

Чтобы определить сумму НДС, подлежащую вычету, организация должна вести книгу покупок. В книге покупок покупатели регистрируют выставленные продавцами электронные и (или) составленные на бумажном носителе счета-фактуры (в т. ч. корректировочные, исправленные). Такой подход к ведению книги продолжает действовать и после 1 октября 2021 года.

Книгу покупок в целях определения суммы НДС можно вести в бумажном или в электронном виде по установленному формату (п. 1 Правил ведения книги покупок).

Книгу покупок должны вести все плательщики НДС, кроме тех, кто (п. 3 ст. 169 НК РФ):

- получил освобождение от исполнения обязанностей плательщика НДС;

- ведет только не облагаемые НДС операции (в частности, по реализации товаров, работ или услуг, местом реализации которых территория РФ не признается).

Книга покупок, ее назначение и порядок применения

[ads-pc-3] [ads-mob-3]

Книга покупок – это регистр налогового учета, предназначенный для регистрации счет-фактур от поставщиков с входящим НДС. Она составляется организацией-покупателем по мере поступления этих документов и прикладывается к декларациям в момент их сдачи.

При ее заполнении надо использовать рекомендации Постановления от 26 декабря 2011 г. №1137, которое определяет обязательную форму данного документа. Регистр можно заполнять вручную, используя типографские бланки или с помощью компьютера. В последнем случае распечатка производится за каждый налоговый период. В любом случае она должна быть прошнурована, пронумерована, скреплена подписью руководителя и печатью.

Во многих специализированных программах по бухгалтерскому учету книга формируется в автоматическом режиме при соблюдении процедуры оприходования счет-фактуры.

Записи в графах с суммами осуществляются в рублях с копейками. Если в счет-фактуре товар отражается в иностранной валюте, то сначала обязательно необходимо указать ее код в соответствующем столбце, а потом стоимостное значение. В данном регистре нельзя отражать неправильно заполненные документы. Также в нем не регистрируются счет-фактуры, полученные при осуществлении деятельности в интересах третьей стороны по договорам агента, комиссии, поручения и т. д. Безвозмездное поступление материальных ценностей и покупка-продажа иностранной валюты не отражаются в книге покупок.

По товарам, для которых предусмотрено предоставление вычета по НДС с учетом оплаты, при частичном платеже необходимо оформлять столько записей, сколько было произведено перечислений.

В книгах покупок отражаются корректировочные и исправительные счет-фактуры, при этом значения в стоимостных показателях могут быть как положительные, так и отрицательные. Если необходимо аннулировать запись в книге покупок, которая была произведена в предыдущие периоды, то тогда нужно заполнять дополнительные листы к этому регистру за соответствующий квартал. Они являются важной составной частью книги покупок.

В книге нужно подводить итоги по сумме НДС после каждого налогового периода, чтобы их значение отражать в декларации по этому налогу.

Необходимо помнить в данном регистре записываются только входящие счет-фактуры. Для регистрации исходящих документов предназначена

книга продаж.

Изменения с 1 октября

Форма и порядок ведения книги покупок определены в приложении 4 к Постановлению Правительства РФ от 26.12.2011 № 1137. Однако с 1 октября 2021 года Форма книги покупок и правила ее ведения изменятся. Это обусловлено вступлением в силу Постановлением Правительства РФ от 19.08.2017 № 981. Далее подробно рассмотрим наиболее важные изменения.

Ввоз товаров из других стран

Поправками предусмотрено, что при ввозе товаров из стран, не входящих в ЕАЭС, в графе 15 следует указывать стоимость этих товаров как в учете. Прежде однозначной позиции на этот счет не было. Так, например, в Письме ФНС России от 20.09.2016 № СД-4-3/17657 отмечалось, что при отражении в книге покупок стоимости товаров, ввезенных на территорию РФ, в графе 15 рекомендуется указывать:

- стоимость товаров, предусмотренную договором (контрактом);

- при отсутствии стоимости в договоре (контракте) следует указывать стоимость, указанную в товаросопроводительных документах;

- при отсутствии стоимости в договоре (контракте) и товаросопроводительных документах нужно стоимость товаров, отраженную в учете.

Больше вопросов возникать не должно. С 1 октября 2021 года в книге нужно фиксировать учетную стоимость ввозимых на территорию РФ товаров (кроме ввоза из стран ЕАЭС).

Ввоз товаров из стран ЕАЭС

В Правила заполнения книги покупок с 1 октября 2021 года внести поправки о том, как нужно заполнять графы при ввозе товаров из стран ЕАЭС. Так, например, в графе 3 «Номер и дата счета-фактуры продавца» следует указывать номер и дату заявления о ввозе товаров и уплате косвенных налогов (с отметками ИФНС об уплате НДС).

Регистрация счетов-фактур на предоплату

С 1 октября 2021 года при регистрации в книге покупок счетов-фактур на предоплату не нужно будет делать пометку «частичная оплата». Ранее требование о необходимости этой фразы было прямо закреплено в порядке заполнения книги покупок:

Как регистрировать авансовые счета фактуры

Начиная с 1 октября 2021 года можно заносить в книгу покупок авансовые счета-фактуры при безденежной форме расчетов. До 1 октября так было делать нельзя.

С 1 октября 2021 года подпункт «д» пункта 19 Правил заполнения журнала покупок признан утратившим силу. В связи с этим, по всей видимости, претензий со стороны ИФНС к вычетам по таким документам больше не будет.

Претензии налоговиков по вычетам, которые основаны на «безденежных» авансовых счетах-фактурах, были не велики и до 1 октября 2021 года. Ведь в Постановлении Пленума ВАС РФ от 30.05.2014 № 33 (в пункте 23) разъяснялось, что Налоговый кодекс РФ не содержит указания на то, что право на вычет налога возникает исключительно при оплате цены приобретаемых товаров (работ, услуг), имущественных прав в денежной форме. Следовательно, покупатель не может быть лишен права на вычет, если аванс уплачен им в безденежной (натуральной) форме. Таким образом, изменения в порядке заполнения книги покупок с 1 октября 2021 года, по сути, лишь закрепили собой позицию судей Президиума ВАС, которая была высказана еще в 2014 году.

Регистрационный номер таможенной декларации

С 1 октября 2021 года графе 13 книги покупок следует указывать не порядковый, а регистрационный номер таможенной декларации. Напомним, что эту графу заполняют, если товар импортный, и его таможенное декларирование предусмотрено правом Евразийского экономического союза. Стоит заметить, что в декларациях по НДС также фиксируют регистрационные номера таможенных деклараций (по строкам 150 раздела 8 и приложений к нему).

Инструкция по заполнению книги

Перед внесением записей в книгу необходимо ознакомиться с содержанием Правил, утвержденных правительственным постановлением №1137. Заполнение граф книги покупок:

| Номер графы | Пояснения по заполнению |

| 1 | Порядковая нумерация строк таблицы с регистрационными записями. |

| 2 | Код операции берется из Перечня, приложенного к приказу ФНС ММВ[email protected] от 14.03.16. Коды можно указать через запятую, если в регистрируемом с/ф одновременно отражены несколько операций. |

| 3 | №, число, месяц, год, указанные в регистрируемом документе (из гр.1 с/ф). |

| 4 | Заполняется № и дата, если регистрации подлежит исправленный с/ф, то есть переносятся данные из стр.1а в с/ф. |

| 5 | Вносится № и дата с/ф корректировочного типа – самостоятельного документа, составляемого в дополнение к исходному. |

| 6 | Указывается № и дата исправленного с/ф корректировочного типа. |

| 7 | Реквизиты платежного документа заполняются, если момент уплаты налога предшествует принятию этого налога к вычету:

|

| 8 | День, в который ценности, услуг, работы, указанные в с/ф, оприходованы. |

| 9-10 | Реквизиты продавца из полей 2 и 2б с/ф. |

| 11-12 | Реквизиты посредника, если с/ф составляется при выполнении компанией функций налогового агента. |

| 13 | № таможенной декларации, если для ввозимых в РФ ценностей требуется таможенное декларирование. Для корректировочного (в том числе исправленного корректировочного) с/ф графу заполнять не нужно. |

| 14 | Ставится код и название валюты, если суммы в с/ф выражены в иностранной валюте. Если суммы в российских рублях, графа не заполняется. |

| 15 | Общая стоимость по с/ф, включающая НДС, из гр.9 в строке «всего» регистрируемого с/ф. Если регистрируется авансовый с/ф, то вписывается общая величина аванса с НДС. |

| 16 | Общий НДС по с/ф, который компания вправе направить к вычету, берется из гр.8 с/ф в стр. «Всего». |

Пример заполнения книги покупок:

Внесение исправлений

Как вносить исправления в книгу покупок? Этот вопрос актуалендля всех. Начиная с 1 октября 2021 года покупатель будет аннулировать и регистрировать исправленный счет-фактуру в дополнительном листе книги покупок в том же квартале, когда был получен первый счет-фактура. Это следует из новой редакции пункта 6 Порядка заполнения дополнительного листа книги покупок.

С 1 октября 2021 года изменены правила регистрации исправленных счетов-фактур в книге покупок. Теперь их можно регистрировать в книге покупок за тот налоговый период, в котором был зарегистрирован счет-фактура до внесения в него исправлений. Прежде вопрос о том, в каком периоде регистрировать исправленный счет-фактуру, не имел однозначного ответа. Налоговики полагали, что покупателю следует регистрировать исправленный счет-фактуру в том квартале, в котором его получил от продавца. Однако суды решали такие споры в пользу налогоплательщиков (см., например, Постановление ФАС Московского округа от 5 октября 2012 № А40-2529/12-90-12).

Регистрация при раздельном учете НДС

Для некоторых операций, по которым выставляются счета-фактуры (иные документы), законодательством предусмотрен особый порядок их регистрации в книге покупок.

Если организация ведет раздельный учет НДС, то счета-фактуры регистрируйте в книге покупок лишь на сумму НДС, которая подлежит вычету. То есть в графе 15 книги покупок указывайте полную стоимость товаров (работ, услуг), которая отражена в графе 9 предъявленного счета-фактуры. А в графе 16 укажите только ту сумму НДС, на вычет которой организация имеет право в текущем квартале. Такой порядок предусмотрен подпунктами «т» и «у» пункта 6 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137. Аналогичные разъяснения содержатся в письме Минфина России от 2 марта 2015 г. № 03-07-09/10695.

Организация может перечислить аванс (частичную оплату) в счет предстоящих поставок товаров (работ, услуг, имущественных прав), которые будут использоваться как в облагаемых, так и в не облагаемых НДС операциях. В этом случае полученный от поставщика (исполнителя) счет-фактуру на аванс (частичную оплату) нужно зарегистрировать в книге покупок на всю сумму (абз. 5 подп. «у» п. 6 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Если приобретен товар, который организация будет использовать в операциях, освобожденных от налогообложения, регистрировать такой счет-фактуру в книге покупок не нужно. Ведь права на вычет по такому счету-фактуре у покупателя не будет. Это следует из положений подпункта 1 пункта 3 статьи 169 и пункта 2 статьи 171 Налогового кодекса РФ.

Пример заполнения книги покупок. Организация совершает облагаемые и освобожденные от налогообложения НДС операции

Организация совершает облагаемые и освобожденные от налогообложения операции. Пропорцию для распределения входного НДС по товарам (работам, услугам) общехозяйственного назначения организация рассчитывает за текущий квартал.

В октябре организации были оказаны услуги по вывозу мусора на сумму 59 000 руб., в том числе НДС – 9000 руб. На всю сумму оказанных услуг 29 октября исполнитель (АО «Производственная ») выставил в адрес организации счет-фактуру № 2569.

Указанные услуги носят общехозяйственный характер. Определить, к какому конкретно виду деятельности они относятся, нельзя. Поэтому часть суммы входного НДС принимается к вычету, оставшаяся сумма налога включается в стоимость услуг.

Для распределения входного НДС бухгалтер организации определил долю освобожденных от налогообложения операций за IV квартал.

Объем реализации товаров за этот период составил 1 000 000 руб. без учета НДС, в том числе:

- 800 000 руб. – от реализации товаров, облагаемых НДС;

- 200 000 руб. – от реализации товаров, освобожденных от налогообложения.

Доля операций, освобожденных от налогообложения, составила – 0,2 (200 000 руб. : 1 000 000 руб.). Соответственно, сумма налога, включаемая в стоимость услуг по вывозу мусора, равна: 9000 × 0,2 = 1800 руб.

К вычету принимается НДС в сумме: 9000 руб. – 1800 руб. = 7200 руб.

На эту сумму счет-фактура «Мастера» был зарегистрирован в книге покупок.

Ситуация: можно ли зарегистрировать в книге покупок счет-фактуру на всю сумму НДС, если организация купила материалы, предназначенные для использования в облагаемых и не облагаемых НДС операциях? Поставщик оформил один счет-фактуру.

Нет, нельзя.

Это связано с тем, что НДС принимается к вычету только по тем товарам (работам, услугам), которые используются в деятельности, облагаемой НДС (п. 4 ст. 170 НК РФ). Сумму НДС, которую можно принять к вычету, определите по данным раздельного учета входного НДС. В книге покупок зарегистрируйте счет-фактуру именно на эту сумму. Аналогичный вывод сделал Минфин России в письме от 11 сентября 2007 г. № 03-07-11/394.

Ситуация: как вести книгу покупок, если организация ведет облагаемую и не облагаемую НДС деятельность? Суммы налога, подлежащие вычету, определяются в конце квартала в процентном отношении по стоимости отгруженных товаров (работ, услуг).

Счета-фактуры, выставленные поставщиками (исполнителями) при отгрузке товаров (выполнении работ, оказании услуг, передаче имущественных прав) регистрируйте в момент определения суммы НДС, подлежащей вычету. То есть в последний день квартала. При этом в графе 16 книги покупок укажите сумму налога, которую можно принять к вычету в соответствии с расчетом. В графе 15 – общую стоимость товаров, принятых на учет (включая НДС).

Такой порядок ведения следует из подпункта «у» пункта 6 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Ситуация: как зарегистрировать в книге покупок счет-фактуру в валюте?

Если обязательство по условиям сделки выражено и оплачивается в валюте, организация-поставщик имеет право выписать счет-фактуру в валюте (п. 7 ст. 169 НК РФ). В книге покупок такой счет-фактуру нужно зарегистрировать в валюте счета-фактуры. При этом в графе 14 следует указать наименование и код валюты по Общероссийскому классификатору валют, а в графе 15 – общую стоимость покупок (включая НДС) в валюте счета-фактуры. В графе 16 указывается сумма НДС в рублях и копейках. Для этого пересчитайте указанные в счете-фактуре суммы в рубли по официальному курсу, действовавшему на момент принятия на учет товаров (работ, услуг), имущественных прав. Такой порядок следует из положений абзаца 4 пункта 1 статьи 172, пункта 5 статьи 45 Налогового кодекса РФ.

Новый бланк и образец заполнения

С 1 октября 2021 года в форме книги покупок изменилось название двух граф:

- графа «Сведения о посреднике (комиссионере, агенте)» будет называться “Сведения о посреднике (комиссионере, агенте, экспедиторе, лице, выполняющем функции застройщика);

- графа «Номер таможенной декларации» будет называться «Регистрационный номер таможенной декларации».

Можно сказать, что изменения в форме книги покупок незначительные. Однако, несмотря на это, форму книги покупок с 1 октября 2021 года придется обновить всем налогоплательщикам. Поэтому предлагаем скачать необходимые документы.

новой формы книги покупок, применяемый с 1 октября 2021 года, в формате Excel.

новый бланк дополнительного листа к книге покупок (в ред. Постановления Постановлением Правительства РФ от 19.08.2017 № 981.

Также вы можете заполненный образец книги покупок на бланке, который следует использовать с 1 октября 2021 года.

Читать также

30.05.2017

Регистрация счета-фактуры на аванс

Если организация получила от покупателя аванс (частичную оплату) в счет предстоящих поставок (в т. ч. в неденежной форме), счет-фактуру на аванс (частичную оплату), выставленный покупателю, она должна зарегистрировать в книге продаж (п. 17 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

В момент отгрузки товаров (выполнения работ, оказания услуг, передачи имущественных прав), в счет которых был получен аванс (частичная оплата), выписанные ранее счета-фактуры зарегистрируйте в книге покупок (п. 22 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Эти же правила действуют, если покупатель отказался от поставки до момента отгрузки и продавец возвращает ему полученный ранее аванс (частичную оплату). В данном случае ранее выписанные счета-фактуры на аванс (частичную оплату) регистрируются в книге покупок после отражения в учете всех корректировок, связанных с возвратом. При этом в графе 7 книги покупок нужно указать реквизиты документа, подтверждающего возврат предоплаты покупателю (письмо Минфина России от 24 марта 2015 г. № 03-07-11/16044). Зарегистрировать счет-фактуру в книге покупок можно не позднее чем по истечении одного года с момента отказа покупателя от поставки. Об этом сказано в абзаце 2 пункта 22 приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Продолжение >>

Оформление книг

Оформлять налоговые регистры можно как в бумажном, так и в электронном виде (п. 1 Приложения № 4 и п. 1 Приложения № 5 к Постановлению № 1137).

ВАЖНО!

Налоговые регистры направляются в ИФНС только в электронном виде (п. 5 ст. 174 НК РФ).

Регистрация документов производится в хронологическом порядке в том периоде, в котором возникло обязательство по уплате или возмещению НДС.

По окончании квартала до 20-го числа следующего месяца бумажные варианты регистров необходимо:

- пронумеровать листы;

- прошнуровать;

- заверить подписью руководителя или уполномоченного лица. В случае ведения учета ИП подписывается лично предприниматель.

ВАЖНО!

Итоговые суммы обязательно должны быть идентичны (тождественны) данным, представленным в сданной декларации по НДС.

Налоговые регистры хранятся в течение четырех лет с момента, когда была сделана последняя запись.

Книга покупок, бланк

Как исправить ошибки

Если налогоплательщик обнаружил, что данные счетов-фактур отражены неверно, он должен внести исправления. Для осуществления исправлений существуют два способа. Если ошибка найдена до окончания квартала, неправильную запись надо отразить с отрицательными значениями. Потом снова зарегистрировать счет-фактуру с правильными показателями.

Если ошибка была в прошедшем квартале и декларация по НДС уже сдана, надо выполнить действия, описанные в первом способе, но уже в дополнительном листе книги продаж или покупок. После этого необходимо сдать уточненную декларацию. Формы дополнительных листов также утверждены Постановлением № 1137, однако они претерпели незначительные изменения в 2021 году.

Бланк книги продаж 2021 (действует с 01.04.2019)

Бланк книги покупок 2020

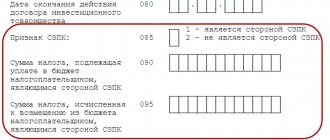

Изменения в книге покупок с 2021 года

Изменения 2021 года в книге покупок небольшие:

- графа 14 и 17 – указана ставка НДС 20%;

- появились новые графы 14а и 17а, для отражения операций по ставке 18%;

- из правил заполнения книги покупок исключено требование, относящееся к покупателю в части регистрации счета-фактуры на возврат товаров, принятых на учет.

По законодательству новый бланк книги покупок/продаж действует с 1 апреля 2021 года, но так как новые ставки необходимо применять с 01.01.2019 года, то с этого времени можно вести новую форму книги.

Новые правила формирования книги: принципиальные отличия от прежнего порядка

Более других обращают на себя внимание следующие носящие принципиальный характер новшества:

- В заполнении графы 3.

Если налогоплательщик импортировал товар из государства, не входящего в ЕАЭС, то в графе 3 он фиксирует регистрационный номер декларации, оформленной на таможне.

Аналогичные сведения указываются при импорте товаров в Калининградскую область и получении вычета на основании п. 14 ст. 171 НК РФ (но при этом графы с 4 по 9 и с 11 по 15 не заполняются).

Сведения по нескольким декларациям разделяются точкой с запятой.

Если товар импортирован из другой страны ЕАЭС, то в графе 3 фиксируются реквизиты (номер, дата составления) заявления об импорте и уплате косвенных налогов (с отметками о перечислении НДС в бюджет).

Продавцы, реализующие товары по предоплате лицам, которые не уплачивают НДС, теперь указывают в графе 3 сведения о финансовом документе, который до того зарегистрирован в книге продаж, как основание для выписки счета-фактуры на аванс.

- В заполнении графы 13.

Здесь фиксируется регистрационный номер декларации, выданной на таможне при реализации импортированных товаров, если их декларирование предусмотрено нормативными актами ЕАЭС. Если деклараций несколько, то приводятся сведения по каждой из них и разделяются точкой с запятой.

Графа не заполняется при регистрации сведений по корректировочным (и исправленным корректировочным) счетам и при регистрации авансовых счетов.

Важные особенности

Указанные ниже правила в обязательном порядке нужно иметь в виду:

- Книгу покупок допускается вести на бумажном носителе или в электронном формате.

- Ценовые параметры нужно отмечать в рублях. Существует лишь одно исключение в виде графы 15, которая оформляется при получении товаров, услуг или прав на имущество за валюты других государств).

- Чтобы не нарушать правил и правильно откорректировать ошибочную отметку, налогоплательщику надлежит зафиксировать счет-фактуру в дополнительном листе за тот же налоговый квартал, когда была оформлена первая счет-фактура. Таким же образом можно аннулировать документ.

- Оформленная в бумажном виде книга покупок по завершении очередного квартала (не позднее 25-го числа месяца, следующего за завершением квартала) обязательно нужно отдать на подпись начальника (или ответственного сотрудника), пронумеровать и прошнуровать все страницы, скрепив все печатью.

- Хранить книги покупок надлежит 4 года со дня последней отметки.

Что не попадает в документ?

В книгу покупок не вносят счета-фактуры, не отвечающие (согласно пункту 3 Правил ведения книги покупок):

- положениям статьи 169 НК РФ;

- установленным образцам (приложения 1 и 2 постановления № 1137).

Также не вносят счета-фактуры, составленные (пункт 19 Правил ведения):

- при бесплатном предоставлении ТРУ, содержащие материальные и нематериальные активы;

- комиссионером (агентом) от комитента (принципала) по предназначенным для сбыта ТРУ, имущественным правам, а также выданным в счет данного сбыта авансам;

- комиссионером (агентом) от поставщика ТРУ или имущественных прав, полученных для комитента (принципала), считая выделенные авансы;

- на величину аванса за ТРУ, получаемые при действиях, не требующих выплат по НДС;

- авансовые счета-фактуры, оформленные после получения поставщиком отгрузочных счетов-фактур.