Кто относится к плательщикам ТС

Так как форму ТС-1 представляют плательщики торгового сбора, необходимо выделить перечень тех, кто к ним относится.

Регулирует ТС глава 33 Налогового кодекса РФ. В 2021 году ТС, как и прежде, уплачивается только в городе Москве (Закон г. Москвы от 17.12.2014 № 62).

ТС должны уплачивать те, кто ведёт торговую деятельность на объектах осуществления торговли.

Отметим, что к таким хозяйствующим субъектам относят как организации, так и ИП (п. 1 ст. 411 НК РФ). А к торговой деятельности относят и розничную торговлю, и оптовую (подп. 2 п. 4 ст. 413 НК РФ).

Теперь расшифруем основные понятия:

Закон предусмотрел льготы для плательщиков ТС. Так, полностью от сбора освобождены ИП – патентщики (применяют ПСН), и плательщики ЕСХН (п. 2 ст. 411 НК РФ).

Кроме того, есть льготы по некоторым видам деятельности, которые предоставила Москва (ст. 3 Закона г. Москвы от 17.12.2014 № 62). То есть, данные льготы не действительны для других регионов, если ТС когда-либо введут и там.

Отметим некоторые из льготных категорий:

Где применяется в 2021 году

НК РФ устанавливает, что торговый сбор должен быть введен в трех регионах России, которыми являются города федерального значения. Это Москва, Санкт-Петербург, Севастополь.

Для того, чтобы на территории этих субъектов местные органы власти могли взимать торговый сбор, они должны подготовить и утвердить ряд нормативных документов.

В настоящее время соответствующий закон был принят только властями Москвы. Поэтому торговый сбор сегодня уплачивают хозяйствующие субъекты, работающие в сфере торговли на территории столицы. Остальные города федерального значения до сих пор занимаются подготовительной работой.

Важно! При этом субъект бизнеса может быть не зарегистрирован в Москве. Достаточно, что он использует объект торговли, который располагается на территории данного города. Перед началом деятельности ему нужно подать уведомление в ИФНС по месту расположения данного объекта.

Заявить о себе как о плательщике ТС

Чтобы встать на учет как плательщик ТС необходимо подать в налоговую уведомление по форме ТС-1: в течение 5 дней с момента начала торговой деятельности.

Схитрить – не подать уведомление и не платить ТС – не выйдет. Департамент экономической политики и развития города Москвы выявит неплательщика и сообщит об этом в налоговую инспекцию. Хозяйствующий субъект будет поставлен на учет налоговым органом принудительно. Также на него наложат штрафы, о которых расскажем ниже.

Встать на учет как плательщик ТС надо в любом случае – вне зависимости от прочих регистрационных записей, существующих в налоговой инспекции.

Регистрации с ОКВЭД, относящимся к розничной торговле, недостаточно для того, чтобы считаться плательщиком ТС! Необходимо уведомить налоговую об этом в особом порядке, подав ТС-1.

На каком бланке сдавать ТС-1

Форма ТС-1 утверждена приказом ФНС России от 22.06.2015 № ММВ-7-14/249. В этом же приказе можно найти пояснения по заполнению формы, а также формат представления данных в электронном виде.

Далее с нашего сайта можно по прямой ссылке бесплатно скачать форму ТС-1 :

БЛАНК УВЕДОМЛЕНИЯ ТС-1

Торговый сбор: уведомление (образец заполнения и бланк)

Получите бланк бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

- Скачать интересующий вас бланк или образец в формате Excel или Word

- Заполнить и распечатать документ онлайн (это очень удобно)

Получите образец бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

- Скачать интересующий вас бланк или образец в формате Excel или Word

- Заполнить и распечатать документ онлайн (это очень удобно)

В какой контролирующий орган сдают ТС-1

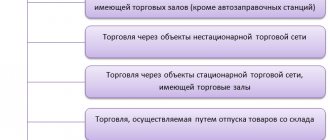

В какую налоговую необходимо сдать уведомление по форме ТС-1? Ответ на этот вопрос зависит от того, какой именно вид торговой деятельности будет облагаться сбором:

Уведомлений надо сдать столько, сколько объектов торговли использует плательщик ТС. При этом есть нюанс: если несколько объектов торговли расположены в одном муниципальном образовании, но под началом разных ИФНС, достаточно одной постановки на учет в любой налоговой.

Информация об облагаемом объекте

Число страниц, содержащих информацию об объектах, зависит от количества объектов, по которым взимается торговый сбор. Уведомление должно содержать по каждому из них отдельную страницу.

В разделе 1 указывается дата, когда возник, изменился, или прекратился торговый объект и код вида торговли. Код вида торговой деятельности предполагает стационарную, нестационарную торговлю, торговлю со склада, на рынке и через торговые залы. Он определяется, согласно приложения № 2 к Порядку заполнения.

Раздел 2. Код ОКТМО указывается в соответствии с классификатором и может содержать 8 или 11 знаков; при 8-значном ОКТМО в пустых ячейках формы ТС-1 ставятся прочерки.

Код объекта указывается в соответствии с приложением № 3 к Порядку и обозначает магазин, павильон, киоск, рынок и т.д. Если у места торговли есть свое наименование, оно указывается в соответствующем поле уведомления, также указывается его адрес.

Основание для пользования объектом обозначается кодом:

- – если он находится в собственности плательщика сбора,

- – при аренде,

- – в иных случаях.

При отсутствии разрешения на размещение нестационарного торгового места в поле номера такого разрешения ставятся нули.

В зависимости от вида объекта указывается кадастровый номер здания, помещения или земельного участка, а также площадь торгового зала, или рынка, где осуществляется торговля.

В разделе 3 производится расчет торгового сбора на основании физпоказателей и действующих ставок сбора. База для расчета – вид или площадь объекта. Торговый сбор рассчитывается за квартал, при наличии льгот, он уменьшается на их сумму.

Случаи, когда надо сдать в налоговую ТС-1

Форму ТС-1 представляют в ИФНС не только при постановке на учет, но и по другим основаниям. Код основания отражают на титульном листе формы заявления. О правилах внесения данных в этот бланк мы расскажем ниже. А сейчас приведем перечень причин, по которым бизнесмен должен отчитаться перед налоговой подачей формы ТС-1.

Законодательство допускает, что при ошибочном представлении уведомления ТС-1 его можно отменить. Для этого пишите в налоговую заявление в свободной форме с пояснениями (письмо ФНС от 20.08.2015 № ГД-4-3/14721).

Пример расчета налога

ООО «Столица» владеет тремя киосками на территории ЦАО Москвы, а также магазином площадью 76 кв. м. на территории ЮАО.

Ставка для киоска на территории ЦАО составляет 81000 рублей за один объект. Ставка для магазина в ЮАО составляет 600 рублей за первые 50 кв. м, и по 50 рублей за все последующие.

Сумма сбора по магазину: 600 х 50 + 26 х 50 = 31300 руб.

Сумма сбора по киоскам: 81000 х 3 = 243000 руб.

Общий размер сбора в квартал: 31300 + 243000 = 274300 руб.

Вносим данные в форму ТС-1 корректно

Бланк уведомления о торговом сборе для ИП и организаций един. Состоит он из 2-х (или более при необходимости) листов.

Титульный лист

Как обычно на титуле указываем общие сведения о плательщике сбора:

Лист с данными об объекте торговли

Если уведомление подают на несколько объектов, то следует заполнить соответствующее количество листов.

Особое внимание при заполнении уведомления следует уделить расчету суммы сбора, чтобы внести корректные данные в документ:

Как заполняется титульный лист документа?

На верхнем колонтитуле размещаются два поля: ИНН, а также КПП. Все юридические лица, которые имеют свидетельство о том, что они состоят на учете в налоговой инспекции, в последних двух ячейках ИНН проставляют прочерк. Также поступают и зарубежные организации, которые зарегистрировали обособленное подразделение на территории нашей страны. А вот ИП, наоборот, указывает ИНН, согласно месту своего проживания, а вот ячейки КПП заполняются прочерками.

Графа представления в налоговую инспекцию с кодом должна содержать четырехзначное число кодового значения, в соответствии с территориальным номером налогового отделения. Чтобы избежать нежелательных ошибок, лучше проверить значение соответствующего кода с помощью официального сайта налоговой инспекции, где предлагается специальный сервис. Используя информацию об адресе торговой точки, можно определить и кодовое обозначение.

Далее идет графа, в которой указывается вид документа. Здесь следует объяснить причину, которая лежит в основании подачи бумаг, причем сделать это необходимо, указав одну, соответствующую цифру. 1 используется для характеристики документа, который подается по причине возникновения новой торговой точки.

Предприниматель, который прекращает свою деятельность на рынке в целом, закрывая все торговые точки, должен подать форму ТС-2. Если же уведомление о торговом сборе имеет характеристику 2 или 3, то оно должно включать в себя только те данные, которые касаются торговых точек, подвергающихся нововведениям и изменениям в работе.

В следующей графе необходимо указать полное название организации (юридическое лицо) или индивидуального предприятия, которое было внесено в регистрационные документы предприятия, а также имя, отчество и фамилия ИП идентичные паспортным данным.

В графе ОГРН и ОГРНИП необходимо указать регистрационные коды, которые прописаны в учредительных бумагах. Организации вносят ОГРН, а ИП – ОГРНИП. Если документ печатается на компьютере, то не заполненные ячейки оставляют пустыми, а заполняя его вручную следует проставить прочерки.

В ячейках для нумерации страниц надо указать, сколько всего листов содержит готовая форма, а так же, сколько их в приложениях. Приложения чаще всего несут информацию о том, что подтверждает законность полномочий, которые имеет лицо, представляющее налогоплательщика.

В графе о достоверности и полноте данных, которые содержит уведомление, есть несколько частей. Первая часть – для ИП, вторая – для лиц, представляющих ИП, третья – для начальника организаций, четвертая – для лица, представляющего эту организацию.

Графа ИНН и фамилия, отчество и имя начальника или представителей, указываются личные данные владельца или представляющего его лица. Здесь информацию указывают только владельцы организаций или представители.

Адрес электронной почты и номера телефонов должны быть указаны без пробела или прочерка. Это способы связи с налогоплательщиками, по которым они всегда должны быть доступны в случае, если сотрудникам инспекции понадобиться выйти на связь с теми, кто перевел деньги по электронным каналам или другим способом.

В следующей графе указывается число, месяц и год подачи документа, а также ставится подпись человека, который предоставляет информационные данные.

Если данные были поданы представителями организации, необходимо заполнит следующую графу. Здесь подтверждается достоверность документации касательно его права представлять юридическое лицо.

Дальнейшие графы должны быть заполнены сотрудниками налоговой инспекции, налогоплательщик не указывает здесь никаких сведений.

https://www.youtube.com/watch?v=ytpolicyandsafetyru

Вид формы предполагает указание одного из трех признаков:

- – если уведомление подается в связи с возникновением объекта, облагаемого торговым сбором,

- – при изменении показателей уже существующего объекта торговли, а также при обнаружении ошибок, которые могут привести к неверному исчислению суммы торгового сбора,

- – если уменьшилось количество облагаемых сбором объектов торговли; когда прекратили деятельность все торговые объекты, об этом подается другая форма уведомления – ТС-2;

В уведомлении ТС-1 с признаками 2 и 3 отражаются только те объекты, по которым произошли изменения или прекращение.

Наименование фирмы, или Ф.И.О. предпринимателя указываются полностью без сокращений.

Организации указывают свой ОГРН, а ИП номер ОГРНИП.

Пример заполнения ТС-1

Пусть ООО «Принцип» начинает торговую деятельность с 01.04.2020 через объект стационарной торговой сети с торговым залом 45 кв. м в ВАО г. Москвы. Бухгалтер должен заполнить и сдать в налоговую инспекцию уведомление о постановке на учет в качестве плательщика ТС.

Далее по прямой ссылке можно посмотреть и бесплатно заполнения формы ТС-1 для торгового сбора :

ПРИМЕР ЗАПОЛНЕНИЯ УВЕДОМЛЕНИЯ ТС-1

Порядок заполнения рекомендуемых форм «Уведомление о постановке на учет (внесении изменений показателей объекта осуществления торговли, прекращении объекта обложения сбором) организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор», «Уведомление о снятии с учета организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор»

- I. Общие требования к порядку заполнения рекомендуемых форм «Уведомление о постановке на учет (внесении изменений показателей объекта осуществления торговли, прекращении объекта обложения сбором) организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор» (далее – форма № ТС-1), «Уведомление о снятии с учета организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор» (далее – форма № ТС-2)

- Формы № ТС-1, № ТС-2 заполняются рукописным способом чернилами черного либо синего цвета или с использованием соответствующего программного обеспечения в одном экземпляре.

Все разделы и поля форм № ТС-1, № ТС-2 подлежат обязательному заполнению, за исключением случаев, установленных настоящим Порядком.

Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства, двусторонняя печать документа на бумажном носителе, скрепление листов документов, приводящее к порче бумажного носителя.

Каждому показателю соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, одним из значений которых является дата.

Для даты предусмотрены три поля: день, месяц и год, разделенные знаком «.» (точка).

Пример заполнения даты: 01.07.2015.

Страницы формы № ТС-1, имеют сквозную нумерацию, начиная с первого листа. Показатель номера страницы формы № ТС-1 (поле «Стр.»), имеющий три знакоместа, записывается в определенном для нумерации поле, слева направо, начиная с первого (левого) знакоместа.

Например, для первой страницы – «001»; для десятой страницы – «010».

- Особенности рукописного способа заполнения форм № ТС-1, № ТС-2:

1) заполнение полей значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа;

2) заполнение текстовых полей осуществляется заглавными печатными буквами;

3) в случае отсутствия данных для заполнения показателя или неполного заполнения знакомест ставится прочерк. При этом прочерк представляет собой прямую линию, проведенную посередине незаполненных знакомест.

- При распечатке на принтере форм № ТС-1, № ТС-2, заполненных с использованием соответствующего программного обеспечения, допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест, расположение и размеры зон значений показателей не должны изменяться. Печать знаков должна выполняться шрифтом Courier New высотой 16-18 пунктов.

- II. Порядок заполнения страницы 001 форм № ТС-1, № ТС-2

- В полях «ИНН» и «КПП» в верхней части каждой страницы форм № ТС-1, № ТС-2 указываются:

российской организацией – идентификационный номер налогоплательщика (далее – ИНН) и код причины постановки на учет (далее – КПП), присвоенные ей при постановке на учет в налоговом органе по месту нахождения;

иностранной организацией – ИНН и КПП, присвоенные иностранной организации по месту осуществления деятельности на территории муниципального района (городского округа, города федерального значения Москвы, Санкт-Петербурга или Севастополя) через обособленное подразделение иностранной организации;

индивидуальным предпринимателем – ИНН, присвоенный ему в налоговом органе по месту жительства.

При заполнении поля ИНН, под который отводится двенадцать знакомест, российской или иностранной организацией свободные знакоместа справа от значения ИНН не подлежат заполнению дополнительными символами, (заполняются прочерками).

- В поле «Представляется в налоговый орган (код)» форм № ТС-1, № ТС-2 указывается код налогового органа, в который представляется Уведомление.

- При указании вида формы № ТС-1 в поле, состоящем из одного знакоместа, проставляется соответствующая цифра:

«1» – возникновение объекта обложения сбора;

«2» – изменение показателей объекта осуществления торговли;

«3» – прекращение объекта обложения сбором.

Признак «2» проставляется в случае изменения показателей объекта осуществления торговли или обнаружении ошибок, приводящих к неверному исчислению суммы сбора.

При изменении показателей объекта осуществления торговли (признак «2»), либо количества объектов обложения торговым сбором (признак «3») в Уведомлении указываются только те объекты обложения сбором, в отношении которых произошло изменение (прекращение).

В случае прекращения осуществления всех видов торговой деятельности с использованием объектов осуществления торговли, в отношении которых установлен торговый сбор, подается форма № ТС-2.

- В поле «Дата прекращения осуществления предпринимательской деятельности, в отношении которой установлен торговый сбор» формы № ТС-2 указывается дата прекращения осуществления плательщиком торгового сбора всех видов деятельности, в отношении которых установлен торговый сбор.

- В поле «Организация/индивидуальный предприниматель» форм № ТС-1, № ТС-2 при заполнении наименования организации указывается полное наименование организации, соответствующее наименованию, указанному в ее учредительных документах.

Фамилия, имя и отчество (при наличии) индивидуального предпринимателя указываются полностью.

- В поле «ОГРН» форм № ТС-1, № ТС-2 указывается основной государственный регистрационный номер организации (ОГРН).

- В поле «ОГРНИП» форм № ТС-1, № ТС-2 указывается основной государственный номер индивидуального предпринимателя (ОГРНИП).

- В поле, состоящем из трех знакомест, указывается количество страниц подаваемой формы № ТС-1. В поле «с приложением подтверждающих документов или их копий на» форм № ТС-1, № ТС-2 указывается количество листов документа (копии документа), подтверждающего полномочия представителя организации.

- В разделе «Достоверность и полноту сведений, указанных в настоящем сообщении, подтверждаю» форм № ТС-1, № ТС-2:

1) при указании лица, подтверждающего достоверность и полноту сведений, указанных в сообщении, в поле, состоящем из одного знакоместа, проставляется соответствующая цифра:

«1» — индивидуальный предприниматель;

«2» — представитель индивидуального предпринимателя;

«3» — руководитель организации;

«4» — представитель организации;

2) в поле «фамилия, имя, отчество руководителя организации либо представителя полностью» указываются построчно фамилия, имя и отчество (при наличии) (полностью) руководителя организации либо представителя, подтверждающего достоверность и полноту сведений, указанных в формах № ТС-1, № ТС-2;

3) в поле «ИНН» указывается ИНН физического лица, указанного в подпункте 2 настоящего пункта, при наличии у него документа, подтверждающего постановку на учет в налоговом органе (Свидетельства о постановке на учет в налоговом органе, отметки в паспорте гражданина Российской Федерации), и использующего ИНН наряду с персональными данными;

4) в поле «Номер контактного телефона» указывается номер контактного телефона, по которому можно связаться с лицом, подтверждающим достоверность и полноту сведений в формах № ТС-1, № ТС-2 (с указанием телефонных кодов, требующихся для обеспечения телефонной связи). Номер телефона указывается без пробелов и прочерков;

5) в поле «E-mail» указывается адрес электронной почты для осуществления взаимодействия налоговых органов с лицом, подтверждающим достоверность и полноту сведений, указанных в формах № ТС-1, № ТС-2, в электронном виде;

6) в месте, отведенном для подписи, проставляется подпись лица, подтверждающего достоверность и полноту сведений, указанных в формах № ТС-1, № ТС-2;

7) в поле «Дата» указывается дата подписания форм № ТС-1, № ТС-2;

в поле «Наименование документа, подтверждающего полномочия представителя» указывается наименование документа, подтверждающего полномочия представителя.

в поле «Наименование документа, подтверждающего полномочия представителя» указывается наименование документа, подтверждающего полномочия представителя.

- Раздел «Заполняется работником налогового органа» форм № ТС-1, № ТС-2 содержит сведения о коде способа представления форм № ТС-1, № ТС-2 (согласно приложению № 1 к настоящему Порядку), количестве страниц указанных форм, количестве листов копии документа, приложенного к формам № ТС-1, № ТС-2, дате его представления (получения), номере регистрации форм № ТС-1, № ТС-2, фамилии и инициалах имени и отчества (при наличии) работника налогового органа, принявшего формы № ТС-1 или № ТС-2, его подпись.

III. Порядок заполнения страницы «Информация об объекте обложения торговым сбором» формы № ТС-1

- В случае, если в форме № ТС-1 одновременно указывается о возникновении (изменении, прекращении) нескольких объектов обложения торговым сбором по каждому из них заполняется отдельная страница, содержащая сведения об объекте обложения торговым сбором.

- В поле 1.1 «Дата возникновения (прекращения) объекта обложения сбором, изменения показателей объекта обложения сбором» формы № ТС-1 указывается дата возникновения (прекращения) объекта обложения сбором, изменения показателей объекта обложения сбором.

- В поле 1.2 «Код вида торговой деятельности» формы № ТС-1, состоящем из двух знакомест, проставляется соответствующий код согласно приложению № 2 к настоящему Порядку.

- В поле 2.1 «Код по ОКТМО» формы № ТС-1 указывается код муниципального образования, на территории которого осуществляется торговая деятельность. Коды ОК ОК 033-2013 (ОКТМО). При заполнении показателя «Код по ОКТМО», под который отводится одиннадцать знакомест, свободные знакоместа справа от значения кода в случае, если код ОКТМО имеет восемь знаков, не подлежат заполнению дополнительными символами (заполняются прочерками).

- В поле 2.2 «Код объекта осуществления торговли» формы № ТС-1, состоящем из двух знакомест, указывается соответствующий код согласно приложению № 3 к настоящему Порядку.

- В поле 2.3 «Наименование объекта осуществления торговли» формы № ТС-1 указывается название объекта осуществления торговли, в котором осуществляется предпринимательская деятельность. В случае отсутствия наименования объекта осуществления торговли данное поле не заполняется.

- При заполнении поля 2.4 «Адрес объекта осуществления торговли» формы № ТС-1 указываются: почтовый индекс, код региона, район, город, населенный пункт, улица (проспект, переулок и так далее), номер дома (владения), номер корпуса (строения), номер офиса. Цифровой код региона указывается в соответствии со справочником «Субъекты Российской Федерации» согласно приложению № 4 к настоящему Порядку.

- В поле 2.5 «Основание для пользования объектом осуществления торговли» формы № ТС-1, состоящем из одного знакоместа, проставляется соответствующая цифра:

«1» – собственность;

«2» – аренда;

«3» – иное основание.

- В поле 2.6 «Номер разрешения на размещение нестационарного объекта торговли» формы № ТС-1 указывается номер разрешения на размещение нестационарного объекта торговли. При отсутствии номера разрешения на размещение нестационарного объекта торговли во всех знакоместах данного поля проставляются нули.

- В поле 2.7 «Кадастровый номер здания» формы № ТС-1 указывается кадастровый номер здания (строения, сооружения) в случае осуществления торговой деятельности по кодам «01», «03», указанным в приложении № 2 настоящего Порядка. Данное поле не заполняется при осуществлении торговой деятельности с использованием объекта осуществления торговли, имеющим кадастровый номер помещения.

- В поле 2.8 «Кадастровый номер помещения» формы № ТС-1 указывается кадастровый номер помещения (при его наличии) в случае осуществления торговой деятельности по кодам «01», «03», указанным в приложении № 2 настоящего Порядка.

- В поле 2.9 «Кадастровый номер земельного участка (указывается в случае осуществления деятельности по организации розничных рынков)» формы № ТС-1 указывается кадастровый номер земельного участка, на котором осуществляется предпринимательская деятельность, связанная с деятельностью по организации розничных рынков.

- В поле 2.10 «Площадь торгового зала (розничного рынка) объекта осуществления торговли (кв. м)» формы № ТС-1 указывается площадь объекта осуществления торговли или площадь розничного рынка, в отношении которой применяется ставка сбора.

- В поле 3.1 «Ставка сбора на объект, осуществления торговли (в рублях)» формы № ТС-1 указывается ставка торгового сбора, установленная нормативными правовыми актами муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) в рублях за квартал в расчете на объект осуществления торговли.

- В поле 3.2 «Ставка сбора, установленная в кв. м (в рублях)» формы № ТС-1 указывается ставка торгового сбора, установленная нормативными правовыми актами муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) в рублях за квартал в расчете на площадь объекта осуществления торговли.

В случае если нормативными правовыми актами муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) установлены дифференцированные ставки сбора, то указанная ставка торгового сбора указывается расчетно путем вычисления средней ставки торгового сбора.

Например, нормативным правовым актом муниципального образования установлены дифференцированные ставки за 1 квадратный метр площади торгового зала в размере 1200 рублей за каждый квадратный метр площади торгового зала, не превышающей 50 квадратных метров, и 50 рублей за каждый полный (неполный) квадратный метр площади торгового зала свыше 50 квадратных метров. Торговая деятельность осуществляется через магазин с площадью торгового зала 120 квадратных метров. Расчет ставки за 1 квадратный метр производится следующим образом: ((50 квадратных метров * 1200 рублей) + ((120 квадратных метров – 50 квадратных метров)* 50 рублей)) / 120 квадратных метров = 529,17 рублей.

- В поле 3.3 «Исчисленная сумма сбора за квартал (в рублях)» формы № ТС-1 указывается сумма торгового сбора для каждого объекта обложения торговым сбором как произведение ставки торгового сбора в отношении соответствующего вида предпринимательской деятельности и фактического значения физической характеристики соответствующего объекта осуществления торговли.

В случае если нормативными правовыми актами муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) установлены дифференцированные ставки торгового сбора, то сумма торгового сбора исчисляется с учетом особенностей принятого нормативно правового акта.

- В поле 3.4 «Сумма льготы, предоставляемая на объект осуществления торговли (в рублях)» формы № ТС-1 указывается сумма льготы, установленная нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга или Севастополя). Показатель поля 3.4 не может превышать значение поля 3.3 «Исчисленная сумма сбора за квартал (в рублях)».

- В поле 3.5 «Код налоговой льготы» формы № ТС-1 последовательно указываются пункт и подпункт статьи нормативного правового акта представительного органа муниципального образования (закона городов федерального значения Москвы, Санкт-Петербурга или Севастополя), в соответствии с которым предоставляется соответствующая льгота (для каждой из указанных позиций отведено по четыре знакоместа, при этом заполнение данной части показателя осуществляется слева направо и если соответствующий реквизит имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями).

Например, если соответствующая льгота установлена подпунктом 1.1 пункта 2 статьи 3 нормативного правового акта, то по строке указывается:

| 0 | 0 | 0 | 3 | 0 | 0 | 0 | 2 | 0 | 1 | . | 1 |

- В поле 3.6 «Сумма сбора за квартал (в рублях) (стр.3.3. – стр. 3.4.)» формы № ТС-1 указывается разница между исчисленной суммой торгового сбора за квартал и суммой льготы, предоставляемой на объект осуществления торговли.

- 33. Числовые значения показателя суммы торгового сбора указываются в полных рублях. Значения показателей менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля.

Приложение № 1

к Порядку заполнения форм

«Уведомление о постановке на учет (внесении изменений показателей объекта осуществления торговли, прекращении объекта обложения сбором) организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор», «Уведомление о снятии с учета организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор»,

Коды, определяющие способ представления Уведомления о постановке на учет (внесении изменений показателей объекта осуществления торговли, прекращении объекта обложения сбором) организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор, Уведомления о снятии с учета организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор

| Код | Наименование |

| 01 | на бумажном носителе (по почте) |

| 02 | на бумажном носителе (лично) |

| 03 | на бумажном носителе с дублированием на съемном носителе (лично) |

| 04 | по телекоммуникационным каналам связи |

| 05 | другое |

| 08 | на бумажном носителе с дублированием на съемном носителе (по почте) |

| 09 | на бумажном носителе с использованием штрих-кода (лично) |

| 10 | на бумажном носителе с использованием штрих-кода (по почте) |

Приложение № 2

к Порядку заполнения форм

«Уведомление о постановке на учет (внесении изменений показателей объекта осуществления торговли, прекращении объекта обложения сбором) организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор», «Уведомление о снятии с учета организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор»,

Коды вида торговой деятельности

| Код вида торговой деятельности | Виды торговой деятельности |

| 01 | Торговля через объекты стационарной торговой сети, не имеющие торговых залов (за исключением объектов стационарной торговой сети, не имеющих торговых залов, являющиеся автозаправочными станциями) |

| 02 | Торговля через объекты нестационарной торговой сети |

| 03 | Торговля через объекты стационарной торговой сети, имеющей торговые залы |

| 04 | Торговля, осуществляемая путем отпуска товаров со склада |

| 05 | Деятельность по организации розничных рынков |

Приложение № 3

к Порядку заполнения форм

«Уведомление о постановке на учет (внесении изменений показателей объекта осуществления торговли, прекращении объекта обложения сбором) организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор», «Уведомление о снятии с учета организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор»

Коды объектов осуществления торговли

| Код объекта осуществления торговли | |

| 01 | Магазин |

| 02 | Павильон |

| 03 | Розничный рынок |

| 04 | Киоск |

| 05 | Торговая палатка |

| 06 | Торговый автомат (вендинговый автомат) |

| 07 | Объекты развозной (разносной) торговли |

| 08 | иное |

Приложение № 4

к Порядку заполнения форм

«Уведомление о постановке на учет (внесении изменений показателей объекта осуществления торговли, прекращении объекта обложения сбором) организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор», «Уведомление о снятии с учета организации или индивидуального предпринимателя в качестве плательщика торгового сбора в налоговом органе по объекту осуществления вида предпринимательской деятельности, в отношении которого установлен торговый сбор»

Справочник «Субъекты Российской Федерации»

| 01 | Республика Адыгея (Адыгея) |

| 02 | Республика Башкортостан |

| 03 | Республика Бурятия |

| 04 | Республика Алтай |

| 05 | Республика Дагестан |

| 06 | Республика Ингушетия |

| 07 | Кабардино-Балкарская Республика |

| 08 | Республика Калмыкия |

| 09 | Карачаево-Черкесская Республика |

| 10 | Республика Карелия |

| 11 | Республика Коми |

| 12 | Республика Марий Эл |

| 13 | Республика Мордовия |

| 14 | Республика Саха (Якутия) |

| 15 | Республика Северная Осетия — Алания |

| 16 | Республика Татарстан (Татарстан) |

| 17 | Республика Тыва |

| 18 | Удмуртская Республика |

| 19 | Республика Хакасия |

| 20 | Чеченская Республика |

| 21 | Чувашская Республика — Чувашия |

| 22 | Алтайский край |

| 23 | Краснодарский край |

| 24 | Красноярский край |

| 25 | Приморский край |

| 26 | Ставропольский край |

| 27 | Хабаровский край |

| 28 | Амурская область |

| 29 | Архангельская область и Ненецкий автономный округ |

| 30 | Астраханская область |

| 31 | Белгородская область |

| 32 | Брянская область |

| 33 | Владимирская область |

| 34 | Волгоградская область |

| 35 | Вологодская область |

| 36 | Воронежская область |

| 37 | Ивановская область |

| 38 | Иркутская область |

| 39 | Калининградская область |

| 40 | Калужская область |

| 41 | Камчатский край |

| 42 | Кемеровская область |

| 43 | Кировская область |

| 44 | Костромская область |

| 45 | Курганская область |

| 46 | Курская область |

| 47 | Ленинградская область |

| 48 | Липецкая область |

| 49 | Магаданская область |

| 50 | Московская область |

| 51 | Мурманская область |

| 52 | Нижегородская область |

| 53 | Новгородская область |

| 54 | Новосибирская область |

| 55 | Омская область |

| 56 | Оренбургская область |

| 57 | Орловская область |

| 58 | Пензенская область |

| 59 | Пермский край |

| 60 | Псковская область |

| 61 | Ростовская область |

| 62 | Рязанская область |

| 63 | Самарская область |

| 64 | Саратовская область |

| 65 | Сахалинская область |

| 66 | Свердловская область |

| 67 | Смоленская область |

| 68 | Тамбовская область |

| 69 | Тверская область |

| 70 | Томская область |

| 71 | Тульская область |

| 72 | Тюменская область |

| 73 | Ульяновская область |

| 74 | Челябинская область |

| 75 | Забайкальский край |

| 76 | Ярославская область |

| 77 | г. Москва |

| 78 | Санкт-Петербург |

| 79 | Еврейская автономная область |

| 86 | Ханты-Мансийский автономный округ — Югра |

| 87 | Чукотский автономный округ |

| 89 | Ямало-Ненецкий автономный округ |

| 91 | Республика Крым |

| 92 | г. Севастополь |

| 99 | Иные территории, включая город и космодром Байконур |

Продлен ли срок сдачи формы ТС-1 и уплаты ТС в Москве?

В связи с мерами, принимаемыми для борьбы с коронавирусом, Правительство Москвы выпустило постановление от 24.03.2020 № 212-ПП. В соответствии с ним, срок уплаты торгового сбора за 1 квартал 2021 продлён до 31.12.2020 включительно. Ожидается продление сроков уплаты ТС и за 2 квартал 2021.

Общий порядок учета в качестве плательщика ТС при этом не изменен. Таким образом, формы ТС-1 и ТС-2 следует подавать в описанном в статье порядке.

Отметим, что сниматься с учета в качестве плательщика ТС в апреле-мае 2021 не имеет практического смысла. Поскольку ТС уплачивают даже в случае, если организация или ИП работали как плательщики ТС хотя бы 1 день в квартале (ст. 412, ст. 414 НК РФ).

Если «коронавирусные» ограничения продолжат до 3 квартала 2021, и владельцу бизнеса станет понятно, что и в июле-сентябре его торговый объект работать, скорее всего, не будет – тогда можно сняться с учета как плательщик ТС до 01.07.2020.

Кто его платит

Определение необходимости в уплате торгового сбора зависит от двух показателей.

Система налогов

По закону устанавливается торговый сбор для ИП на УСН и ОСНО, а также компаний на этих же режимах. Если субъект бизнеса применяет сельхозналог либо патентную систему, то они освобождаются от уплаты сбора.

Особая ситуация установлена для тех, кто применяет ЕНВД. Закон определяет, что нельзя одновременно платить вмененку и торговый сбор. Поэтому, необходимо сняться с ЕНВД, перейти на иную систему, и в зависимости от этого уже определять необходимость использования торгового сбора.

Виды деятельности

По закону, производить оплату обязаны все субъекты бизнеса, которые торгуют в розницу, мелким оптом или оптом при использовании следующих объектов:

- Стационарные объекты с торговым залом;

- Стационарные объекты без торгового зала;

- Нестационарные объекты;

- Складские помещения.

Однако дополнительно данный вид деятельности должен быть прописан в местном законе. Так, на территории Москвы торговля со складов не облагается торговым сбором, поскольку этот вид деятельности не прописан в принятом правовом акте.

Внимание! Деятельность розничных рынков также подпадает под торговый сбор. Однако в данном случае оплата производиться не с каждого торгового места, а в целом с площади всего рынка.