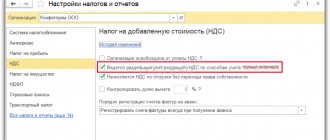

Документы для подтверждения нулевой ставки НДС

Для подтверждения нулевой ставки НДС при экспорте товаров нужны следующие документы (п. 1 ст. 165 НК РФ):

- контракт (его копия) с иностранным лицом на поставку товара за пределы Таможенного союза;

- таможенная декларация (ее копия) с соответствующими отметками таможенных органов;

- копии транспортных, товаросопроводительных и (или) иных документов с соответствующими отметками таможенных органов.

Этот перечень документов является исчерпывающим.

По каким операциям нужно подтверждать льготу по уплате НДС

Прежде чем перейти к разъяснениям по заполнению реестра, давайте определимся, по каким операциям нужно представлять документ, подтверждающий льготу по уплате НДС, а по каким — нет. Для этого ознакомимся с понятием налоговых льгот.

Льготами по налогам признаются налоговые послабления для определенных групп налогоплательщиков, в том числе возможность вообще не платить налоги или платить их в меньшем размере (п. 1 ст. 56 НК РФ). Иными словами, к льготам по НДС относятся операции, которые у одних налогоплательщиков не облагаются налогом, а у других — облагаются. И по ним необходимо формировать реестр документов.

А вот операции, по которым освобождение от НДС доступно для всех категорий налогоплательщиков, к льготируемым не относятся. И реестр подтверждающих документов по льготе НДС по ним составлять не надо (п. 14 постановления Пленума ВАС от 30.05.2014 № 33).

Определять операции, освобождаемые от НДС для отдельной группы налогоплательщиков и освобождаемые от НДС для всех плательщиков, поможет наш материал «Ст. 149 НК РФ (2018): вопросы и ответы».

А для получения полной и актуальной информации о льготах по НДС предлагаем заглянуть в нашу специальную рубрику.

Реестры таможенных деклараций

Начиная с IV квартала 2015 года вместо транспортных и товаросопроводительных документов экспортеры могут подавать в налоговые инспекции их электронные реестры. Формы, форматы и порядок составления таких реестров утверждены приказом ФНС России от 30.09.2015 № ММВ-7-15/427 (далее – Приказ) (ч. 4 ст. 3 Федерального закона от 29.12.2014 № 452-ФЗ).

«Электронные» реестры заменяют не все документы, которые следует представить для подтверждения применения нулевой ставки НДС. В частности, контракт с иностранной компанией на поставку товара нужно представлять на бумажном носителе (п. 19 ст. 165 НК РФ).

Кроме того, налоговая инспекция в ходе камеральной проверки вправе истребовать у перевозочные документы, сведения из которых включены в реестры. А также запросить нужные документы при несоответствии сведений об экспортных операциях, полученных от таможенных органов, данным, содержащимся в «электронных» реестрах. Документы нужно будет подать в течение 20 календарных дней после получения запроса. На них должны быть отметки российской таможни (п. п. 15 – 18 ст. 165 НК РФ). Если экспортер не исполнил требование инспекции (полностью или частично), обоснованность применения налоговой ставки 0 процентов в соответствующей части считается неподтвержденной.

На данный момент утверждены 14 реестров — в зависимости от вида совершаемых экспортных операций (п. 15 ст. 165 НК РФ, п. 1 Приказа). Каждый реестр «привязан» к соответствующему подпункту или пункту статьи 165 Налогового кодекса РФ, как один из документов, подтверждающих право на применение нулевой ставки НДС.

В «электронном» реестре должна быть информация о размере налоговой базы, к которой применяется нулевая ставка НДС. Налоговая база определяется по каждой операции, подтверждаемой документами, реквизиты которых отражены в реестре.

Поступление товаров

Создадим документ “Поступление (акты, накладные)” с операцией “Товары (накладная)”.

Важная особенность в том, что в поле “Способ учета НДС” доступен вариант “Блокируется до подтверждения 0%”. Он используется при продаже экспортных товаров.

Также для номенклатуры укажем код товарной номенклатуры (ТН ВЭД). Он определяет, является ли товар сырьевым, а именно сырьевой товар можно продавать по ставке 0%.

Проведем документ и посмотрим проводки.

Также регистрируем счет-фактуру и оплачиваем товар поставщику.

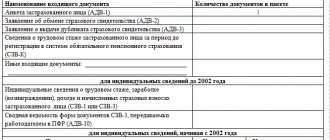

Реестр № 5

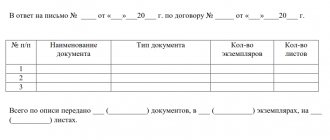

Форма реестра № 5 приведена в приложении № 5 к Приказу. Приведем табличную часть реестра:

| N п/п | Регистрационный номер таможенной декларации (полной таможенной декларации) | Налоговая база по соответствующей операции по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которой документально подтверждена (в рублях и копейках) | Код вида транспортного средства, которым товары ввозились на территорию Российской Федерации или вывозились с территории Российской Федерации | Транспортный, товаросопроводительный и (или) иной документ, подтверждающий вывоз товаров за пределы Российской Федерации или ввоз товаров на территорию Российской Федерации | Примечание | ||

| Вид документа | Номер | Дата | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

Заполнению реестра № 5 посвящен раздел VI приложения № 15 к Приказу. В графах реестра № 5 указываются следующие сведения:

- в графе 1 — порядковый номер соответствующей операции по реализации товаров (работ, услуг);

- в графе 2 — регистрационный номер таможенной декларации (полной таможенной декларации) по соответствующей операции по реализации товаров (работ, услуг);

- в графе 3 — налоговая база по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по НДС по которой документально подтверждена;

- в графе 4 — коды видов транспортных средств, которыми товары ввозились на территорию РФ или вывозились с территории РФ;

- в графе 5 — виды транспортных, товаросопроводительных или иных документов (CMR, коносамент, железнодорожная накладная, авианакладная, книжка МДП, поручение на отгрузку, морская накладная, иной документ), подтверждающих вывоз товаров за пределы РФ или ввоз товаров на территорию РФ по соответствующей реализации товаров (работ, услуг);

- в графе 6 — номера документов, указанных в графе 5. В случае отсутствия номера указывается «б/н»;

- в графе 7 — даты документов, указанных в графе 5;

- в графе 8 — иная информация, относящаяся к операции, реквизиты документов по которой отражены в строке реестра № 5. Это вид, номер и дата документа, представляемого одновременно с налоговой декларацией по НДС, за исключением документов, указанных в графах 2, 5 – 7. Например, договор (контракт) № 5-ВАМ-1991 от 21.05.2015. В случае указания нескольких документов в графе 8 отражаются вид, номер и дата каждого документа, разделенные знаком «;».

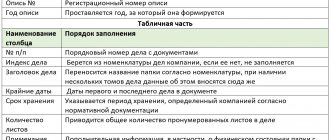

Титульный лист

В поле «Представляется в налоговый орган»

отражается название налогового органа, в который подается реестр. По умолчанию в поле автоматически проставляется тот налоговый орган, который был указан при регистрации клиента в системе.

В поле «Отчет НД по НДС»

указываются реквизиты (дата, номер корректировки, имя файла, код ИФНС) декларации по НДС, к которой прилагается данный реестр.

В поле «Отчетный период»

выбирается период, указанный в налоговой декларации по НДС, с которой представляется реестр сведений.

При заполнении поля «Номер корректировки»

в первичном реестре автоматически проставляется «0», в уточненном за соответствующий период необходимо указать номер корректировки (например, «1», «2» и т. д.).

В поле «Налогоплательщик»

указываются: наименование налогоплательщика – организации (обособленного подразделения иностранной организации), ИП, а также ИНН и КПП. Если клиент зарегистрирован в системе, эти данные заполняются автоматически.

Внимание!Поля «Форма реорганизации (ликвидация) (код)»

и

«ИНН/КПП реорганизованной организации»

заполняют только те организации, которые в налоговом периоде реорганизуются или ликвидируются.

Если реестр сведений подается налогоплательщиком, то в соответствующем поле указывается «1», если представителем налогоплательщика, то – «2». При этом указывается наименование представителя и документа, подтверждающего его полномочия.

Также на титульном листе реестра автоматически указывается дата его составления.

Как заполнить графу 4

В графе 4 реестра № 5 указывают коды видов транспортных средств, которыми товары вывозились с территории РФ, по видам транспорта в соответствии с приложением № 3 Решения Комиссии Таможенного союза от 20.09.2010 № 378.

Кроме того, в декларации на товары в первом подразделе графы 25 «Вид транспорта на границе» указывается код вида транспортного средства в соответствии с классификатором видов транспорта и транспортировки товаров (подп. 25 п. 15 раздела II Инструкций по заполнению таможенных деклараций и форм таможенных деклараций, утвержденных Решением Комиссии Таможенного союза от 20.05.2010 № 257). То есть при заполнении графы 4 можно использовать сведения из графы 25 декларации на товары «Вид транспорта на границе».

Как заполнить графы 6 и 7

В графе 6 реестра № 5 указываются номера транспортных, товаросопроводительных или иных документов, подтверждающих вывоз товаров за пределы РФ по соответствующей реализации товаров (работ, услуг). В графе 7 указываются даты этих документов. Вне зависимости от вида транспорта в случае отсутствия номера на документе в реестре указывается «б/н».

Международная накладная

В отношении заполнения граф 6 и 7 из международной товарно-транспортной накладной (далее — CMR) ФНС России отмечает следующее.

Накладная должна содержать место и дату ее составления (ст. 6 Конвенции о договоре международной дорожной перевозки грузов (КДПГ), заключена в г. Женеве 19.05.1956, далее — Конвенция). Однако Конвенцией не предусмотрена универсальная форма CMR. Номер CMR может быть указан в правом верхнем углу, а дата ее заполнения (оформления) и наименование населенного пункта, где составлялась CMR, — в графе 21 «Составлен в/дата».

Транспортная железнодорожная накладная

В графе «Накладная №» указывается номер отправки, присвоенный перевозчиком (п. 3.3 Правил заполнения перевозочных документов на перевозку грузов железнодорожным транспортом, утвержденных приказом МПС России от 18.06.2003 № 39 (далее — Правила), В графе «Календарные штемпеля, документальное оформление приема груза к перевозке» оборотной стороны оригинала накладной и дорожной ведомости, а также на лицевой стороне корешка дорожной ведомости и квитанции о приеме груза проставляется календарный штемпель «Документальное оформление приема груза к перевозке», в котором указывается дата документального оформления приема груза к перевозке (п. 3.10 Правил). Также в накладной должны содержаться номер отправки и дата заключения договора перевозки (ст. 15 Соглашения о международном железнодорожном грузовом сообщении от 01.11.1951) .

В этой связи в реестре следует указать номер отправки и либо дату документального оформления приема груза к перевозке, либо дату заключения договора перевозки.

Поручение на отгрузку и коносамент

В графе 7 при вывозе товара морским, речным, смешанным (река-море) транспортом указывается дата транспортного, товаросопроводительного или иного документа (коносамента, морской накладной или любой иной документа), подтверждающего факт приема товара к перевозке, и поручения на отгрузку.

В коносамент должны быть включены время и место выдачи коносамента, а также дата приема груза перевозчиком в порту погрузки (ст. 144 Кодекса торгового мореплавания Российской Федерации от 30.04.1999 № 81-ФЗ). В приложении 8 к приказу Минтранса России от 09.07.2014 № 182 приведен рекомендуемый образец поручения на отгрузку экспортного груза, в котором содержатся графы «Дата погрузки» и «Дата выдачи поручения». Поэтому в случае отсутствия даты на документе, подтверждающем факт приема товара к перевозке, или в поручении на отгрузку в графе 7 реестра № 5 указывается дата приема груза к перевозке.