Главная / Без рубрики / Как отразить ноутбук в учете дороже 100 тысруб

Исходные данные:

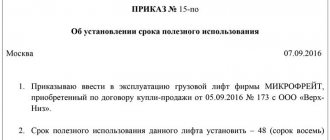

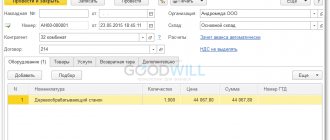

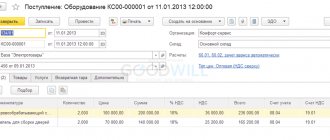

- Стоимость приобретаемого компьютера (ноутбука) — 44 840 руб., в том числе НДС 6840 руб.,

- Стоимость программного обеспечения — 5900 руб., в том числе НДС 900 руб.

- Срок полезного использования компьютера в бухгалтерском и налоговом учете установлен равным 25 месяцам,

- Амортизация начисляется линейным способом (методом).

БУХУЧЕТ и ПРОВОДКИ покупка ноутбука свыше 40000-100000 руб

Таким образом, к примерам ОС можно отнести здания, сооружения, оборудование, компьютеры, автомобили, инструменты, многолетние насаждения и др. Но необходимо учитывать и еще один немаловажный критерий, – стоимость основных средств. Для бухгалтерского и налогового учета она разная. В бухучете актив признается основным средством, если его стоимость свыше 40 000 рублей. В налоговом учете стоимость приобретения основных средств – более 100 000 рублей (п. 5 ПБУ 6/01, п. 1 ст. 256 НК РФ).

Как учесть компьютер стоимостью меньше 20 тыс. руб.

Инфо

Если, согласно ее положениям, ОС при принятии к учету не может стоить менее 40 000 руб., то любой компьютер стоимостью, не превышающей данный лимит, должен быть отнесен на счета материально-производственных запасов и в момент отпуска в эксплуатацию учтен за балансом, например на самостоятельно открытом счете 012 «Оборудование в эксплуатации» (с детализацией по месту хранения или пользования). Если же ваша учетная политика позволяет учесть в составе ОС любой актив, соответствующий требованиям ПБУ 6/01 вне зависимости от его стоимости, то недорогие компьютеры могут быть смело отнесены на счет 01 «Основные средства».

При этом учет основных средств стоимостью менее 40 000 руб. ничем не будет отличаться от учета объектов, имеющих более высокую стоимость. Итоги Порядок отражения ОС стоимостью до 100 000 руб.

Что нужно сделать с 12 по 16 марта Чтобы не забывать о важных бухгалтерских делах, можно вести ежедневник, установить на свой смартфон специальную программу, которая будет напоминать о планах, или наклеивать на рабочий монитор исписанные заметками стикеры. Но проще всего, еженедельно читать наши напоминания.< < …

ИП не стоит торопиться с уплатой 1%-ных взносов за 2021 год Во-первых, потому что с этого года крайний срок уплаты таких взносов перенесен с 1 апреля на 1 июля. Соответственно, 1%-ные взносы за 2021 год нужно перечислить в бюджет не позднее 02.07.2018 (1 июля – воскресенье). < … Переход из одной ИФНС в другую не потребует обязательной сверки Налоговая служба обновила регламент организации работы с плательщиками налогов, сборов, страховых взносов на ОПС, а также налоговыми агентами.

Учет основных средств в 2021 году: стоимость, амортизация

Имущество

Особенности начисления амортизацииОснование

Движимое имущество стоимостью до 10 тыс. руб. (за исключением объектов библиотечного фонда) Не начисляйте. Стоимость данных объектов при вводе в эксплуатацию (принятии к учету) сразу спишите в расходы и отразите на забалансовом счете 21 Пункт 39 стандарта «Основные средства», пункт 373 Инструкции № 157н Движимое и недвижимое имущество стоимостью от 10 тыс. до 100 тыс. руб. Единовременно начислите 100-процентную амортизацию при выдаче объекта в эксплуатацию Пункт 39 стандарта «Основные средства» Библиотечный фонд стоимостью до 100 тыс. руб. (за исключением периодических изданий) Движимое и недвижимое имущество, а также объекты библиотечного фонда дороже 100 тыс. руб. Начисляйте по нормам амортизации Подпункт «а» пункта 39 стандарта «Основные средства»

Обратите внимание => Документы На Вступление В Наследство По Завещанию На Квартиру

Бухгалтерские проводки

Операции с основными средствами отражают в учете следующими проводками:

| Дебет | Кредит | Название операции |

| Поступление основных средств | ||

| 08 | 60, 10, 70, 69 | Зафиксированы в учете совершенные расходы на приобретение либо создание ОС |

| 07 | 60, 10, 70, 69 | Зафиксированы в учете затраты по подготовке монтажа ОС и его установке |

| 08 | 07 | Перенесены затраты на монтаж |

| 19 | 60 | Зафиксирован в учете входящий НДС по затратам на ОС |

| 68 | 19 | Входящий НДС принят к вычету |

| 01 | 08 | Объект ОС принят к учету |

| Амортизация | ||

| 20, 23, 25, 26, 29, 44 | 02 | Рассчитана амортизация основных средств исходя из направления их применения |

| Восстановление, модернизация, ремонт | ||

| 08 | 60 | Зафиксирована цена работ сторонней компании по ремонту, модернизации ОС |

| 19 | 60 | Зафиксирован НДС по работам подрядчика |

| 08 | 10, 70, 69 | Работы по ремонту, модернизации ОС проведены собственными силами |

| 01 | 08 | Все выполненные затраты списаны на увеличение стоимости ОС |

| Продажа | ||

| 62 | 91 | Зафиксирован в учете доход от продажи ОС |

| 91 | 68 | Зафиксирован НДС по продаже |

| 02 | 01 | Списана начисленная амортизация |

| 91 | 01 | Списана остаточная стоимость объекта ОС |

| Ликвидация | ||

| 02 | 01 | Списана амортизация по ликвидируемому ОС |

| 91 | 01 | Списана остаточная стоимость |

К какой амортизационной группе отнести сервер

В соответствии с положениями п. 1 ст. 256 НК РФ амортизируемым признается имущество и иные объекты интеллектуальной собственности, являющиеся собственностью налогоплательщика, если они используются для извлечения дохода, срок их полезного использования составляет более 12 месяцев, а первоначальная стоимость превышает 40 000 руб. Следовательно, к амортизируемому имуществу относятся нематериальные активы со сроком! полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 руб. используемые в деятельности для получения дохода.

Принятие к учету компьютера стоимостью более 40000

В избранноеОтправить на почту Учет основных средств стоимостью до 100 000 рублей имеет ряд нюансов. Разберем, чем они обусловлены, и рассмотрим учет таких объектов с точки зрения бухгалтерского и налогового законодательств.

Формирование первоначальной стоимости основного средства Учет основных средств в бухгалтерских и налоговых регистрах Учет компьютера стоимостью менее 40 000 руб. Итоги Формирование первоначальной стоимости основного средства Порядок учета основных средств (ОС) регулируется ПБУ 6/01 (утверждено приказом Минфина России от 30.03.2001 № 26н).

В этом нормативном акте (п.

Довольно часто у бухгалтеров возникает впрос – обязательно ли и каким образом учитывать имущество, отвечающее признакам основных средств, но стоимостью менее установленного лимита, после фактического списания его стоимости в бухгалтерском и налоговом учете?

В соответствии с п.5 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утв. приказом Минфина РФ от 30.03.2001г. № 26н активы, которые отвечают всем признакам основных средств, но стоимость которых за единицу менее лимита, установленного учетной политикой организации, могут учитываться в составе материально-производственных запасов. С 2011 ограничение лимита составляет 40000 руб. Согласно ст. 256 НК РФ имущество стоимостью менее 40000 руб. не учитывается в составе амортизируемого имущества. Для имущества, принятого на учет до 01.01.2011 г., лимит стоимости составляет 20000 руб. как в бухгалтерском учете, так и для целей исчисления налога на прибыль.

Таким образом, организация вправе единовременно списывать на расходы стоимость имущества, учтенного в составе материально-производственных запасов и переданного в эксплуатацию. Списание производится в порядке, установленном учетной политикой организации в части учета материальных расходов.

ПБУ 6/01 обязывает организовать надлежащий контроль за движением этих объектов в целях обеспечения их сохранности в производстве и при эксплуатации.

Необходимость учета списанных, но эксплуатируемых объектов возникает не только из-за требования нормативных актов. Если организация заинтересована в экономном и рациональном расходовании своих средств, то правильный учет списанных, но эксплуатируемых объектов позволит:

- контролировать сохранность и исправность имущества, соблюдение правил эксплуатации имущества работниками организации;

- документально подтверждать и обосновывать расходы на ремонт и эксплуатацию имущества, приобретение расходных материалов, приобретение нового аналогичного имущества;

- обеспечить соответствие фактического наличия имущества и учетных данных при проведении инвентаризации и корректно учитывать результаты инвентаризации имущества;

- при необходимости – предъявлять претензии лицам, виновным в порче, уничтожении или пропаже имущества, о возмещении ущерба, причиненного организации (ущерб в данном случае может выражаться в расходах на ремонт и восстановление имущества, досрочном приобретении аналогичного имущества).

Если организация не ведет учет списанного, но эксплуатируемого имущества, то последствиями могут быть: вероятность доказывания обоснованности расходов на ремонт и эксплуатацию неучтенного имущества; бесконтрольное приобретение нового имущества, аналогичного списанному, и вероятность доказывания обоснованности таких расходов; обязанность принять на учет неучтенное имущество, выявленное в качестве излишков в результате инвентаризации, и соответственно увеличить налогооблагаемые доходы; невозможность привлечения к ответственности лиц, виновных в порче и уничтожении имущества организации.

Способы контроля за списанным, но эксплуатируемым имуществом стоимостью менее 40000 руб. правилами бухгалтерского учета не определены, поэтому организация вправе самостоятельно разработать способы учета этого имущества, основываясь на общих принципах бухгалтерского учета. Унифицированные формы первичных документов по учету такого имущества не утверждены. Пунктом 5 ПБУ 6/01 определено, что данные активы могут учитываться в составе материально-производственных запасов. В правилах учета материально-производственных запасов, изложенных в Положении по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утв. приказом Минфина РФ от 09.07.2001 г. № 44н, и Методических указаниях по бухгалтерскому учету материально-производственных запасов, утв. приказом Минфина РФ от 28.12.2001г. № 119н в действующей редакции, также нет конкретных указаний по организации учета списанного, но эксплуатируемого имущества. Исходя из общих требований указанных нормативных актов можно сделать вывод, что организация должна утвердить в учетной политике счет для учета данного имущества, формы первичных документов по учету имущества, правила документооборота. Отдельными приказами руководителя организации утверждаются:

- перечень должностных лиц, ответственных за сохранность и эксплуатацию имущества;

- нормы расхода (эксплуатации) имущества.

Первичными документами могут быть – карточка учета объекта (инвентарная карточка); акты о произведенном ремонте имущества; акты о признании имущества непригодным для дальнейшей эксплуатации; акты о выбытии имущества.

Нормы расхода (эксплуатации) могут устанавливаться исходя из данных изготовителя о сроках службы объекта, условиях эксплуатации (объем нагрузки, температурные факторы и т.п.).

В некоторых ведомственных нормативных актах по бухгалтерскому учету даются рекомендации по учету такого имущества и приводятся образцы первичных документов. Например, в Приказе Минсельхоза РФ от 16.05.2003 N 750 «Об утверждении специализированных форм первичной учетной документации» утверждены формы первичных документов по учету инвентаря и хозяйственных принадлежностей, которые можно использовать в качестве основы для разработки своих первичных документов.

Учет списанных, но эксплуатируемых объектов стоимостью менее 40000 руб. может вестись на забалансовом счете. В Плане счетов, в действующей редакции, счет для учета подобного имущества не предусмотрен, но на практике встречается использование либо незадействованного счета (например, счет 006), либо открытие нового счета. В программе 1С для этих целей используется счет МЦ.04. Учет на забалансовом счете ведется по простой системе, т.е. запись по счету делается без корреспонденции с каким-либо другим счетом. По дебету счета отражается поступление и наличие имущества, по кредиту — выбытие имущества. Имущество учитывается по номенклатуре, при необходимости – также по материально-ответственным лицам или в ином порядке, установленном организацией. Учет ведется по количеству. Стоимость для целей учета может отражаться в карточке данного объекта. В бухгалтерской отчетности данные об этом имуществе не отражаются, так как фактически стоимость их уже списана, и на информацию о финансовом состоянии организации дальнейший учет данного имущества влияния не оказывает.

В целях исчисления налога на прибыль расходы на содержание, ремонт и эксплуатацию данного имущества относятся к прочим расходам, о чем сообщается в письме Минфина РФ от 30 июня 2008 года N 03-03-06/1/37: «расходы на ремонт имущества, стоимостью менее 20000 рублей (например, мебель, компьютеры, оргтехника), удовлетворяющие критериям, предусмотренным статьей 252 Кодекса, могут учитываться в целях налогообложения прибыли как прочие расходы и признаваться в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат».

Отличие бухгалтерского и налогового учета

- Как ОС — если сервер дороже 100 000 руб. В таком случае нужно определить амортизационную группу и метод амортизации. Таким образом, учет имущества дороже 100 000 руб. совпадает и в бухучете (БУ), и в налоговом учете (НУ).

- Имущество дешевле 100 000 руб. в налоговом учете компания не имеет права амортизировать — это грубое нарушение правил ведения учета (ст. 120 НК РФ). Но такое имущество можно отнести к материальным расходам и списать равномерно с учетом срока полезного использования. В этом случае при учете ОС дороже 40 000 руб. но дешевле 100 000 руб. НУ и БУ компании будут совпадать.

- Компания может списать имущество дешевле 100 000 руб. в материальные расходы сразу — этот способ удобно выбрать, если сервер стоит дешевле 40 000 руб. Тогда НУ и БУ также будут совпадать. В противном случае возникнут временные разницы в соответствии с п. 4 ПБУ 18/02.

Обратите внимание => Бух проводки по выдаче арендной платы за земельный пай зерном

31.01.2020

приказом Минфина РФ от 09.07.2001 г. № 44н, и Методических указаниях по бухгалтерскому учету материально-производственных запасов, утв. приказом Минфина РФ от 28.12.2001г. № 119н в действующей редакции, также нет конкретных указаний по организации учета списанного, но эксплуатируемого имущества. Исходя из общих требований указанных нормативных актов можно сделать вывод, что организация должна утвердить в учетной политике счет для учета данного имущества, формы первичных документов по учету имущества, правила документооборота.

Проводки по покупке оборудования или другого ос

В целях исчисления налога на прибыль расходы на содержание, ремонт и эксплуатацию данного имущества относятся к прочим расходам, о чем сообщается в письме Минфина РФ от 30 июня 2008 года N 03-03-06/1/37: «расходы на ремонт имущества, стоимостью менее 20000 рублей (например, мебель, компьютеры, оргтехника), удовлетворяющие критериям, предусмотренным статьей 252 Кодекса, могут учитываться в целях налогообложения прибыли как прочие расходы и признаваться в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат».

Консультации: налог на имущество организаций

Таким образом, организация вправе единовременно списывать на расходы стоимость имущества, учтенного в составе материально-производственных запасов и переданного в эксплуатацию. Списание производится в порядке, установленном учетной политикой организации в части учета материальных расходов.

ПБУ 6/01 обязывает организовать надлежащий контроль за движением этих объектов в целях обеспечения их сохранности в производстве и при эксплуатации. Необходимость учета списанных, но эксплуатируемых объектов возникает не только из-за требования нормативных актов.

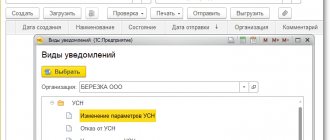

Когда появляются временные разницы

В отношении каждого объекта, который в бухгалтерском учете отражается иначе, нежели в налоговом, необходимо показать разницу. Такое требование установлено в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

В данном случае разница будет временной, потому что по окончании срока полезного использования первоначальная стоимость объекта окажется списанной как в НУ, так и в БУ. Следовательно, расхождения между обоими видами учета со временем сведутся к нулю (подробнее об этом читайте в статье «Как применять на практике ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»»).

Это относится ко всем без исключения основным средствам, первоначальная стоимость которых попадает в диапазон от 40 тысяч рублей до 100 тысяч рублей включительно. Также временные разницы появляются в случае, если в бухучете компании объекты стоимостью менее 40 тысяч рублей отражаются в составе основных средств, а не в составе МПЗ.

Консультации: налог на имущество организаций

- Учет поступления основных средств при внесении в уставной капитал При внесении основного средства в уставный капитал учредители совместно согласовывают стоимость, по которой будет приниматься объект к учету, и прописывают её в учредительных документах. Надо отметить, что если стоимость превышает 200 МРОТ, то требуется независимая оценка. Проводки в бухучете при поступлении ОС в виде вклада в уставный капитал:

- Дебет Кредит Название операции 08 75 Поступление ОС в виде вклада в уставный капитал 01 08 Ввод в эксплуатацию ОС

- Учет поступления основных средств при строительстве

При строительстве объект учитывается по стоимости, которая складывается из всех затрат, связанных с покупкой материалов для постройки, транспортировкой и подрядными работами.