Порядок привлечения к работе иностранных ВКС

При невозможности найти работника-россиянина с нужным уровнем квалификации возникает необходимость привлечения к труду иностранцев. Налогообложение высококвалифицированных иностранных специалистов в 2021 году зависит от присвоения работникам такого статуса. Статус ВКС присваивается при наличии у иностранца соответствующих навыков, достижений и опыта работы в определенной деятельности. Соответствие квалификации подтверждается документами, свидетельствующими о наличии соответствующих навыков и знаний (дипломы, научные работы и т. п.), опыта работы (трудовые контракты), отзывами предыдущих работодателей.

Кроме того, необходимо соответствие установленному ст. 13.2 Федерального закона 115-ФЗ от 25.07.2002 уровню зарплаты.

| Категория работника | Уровень установленного вознаграждения |

| Научные работники или преподаватели, привлекаемые для работы в вузах, государственных академиях наук и их региональных отделениях, национальными исследовательскими или научными центрами. ВКС, привлекаемые к работе:

| Не менее 83 500 руб. за месяц. |

| Привлеченные к деятельности резидентами технико-внедренческих ОЭЗ. | Не менее 58 500 руб. за месяц. |

| Медицинские, педагогические, научные работники международных медицинских кластеров. | Не менее 1 млн руб. в год. |

| Участвующие в реализации проекта «Сколково» и инновационного научно-технологического центра (в соответствии с 216-ФЗ). | Без ограничения вознаграждения. |

| Иные граждане иностранных государств. | Не менее 167 000 руб. за месяц. |

Подробнее: Оформляем высококвалифицированных иностранных специалистов

Нюансы трудоустройства ВКС

Статусом высококвалифицированного обладают специалисты при выполнении ими двух условий:

- они обладают высокой квалификацией, опытом работы, особыми навыками в своей профессии;

- получают зарплату в размере не ниже установленного 115-ФЗ размера. В общем случае — не менее 2 млн в год.

Особенности трудоустройства таких работников перечислены в главе 50.1 ТК РФ и статье 13.2 115-ФЗ. Среди них выделяют следующие:

- для привлечения ВКС работодателю нет необходимости получать разрешение на найм иностранной рабочей силы, но сам ВКС оформляет разрешение на работу;

- ставить на миграционный учет ВКС нужно, только если он проживает на территории работодателя или в принадлежащем ему жилье;

- разрешение на работу ВКС выдается сроком до 3 лет. Но это не является основанием для заключения с ним срочного трудового договора. Если нет оснований (ст. 59 ТК РФ), трудовые отношения оформляются на неопределенный срок;

- как и любой работник, высококвалифицированный иностранный специалист налоги и взносы уплачивает в установленном НК РФ и иными НПА порядке;

- трудовая деятельность на основании разрешения на работу допустима и в нескольких субъектах, если такое условие указано при оформлении разрешения;

- в отличие от других иностранных работников, для ВКС нет ограничений на командировки;

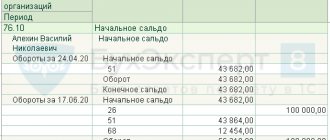

- работодатель обязан уведомить органы по вопросам миграции о приеме и увольнении ВКС, и ежеквартально отчитываться об исполнении в отношении такого работника обязательства по выплате предусмотренной минимальной заработной платы. Причем сумма выплат за каждый квартал должна составлять не менее 3-кратной величины месячного вознаграждения, даже если в какой-то из месяцев сотрудник не работал;

- заработная плата ВКС выплачивается только путем перечисления на банковский счет, даже если высококвалифицированный специалист — резидент, исходя из налогового законодательства.

Налог на доходы физических лиц

НК РФ устанавливает особую ставку НДФЛ для высококвалифицированных специалистов в размере 13%. Она не зависит от наличия или отсутствия статуса налогового резидента. Но есть ряд особенностей налогообложения:

- ВКС-нерезидент уплачивает НДФЛ по ставке 13% (а не 30%, как остальные нерезиденты). Но такой сотрудник не имеет права на получение налоговых вычетов. НДФЛ исчисляется в отношении каждой выплаты дохода;

- высококвалифицированный специалист-резидент имеет право на получение налоговых вычетов. Подоходный налог рассчитывается нарастающим итогом с начала года;

- если ВКС-иностранец, который не является резидентом, получает доход, не связанный с оплатой труда, то с него удерживается НДФЛ по ставке 30%.

Возможные вопросы и сложности

При заполнении уведомления у работодателя могут возникнуть следующие вопросы:

- Какие сведения следует указать в графе «Адрес постановки на учет по месту пребывания или адрес регистрации по месту жительства», если сотрудник поменял место жительства в месяце, идущим за отчетным кварталом, т.е. когда необходимо направить уведомление в МВД? Адрес указывается фактический на дату заполнения сведений в уведомлении.

- Размер заработной платы следует указать в начисленном или выплаченном по факту размере? Данные о заработной плате указываются в соответствии с данными, указанными в трудовом договоре, заключенным с сотрудником, то есть начисленная сумма.

- Оплата труда за последний месяц квартала выплачивается 2 раза: первый — в конце последнего месяца в квартале, а второй — в начале первого месяца следующего квартала. Вторую выплату необходимо указать в графе «не исполнено обязательств»? Сумма заработной платы, срок уплаты которой не наступил, может указываться как неисполненное обязательство.

Страховые взносы

Иностранцы, работающие на территории РФ, имеют статус:

- временно пребывающие высококвалифицированные специалисты;

- временно или постоянно проживающие.

От категории иностранца зависит и то, как уплачиваются страховые взносы высококвалифицированного иностранного специалиста в 2020 году:

- с вознаграждений ВКС, являющихся гражданами стран, входящих в ЕАЭС, страховые взносы уплачиваются в соответствии с правилами, установленными для выплат гражданам РФ. Исключением являются выплаты временно пребывающим на территории РФ гражданам ЕАЭС. С выплат таким сотрудникам не перечисляются взносы на обязательное пенсионное страхование;

- страховые взносы временно пребывающих высококвалифицированных специалистов уплачиваются только на травматизм. Выплаты таким сотрудникам не признаются базой обложения страховыми взносами, в соответствии с пп. 15 п. 1 ст. 422 НК РФ;

- по заработной плате временно и постоянно проживающих ВКС уплачиваются страховые взносы на ОПС, ВНиМ и травматизм. Взносы на ОМС не уплачиваются.

Трудовая деятельность иностранцев: законное основание

Первый закон, который нужно прочитать любому иностранцу, желающему посетить РФ, содержит в себе правила пересечения границы России (114-ФЗ от 15.08.1996). Он гласит, что при въезде без визы будущий трудовой мигрант должен сообщить о своем намерении в специальном разделе миграционной карты. Иностранец, въезжающий в визовом режиме, обязан получить специальную рабочую визу и приглашение.

Следующий обязательный к прочтению закон № 115-ФЗ от 25.07.2002 рассказывает иностранцам об их статусе в Российской Федерации, в том числе и об особенностях работы в российском народном хозяйстве.

Как правильно принять в коллектив зарубежного специалиста и обеспечить дальнейшее взаимно эффективное сотрудничество, описано в статье о трудовой деятельности иностранных граждан в РФ.

Ответственность за неуплату налогов

Если работодатель не уплатил НДФЛ или страховые взносы на высококвалифицированного иностранного специалиста в 2021, к нему будут применены штрафные санкции.

Во-первых, за каждый день просрочки платежа буду удержаны пени исходя из:

- 1/300 ставки рефинансирования — за первые 30 дней;

- 1/150 ставки рефинансирования — начиная с 31 дня.

Во-вторых, при занижении налоговой базы применяется штраф в размере 20% от неисчисленного и неуплаченного налога. При умышленном занижении штраф повышается до 40%.

В-третьих, если не уплачен своевременно НДФЛ с высококвалифицированных иностранных специалистов, то применяется штраф в размере 20% неуплаченного налога. Избежать этого штрафа можно, только если ранее налогового органа обнаружить ошибку, сдать 6-НДФЛ с правильно исчисленным налогом, уплатить в бюджет налог и пени.

Административная ответственность

За нарушение требования о подаче уведомления о выплате заработной платы ВКС в территориальный орган МВД, включая его отсутствие или нарушение порядка предоставления, в п.5 ст. 18.15 КоАП РФ предусмотрена ответственность в виде административного штрафа для должностных лиц в размере от 35 тыс. руб. до 70 тыс. руб. , а для юридических лиц — от 400 тыс. руб. до 1 млн. руб.

Привлекая к трудовой деятельности ВКС, работодателю следует изучить все законодательные нюансы, касающиеся трудовых отношений с иностранным гражданином. Трудовые отношения с ВКС требуют соблюдения правил налогообложения, а также миграционного законодательства.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Размер ставки НДФЛ с иностранцев

Общая сумма ставок с заработанных средств эквивалентна 30%. Это – по закону. А вот на практике все несколько иначе:

- с совокупного дохода перечисляется 13%;

- отдельные категории лиц из заработной платы отдадут в бюджет столько же, а с их дивидендов и компенсаций – дополнительно 15%;

- если человек является учредителем хозяйственной компании на территории России, то его дивиденды сократят на 15%, а остальные доходные статьи снизятся на 30%.

Обратите внимание! Если в течение 12 месяцев человек в силу сложившихся обстоятельств меняет свою статусную принадлежность и больше не является резидентом, то НФДЛ ему будут считать по льготной схеме.

Если плательщик работает на основе РВП

Четких рекомендаций на данный счет нормативно-правовые акты не содержат. Рекомендовано применять общие правила и ссылаться на ставку, указанную в статье 224 НК – стандартный налог в 13%. К сотрудникам, работающим на РВП, следует использовать систему исчислений, как и для остальных российских граждан.

Специалисты высокой квалификации

Данное понятие определяется уровнем ежемесячного дохода сотрудника. Его можно считать высококвалифицированным, если в месяц человек зарабатывает не менее 85 тысяч рублей. Из общей суммы прибыли у него вычтут 13% налоговых отчислений. При этом если ему положена компенсация, с нее нужно заплатить уже 30%.

Граждане стран-членов ЕАЭС

Люди, имеющие подданство государств, являющихся постоянными членами экономического Евразийского союза, защищены международными договорами, в рамках действия которых с них нельзя удержать в налоговый бюджет сумму, большую, чем платят граждане РФ. Следовательно, это те же 13%.

Размер удержаний из зарплаты лиц с патентом

Те, кто осуществляет свою трудовую деятельность по патенту, перечисляют налоговые сборы следующим образом. После того, как патент будет оформлен, нужно внести авансовый платеж. Эта величина носит фиксированный характер. Затем необходимо обратиться в фискальные органы и получить у них разрешение на изменение налогового авансового обложения в меньшую сторону. На принятие такого решения по закону отводится не более 10 дней, после чего размер взносов в бюджет станет меньше ровно на сумму уже внесенного аванса.

В этом видео подробно рассказано о том, как исчисляется НДФЛ для лиц, работающих по патенту:

Сколько отдаст бюджету нерезидент

Иностранец, имеющий визу, сможет трудиться в РФ только при наличии разрешения, и при этом он ежемесячно будет терять 30% от своего дохода, пока порог его нахождения в стране не перешагнет за отметку в 183 дня. Ставка на понижение работает лишь для льготников и лиц с особым статусом.

НДФЛ для вахтовиков-нерезидентов

Труд по принципу вахтового метода не обнуляет срок, в течение которого иностранец проживал в РФ. При этом на период, когда он будет вне пределов государства, отсчет будет автоматически приостанавливаться. После того, как насчитают необходимое количество дней, с 30% ставка будет изменена до стандартных 13%.

Налог с доходов для беженцев

Считать себя беженцем лицо может только в том случае, если оно имеет тому официальное подтверждение. Это доказывает специальный документ, где указано, что на вынужденный переезд его толкнула чрезвычайная ситуация на его родине. С доходной статьи мигранта так же удержат 13%.

Взносы с выплат иностранцам, работающим удаленно

Договариваясь с иностранцами об удаленной работе (когда они выполняют работу на территории своего государства), следует учесть не только нормы законодательства о страховых взносах, но и положений ТК РФ, но и разъяснения Минтруда. По мнению чиновников, сотрудничество с такими гражданами следует осуществлять в рамках гражданско-правовых, а не трудовых отношений (Письмо Минтруда от 05.11.2015 № 17-3/В-534).

Страховые взносы (ОПС, ОСС и ОМС) по такому договору начислять не нужно, кроме взносов на травматизм при условии, что в договоре содержится соответствующее условие об уплате таких взносов (п. 1 ст. 5 Закона № 125-ФЗ).