Патент выдают на срок от 1 до 12 месяцев. Если патент выдан меньше, чем на 6 месяцев, налог платят до окончания его действия. Если срок от 6 до 12 месяцев, треть суммы нужно заплатить в течение 90 дней с даты начала патента, остальное — до его окончания.

Когда ИП завершает работу по патенту досрочно или совсем закрывает бизнес, налог пересчитывается с учётом неиспользованных дней. По итогам сверки с ФНС может получится переплата. Её реально вернуть. Или можно зачесть в счёт платежей по другим налогам. Как это сделать — читайте ниже.

Как ИП отказаться от патента

У предпринимателей может возникнуть необходимость в досрочном прекращении патента по добровольным или принудительным причинам. Сменить систему налогообложения до окончания его действия можно разными способами, в зависимости от ситуации.

Отказ до оформления патента

Если вы только подали заявление на покупку патента, у налоговой есть 5 дней на регистрацию и выдачу документов. В течение этого времени можно отозвать свое заявление, что будет считаться правомерным.

Досрочное закрытие патента

Если необходимость в досрочном закрытии патента возникла уже после его регистрации, то нужно уведомить налоговую. Когда ПСН прекращается раньше срока, подается заявление по форме 26.5-3, утвержденной Приказом ФНС № ММВ 7-3/[email protected]

Прекращение деятельности по патенту

ПСН применяется в отношении ограниченного числа видов деятельности. Если вы решите поменять сферу бизнеса, и новая деятельность не попадает под патент, нужно также подать заявление в ФНС, но уже по форме 26.5-4 (приказ № ММВ 7-3/957).

В случае утраты права на применение патента

Необходимость в прекращении деятельности патента может быть не только по собственному желанию. Предприниматель утратит право на использование ПСН, если сумма годового дохода превысит 60 млн рублей или в штат будет набрано более 15 сотрудников.

При потере права на применение патента ИП обязан подать в налоговую заявление по форме 26.5-3, чтобы перейти на другую систему налогообложения.

Рекомендуем прочитать: Продление Патента для ИП и сроки подачи заявления.

Как восстановить статус плательщика ПСН

Предприниматель, который прекратил патентную деятельность и утратил статус плательщика ПСН, может оформить новый патент не ранее 1-го января следующего календарного года. Данное правило установлено п.8 ст. 346.45 НК РФ и касается как случаев, когда предприниматель отказался от патента добровольно, таки и ситуациях, когда статус плательщика ПСН утрачен в связи с нарушением условий применения налоговой системы.

Напомним, согласно п.4 ст. 346.45 НК РФ, действие патента прекращается досрочно, если:

- доход ИП от патентной деятельности в течение года превысил 60 млн. руб. (при совмещении УСН и ПСН учитывается общая сумма дохода по двум налоговым режимам);

- среднесписочное количество сотрудников ИП в период действия патента превысило 15 человек.

Перерасчет патента при закрытии ИП

В случае прекращения деятельности ИП подает заявление на снятие с регистрационного учета. При закрытии ИП на ПНС нужно обязательно подать заявление на перерасчет патента, чтобы узнать, есть ли по нему задолженность или переплата. Пересчитать патент можно сразу же, в день снятия ИП с учета.

Возврат переплаты

Если после перерасчета патента выявлена переплата, налоговая вернет вам деньги. Для этого подается заявление о возврате суммы излишне уплаченного налога, его форма была утверждена приказом ФНС №ММВ 7-8/[email protected] прил.8.

А также по этому заявлению деньги можно не только вернуть на свой счет, но и распорядится ими следующим образом:

- зачесть в счет будущих платежей;

- погасить задолженность по штрафам или пеням;

- сократить недоимку по другим обязательным платежам.

Но налоговая не станет учитывать переплату в счет будущего периода, если есть задолженность по пеням и штрафам — ее погашение является приоритетом.

В какой срок нужно оплатить остаток по патенту

Если ИП закрывает патент и при перерасчете выявляется задолженность в виде невыплаченного остатка, ее нужно погасить в полном размере. Деньги необходимо перечислить до конца срока действия патента, на который он изначально открывался.

Налоговая инспекция обязывает

Патентная система налогообложения – удобная и выгодная для предпринимателей форма деятельности в определенных регионах, поскольку ИП на патенте не платят многие налоги и сборы, характерные для других видов налоговых систем, а также не требуется предоставлять обязательные для всех других предпринимателей регулярные отчеты и декларации. Дополнительные удобства – в разрешении не вести бухучет и не применять кассовые аппараты. Взаимоотношения между налоговой и ИП на ПСН – предельно прозрачные и максимально упрощенные.

Единственное серьезное требование, выдвигаемое налоговой к «патентщикам», помимо своевременной уплаты сборов, – правильно закрыть налоговую отчетность при ликвидации ИП.

ВАЖНО! Нарушение процедуры закрытия ИП на патентной системе налогообложения может повлечь начисление штрафов и пеней в результате возникновения задолженностей по налогам.

В какой срок нужно подать заявление на отказ от патента

Сроки подачи заявления на прекращение патента ИП могут быть разные, в зависимости от условий закрытия:

| Условия прекращения патента | Срок подачи заявления |

| После подачи заявления и до получения регистрации патента | В течение 5 дней с момента подачи заявления в налоговую на его открытие |

| Раньше срока его окончания, по собственному желанию ИП | В течение 10 дней с момента принятия данного решения |

| Принудительно, при потере права на пользование патентом | В течение 10 дней с момента наступления событий, которые повлияли на утрату этого права |

Рекомендуем прочитать: Отчетность ИП на патенте с наемными работниками и без них.

Документальное оформление

Для каждого вида досрочного закрытия предпринимательства предусмотрена особая форма заявления.

В первом случае предприниматель заполняет форму, утвержденную приказом ФНС №ММВ-7-3/[email protected] от 14.12.2012 (приложение 4).

Во втором случае форма заявления утверждена приказом ФНС №ММВ-7-3/[email protected] от 23.04.2014 (приложение 3).

ВАЖНО!

Срок подачи заявления — 10 дней со дня прекращения деятельности. Заявление о досрочном прекращении работы будет зарегистрировано, и день подачи признается датой завершения деятельности ПСН и снятия с учета в качестве налогоплательщика.

Образец заполнения заявления

Образец заявления на отказ от патента

Чтобы патент перестал действовать, нужно подать заявление в налоговую, по форме 26.5-3 (при досрочном отказе от патента или потере права) либо по форме 26.5-4 (при завершении деятельности по патенту). Бланк заявления можно взять в отделении налоговой в бумажном виде и заполнить от руки. Мы рекомендуем скачать заявление на нашем сайте, заполнить в электронном виде и распечатать — так будет проще и быстрее.

заявления о прекращении деятельности ИП на патенте. заявления об утрате права на применение ПСН.

Все поля в заявлении заполняются предпринимателем, либо его уполномоченным представителем, за исключением области «Заполняется работником налогового органа».

Патентная система: краткая характеристика

Главной особенностью ПСН является отсутствие необходимости сдавать в налоговую отчетность. Тем не менее, применять этот режим разрешено не каждому предпринимателю, так как вид деятельности бизнесмена должен входить в установленный ст. 346.43 НК РФ перечень.

Помимо этого, ряд ограничений накладывается на финансовые показатели и численность работников. Так, доход от деятельности на ПСН не может быть более 60 млн рублей в год, а численность персонала не должна превышать 15 человек.

Расчет стоимости патента может быть произведен налогоплательщиком самостоятельно, либо используя сервис ФНС.

Заявление на получение патента с 2021 года

Вы произвели необходимые расчеты и приняли решение перейти на патентную систему налогообложения. Для этого необходимо подавать в налоговую инспекцию заявление. Как его заполнить, в какие сроки подать и как получить сам патент, расскажем в этой статье.

Документом, удостоверяющим право на применение патентной системы налогообложения, является патент. Патент выдается отдельно на каждый вид деятельности, которые предприниматель решит перевести на ПСН. При переходе с УСН на патент в течении года по одному виду деятельности есть нюансы.

Таким образом, сформулируем первое правило

— на каждый вид деятельности, который предприниматель решит перевести на ПСН, надо подавать отдельное заявление. Помимо заявления о переходе на ПСН налогоплательщику не надо представлять какие-либо другие документы.

Второе правило. Форма подачи заявления

Заявление о переходе на ПСН подается по форме, которую утвердила ФНС России и действующей на момент подачи заявления. На сегодня действует Форма заявления № 26.5-1 (Форма по КНД 1150010), которая утверждена ФНС России 11.07.2017, приказ N ММВ-7-3/

Однако если вы хотите применять патент не полный календарный год, ФНС России разработало форму заявления на получение патента. Она рекомендована к применению доведенную письмом ФНС России от 18 февраля 2021 г. N СД-4-3/

На сегодняшний день это две параллельно действующие формы.

Третье правило. Место и способ подачи заявления

По общему правилу ИП подает заявление в налоговый орган по месту жительства ИП.

Если ИП планирует применять ПСН в различных муниципальных образованиях того же субъекта РФ, на территории которого он зарегистрирован в качестве ИП, то заявление на получение патента он также подает в налоговый орган по месту жительства.

Если ИП планирует осуществлять деятельность на основе патента в субъекте РФ, в котором не состоит на учете в налоговом органе по месту жительства, заявление подается в любой территориальный налоговый орган этого субъекта РФ по выбору ИП.

Если субъектом РФ дифференцирована территория региона по территориям действия патентов по муниципальным образованиям, и на этой территории ИП не состоит на учете в налоговом органе по месту жительства или в качестве плательщика ПСН, указанное заявление подается в любой территориальный налоговый орган по месту планируемого осуществления предпринимательской деятельности (этот порядок не касается видов деятельности: грузовые и пассажирские перевозки, разносная и развозная торговля).

Заявление подается:

- лично или через представителя по нотариальной доверенности;

- по почте с описью вложения. В этом случае днем его представления считается дата отправки почтового отправления;

- в электронной форме по телекоммуникационным каналам связи (ТКС). Соответственно днем его представления считается дата его отправки.

Четвертое правило. Дата начала действия патента

Дату начала применения ПСН предприниматель определяет сам, и она может быть произвольной. То есть начать деятельность можно с любого числа месяца, как и с 01.01.2021г., так и с 09.01.2021, и с 20.01.2021г. и любой другой даты. Сейчас срок действия патента не привязан к полным месяцам – начать его можно с любого числа и оформить на любой срок. Главное помнить, что минимальный срок, на какой выдается патент — это месяц. И получить патент можно только в пределах календарного года. Что это значит? Например, вы решили начать работать на патенте после новогодних праздников, например с 09.01.2021г., и до конца уже 2021 года. В этом случае вам выдадут патент со сроком действия с 09.01.2021г. по 31.12.2021г. включительно.

Пятое правило. Срок подачи заявления на получение патента.

Заявление подается в налоговую не позднее чем за 10 дней до начала применения ПСН Важно помнить, что срок для подачи заявления на получение патента исчисляется в рабочих днях.

Таким образом, если вы хотите применять патентную систему налогообложения с 1 января 2021 года, то крайний срок подачи заявления в налоговую – 17 декабря 2021 года.

Внимание!

Что делать, если вы пропустили этот срок, а на календаре уже, допустим, 23 декабря? А вам очень важно начать применять ПСН с 01.01.2021г.? ФНС России пошла на встречу предпринимателям. Своим письмом от 9 декабря 2021 г. N СД-4-3/ обязала налоговые инспекции на местах, «в целях обеспечения «бесшовного» перехода с ЕНВД на ПСН», обеспечить прием заявлений на получение патента до 31 декабря 2020 года включительно.

Это решение налоговой в принципе не нарушает требования Налогового кодекса РФ, так как в НК РФ прописано еще одно интересное правило.

Если заявление на получение патента подано менее чем за 10 дней до даты начала действия патента, но:

- это заявление поступило в налоговый орган до даты начала действия патента

- дата выдачи патента наступает до указанной в заявлении даты начала действия патента

налоговый орган вправе

рассмотреть возможность выдачи ИП патента с указанием в нем даты начала действия патента согласно заявлению на получение патента.

То есть налоговая имеет право, правда не обязана, выдать вам патент с нужной вам даты, даже если вы пропустили установленный срок подачи заявления. Но ФНС России именно в этом случае обязала нижестящие налоговые выдавать всем патент, кто правильно заполнил заявление и подал его до 31.12.2020г. (при соблюдении всех остальных требований, установленных НК РФ для возможности применения ПСН).

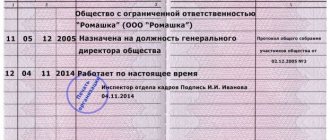

Заполняем заявление на получение патента

Рассмотрим порядок заполнения заявления на получение патента по форме, утвержденной Приказом ФНС от 11 июля 2021 г. N ММВ-7-3/ для вида деятельности “Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы”

.

А если не хотите разбираться, то оставляйте заявку на обслуживание в нашей компании. Наши специалисты с радостью возьмут на себя хлопоты по переходу на патент, посоветуют как законно можно снизить налоги и возьмут на себя работу по ведению Вашей бухгалтерии и кадрового учета. Ознакомиться с услугами которые мы оказываем вы можете по ссылке.

Заполнение текстовых полей осуществляется заглавными печатными буквами. В случае отсутствия данных для заполнения показателя или неполного заполнения знакомест ставится прочерк. Если заполняете заявление с использованием соответствующего программного обеспечения допускается отсутствие прочерков для незаполненных знакомест.

Непосредственно Заявление состоит из двух страниц, которые в обязательном порядке заполняют все заявители.

Образец заполнения страницы 001 Заявления

Обратите внимание на следующие поля:

- в поле «просит выдать патент на ______ месяцев» указывается количество месяцев от одного до двенадцати включительно в пределах календарного года

- в поле «с даты начала действия патента» указывается дата начала применения индивидуальным предпринимателем патентной системы налогообложения

Образец заполнения страницы 002 Заявления

Обратите внимание на следующие поля:

- в поле «в отношении осуществляемого им вида предпринимательской деятельности:» указывается полное наименование установленного законом субъекта Российской Федерации вида предпринимательской деятельности, в отношении которого ИП планирует применять патент

- поле «Индивидуальный предприниматель применяет налоговую ставку______ процентов, установленную» заполняется только в случае, если индивидуальный предприниматель применяет пониженную налоговую ставку или налоговую ставку в размере 0 процентов, установленные законом субъектов Российской Федерации, в соответствии с пунктами 2 или 3 статьи 346.50 Налогового Кодекса

Листы А, Б и В Заявления

Лист А Заявления заполняют все ИП, за исключением патентов на осуществление видов предпринимательской деятельности, указанных в подпунктах 10, 11, 19, 32, 33, 45, 46, 47 и 48 пункта 2 статьи 346.43 Кодекса.

Лист Б Заявления заполняют ИП по видам деятельности:

- оказание автотранспортных услуг по перевозке грузов — п.п. 10 п.2 ст. 346.43

- оказание автотранспортных услуг по перевозке пассажиров — п.п. 11

- оказание услуг по перевозке пассажиров водным транспортом п.п. 32

- оказание услуг по перевозке грузов водным транспортом — п.п. 33

Лист В Заявления заполняют ИП по видам деятельности:

- сдача в аренду (наем) собственных или арендованных жилых и нежилых помещений, земельных участков — п.п. 19 п.2 ст. 346.43

- розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы — п.п. 45

- розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети — п.п. 46

- услуги общественного питания, оказываемые через объекты организации общественного питания — п.п. 47

- услуги общественного питания, оказываемые через объекты организации общественного питания, не имеющие зала обслуживания посетителей — п.п. 48

В листе В Заявления ИП указываются сведения по каждому объекту, используемому при осуществлении деятельности, и заполняется необходимое количество листов В.

Образец заполнения листа В Заявления (для розничной торговли через магазин)

Обратите внимание на следующие поля:

- в поле «Код вида объекта» указывается код объекта в соответствии с осуществляемым видом предпринимательской деятельности:

09 — магазин;

10 — павильон.

- поле «Признак объекта (кв.м)» заполняется, если законом субъекта Российской Федерации, размер ПВГД установлен в зависимости от площади объекта. При этом установлены следующие признаки объекта:

2 — площадь объекта стационарной торговой сети, имеющего торговый зал (магазина, павильона);

3 — площадь торгового зала по объекту организации торговли;

- в поле «Площадь объекта (кв.м)» указывается площадь объекта в квадратных метрах, . если законом субъекта Российской Федерации размер ПВГД установлен в зависимости от площади объекта — соответственно или площадь объекта стационарной торговой сети, или площадь торгового зала.

Срок выдачи патента

В течение 5 дней со дня получения заявления на получение патента налоговый орган, согласно п. 3 ст. 346.45 НК РФ, обязан выдать или направить индивидуальному предпринимателю патент или уведомление об отказе в выдаче патента.

Основания для отказа налоговым органом в выдаче индивидуальному предпринимателю патента

Эти основания перечислены в п. 4 ст. 346.45 НК РФ. Это:

- несоответствие в заявлении на получение патента вида предпринимательской деятельности перечню видов предпринимательской деятельности, в отношении которых на территории субъекта РФ введена ПСН;

- указание неправильного срока действия патента;

- нарушение условия перехода на ПСН;

- наличие недоимки по налогу, подлежащему уплате в связи с применением ПСН;

- незаполнение обязательных полей в заявлении на получение патента.

Обратите внимание, что налоговый орган не вправе отказать ИП в выдаче патента по причине того, что закон субъекта РФ, устанавливающий размер потенциально возможного к получению дохода на следующий календарный год, не принят, либо не вступил в действие.

Дополнение от 14 декабря. Увеличен срок подачи заявления на патент с 1 января 2021 года.

Заявление на получение патента необходимо подать в срок не позднее, чем за 10 дней до начала применения ПСН. Патент выдается с любого числа месяца, указанного ИП в заявлении на получение патента, на любое количество дней, но не менее месяца и в пределах календарного года.

Обратите внимание – если Вы хотите применять патент с начала 2021 года

, то такое заявление можно подать

до 31 декабря 2021 года.

Если Вы уже подали заявление на патентную систему налогообложения, то прочитайте нашу статью где мы подробно рассказываем про порядок ведения налогового учета при ПСН.

Пошаговая инструкция

Предлагаем пошаговый алгоритм закрытия патента. Потребуется совершить четыре шага.

Шаг 1. Составляем заявление

На бланке формы 25.5-4 указываем следующую информацию:

- код налогового органа, куда собираемся подавать заявление;

- Ф. И. О.;

- дата, с которой собираемся досрочно закрыть патент;

- номер патента.

Закрытие патента при закрытии ИП происходит в заявительном порядке. Прекратить работу с использованием ПСН можно и без закрытия ИП.

Шаг 2. Обращаемся в ФНС

Заявление подаем в ФНС (по месту регистрации ИП) до истечения 10 дней с момента прекращения деятельности по патенту. Обращаемся самостоятельно по месту регистрации, или отправляем документы почтой, или оформляем электронную заявку на сайте ФНС.

Шаг 3. Снятие с учета

В течение 5 дней ФНС снимает с учета в качестве плательщика ПСН, и ИП становится плательщиком на общих основаниях.

Шаг 4. Перерасчет

Если ИП уплатил взнос до конца года, но прекращает работу до его истечения, он вправе подать заявление в ФНС о пересчете, если нет — оплачивает пропорционально количеству дней пользования им.

ВАЖНО!

Не забудьте вернуть переплату, если оплатили стоимость целиком: Минфин согласен, что сделать это можно. Свое согласие он изложил в письме №03-11-11/29934 от 25.05.2016. Подробно об условиях возврата или уменьшения суммы налога смотрите в >Федеральным законом №325-ФЗ от 29.09.2019.