Можно ли применять ЕНВД и патент одновременно

Налоговый кодекс разрешает субъектам предпринимательства совмещать разные налоговые режимы по нескольким направлениям деятельности. В этом случае важно обеспечить раздельный учет всего комплекса проводимых хозяйственных операций, обособленно вести учет имущественных активов, доходов и расходов в разрезе разных спецрежимов. Дополнительное внимание надо уделять соблюдению ограничений по налоговым системам – по уровню доходов (на ПСН доход ограничен 60 млн. руб. с начала года), средней численности персонала (не более 15 человек на ПСН, не более 100 – на ЕНВД).

Можно ли применять ЕНВД и ПСН одновременно? Можно, причем как по нескольким сферам деятельности, так и в рамках одного направления работы. Но эта норма действует только в отношении ИП, так как юридические лица не вправе переходить на патентную систему. По одному сегменту деятельности коммерсант может работать и на условиях ЕНВД, и по ПСН по такой схеме:

- патентный режим актуален только для тех объектов, которые перечислены в приобретенном патенте;

- ЕНВД применяется по объектам, которые не указаны в патенте, и по ним возможен переход на «вмененку».

Например, предприниматель занимается розничной торговлей через стационарные торговые точки. Точек сбыта продукции у ИП три – одна из них указана в патенте (с площадью торгового зала до 50 кв. м), по двум другим (с площадью свыше 50, но не более 150 кв.м) может применяться налогообложение по вмененному доходу.

По схожему алгоритму может осуществляться совмещение ЕНВД и патента в т.ч. по следующим направлениям деятельности:

- услуги по автотранспортировке грузов;

- перевозка пассажиров автотранспортными средствами;

- предоставление недвижимого имущества в аренду;

- реализация товаров в розницу;

- общепит.

Возможность применять патент и ЕНВД одновременно по одному виду деятельности подтверждается и письменными разъяснениями Минфина. Например, в пользу такого варианта Минфин высказался в письме от 05.04.2013 г. № 03-11-10/11254. При этом по отношению к патентной системе необходимо постоянно отслеживать уровень доходной базы – максимальный годовой лимит доходов по всем видам деятельности на патенте установлен в размере 60 млн. руб. (п. 6 ст. 346.45 НК РФ). Согласно письма Минфина от 20.09.2018 № 03-11-12/67188, учет работников, занятых в видах деятельности на ЕНВД и ПСН, должен вестись раздельно, при этом «патентное» ограничение численности (15 человек) не распространяется на другие налоговые режимы.

Если применяется несколько режимов налогообложения, необходимо вести раздельный учет всех доходно-расходных операций. Это касается и затрат на оплату труда, страховых отчислений. Если один и тот же работник привлекается к выполнению задач по нескольким видам деятельности, которые подлежат налогообложению по разным системам, деление расходов производится с привязкой к проценту выручки по каждому сегменту бизнеса в общей сумме доходных поступлений.

Пример

ИП применяет патент и ЕНВД одновременно в 2021 году в сфере торговли – по одной торговой точке налоги исчисляются в рамках ПСН, по второй налогообложение осуществляется по нормам ЕНВД. Расходы предпринимателя сводятся к аренде торговых залов, оплате труда двух продавцов (по одному на каждый павильон) и бухгалтера. Бухгалтер занимается ведением учета по всем видам деятельности, поэтому его зарплату и отчисления с нее надо пропорционально делить с учетом удельного веса фактической выручки по сегментам бизнеса в общем объеме доходов. Раздельный учет будет реализовываться по следующей схеме:

- оплата за аренду торговых площадей распределяется между системами налогообложения по привязке торговых точек к конкретному режиму;

- по месту работы продавцов учитывается их зарплата и отчисления с нее;

Для разделения зарплаты бухгалтера выводится процентное соотношение выручки с разных торговых точек. Например, павильон на ЕНВД за месяц дал выручку 1,2 млн. руб., а павильон на ПСН – 1,45 млн. руб. Удельный вес торговли на ЕНВД составил 45% (1,2 млн. руб. / (1,2 млн. руб. + 1,45 млн. руб.) х 100), соответственно, доля выручки на ПСН равна 55%.

Зарплата бухгалтера в том же месяце равна 44 500 руб., а взносы с нее составили 13 350 руб., значит:

- на ПСН учитываются расходы по оплате труда бухгалтера в сумме 24 475 руб. (44 500 х 55%), и страховые взносы – 7342,50 руб. (13 350 х 55%);

- на ЕНВД относят затраты по зарплате бухгалтера в размере 20 025 руб. (44 500 х 45%), по страхвзносам – 6007,50 руб. (13 350 х 45%).

Кто сможет совмещать спецрежимы в 2021 году

В 2021 году чаще всего совмещали ЕНВД и ещё один налоговый режим на выбор. Вменёнка была доступна и юридическим лицам, и предпринимателям, а применять её можно было одновременно с большинством других систем налогообложения. Но с 1 января 2021 года ЕНВД отменят, поэтому у бизнеса останется четыре спецрежима: УСН, патент, ЕСХН и налог на профессиональный доход (НПД).

УСН и ОСНО сочетать нельзя — каждый из этих налоговых режимов относится ко всему бизнесу, а не к отдельным видам деятельности. НПД запрещено использовать одновременно с любыми другими спецрежимами. Поэтому останутся лишь варианты совмещения ОСНО или УСН с патентом. Эти режимы — база, которая распространяется на всю деятельность, а отдельные виды деятельности можно дополнительно перевести на патент.

Вести учёт доходов и расходов при совмещении налоговых режимов

Только ИП из категории микробизнеса смогут совмещать налоговые спецрежимы в 2021 году, так как именно для них предусмотрен патент. Его можно применять одновременно с УСН или ЕСХН.

Рассмотрим наиболее распространенный вариант совмещения: УСН + патент.

Упрощенная система налогообложения (УСН)

На УСН переводится вся деятельность организации или ИП, кроме той, которая осуществляется в рамках ЕНВД. Этот спецрежим заменяет (п. 2 ст. 346.11 НК РФ):

- НДФЛ (по доходам ИП, облагаемым по ставке 13 %, кроме дивидендов);

- налог на прибыль;

- НДС (кроме налога при импорте);

- налог на имущество (кроме имущества, облагаемого по кадастровой стоимости).

Кто может применять

Вправе перейти на этот спецрежим компании или ИП, у которых доходы без НДС за январь — сентябрь 2021 года не превысили 59,805 млн ₽ (п. 2 ст. 346.12 НК РФ; Приказ Минэкономразвития от 20.10.2015 № 772,). Не вправе применять спецрежим (п. 3 ст. 346.12, п. 4 ст. 346.13 НК РФ в ред., вступающей в силу с 01.01.2017):

- организации, у которых есть филиалы;

- банки;

- страховщики;

- НПФ;

- инвестиционные фонды;

- профучастники рынка ценных бумаг;

- ломбарды;

- организаторы азартных игр;

- участники соглашений о разделе продукции;

- производители подакцизных товаров;

- занимающиеся добычей и реализацией полезных ископаемых (кроме общераспространенных);

- нотариусы и адвокаты;

- плательщики ЕСХН;

- организации, в которых доля участия других организаций превышает 25 % (кроме ряда исключений для участников — НКО);

- организации или ИП, у которых средняя численность работников превышает 100 человек; остаточная стоимость основных средств в 2016 году больше 100 млн ₽ (в 2021 году превысит 150 млн ₽); доход в 2017 году превысит 120 млн ₽;

- казенные и бюджетные учреждения;

- МФО и частные агентства занятости.

Условия перехода

Чтобы перейти на УСН, до 31.12.2016 нужно подать в ИФНС по месту нахождения (жительства) уведомление по форме № 26.2-1. Уйти с этого спецрежима можно с 2021 года. Для этого нужно будет подать в ИФНС по месту нахождения (жительства) уведомление по форме № 26.2-3 не позднее 15.01.2018 (п. 1 и 5 ст. 346.13 НК РФ; Приказ ФНС России от 02.11.2012 № ММВ-7-3/[email protected]).

Объект налогообложения

По выбору налогоплательщика объект налогообложения может меняться путем подачи в ИФНС по месту нахождения (жительства) уведомления по форме № 26.2-6 не позднее 31 декабря года, предшествующего году смены объекта налогообложения.

| Основные характеристики | Объект налогообложения | |

| «Доходы» | «Доходы минус расходы» | |

| Ставка (конкретные ставки устанавливаются региональными законами) | От 0 до 6 % | От 3 до 15 % |

| Учет расходов | Расходы не учитываются | Расходы учитываются строго по перечню, установленному в п. 1 ст. 346.16 НК РФ |

| Когда выгоден? | Если расходы не превышают 60 % от дохода | Если расходы превышают 60 % от дохода |

| Особенности | Налог (авансовые платежи) уменьшается на сумму уплаченных страховых взносов: для ИП без работников — в полном размере; для остальных — в пределах 50 % суммы налога | В обязательном порядке применяется в случае участия в договоре простого товарищества, доверительного управления имуществом (ст. 346.14, 346.20 НК РФ; Приказ ФНС России от 02.11.2012 № ММВ-7-3/[email protected]) |

Особенности применения спецрежима

- Доходы и расходы учитываются по кассовому методу.

- Авансы включаются в доход по дате получения.

- Расходы на товары учитываются после их продажи.

- Расходы на основные средства и нематериальные активы учитываются в течение календарного года равными долями ежеквартально после ввода в эксплуатацию (ст. 346.17 НК РФ).

Учет, отчетность и уплата налога

Налоговый учет ведется в Книге учета доходов и расходов (утв. Приказом Минфина России от 22.10.2012 № 135н). Налоговая декларация сдается только по итогам года (ст. 346.23, 346.24 НК РФ). Авансовые платежи уплачиваются ежеквартально, налог — не позднее срока подачи декларации (ст. 346.21 НК РФ).

Три месяца удобного ведения учета и легкой сдачи отчетности через интернет в подарок

Ответственность за отсутствие раздельного учета

Прямой ответственности за неведение раздельного учета нет. Тем не менее не стоит обольщаться и думать, что можно не вести раздельный учет и при этом не понести никакой ответственности.

Так, статьей 120 Налогового кодекса РФ предусмотрена ответственность за грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения, если эти деяния совершены в течение одного налогового периода, при отсутствии признаков налогового правонарушения в размере 10 000 рублей. При этом под грубым нарушением правил учета доходов и расходов и объектов налогообложения понимается отсутствие первичных документов, счетов-фактур или регистров бухгалтерского или налогового учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений.

Кто-то удивится, при чем здесь данная статья, но ведь налогоплательщики – юридические лица обязаны вести бухгалтерский учет. И неведение раздельного учета приведет к искажению данных бухгалтерского учета.

Кстати, те же деяния, если они совершены в течение более чем одного налогового периода, влекут взыскание штрафа в размере 30 000 рублей. А если они повлекли занижение налоговой базы (базы для исчисления страховых взносов), – в размере 20% от суммы неуплаченного налога (страховых взносов), но не менее 40 000 рублей.

Но за грубое нарушение требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности, налогоплательщик может быть привлечен и к административной ответственности (ст. 15.11 АПК РФ). В этом случае административный штраф на должностных лиц может быть наложен в размере от 5000 до 10 000 рублей. Повторное совершение данного административного правонарушениявлечет наложение административного штрафа на должностных лиц в размере от 10 000 до 20 000 рублей или дисквалификацию на срок от одного года до двух лет.

Впрочем, можно не заплатить ни копейки штрафа, но потерять гораздо большие суммы.

Ведь в случае судебного разбирательства на лояльность арбитров можно рассчитывать только если налогоплательщик будет иметь обоснованную систему раздельного налогового учета. В противном случае при отсутствии ведения раздельного учета вся сумма внереализационных доходов будет относиться к УСН и облагаться дополнительным налогом (Определение ВС РФ от 12.04.2016 № 303-КГ16-2354). И в этом случае суммы могут быть достаточно существенными.

Единый налог на вмененный доход (ЕНВД)

ЕНВД облагаются конкретные виды деятельности, по остальным нужно применять иную систему налогообложения (п. 1 ст. 346.26 НК РФ). Этот спецрежим заменяет:

- НДФЛ (по доходам ИП, облагаемым по ставке 13 %, кроме дивидендов);

- налог на прибыль;

- НДС (кроме налога при импорте);

- налог на имущество (кроме имущества, облагаемого по кадастровой стоимости).

На ЕНВД могут перейти компании или ИП, которые ведут один из видов деятельности, указанный в п. 2 ст. 346.26 НК РФ, в муниципальном образовании, где введен данный режим. Нельзя применять этот спецрежим (п. 2.1, 2.2 ст. 346.26):

- крупнейшим налогоплательщикам;

- при осуществлении деятельности в рамках договора простого товарищества, доверительного управления имуществом;

- при осуществлении торговли, если в муниципальном образовании введен торговый сбор;

- при торговле подакцизными товарами, указанными в пп. 6–10 п. 1 ст. 181 НК РФ;

- при реализации невостребованных вещей в ломбардах, газа, грузовых и специальных автомобилей, прицепов, полуприцепов, прицепов-роспусков, автобусов любых типов, товаров по образцам и каталогам вне стационарной торговой сети (в том числе в виде почтовых отправлений (посылочная торговля), а также через телемагазины, телефонную связь и компьютерные сети);

- при передаче лекарственных препаратов по льготным (бесплатным) рецептам;

- при торговле продукцией собственного производства (изготовления);

- плательщикам ЕСХН, осуществляющим услуги общепита или розничную продажу продукции собственного производства;

- организациям, в которых доля участия других организаций превышает 25 % (кроме ряда исключений для участников — НКО);

- организациям или ИП, у которых средняя численность работников превышает 100 человек (кроме потребкооперации);

- при оказании услуг общепита учреждениями образования, здравоохранения и социального обеспечения в рамках своей основной деятельности;

- по деятельности по передаче в аренду АЗС (АЗГС);

- при оказании услуг ломбардов, бытовых услуг по изготовлению мебели, строительству индивидуальных домов;

- при торговле или оказании услуг общепита через объект площадью свыше 150 м2;

- при оказании услуг по перевозке пассажиров и (или) грузов с использованием более 20 транспортных средств;

- при оказании услуг по временному размещению и проживанию на объекте с площадью более 500 м2;

- при оказании услуг по хранению транспортных средств на штрафстоянках.

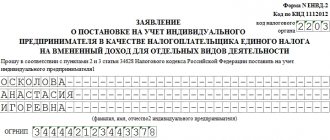

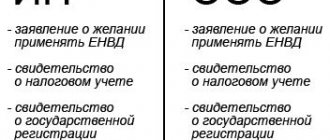

В течение пяти рабочих дней с даты начала соответствующей деятельности необходимо встать на учет в ИФНС по месту осуществления деятельности, для некоторых видов деятельности — по месту нахождения (жительства), подав заявление по форме № ЕНВД-1 для организаций или по форме № ЕНВД-2 для ИП (п. 2 и 3 ст. 346.28 НК РФ; Приказ ФНС России от 11.12.2012 № ММВ-7-6/[email protected]).

При переходе на иной режим налогообложения с 2021 года заявления по форме № ЕНВД-3 или № ЕНВД-4 нужно подавать не позднее 05.01.2018. При прекращении облагаемой ЕНВД деятельности заявление по указанной форме подается в течение пяти рабочих дней с даты прекращения соответствующей деятельности.

Порядок расчета налога

В общем случае налог считается по формуле (ст. 346.27, 346.29 НК РФ):

Налог за квартал = СТ × (БД × К1 × К2 × (ФП1 + ФП2 + ФП3)),

где СТ — налоговая ставка (от 7,5 до 15 %);

БД — базовая доходность;

К1 — коэффициент-дефлятор, устанавливаемый ежегодно Минэкономразвитием;

К2 — корректирующий коэффициент, который может устанавливаться решениями муниципальных округов;

ФП1, ФП2, ФП3 — значения физического показателя в первом, втором и третьем месяцах квартала соответственно.

Налоговый учет не ведется. Налоговая декларация сдается ежеквартально (п. 3 ст. 346.32 НК РФ). Налог уплачивается ежеквартально. Он уменьшается на сумму уплаченных страховых взносов (п. 2 и 2.1 ст. 346.32 НК РФ): для ИП без работников — в полном размере; для остальных — в пределах 50 % суммы налога.

Что лучше выбрать для ИП

Коммерсант, рассматривая ЕНВД или патент, должен понимать, что каждая система налогообложения рассчитана на конкретные виды деятельности. Единый налог рассчитан на деятельность, связанную с:

- бытовыми услугами (сюда входит бизнес по предоставлению услуг маникюра, грузоперевозки, а также бизнес по дроблению стекла или пластикового бытового материала, бизнес по ведению предприятий общепита, автосервисов, автомоек, мастерских);

- транспортными сервисами;

- ветеринарией;

- розничной торговлей.

Если предприниматель на своем частном предприятии трудоустроил не больше 100 человек, и он не арендует АЗС и его деятельность не связана с официальными договорами управления, ему смело можно выбирать схему налогообложения ЕНВД. Данная система выставляет требования и к площади торгового места или помещения для обслуживания посетителей общепита. Она должна составлять не более 150 квадратных метров.

Если на предприятии трудоустроено менее 15 человек, есть смысл выбрать патент. Он будет рассматриваться как самый разумный и выгодный вариант. Данную спецсистему налогообложения выбирают и тогда, когда работа не будет проводиться по официальным соглашениям простого товарищества.

Важно! Патент позволяет предпринимателю вести торговлю на площади, равной 50 квадратных метров (должно быть понимание, что такая площадь — это верхний допустимый предел).

О каждой из систем налогообложения частный предприниматель должен знать и уметь провести сравнение. При необходимости можно перейти с системы ЕНВД на патент. Важно внимательно изучить плюсы и минусы каждой системы налогового обложения и выбрать для своего случая наиболее подходящий вариант.

Патентная система налогообложения (ПСН)

ПСН облагаются конкретные виды деятельности, по остальным — нужно применять иную систему налогообложения. Этот спецрежим заменяет (п. 2, 10 и 11 ст. 346.43 НК РФ):

- НДФЛ (по доходам ИП, облагаемым по ставке 13 %, кроме дивидендов);

- НДС (кроме налога при импорте);

- налог на имущество (кроме имущества, облагаемого по кадастровой стоимости).

Патент могут применять ИП (п. 2, пп. 2 п. 8 ст. 346.43 НК РФ):

- которые занимаются видами деятельности, указанными в п. 2 ст. 346.43 НК РФ;

- которые оказывают бытовые услуги, не перечисленные в п. 2 ст. 346.43 НК РФ, в субъекте РФ, где региональным законодательством введен данный режим для конкретных видов бытовых услуг.

Нельзя применять этот спецрежим (п. 2, 5 и 6 ст. 346.43, п. 6 ст. 346.45 НК РФ; п. 17 письма ФНС России от 07.07.2016 № СА-4-7/[email protected]):

- при осуществлении деятельности в рамках договора простого товарищества, доверительного управления имуществом;

- при торговле подакцизными товарами, указанными в пп. 6–10 п. 1 ст. 181 НК РФ;

- при реализации газа, грузовых и специальных автомобилей, прицепов, полуприцепов, прицепов-роспусков, автобусов любых типов, товаров по образцам и каталогам вне стационарной торговой сети (в том числе в виде почтовых отправлений (посылочная торговля), а также через телемагазины, телефонную связь и компьютерные сети);

- при передаче лекарственных препаратов по льготным (бесплатным) рецептам;

- при торговле продукцией собственного производства (изготовления);

- при торговле или оказании услуг общепита через объект площадью свыше 50 м2;

- если средняя численность работников, занятых в облагаемых ПСН видах деятельности, превышает 15 человек;

- если в течение срока применения ПСН выручка от реализации по всем облагаемым ПСН и УСН видам деятельности превысила 60 млн ₽.

Чтобы перейти на ПСН, ИП нужно за 10 рабочих дней до начала применения данного спецрежима подать в ИФНС заявление по форме № 26.5-1. Применение ПСН автоматически прекращается по завершении срока действия патента. При прекращении облагаемой ПСН деятельности ИП в течение 10 рабочих дней с даты прекращения такой деятельности подает в ИФНС заявление по форме № 26.5-4 (п. 2 и 8 ст. 346.45 НК РФ; Приказ ФНС России от 14.12.2012 № ММВ-7-3/[email protected]).

В общем случае налог считается по формуле (ст. 346.48–346.51 НК РФ):

Налог = СТ × (ПВГД / 12 × КМ),

где СТ — налоговая ставка (от 0 до 6 %);

ПВГД — сумма потенциально возможного годового дохода, устанавливаемого региональным законом;

КМ — количество месяцев, на который получен патент (не более 12).

Налоговый учет ведется в Книге учета доходов и расходов (утв. Приказом Минфина от 22.10.2012 № 135н) по каждому патенту. Налоговая декларация не представляется (ст. 346.52, 346.53 НК РФ).

Если патент получен на срок до 6 месяцев, налог уплачивается в размере полной суммы не позднее окончания действия патента (п. 2 ст. 346.51 НК РФ).

Если патент получен на срок от 6 до 12 месяцев, налог уплачивается:

- в размере 1/3 суммы налога не позднее 90 календарных дней после начала действия патента;

- в размере 2/3 суммы налога не позднее окончания действия патента.

Единый сельскохозяйственный налог (ЕСХН)

На ЕСХН переводится вся деятельность организации, ИП или КФХ, кроме той, которая осуществляется в рамках ЕНВД. Этот спецрежим заменяет (п. 2, 3 и 5 ст. 346.1, п. 7 ст. 346.2 НК РФ):

- НДФЛ (по доходам ИП, облагаемым по ставке 13 %, кроме дивидендов);

- налог на прибыль;

- НДС (кроме налога при импорте);

- налог на имущество.

ЕСХН могут применять организации, ИП или КФХ, которые признаются сельскохозяйственными товаропроизводителями по критериям, установленным для применения ЕСХН (пп. 1–5 ст. 346.2 НК РФ). Не вправе применять ЕСХН (п. 6 ст. 346.2 НК РФ):

- организации или ИП, которые производят подакцизные товары;

- компании, осуществляющие деятельность по организации и проведению азартных игр;

- казенные, бюджетные и автономные учреждения.

Чтобы перейти на ЕСХН, нужно до 31.12.2016 подать в ИФНС по месту нахождения (жительства) уведомление по форме № 26.1-1. Уйти с этого спецрежима можно с 2021 года. Для этого нужно будет подать в ИФНС по месту нахождения (жительства) уведомление по форме № 26.1-3 не позднее 15.01.2018 (п. 1 и 6 ст. 346.3 НК РФ; Приказ ФНС России от 28.01.2013 № ММВ-7-3/[email protected]).

Ставка ЕСХН составляет 6 %. Объектом налогообложения являются доходы, уменьшенные на ограниченный перечень расходов. Доходы и расходы учитываются по кассовому методу. Авансы включаются в доход по дате получения. Расходы на товары учитываются после их продажи. Расходы на основные средства и нематериальные активы учитываются после ввода в эксплуатацию в течение календарного года равными долями каждое полугодие (ст. 346.4, 346.5 и п. 1 ст. 346.8 НК РФ).

ИП ведут налоговый учет в Книге учета доходов и расходов (утв. Приказом Минфина РФ от 11.12.2006 № 169н). Организации ведут налоговый учет на основании данных бухучета. Налоговая декларация сдается только по итогам года (п. 2 ст. 346.10, п. 8 ст. 346.5 НК РФ). Авансовый платеж по налогу уплачивается за январь — июнь не позднее 25 июля, налог уплачивается не позднее срока подачи декларации (ст. 346.7, пп. 2 и 5 ст. 346.9 НК РФ).

Раздельный учет в части доходов

Напомним, что объектом налогообложения для применения единого налога признается вмененный, а не фактический доход налогоплательщика (п. 1 ст. 346.29 НК РФ).

Налоговая база по ПСН определяется как денежное выражение потенциально возможного к получению индивидуальным предпринимателем годового дохода по виду предпринимательской деятельности, в отношении которого применяется патентная система налогообложения (ст. 346.48 НК РФ). То есть, по сути, нечто вроде разновидности вмененного дохода.

При применении УСН, если объектом налогообложения являются доходы организации или индивидуального предпринимателя, налоговой базой признается денежное выражение доходов организации или индивидуального предпринимателя (ставка налога 6%) (п. 1 ст. 346.18 НК РФ). Если объектом налогообложения являются доходы организации или индивидуального предпринимателя, уменьшенные на величину расходов, налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов предпринимателя (ставка налога 15%) (п. 2 ст. 346.18 НК РФ).

Нетрудно сделать вывод, что при применении ЕНВД и ПСН величина налога не будет зависеть от величины фактически полученного дохода. Ничего удивительного, что налогоплательщики стремятся отразить в составе доходов на ЕНВД и ПСН максимально возможные суммы. Ведь в этом случае дополнительного налога не возникнет. Такой подход, собственно, обоснован. Главное, чтобы при этом не возникала незаконная схема ухода от налогов и не страдала логика экономического анализа.

Согласно статье 346.15 Налогового кодекса РФ налогоплательщики, применяющие упрощенную систему налогообложения, при определении налоговой базы учитывают доходы от реализации товаров (работ, услуг) и имущественных прав (определяемые в соответствии со ст. 249 НК РФ) и внереализационные доходы (определяются в соответствии со ст. 250 НК РФ). При этом доходы, указанные в статье 251 Налогового кодекса РФ, не учитываются.

Поэтому у налогоплательщиков, применяющих упрощенную систему налогообложения, не получится не включить в состав доходов, учитываемых при определении налоговой базы, внереализационные доходы, в частности, в виде просроченной кредиторской задолженности (расчеты с поставщиками, депоненты по заработной плате), а также суммы госпошлины, перечисленной на расчетный счет организации по решению суда, и другие внереализационные доходы. Если эти доходы непосредственно связаны с деятельностью по УСН, то и делить их между видами деятельности не получится.

Но, в свою очередь, и «вмененные», и «патентные» доходы будут относиться к ЕНВД и ПСН и только к ним (п. 8 ст. 346.18 НК РФ).

Например, доход розничной организации, уплачивающей ЕНВД, полученный в виде премии, предоставленной организацией-поставщиком за выполнение определенных условий договора поставки товаров, может быть признан частью дохода, полученного в связи с осуществлением деятельности в сфере розничной торговли и облагаемого единым налогом на вмененный доход на основании раздельного учета полученных доходов (письма Минфина РФ от 13.03.2017 № 03-11-11/13923, от 19.12.2014 № 03-11-06/2/65762).

Финансисты придерживались следующей логики. Деятельность в области розничной торговли помимо реализации товаров на основе договоров розничной купли-продажи предполагает также проведение закупок данных товаров, что является неотъемлемой частью предпринимательской деятельности в сфере розничной торговли. В связи с этим получение организациями и индивидуальными предпринимателями, осуществляющими розничную торговлю, премий (скидок, бонусов) от поставщиков товаров за выполнение определенных условий договоров поставки товаров связано с осуществлением предпринимательской деятельности в сфере розничной торговли.

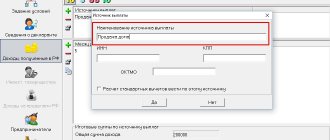

Пример. Раздельный учет при УСН и ЕНВД

ООО «Империя» осуществляет два вида деятельности. При этом один вид деятельности переведен на УСН, а по второму уплачивается ЕНВД. Для обособленного учета доходов по УСН и по ЕНВД в целях и налогового, и бухгалтерского учета, а также в целях экономического анализа в учетной политике предприятия было оговорено, что для доходов по разным видам деятельности задействуются разные субсчета к счету 90 «Продажи». Доходы предприятия будут учитываться следующим образом:

- счет 90.01.1 «Доходы по деятельности по УСН» будет использоваться для отражения доходов по деятельности, переведенной на УСН;

- счет 90.02.2 «Доходы по деятельности по ЕНВД» будет использоваться для отражения доходов по деятельности, переведенной на ЕНВД.

Краткий сравнительный обзор спецрежимов

| Упрощенная система налогообложения (УСН) | Единый налог на вмененный доход (ЕНВД) | Патентная система налогообложения (ПСН) | Единый сельскохозяйственный налог (ЕСХН) |

| Какие налоги заменяет | |||

| Переводится вся деятельность, кроме той, что осуществляется в рамках ЕНВД. Не заменяет НДС при импорте, налог на имущество, облагаемое по кадастровой стоимости, НДФЛ для сотрудников | ЕНВД облагаются конкретные виды деятельности. Не заменяет НДС при импорте, налог на имущество, облагаемое по кадастровой стоимости, НДФЛ для сотрудников | ПСН облагаются конкретные виды деятельности, по остальным — применяется иная система налогообложения. Не заменяет НДС при импорте, налог на имущество, облагаемое по кадастровой стоимости, НДФЛ для сотрудников | Переводится вся деятельность организации, ИП или КФХ, кроме той, которая осуществляется в рамках ЕНВД. Не заменяет НДС при импорте и НДФЛ для сотрудников |

| Кто вправе перейти на спецрежим | |||

| Компании или ИП, у которых доходы без НДС за январь — сентябрь 2016 года не превысили 59,805 млн ₽ | Компании или ИП, которые ведут один из видов деятельности, указанный в п. 2 ст. 346.26 НК РФ, в муниципальном образовании, где введен данный режим | ИП, которые занимаются видами деятельности, указанными в п. 2 ст. 346.43 НК РФ, или оказывают бытовые услуги, не перечисленные в п. 2 ст. 346.43 НК РФ, в субъекте РФ, где региональным законодательством введен данный режим для конкретных видов бытовых услуг | Организации, ИП или КФХ, которые признаются сельскохозяйственными товаропроизводителями по критериям, установленным для применения ЕСХН |

| Как перейти на спецрежим | |||

| До 31.12.2016 подать в ИФНС по месту нахождения (жительства) уведомление по форме № 26.2-1 | В течение пяти рабочих дней с даты начала соответствующей деятельности встать на учет в ИФНС по месту ее осуществления, подав заявление по форме № ЕНВД-1 для организаций или по форме № ЕНВД-2 для ИП | За 10 рабочих дней до начала применения ПСН подать в ИФНС заявление по форме № 26.5-1 | До 31.12.2016 подать в ИФНС по месту нахождения (жительства) уведомление по форме № 26.1-1 |

| Как уйти со спецрежима | |||

| С 2021 года, подав в ИФНС по месту нахождения (жительства) уведомление по форме № 26.2-3 не позднее 15.01.2018 | При переходе на иной режим налогообложения с 2021 года заявления по форме № ЕНВД-3 или № ЕНВД-4 нужно подавать не позднее 05.01.2018. При прекращении облагаемой ЕНВД деятельности заявление по указанной форме подается в течение пяти рабочих дней с даты прекращения соответствующей деятельности | Применение ПСН автоматически прекращается по завершении срока действия патента. При прекращении облагаемой ПСН деятельности ИП в течение 10 рабочих дней с даты прекращения такой деятельности подает в ИФНС заявление по форме № 26.5-4 | С 2021, подав в ИФНС по месту нахождения (жительства) уведомление по форме № 26.1-3 не позднее 15.01.2018 |

| Налоговый учет | |||

| Ведется в Книге учета доходов и расходов | Не ведется | Ведется в Книге учета доходов и расходов по каждому патенту | ИП ведут в Книге учета доходов и расходов. Организации — на основании данных бухучета |

| Налоговая отчетность | |||

| Декларация сдается только по итогам года | Декларация сдается ежеквартально | Декларация не представляется | Декларация сдается только по итогам года |

| Налоговая ставка | |||

| На объекте «Доходы» — 0–6 %, на объекте «Доходы минус расходы» — 3–15 % | 7,5–15 % | от 0 до 6 % | 6 % |

| Уплата налога | |||

| Авансовые платежи уплачиваются ежеквартально, налог — не позднее срока подачи декларации | Налог уплачивается ежеквартально. Он уменьшается на сумму уплаченных страховых взносов: для ИП без работников — в полном размере; для остальных — в пределах 50 % суммы налога | Если патент получен на срок до 6 месяцев, налог уплачивается в размере полной суммы не позднее окончания действия патента. Если патент получен на срок от 6 до 12 месяцев, налог уплачивается в размере 1/3 суммы налога не позднее 90 календарных дней после начала действия патента и в размере 2/3 суммы налога не позднее окончания действия патента | Авансовый платеж по налогу уплачивается за январь — июнь не позднее 25 июля, налог уплачивается не позднее срока подачи декларации |

Раздельный учет в части расходов

Обычно в отношении ведения раздельного учета прямых расходов сложностей не возникает. Расходы, относящиеся к конкретной деятельности, участвуют в выведении финансового результата именно по данной конкретной деятельности.

Пример. Учет расходов при «неконкретной» деятельности

ООО «Аристократ» занимается производством полимерных изделий. Эта деятельность переведена на УСН. Также организация имеет розничный магазин по торговле хозяйственным инвентарем и переведена на ЕНВД. Заработная плата цеховых рабочих по производству полимерной продукции будет относиться к деятельности, облагаемой УСН, а заработная плата работников магазина – на деятельность, относимой к ЕНВД. Аналогичным образом будут разделены и другие расходы – на аренду цеха и аренду магазина, хозяйственный инвентарь, отпускаемый на разные виды деятельности, электроэнергию, водоснабжение и т. п.

И не стоит пытаться списывать расходы по ЕНВД на УСН, если эти расходы возникли до момента начала ведения деятельности по упрощенной системе налогообложения. Например, судом было установлено, что в I–III кварталах отчетного периода общество не осуществляло деятельность, облагаемую УСН, и не совершало расходы в целях осуществления названной деятельности; деятельность, облагаемая УСН, в данном периоде осуществлялась обществом только 12 календарных дней (с 28 октября по 8 ноября), в связи с чем расходы, произведенные налогоплательщиком в I–III кварталах отчетного периода в целях осуществления деятельности, облагаемой ЕНВД, не могут быть учтены в целях исчисления УСН (постановление АС Западно-Сибирского округа от 15.06.2017 № Ф04-1219/2017, определение Верховного суда РФ от 23.10.2017 № 304-КГ17-14747).

Сложнее с расходами, которые невозможно соотнести напрямую с тем или иным видом деятельности. Например, заработная плата директора, главного бухгалтера, аренда офиса организации, склада, если он используется и для деятельности на ЕНВД, и для деятельности на УСН, и прочее.

Распределение общехозяйственных расходов

В случае невозможности разделения расходов при исчислении налоговой базы по налогам, исчисляемым по разным специальным налоговым режимам, эти расходы распределяются пропорционально долям доходов в общем объеме доходов, полученных при применении указанных специальных налоговых режимов (п. 8 ст. 346.18 НК РФ).

При всей ясности озвученных формулировок, сразу возникают вопросы о том, какие доходы подразумеваются – от реализации или еще и внереализационные, – за какой период нужно производить расчет, и другие.

Так, величина доходов для расчета будет складываться из доходов от реализации товаров (работ, услуг) и имущественных прав, которые учитываются в соответствии со статьей 249 Налогового кодекса РФ, внереализационных доходов, определяемых в соответствии со статьей 250 НК РФ. Доходы, перечисленные в статье 251 НК РФ, учитывать не нужно (письмо Минфина России от 02.03.2015 № 03-11-11/10791).

Пример. Расчет общехозяйственных расходов

ООО «Аметист» в отчетном периоде получило следующие финансовые итоги. Выручка по УСН – 17 587 254,00 руб. Выручка ЕНВД – 8 257 890,00 руб. Внереализационные доходы УСН – 603 000,00 руб. Внереализационные доходы ЕНВД – 372 500,00 руб.

Итого доходов – 26 820 644,00 руб., в том числе:

- по УСН 18 190 254,00 руб.

- по ЕНВД 8 630 390,00 руб.

Общехозяйственные расходы – 978 540,00 руб. Был сделан соответствующий расчет для распределения общехозяйственных расходов:

- доля общехозяйственных расходов, относящаяся к деятельности, переведенной на УСН – 663 663,82 (978 540 руб. : 26 820 644 руб. × 18 190 254 руб.);

- доля общехозяйственных расходов, относящаяся к деятельности, переведенной на ЕНВД – 314 876,18 (978 540 руб. : 26 820 644 руб. × 8 630 390 руб.).

Финансисты в письме от 26.11.2015 № 03-11-11/68786 придерживаются мнения, что при определении периода расчета доходов необходимо учесть следующее.

В связи с тем, что при расчете налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, доходы, в соответствии с пунктом 5 статьи 346.18 Налогового кодекса РФ, определяются нарастающим итогом с начала года, доходы по видам предпринимательской деятельности, переведенным на уплату единого налога на вмененный доход, также целесообразно определять нарастающим итогом с начала года. Аналогичное мнение было высказано в письме Минфина России от 27.08.2014 № 03-11-11/42698.

Рассмотрим ситуацию. За полугодие отчетного периода ООО «Грог» имело следующие показатели деятельности с поквартальной разбивкой. Распределение общехозяйственных расходов за I квартал (128 254 руб.) сложностей у бухгалтера по понятным причинам (отсутствие многовариантности действий) не вызвало.

Таблица 1

Показатели деятельности

| Наименование показателя | I квартал, руб. | II квартал, руб. | Полугодие, руб. |

| Выручка по деятельности, переведенной на УСН | 872 547,00 | 4 942 924,00 | 5 815 471,00 |

| Выручка по деятельности, переведенной на ЕНВД | 3 324 245,00 | 1 857 352,00 | 5 181 597,00 |

| Итого доходы | 4 196 792,00 | 6 800 276,00 | 10 997 068,00 |

| Общехозяйственные расходы | 128 254,00 | 416 585,00 | 544 839,00 |

По итогам работы за II квартал бухгалтер составила следующий расчет.

Таблица 2

Распределение общехозяйственных расходов

| Наименование показателя | I квартал, руб. | II квартал, руб. | Полугодие, руб. |

| Всего общехозяйственных расходов | 128 254,00 | 416 585,00 | 544 839,00 |

| Доля общехозяйственных расходов, относящаяся к деятельности, переведенной на УСН | 26 665,04 (128 254 руб. : 4 196 792 руб. × 872 547 руб.) | 302 803,59 (416 585 руб. : 6 800 276 руб. × 4 942 924 руб.) | 220 298,54 (416 585 руб. : 10 997 068 руб. × 5 815 471 руб.) |

| Доля общехозяйственных расходов, относящаяся к деятельности, переведенной на ЕНВД | 101 588,96 (128 254 руб. : 4 196 792 руб. × 3 324 245 руб.) | 113 781,41 (416 585 руб. : 6 800 276 руб. × 1 857 352 руб.) | 196 286,46 (416 585 руб. : 10 997 068 руб. × 5 181 597 руб.) |

| Комментарий | Правильный расчет | Ошибочный расчет | Правильный расчет |

Наглядно видно, что если взять неправильные периоды, то разница в итогах возникает достаточно существенная. Например, если пропорцию составить по итогам работы только во II квартале, то на УСН будет отнесено за II квартал на 82 505,05 руб. (302 803,59 – 220 298,54) больше, чем необходимо. Тем самым на эту величину будет занижена налогооблагаемая база по единому налогу при УСН. Обратите внимание, распределение суммы расходов, не относящихся к конкретным видам деятельности, между различными видами деятельности необходимо осуществлять ежемесячно (письмо Минфина России от 27.08.2014 № 03-11-11/42698).

Виды форм налогообложения для ИП — ЕНВД и ПСН

ЕНВД — вмененка — это система налогообложения, которую могут применять индивидуальные предприниматели в 2014 году для уплаты налогов. Отличительной особенностью ЕНВД является то, что фактически полученный ИП в 2014 или какого либо другом году доход не важен, так как расчет налога ведется по единым для всех предпринимателям нормативов, среди которых:

- базовая доходность (усредненный показатель примерного уровня дохода с единицы учета предпринимательской деятельности — эта величина рассчитана на государственном уровне и закреплена НК РФ);

- коэффициент-дефлятор (рассчитанный государством коэффициент, который обновляется ежегодно);

- корректирующий коэффициент (коэффициент, который определяется субъектами РФ);

- физический показатель (индивидуальная характеристика бизнеса налогоплательщика, учитывающая количество учетных единиц).

Налоговым кодексом, статьей 346.25, установлен ряд ограничений для налогоплательщиков, которые могут применять ЕНВД в 2014 году. Это и вид деятельности, которой занимается ИП, и отдельные параметры физического показателя. Наиболее удобно использовать в работе такой вид расчетов с государством тем, кому проблематично рассчитывать и подтверждать свои доходы за конкретный налоговый период 2014 года.

ПСН — патентная система налогообложения — при такой форме налогоплательщик может заменить уплату налога за определенный вид деятельности приобретением специального патента. Фактически приобретение этого документа обозначает освобождение от налогового бремени на конкретный срок. Если сравнивать такой вид налогообложения с остальными, то наиболее схож он с ЕНВД, так как размер фактического дохода в 2014 году при определении стоимости патента не учитывается. Что это такое — патент, кому выгодно применять его в работе и каковы его преимущества?

Совмещение данных раздельного учета

Казалось бы, основная задача раздельного учета – это корректное разделение данных. Так и есть, но в итоге все же недостаточно просто разделить финансовые показатели. Раздельный учет должен, как ни парадоксально это звучит, в итоге давать возможность оперативно получать обоснованные и точные сводные данные по финансово-хозяйственной деятельности предприятия в целом.

Странно было бы, если бы бухгалтеры, ведущие разные виды деятельности в рамках одного предприятия, вели полностью независимый и отдельный друг от друга учет, показатели которого сильно отличались бы по методологическим и учетным аспектам. В такой ситуации обобщить данные стало бы нетривиальной задачей.

Поэтому, организуя раздельный учет, необходимо изначально продумать все наиболее важные моменты, учесть специфику деятельности организации, централизованно формировать и контролировать этапы постановки и ведения раздельного учета, имея конечной целью все-таки консолидацию данных в бухгалтерской и экономической отчетности организации.

Дмитрий Кислов

,

к.э.н., эксперт по бухгалтерскому учету и налогообложению

Патентная система налогообложения — общие положения

Патентная система налогообложения — относительно новая форма возможности разрешения своего налогового бремени для организаций малого и среднего бизнеса, которая имеет свои преимущества. Ввод ее в действие был осуществлен в соответствии с нормативно установленными требованиями Федерального закона от 26 июня 2012г. № 94-ФЗ, а нормативной базой послужили основы упрощенной системы налогообложения, на смену которой патентная система и пришла.

Патент

Патент — это документ, который предприниматели вправе приобрести и применять на срок не более одного календарного года для освобождения от уплаты налога по тому виду деятельности, которым занимается ИП. Стоимость документа — величина, рассчитываемая местной властью субъекта Федерации и представляющая собой величину, равную потенциально возможному доходу от конкретного вида деятельности. Этот потенциально возможный доход будет представлять собой налоговую базу, налоговая ставка при этом будет составлять всего лишь 6%.

Стоимость = налоговая база*6%.

Срок действия — пределы одного текущего календарного года.

То есть не важно, с какой даты 2014 года он приобретен, самое главное, что всегда сроком окончания его действия будет 31 декабря текущего года.

Такое ограничение введено по той лишь причине, что с каждого 1 января действует обновленная налоговая база для каждого вида деятельности.

Оплата стоимости этого подтверждающего документа производится на реквизиты именно той инспекции УФНС, в которой он и был выкуплен. Сроки оплаты зависят от срока его действия:

- более полугода — предприниматель вправе уплатить одну треть в течение 25 дней (последующих календарных) с момента начала его действия, остальную часть — в течение декабря текущего года (например, 2014);

- менее полугода — сумма оплачивается целиком в течение 25 дней (последующих календарных) с момента начала его действия.

Стоимость документа уменьшить за счет различных страховых взносов никто не вправе — это также является отличием от налогообложения по типу ЕНВД.

Переход к патентной форме налогообложения в 2014 году — дело сугубо добровольное. Предприниматель, если его деятельность и ее финансовый характеристики попадают под действие ПСН, вправе обратиться в органы УФНС для перехода на патентную систему с любой другой в удобный рабочий день.

Где получить патент?

В идеале, патент выдается там, где предприниматель зарегистрировал свою деятельность, то есть по месту постановки его на официальный учет. Но не редки случаи, когда ИП работает не там, где зарегистрирован. В этом случае подать заявление на приобретение патента предприниматель вправе в любой инспекции УФНС того субъекта РФ, где эта самая деятельность и будет осуществляться. Помните, что действует патент только на территории того субъективного образования, где он был выдан.

В качестве примера. Если предприниматель зарегистрирован В Московской области, а осуществляет свою коммерческую деятельность в 2014 году в Санкт-Петербурге, то и получать этот документ он должен именно в Санкт-Петербурге, в любой из инспекций УФНС.

Требования к предпринимателям

Естественно, что не любой ИП вправе в налоговые органы для приобретения патента. Все требования к предпринимателям, которые могут воспользоваться патентной формой, изложены в налоговом законодательстве, а конкретно в статье 346.43 НК. В подпункте 2 данной статьи указаны все виды предпринимательской деятельности, которыми может заниматься организация малого или среднего бизнеса для перехода в указанной форме налогообложения.

При чем, если предприниматель занимается несколькими видами оказания услуг и под действие патента попадает только один из них, то законом РФ и другими нормативными документами ему не запрещено совмещать несколько разных форм разрешения от налогового бремени.

Та же статья устанавливает еще несколько ограничений для применения патентной системы:

- размер дохода — это ограничение устанавливает рамки доходности от ста тысяч рублей до одного млн рублей за один календарный год (субъекты РФ вправе их корректировать с применением коэффициента-дефлятора);

- количество привлекаемого наемного персонала — ИП для оптимизации собственной предпринимательской деятельности может привлечь не более пятнадцати (15) человек из числа наемного персонала.

Прекращение действия патента

В связи с тем, что такая форма налога, как патентная система налогообложения, имеет ряд ограничений, то если в период его действия 2014 года предприниматель попадает под одно из них, он перестает иметь право применять эту систему. Случаями утраты возможности использования патента признаются:

- увеличение количества наемного персонала сверх разрешенного (более 15 человек по договорам любого типа);

- неуплата стоимости краткосрочного патента в установленные законодательством сроки (стоит учитывать необходимость наличия определенной денежной суммы для возможности оплаты в установленные сроки);

- превышение максимально допустимого размера доходов в 2014 году — 60 млн рублей по всем тем видам деятельности предпринимателя, на которые получены подтверждающие документы и которые переведены на УСН (упрощенку).

Контролировать собственное право использования этого документа должен непосредственно налогоплательщик. В случае утраты преимущества он не вправе продолжать его применять и обязан в десятидневный срок предоставить соответствующее заявление установленного образца в ту же налоговую инспекцию и перейти на другую любую из возможных форм налогообложения. Переход осуществляется путем подачи еще одного заявления в тот же день, и именно эта дата и будет считаться концом действия ПСН.

Как считают страховые взносы

В отдельных случаях сумму страховых взносов допускается учесть в виде вычета при исчислении величины налогового платежа в бюджет. Например, это возможно при применении УСН, с объектом обложения «Доходы». А вот платежи по патенту нельзя уменьшить на сумму страховых взносов, уплаченных ИП за самого себя или за своих работников.

Следовательно, при совмещении УСН доходы и патента предприниматель вправе уменьшить платежи по упрощенке на размер уплаченного страхового обеспечения, с учетом нюансов:

- ИП без работников вправе учесть 100% затрат на оплату страховых взносов за самого себя;

- ИП с работникам вправе учесть затраты на страховое обеспечение работников и себя, но не более, чем на 50% от суммы налога УСН.

ВАЖНО!

При УСН «Доход минус расход» страховое обеспечение учитывается в расходах предпринимателя и не дает право на вычет. В противном случае база для начисления УСНО будет занижена.