Законодательство предусматривает необходимость проведения предварительных (перед приемом на работу), периодических и внеочередных медосмотров, оплаченных из средств работодателя. Но если работник по какой-либо причине прошел такой медосмотр за собственный счет, предприятие должно выплатить ему соответствующую компенсацию, возмещающую понесенные расходы. В предлагаемой статье рассматривается, как начисляются страховые взносы с компенсации за медосмотр, облагается ли такое возмещение налогами, и прочие связанные с этим вопросы.

Порядок проведения медосмотра

Законодательство устанавливает необходимость проведения следующих видов медосмотров:

- предварительных – проводятся с целью проверки здоровья будущего работника в процессе его оформления на предприятие, на предмет соответствия предполагаемым служебным обязанностям;

- периодических – проводится с различным интервалом (от года и более), в зависимости от вредности производства и характеристики рабочего места сотрудника;

- внеочередных – необходимость такого медосмотра может быть обусловлена изменением в состоянии здоровья; он может проводиться по инициативе работника или предприятия.

Любой из перечисленных медосмотров должен проводиться за счет предприятия, на котором трудоустроен работник. Для отдельных категорий персонала предусмотрено проведение предрейсового медосмотра. Это относится к водителям транспортных средств, представителям системы общепита и другим сотрудникам, от физического состояния которых непосредственно зависят жизни других людей.

Медосмотры проводит аккредитованная медицинская организация, с которой предприятие заключило соответствующий договор. Время, затрачиваемое на прохождение медосмотра, предприятие обязано оплатить сотруднику.

Кому нужно проходить медкомиссию при трудоустройстве

Существуют определённые категории сотрудников, для которых прохождение медосмотра предопределено действующим законодательством, например, для таких как:

- водители — обязательно прохождение нарколога и психолога;

- персонал, задействованный на предприятиях с вредными и опасными условиями труда (ч. 1 ст. 213 ТК РФ) — фактор вредности определяется специальной оценкой. При этом перечни вредных и опасных работ указаны в Приказе Минздравсоцразвития России от 12.04.2011 № 302н;

- офисные служащие, вынужденные проводить за компьютером больше половины рабочего времени — ежегодно;

- сотрудники предприятий общепита — оформление медкнижки (ч. 2 ст. 213 ТК РФ);

- работники пищевых предприятий — оформление медкнижки(ч. 2 ст. 213 ТК РФ) ;

- персонал, работающий в непосредственном контакте с детьми — преподавательский состав дошкольных и школьных учреждений, включая группы временного пребывания (ч. 2 ст. 213 ТК РФ);

- сотрудники сфер бытового обслуживания — банно-прачечные комплексы, парикмахерские, салоны красоты и пр. (ч. 2 ст. 213 ТК РФ);

- медперсонал — поликлиники, лаборатории, стационары (ч. 2 ст. 213 ТК РФ).

Помимо этого, медкомиссии проходят несовершеннолетние сотрудники и персонал, откомандированный на Крайний Север и районы с аналогичными условиями.

Важно! Территориальными органами самоуправления могут устанавливаться дополнительные условия прохождения медосмотра для отдельных категорий сотрудников. При отказе соискателя проходить медицинский осмотр, работодатель имеет право отказать в приеме на работу, т.к

медицинский осмотр является предварительным и проводится при заключении трудового договора (ст.69 ТК РФ)

При отказе соискателя проходить медицинский осмотр, работодатель имеет право отказать в приеме на работу, т.к. медицинский осмотр является предварительным и проводится при заключении трудового договора (ст.69 ТК РФ).

Чтобы направить соискателя на предварительный медицинский осмотр, организация выдает индивидуальное направление по форме, утвержденной самой организацией. Направление содержит следующие данные: ФИО лица, место работы, место в перечне мест и профессий, для которых необходим медицинский осмотр, при необходимости указываются вредные и опасные производственные факторы.

Страховые взносы на медосмотры работников

Если предприятие оплачивает услуги медицинской организации по прямому договору, данные отчисления не должны облагаться страховыми взносами. Такие разъяснения предоставило руководство налогового ведомства РФ.

Статья по теме: Кто является плательщиком страховых взносов

Облагается ли страховыми взносами компенсация за медосмотр

Если работодатель выплачивает компенсацию работнику за самостоятельно оплаченный им медосмотр (подобные ситуации нередко возникают при оформлении на работу), Минфин и налоговая служба полагают, что указанное возмещение должно облагаться страховыми взносами.

Это объясняется тем, что перечень исключений для обложения страховыми взносами составлен с исчерпывающим указанием позиций, а данная компенсация в нем отсутствует.

Но занятая данными государственными структурами позиция по поводу того, следует ли облагать указанную компенсацию взносами, достаточно спорна.

До отмены закона № 212-ФЗ, когда страховые отчисления входили в прерогативу ПФР, судебные инстанции нередко соглашались с исками работодателей, требовавших, чтобы эти выплаты не облагались отчислениями.

Но представители налоговой службы сейчас не учитывают результатов судебной практики прошлых лет. Поэтому, если подобный вопрос не оспорен в судебном порядке, не стоит рисковать, и не учитывать компенсации при начислении страховых взносов.

Организация вправе подать в судебный орган, чтобы отстоять собственные интересы. Но не стоит рассчитывать на положительный результат рассмотрения дела, поскольку после изменения законодательства подобные вопросы обычно рассматриваются не в пользу работодателей.

Дополнительные сложности при судебном рассмотрении связаны также со сложностью процедуры, которая может затянуться достаточно надолго. Поэтому, проще уплатить страховые взносы, и уже после этого принимать решение о целесообразности обращения в судебную инстанцию.

Мнения разделились

Несмотря на нововведения в законодательстве, судебные инстанции не изменили своего решения. Постановления Арбитражного суда Поволжского округа от 27.01.2016 № Ф06-4898/2015 по делу № А65-11279/2015, Арбитражного суда Уральского округа от 23.09.2014 № Ф09-6044/14 по делу № А07-16620/2013 подтверждают позицию, что страховые взносы за медосмотры начислять не нужно.

Однако решения судов по обложению страховыми взносами медосмотра чиновники из ФНС не принимают во внимание. Позиция налоговиков проста: эти судебные постановления были приняты на основании законов, утративших свою силу в связи с введением 34 главы НК РФ. Следовательно, выплаты подлежат налогообложению в полном объеме. Позиция ФНС отражена в письме от 03.09.2018 № БС-4-11/[email protected]

Аналогичное мнение высказал Минфин России (письмо от 08.02.2018 № 03-15-06/7527). Чиновники российского ведомства не считают эти выплаты компенсационными, их нельзя отнести к необлагаемым суммам, а значит, облагается компенсация расходов на медосмотр страховыми взносами.

Пример обложения компенсации медосмотра страховыми взносами

Следует ли облагать компенсацией за медосмотр страховыми взносами, можно рассмотреть на нескольких конкретных примерах.

В первой из приведенных ситуаций, администрация предприятия непосредственно расплатилась за проведение медицинского осмотра с соответствующей организацией сферы здравоохранения.

В этом случае затраты относятся к производственным, поскольку вызваны необходимостью обеспечения технологического процесса. Учитывая это обстоятельство и требования законодательства, наниматель обязан оплатить эти расходы, а в процессе прохождения данной процедуры за персоналом сохраняются занимаемые должности и назначенный заработок.

Статья по теме: Особенности нулевого расчета по страховым взносам и как его заполнить

В следующем примере, работник прошел медосмотр самостоятельно, а предприятие впоследствии компенсировало понесенные им для этого расходы.

В данной ситуации, компенсационная выплата должна облагаться страховыми взносами для отчисления в государственный бюджет. Это объясняется тем обстоятельством, что компенсационные выплаты не входят в перечень исключений для удержания страховых взносов.

Ответы на часто задаваемые вопросы

Вопрос №1: Какие размеры штрафов предусмотрены при невыплате положенной компенсации за пройденный медосмотр?

Взыскание налагается согласно ст. 5.27 КоАП РФ.

| Ответственные лица | Размер штрафа за нарушение |

| Должностное лицо либо ИП | От 1 000 до 5 000 руб. |

| Юрлица | 30 000 — 50 000 руб. |

Вопрос №2: При трудоустройстве потенциального работника отправил на медосмотр наниматель, но по закону делать это не обязательно. Должен ли наниматель возместить траты за пройденный при подобных обстоятельствах медосмотр?

Да, работнику должны возместить на работе все траты, связанные с медосмотром, т. к. инициатива по его прохождению исходит от нанимателя.

Поступающий на работу соискатель должен пройти медосмотр и тогда, когда это предусматривают локальные акты организации, несмотря на тот факт, что закон делать это не обязывает. Ну а наниматель в подобных ситуациях обязан возместить ему все траты, связанные с медосмотром.

Медосмотр и НДФЛ

Относительно того облагаются ли компенсации за медосмотр НДФЛ необходимо учесть следующее:

- налогом могут облагаться только те поступления, которые связаны с получением дохода гражданами или организациями;

- если работник получил компенсацию за понесенные перед этим расходы на прохождение медицинского осмотра, такие поступления нельзя считать доходами, поскольку они возмещают присутствовавшие прежде убытки.

При анализе изложенного, становится понятым, что компенсационные выплаты не могут облагаться НДФЛ, поскольку не являются доходом, а компенсируют понесенные гражданином убытки.

Но следует понимать, что ситуация, при которой будущий работник вынужден сам оплачивать услуги медицинской организации при поступлении на работу, является прямым нарушением законодательных норм. Ведь в этом случае расчетная налоговая база окажется меньше на указанную сумму.

Из рассмотренного в материале анализа становится понятным, что компенсация, выплачиваемая сотруднику за самостоятельное прохождение медосмотра, должна облагаться страховыми взносами, но не входит в число выплат, из которых удерживается НДФЛ.

Расходы при приеме на работу

Затраты на медосмотр кандидатов учитываются в бухгалтерском учете как обычные затраты по основной деятельности, на соответствующих счетах БУ:

Д 20 (26,23,25,44) К 76(60)

В налоговом учете (для целей расчета налога на прибыль или единого налога при УСН) расходы также принимаются (см. п. п 7 и 8 п. 1 статьи 264 НК РФ и пп. 5 п. 1 статьи 346.16 НК РФ). В частности на УСН по разъяснениям Минфина эти затраты входят в состав материальных расходов, как часть производственного процесса.

Неважно, прошел отбор кандидат или нет, даже если результаты медосмотра оказались неприемлемыми для принятия его на работу, их можно учесть. Хотя некоторые споры вызывает ситуация, когда потенциальный работник самостоятельно заключает договор на медкомиссию и затем предъявляет документы для возмещения ему таких затрат

В большинстве случаев налоговые органы и суды признают, что эти затраты по закону обязан нести работодатель, поэтому возмещение работнику расходов не приводит к образованию у него дохода, облагаемого НДФЛ и взносами. Отмечу, что возмещение возможно, если работник сам обратится за ним. Главное, чтобы организация, проводившая медосмотр, имела лицензию, а сотрудник предоставил договор, документы по оплате и оказанию услуги. Для организации принять в БУ затраты можно на основании актов оказанных услуг, а для налогового учета на УСН важен факт оплаты.

Обратите внимание! С 1 июля 2021 года в кассовом чеке должно быть указано наименование покупателя (заказчика), его ИНН и некоторые другие реквизиты (пп. 6.1 ст

4.7 Закона 54-ФЗ), если расчет производится с организацией (ИП), в том числе через подотчетное лицо.

Еще один довод не платить взносы за кандидата — это отсутствие трудовых отношений. Поскольку физическое лицо не является застрахованным лицом, то и взносы начислять не нужно.

Возмещение через компенсацию

В случае, когда соискатель на должность самостоятельно оплачивает в клинике осмотр, диагностику и анализы, он обязан предоставить в организацию подтверждающие и платежные документы для возмещения расходов. Претендент на вакантное место обращается в бухгалтерию, независимо от результата осмотра, со следующим перечнем:

- заявление на имя директора с просьбой компенсировать расходы;

- направление на медосмотр;

- договор с медицинским учреждением;

- квитанции, чеки, платежные поручения об оплате медицинских услуг;

- заключение медкомиссии;

- паспорт;

- трудовая книжка;

- реквизиты для перечисления денежных средств.

После рассмотрения документов и одобрительной визы руководства бухгалтерия перечисляет деньги на указанные реквизиты. Хотя срок выплат не регламентирован законодательством, рекомендуется делать перечисления в ближайшую зарплату или аванс, чтобы избежать трудовых конфликтов.

Работник имеет полное право подать в суд на работодателя, в случае отказа последнего возмещать расходы на медкомиссию. При этом руководство организации не имеет права ссылаться на недостаток средств в бюджете. Пострадавшая сторона имеет право подать в суд спустя 3 месяца после отказа от выплаты или в любой момент, когда станет очевидно, что были нарушены трудовые права.

Кто платит

Чтобы ответить на этот вопрос, нужно обратиться к положениям статьи 212 Трудового кодекса РФ, где изложены обязанности работодателя по охране труда и созданию безопасных условий труда для своих сотрудников.

Данный нормативно-правовой акт чётко указывает, что работодатель обязан организовывать прохождение предварительных, плановых и внеочередных медосмотров для персонала, оплачивая услуги врачей. Кроме этого, на время осмотров за работником сохраняется должность и среднедневной заработок.

Нарушение этих условий грозит штрафом (ч. 3 ст. 5.27.1 КоАП РФ):

- организациям — до 130 000 рублей;

- индивидуальным предпринимателям — до 25 000 рублей;

- должностное лицо — до 25 000 рублей.

За повторное аналогичное нарушение штраф будет уже больше (ч. 5 ст. 5.27.1 КоАП РФ):

- организациям — до 200 000 рублей;

- индивидуальным предпринимателям — до 40 000 рублей;

- должностное лицо — до 40 000 рублей.

Важно! За работодателем сохраняется право не допускать сотрудника к выполнению служебных обязанностей, если медосмотр не пройден или врачами выявлены противопоказания. Скачать для просмотра и печати:

Статья 212 Трудового кодекса РФ “Обязанности работодателя по обеспечению безопасных условий и охраны труда”

Распространенные ошибки при организации медосмотров для некоторых категорий работников

Ошибка. 1. Многие наниматели, как, собственно, и сотрудники, задаются вопросом, нужно ли проходить медосмотры офисным сотрудникам, работающим на компьютерах, а также соискателям, которые устраиваются на такую работу. Ведь многие из них проводят за компьютером очень много времени. Если перевести его на рабочее время, то получится, что компьютер «отнимает» как минимум 50% от раб. врем., что можно отнести к потенциально вредному фактору.

Разъяснения по этому вопросу представлены Рострудом в письме № ТЗ/942-03-3 от 28.02.2017.

Как отмечает Роструд, необходимость прохождения медосмотра для таких работников определяется по результатам проведенной спецоценки. Если она покажет, что условия труда являются вредными, то соответственно, возникает необходимость организации медосмотров.

Как обращает внимание Роструд, у нанимателя не образуется обязанности по организации предварительных (периодических) медосмотров, если результаты спецоценки показали, что условия труда при аттестации рабочих мест признаны оптимальными либо допустимыми.

Начальник управления госнадзора в сфере труда Е. Иванов.

ОСНО

При расчете налога на прибыль сумму зарплаты за время прохождения обязательного медосмотра учитывайте в составе расходов на оплату труда (п. 7 ст. 255 НК РФ).

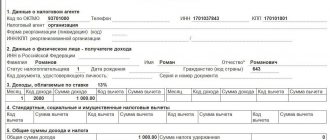

Пример отражения в бухучете и при налогообложении зарплаты, начисленной за время прохождения обязательного медосмотра. Организация применяет общую систему налогообложения

Рабочий ООО «Производственная фирма “Мастер”» А.И. Иванов направлен на периодический обязательный медосмотр с 22 по 24 апреля 2015 года включительно (3 дня). На это время за ним сохраняется средний заработок. Учет рабочего времени Иванова ведется в днях.

Весь расчетный период (с 1 апреля 2014 года по 31 марта 2015 года включительно) Иванов отработал полностью. В расчетном периоде 245 рабочих дней. За это время Иванову начислено 120 000 руб.

Средний дневной заработок Иванова составляет: 120 000 руб. : 245 дн. = 489,80 руб./дн.

Зарплата, причитающаяся сотруднику за время прохождения обязательного медосмотра, равна: 489,80 руб./дн. × 3 дн. = 1469,70 руб.

С этой суммы бухгалтер «Мастера» удержал НДФЛ, а также начислил взносы на обязательное пенсионное (социальное, медицинское) страхование и на страхование от несчастных случаев на производстве. Прав на вычеты по НДФЛ у Иванова нет.

Страховые взносы на пенсионное (социальное, медицинское) страхование «Мастер» начисляет по общим ставкам. Тариф взносов на страхование от несчастных случаев и профзаболеваний составляет 0,2 процента.

В учете бухгалтер организации сделал следующие записи:

Дебет 20 Кредит 70 – 1469,70 руб. – начислена зарплата Иванову за время прохождения обязательного медосмотра;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ» – 191 руб. (1469,70 руб. × 13%) – удержан НДФЛ;

Дебет 20 Кредит 69 субсчет «Расчеты с ПФР» – 323,33 руб. (1469,70 руб. × 22%) – начислены пенсионные взносы;

Дебет 20 Кредит 69 субсчет «Расчеты с ФСС по взносам на социальное страхование» – 42,62 руб. (1469,70 руб. × 2,9%) – начислены взносы на обязательное социальное страхование;

Дебет 20 Кредит 69 субсчет «Расчеты с ФФОМС» – 74,95 руб. (1469,70 руб. × 5,1%) – начислены взносы на медицинское страхование в ФФОМС;

Дебет 20 Кредит 69 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний» – 2,94 руб. (1469,70 руб. × 0,2%) – начислены взносы на страхование от несчастных случаев и профзаболеваний.

Рассчитывая налог на прибыль, бухгалтер «Мастера» включил в расходы 1469,70 руб., а также начисленные на эту сумму страховые взносы в размере 443,84 руб. (323,33 руб. + 42,62 руб. + 74,95 руб. + 2,94 руб.).

Какие документы подтверждают оплату пройденного медосмотра

Итак, чтобы получить компенсацию, соискатель должен предъявить нанимателю и бухгалтерии документы, которые доказывают факт оплаты и виды оказанных мед. услуг. Наниматель оплату за мед. услуги производит, руководствуясь подтверждающими документами. Законодательство перечень таких документов не устанавливает.

Между тем закон выдвигает вполне четкое требование к подтверждению подобных трат. Оно гласит, что все траты по медосмотрам нужно подтверждать документами, оформление которых соответствует предписаниям и нормам законодательства РФ. Если речь идет о первичной документации, подтверждающие хозяйственные операции, они должны составляться согласно утвержденным типовым формам. Если форма какого-то документа разрабатывается самостоятельно, то она должна содержать обязательные реквизиты и т. д.

В ситуации, когда наниматель заключил договор с мед. организацией, подтверждающим документом может быть, например, платежное поручение либо акт оказания конкретных услуг. Акт унифицированной формы не имеет, поэтому при его составлении следует включать в него требуемые законом реквизиты.

Если соискатель обращался в мед. организацию лично, и сам оплачивал услуги, то, соответственно, предъявляются совершенно иные документы, удостоверяющие факт оплаты. Это может быть, к примеру, кассовый чек либо другие документы, из которых следует, что такая-то мед. услуга оказана.

Пример 1. Предварительный медосмотр для водителей такси (скорой помощи, и иных оперативных служб)

Граждане, которые собираются устроиться на работу, предполагающую управление наземными ТС, обязаны сначала пройти медосмотр.

Освидетельствование будущего водителя включает посещение нескольких врачей: офтальмолога, невролога, хирурга, эндокринолога, дерматовенеролога. У обследуемого лица определяют рост, вес, группу крови, резус—фактор, выясняют остроту зрения, цветоощущение, исследуют вестибулярный анализатор и т. д.

При выявлении хотя бы одного противопоказания к работе обследуемого не допустят. Так, к примеру, водителя пассажирского ТС (категория D1) при тяжелом заикании (либо иных речевых дефектов) допускают к работе индивидуально.