Структура собственного капитала предприятия

Собственный капитал можно определить как комплекс источников финансирования деятельности компании в сумме средств, предоставленных ее владельцами, а также сформированных в процессе основной деятельности. Он включает в себя:

- уставный капитал и его аналоги;

- добавочный;

- резервный;

- выкупленные акции;

- прибыль после распределения.

Количество трактовок термина «собственный капитал» довольно значительное, однако наибольшую практическую ценность с точки зрения учетных процедур представляет рассмотрение его как совокупности элементов вышеприведенного списка. Аналогичный подход приведен в п. 66 приказа Минфина РФ от 29.07.1998 № 34н, который регламентирует порядок составления бухгалтерской отчетности. На основании изложенного выше, методологию проведения учета собственного капитала можно представить в виде учета каждой составной части в отдельности.

Рентабельность собственного капитала

Рентабельность собственного капитала отображает эффективность бизнеса, степень отдачи от работы денег, находящихся в обороте. Если упростить, рентабельность дает представление о том, сколько прибыли приносит каждый рубль из капитала фирмы. Этот показатель отображает успешность удержания доходности капитала на нормальном уровне. Чем лучше этот показатель, тем более привлекательной будет фирма для инвесторов.

Коэффициент рентабельности собственного капитала можно определить по этой формуле:

ЧП / СК * 100.

В формуле используются эти значения:

- ЧП – чистая прибыль.

- СК – собственный капитал.

Для уточнения результата расчетов рекомендуется использовать среднее годовое значение собственного капитала.

Рентабельность можно также определить на основании отчетной документации. В частности, потребуются значения из строк баланса и отчета о финансовых итогах. Формула для расчетов будет такой:

Строка 2400 / строка 1300 * 100.

Какая рентабельность будет оптимальной? Обычно нормальной считается коэффициент в 10-12%. Однако актуален он для развитых стран. Если же в государстве высокая инфляция, то нормальным будет значение в 20%. Негативным признаком является отрицательный показатель.

Уставный фонд как неотъемлемый элемент капитала фирмы

Основой собственных средств фирмы можно назвать уставный капитал компании. Главные задачи, решаемые компанией с его помощью, — это:

- осуществление первичных инвестиций — закупка основных средств, нематериальных активов, материалов, сырья, товаров и т. д.;

- создание некоей подушки безопасности, гарантирующей исполнение обязательств компании по договорам, в том числе и кредитным;

- возможность для владельцев фирмы воздействовать на порядок ведения бизнеса посредством долей в собственности.

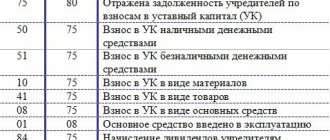

Для записи в регистрах учета всех движений уставного фонда применяется счет 80 «Уставный капитал», который введен в действие приказом Минфина РФ от 31.10.2000 № 94н. Он классифицируется как пассивный, рост его размера отражается по кредиту, а уменьшение — по дебету. Довольно часто он используется в связке со счетом по учету расчетов с учредителями (75).

Особенности учета каптала и прибыли (убыта) в товариществах и кооперативах

В хозяйственных товариществах внесенный капитал учитывается как долевой. На каждого участника (вкладчика) открывают отдельный аналитический счет, на котором учитывают сумму внесенного им вклада в виде денежных средств или другого имущества. Вносимое имущество оценивают обычно по рыночным ценам, согласованным участниками.

При выбытии члена товарищества ему выплачивают часть стоимости имущества пропорционально его доле в складочном капитале.

Полученная прибыль распределяется между всеми членами товарищества — обычно пропорционально их долям в складочном капитале. Убытки распределяются таким же образом, но только между полными участниками товарищества.

При наличии убытков и уменьшении вследствие этого чистой стоимости имущества до уровня ниже складочного капитала полученную затем прибыль не распределяют до тех пор, пока чистая стоимость имущества не превысит складочный капитал.

Для обобщения информации о состоянии и движении складочного капитала используют счет 80 «Уставный капитал».

Расчеты с участниками по вкладам в складочный капитал отражают по дебету счета 75 «Расчеты с учредителями» и кредиту счета 80 «Уставный капитал». Поступившие по вкладам денежные средства и иные виды имущества отражают по дебету счетов учета денежных средств и соответствующих счетов учета имущества с кредита счета 75. Величина складочного капитала, как уже отмечалось, определяется учредительными документами. Однако она не является фиксированной величиной и может изменяться. По окончании года сальдо по счету 99 «Прибыли и убытки» списывают на счет 80 «Уставный капитал» и распределяют между членами товарищества пропорционально их доле в складочном капитале.

Участник полного товарищества может передать с согласия остальных членов товарищества свою долю или часть доли в складочном капитале другому лицу, которое становится участником товарищества. По таким операциям величина складочного капитала не изменяется. Изменения отражаются только в аналитических счетах по учету складочного капитала. При ликвидации товарищества его имущество распределяется между участниками следующим образом:

- если имущество продано с прибылью, то она распределяется между участниками сверх их вклада в долевой капитал пропорционально долям в складочном капитале. Коммандитистам выплачивается только сумма их вклада в складочный капитал, если это условие предусмотрено в учредительном договоре;

- если имущество продано с убытком, то на сумму убытка уменьшают складочный капитал пропорционально долям участников и вкладчиков.

Если убытки превышают сумму складочного капитала, участники товарищества (кроме коммандитистов) несут солидарную ответственность по обязательствам товарищества всем своим имуществом. Если некоторые участники товарищества не могут оплатить своей доли долга, то она распределяется среди других участников по соглашению между ними.

Учет паевого фонда в кооперативах. Паевой фонд кооператива формируется за счет обязательных взносов членов кооператива (в виде денежных средств и имущества), перечисления части полученной прибыли в паевой фонд, включения в него прибыли, капитализированной в имущество данной организации.

На сумму взносов членов кооператива в паевой фонд дебетуют счет 75 «Расчеты с учредителями» и кредитуют счет 80 «Уставный капитал». Поступившие взносы отражаются по дебету счетов учета денежных средств и другого имущества с кредита счета 75.

Прибыль кооператива распределяется в соответствии с его уставом. Часть ее направляется в паевой фонд, другая часть распределяется между членами кооператива (обычно пропорционально их паевым взносам или заработку членов кооператива).

Перечисление части прибыли в паевой фонд отражают по дебету счета 99 «Прибыли и убытки» и кредиту счета 80.

Образовавшиеся убытки члены кооператива обязаны в течение трех месяцев со дня утверждения ежегодного баланса покрыть путем дополнительных взносов — в противном случае кооператив может быть ликвидирован в судебном порядке по требованию кредиторов.

Члены потребительского кооператива несут субсидиарную ответственность по его обязательствам в пределах невнесенной части дополнительного взноса каждого члена кооператива.

Выбывшие члены кооператива имеют право на получение своего ад за счет паевого фонда. Кроме того, паевой фонд уменьшается за чет покрытия убытка, не перекрытого страховыми и резервными фондами.

Операции по уменьшению паевого фонда отражаются по дебету счета 80 и кредиту счетов учета расчетов с членами кооператива и счета 99 «Прибыли и убытки».

Аналитический учет паевого фонда осуществляется по лицевым счетам членов кооператива.

Как осуществляется аналитический учет уставного капитала

Осуществляя учет собственного капитала, довольно часто применяют различные субсчета для счета 80. Так, можно открыть:

- субсчет 01 — для отражения сумм движения средств уставного фонда;

- субсчет 02 — для записи информации о стоимости подписанных акций;

- субсчет 03 — для накопления данных о предоставленных в качестве взносов собственника денежных средствах.

К счету 75 также при необходимости разрешено открывать субсчета. Расчеты с учредителями по увеличению уставного капитала можно показать с помощью счета 75.01, например: Дт 75.01 Кт 80.01.

Как отразить на счетах рост объема уставного капитала

В качестве вариантов пополнения уставного капитала, помимо непосредственного внесения денег, может использоваться вложение различных типов имущества и имущественных прав по согласованной стоимости.

Когда в качестве вклада выступают материальные ценности в любом их виде, то их отражение на счетах бухгалтерского учета производится проводкой Дт 10, 08, 41 Кт 75.01.

Одним из источников для увеличения размера уставного фонда служит привлечение средств сторонних инвесторов, путем размещения ценных бумаг или заключения соглашений о вложении фиксированных сумм. Подобные операции фиксируются в учете при помощи записи Дт 75.01 Кт 80.

Нередко в качестве источника для пополнения уставного капитала используется прибыль, оставшаяся после распределения. Тогда отразить данную операцию в регистрах нужно следующим образом: Дт 84 Кт 80.

Что такое собственные средства предприятия

К собственным средствам предприятия относятся все активы, включающие в себя финансовые средства, эквивалент стоимости движимого и недвижимого имущества, нереализованные материалы, продукцию и прочие активы, находящиеся в полном распоряжении собственника. Кредитные и привлеченные от инвесторов средства не относятся к этой категории, так как являются целевыми и привлекаются при выдаче определенных обязательств.

Состав собственных средств

В то же время, распределение и использование собственных средств производится в рамках решений принимаемых собственником – директор компании, учредительский совет в зависимости от того идет речь об ООО или ОАО, или организации с иной формой правления. К собственным средствам относятся и активы, являющиеся уставным капиталом компании, указанным в бухгалтерской документации.

В основном, генерация собственных средств осуществляется на основе использования следующих источников:

- Первоначальные вложения учредителей – уставной капитал организации

- Прибыль от деятельности компании, остающаяся после выплаты всех причитающихся взносов и сборов. Учитывается прибыль за прошедшие отчетные периоды с момента основания компании, но не за текущий

- Взносы и вливания, выполненные на безвозвратной основе в фонд предприятия

Чистая прибыль – основной катализатор объемов собственных средств. Если организация развивается успешно, эти показатели регулярно увеличиваются.

Сокращение размера уставного капитала — записи в бухучете

В деловой практике нередки случаи, когда размер уставного капитала снижается. Причинами этого может быть, например реализация долей одного из собственников. Для подобных фактов в регистрах учета используется запись Дт 80 Кт 75 на сумму уменьшения уставного капитала при выходе участников.

Проводка по дебету счета 75 может происходить в корреспонденции со счетом 91 или 51 в ситуации, когда планируется исключение каких-то материальных ценностей или имущества из состава уставного фонда.

Прочие резервы предприятия

Помимо перечисленных выше могут быть и другие резервы предприятия, находящиеся в его полной собственности. Основными критериями, относящимися активы к собственным средствам предприятия, являются:

- Активы, приобретенные на собственные средства из уставного капитала, резервного фонда или прибыли компании

- Активы, не приобретенные на средства от целевых кредитов, полученных от инвесторов и необходимые для дальнейшей амортизации при реализации проекта

- Активы, не являющиеся арендованной собственностью других организаций (недвижимость, спецтехника, автопарк, оборудование)

Иными словами, если для получения какого-либо актива были задействованы средства сторонних лиц или активы получены во временное пользование, эквивалент их финансовой стоимости не относится к собственным средствам предприятия.

Собственные средства упоминаются в отчетности отдельной графой и относятся к пассивным активам, распределение которых производится в рамках интересов компании.

Наверх

Напишите свой вопрос в форму ниже

Структура счетов для отражения движения добавочного капитала на счетах

Законодательно утверждены случаи, при наступлении которых происходит движение средств, связанное с изменением добавочного капитала:

- пересмотр оценки внеоборотных и нематериальных активов;

- превышение рыночной стоимости акций над их номиналом;

- дополнительные ассигнования из бюджета у бюджетных учреждений.

Еще одним случаем роста добавочного капитала может стать переоценка уставного капитала, зафиксированного в учредительных документах в валюте. Например, если он полностью или частично оформлен в евро и при этом произошел существенный скачок курса, весь образовавшийся прирост нужно отнести на счет добавочного капитала.

В бухгалтерском учете для учета добавочного капитала используется счет 83.

Допускается открытие к нему следующих субсчетов:

- 01 — для отражения сумм переоценки внеоборотных активов, учитываемых как добавочный капитал;

- 02 — на сумму дохода, полученного как разница между рыночной и номинальной стоимостью акций;

- 03 — для прочих случаев, способных привести к изменению размера добавочного капитала.

Однако в форме № 1 бухгалтерской отчетности суммы по каждому из указанных вариантов образования добавочного фонда должны отражаться отдельно. При этом нужно помнить, что фактически все они, так или иначе, попадают на один счет 83. Эту особенность учета добавочного фонда необходимо рассматривать отдельно и иметь в виду при оформлении отчетных форм.

Учет добавочного капитала в структуре собственного: основные счета и субсчета

Данный компонент СК отражает увеличение стоимости внеоборотных активов вследствие переоценки основных фондов, эмиссионных процедур либо, например, по факту удорожания активов в силу рыночных причин (в частности, если активы представлены недвижимостью, которая выросла в цене). Можно отметить, что некоммерческими организациями в качестве добавочного капитала могут рассматриваться различные ассигнования из бюджета.

Добавочным капиталом можно считать удорожание стоимости уставного капитала вследствие изменения курса валют. Например, если уставный капитал номинирован в долларах и тот сильно подорожал, то его переоценка может сопровождаться последующим выделением увеличившейся суммы в рублях как добавочного капитала.

Главный синтетический счет, на котором ведется учет добавочного капитала, — 83.

Для него может быть открыт ряд дополнительных субсчетов:

- 83.01, который используется в проводках, фиксирующих увеличение добавочного капитала вследствие переоценки основных фондов;

- 83.02, который задействуется в проводках, фиксирующих увеличение добавочного капитала вследствие эмиссионных процедур;

- 83.03, который используется в остальных сценариях увеличения добавочного капитала.

Примечательно, что в структуре формы бухгалтерского баланса, утвержденной в РФ законодательно (приказом Минфина России от 02.07.2010 № 66н), предполагается раздельный учет показателей по добавочному капиталу, а также соответствующих переоценке внеоборотных активов, несмотря на то, что для отражения операций по обоим компонентам капитала фирмы используется 1 и тот же синтетический счет — 83. Данный аспект мы подробнее рассмотрим чуть позже.

Приведем примеры проводок, которые могут задействоваться при учете добавочного капитала.

Порядок двойной записи по добавочному капиталу

Итак, увеличение размера добавочного капитала фиксируется в бухучете такими записями:

- Дт 01 Кт 83 — увеличение стоимости основных средств в результате переоценки.

- В случае образования сумм по результатам размещения ценных бумаг необходимо сделать сразу несколько записей:

- Дт 51 Кт 75.01 — на номинальную стоимость размещенных акций при их реализации;

- Дт 75.01 Кт 83 — увеличение объема добавочного капитала за счет роста стоимости ценных бумаг.

Помимо приведенных ситуаций, в результате которых увеличивается объем добавочного капитала, возможны случаи, когда его размер уменьшается. При их наступлении создаются следующие записи на счетах:

- Дт 83 Кт 01 — в случае «обратного» снижения стоимости внеоборотных активов после переоценки;

- Дт 83 Кт 80 — перенос сумм добавочного капитала в состав уставного;

- Дт 83 Кт 75 — отражение сумм, распределяемых между учредителями при ликвидации компании.

Состав собственного капитала организации

В п. 66 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации перечислены источники средств организации, которые учитываются в составе собственного капитала [8]. Это уставный (складочный), добавочный и резервный капитал, нераспределенная прибыль и прочие резервы.

Отметим что, по другим правилам величину собственного капитала определяют для расчета величины процентов по контролируемой задолженности, признаваемых в налоговых расходах. Это сумма показателя строки 1300 «Итого по разд. III» баланса и величины задолженности заемщика по налогам (п. 2 ст. 269 НК РФ).

Уставный капитал – это совокупность в денежном выражении вкладов учредителей (собственников) в имущество (стоимость основных средств, нематериальных активов, оборотных и денежных средств) при создании предприятия для обеспечения его деятельности в размерах, определенных учредительными документами [7].

Добавочный капитал организации представляет собой часть собственного капитала и является общей собственностью всех участников организации, не разделенной на доли. Он отражает изменения в собственном капитале за счет фактов хозяйственной жизни, не оказывающих влияния на финансовый результат организации.

Добавочный капитал является самостоятельным объектом бухгалтерского учета и в бухгалтерской (финансовой) отчетности отражается обособленно. Выделение добавочного капитала в самостоятельный объект учета связано с тем, что изменять размер уставного капитала можно только после государственной регистрации. Поэтому все записи, меняющие величину собственного капитала, отражаются не на счете 80 «Уставный капитал», а на добавочном к нему счете (счет 83 «Добавочный капитал»).

Добавочный капитал организации может формироваться за счет:

- прироста стоимости внеоборотных активов в результате переоценки (с учетом дооценки сумм начисленной амортизации) (п. 15 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, п. 21 Положения по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007));

- эмиссионного дохода акционерного общества, полученного от превышения стоимости размещения акций над их номинальной стоимостью, и дополнительной эмиссии акций (п. 68 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации) [8];

- превышения стоимости вклада участника в уставный капитал общества с ограниченной ответственностью (ООО) над номинальной стоимостью оплаченной участником доли либо дополнительных вкладов в имущество ООО (ст. 27 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью»);

- суммы положительных курсовых разниц, возникающих при формировании уставного капитала в иностранной валюте (п. 14 Положения по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006));

- сумм налога на добавленную стоимость, переданных учредителями по имуществу, внесенному в счет вклада в уставный капитал (Письмо Минфина России от 30.10.2006 №07-05-06/262).

Резервный капитал – это так называемый запасной финансовый источник, который создается как гарантия бесперебойной работы предприятия и соблюдения интересов третьих лиц. Наличие такого финансового источника придает последним уверенность в погашении предприятием своих обязательств. Чем больше резервный капитал, тем большая сумма убытков может быть компенсирована и тем большую свободу маневра получает руководство предприятия при преодолении убытков. При этом, как правило, резервы создаются для финансирования расходов, которые могут быть понесены не в обязательном порядке, а лишь с определенной долей вероятности. Конечно, для организации желательно, чтобы эти ситуации не возникли, а расходы не произошли.

Вне зависимости от организационно-правовой формы собственности резервный капитал (резервный фонд) формируется за счет ежегодных отчислений от прибыли до достижения им размера, определенного уставом. В обязательном порядке резервный капитал должен создаваться в акционерных обществах (ст. 35 Федерального закона от 26.12.1995 №208-ФЗ «Об акционерных обществах»). Организации других организационно-правовых форм могут создавать резервный капитал, если его создание предусмотрено уставом общества [5].

Нераспределенная прибыль – это аккумулированный доход организации с момента ее создания за вычетом налогов в бюджет и отвлечения средств за счет прибыли на другие цели (дивиденды, резервный капитал и пр.), который организация заработала в предшествующий и настоящий периоды. По своему экономическому содержанию нераспределенная прибыль является одной из форм резерва собственных финансовых средств организации. Это та часть прибыли, которая была использована для финансирования деятельности организации.

По мнению авторов, к собственному капиталу надо отнести и доходы будущих периодов. Дело в том, что доходы будущих периодов – это доходы организации, которые фактические уже получены, но согласно принципу временной определенности фактов хозяйственной деятельности относятся к будущим отчетным периодам.

С точки зрения бухгалтерского учета, т.е. приоритета экономического содержания над юридической формой хозяйственных фактов, данные поступления являются доходами и должны рассматриваться в составе собственных средств. Несмотря на то, что с 01.01.2011года утратил силу п. 81 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, этот вид пассивов не потерял своего значения.

К прочим резервам относятся резервы, которые создаются в организации в связи с предстоящими крупными расходами, включаемыми в себестоимость продукции, и издержки обращения.

До 01.01.2011 года к данной категории относились резервы предстоящих расходов. С 01.01.2011 года из Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации исключен п. 72, который регулировал начисление резервов предстоящих расходов. Вместе с тем на основании Положения по бухгалтерскому учету «Оценочные обязательства, условные обязательства и условные активы» (ПБУ 8/2010) организации вправе признавать резервы предстоящих расходов лишь в связи с оценочными обязательствами.

Оценочное обязательство – это обязательство организации с неопределенной величиной и (или) сроком исполнения, которое может возникать в хозяйственной жизни организации вследствие различных факторов (законодательных норм и иных нормативных правовых актов, судебных решений, договоров, в результате действий организации, которые вследствие установившейся прошлой практики или заявлений организации указывают другим лицам, что организация принимает на себя определенные обязанности, и, как следствие, у таких лиц возникают обоснованные ожидания, что организация выполнит такие обязанности).

Отметим, что попытка назвать оценочные обязательства «резервами предстоящих расходов» представляется неудачной по двум причинам. Во-первых, по экономическому содержанию, составу и правилам признания оценочные обязательства отличаются от объектов, учитываемых на счете 97 «Расходы будущих периодов». Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций [7]. Во-вторых, при признании оценочного обязательства сразу возникает статья расхода в отчете о прибылях и убытках или увеличивается первоначальная стоимость элемента актива, которая относится на расходы по мере начисления амортизации. Кроме того, рассматривать резерв предстоящих расходов как капитал нельзя.

Дискуссионным в настоящее время является вопрос о принадлежности к собственному капиталу оценочных резервов. К данной категории относятся резервы (по российской терминологии), отражаемые на счетах, регулирующих/уточняющих оценку активов, подверженных снижению стоимости: дебиторская задолженность (счет 63 «Резервы по сомнительным долгам»), финансовые активы (счет 59 «Резервы под обесценение финансовых вложений»), материалы, товары, готовая продукция, незавершенное производство (счет 14 «Резервы под снижение стоимости материальных ценностей»).

Указанные категории не являются ни активами, ни обязательствами, ни капиталом. Они вообще самостоятельно не представляются в бухгалтерском балансе, их назначение – уточнять оценку соответствующих активов.

К собственному капиталу организации можно отнести средства целевого финансирования, расходование которых ограничено определенными условиями.

При выполнении этих условий полученные средства становятся для организации собственными, при невыполнении – требуют возврата и относятся к кредиторской задолженности. К таким средствам относятся: государственная помощь и средства, предоставляемые в аналогичном порядке иными лицами в форме субвенций, субсидий, безвозвратных займов, предоставления организации различных ресурсов, финансирования различных мероприятий.

Государственная помощь представляет собой прямые экономические действия, направленные на увеличение экономических выгод для организации, в форме субвенций и субсидий, безвозвратных займов, финансирования отдельных мероприятий.

Субвенции и субсидии выражаются в передаче организации активов или погашении ее кредиторской задолженности в обмен на выполнение определенных условий.

Безвозвратные займы представляют собой кредиты, от погашения которых организация освобождается при выполнении ряда условий.

Финансирование отдельных мероприятий представляет собой покрытие государственными или иными органами расходов организации, которые она не понесла бы, не получив данной помощи.

В составе собственного капитала могут быть выделены две основные составляющие: инвестированный капитал, т.е. капитал, вложенный собственниками в организацию, и накопленный капитал – капитал, созданный в организации сверх того, что было первоначально авансировано собственниками.

Информация о капитале организации в обязательном порядке отражается в бухгалтерской отчетности. Это позволяет пользователям отчетности сформировать мнение о финансовом положении организации.

Состав резервного фонда и особенности его учета

Резервный фонд создается в качестве гаранта исполнения договорных обязательств компании, а также для компенсации возможных убытков фирмы. Как правило, это основные задачи, которые предполагается решать при его помощи, и они находят свое отражение в учредительных документах организации. Основой для создания фонда служит прибыль после распределения и вложения участников общества (собственников).

Для учета резервного капитала применяется пассивный счет 82. В ходе деятельности компании с его применением формируются следующие бухгалтерские проводки:

- Дт 84 Кт 82 — на сумму отчислений в резервный фонд из прибыли;

- Дт 75 Кт 82 — при пополнении фонда за счет финансовых «вливаний» собственников.

В обстоятельствах, требующих использования накопленных в нем ресурсов, проводятся следующие записи:

- Дт 82 Кт 84 — покрытие убытков;

- Дт 82 Кт 66 — отнесение сумм на погашение облигаций общества и выкуп акций при отсутствии иных средств.

Счет учета резервного капитала

Формирование Резервного капитала – это:

- обязанность АО (п. 1 ст. 35 Федерального закона от 26.12.1995 N 208-ФЗ);

- право ООО, которое закрепляется в Уставе (п. 1 ст. 30 Федерального закона от 08.02.1998 N 14-ФЗ).

Резервный капитал формируют для покрытия убытков общества, а также выкупа его акций (долей) в случае отсутствия иных средств.

Счет, обобщающий информацию о формировании и движении резервного капитала – 82 «Резервный капитал».

В 1С счет 82 имеет два субсчета:

| Код | Наименование | Субконто 1 | Субконто 2 | Субконто 3 |

| 82.01 | Резервы, образованные в соответствии с законодательством | |||

| 82.02 | Резервы, образованные в соответствии с учредительными документами |

Субконто для данного счета 1С не предусмотрены.

Неиспользованная прибыль как элемент пополнения собственных средств

Следующий компонент, на котором необходимо остановиться при рассмотрении порядка учета собственного капитала, — это нераспределенная прибыль. Ее уровень во многом является индикатором эффективности деятельности компании. В случае негативных последствий работы данный показатель может приобретать форму непокрытого убытка.

Для отражения объема полученной после распределения прибыли применяется пассивный счет 84. Он используется компанией только по итогам года, в остальное время не применяется. Фактически на него переносят сальдо, образовавшееся по дебету или кредиту счета 99 по итогам периода при оформлении годовой отчетности. При получении положительного итогового финансового результата делается проводка Дт 99 Кт 84, если результат отрицательный, запись будет: Дт 84 Кт 99.

Оборачиваемость собственного капитала

Оборачиваемость собственного капитала отображает интенсивность пользования своими средствами, деловую активность. Это индикатор продуктивности управления ресурсами фирмы. Он свидетельствует о числе оборотов, которое нужно для оплаты выставленных счетов. Оборачиваемость свидетельствует об этих сторонах деятельности компании:

- Степень эффективности системы продажи товара.

- Зависимость субъекта от заемных средств.

- Активность финансов.

Оборачиваемость определяется по этой формуле:

Строка 2110 / 0,5 * (строка 1300 на начало периода + строка 1300 на завершение периода).

Показатель рекомендуется анализировать в динамике. Если он увеличивается, это свидетельствует о повышении эффективности реализации товара.

Нераспределенная прибыль — основной источник дополнительного финансирования деятельности

Вопрос отражения записей на счетах бухучета в части использования нераспределенной прибыли как источника финансирования различных направлений работы компании требует более подробного изучения.

В частности, нераспределенная прибыль может идти для выплаты дивидендов участникам компании: Дт 84 Кт 75.

Кроме того, при благоприятных условиях она может служить для выплаты дополнительного вознаграждения работникам, например премии по итогам года или разового бонуса. В этом случае делается запись Дт 84 Кт 70.

Кроме того, еще одно направление, в котором может быть задействована прибыль компании после распределения, — покрытие убытка, образованного в предыдущие периоды. Однако сложность здесь заключается в необходимости использовать для отражения подобных операций один и тот же счет — 84. Данная проблема решается введением отдельных аналитических субсчетов. Допустим, 84.01 — «Прибыль, подлежащая распределению», 84.02 — «Убыток, подлежащий покрытию». Тогда покрытие убытка отчетного года будет выглядеть так: Дт 84.01 Кт 84.02.

Учет нераспределенной прибыли и непокрытого убыта

Для обобщения информации о наличии и движении сумм нераспределенной прибыли или непокрытого убытка организации используют активно-пассивный счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Сумму чистой прибыли отчетного года списывают заключительными оборотами декабря в кредит счета 84 со счета 99 «Прибыли и убытки» (счет 99 дебетуется).

Прибыль распределяется на основании решения общего собрания акционеров в акционерном обществе, собрания участников в обществе с ограниченной ответственностью или другого компетентного органа.

Чистая прибыль может быть направлена на выплату дивидендов, создание и пополнение резервного капитала, покрытие убытков прошлых лет.

На суммы начисленных доходов учредителям дебетуют счет 84 «Нераспределенная прибыль (непокрытый убыток)» и кредитуют счета 70 «Расчеты с персоналом по оплате труда» (работникам организации) и 75 «Расчеты с учредителями» (сторонним участникам).

Отчисления в резервный капитал отражают по дебету счета 84 и кредиту счета 82 «Резервный капитал».

Направление чистой прибыли на покрытие убытка предыдущего года отражают по дебету и кредиту счета 84.

Сумма чистого убытка отчетного года списывается заключительными оборотами декабря в дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)» с кредита счета 99 «Прибыли и убытки».

Убытки отчетного года списывают с кредита счета 84 «Нераспределенная прибыль (непокрытый убыток)» года в дебет счетов:

- 82 «Резервный капитал» — при списании за счет средств резервного капитала;

- 75 «Расчеты с учредителями» — при погашении убытка за счет целевых взносов учредителей организаций;

- 80 «Уставный капитал» — при доведении величины уставного капитала до величины чистых активов организации и других счетов.

Следует отметить, что новым Планом счетов не предусмотрено открытие к счету 84 субсчетов для учета фондов накопления, социальной сферы и фондов потребления.

Остатки фондов накопления и потребления следует присоединить к нераспределенной прибыли.

Остатки фонда социальной сферы целесообразно присоединить:

- в части, образованной из прибыли после уплаты налога на прибыль, — к нераспределенной прибыли (счет 84);

- в части дооценки объектов социальной сферы — к счету 83 «Добавочный капитал»;

- в части безвозмездно полученных объектов — к счету 98 «Доходы будущих периодов»;

- в части объектов и средств, полученных в ходе приватизации, — к счету 83 «Добавочный капитал».

Аналитический учет по счету 84 «Нераспределенная прибыль (непокрытый убыток)» должен обеспечить формирование информации по направлениям использования средств. При этом средства нераспределенной прибыли, использованные в качестве финансового обеспечения производственного развития организации или иных аналогичных мероприятий по созданию и приобретению нового имущества и еще не использованные, в аналитическом учете могут разделяться.

Особенности отражения в учете выкупа долей владельцев в капитале

Отдельным элементом, входящим в состав собственных средств компании, выступают операции по выкупу долей совладельцев фирмы. Подобные факты необходимо отражать по дебету счета 81 в размере фактически оплаченных сумм и кредиту счетов, соответствующих варианту оплаты (например, 51 — при оплате через расчетный счет, 50 — через кассу компании наличными): Дт 81 Кт 51, 50.

Возможны варианты, при которых требуется совершение записей по кредиту счета 81. Например, в случае если уставный фонд подлежит сокращению на объем номинальной стоимости акций компании, делается запись Дт 80 Кт 81.

Целевое финансирование

Упрощенно под целевым финансированием понимаются средства, «подаренные» фирме, но использовать которые можно только на строго определенную цель. Чтобы раскрыть логику бухгалтерских записей, несколько упростим схему проводок, предусмотренную действующим планом счетов: на полученные фирмой деньги дебетуются расчетные счета и кредитуется счет «Целевое финансирование», а когда воля «дарителя» будет исполнена, то оприходуется приобретенный на целевые средства актив и кредитуются счета денежных средств. После чего дебетуют счет «Целевое финансирование» и кредитуют счет «Прочие доходы и расходы», превращая «дар» в свою собственность.

Если же деньги будут потрачены не согласно воле «дарителя», то они подлежат возврату.

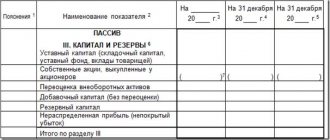

Собственный капитал как часть бухгалтерского баланса

При организации учета собственного капитала организации необходимо учитывать специфику использования данной информации в бухгалтерской отчетности. Выше было отмечено, что весь собственный капитал подразделяется на уставный, добавочный, резервный, нераспределенную прибыль, сумму акций, выкупленных у совладельца.

Именно такая структура отражена в третьем разделе бухгалтерского баланса, утвержденного приказом Минфина РФ от 02.07.2010 № 66н. На основании баланса общий размер собственного капитала компании можно вычислить путем сложения следующих строк:

- 1310 — уставный капитал;

- 1320 — размер выкупленных долей;

- 1340 и 1350 — составные части добавочного капитала;

- 1360 — резервный фонд;

- 1370 — нераспределенная прибыль.

Данные в балансе по строкам 1310, 1320, 1360 и 1370 определяются на основании остатков по счетам 80 (по кредиту), 81 (по дебету), 82 (по кредиту) и 84 (в зависимости от итогового финансового результата по дебету или по кредиту) соответственно.

Некоторые сложности могут возникать при оформлении строк 1340 и 1350 в форме № 1. Первая отражает результаты переоценки внеоборотных активов, вторая — добавочный капитал, сформированный за счет прочих источников. Хотя переоценка основных средств по определению включается в состав добавочного фонда, в балансе законодатели требуют учитывать ее обособленно.

В то же время никаких неразрешимых трудностей подобный вариант учета не создает, поскольку для данных целей применяется отдельный субсчет к счету 83 «Добавочный капитал». Для определения суммы, которую необходимо внести в стр. 1350, нужно из общего итогового сальдо по счету 83 вычесть данные субсчета, учитывающего результаты переоценки.

Итоговая сумма собственного капитала определяется в бухгалтерском балансе в стр. 1300 путем сложения всех строк раздела 3.

***

Корректное ведение учета собственного капитала предприятия предполагает знание его структуры и особенностей отражения на счетах всех его составных элементов. При учете необходимо проводить раздельную фиксацию уставного, добавочного, резервного капитала, суммы выкупленных акций и нераспределенной прибыли. В частности, добавочный капитал ввиду специфики его формирования из разных источников требует вести отдельный учет по каждому из них. В этих целях к большинству счетов, предназначенных для накопления информации по изменениям капитала, необходимо открывать специализированные аналитические субсчета.

Нераспределенная прибыль, помимо увеличения размера собственного капитала, может применяться для покрытия убытков как текущего, так и предыдущих периодов. В этом случае проводки делаются внутри одного счета 84, но с применением различных субсчетов.

Немаловажное значение имеет правильное отражение данных о состоянии капитала в бухгалтерском балансе. Для этих целей применяются данные по итогам счетов учета их составных частей на конец периода. Добавочный капитал в этом случае также отражается двумя частями: образованный за счет переоценки внеоборотных активов и за счет иных возможных источников. Таким образом, зная все перечисленные выше нюансы, специалист без труда отразит на счетах учета движение собственного капитала и предоставит достоверную информацию всем заинтересованным пользователям отчетности.

Похожие статьи

- Собственный капитал — что это за строка в балансе?

- Отчет об изменении капитала — образец заполнения

- Способы увеличения чистых активов учредителями

- Порядок формирования добавочного капитала

- Бухгалтерский учет собственного капитала

Собственные акции (доли)

Правление каждой организации может выкупать и покупать свои акции (доли). В данном случае возникает проблема: рассматривать ли свои акции как финансовые вложения, т. е. учитывать их вместе с акциями других фирм, которые котируются на бирже. В этом случае они трактуются как актив, высоколиквидные ценности. Именно поэтому они могут быть проданы в любую минуту. Такое решение позволяет увеличить показатели платежеспособности фирмы. Второй, принятый сейчас, подход рассматривает такие акции (доли) как контр-пассив. Допустим, уставный капитал составляет 100 000 рублей. Из уже ранее проданных акций правление выкупило по номиналу акций на 20 000 рублей. При этом дебетуется счет «Собственные акции (доли)» и кредитуются счета учета денежных средств. Тем самым в активе появляется сумма в 20 000 рублей. Она показывает, что уставный капитал формально равен по-прежнему 100 000 рублей, но реально, за счет контр-пассива, пользователи отчетности ясно видят, что реальная величина уставного капитала составляет 80 000 рублей. Поэтому более правильной была бы проводка: Кредит счета учета денежных средств (черная запись) и Кредит счета «Собственные акции (доли)» (красная запись). Логически оба решения равноценны, но последствия для экономической работы возникают различные. Во всяком случае, тут возникает вопрос: считать ли выкупленные акции ликвидными средствами (активом) или же «пробоиной» в собственном капитале (пассивом)? В жизни может быть или одно, или другое решение.