Договором лизинга предусмотрены условия передачи имущества в пользование или временное владение арендатору вместе с переходом прав собственности или без него. В нем же определяются и основные аспекты сделки – возможность выкупа объекта в собственность фирмы-получателя по завершении договора или до его истечения, выкупная цена актива и др.

На практике используются 2 способа выкупа арендованного имущества:

- По истечении срока действия договора единовременным внесением суммы оговоренной выкупной стоимости (существует возможность и досрочной уплаты выкупной стоимости актива);

- Внесением периодических авансов в составе лизинговых платежей.

От того, на чьем балансе учитывается арендованный объект – у лизингодателя или у получателя имущества, а также как выкупная стоимость означена в договоре зависит бухгалтерское сопровождение операций в учете арендатора. Разберемся, как отразить в учете выкуп арендованного имущества.

Причины досрочного выкупа предмета лизинга

По отношении к кредитным договорам, досрочное погашение – это довольно частое явление. В этом случае банк должен провести перерасчет, но в случае с лизингом ситуация будет несколько иная. Возможность досрочного погашения имущества в лизинге существует и для этого могут быть совершенно разные причины, например:

- У компании появились свободные средстваи он хочет уменьшить переплату. При этом следует помнить, что без дополнительных согласований не всегда по лизинговому договору возможно проведение перерасчета процентов.

- Лизинговое имущество необходимо срочно перевести в собственность организации.Такая необходимость может возникнуть, например, в случае продажи компании или при заключение сделок, связанных с поглощением компании или слиянием.

- Изменились условия пользования имуществом.Как правило, в лизинговом договоре указываются четкие условий по ограничению в использовании лизингового имущества. Например, при передаче такого имущества третьему лицу потребуется провести согласование с лизингодателем или выкупить данное имущество.

Важно! В качестве инициатора досрочного выкупа предмета лизинга также может выступать и лизингодатель. Например, это возможно при существенном ухудшении финансового положения лизингополучателя.

Начисление лизинговых платежей

Каждый месяц будет начисляться лизинговый платеж. Для этого создадим документ “Поступление (акты, накладные) с видом операции “Услуги лизинга”.

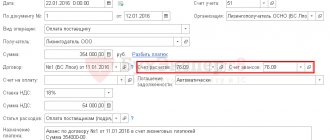

В документе:

- Указываем дату и организацию.

- Выбираем лизингодателя и договор.

- В разделе “Расчеты” установим счет расчетов с контрагентом 76.07.2 “Задолженность по лизинговым платежам”. Счет учета авансов оставляем 60.02.

- В табличной части выбираем номенклатуру и указываем ее стоимость. В примере лизинговый платеж составляет 50 000 р.

Проводки документа.

Аналогично начисляются платежи в последующие месяцы.

Досрочный выкуп предмета лизинга по инициативе лизингополучателя

В большинстве случае именно лизингополучатель является инициатором досрочного выкупа. Но при этом, следует помнить, что минимальный срок для лизинга составляет 12 месяцев и если с момента заключения договора до полного выкупа прошло времени меньше, то данный момент нужно учитывать при расчете налогов.

Основная часть заключаемых договоров лизинга предусматривает, что в случае досрочного выкупа имущества, лизингополучатель обязан выплатить все проценты, которые договором изначально предусмотрены. Другими словами, в этом случае никакой экономии от досрочного выкупа получить не удастся. Единственным решением в этом случае может быть внимательное изучение условий договора и согласование отдельных его условий с лизингодателем.

Оплата лизингового платежа

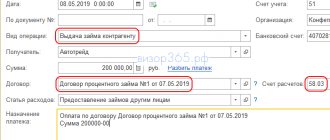

Для оплаты лизингодателю создадим документ “Списание с расчетного счета” с видом операции “Оплата поставщику”.

По условиям договора оплачиваем сумму лизингового платежа 50 000 р., а также часть выкупной стоимости 5 555, 55 р. (200 000 р. / 36 месяцев).

Посмотрим проводки документа.

- По Дт 76.07.2 будет постепенно погашаться задолженность по лизингу.

- По Дт 60.02 отражается аванс по выкупной стоимости имущества.

Точно так же вносятся платежи в последующие месяцы.

Расторжение договора лизинга по инициативе лизингодателя

Главное, что стоит отметить, это то, что лизинговой компании совершенно не выгодно расторгать досрочно договор лизинга.Ее целью при покупке имущества была передача его конкретному лицу, а найти и передать имущество другому лизингополучателю будет уже сложно. Продажа такого оборудования или недвижимости потребует много времени и не приведет в к получению дохода.

Однако, в некоторых случаях лизингодатель все же вынужден расторгнуть договор с лизингополучателем по собственной инициативе в одностороннем порядке.

Такое решение может быть принято, если лизингополучателем была допущена просрочка платежа на срок, превышающий 2 месяца. Кроме этого, клиент также задерживает оплату или по страховым платежам.

Обычно, лизинговая компания предлагает своему клиенту погасить долг досрочно, выкупив имущество по остаточной стоимости. Если клиент отказывается это делать, то лизингодатель вправе имущество просто изъять.

Важно! Для того, чтобы у лизингодателя появилось право на досрочное расторжение договора лизинга, у него должны быть достаточные для этого основания. Одного желания будет недостаточно.

Что такое письмо о досрочном погашении лизинга?

Письмо о досрочном погашении – это документ, уведомляющий лизингодателя о желании второй стороны досрочно расторгнуть отношения. Его можно передать:

- при личном визите;

- заказным письмом;

- по электронной почте с заверением цифровой подписью.

Правила составления письма:

- Для физического лица допустимо использовать чистый лист бумаги, для юридических лиц – только фирменный бланк.

- В правом верхнем углу указываются данные адресата: должность, название организации, ФИО руководителя, юридический адрес.

- Ниже пишется название документа «Обращение».

- Основной текст начинается с формулировки «Уважаемый…». После чего излагается основная мысль о желании досрочного погашения.

- Обязательные пункты, которые следует указать: номер лизингового договора, данные об имуществе, находящемся в аренде, причина досрочного погашения.

- В завершении ставится дата составления документа и подпись лизингополучателя.

Уважительные причины, которые можно указать в письме:

- появление свободных денежных средств;

- изменение правил использования имущества;

- экстренная необходимость перехода ТС в собственность юридического лица;

- иные экономические причины.

Порядок досрочного выкупа имущества

Процедура по досрочному выкупу имущества является довольной частой и в лизинговых компаниях по ней сформирован определенный механизм. Он представлен несколькими этапами выкупа:

- Клиентом направляется запрос на просчет суммы для досрочного погашения. Он также оповещает компанию о том, что планирует досрочно выкупить имущества и называет предполагаемую дату. Составляется запрос в письменном виде, форму которого можно запросить у менеджера лизинговой компании.

- Получив запрос, сотрудники лизинговой компании производят расчет и готовят допсоглашение к договору лизинга. При этом в соглашении предусматриваются все необходимые условия для дальнейшего избежания споров между сторонами.

- Лизингополучателем производится оплата итоговой суммы на счет лизингодателя. Сделать это следует до той даты, которая была согласована.

- Последним этапом является оформление передачи предмета лизинга получателю. Условия и сроки передачи прав на имущество также оговаривают в допсоглашении. Иногда они могут предусматриваться и в основном договоре лизинга.

Начисление амортизации

Ежемесячно при закрытии месяца автоматически рассчитывается амортизация по лизинговому имуществу.

В проводках амортизация учитывается на счете 02.03.

Также при закрытии месяца лизинговые платежи признаются в налоговом учете.

Особенности досрочного выкупа предмета лизинга

Все лизинговые компании нацелены на получение выгоды от заключения каждой сделки. Поэтому при составлении договора лизинга они включают в него условия, которые затрудняют клиентам досрочный выкуп предмета лизинга. Столкнуться можно с проблемами, когда в договоре:

- Установлен мораторий на досрочное погашение. Обычно устанавливается она на 12 месяцев с момента заключения договора. Это позволяет получить прибыль, а также исключить такую ситуацию, когда сделка признается налоговым органом мнимой и происходит начисление налога.

- Дополнительные затраты при выкупе досрочно. От своей прибыли лизинговая компания отказываться не хочет, поэтому старается предусмотреть в договоре комиссию, включающую расходы компании.

- Выкупная стоимость в повышенном размере. При таких условиях, любые отступления от договора приводят к тому, что выкупная стоимость увеличивается.

Учет предмета лизинга на балансе лизингополучателя в 1С: Бухгалтерии предприятия 8

Опубликовано 28.11.2015 22:07 Автор: Administrator Лизинг — это всегда определенные трудности для бухгалтера. Особенно много вопросов возникает при учете предмета лизинга на балансе лизингополучателя. В этой статье попробуем разобраться, как работать с новыми возможностями программы 1С: Бухгалтерия предприятия 8 в данной ситуации. В настоящее время в программе автоматизированы такие операции, как поступление имущества в лизинг, принятие его к учету, начисление по нему амортизации, отражение текущих платежей по лизингу, в том числе списание НДС по этим платежам, а также выкуп имущества полученного в лизинг.

Первая операция отражается документом «Поступление в лизинг». Для перехода к документу выбираем раздел «ОС и НМА».

В выбранном документе нужно будет указать сумму всех платежей по договору лизинга, то есть полную стоимость вместе с выкупной.

Еще потребуется отметить счета учета арендных обязательств и учета НДС по арендным обязательствам. Ведь если обратить внимание на план счетов, то можно заметить, что он пополнился субсчетами для учета операций с лизинговым имуществом, в том числе учтены операции в иностранной валюте и в условных единицах.

При проведении документа поступления будут сформированы проводки в дебет счета внеоборотных активов и сформирован отложенный НДС. Важно отметить, что право собственности на арендованное имущество не переходит. Счет-фактура по данной операции не выставляется.

Чтобы ввести объект основных средств в эксплуатацию обращаемся к документу «Принятие к учету ОС», который расположен в том же разделе «ОС и НМА».

Чем отличается данное принятие, от обычного принятия к учету? Во-первых, способ поступления — «По договору лизинга». То есть на закладке «Внеоборотный актив» требуется в поле «Способ поступления» выбрать значение «По договору лизинга». На основании этого действия появятся реквизиты «Контрагент» и «Договор», которые также необходимо заполнить — это второе отличие документа. «Контрагент» в данном случае — это лизингодатель, а «Договор» — договор лизинга.

В-третьих, счета учета. На закладке «Бухгалтерский учет» указывается счет учета (01.03), а также параметры начисления и счет учета амортизации (02.03).

В-четвертых, сумма по налоговому учету — это сумма расходов лизингодателя. Следовательно, на закладке «Налоговый учет», указываем первоначальную стоимость для целей налогового учета. Эта стоимость есть сумма расходов лизингодателя на приобретение предмета лизинга. Также необходимо заполнить способ отражения расходов по лизинговым платежам и не забываем про параметры начисления амортизации. Исходя из того, что имущество числится на балансе лизингополучателя, то в поле «Порядок включения стоимости в состав расходов» указывается «Начисление амортизации», и устанавливается флаг «Начислять амортизацию».

Когда данный документ проведен, получаем отражение первоначальной стоимости имущества, которое получено в лизинг, по дебету счета 01.03. По бухгалтерскому учету будет стоимость без НДС, а по налоговому — сумма затрат лизингодателя. На дебете счета 01.К увидим разницу между первоначальной стоимостью предмета лизинга в БУ и НУ, а счет 08.04 закроется.

Что касается субсчета 01.К «Корректировка стоимости арендованного имущества», то он учитывает неамортизируемую в НУ часть стоимости основных средств организации, находящихся в аренде.

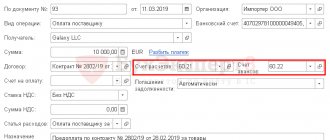

На основании договора необходимо осуществлять ежемесячное начисление лизинговых платежей, которое происходит с помощью документа «Поступление (акт, накладная)» с видом операции «Покупки».

В расчетах требуется внести счет по учету задолженности по лизинговым платежам, в зависимости от конкретной ситуации: 76.07.2, 76.27.2 или 76.37.2. В табличной части указывается счет учета арендных обязательств, также выбираем по необходимости: 76.07.1, 76.27.1 или 76.37.1.

Ниже табличной части можем внести и зарегистрировать счет-фактуру, тогда НДС будет принят к вычету.

После проведения документа мы видим отражение начисления очередного лизингового платежа, списание части арендных обязательств, списание суммы «отложенного» НДС и отражение «входного» НДС с суммы начисленного лизингового платежа. Так как мы рассматриваем имущество, которое числится на балансе лизингополучателя, то его стоимость погашается посредством амортизационных отчислений. Для расчета суммы амортизации за месяц как для бухгалтерского, так и налогового учета, требуется выполнить закрытие месяца.

При обращении к обработке «Закрытие месяца» видим актуальные для нашей ситуации регламентные операции: «Амортизация и износ основных средств» и «Признание в НУ лизинговых платежей». При выполнении первой из этих операций, суммы начисленной по счету 02.03 амортизации списываются на расходы. При реализации следующей регламентной операции вычисляется разница между лизинговыми платежами, которые были внесены через документы поступления, и начисленной амортизацией в налоговом учете. Когда работаем с закрытием месяца можем воспользоваться справкой-расчетом «Признание расходов по ОС, поступившим в лизинг».

Выбранный отчет иллюстрирует суммы лизинговых платежей в бухгалтерском и налоговом учете лизингополучателя.

Если вдруг уже после принятия к учету лизингового имущества, потребовалось изменить способ отражения расходов по лизинговым платежам, то на этот случай предусмотрен документ «Изменение отражения по лизинговым платежам», расположенный в разделе «ОС и НМА».

При создании выбираем одноименную позицию.

В поле «Способ» указываем новый требуемый способ.

В дальнейшем для правильного выполнения перехода права собственности следует обратиться к документу «Выкуп предметов лизинга», через раздел «ОС и НМА».

Рассматриваемый документ реализован специально для лизингополучателя, чтобы осуществить перенос данных с субсчетов по имуществу, полученному в лизинг, на субсчета собственных основных средств; погасить оставшиеся арендные обязательства, отразить предъявленный НДС; погасить оставшийся НДС по арендным обязательствам.

Как только выбираем необходимую организацию и указываем нужного контрагента и договор, остальные сведения заполняются автоматически. Табличные данные можно корректировать, если есть необходимость.

На закладке «Бухгалтерский учет» проверяем счета, на которых будет учитываться теперь уже собственное основное средство.

Заполнение закладки «Налоговый учет» строится от выбранного порядка включения выкупной стоимости в расходы. При начислении амортизации определяем оставшийся срок полезного использования, при выборе «Включение в расходы при принятии к учету» — способ отражения расходов.

Также документ содержит закладку «Амортизационная премия», поэтому если порядок включения выбран «Начисление амортизации», то организация может в случае потребности воспользоваться правом применения амортизационной премии.

В результате все взаиморасчеты по предмету лизинга закрываются. После перехода права собственности стоимость теперь уже собственного основного средства списывается на расходы через начисление амортизации.

Если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке.

Автор статьи: Кристина Саввина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

0 #30 Ирина 19.01.2021 21:04 Единственная нормальная статья по лизингу. Но это 8,3 — там относительно сейчас автоматизировано. А вот в 8,2 как хочешь, так и соображай.

Цитировать

+1 #29 айгуль1509 28.12.2017 22:40 Добрый день! Подскажите пож нет ли статьи о досрочном выкупе предмета лизинга?

Цитировать

0 #28 Олеся Т 26.05.2017 17:28 Добрый день! Разъясните, пожл, чем отличается порядок учета лизинга на балансе лизингополучате ля у малого предприятия, не применяющего ПБУ 18/02? Заранее огромное спасибо за ответ!

Цитировать

+10 #27 Елена Зименкова 18.04.2017 22:07 Добрый день! Помогите разобраться! Сальдо по счету 01.к после закрытия месяца и признания расходов по лизинговым платежам стало отрицательным. Первоначально по ДТ счета 01К (разница между стоимостью в БУ и НУ) была 92000, ежемесячная амортизация 44209, услуги лизинга ежемесячно на сумму 139140,29, соответственно по КТ 01К ежемесячно отражается сумма 94931,29. Соответственно сальдо по сч. 01К стало отрицательным. Что не так и где ошибка?

Цитировать

0 #26 Татьяна 26.03.2017 13:31 Цитирую Ухова Наталья:

Цитирую Татьяна: Здравствуйте,Ольга!Пожалуйста, помогите разобраться с досрочным выкупом Лизингового имущества.Никто не дает ответ на такую не простую тему. Делаю документом «Выкуп предмета лизинга», получается ерунда какая-то. По Кт сч 02 Амортизация арендованного имущества в НУ сумма с минусом осталась висеть. На сч 02 Амортизация ОС по НУ такая же сумма с плюсом.Почему амортизация по НУ не списалась? Может быть этот документ для досрочного выкупа не подходит?

Здравствуйте! А закрытие месяца не корректирует суммы на счетах 01 и 02? Еще подскажите ведете ли вы учет по ПБУ 18/02? Наталья, ПБУ 18/02 мы не ведем. При закрытии месяца проводки не корректируются. В самом документе «Выкуп предмета лизинга» проводки такие: по НУ Дт 20.01 Кт 02.03 с плюсом, а затем сторно. Но дальше мне не понятно то, что делает программа. Накопленная амортизация при лизинге у нас по БУ -500 тыс., по НУ 264 тыс. Документ делает такие проводки: Дт 02.03 Кт 02.01 500 тыс. по БУ И НУ. Мне не понятно, почему по НУ сумма?? Следующая проводка только по НУ : Дт 02.03 Кт 01.01 275тыс.(у нас же накопл. амортизация 264 тыс.)Итог: в Оборотке по Дт 01.01.(НУ)сумма на 11 тыс меньше, чем выкупная, а Кт 02.01 (НУ) 500 тыс.(ее там вообще быть не должно), Кт 02.03 500 тыс. с минусом. Почему такие проводки? Заранее спасибо за ответ! Цитировать

0 #25 Ухова Наталья 25.03.2017 22:26 Цитирую Татьяна:

Здравствуйте,Ольга!Пожалуйста, помогите разобраться с досрочным выкупом Лизингового имущества.Никто не дает ответ на такую не простую тему. Делаю документом «Выкуп предмета лизинга», получается ерунда какая-то. По Кт сч 02 Амортизация арендованного имущества в НУ сумма с минусом осталась висеть. На сч 02 Амортизация ОС по НУ такая же сумма с плюсом.Почему амортизация по НУ не списалась? Может быть этот документ для досрочного выкупа не подходит?

Здравствуйте! А закрытие месяца не корректирует суммы на счетах 01 и 02? Еще подскажите ведете ли вы учет по ПБУ 18/02? Цитировать

0 #24 Ухова Наталья 25.03.2017 22:22 Цитирую ирина вв:

Здравствуйте подскажите пожалуйста как в программе 1С:Предприятие 8.3 (8.3.9.1850) Бухгалтерия предприятия (базовая), редакция 2.0 отразить переход в собственность ОС после окончания договора лизинга, если по БУ полностью не списана амортизация и ОС приобретается по выкупной стоимости отдельным договором купли-продажи.

Добрый день! По вашему вопросу есть статья на ИТС: its.1c.ru/…/…, если у вас нет подписки можно бесплатно оформить демо-версию на 7 дней. Цитировать

+1 #23 Татьяна 24.03.2017 23:21 Здравствуйте,Ол ьга!Пожалуйста, помогите разобраться с досрочным выкупом Лизингового имущества.Никто не дает ответ на такую не простую тему. Делаю документом «Выкуп предмета лизинга», получается ерунда какая-то. По Кт сч 02 Амортизация арендованного имущества в НУ сумма с минусом осталась висеть. На сч 02 Амортизация ОС по НУ такая же сумма с плюсом.Почему амортизация по НУ не списалась? Может быть этот документ для досрочного выкупа не подходит?

Цитировать

0 #22 ирина вв 23.03.2017 18:00 Здравствуйте подскажите пожалуйста как в программе 1С:Предприятие 8.3 (8.3.9.1850) Бухгалтерия предприятия (базовая), редакция 2.0 отразить переход в собственность ОС после окончания договора лизинга, если по БУ полностью не списана амортизация и ОС приобретается по выкупной стоимости отдельным договором купли-продажи.

Цитировать

0 #21 ТатьянаAn 31.01.2017 15:40 Здравствуйте. У меня счет 1К по разницам в НУ по лизингу через несколько месяцев стал отрицательным, это же не правильно. Дело в том, что лизинговые платежи не равномерные в течении срока, сначала очень большие, к концу срока договора лизинга уменьшаются, а амортизация остается одинаковой. Но ведь 1К не может быль отрицательным?

Цитировать

0 #20 Ухова Наталья 21.01.2017 18:01 Цитирую Людмила V:

ЗДРАВСТВУЙТЕ! У меня ООО на УСН д-р. Подскажите, пожалуйста по проводкам в 1с бухг 8.3 базовая. По договору лизинга общая сумма, включая ндс 855тыс. В т.ч. 1. лизинговые платежи 840тыс; 2.лизинговые платежи к оплате после передачи 449тыс; 3.Комиссия за оформление лизинг сделки 15тыс. По праву выкупа стоимость 1тыс.руб. Комиссия за передачу в собственность при выкупе 10тыс.руб,она не будет взыматься если не будет просрочки по платежам-ее нет. Комиссия за внесение изменений в договор 3тыс руб-изменений нет. Срок лизинга 12мес. Учет у лизингополучате ля. Нам предоставлена скидка по уплате аванс платежа 78тыс. Общая сумма договора лизинга с учетом скидки стала 777тыс. Авансовый платеж с учетом скидки 312тыс. Разница между суммой аванса и суммой авансового платежа возместится за счт получения субсидии из бюджета.Еще мы взмещаем затраты на каско 29тыс и 9 осаго лизингодателю. График регрессия. Приходят ежемесячно счета фактуры-что предоставлено во временное владение предмета аренды- с ними что делать? Пришла еще счет фактура -субсидия навозмещение потерь лизингодателя по представлению скидки по уплате налогового платежа 78тыс? Мы изначально проплатили 1.авансовый платеж 312тыс; 2.комиссия за оформление договора 15тыс; 3. Возмещение каско 29тыс 4. возмещение осаго 9тыс. ЧЕСТНО Я В ШОКЕ как все посадить-я новичек. СПАСИБО

Добрый день, очень сложно отвечать на такие обширные вопросы, обычно мы их рассматриваем в личной консультации=) Для отражений операций по лизингу на балансе лизингополучате ля можно воспользоваться нашей статьей представленной выше, или статьей на ресурсе ИТС: its.1c.ru/…/… Если нет подписки, можно бесплатно оформить демо доступ на 7 дней. Цитировать

0 #19 Людмила V 17.01.2017 14:30 ЗДРАВСТВУЙТЕ! У меня ООО на УСН д-р. Подскажите, пожалуйста по проводкам в 1с бухг 8.3 базовая. По договору лизинга общая сумма, включая ндс 855тыс. В т.ч. 1. лизинговые платежи 840тыс; 2.лизинговые платежи к оплате после передачи 449тыс; 3.Комиссия за оформление лизинг сделки 15тыс. По праву выкупа стоимость 1тыс.руб. Комиссия за передачу в собственность при выкупе 10тыс.руб,она не будет взыматься если не будет просрочки по платежам-ее нет. Комиссия за внесение изменений в договор 3тыс руб-изменений нет. Срок лизинга 12мес. Учет у лизингополучате ля. Нам предоставлена скидка по уплате аванс платежа 78тыс. Общая сумма договора лизинга с учетом скидки стала 777тыс. Авансовый платеж с учетом скидки 312тыс. Разница между суммой аванса и суммой авансового платежа возместится за счт получения субсидии из бюджета.Еще мы взмещаем затраты на каско 29тыс и 9 осаго лизингодателю. График регрессия. Приходят ежемесячно счета фактуры-что предоставлено во временное владение предмета аренды- с ними что делать? Пришла еще счет фактура -субсидия навозмещение потерь лизингодателя по представлению скидки по уплате налогового платежа 78тыс? Мы изначально проплатили 1.авансовый платеж 312тыс; 2.комиссия за оформление договора 15тыс; 3. Возмещение каско 29тыс 4. возмещение осаго 9тыс. ЧЕСТНО Я В ШОКЕ как все посадить-я новичек. СПАСИБО

Цитировать

-1 #18 Ухова Наталья 10.01.2017 17:45 Цитирую Наталья R:

Добрый вечер, извините, опять некорректно задала вопрос,писала в табличной форме, втянулось строкой.Лизинговые платежи не закончились. Неамортизиризируемая разница по лизинговому имуществу 468 830,47. Лизинговые платежи еще не закончились. После очередного платежа сальдо по ДТ в НУ стало с «-«, а сальдо по ДТ во ВР «+», до последнего платежа было наоборот. Может это закрылась неамортиз. разница. Но, что теперь будет с 01К? Пожалуйста помогите разобраться!

Еще подскажите такой момент в настройках учетной политике стоит галочка «Применяется ПБУ 18»? На счете 01.К отражается неамортизируема я в НУ часть стоимости основных средств в аренде. По идее, нужно проверить верно ли введен документ «Поступление: Принятие в НУ лизинговых платежей»? Цитировать

+1 #17 Наталья R 09.01.2017 22:00 Добрый вечер, извините, опять некорректно задала вопрос,писала в табличной форме, втянулось строкой.Лизинго вые платежи не закончились. Неамортизиризир уемая разница по лизинговому имуществу 468 830,47. Лизинговые платежи еще не закончились. После очередного платежа сальдо по ДТ в НУ стало с «-«, а сальдо по ДТ во ВР «+», до последнего платежа было наоборот. Может это закрылась неамортиз. разница. Но, что теперь будет с 01К? Пожалуйста помогите разобраться!

Цитировать

+1 #16 Наталья R 09.01.2017 18:42 Добрый день,вот данные по счету 01К НУ Дт468 830,47 Кт486 351,23 -17 520,76 ВР ДТ-468 830,47 КТ-486 351,23 17 520,76 Лизинговые платежи еще не закончились, до декабря НУ был «+» ВР «-«, а в декабре стало наоборот, по матем. расчетам все понятно, но не понятно, что должно быть с 01К. Помогите пожалуйста разобраться.

Цитировать

0 #15 Ухова Наталья 09.01.2017 09:38 Цитирую Наталья R:

Здравствуйте, подскажите пожалуйста возможно ли по сч 01.К,» Корректировка стоимости арендованного имущества» сальдо по ДТ отрицательное. Спасибо

Доброе утро! Подскажите, в какой момент учета возникает отрицательное сальдо и по какому виду учета (БУ, НУ)? Цитировать

+3 #14 Наталья R 06.01.2017 23:23 Здравствуйте, подскажите пожалуйста возможно ли по сч 01.К,» Корректировка стоимости арендованного имущества» сальдо по ДТ отрицательное. Спасибо

Цитировать

0 #13 Ухова Наталья 15.12.2016 11:11 Цитирую Евгения я:

Цитирую Ухова Наталья: Цитирую Евгения я: Добрый день! подскажите порядок действий в 1с 8.3, если в течение действия договора лизинга общая сумма договора была увеличена доп.соглашением (за счет увеличения процентов)? Заранее спасибо!

Добрый день! Т.е. увеличилась сумма на счете 01.03? Сумма расходов лизингодателя на приобретение предмета лизинга не поменялась? Да, именно так Получается меняется сумма ОС в лизинге только по бухгалтерскому учету? Тогда можно действовать следующим образом 1) Закладка ОС и НМА — Параметры амортизации ОС — Изменение параметров амортизации ОС. В документе оставить галочку «Отражать в бухгалтерском учете», заполнить табличную часть выбрав нужное ОС, далее кнопка Заполнить — для списка ОС, после поменять колонку Стоимость для вычисления аморт. (БУ), где поставить текущий остаток по 01.03+сумму по доп. соглашению. Данный документ сделает движения по регистрам амортизации и со следующего месяца амортизация, при закрытии месяца, будет начисляться с новой суммы. 2) ввести документ поступление товаров и услуг (сумма по доп. соглашению) на счет 08.04. 3) ввести документ «Операция введенная вручную», где сделать проводку 01.03 — 08.04 по нужному ОС в лизинге. Цитировать

0 #12 Евгения я 13.12.2016 12:26 Цитирую Ухова Наталья:

Цитирую Евгения я: Добрый день! подскажите порядок действий в 1с 8.3, если в течение действия договора лизинга общая сумма договора была увеличена доп.соглашением (за счет увеличения процентов)? Заранее спасибо!

Добрый день! Т.е. увеличилась сумма на счете 01.03? Сумма расходов лизингодателя на приобретение предмета лизинга не поменялась? Да, именно так Цитировать

0 #11 Ухова Наталья 13.12.2016 09:06 Цитирую Евгения я:

Добрый день! подскажите порядок действий в 1с 8.3, если в течение действия договора лизинга общая сумма договора была увеличена доп.соглашением (за счет увеличения процентов)? Заранее спасибо!

Добрый день! Т.е. увеличилась сумма на счете 01.03? Сумма расходов лизингодателя на приобретение предмета лизинга не поменялась? Цитировать

0 #10 Евгения я 09.12.2016 17:24 Добрый день! подскажите порядок действий в 1с 8.3, если в течение действия договора лизинга общая сумма договора была увеличена доп.соглашением (за счет увеличения процентов)? Заранее спасибо!

Цитировать

+2 Вера Кондрусева 29.08.2016 21:52 Добрый день! Если я правильно поняла, то на счет 01.03 попадает сумма всех лизинговых платежей + выкупная стоимость авто. А как быть со стоимостью авто указанной в акте приемки-передач и к договору? Там совсем другая сумма, т.е. чистая стоимость авто без «интереса» лизинговой компании. Амортизация разве не на эту «чистую» стоимость должна начисляться? Спасибо большое заранее!

Цитировать

0 Ольга Шулова 04.08.2016 08:59 Цитирую Тарасов Иван:

А вот при выборе по договору лизинга у нас не отображается ни контрагент ни договор, хотя релиз довольно таки новый.

Здравствуйте! А точный номер релиза назвать можете? Этих полей совсем нет или нет возможности что-то выбрать в них? Цитировать

0 Тарасов Иван 03.08.2016 13:43 А вот при выборе по договору лизинга у нас не отображается ни контрагент ни договор, хотя релиз довольно таки новый.

Цитировать

+1 Наталья Латышева 31.05.2016 14:27 Здравствуйте! Услуги по подбору лизинга учитывают на счетах затрат (25, 26, 44, 91.02) в зависимости от назначения лизингового имущества: производство, административны е цели и т.п.

Цитировать

0 ТАМАРА777 27.05.2016 21:02 Добрый день! инфо услугу по поиску и подбору лизинга по дог. лизинга (счет от лизингодателя) на каком счете учесть? заранее спасибо большое

Цитировать

0 Ухова Наталья 18.05.2016 19:55 Цитирую Ольга1011:

Добрый день! Подскажите пжл. а на каком счете учесть оплаченный аванс по договору лизинга?

Добрый день! Документ «Поступление (акт/накладная) » (вид операции: услуги лизинга) делает КТ сальдо по счету 76.07.2, если договор в рублях. Оплату и предоплату по этим услгам показываем по ДТ счета 76.07.2. Для расчетов в валюте используем счет 76.27.2 Цитировать

0 Ольга1011 17.05.2016 18:35 Добрый день! Подскажите пжл. а на каком счете учесть оплаченный аванс по договору лизинга?

Цитировать

0 Ольга Шулова 19.02.2016 22:03 Цитирую ???:

Добрый день, Ольга, с недавнего времени открыла для себя огромную пользу Ваших уроков, есть вопрос конкретно по лизингу: на Вашем примере в принятии к учету ОС на закладке НУ сумма первоначальной стоимости (750000) откуда берется? Если в поступлении 1500000? Заранее благодарю за ответ

Здравствуйте! Спасибо, за приятные слова. В данном случае сумма в НУ — это некая абстрактная величина, отличная от суммы в БУ. Как правило, при приобретении ОС в лизинг, суммы по бухгалтерскому и налоговому учету всегда отличаются, причем по НУ в мЕньшую сторону, т.к. в НУ в качестве стоимости ОС учитывается сумма расходов лизингодателя (а НЕ лизингополучате ля) на приобретение предмета лизинга Цитировать

+1 ??? 17.02.2016 14:33 Добрый день, Ольга, с недавнего времени открыла для себя огромную пользу Ваших уроков, есть вопрос конкретно по лизингу: на Вашем примере в принятии к учету ОС на закладке НУ сумма первоначальной стоимости (750000) откуда берется? Если в поступлении 1500000? Заранее благодарю за ответ

Цитировать

Обновить список комментариев

JComments

Бухгалтерский учет при досрочном выкупе предмета лизинга

Порядок отражения в бухучете выкупа имущества будет зависеть от того, у кого на балансе оно числится. Если на балансе лизингодателя, то проводки будут следующими:

| Хозяйственная операция | Д | К |

| С забаланса списано имущество | 001 | |

| Имущество признано ОС | 08 | 60 |

| Актив отнесен к МПЗ | 10 | 60 |

| Отражен НДС | 19 | 60 |

При досрочном выкупе предмета лизинга проводки будут следующими:

| Хозяйственная операция | Д | К |

| Имущество по первоначальной стоимости включено в состав имущество | 01 «Арендованные основные средства» | |

| Сумма начисленной амортизации перенесена на счет амортизации, начисленной по активам | 02 «Амортизация по собственным ОС» | |

| НДС принят в состав прочих расходов | 91.2 | 19 |

| Невыплаченные суммы по договору лизинга списаны на прочие расходы | 76 | 91.1 |

Поступление микроавтобуса в лизинг

Зайдем в меню “ОС и НМА — Поступление основных средств — Поступление в лизинг” и создадим новый документ.

Указываем лизингодателя и договор, транспортное средство и стоимость. Счет расчетов ставим 76.07.1 “Арендные обязательства”. Счет учета номенклатуры — 08.04.1.

Проводки документа:

Существующие нюансы

Трудности, с которыми может столкнуться клиент:

| Не нашли ответ на свой вопрос? Позвоните юристу! Москва: +7 (499) 110-89-42 Санкт-Петербург: +7 (812) 385-56-34 Россия: +7 (499) 755-96-84 |

- полный запрет на погашение в течение определенного срока. Точный период всегда прописывается в договоре, как правило он составляет не менее 6 месяцев с момента подписания основного соглашения;

- переплаты, связанные с обязательными комиссиями. Эти средства будут направлены на оплату работы сотрудников и необходимости составления дополнительных документов;

- увеличение стоимости ТС. От подписания договора на таких условиях стоит отказаться, так как он заведомо невыгоден для лизингополучателя. Например, к увеличению стоимости может привести не только ранее погашение, но и отсутствие обращений в страховую компанию (из-за того, что страховой случай не наступил).

Погасить лизинг досрочно и полностью выкупить имущество возможно. Рассчитывать на экономическую выгоду такой операции не стоит. Лизингодатель заинтересован в получении прибыли, поэтому, лизингополучателю придется в любом случае оплатить всю стоимость арендованного имущества.

Сущность лизинга

Между двумя заинтересованными сторонами заключается договор лизинга. Предмет договора — здания, оборудование, автомобили и другие виды имущества. Лизингополучатель может стать законным владельцем арендуемого имущества, выкупив его.

На предмет лизинга нужно составить акт приема-передачи. Амортизацию начисляет та сторона, у которой имущество учитывается на балансе.

Заполняйте и отправляйте отчетность в ИФНС вовремя и без ошибок с Контур.Экстерном. Для вас 3 месяца сервиса бесплатно!

Попробовать

С какого периода можно бесстрашно выкупать предмет лизинга?

Риски, которые несет досрочное завершение договора лизинга, суммировал Кирилл Зимарев, руководитель лизинговой практики Stare Legal :

— Гражданско-правовые риски. Лизингополучатель, выкупая имущество досрочно, становится собственником предмета лизинга точно так же, как и в случае приобретения предмета лизинга в конце срока договора лизинга. Однако если лизингодатель использовал предмет лизинга в качестве залога, то лизингополучателю нужно проследить за тем, чтобы запись о залоге была погашена лизингодателем.

Налоговые риски. Налоговые риски заключаются в возможности переквалификации налоговым органом договора лизинга в договор купли-продажи с рассрочкой. В этом случае применение налоговых льгот лизинга будет признано необоснованным, а именно: вместо уплаты НДС с лизинговых платежей в течение всего срока договора лизинга, лизингодателю будет начислен НДС на всю стоимость имущества с даты реализации (такие дела есть, например, Постановление Арбитражного суда Западно-Сибирского округа от 02.03.2018 N Ф04-6306/2017 по делу N А81-3829/2017). В теории, признав неправомерным применение ускоренной амортизации, налоговый орган может пересчитать и доначислить налог на имущество, но таких дел мы не нашли.