Правила и сроки по отпускным НК РФ

В общем случае для дохода в виде оплаты труда датой фактического получения дохода является последний день месяца, за который работнику начислен доход (п. 2 ст. 223 НК РФ).

Однако по отпускным эта дата определяется как день выплаты дохода (письмо Минфина России от 26.01.2015 № 03-04-06/2187). Напомним, что выплатить отпускные работодатель-налоговый агент обязан работнику не позднее 3 рабочих дней до начала отпуска (ст. 136 ТК РФ).

Дата удержания НДФЛ будет совпадать с датой выплаты дохода, ведь налоговый агент обязан удержать налог из доходов физлица при их фактической выплате (п. 4 ст. 226 НК РФ).

Срок перечисления НДФЛ с отпускных, т. е. крайняя дата, когда налоговый агент должен перечислить удержанный у физлица НДФЛ, — последний день месяца, в котором отпускные сотруднику были выданы.

Отпускные считаются полученными в день их выплаты, а налог с этих сумм необходимо перечислить в бюджет не позднее последнего дня месяца, в котором они выплачены (пп. 1 п. 1 ст. 223, п. 6 ст. 226 НК РФ).

Пример заполнения 6-НДФЛ с отпускными

Необходимость отражения в 6-НДФЛ отпускных связана с 3 датами:

- Начисления дохода по отпускным и соответствующей ему суммы налога — в этом плане отпускные ничем не отличаются от иных доходов, и в раздел 1 формы 6-НДФЛ попадают на общих основаниях (т. е. тогда, когда доход будет признан для целей начисления налога с него).

- Выплаты отпускных — ее внесение в раздел 2 формы 6-НДФЛ происходит по аналогии с выплатой иных доходов. Датой такого дохода признается день осуществления выплаты (подп. 1 п. 1 ст. 223 НК РФ, письма ФНС России от 21.07.2017 № БС-4-11/[email protected], от 24.05.2016 № БС-4-11/9248).

- Срока уплаты налога — в нем заключается то существенное различие между отпускными (больничными) и иными доходами, которое, не меняя порядка заполнения формы 6-НДФЛ, приводит к существованию особого момента внесения данных по отпускным (больничным) в этот отчет.

Пример

Допустим, существуют такие исходные показатели:

| Месяц 2021 года | Число работ-ников | Начислено | Вычеты | Исчис-лен налог | Выплачено | Дата выплаты | ||

| Зарплата | Отпускные | Зарплата | Отпускные | |||||

| Июль | 8 | 240 000 | — | 4 000 | 30 680 | 109 320 | — | 10.07.2020 |

| 100 000 | — | 24.07.2020 | ||||||

| Август | 8 | 216 342 | 27 314 | 4 000 | 31 155 | 109 320 | — | 10.08.2020 |

| 23 763 | 21.08.2020 | |||||||

| 100 000 | — | 25.08.2020 | ||||||

| Сентябрь | 8 | 227 143 | 25 476 | 4 000 | 32 320 | 88 738 | — | 10.09.2020 |

| — | 22 164 | 17.09.2020 | ||||||

| 100 000 | — | 25.09.2020 | ||||||

| Всего: | 683 485 | 52 790 | 12 000 | 94 155 | 607 378 | 45 927 | ||

| Итого: | 736 275 | 12 000 | 94 155 | 653 305 | ||||

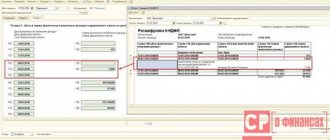

В разделе 2 формы 6-НДФЛ, с учетом того что выплаты зарплаты, производимые до окончания каждого месяца, являются авансами и НДФЛ по ним должен платиться в сроки, установленные для окончательного расчета (письма Минфина от 13.02.2019 № 03-04-06/8932, от 13.07.2017 № 03-04-05/44802), эти данные отразятся так:

Сформированный отчет не забудьте проверить. О том, как это сделать, читайте в публикации «Как проверить 6-НДФЛ на ошибки?».

Пример отражения отпускных в 6-НДФЛ в 2020 году

Отпускные показывайте в 6-НДФЛ за период, в котором они выплачены. Начисленные, но не выплаченные отпускные в расчет не включайте.

В разд. 1 укажите:

- в строке 020 – все отпускные, выплаченные в отчетном периоде, вместе с НДФЛ;

- в строках 040 и 070 – НДФЛ с выплаченных отпускных.

В разд. 2 покажите все отпускные, выплаченные в последнем квартале отчетного периода. Заполните отдельные блоки строк 100 – 140 для всех отпускных, выплаченных в один день, указав:

- в строках 100 и 110 – дату выплаты;

- в строке 120 – последний день месяца, в котором выплачены отпускные. Если это выходной, укажите первый рабочий день следующего месяца;

- в строке 130 – отпускные вместе с НДФЛ;

- в строке 140 – удержанный с отпускных налог.

Не показывайте в разд. 2 отпускные, выплаченные в последнем месяце квартала, если последний день этого месяца выходной. Отразите их в разд. 2 6-НДФЛ за следующий квартал. Например, отпускные, выплаченные в декабре 2021 г., не включайте в разд. 2 6-НДФЛ за 2021 г. Ведь срок уплаты налога с этих отпускных по ст. 226 НК РФ – 09.01.2020.

Пример:

В декабре в отпуске были два работника. У первого отпуск начался 3 декабря, у второго – 24 декабря. Отпускные выплачены:

29.11.2018 первому работнику – 47 000 руб. НДФЛ с них 6 110 руб.;

20.12.2018 второму работнику – 25 000 руб. НДФЛ с них 3 250 руб.

НДФЛ с этих отпускных перечислен в день их выплаты.

Общая сумма отпускных, выплаченных за 4 квартал, – 72 000 руб. (47 000 руб. + 25 000 руб.), НДФЛ с них 9 360 руб. (6 110 руб. + 3 250 руб.).

В 6-НДФЛ за 2021 г. отпускные отражены так:

Отпускные, выплаченные 20.12.2018, в разд. 2 6-НДФЛ за 2021 г. показывать не надо. Эти отпускные будут отражены в разд. 2 6-НДФЛ за 1 квартал 2021 г.

Источник: Главная книга

Как показать переходящие отпускные и их перерасчет?

Как отразить в форме 6-НДФЛ отпускные, переходящие на другой месяц или квартал? Это делают по общим правилам:

- начисление дохода в виде отпускных и относящегося к нему налога, вне зависимости от того, к какому периоду они относятся, в соответствии с фактической датой этих начислений и установленным для них сроком платежа попадут в общие цифры раздела 1 формы 6-НДФЛ;

- выплата отпускных будет показана в разделе 2 формы 6-НДФЛ с выделением по дате ее осуществления и сроку уплаты налога.

То есть необходимость внесения в 6-НДФЛ отпускных, относящихся к разным отчетным периодам, будет определять факт их начисления и реальной выплаты, а не период, с которым они связаны (письмо ФНС России от 24.05.2016 № БС-4-11/9248).

Необходимость в перерасчете отпускных после сдачи отчетности с данными по ним может возникнуть в 2 ситуациях:

- При расчете отпуска была допущена ошибка, и в отчет попали неверные данные. В этом случае надо сдать уточненный отчет 6-НДФЛ с правильными сведениями в нем.

- Перерасчет имеет под собой законодательно обусловленные причины и правомерно осуществлен позже первичного расчета отпускных (например, при отзыве из отпуска, при увольнении, при переносе отпуска из-за несвоевременной выплаты отпускных). В такой ситуации данные по нему можно включить в соответствующие строки отчета того периода, в котором произведен перерасчет (письма ФНС от 24.05.2016 № БС-4-11/9248, УФНС по г. Москве от 12.03.2018 № 20-15/049940).

См. об этом также «Уточненка 6-НДФЛ: когда не нужна при перерасчете отпуска».

О сроках, установленных для сдачи отчета, читайте в этом материале.

Как в 6-НДФЛ отразить учебный отпуск, разъяснил Н. Н. Тактаров, советник государственной гражданской службы РФ 3 класса:

Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Правила отражения отпускных в неоднозначеных ситуациях

Выплатили отпускные уже после того, как сотрудник ушел отдыхать

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Выдать отпускные надо не позднее чем за три дня до ухода сотрудника в отпуск (ст. 136 ТК). Но даже если выдали деньги с опозданием, то дата дохода не меняется – это день фактической выдачи отпускных.

Если выплатили отпускные с опозданием, то сотруднику выдайте компенсацию – не менее 1/150 ставки ЦБ (ст. 236 ТК). Эта выплата не облагается НДФЛ, поэтому в расчете ее не отражайте

Выдали отпускные в последний день месяца

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Доход в виде отпускных признают на дату выплаты, а НДФЛ перечисляют в последний день месяца, в котором выдали деньги сотруднику (п. 6 ст. 226 НК, письмо Минфина от 28.03.2018 № 03-04-06/19804).

Выплатили отпускные по отпуску, который переходит с одного месяца на другой

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Сотрудник получает доход в виде отпускных в день выплаты денег (подп. 1 п. 1 ст. 223 НК). Неважно, на какие дни приходится сам отдых. Заполняйте выплату в одном блоке строк 100–140 в периоде, когда выдали отпускные.

Отпуск с последующим увольнением

Отпускные:

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога;

Зарплата:

- строка 100 – последний рабочий день перед отпуском;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – следующий рабочий день после даты по строке 110;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Читать также

23.03.2017

Итоги

Отражение в форме 6-НДФЛ отпускных имеет свои особенности, связанные с установлением особого срока уплаты налога по ним. При этом существующий порядок заполнения формы принципиально не меняется.

Источники:

- Трудовой кодекс РФ

- Налоговый кодекс РФ

- Федеральный закон от 29.12.2006 № 255-ФЗ

- Письмо ФНС России от 21.07.2017 № БС-4-11/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Продление отпуска не повлияет на 6-НДФЛ

В соответствии со ст. 124 ТК РФ ежегодный отпуск подлежит продлению на период таких обстоятельств, как:

- болезнь, подтвержденная больничным листом;

- исполнение государственных обязанностей, на период выполнения которых предусмотрено освобождение от работы;

- другие случаи, предусмотренные отраслевым законодательством или внутренними нормативными актами.

В таких случаях для налогового учета НДФЛ последствий не будет, так как за все дни отпуска оплата уже выполнена, а перерасчет не производится. Что же касается пособия по нетрудоспособности, то суммы дохода и НДФЛ по больничным выплатам отражаются в 6-НДФЛ в том периоде, когда они были выплачены.

О нюансах отражения больничного в 6-НДФЛ детально рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

При согласовании с работником и в целях обеспечения нормальной работы предприятия неиспользованные из-за болезни или по другим причинам дни отпуска можно перенести на другой срок, и тогда перерасчет отпускных в 6-НДФЛ будет необходим.

Когда дополнительный отпуск заменяют компенсацией?

Дополнительным считается отпуск, полагающийся работнику сверх обязательного ежегодного оплачиваемого времени отдыха, длительность которого равна 28 календарным дням (ст. 115 ТК РФ). Обязанность его предоставления возникает в условиях работы (ст. 116 ТК РФ):

- вредных или опасных;

- особых;

- с ненормированным днем;

- на Крайнем Севере и в приравниваемых к нему местностях;

- установленных для отдельных категорий лиц или сфер, в которых осуществляется труд;

- оговариваемых самим работодателем в дополнение к предусмотренным законодательством.

За счет дней дополнительного отпуска увеличивается время ежегодного очередного отдыха работника. Если на момент увольнения дополнительный отпуск (или очередной вместе с дополнительным) оказывается неиспользованным, то работнику компенсируют деньгами время отдыха (ст. 127 ТК РФ).

Для дополнительных отпусков действует еще одно правило, позволяющее дни, превышающие обязательную к использованию 28-дневную часть ежегодного отдыха, заменять выплатой денежной компенсацией за них без увольнения (ст. 126 ТК РФ).

Исключение здесь возникает в отношении отпусков, полагающихся:

- беременным;

- несовершеннолетним;

- осуществляющим свой труд во вредных или опасных условиях — на протяжении обязательных к использованию 7-ми календарных дней (ст. 117 ТК РФ).

Корректируем отчет при сокращенном отпуске

Выход работника из отпуска раньше положенного срока, как правило, связан либо с его болезнью во время отдыха, либо с отзывом по производственной необходимости.

В обоих случаях суммы излишне выплаченных сумм и удержанного НДФЛ могут быть засчитаны в счет иных доходов за отчетный период. В расчете 6-НДФЛ способ корректировки будет зависеть от того, в каком периоде произошло прерывание отпуска.

Если отдых работника начался и прервался в одном и том же отчетном периоде, то сумма излишне выплаченного дохода в разделе 2 отчета засчитывается как заработная плата, а сумма отпускных отражается уже с учетом корректировки. А вот в случае, когда пересчет затронул предыдущий квартал, необходимо действовать аналогично ситуации с корректировкой при уменьшении суммы начисленного дохода.

Ответы на самые частые вопросы по заполнению формы 6-НДФЛ

77 город Москва Дата публикации: 06.05.2016

Издание: Учет. Налоги. Право Тема: 6-НДФЛ Источник: https://e.gazeta-unp.ru/article.aspx?aid=458632

В редакции газеты «Учет. Налоги. Право.» был проведен вебинар на тему: «Заполнение и сдача ежеквартальной отчетности». В ходе вебинара лектору было задано более 200 вопросов. На страницах газеты заместитель начальника отдела налогообложения физических лиц УФНС России по г. Москве Столова Ольга Петровна ответила на самые интересные из них.

Как заполнить расчет, если компания выдала зарплату 29 января?

— В коллективном договоре записано, что мы выдаем зарплату за первую половину месяца — 15-го числа, за вторую — в последний день месяца. 31 января — это воскресенье. Поэтому зарплату за январь мы выдали 29-го числа — 516 тысяч рублей. Удержали НДФЛ в сумме 67 080 тысяч рублей. Как заполнить раздел 2?

— В строке 100 запишите 31 января, в строке 110 — 29 января, а в строке 120 — 1 февраля. В строке 100 расчета 6-НДФЛ компания отражает даты получения дохода из статьи 223 НК РФ. Для зарплаты — это всегда последний день месяца. В январе последний день 31-е число. В строке 110 запишите день, когда компания удержала НДФЛ с фактической выплаты. То есть, 29 января.

В строке 120 запишите срок, когда компания вправе перечислить НДФЛ. По кодексу — это день, следующий за днем выплаты дохода (п. 6 ст. 226 НК РФ). Этот срок попадает на 30 января. Но так как — это суббота, то запишите ближайший рабочий день — 1 февраля.

Комментарий «УНП»

Компания не вправе удерживать НДФЛ раньше, чем работник получил доход. А доход в виде зарплаты считается полученным в последний день месяца. То есть 31 января. Поэтому некоторые программы выдают ошибку, если дата удержания НДФЛ в строке 110 раньше, чем дата в строке 100. Если компания выдала зарплату до 31-го числа, то фактически вправе удержать НДФЛ со следующего дохода в денежной форме. Например, с аванса в феврале. Тогда в строке 110 компания запишет дату выдачи аванса, а в строке 120 — следующий рабочий день.

Как показать пособия и зарплату уволенному сотруднику?

— 3 марта уволился сотрудник. В этот день выдали ему зарплату вместе с компенсацией за отпуск — 60 тысяч рублей, а также оплатили больничный — 9 тысяч рублей. НДФЛ со всех сумм перечислили 3 марта. Как отразить эти выплаты в разделе 2 расчета 6-НДФЛ?

— Зарплату при увольнении и больничное пособие покажите в разных блоках строк 100–140 раздела 2 расчета 6-НДФЛ. Компания показывает разные выплаты в одном блоке строк 100–140 раздела 2, если по доходам совпадают все три даты: получения дохода, удержания НДФЛ и крайний срок, когда компания вправе перечислить налог в бюджет. Если сотрудник увольняется, то датой получения дохода в виде оплаты труда считается последний день работы (абзац 2 п. 2 ст. 223 НК РФ).

А датой получения дохода в виде компенсации за отпуск и больничный — день их выплаты. Вы выдали сотруднику расчет, компенсацию за отпуск и пособие в последний день работы. В день выплаты компания также удерживает НДФЛ. Значит, даты в строках 100 и 110 будут одинаковыми — 3 марта. В то же время срок перечисления НДФЛ в строке 120 будет отличаться. Для зарплаты и компенсации крайний срок уплаты НДФЛ — это день, следующий за выплатой, — 4 марта. А для пособия — последний день месяца, в котором компания выдала деньги (п. 6 ст. 226 НК РФ). То есть, 31 марта.

Можно ли показать в одной строке помощь и отпускные?

— С 21 по 31 марта сотрудник был в отпуске. 15 марта выдали отпускные — 15 тысяч рублей и 5000 рублей — материальную помощь к отпуску. Вправе ли мы показать выплаты в одном блоке строк 100–140?

— Нет, выплаты покажите в разных блоках. Дата получения дохода и удержания НДФЛ по отпускным и материальной помощи — это дата выплаты. То есть, 15 марта. Эту дату отразите в строках 100 и 110 раздела 2. НДФЛ с отпускных можно перечислить до конца месяца, в котором компания выдала деньги (п. 6 ст. 226 НК РФ). То есть срок перечисления налога — 31 марта. Материальная помощь к отпуску — это не отпускные. По таким выплатам перечислить НДФЛ надо не позднее дня, следующего за выдачей денег. То есть, 16 марта. Значит, даты в строке 120 будут отличаться.

Как отразить переходящие выплаты в 6-НДФЛ?

— 12 января выплатили зарплату за декабрь. А мартовскую зарплату выдали 5 апреля. Как отразить переходящие выплаты в 6-НДФЛ?

— Зарплату за декабрь отразите в разделе 2, за март — в разделе 1. Компания выдала зарплату за декабрь в январе. Операция завершена в первом квартале, поэтому ее надо отразить в расчете (письмо ФНС России от 25.02.16 № БС-4-11/[email protected]). Но только в разделе 2. В строке 100 поставьте 31.12.2015, в строке 110 — 12.01.2016, а в строке 120 — 13.01.2016. Зарплату за март, наоборот, отразите только в разделе 1 (письмо ФНС России от 23.03.16 № БС-4-11/[email protected]). В строке 020 покажите начисленную зарплату, в строке 040 — исчисленный налог. В строке 070 покажите удержанный НДФЛ с зарплаты за март, если сдаете расчет после 5 апреля. В разделе 2 компания отразит эту операцию в расчете за полугодие.

Отражать ли премию отдельно от зарплаты?

— Зарплата работников состоит из оклада и премии. Эти суммы мы начисляем в конце месяца и выдаем в один день. Например, за январь — 4 февраля. Зарплата сотрудников за январь — 760 тысяч рублей, премия — 420 тысяч рублей. Как показать эти выплаты в разделе 2?

— В разных блоках строк 100–140. Дата получения дохода по зарплате — последний день месяца, за который она начислена. По зарплате за январь — это 31-е число. Премия — это стимулирующая выплата. Ее конкретный размер не предусмотрен в трудовом договоре. Поэтому дата получения дохода в виде премии — день, когда компания фактически выдала деньги. В вашем случае — 4 февраля. Удержать НДФЛ с обеих выплат надо в день выдачи денег — 4 февраля, а заплатить — не позднее 5 февраля. Эти даты отразите в строках 110 и 120. Но так как даты в строке 100 отличаются, запишите зарплату и премии в разных блоках строк 100–14.

Комментарий «УНП»

Если премия — это часть оплаты труда, ее можно отразить в разделе 2 вместе с зарплатой. Дата получения дохода по таким выплатам — тоже последний день месяца, даже если компания выдавала премию раньше. Так считают и судьи (постановление Арбитражного суда Северо-Западного округа от 23.12.14 № А56-74147/2013).

Показывать ли в расчете отпускные, которые вернул сотрудник?

— 3 февраля выплатили сотруднику отпускные за 28 дней — 20 тысяч рублей. Залатили НДФЛ — 2600 рублей. Работник отгулял всего две недели, а затем мы отозвали его из отпуска. Отпускные за это время — 10 тысяч рублей. Работник вернул вторую часть отпускных, но уже за вычетом НДФЛ — 8700 рублей. Как заполнить разделы 1 и 2?

— В разделе 1 и 2 покажите только отпускные за использованные дни отдыха. В 6-НДФЛ компания показывает доходы, которые получил сотрудник. Работник использовал половину отпуска. В остальные дни он трудился, и компания начисляла за этот период зарплату. В строке 020 раздела 1 заполните только отпускные за использованные дни отдыха. То есть 10 тысяч рублей. В строках 040 и 070 запишите начисленный и удержанный налог с этой части — 1300 рублей. Аналогично заполните доход и налог в строках 130 и 140 раздела 2. При выплате отпускных компания заплатила НДФЛ — 2600 рублей. 1300 рублей — это излишне перечисленный налог. Компания вправе обратиться в инспекцию за возвратом этой суммы.

Отражать ли в 6-НДФЛ три средних заработка при увольнении?

— 15 февраля уволили сотрудника по соглашению сторон. Выплатили ему 70 тысяч рублей — это на 17 тысяч рублей выше трехкратного среднего месячного заработка сотрудника. Как показать такую выплату в расчете 6-НДФЛ?

— Отразите 17 тысяч рублей в разделах 1 и 2. Выплаты при увольнении в пределах трех средних месячных заработков освобождены от НДФЛ (п. 3 ст. 217 НК РФ). Поэтому, если компания выдала компенсацию в пределах этих сумм, она вправе не отражать их в 6-НДФЛ. Если компания выдала больше, разницу в 17 тысяч рублей отразите в строке 020 раздела 1 и строке 130 раздела 2. В строках 070 и 140 запишите НДФЛ с превышения — 2210 рублей (17 000 рублей — 13 процентов). Дата получения такого дохода и день удержания НДФЛ — день выплаты. В строках 100 и 110 запишите 15 февраля, а в строке 120 — следующий день 16 февраля.

Как заполнить раздел 2, если компания задерживает зарплату?

— Из-за финансовых трудностей зарплату и отпускные постоянно выдаем с задержкой. Например, зарплату за январь выдали только 15 марта. А зарплату за февраль перечислили только в апреле. Как заполнить 6-НДФЛ?

— В разделе 1 отразите всю начисленную зарплату за январь — март 2016 года. А в разделе 2 покажите только суммы, выплаченные в первом квартале. Дата получения дохода по зарплате — последний день месяца, за который компания ее начислила. Эту дату запишите в строке 100 раздела 2. Кстати, 31 января выпадает на выходной. Но в строке 100 все равно запишите эту дату. Сроки в строках 100 и 110 не переносятся. В строке 110 отразите дату, когда компания удержала НДФЛ. Налог компания удерживает с фактически выданной зарплаты, даже если перечислила ее с задержкой. Поэтому запишите в строке 110 — 15 марта. А в строке 120 следующий день — 16 марта. Что касается зарплаты за февраль, то ее не надо показывать в разделе 2 расчета за первый квартал. Так как компания выдала зарплату за февраль в апреле, то строки 100–140 по этим суммам вы заполните в расчете за полугодие. Если компания выдавала с опозданием зарплату за прошлый год, то ее также покажите в разделе 2. В строке 100 запишите последний день месяца, за который начислена зарплата. В строке 110 — фактический день выплаты, в строке 120 — следующий рабочий день.

Основные выплаты при увольнении, предусмотренные трудовым законодательством

При окончании трудовых отношений работнику полагаются следующие выплаты:

- Невыплаченная зарплата за отработанное время до даты увольнения.

- Компенсация за все дни отпуска, которые работник не успел отгулять (ст. 127 ТК РФ).

- Выходное пособие и другие компенсации (ст. 178–181.1 ТК РФ) — выплачиваются в отдельных случаях.

Все положенные выплаты должны быть произведены в день, указанный в приказе на увольнение как последний рабочий день сотрудника (ст. 140 ТК РФ). Если в этот день сотрудник был в отпуске, на больничном или отсутствовал по другим причинам, то выплата осуществляется на следующий день после получения от него требования о выдаче положенных сумм.

О нюансах налогообложения выплат при увольнении читайте в разделе «НДФЛ при увольнении».

Примеры заполнения Раздела 2 расчета 6-НДФЛ по компенсации за отпуск

Пример 1

Удовлетворяя просьбу работника, работодатель начислил ему компенсацию за 3 дня дополнительного отпуска, полагающегося при его должности за ненормированный рабочий день. Сумма выплаты составила 5 100 руб. Ее выдача осуществлена 15.08.2019 в один день с зарплатой за июль 2021 года, составившей 50 000 руб.

Показать выплаты придется по-отдельности. В одном комплекте строк 100-140 отобразится зарплата:

- стр. 100 — 31.07.2019;

- стр. 110 — 15.08.2019;

- стр. 120 — 16.08.2019;

- стр. 130 — 50 000;

- стр. 140 — 6 500.

Другой комплект строк 100-140 будет отведен компенсации;

- стр. 100 — 15.08.2019;

- стр. 110 — 15.08.2019;

- стр. 120 — 16.08.2019;

- стр. 130 — 5 100;

- стр. 140 — 663.

Пример 2

Работнику 23.09.2019 выплачивается сумма расчета при увольнении, составляющая 74 200 руб. В ее величину входят зарплата за отработанные в сентябре дни (45 700 руб.) и компенсация за неиспользованные на момент увольнения дни отдыха, включая приходящиеся на дополнительный отпуск (28 500 руб.).

Поскольку для выплат при увольнении совпадают все даты, характеризующие комплект строк 100-140, разделять зарплату и компенсацию не нужно: в отчете 6-НДФЛ возникнет только один набор строк 100-140:

- стр. 100 — 23.09.2019;

- стр. 110 — 23.09.2019;

- стр. 120 — 24.09.2019;

- стр. 130 — 74 200;

- стр. 140 — 9 646.

6ndfl_1-3.jpg

Как отразить в 6-НДФЛ «переходящие» отпускные

Ситуации с так называемыми «переходящими» отпускными возникают, когда отпуск начинается в одном месяце, а закачивается в другом, либо когда оплата отпускных происходит в конце одного месяца, а сам отпуск начинается в следующем.

Такой «переходящий» отпуск в 6-НДФЛ никаких особенностей отражения не имеет, поскольку здесь учитываются даты выплаты отпускных, удержания и перечисления налога, исходя из которых, по общим правилам заполняется расчет.

Например, работник получил отпускные 28 марта, а 2 апреля ушел в отпуск. Выплата отпускных, удержание и перечисление НДФЛ будут отражены в 6-НДФЛ 1 квартала, т.к. налог удержан сразу — 28 марта, а срок его перечисления – 31 марта.

Перерасчет отпускных: 6-НДФЛ

Нередко на практике возникают ситуации, когда выплаченные в предыдущем периоде отпускные приходится пересчитывать по различным причинам, причем как в большую сторону, так и в меньшую. Как в этом случае отражать отпускные в 6-НДФЛ:

- Если перерасчет привел к уменьшению суммы отпускных, нужно внести исправления в ранее представленный 6-НДФЛ в части начисленного и полученного дохода и налога с него (строки 020, 040, 130). В отчете периода, в котором произведен перерасчет, это отразится на сумме удержанного налога по строкам 070 и 140, а если излишне удержанный НДФЛ не был зачтен в счет будущих выплат, а возвращен физлицу, его отражают по строке 090.

- Если при перерасчете сумма отпускных увеличилась, «уточненку» за прошлый период сдавать не придется. Достаточно отразить суммы доначислений отпускных и налога по строкам 020, 040, 070, 130, 140 расчета 6-НДФЛ периода, в котором произведен пересчет. Произведенная доплата работнику будет доходом месяца, в котором она выплачена.