Практика показывает, что статус налогового резидента или нерезидента РФ при заполнении раздела 2 формы расчёта 6-НДФЛ вызывает у бухгалтеров много вопрос. В этой консультации с помощью разъяснений ФНС России разбираем 2 примера: перерасчет НДФЛ в связи с утратой работником статуса налогового резидента и ошибочное удержание налога по ставке 13% с зарплаты работника-нерезидента.

Также смотрите:

- 6-НДФЛ и справку о доходах объединят в один документ: опубликован проект новой формы

- Как заполнять 6-НДФЛ в 2021 году: официальная инструкция

Что нужно знать

В письме от 29.06.2020 № БС-4-11/10498 ФНС России напомнила, что при получении оплаты труда дата фактического получения налогоплательщиком такого дохода – последний день месяца, за который ему начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором/контрактом (п. 2 ст. 223 НК РФ).

При выплате дохода в натуральной форме или получении материальной выгоды удержание исчисленной суммы НДФЛ производят за счет любых доходов, выплачиваемых налоговым агентом физлицу в денежной форме. При этом удерживаемая сумма НДФЛ не может превышать 50% выплачиваемого дохода в денежной форме.

Как отмечает ФНС, иных ограничений по удержанию начисленной суммы налога из соответствующих доходов НК РФ не предусмотрено.

Российский сотрудник стал нерезидентом с 20 февраля 2021 года.

КАК УПЛАЧИВАЕТСЯ НДФЛ ПРИ ПОЛУЧЕНИИ В ДАР ИМУЩЕСТВА

ОТ ЛИЦА, НЕ ЯВЛЯЮЩЕГОСЯ РОДСТВЕННИКОМ?Дарение имущества предполагает его безвозмездное получение в собственность одаряемым и возникновение у него в связи с этим экономической выгоды в целях налогообложения НДФЛ (ст. 572 ГК РФ; ст. ст. 41, 210 НК РФ).

Порядок налогообложения в зависимости от дарителя и вида подарка

Налогообложение НДФЛ стоимости подарков зависит от вида подарка и от того, кто является дарителем. Так, если дарителем является организация, стоимость подарков в части, не превышающей 4 000 руб. за календарный год, освобождается от налогообложения независимо от вида подарка (п. 28 ст. 217 НК РФ).

Если даритель — физ лицо, являющееся членом семьи или близким родственником одаряемого, стоимость любых подарков также не подлежит налогообложению. Стоимость подарка в денежной или натуральной форме, полученного от физ лица, не являющегося членом семьи или близким родственником одаряемого, освобождается от налогообложения. Однако в случае дарения недвижимого имущества, транспортных средств, акций, долей и паев полная стоимость подарка облагается НДФЛ (п. 18.1 ст. 217 НК РФ).

Справка. Члены семьи и близкие родственники

Таковыми являются супруги, родители, дети, усыновители, усыновленные, дедушка, бабушка, внуки, а также полнородные и неполнородные (имеющие общих отца или мать) братья и сестры (ст. ст. 2, 14 СК РФ).

Поскольку физ лицо-даритель не имеет права исполнять обязанности налогового агента, то есть исчислять и уплачивать НДФЛ со стоимости подарка, вам необходимо сделать это самостоятельно (пп. 7 п. 1, п. 2 ст. 228 НК РФ).

Чтобы исчислить сумму НДФЛ, нужно определить налоговую базу, то есть узнать стоимость подарка. Как правило, стоимость подарка определяется его рыночной стоимостью.

Определение стоимости полученного в дар недвижимого имущества

В ряде случаев суды соглашаются с доводами налоговых органов о том, что при дарении недвижимого имущества налоговая база по НДФЛ должна рассчитываться исходя из рыночной стоимости такого имущества, в качестве надлежащего источника сведений о которой принимается отчет независимого оценщика.

Однако налоговая база также может определяться исходя из кадастровой (инвентаризационной) стоимости полученного в дар имущества. Соответствующие сведения (о стоимости) могут быть получены из ЕГРН (до 01.01.2017 — государственного кадастра недвижимости), а при их отсутствии допускается использовать данные об инвентаризационной стоимости недвижимости, полученные из органов технической инвентаризации. При этом, если не установлена недостоверность официальных сведений о стоимости имущества, на основании которых гражданином был исчислен и уплачен налог, достаточные основания для взыскания с него недоимки по налогу отсутствуют (ч. 1, 6 ст. 72 Закона от 13.07.2015 N 218-ФЗ; п. 6 Обзора практики рассмотрения судами дел, связанных с применением главы 23 Налогового кодекса Российской Федерации, утв. Президиумом Верховного Суда РФ 21.10.2015; Письмо ФНС России от 01.06.2016 N БС-4-11/[email protected]).

Определение рыночной стоимости подаренных акций, инвестиционных паев и доли в уставном капитале ООО

Инвестиционные паи могут рассматриваться в качестве разновидности ценных бумаг (ст. 14 Закона от 22.04.1996 N 39-ФЗ).

Определение рыночной цены акций, полученных в дар (в том числе не обращающихся на ОРЦБ), может проводиться независимым оценщиком.

Рыночная стоимость подаренной доли в уставном капитале ООО может определяться следующим образом:

1) принимается равной действительной стоимости доли участника ООО, соответствующей части стоимости чистых активов общества, пропорциональной размеру доли;

2) устанавливается оценщиком.

Порядок уплаты НДФЛ со стоимости имущества, полученного в дар

Чтобы уплатить НДФЛ с имущества, полученного в дар, рекомендуем придерживаться следующего алгоритма.

Шаг 1. Определите налоговую ставку НДФЛ

Если вам известна рыночная стоимость полученного в дар имущества, сумма НДФЛ рассчитывается путем умножения соответствующей суммы на налоговую ставку (п. п. 1, 3 ст. 224 НК РФ):

— 13%, если вы являетесь налоговым резидентом РФ;

— 30%, если вы не являетесь налоговым резидентом РФ.

Справка. Налоговые резиденты

По общему правилу налоговыми резидентами признаются физ лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ).

Шаг 2. Заполните налоговую декларацию по НДФЛ

Исчисленная сумма НДФЛ указывается в налоговой декларации по форме 3-НДФЛ. Представить декларацию в налоговый орган по месту своего учета вы обязаны не позднее 30 апреля года, следующего за истекшим налоговым периодом (п. 3 ст. 228, п. 1 ст. 229 НК РФ).

Вы вправе не указывать в налоговой декларации доходы, не подлежащие налогообложению (освобождаемые от налогообложения), а также доходы, при получении которых налог полностью удержан налоговыми агентами (п. 4 ст. 229 НК РФ). То есть если вы подаете декларацию исключительно для того, чтобы отразить факт получения и стоимость подарка и исчислить НДФЛ, то отражать в ней остальные доходы, полученные вами в прошедшем налоговом периоде, не нужно, если налоговый агент удержал из них НДФЛ.

Шаг 3. Уплатите сумму НДФЛ

Сумму налога, исчисленную исходя из налоговой декларации, нужно уплатить по месту вашего жительства не позднее 15 июля года, следующего за истекшим годом (п. 4 ст. 228 НК РФ).

Ситуация 1: перерасчет НДФЛ в связи с утратой работником статуса налогового резидента РФ

Допустим, что сотруднику организации – налоговому резиденту Российской Федерации заработная плата за январь выплачена 31.01.2019. В эту же дату удержан и перечислен налог на доходы физических лиц. В феврале 2021 сотрудник утратил статус налогового резидента, и при выплате зарплаты за февраль удержан НДФЛ уже по ставке 30% с зачетом ранее удержанной суммы налога.

Данные выплаты в разделе 2 расчета по форме 6-НДФЛ за 1 квартал 2019 года отражают:

- по строке 100 – указывают 31.01.2019 (зарплата за январь 2019);

- по строке 110 – 31.01.2019;

- по строке 120 – 01.02.2019;

- по строкам 130 – 10 000;

- по строкам 140 – 1 300.

И далее:

- по строке 100 – 28.02.2019 (зарплата за февраль 2019);

- по строке 110 – 28.02.2019;

- по строке 120 – 01.03.2019;

- по строкам 130 – 10 000;

- по строкам 140 – 4400 (с учетом абз. 1 ст. 138 ТК РФ).

Согласно абз. 1 ст. 138 ТК РФ, общий размер всех удержаний при каждой выплате зарплаты не может превышать 20%. А в случаях, предусмотренных федеральными законами, – 50% з/п, причитающейся работнику.

При удержании из доходов НДФЛ, ранее исчисленного и ошибочно не удержанного из ранее сделанных выплат, следует учитывать это ограничение.

Также:

- по строке 100 – 31.03.2019 (зарплата за март 2019);

- по строке 110 – 01.04.2019;

- по строке 120 – 02.04.2019;

- по строкам 130 – 10 000;

- по строкам 140 – 3300 (с учетом абз. 1 ст. 138 ТК РФ).

Заполнение 6-НДФЛ при смене налогового резидентства

Налоговыми резидентами признаются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Это установлено Налоговым кодексом (п. 2 ст. 207 НК РФ). Данный период не прерывается, например, на время его выезда за пределы территории РФ для краткосрочного (менее шести месяцев) лечения или обучения и в некоторых других случаях.

Заполнение 6-НДФЛ по нерезидентам

Если в течение года работник был резидентом, а на 31 декабря стал нерезидентом по НДФЛ, расчет по форме 6-НДФЛ за 2021 год заполняют следующим образом:

- в строке 010 — 30 процентов;

- в строке 020 отражают сумму фактически начисленного за год дохода;

- в строке 040 — сумму исчисленного по налоговой ставке 30 процентов налога;

- в строке 070 — сумму фактически удержанного за год по налоговой ставке 13 процентов налога;

- в строке 080 — сумму налога, не удержанную налоговым агентом (разница между суммой исчисленного и фактически удержанного налога);

- в строках 100—140 — фактические данные о произведенных в течение последних трех месяцев операциях.

В таком случае налоговый агент на основании положений пункта 5 статьи 226 Налогового кодекса обязан не позднее 1 марта следующего года представить налогоплательщику и налоговому органу сведения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога. Сумму налога, не удержанную налоговым агентом, физическое лицо уплачивает на основании представленной налоговой декларации формы 3-НДФЛ.

Представление уточненных расчетов за предыдущие периоды не требуется.

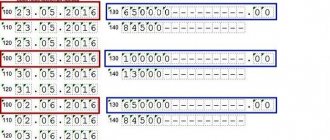

ПРИМЕР 1

Работник оформлен в штат компании 16 июня. Его статус для целей НДФЛ — налоговый резидент. Оклад работника — 30 000 руб. С этого дохода бухгалтер ежемесячно удерживал НДФЛ по ставке 13%. В декабре в связи с иностранными командировками работник перестал быть налоговым резидентом по НДФЛ.

Сумма дохода за период работы составила 195 000 руб.

НДФЛ, удержанный по ставке 13% за период июнь—ноябрь, — 21 450 руб.

НДФЛ, пересчитанный по ставке 30% на 31 декабря, — 58 500 руб.

Сумма налога, не удержанного налоговым агентом:

58 500 – 21 450 = 37 050 руб.

Образец заполнения формы 6-НДФЛ за год приведен ниже.

Заполнение формы 6-НДФЛ по нерезидентам

Заполнение 6-НДФЛ по резидентам

Теперь рассмотрим обратную ситуацию, если в течение года работник был нерезидентом, а на 31 декабря стал резидентом.

Согласно разъяснениям Минфина России (письмо Минфина России от 12.08.2011 № 03-04-08/4-146) начиная с месяца, в котором число дней пребывания работника в РФ в текущем налоговом периоде превысило 183 дня, суммы налога, удержанные налоговым агентом с его доходов до получения им статуса налогового резидента по ставке 30 процентов, подлежат зачету налоговым агентом при определении налоговой базы нарастающим итогом по всем суммам доходов работника, включая доходы, с которых налог удерживался по ставке 30 процентов.

Таким образом, в случае выплаты работнику 31 декабря облагаемых налогом доходов налоговый агент производит зачет сумм НДФЛ, удержанных с начала года по налоговой ставке 30 процентов, в счет исчисленного с такого дохода налога.

При этом сумму излишне удержанного налоговым агентом налога на основании положений пункта 1.1 статьи 231 Налогового кодекса плательщик возвращает самостоятельно на основании представленной налоговой декларации формы 3-НДФЛ.

Представление налоговым агентом уточненных расчетов формы 6-НДФЛ за предыдущие периоды не требуется.

Расчет по форме 6-НДФЛ за 2021 год заполняют следующим образом:

- в строке 010 — 13 процентов;

- в строке 020 отражают сумму фактически начисленного за год дохода;

- в строке 040 — сумму исчисленного по налоговой ставке 13 процентов налога;

- в строке 070 — сумму фактически удержанного за год по налоговой ставке 30 процентов налога;

- в строках 100—140 — фактические данные о произведенных в течение последних трех месяцев операциях.

ПРИМЕР 2

Работник оформлен в штат компании 16 июня. Его статус для целей НДФЛ — не является налоговым резидентом. Оклад работника — 30 000 руб. С этого дохода бухгалтер ежемесячно удерживал НДФЛ по ставке 30%. В декабре работник получил статус налогового резидента по НДФЛ.

Сумма дохода за период работы составила 195 000 руб.

НДФЛ, удержанный по ставке 30% за период июнь—ноябрь, — 49 500 руб.

НДФЛ, пересчитанный по ставке 13% на 31 декабря, — 25 350 руб.

Сумма налога, излишне удержанного налоговым агентом:

49 500 – 25 350 = 24 150 руб.

Образец заполнения формы 6-НДФЛ за год для данной ситуации приведен ниже.

Заполнение формы 6-НДФЛ по резидентам

Ситуация 2: ошибочное удержание НДФЛ по ставке 13% с зарплаты работника-нерезидента

Сотруднику организации, не являющемуся налоговым резидентом Российской Федерации, заработная плата за январь выплачена 31.01.2019. В эту дату ошибочно удержан и перечислен налог на доходы физических лиц по ставке 13%. В феврале 2021, обнаружив ошибку, бухгалтерия сделала перерасчет сумм НДФЛ.

Данную выплату в разделе 2 формы 6-НДФЛ за 1 квартал 2021 года отражают с учетом произведенного перерасчета:

- по строке 100 – 31.01.2019 (зарплата за январь 2019);

- по строке 110 – 31.01.2019;

- по строке 120 – 01.02.2019;

- по строкам 130 – 10 000;

- по строкам 140 – 3000.

А также:

- по строке 100 – 28.02.2019 (зарплата за февраль 2019);

- по строке 110 – 28.02.2019;

- по строке 120 – 01.03.2019;

- по строкам 130 – 10 000;

- по строкам 140 – 3000.

Читать также

31.07.2020

Карьера

На конец налогового периода по НДФЛ необходимо определить налоговый статус работника, чтобы не возникло проблем с суммами налога, которые могут оказаться излишне удержанными, или наоборот. Рассматриваем варианты смены налогового статуса и заполнение формы 6-НДФЛ.

| Статья публикуется в рамках сотрудничества HRMaximum и журнала «Актуальная бухгалтерия». |

Налоговыми резидентами признаются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Это установлено Налоговым кодексом (п. 2 ст. 207 НК РФ). Данный период не прерывается, например, на время его выезда за пределы территории РФ для краткосрочного (менее шести месяцев) лечения или обучения и в некоторых других случаях.

Заполнение 6-НДФЛ по нерезидентам

Если в течение года работник был резидентом, а на 31 декабря стал нерезидентом по НДФЛ, расчет по форме 6-НДФЛ за 2021 год заполняют следующим образом:

— в строке 010 — 30 процентов;

— в строке 020 отражают сумму фактически начисленного за год дохода;

— в строке 040 — сумму исчисленного по налоговой ставке 30 процентов налога;

— в строке 070 — сумму фактически удержанного за год по налоговой ставке 13 процентов налога;

— в строке 080 — сумму налога, не удержанную налоговым агентом (разница между суммой исчисленного и фактически удержанного налога);

— в строках 100—140 — фактические данные о произведенных в течение последних трех месяцев операциях.

В таком случае налоговый агент на основании положений пункта 5 статьи 226 Налогового кодекса обязан не позднее 1 марта следующего года представить налогоплательщику и налоговому органу сведения о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога. Сумму налога, не удержанную налоговым агентом, физическое лицо уплачивает на основании представленной налоговой декларации формы 3-НДФЛ.

Представление уточненных расчетов за предыдущие периоды не требуется.

ПРИМЕР 1

Работник оформлен в штат компании 16 июня. Его статус для целей НДФЛ — налоговый резидент. Оклад работника — 30 000 руб. С этого дохода бухгалтер ежемесячно удерживал НДФЛ по ставке 13%. В декабре в связи с иностранными командировками работник перестал быть налоговым резидентом по НДФЛ.

Сумма дохода за период работы составила 195 000 руб.

НДФЛ, удержанный по ставке 13% за период июнь—ноябрь, — 21 450 руб.

НДФЛ, пересчитанный по ставке 30% на 31 декабря, — 58 500 руб.

Сумма налога, не удержанного налоговым агентом:

58 500 – 21 450 = 37 050 руб.

Образец заполнения формы 6-НДФЛ за год приведен ниже.

Заполнение формы 6-НДФЛ по нерезидентам (см.пример)

Заполнение 6-НДФЛ по резидентам

Теперь рассмотрим обратную ситуацию, если в течение года работник был нерезидентом, а на 31 декабря стал резидентом.

Согласно разъяснениям Минфина России (письмо Минфина России от 12.08.2011 № 03-04-08/4-146) начиная с месяца, в котором число дней пребывания работника в РФ в текущем налоговом периоде превысило 183 дня, суммы налога, удержанные налоговым агентом с его доходов до получения им статуса налогового резидента по ставке 30 процентов, подлежат зачету налоговым агентом при определении налоговой базы нарастающим итогом по всем суммам доходов работника, включая доходы, с которых налог удерживался по ставке 30 процентов.

Таким образом, в случае выплаты работнику 31 декабря облагаемых налогом доходов налоговый агент производит зачет сумм НДФЛ, удержанных с начала года по налоговой ставке 30 процентов, в счет исчисленного с такого дохода налога.

При этом сумму излишне удержанного налоговым агентом налога на основании положений пункта 1.1 статьи 231 Налогового кодекса плательщик возвращает самостоятельно на основании представленной налоговой декларации формы 3-НДФЛ.

Представление налоговым агентом уточненных расчетов формы 6-НДФЛ за предыдущие периоды не требуется.

Расчет по форме 6-НДФЛ за 2021 год заполняют следующим образом:

— в строке 010 — 13 процентов;

— в строке 020 отражают сумму фактически начисленного за год дохода;

— в строке 040 — сумму исчисленного по налоговой ставке 13 процентов налога;

— в строке 070 — сумму фактически удержанного за год по налоговой ставке 30 процентов налога;

— в строках 100—140 — фактические данные о произведенных в течение последних трех месяцев операциях.

ПРИМЕР 2

Работник оформлен в штат компании 16 июня. Его статус для целей НДФЛ — не является налоговым резидентом. Оклад работника — 30 000 руб. С этого дохода бухгалтер ежемесячно удерживал НДФЛ по ставке 30%. В декабре работник получил статус налогового резидента по НДФЛ.

Сумма дохода за период работы составила 195 000 руб.

НДФЛ, удержанный по ставке 30% за период июнь—ноябрь, — 49 500 руб.

НДФЛ, пересчитанный по ставке 13% на 31 декабря, — 25 350 руб.

Сумма налога, излишне удержанного налоговым агентом:

49 500 – 25 350 = 24 150 руб.

Как установить 12-месячный период

12 следующих подряд месяцев, необходимые для установления налогового статуса человека, – это не календарный год с 1 января по 31 декабря. Этот период может начаться в одном налоговом периоде, а продолжиться в другом (письма Минфина России от 25 сентября 2012 г. № 03-04-06/6-289, от 31 мая 2012 г. № 03-04-05/6-670 и др.). Так, если налоговый статус определяется на 30 сентября 2013 года, то 12-месячный период начинается 30 сентября 2012 года, а заканчивается 29 сентября 2013 года, если на 15 сентября 2013 года, то начало периода – 15 сентября 2012 года и окончание – 14 сентября 2013 года. А в течение календарного года работодатель должен контролировать налоговый статус работников: при выплате зарплаты – на каждую дату начисления – в последний день календарного месяца, который по этому виду доходов считается моментом получения, на день выплаты доходов – по другим их видам, например, по отпускным.

Как пересчитать НДФЛ, если работник стал резидентом

По общему правилу если работник-нерезидент стал резидентом РФ, то налог в отношении него нужно пересчитать по ставке 13%. В этом случае налоговая база рассчитывается нарастающим итогом с начала года с учетом вычетов, при условии что работник имеет на них право и представил подтверждающие документы.

| См. также: Вычеты по НДФЛ |

Пересчитать налог следует с месяца, в котором число дней пребывания работника в РФ в текущем налоговом периоде превысило 183. Такой вывод сделал Минфин России на основании п. 3 ст. 226 НК РФ (Письмо от 27.02.2018 N 03-04-06/12086).

Порядок пересчета налога

Рассчитайте налоговую базу на дату получения дохода нарастающим итогом:

– включите в базу все доходы, которые вы начислили работнику с начала года по текущую дату включительно: зарплату, отпускные, премии и иные выплаты, которые у налоговых резидентов облагаются по ставке 13%. Исключение – дивиденды, по ним перерасчет НДФЛ проведите отдельно (п. п. 3, 4 ст. 214, п. 1 ст. 224, п. 3 ст. 226 НК РФ);

– уменьшите базу на сумму налоговых вычетов (п. 3 ст. 210 НК РФ), при условии что работник имеет на них право и представил необходимые документы.

Рассчитайте НДФЛ по ставке 13% (п. 1 ст. 224 НК РФ).

Определите сумму переплаты по НДФЛ (п. 3 ст. 226 НК РФ).

Пример пересчета НДФЛ, когда работник стал резидентом

С января по июнь работнику-нерезиденту начислялась зарплата в размере 35 000 руб. в месяц, с которой удерживался НДФЛ по ставке 30%. За шесть месяцев сумма удержанного налога составила 63 000 руб. (35 000 руб. x 30% x 6 мес.).

На дату выплаты зарплаты за июль работник стал налоговым резидентом РФ. У работника есть ребенок, и поэтому он заявил стандартный вычет в размере 1 400 руб. в месяц.

На 31 июля НДФЛ нужно пересчитать в следующем порядке.

Налоговую базу рассчитать нарастающим итогом за 7 месяцев (с 1 января по 31 июля включительно): (35 000 руб. x 7 мес.) – (1 400 руб. x 7 мес.) = 245 000 руб. – 9 800 руб. = 235 200 руб.

Итого: налоговая база = 235 200 руб.

Рассчитать налог по ставке 13%: 235 200 руб. x 13% = 30 576 руб.

Итого: НДФЛ = 30 576 руб.

Определить сумму переплаты по НДФЛ: 63 000 руб. – 30 576 руб. = 32 424 руб.

Итого: сумма переплаты по НДФЛ = 32 424 руб.

Сумму переплаты по налогу нужно засчитывать в счет уплаты НДФЛ с последующих выплат этому налогоплательщику в текущем году. Заявления от работника на зачет такой переплаты не нужно. Этого не требуют ни положения гл. 23 НК РФ, ни госорганы в своих разъяснениях. Такой вывод следует из Писем Минфина России от 26.09.2017 N 03-04-06/62127, от 15.02.2016 N 03-04-06/7958, ФНС России от 21.09.2011 N ЕД-4-3/

Нужно ли возвращать НДФЛ нерезиденту, который стал налоговым резидентом

Если по итогам года сохранился остаток переплаты по НДФЛ, то налоговый агент возвращать его работнику не должен. Работнику нужно самому обратиться в инспекцию за возвратом налога по окончании года (п. 1.1 ст. 231 НК РФ, Письма Минфина России от 26.09.2017 N 03-04-06/62127, от 15.02.2016 N 03-04-06/7958, ФНС России от 21.09.2011 N ЕД-4-3/).

Налоговый агент должен отразить остаток переплаты по НДФЛ в справке 2-НДФЛ с признаком 1 (3, если справку заполняет организация-правопреемник) в разд. 5 в поле “Сумма налога, излишне удержанная налоговым агентом” (п. 2 ст. 230 НК РФ, гл. VII Порядка заполнения справки 2-НДФЛ).

Кроме того, нужно сообщить работнику, что у него имеется переплата по НДФЛ. Форма такого сообщения и сроки НК РФ не установлены. Рекомендуем сделать это в письменной форме сразу по окончании года, чтобы работник смог быстрее обратиться в налоговый орган за возвратом. Вместе с сообщением рекомендуем выдать работнику справку: она понадобится ему для заполнения декларации.

Налоговый статус: резидент и нерезидент

Статус

физлица определен в НК в целях исчисления налога на доходы (НДФЛ). Налоговый статус может быть таким:

- резидент,

- нерезидент

.

Налоговый статус физлица (резидент или нерезидент), а значит и ставка, по которой будет уплачиваться налог на доходы (13% или 30%), зависят от срока его пребывания в РФ.

Резидентами являются лица, фактически находящиеся в РФ не менее 183 календарных дней

в течение 12 месяцев подряд

Плательщиками НДФЛ являются следующие физлица:

- налоговые резиденты,

- нерезиденты, получающие доходы от источников в РФ.

Статус не зависит от гражданства плательщика – гражданин РФ может быть нерезидентом, а иностранец – резидентом.

Как рассчитать время пребывания в РФ

Обычно статус работника определяется работодателем, которого называют налоговым агентом.

По работникам-иностранцам и сотрудникам, которые часто бывают в загранкомандировках, статус определяется на каждую дату получения дохода

. Если это зарплата, то датой дохода является последний день месяца, за который она начислена. После этого от полученной даты нужно каждый раз отсчитывать 12 месяцев назад и смотреть, сколько дней в этом периоде работник был на территории России.

- Если он пробыл 183 дня и более

, тогда он резидент РФ. Работнику предоставляются налоговые вычеты, доходы облагаются по ставке 13%. - Если он пробыл 182 дня и менее

– он нерезидент РФ. Вычеты ему не предоставляются, доходы облагаются по ставке 30%.

При определении статуса в 183-дневный срок нахождения на территории РФ включаются дни проезда и отъезда.

Независимо от времени пребывания за рубежом налоговыми резидентами признаются российские военнослужащие, проходящие службу за границей, сотрудники органов власти, командированные на работу за пределы страны и т.д.

Кроме того, время нахождения в РФ не прерывается на периоды выезда за границу для краткосрочного (менее 6 месяцев) лечения или обучения.

Василием Барбарискиным 15 февраля 2021 года была получена премия. Значит, расчетный период будет с 15 февраля 2021 года по 14 февраля 2021 года включительно. В этот период Василий выезжал за пределы страны в следующие дни:

- поехал за рубеж в отпуск с 17 по 28 июня 2021 года (12 дней),

- был направлен в командировку за рубеж с 9 по 30 сентября 2018 года (22 дней),

- пребывал за рубежом на лечении с 26 ноября по 1 декабря 2018 года (6 дней),

- был в отпуске за рубежом с 1 по 10 января 2021 года (10 дней).

Пребывание на лечении не прерывает период фактического нахождения Василия, поэтому 6 дней в расчет не берутся. Всего Василий был за рубежом 44 дня (12+22+10). То есть в течение календарного года Василий Барбарискин находился на территории РФ больше 183 дней, а значит, он признается налоговым резидентом РФ.

Окончательный статус определяется работодателем в декабре. Налоговый статус физлица в течение года может меняться. Тогда нужно пересчитать НДФЛ.

Если физлицо самостоятельно декларирует полученный им доход по окончании налогового периода (для НДФЛ налоговым периодом признается год), то его налоговый статус рассчитывается по состоянию на 31 декабря. При этом не учитываются дни нахождения лица на территории России до начала отчетного года или после его окончания.

Подтверждение налогового статуса

Документы, подтверждающие статус резидента, нужны как иностранцам, так и россиянам, часто выезжающим за границу. Чаще всего используются следующие документы:

- копия загранпаспорта с отметками о пересечении границы;

- миграционная карта;

- табель учета рабочего времени;

- другие документы, подтверждающие нахождение физлица в России.

Ставка НДФЛ для нерезидентов

Если физлицо признано нерезидентом, то оно платит НДФЛ только с тех доходов, которые получены от источников в РФ. Это могут быть: зарплата, оплата за услуги и работы, дивиденды от российской организации, доход от продажи имущества и т.д.

Налоговая база по НДФЛ с оплаты услуг нерезидента рассчитывается по каждой выплате отдельно.

По общему правилу ставка НДФЛ для нерезидента — 30%

. Однако имеются следующие исключения.

- Ставка 15%

применяется к доходам нерезидента, если это

дивиденды

от долевого участия в деятельности российских организаций. - Ставка 13%

применяется к доходам от

трудовой деятельности

для следующих категорий нерезидентов:

- работающие по патенту;

- высококвалифицированные специалисты;

- граждане государств – членов ЕАЭС (Беларуси, Казахстана, Киргизии, Армении),

- участники Госпрограммы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом, а также членов их семей;

- члены экипажей судов, плавающих по Государственным флагом РФ;

- беженцы или получившие временное убежище в РФ.

Джоуи Триббиани нерезидент, он работает в российском театре и получает зарплату в размере 50 000 руб. Так как Джоуи не имеет особого статуса и не является резидентом РФ, ставка НДФЛ будет равна 30%. Значит, ежемесячная сумма исчисленного НДФЛ будет равна 15 000 руб. (50 000 руб. х 30%).

При определении ставки нужно учитывать соглашение об избежании двойного налогообложения между РФ и страной, в которой работник является резидентом.

Международные договоры имеют приоритет над Налоговым кодексом РФ.

Российская организация «Музыкальная шкатулка» платит вознаграждение автору Дэниэлу Рейнольдсу за использование его музыкального произведения на территории РФ. Дэниэл является иностранным гражданином и налоговым резидентом иностранного государства, то есть налоговым резидентом РФ он не является.

По правилам Налогового кодекса РФ вознаграждение за право использования произведения является доходом от источника в РФ и должно облагаться НДФЛ.

Но по правилам Соглашения между Правительством РФ и Правительством иностранного государства Дэниэла заключено Соглашение об избежании двойного налогообложения авторское вознаграждение облагается только в иностранном государстве.

Значит, российская организация «Музыкальная шкатулка» не удерживает НДФЛ.

Применяются ли налоговые вычеты для нерезидентов

Для нерезидентов налоговые вычеты

не применяются

. Важно заметить, что вычеты не вправе применять и те физлица — нерезиденты, по которым установлена ставка НДФЛ 13%.

Иностранец получает право на налоговый вычет только в том случае, если он приобретает статус налогового резидента.

Например, Роберт Хазарьян устроился на работу в компанию в марте 2019 года. Он — гражданин Армении, государства — члена ЕАЭС, не является налоговым резидентом РФ, имеет 2-х маленьких детей. Не смотря на то, что его зарплата облагается НДФЛ по ставке 13%, «детскими» вычетами Роберт вправе воспользоваться при приобретении статуса налогового резидента.

Начиная с 2021 года нерезиденты при продаже недвижимости, находящейся в собственности более минимального предельного срока (3 или 5 лет), могут не платить НДФЛ, как и резиденты

Освобождение от налога (ст. 217.1 НК) при продаже имущества не следует путать с имущественным вычетом (ст. 220 НК).

Так, если нерезидент (как до 2021 года, так и после 2021 года) получил доход от продажи недвижимости, находящейся в собственности менее трех или пяти лет, то такой доход облагается НДФЛ по ставке 30%. В данном случае продавец не вправе применить имущественный вычет, а также уменьшить доход от продажи имущества на расходы, связанные с его приобретением.

Перерасчет НДФЛ при изменении налогового статуса

В течение года статус налогоплательщика может поменяться, например, из-за командировок. Так как от статуса зависят ставки НДФЛ и права на налоговые вычеты, при его смене сумму НДФЛ нужно пересчитать.

- Работник был нерезидентом, а стал резидентом

- Работник был резидентом, а стал нерезидентом

Если физлицо стало резидентом, то НДФЛ надо пересчитать по ставке 13%

.

- Налоговая база пересчитывается нарастающим итогом с начала года, т.е. доходы, начисленные с начала года, уменьшаются на налоговые вычеты.

- Рассчитывается НДФЛ по ставке 13%.

- Определяется сумма переплаты по НДФЛ.

- Полученная переплата засчитывается в счет НДФЛ с последующих выплат.

- Остаток налога, который не удалось зачесть до конца года, физлицо может вернуть, обратившись в налоговую инспекцию. При этом работодатель должен отразить эту сумму в справке 2-НДФЛ как излишне удержанный налог.

Дерару Жепордье с января по июнь начислялась зарплата в 30 000 руб. в месяц, с которой удерживался НДФЛ по ставке 30%. За полгода всего удержали НДФЛ в 54 000 руб. (30 000 руб. х 6 мес. х 30%). К концу июля Дерар стал налоговым резидентом РФ. Так как у работника есть ребенок, он заявил стандартный вычет в размере 1 400 руб. в месяц.

Бухгалтеру нужно пересчитать НДФЛ следующим образом:

- Определяем налоговую базу за 7 месяцев, уменьшая ее на сумму вычета: (30 000 руб. х 7 мес.) – (1 400 руб. х 7 мес.) = 200 200 руб.

- Рассчитываем налог по ставке 13%: 200 200 руб. х 13% = 26 026 руб.

- Определяем сумму переплаты по НДФЛ: 54 000 руб. — 26 026 руб. = 27 974 руб.

- Сумму переплаты засчитываем в счет уплаты НДФЛ с последующих выплат.

Если физлицо стало нерезидентом, то НДФЛ надо пересчитать по ставке 30%

.

- С начала года восстанавливаются (обнуляются) все представленные налоговые вычеты

- НДФЛ считается по ставке 30%.

- Определяется сумма доначисленного налога.

- НДФЛ нужно удержать до конца года. При невозможности удержания работодателю необходимо сообщить в НФНС.

Образец сообщения в ИФНС о невозможности удержания НДФЛ

Василисе Петровой с января по август начислялась зарплата в 20 000 руб. в месяц, с которой удерживался НДФЛ по ставке 13%. У Василисы есть ребенок, и ей предоставлялся стандартный вычет в размере 1 400 руб. За восемь месяцев удержанный НДФЛ составил 20 800 руб. (20 000 руб. х 8 мес. х 13%). К концу сентября Василиса утратила статус резидента РФ, значит зарплату за сентябрь и последующие выплаты нужно облагать НДФЛ по ставке 30%. Бухгалтеру нужно пересчитать НДФЛ следующим образом:

- Рассчитываем налоговую базу за 9 месяцев, восстанавливая с начала года представленные вычеты: (20 000 руб. х 9 мес.) = 180 000 руб.

- Определяем НДФЛ по ставке 30%: 180 000 руб. х 30% = 54 000 руб.

- Сумма доначисленного налога: (54 000 руб. – 20 800 руб.) = 33 200 руб.

- Сумму неудержанного НДФЛ нужно удерживать с последующих выплат Василисе, начиная с сентября.

Когда нерезиденты обязаны декларировать доходы?

Обязанность по декларированию доходов у нерезидентов возникает, если:

- доход получен от источников в РФ,

- и при получении дохода налоговым агентом не был удержан налог.

Если нерезидент является иностранцем на патенте, то декларацию нужно сдать при аннулировании патента, а также в случае превышения НДФЛ авансовых фиксированных платежей.

Пример заполнения декларации о доходах нерезидентом при продаже квартиры

Декларацию по форме 3-НДФЛ следует сдать до 30 апреля

, налог уплатить не позднее

15 июля

года, следующего за отчетным.

Нарушение сроков представления налоговой декларации является основанием для вынесения налоговым органом решения о взыскании штрафа от 1000 рублей.

Декларацию можно сдать:

- лично или через представителя;

- почтовым отправлением с описью вложения;

- в электронной форме.

Как посчитать 183 дня

Человек является налоговым резидентом, если он пребывает в России больше 183 дней в течение 12 следующих подряд месяцев. Число дней пребывания определяется суммированием (прямым подсчетом) всех календарных дней, в которых он находился в РФ в течение этого периода (письмо Минфина России от 8 октября 2012 г. № 03-04-05/6-1155). При их подсчете учитываются дни (календарные даты) въезда и выезда, поскольку в эти дни человек фактически находится на территории России (письмо ФНС России от 31 марта 2009 г. № 3-5-04/[email protected]).

Эти 183 дня не должны течь непрерывно (письмо ФНС России от 30 августа 2012 г. № ОА-3-13/[email protected]). Они могут прерываться на периоды отпусков, командировок и др.

При подсчете 183 дней пребывания на территории России в их количество не включается время нахождения за границей, кроме краткосрочных (менее шести месяцев) выездов для лечения и обучения – они включаются. Обязательное условие: сразу после окончания обучения или лечения работник должен вернуться в РФ (письмо Минфина России от 26 сентября 2012 г. № 03-04-05/6-1128). Но если по договору с иностранным образовательным учреждением обучение длится более шести месяцев, не учитывается при подсчете дней нахождения человека в России весь период его обучения – нахождения за пределами РФ в целях этого обучения (письмо Минфина России от 8 октября 2012 г. № 03-04-05/6-1155). Все дни, когда человек лечился за рубежом или проходил обучение, должны быть подтверждены документально: договорами с медицинскими (образовательными) организациями или справками от них с указанием времени лечения (обучения), а также копиями паспортов физлица с отметками пограничного контроля.

Никаких ограничений по возрасту человека, видам учебных заведений и изучаемых дисциплин, лечебных учреждений и видам заболеваний, странам, в которых граждане России могут обучаться или лечиться, не установлено (письмо ФНС России от 23 сентября 2008 г. № 3-5-03/[email protected]).

Важным условием для того, чтобы периоды краткосрочного (менее шести месяцев) лечения или обучения были засчитаны в период нахождения человека на территории России, является цель поездки. Если он выезжал за рубеж с иной целью, но, находясь в иностранном государстве, прошел лечение (или обучение), эти дни включить в период, подтверждающий резидентство, не получится (письмо Минфина России от 26 сентября 2012 г. № 03-04-05/6-1128).

При подсчете дней фактического пребывания человека в Российской Федерации за период следующих подряд 12 месяцев в него входит время до заключения трудового договора (письмо Минфина России от 27 ноября 2008 г. № 03-04-06-01/323). Но только в случае, если законность нахождения подтверждена документально. Если таких документов нет, подсчет 183 дней нахождения на территории РФ следует вести с первого дня работы иностранца в компании.

Читайте в бераторе

Какими документами подтвердить резидентство, читайте в Бераторе

Обратите внимание

Иностранные работники из стран – членов ЕАЭС могут претендовать на получение налоговых вычетов (в том числе на детей) только после того, как приобретут статус налогового резидента РФ, — после полугода проживания в России (письмо Минфина РФ от 9 апреля 2015 г. № 03-04-06/20223).