КБК на 2012 год

КБК на 2012 год с учетом изменений, о которых Минфин России сообщал в письме от 06.10.2011 г. № 02-04-09/4467.

| Наименование платежа | КБК для перечисления налога (сбора, др. обязательного платежа) | КБК для перечисления пени по налогу (сбору, др. обязательному платежу) | КБК для перечисления штрафа по налогу (сбору, др. обязательному платежу) |

| НДС | |||

| НДС на товары (работы, услуги), реализуемые на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| НДС на товары, ввозимые на территорию России (администратор платежей – ФНС России) | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| НДС на товары, ввозимые на территорию России (администратор платежей – ФТС России) | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| Акцизы | |||

| Акцизы на спирт этиловый (в т. ч. этиловый спирт-сырец) из пищевого сырья, производимый на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на спирт этиловый (в т. ч. этиловый спирт-сырец) из всех видов сырья, за исключением пищевого, производимый на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на спиртосодержащую продукцию, производимую на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на табачную продукцию, производимую на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на автомобильный бензин, производимый на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на прямогонный бензин, производимый на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории России (в части погашения задолженности прошлых лет, образовавшейся до 1 января 2003 года) | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на автомобили легковые и мотоциклы, производимые на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на дизельное топливо, производимое на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на вина, производимые на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на пиво, производимое на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на алкогольную продукцию с объемной долей спирта этилового свыше 25 процентов (за исключением вин), производимую на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на алкогольную продукцию с объемной долей спирта этилового свыше 9 до 25 процентов включительно (за исключением вин), производимую на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на алкогольную продукцию с объемной долей спирта этилового до 9 процентов включительно (за исключением вин), производимую на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на алкогольную продукцию с объемной долей спирта этилового свыше 9 процентов (за исключением вин) при реализации производителями, за исключением реализации на акцизные склады, в части сумм по расчетам за 2003 год | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на алкогольную продукцию с объемной долей спирта этилового свыше 9 процентов (за исключением вин) при реализации производителями на акцизные склады в части сумм по расчетам за 2003 год | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на алкогольную продукцию с объемной долей спирта этилового свыше 9 процентов (за исключением вин) при реализации с акцизных складов в части сумм по расчетам за 2003 год | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| НДФЛ | |||

| НДФЛ с доходов, полученных резидентами в виде дивидендов от долевого участия в деятельности организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| НДФЛ с доходов, полученных нерезидентами в виде дивидендов от долевого участия в деятельности российских организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| НДФЛ с доходов, облагаемых по ставке 13 процентов, за исключением доходов, полученных гражданами, зарегистрированными в качестве: – предпринимателей; – частных нотариусов; – других лиц, занимающихся частной практикой | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| НДФЛ с доходов, облагаемых по ставке 13 процентов и полученных гражданами, зарегистрированными в качестве: – предпринимателей; – частных нотариусов; – других лиц, занимающихся частной практикой | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| НДФЛ с доходов, полученных гражданами, не являющимися налоговыми резидентами России | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| НДФЛ с доходов, полученных в виде: – выигрышей и призов в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг); – процентных доходов по вкладам в банках (за исключением срочных пенсионных вкладов, внесенных на срок не менее 6 месяцев); – материальной выгоды от экономии на процентах при получении заемных (кредитных) средств | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| НДФЛ: – с доходов, полученных в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года; – с доходов учредителей доверительного управления ипотечным покрытием, которые были получены на основании приобретения ипотечных сертификатов участия и выданы управляющим ипотечным покрытием до 1 января 2007 года | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| НДФЛ с доходов, полученных нерезидентами, в отношении которых применяются налоговые ставки, установленные в соглашениях об избежании двойного налогообложения | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| ЕСН, уплачиваемый за 2009 год (в т. ч. авансовый платеж за декабрь 2009 года) | |||

| ЕСН, зачисляемый в федеральный бюджет | 182 1 0900 110 | 182 1 0900 110 | 182 1 0900 110 |

| ЕСН, зачисляемый в ФСС России | 182 1 0900 110 | 182 1 0900 110 | 182 1 0900 110 |

| ЕСН, зачисляемый в ФФОМС | 182 1 0900 110 | 182 1 0900 110 | 182 1 0900 110 |

| ЕСН, зачисляемый в ТФОМС | 182 1 0900 110 | 182 1 0900 110 | 182 1 0900 110 |

| Налог на прибыль | |||

| Налог на прибыль, зачисляемый в федеральный бюджет | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль, зачисляемый в бюджеты субъектов РФ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль для сельскохозяйственных товаропроизводителей, не перешедших на уплату ЕСХН, зачисляемый в федеральный бюджет | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль для сельскохозяйственных товаропроизводителей, не перешедших на уплату ЕСХН, зачисляемый в бюджеты субъектов РФ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль при выполнении соглашений о разделе продукции, заключенных до вступления в силу Закона от 30 декабря 1995 г. № 225-ФЗ и не предусматривающих специальные налоговые ставки для зачисления указанного налога в федеральный бюджет и бюджеты субъектов РФ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль с доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство, за исключением доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль с доходов, полученных российскими организациями в виде дивидендов от российских организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль с доходов, полученных иностранными организациями в виде дивидендов от российских организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль с доходов, полученных российскими организациями в виде дивидендов от иностранных организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Сбор за пользование объектами водных биологических ресурсов | |||

| Сбор за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Сбор за пользование объектами водных биологических ресурсов (по внутренним водным объектам) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Сбор за пользование объектами животного мира | |||

| Сбор за пользование объектами животного мира | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Водный налог | |||

| Водный налог | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| НДПИ | |||

| Нефть | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Газ горючий природный из всех видов месторождений углеводородного сырья | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Газовый конденсат из всех видов месторождений углеводородного сырья | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Налог на добычу общераспространенных полезных ископаемых | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Антрацит | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Уголь коксующийся | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Уголь бурый | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Уголь, за исключением антрацита, угля коксующегося и угля бурого | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Прочие полезные ископаемые | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Налог на добычу полезных ископаемых на континентальном шельфе России, в исключительной экономической зоне РФ, при добыче полезных ископаемых из недр за пределами территории России | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Налог на добычу полезных ископаемых в виде природных алмазов | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| ЕСХН | |||

| ЕСХН | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Единый налог при упрощенке | |||

| Единый налог при упрощенке с доходов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Единый налог при упрощенке с разницы между доходами и расходами | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Минимальный налог при упрощенке | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Налог в виде стоимости патента на упрощенке | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| ЕНВД | |||

| ЕНВД | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Транспортный налог | |||

| Транспортный налог с организаций | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Транспортный налог с физических лиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на игорный бизнес | |||

| Налог на игорный бизнес | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество организаций | |||

| Налог на имущество организаций по имуществу, не входящему в Единую систему газоснабжения | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество организаций по имуществу, входящему в Единую систему газоснабжения | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физических лиц | |||

| Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах межселенных территорий | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на недвижимость | |||

| Налог на недвижимость, взимаемый с объектов недвижимого имущества, расположенных в границах городов Великий Новгород и Тверь | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог | |||

| Земельный налог, взимаемый по ставке 0,3 процента и применяемой к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог, взимаемый по ставке 0,3 процента и применяемой к объектам налогообложения, расположенным в границах городских округов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог, взимаемый по ставке 0,3 процента и применяемой к объектам налогообложения, расположенным в границах межселенных территорий | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог, взимаемый по ставке 0,3 процента и применяемой к объектам налогообложения, расположенным в границах поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог, взимаемый по ставке 1,5 процента и применяемой к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог, взимаемый по ставке 1,5 процента и применяемой к объектам налогообложения, расположенным в границах городских округов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог, взимаемый по ставке 1,5 процента и применяемой к объектам налогообложения, расположенным в границах межселенных территорий | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог, взимаемый по ставке 1,5 процента и применяемой к объектам налогообложения, расположенным в границах поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Государственная пошлина | |||

| Государственная пошлина по делам, рассматриваемым в арбитражных судах | 182 1 0800 110 | 182 1 0800 110 | 182 1 0800 110 |

| Государственная пошлина по делам, рассматриваемым Конституционным судом РФ | 182 1 0800 110 | 182 1 0800 110 | 182 1 0800 110 |

| Государственная пошлина по делам, рассматриваемым конституционными (уставными) судами субъектов РФ | 182 1 0800 110 | 182 1 0800 110 | 182 1 0800 110 |

| Государственная пошлина по делам, рассматриваемым в судах общей юрисдикции, мировыми судьями (за исключением Верховного суда РФ) | 182 1 0800 110 | 182 1 0800 110 | 182 1 0800 110 |

| Государственная пошлина по делам, рассматриваемым Верховным судом РФ | 182 1 0800 110 | 182 1 0800 110 | 182 1 0800 110 |

| Государственная пошлина за государственную регистрацию: – организаций; – физических лиц в качестве предпринимателей; – изменений, вносимых в учредительные документы организации; – ликвидации организации и другие юридически значимые действия | 182 1 0800 110 | 182 1 0800 110 | 182 1 0800 110 |

| Государственная пошлина за право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях юридических лиц | 182 1 0800 110 | 182 1 0800 110 | 182 1 0800 110 |

| Государственная пошлина за совершение действий, связанных с лицензированием, с проведением аттестации в случаях, если такая аттестация предусмотрена законодательством РФ, зачисляемая в федеральный бюджет | 182 1 0800 110 | 182 1 0800 110 | 182 1 0800 110 |

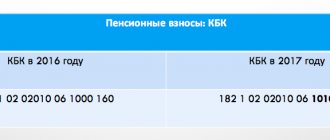

| Пенсионные взносы | |||

| Страховые взносы на обязательное пенсионное страхование, уплачиваемые в 2010 году и зачисляемые в Пенсионный фонд РФ на выплату страховой части трудовой пенсии | 392 1 0200 160 | 392 1 0200 160 | 392 1 0200 160 |

| Страховые взносы на обязательное пенсионное страхование, уплачиваемые в 2010 году и зачисляемые в Пенсионный фонд РФ на выплату накопительной части трудовой пенсии | 392 1 0200 160 | 392 1 0200 160 | 392 1 0200 160 |

| Страховые взносы на обязательное пенсионное страхование в размере, определяемом исходя из стоимости страхового года, уплачиваемые в 2010 году и зачисляемые в Пенсионный фонд РФ на выплату страховой части трудовой пенсии | 392 1 0200 160 | 392 1 0200 160 | 392 1 0200 160 |

| Страховые взносы на обязательное пенсионное страхование в размере, определяемом исходя из стоимости страхового года, уплачиваемые в 2010 году и зачисляемые в Пенсионный фонд РФ на выплату накопительной части трудовой пенсии | 392 1 0200 160 | 392 1 0200 160 | 392 1 0200 160 |

| Страховые взносы на обязательное пенсионное страхование, уплачиваемые за декабрь 2009 года и зачисляемые в Пенсионный фонд РФ на выплату страховой части трудовой пенсии | 182 1 0200 160 | 182 1 0200 160 | 182 1 0200 160 |

| Страховые взносы на обязательное пенсионное страхование, уплачиваемые за декабрь 2009 года и зачисляемые в Пенсионный фонд РФ на выплату накопительной части трудовой пенсии | 182 1 0200 160 | 182 1 0200 160 | 182 1 0200 160 |

| Взносы на обязательное социальное страхование | |||

| Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний | 393 1 0200 160 | 393 1 0200 160 | 393 1 0200 160 |

| Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством | 393 1 0200 160 | 393 1 0200 160 | 393 1 0200 160 |

| Взносы на обязательное медицинское страхование | |||

| Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования | 392 1 020 160 | 392 1 020 160 | 392 1 020 160 |

| Страховые взносы на обязательное медицинское страхование неработающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования | 392 1 0200 160 | 392 1 0200 160 | 392 1 0200 160 |

| Платежи за пользование недрами | |||

| Регулярные платежи за пользование недрами при пользовании недрами (ренталс) на территории Российской Федерации | 182 1 1200 120 | 182 1 1200 120 | 182 1 1200 120 |

| Регулярные платежи за пользование недрами (ренталс) при пользовании недрами на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и за пределами Российской Федерации на территориях, находящихся под юрисдикцией Российской Федерации | 182 1 1200 120 | 182 1 1200 120 | 182 1 1200 120 |

| Платежи за пользование природными ресурсами | |||

| Наименование платежа | КБК для перечисления платежа | ||

| Плата за негативное воздействие на окружающую среду | 498 1 1200 120 | ||

| Плата за пользование водными биологическими ресурсами по межправительственным соглашениям | 076 1 1200 120 | ||

| Плата за пользование водными объектами, находящимися в федеральной собственности | 052 1 1200 120 | ||

| Доходы от проведения аукционов по продаже долей в общем объеме квот на вылов (добычу) водных биологических ресурсов, вновь разрешаемых к использованию в промышленных целях, а также во вновь осваиваемых районах промысла | 076 1 1200 120 | ||

| Доходы, полученные от применения рыночного механизма оборота долей, определяемых федеральными органами исполнительной власти, в общем объеме квот на вылов (добычу) водных биологических ресурсов | 076 1 1200 120 | ||

| Доходы от оказания платных услуг и компенсации затрат государства | |||

| Наименование платежа | КБК для перечисления платежа | ||

| Плата за предоставление информации, содержащейся в Едином государственном реестре налогоплательщиков | 182 1 1300 130 | ||

| Плата за предоставление сведений и документов, содержащихся в ЕГРЮЛ и ЕГРИП | 182 1 1300 130 | ||

| Штрафы, санкции, платежи за возмещение ущерба | |||

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьями 116, 117, 118, пунктами 1 и 2 статьи 120, статьями125, 126, 128, 129, 129.1, 132, 133, 134, 135, 135.1 Налогового кодекса РФ | 182 1 1600 140 | ||

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьей 129.2 Налогового кодекса РФ | 182 1 1600 140 | ||

| Денежные взыскания (штрафы) за административные правонарушения в области налогов и сборов, предусмотренные КоАП РФ | 182 1 1600 140 | ||

| Денежные взыскания (штрафы) за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт | 182 1 1600 140 (в ФНС России) 188 1 1600 140 (в МВД РФ) | ||

| Денежные взыскания (штрафы) за административные правонарушения в области государственного регулирования производства и оборота этилового спирта, алкогольной, спиртосодержащей и табачной продукции | 141 1 1600 140 (в Роспотребнадзор) 182 1 1600 140 (в ФНС России) 188 1 1600 140 (в МВД РФ) | ||

| Денежные взыскания (штрафы) за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций | 182 1 1600 140 (в ФНС России) 188 1 1600 140 (в МВД РФ) | ||

Для информации:

Справочник кодов бюджетной классификации КБК на 2013 год утвержденный приказом Минфина России от 21.12.2012 № 171н Быстрый поиск коды КБК для юридических лиц(ООО, ЗАО) на 2013 год Быстрый поиск коды КБК для ИП на 2013 год

Сроки перечисления

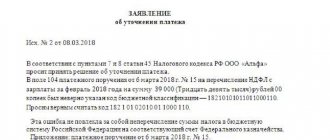

Срок уплаты сбора указан в ч. 6 ст. 226 НК РФ — не позднее дня, следующего за днем выплаты суммы дохода налогоплательщику. В соответствии с письмом ФНС №БС-4-11/320 от 15.01.2016 налог с аванса не уплачивается, исключение — случай перечисления аванса в последний день месяца. Отпускные и больничные пособия тоже облагаются этим обязательным сбором, но уплачивается он уже не позднее последнего дня месяца, в котором были выплачены налогоплательщику. Посчитать сумму налога можно при помощи калькулятора.

Как заполнить платежку

Форма документа утверждена Положением ЦБ РФ №383 от 19.06.2012, порядок заполнения — приказом Минфина №107н от 12.11.2013.

Утвержденный образец формы разбит на поля, каждое из которых имеет свое значение. Основные поля заполняются следующим образом:

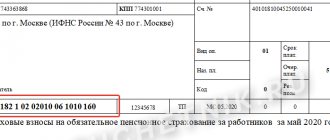

- в поле 16 указывается наименование получателя, для ИФНС проставляется не только наименование отделения, но и сокращенное название органа Федерального казначейства;

- в 18 — вид операции; ставится 01, так как выполняется операция по перечислению средств по поручению;

- в 21 указывается код 05, обозначающий очередность в соответствии с нормами НК РФ;

- поле 22 предназначено для значения кода УИП; если ИФНС отдельно не указала значение, в требовании ставится 0;

- 101 отведено для обозначения статуса плательщика: 09 — ИП, платящий за себя, 02 — налоговый агент (им может быть как юрлицо, так и ИП);

- 102 — это КПП плательщика; если подразделению организации присвоен КПП, он ставится в платежках о переводе денег за сотрудников этого подразделения;

- в 104 проставляется КБК;

- в 107 — за какой месяц произведен платеж.