Налоги и взносы

Наталья Васильева

Аттестованный налоговый консультант

Актуально на 26 октября 2019

Практически все ИП, независимо от наличия наемных работников, размера дохода и видов деятельности, обязаны уплачивать страховые взносы за себя. Уплата средств на собственное страхование производится на определенные реквизиты. Рассмотрим, на какие КБК нужно перечислять страховые взносы за себя предпринимателям в 2020 году.

Размеры платежей

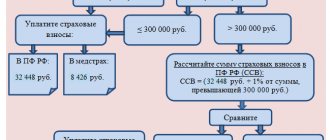

Совокупный обязательный фиксированный платеж по страховым взносам ИП за 2021 г. – 40 874 руб. Он включает взнос на ОПС – 32 448 руб. и взнос на ОМС – 8426 руб. (пп. 1, 2 п. 1 ст. 430 НК РФ).

Срок уплаты фиксированного платежа за 2021 г. – не позднее 31.12.2020. Вы можете уплатить взносы частями в течение года или единовременно. Взносы на ОПС и ОМС перечислите в ИФНС двумя отдельными платежками:

- ;

- Пример платежки с доходов 1 процент в 2020 году.

КБК фиксированного взноса на ОПС – 182 1 02 02140 06 1110 160.

КБК фиксированного взноса на ОМС – 182 1 02 02103 08 1013 160.

| Вид взноса | КБК |

| Страховые взносы на ОПС за себя (в.ч. 1%-ные взносы) | 182 1 0210 160 |

| Страховые взносы на ОМС за себя | 182 1 0213 160 |

Если взнос уплачен на неверный КБК, он «зависнет» в невыясненных платежах. Налоговая его не увидит и может начислить пени на сумму задолженности. Однако это незаконно — ведь ошибка в КБК не является основанием для признания обязанности по уплате взноса неисполненной (Письмо ФНС России от 10.10.2016 № СА-4-7/).

Если вы ошиблись с КБК, составьте заявление на розыск (уточнение) платежа. В заявлении укажите вид страхового взноса, КБК на который он был уплачен и налоговый период (год, за который он платился). К заявлению необходимо приложить документ, подтверждающий уплату этого взноса.

ИМЕЙТЕ В ВИДУ

Федеральный закон от 08.06.2020 № 172-ФЗ для пострадавших от коронавируса ИП снизил на 1 МРОТ размер ежемесячных фиксированных взносов на ОПС (за себя) на весь 2021 год – с 32 448 руб. до 20 318 рублей. Подробнее об этом см. “Особенности уплаты страховых взносов организациями и ИП за 2 квартал 2020 года“.

Небольшие пояснения о применении КБК при отсутствии наемных сотрудников

Если у индивидуального предпринимателя нет работников, он все равно должен уплачивать взносы во внебюджетные фонды за самого себя. Обязательные платежи включают перечисления в Пенсионный фонд и в Фонд обязательного медицинского страхования.

ОБРАТИТЕ ВНИМАНИЕ! В 2021 году в коды бюджетной классификации на перечисление платежей в Пенсионный фонд и на обязательное медицинское страхование внесены изменения! Платеж в Пенсионный фонд разделен на два разных КБК, изменена нумерация некоторых подвидов в кодах (регистры с 14-по 17).

Уплата взноса в ПФР

Фиксированная сумма взноса зависит от того, превысил ли доход ИП предельную величину, предусмотренную ст.14 ФЗ № 212 от 24.06.2009 г., а именно 300 тыс. руб. Сумма рассчитывается на основе МРОТ.

- Если доход находится в рамках этой величины, в платежном поручении нужно указать КБК 392 10200 160.

- Если доход задекларирован свыше предельной величины, то на превышенную сумму исчисляется сбор, платить который нужно по КБК 392 10200 160.

Уплата пеней и процентов в ПФР

Если взнос был просрочен, то за каждый упущенный день начисляется пеня и штраф за просрочку. Оплачивать их нужно по различным КБК, зависящем от величины дохода: во внимание принимается, «вписывается» ли доход в лимит 300 тыс. руб., установленный законодательством.

1. Доход не превышает лимита в 300 тыс. руб.:

- пени – КБК 392 1 0200 160;

- штраф – КБК 392 1 0200 160.

2. Доход превышает установленный предел:

- пени – КБК 392 1 0200 160;

- штраф – КБК 392 1 0200 160.

Уплата взноса в ФФОМС

Платежи в фонд обязательного медстрахования зачисляются в федеральный бюджет в фиксированном размере в зависимости от МРОТ по КБК 392 1 0211 160.

Подводим итоги

- В 2021 году ИП должны уплатить взносы за собственное пенсионное и медицинское страхование в сумме 40 874 руб.

- Штрафы за неуплату фиксированных взносов на ОПС и ОМС неправомерны.

- Граждане и ИП, являющиеся плательщиками НПД, обязательные страховые взносы не уплачивают.

- Обязанность по уплате взносов считается исполненной даже, если ИП уплатил их на неверный КБК. Для уточнения платежа подайте в ИФНС соответствующее заявление.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Какие взносы платят ИП?

В главе 34 Налогового кодекса определены все параметры исчисления страховых взносов, по каким тарифам производятся и в каком порядки уплачиваются во внебюджетные фонды: пенсионный и социального страхования. Согласно писем Минфина от 12.02.2018 № 03-1507/8369 и от 06.02.2018 № 03-15-05/6891, в обязанность индивидуальный предприниматель входит уплата за себя:

- фиксированного платежа, устанавливаемого в твердой сумме, не зависящего от факта получения и размера дохода.

Не освобождается от уплаты взносов предприниматель, имеющий на руках свидетельство, но не осуществлявший деятельность по каким-либо причинам;

- дополнительную сумму, направляемую на ОПС с полученного годового дохода, который окажется выше 300 тысяч рублей.

В случае привлечения наемных работников предприниматель обязан рассчитывать и уплачивать взносы за них в порядке, определенном для страхователей.

Если обнаружена ошибка в КБК

Нередко после перечисления обязательного платежа предприниматели в реквизитах находят ошибки. Чем грозит неверный КБК:

- по фиксированным взносам будет числиться недоимка, которую ИФНС постарается взыскать;

- на сумму образовавшейся задолженности начисляются пени.

Но ошибка в КБК не считается критичной. Чтобы ее исправить, достаточно в ИФНС направить заявление об уточнении платежа с приложением платежного поручения, которым перечислялся страхвзнос. Сделать это позволяет п. 7 ст. 45 НК РФ. При этом пени должны пересчитать, учитывая фактический день уплаты.

Коды бюджетной классификации по налогам на 2020-2021 годы

КБК по налогам, указанным в таблицах ниже, в последние годы не изменялись (одинаковые для 2021 и 2021 годов). Чтобы вы легко и быстро нашли нужный вам КБК (из наиболее востребованных), мы разделили их на группы:

Таблица КБК по НДФЛ на 2020-2021 годы

| НДФЛ с доходов сотрудников | 182 1 0100 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 0100 110 |

| Штраф по НДФЛ с доходов сотрудников | 182 1 0100 110 |

| НДФЛ с доходов ИП на ОСНО | 182 1 0100 110 |

| Пени по НДФЛ с доходов ИП на ОСНО | 182 1 0100 110 |

| Штраф по НДФЛ с доходов ИП на ОСНО | 182 1 0100 110 |

Таблица КБК по налогу на прибыль

| Назначение платежа | Обязательный платеж | Пени | Штраф |

| В федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| В бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| В федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| В бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 11 |

| При выполнении соглашений о разделе продукции, заключенных до 21.10.2011 (до вступления в силу закона от 30.12.1995 № 225-ФЗ) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С доходов российских организаций в виде дивидендов от российских организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С доходов иностранных организаций в виде дивидендов от российских организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С дивидендов от иностранных организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С процентов по государственным и муниципальным ценным бумагам | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С прибыли контролируемых иностранных компаний | с прибыли контролируемых иностранных компаний | с прибыли контролируемых иностранных компаний | с прибыли контролируемых иностранных компаний |

КБК по НДС

| Вид платежа | Налог | Пени | Штраф |

| НДС на товары (работы, услуги), реализуемые на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| НДС на товары, ввозимые на территорию России (из Республик Беларусь и Казахстан) | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| НДС на товары, ввозимые на территорию России (администратор платежей — ФТС России) | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

Об алгоритмах расчета фиксированных платежей читайте в статье «КБК — фиксированный платеж в Пенсионный фонд в 2021 — 2021 годах для ИП за себя».

Что делать, если в КБК при оплате налога или взноса допустили ошибку? Ответ на этот вопрос узнайте в Готовом решении от КонсультантПлюс, получив пробный бесплатный доступ к системе.

КБК 2020-2021 для спецрежимов (упрощенки, вмененки, патента, сельхозналога), торгового сбора и налога на игорный бизнес будут такими:

| Наименование КБК 2020-2021 | КБК для перечисления налога или взноса | КБК для пени | КБК для штрафа |

| Единый налог при УСН «доходы» | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Единый налог при УСН «доходы минус расходы» (в т. ч. минимальный налог) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Торговый сбор | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Патент (бюджет городского округа) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Патент (бюджет муниципального района) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Патент (для жителей Москвы, Санкт-Петербурга, Севастополя) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Налог на игорный бизнес | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

КБК для имущественных налогов (транспортного, земельного, налога на имущество)

| Наименование КБК | КБК для перечисления налога или взноса | КБК для пени | КБК для штрафа |

| Транспортный налог для юрлиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Транспортный налог для физлиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог для юрлиц (для Москвы, Санкт-Петербурга, Севастополя) | 182 1 06 06 031 03 1000 110 | 182 1 06 06 031 03 2100 110 | 182 1 06 06 031 03 3000 110 |

| Налог с земли в границах городских округов для юрлиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог с земли в границах межселенных территорий для юрлиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог с земли в границах сельских поселений для юрлиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог с земли в границах городских поселений для юрлиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог за участки в границах городских округов с внутригородским делением для юрлиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог за участки в границах внутригородских районов для юрлиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физлиц (для Москвы, Санкт-Петербурга, Севастополя) | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физлиц, расположенное в границах городских округов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физлиц, расположенное в границах межселенных территорий | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физлиц, расположенное в границах сельских поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физлиц, расположенное в границах городских поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество организаций (не входящее в единую систему газоснабжения) | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество организаций, входящее в единую систему газоснабжения | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

В КБК для акцизных сборов ряд изменений есть, но основные коды остались такими же:

| Наименование КБК | КБК для перечисления налога или взноса | КБК для пени | КБК для штрафа |

| Акцизы на этиловый спирт российского производства из пищевого сырья (кроме перечисленных в следующих пунктах) | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на этиловый спирт российского производства из пищевого сырья (дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового) | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на этиловый спирт российского производства из непищевого сырья | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на спиртосодержащую продукцию российского производства | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на российское пиво | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на российскую алкогольную продукцию с долей этилового спирта больше 9% (за исключением пива и разнообразных вин) | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на российскую алкогольную продукцию с долей этилового спирта до 9% (за исключением пива и разнообразных вин) | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на российские вина | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на российский автомобильный бензин | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на российское дизельное топливо | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

Виды фиксированных взносов в 2021 году

Гражданин, работающий в качестве индивидуального предпринимателя, должен производить отчисления на собственное страхование. Это его обязанность, которая возникает с момента регистрации в качестве ИП и прекращается только после снятия с налогового учета.

Предприниматель может не платить страховые взносы, если не ведет деятельность в период (п. 7 ст. 430 НК РФ):

- ухода за ребенком до 1,5 лет;

- прохождения воинской службы;

- ухода за инвалидом I группы, ребенком-инвалидом или лицом, достигшим возраста 80 лет.

Указанные периоды времени нужно подтвердить документально. Перечень необходимых документов приведен в Постановлении Правительства РФ от 02.10.2014 № 1015.

Граждане, являющиеся плательщиками налога на профессиональный доход (самозанятые), в том числе и ИП, перешедшие на этот режим, обязательные страховые взносы не уплачивают.

В 2021 году ИП должен уплатить за себя:

- Взнос на обязательное пенсионное страхование (ОПС) — если доход не превысил 300 000 руб.