Справочник кодов бюджетной классификации КБК на 2013 год

Представляем Вашему вниманию справочник кодов бюджетной классификации КБК на 2013 год утвержденный приказом Минфина России от 21.12.2012 № 171н.

Быстрый поиск коды КБК для юридических лиц на 2013 год Быстрый поиск коды КБК для ИП на 2013 год

Справочник кодов бюджетной классификации КБК на 2013 год

| Наименование платежа | КБК для перечисления налога (сбора, др. обязательного платежа) | КБК для перечисления пени по налогу (сбору, др. обязательному платежу) | КБК для перечисления штрафа по налогу (сбору, др. обязательному платежу) |

| НДС | |||

| НДС на товары (работы, услуги), реализуемые на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| НДС на товары, ввозимые на территорию России (из Республик Беларусь и Казахстан) | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| НДС на товары, ввозимые на территорию России (администратор платежей – ФТС России) | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

| Акцизы | |||

| Акцизы на этиловый спирт из пищевого сырья (за искл. дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), производимый на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на этиловый спирт из непищевого сырья, производимый на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый), производимый на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на спиртосодержащую продукцию, производимую на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на табачную продукцию, производимую на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на автомобильный бензин, производимый на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на прямогонный бензин, производимый на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории России (в части погашения задолженности прошлых лет, образовавшейся до 1 января 2003 года) | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на автомобили легковые и мотоциклы, производимые на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на дизельное топливо, производимое на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, производимые на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на пиво, производимое на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на алкогольную продукцию с объемной долей этилового спирта до 9 процентов включительно (за исключением пива, напитков, изготавливаемых на основе пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на алкогольную продукцию с объемной долей спирта этилового свыше 9 процентов (за исключением вин) при реализации производителями, за исключением реализации на акцизные склады, в части сумм по расчетам за 2003 год | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на алкогольную продукцию с объемной долей спирта этилового свыше 9 процентов (за исключением вин) при реализации производителями на акцизные склады в части сумм по расчетам за 2003 год | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на алкогольную продукцию с объемной долей спирта этилового свыше 9 процентов (за исключением вин) при реализации с акцизных складов в части сумм по расчетам за 2003 год | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Акцизы на топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия, производимое на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| НДФЛ | |||

| НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса РФ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: – предпринимателей; – частных нотариусов; – других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса РФ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 Налогового кодекса РФ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| НДФЛ в виде фиксированных авансовых платежей с доходов, полученных нерезидентами, ведущими трудовую деятельность по найму у граждан на основании патента в соответствии со статьей 227.1 Налогового кодекса РФ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль | |||

| Налог на прибыль, зачисляемый в федеральный бюджет | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль, зачисляемый в бюджеты субъектов РФ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль при выполнении соглашений о разделе продукции, заключенных до вступления в силу Закона от 30 декабря 1995 г. № 225-ФЗ и не предусматривающих специальные налоговые ставки для зачисления указанного налога в федеральный бюджет и бюджеты субъектов РФ | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль с доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство, за исключением доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль с доходов, полученных российскими организациями в виде дивидендов от российских организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль с доходов, полученных иностранными организациями в виде дивидендов от российских организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль с доходов, полученных российскими организациями в виде дивидендов от иностранных организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Налог на прибыль с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| Сбор за пользование объектами водных биологических ресурсов | |||

| Сбор за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Сбор за пользование объектами водных биологических ресурсов (по внутренним водным объектам) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Сбор за пользование объектами животного мира | |||

| Сбор за пользование объектами животного мира | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Водный налог | |||

| Водный налог | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| НДПИ | |||

| Нефть | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Газ горючий природный из всех видов месторождений углеводородного сырья | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Газовый конденсат из всех видов месторождений углеводородного сырья | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Налог на добычу общераспространенных полезных ископаемых | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Налог на добычу прочих полезных ископаемых (за исключением полезных ископаемых в виде природных алмазов) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Налог на добычу полезных ископаемых на континентальном шельфе России, в исключительной экономической зоне РФ, при добыче полезных ископаемых из недр за пределами территории России | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Налог на добычу полезных ископаемых в виде природных алмазов | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Налог на добычу полезных ископаемых в виде угля | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| ЕСХН | |||

| ЕСХН | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| ЕСХН (за налоговые периоды, истекшие до 1 января 2011 года) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Единый налог при упрощенке | |||

| Единый налог при упрощенке с доходов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Единый налог при упрощенке с доходов (за налоговые периоды, истекшие до 1 января 2011 года) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Единый налог при упрощенке с разницы между доходами и расходами | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Единый налог при упрощенке с разницы между доходами и расходами (за налоговые периоды, истекшие до 1 января 2011 года) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Минимальный налог при упрощенке | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Минимальный налог при упрощенке (уплаченный (взысканный) за налоговые периоды, истекшие до 1 января 2011 года) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Налог, взимаемый в связи с применением патента, зачисляемый в бюджеты городских округов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Налог, взимаемый в связи с применением патента, зачисляемый в бюджеты муниципальных районов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| ЕНВД | |||

| ЕНВД | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| ЕНВД (за налоговые периоды, истекшие до 1 января 2011 года) | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| Транспортный налог | |||

| Транспортный налог с организаций | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Транспортный налог с физических лиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на игорный бизнес | |||

| Налог на игорный бизнес | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество организаций | |||

| Налог на имущество организаций, не входящее в Единую систему газоснабжения | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество организаций, входящее в Единую систему газоснабжения | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физических лиц | |||

| Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах городских округов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах межселенных территорий | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на имущество физических лиц, взимаемый по ставкам, применяемым к объектам налогообложения, расположенным в границах поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Налог на недвижимость | |||

| Налог на недвижимость, взимаемый с объектов недвижимого имущества, расположенных в границах городов Великий Новгород и Тверь | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог | |||

| Земельный налог, взимаемый по ставке 0,3 процента и применяемой к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог, взимаемый по ставке 0,3 процента и применяемой к объектам налогообложения, расположенным в границах городских округов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог, взимаемый по ставке 0,3 процента и применяемой к объектам налогообложения, расположенным в границах межселенных территорий | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог, взимаемый по ставке 0,3 процента и применяемой к объектам налогообложения, расположенным в границах поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог, взимаемый по ставке 1,5 процента и применяемой к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог, взимаемый по ставке 1,5 процента и применяемой к объектам налогообложения, расположенным в границах городских округов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог, взимаемый по ставке 1,5 процента и применяемой к объектам налогообложения, расположенным в границах межселенных территорий | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог, взимаемый по ставке 1,5 процента и применяемой к объектам налогообложения, расположенным в границах поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| Земельный налог (по обязательствам, возникшим до 1 января 2006 года), мобилизуемый на территориях внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга | 182 1 0900 110 | 182 1 0900 110 | 182 1 0900 110 |

| Земельный налог (по обязательствам, возникшим до 1 января 2006 года), мобилизуемый на территориях городских округов | 182 1 0900 110 | 182 1 0900 110 | 182 1 0900 110 |

| Земельный налог (по обязательствам, возникшим до 1 января 2006 года), мобилизуемый на межселенных территориях | 182 1 0900 110 | 182 1 0900 110 | 182 1 0900 110 |

| Земельный налог (по обязательствам, возникшим до 1 января 2006 года), мобилизуемый на территориях поселений | 182 1 0900 110 | 182 1 0900 110 | 182 1 0900 110 |

| Государственная пошлина | |||

| Государственная пошлина по делам, рассматриваемым в арбитражных судах | 182 1 0800 110 | — | — |

| Государственная пошлина по делам, рассматриваемым Конституционным судом РФ | 182 1 0800 110 | — | — |

| Государственная пошлина по делам, рассматриваемым конституционными (уставными) судами субъектов РФ | 182 1 0800 110 | — | — |

| Государственная пошлина по делам, рассматриваемым в судах общей юрисдикции, мировыми судьями (за исключением Верховного суда РФ) | 182 1 0800 110 | — | — |

| Государственная пошлина по делам, рассматриваемым Верховным судом РФ | 182 1 0800 110 | — | — |

| Государственная пошлина за государственную регистрацию: – организаций; – физических лиц в качестве предпринимателей; – изменений, вносимых в учредительные документы организации; – ликвидации организации и другие юридически значимые действия | 182 1 0800 110 | — | — |

| Государственная пошлина за право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях юридических лиц | 182 1 0800 110 | — | — |

| Государственная пошлина за совершение действий, связанных с лицензированием, с проведением аттестации в случаях, если такая аттестация предусмотрена законодательством РФ, зачисляемая в федеральный бюджет | 182 1 0800 110 | — | — |

| Прочие государственные пошлины за государственную регистрацию, а также совершение прочих юридически значимых действий | 182 1 0839 110 | — | — |

| Государственная пошлина за повторную выдачу свидетельства о постановке на учет в налоговом органе | 182 1 0800 110 | — | — |

| Пенсионные взносы | |||

| Страховые взносы на обязательное пенсионное страхование, зачисляемые в Пенсионный фонд РФ на выплату страховой части трудовой пенсии | 392 1 0200 160 | 392 1 0200 160 | 392 1 0200 160 |

| Страховые взносы на обязательное пенсионное страхование, зачисляемые в Пенсионный фонд РФ на выплату накопительной части трудовой пенсии | 392 1 0200 160 | 392 1 0200 160 | 392 1 0200 160 |

| Страховые взносы на обязательное пенсионное страхование в размере, определяемом исходя из стоимости страхового года, зачисляемые в ПФР на выплату страховой части трудовой пенсии (за расчетные периоды, истекшие до 1 января 2013 года) | 392 1 0200 160 | 392 1 0200 160 | 392 1 0200 160 |

| Страховые взносы на обязательное пенсионное страхование в размере, определяемом исходя из стоимости страхового года, зачисляемые в ПФР на выплату накопительной части трудовой пенсии (за расчетные периоды, истекшие до 1 января 2013 года) | 392 1 0200 160 | 392 1 0200 160 | 392 1 0200 160 |

| Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой части трудовой пенсии | 392 1 0200 160 | 392 1 0200 160 | 392 1 0200 160 |

| Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату накопительной части трудовой пенсии | 392 1 0200 160 | 392 1 0200 160 | 392 1 0200 160 |

| Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на вредных условиях (пп. 1 п. 1 ст. 27 Федерального закона «О трудовых пенсиях в РФ»), зачисляемые в ПФР на выплату страховой части трудовой пенсии | 392 1 0200 160 | 392 1 0200 160 | 392 1 0200 160 |

| Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на тяжелых видах работ (пп. 2-18 п. 1 ст. 27 Федерального закона «О трудовых пенсиях в РФ»), зачисляемые в ПФР на выплату страховой части трудовой пенсии | 392 1 0200 160 | 392 1 0200 160 | 392 1 0200 160 |

| Дополнительные страховые взносы в Пенсионный фонд РФ на накопительную часть трудовой пенсии, перечисляемые работодателем из дохода сотрудника | 392 1 0200 160 | – | – |

| Дополнительные страховые взносы в Пенсионный фонд РФ на накопительную часть трудовой пенсии, уплачиваемые работодателем в пользу застрахованных лиц | 392 1 0200 160 | – | – |

| Взносы организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации, зачисляемые в Пенсионный фонд РФ на выплату доплат к пенсии | 392 1 0200 160 | 392 1 0200 160 | 392 1 0200 160 |

| Взносы на обязательное социальное страхование | |||

| Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний | 393 1 0200 160 | 393 1 0200 160 | 393 1 0200 160 |

| Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством | 393 1 0200 160 | 393 1 0200 160 | 393 1 0200 160 |

| Взносы на обязательное медицинское страхование | |||

| Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в ФФОМС | 392 1 0211 160 | 392 1 0211 160 | 392 1 0211 160 |

| Страховые взносы на обязательное медицинское страхование работающего населения, ранее зачислявшиеся в ТФОМС (за расчетные периоды до 2012 года) | 392 1 0212 160 | 392 1 0212 160 | 392 1 0212 160 |

| Платежи за пользование недрами | |||

| Регулярные платежи за пользование недрами при пользовании недрами (ренталс) на территории Российской Федерации | 182 1 1200 120 | 182 1 1200 120 | 182 1 1200 120 |

| Регулярные платежи за пользование недрами (ренталс) при пользовании недрами на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и за пределами Российской Федерации на территориях, находящихся под юрисдикцией Российской Федерации | 182 1 1200 120 | 182 1 1200 120 | 182 1 1200 120 |

| Платежи за пользование природными ресурсами | |||

| Наименование платежа | КБК для перечисления платежа | ||

| Плата за негативное воздействие на окружающую среду Плата за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами | 048 1 1200 120 | ||

| Плата за выбросы загрязняющих веществ в атмосферный воздух передвижными объектами | 048 1 1200 120 | ||

| Плата за выбросы загрязняющих веществ в водные объекты | 048 1 1200 120 | ||

| Плата за размещение отходов производства и потребления | 048 1 1200 120 | ||

| Плата за иные виды негативного воздействия на окружающую среду | 048 1 1200 120 | ||

| Плата за пользование водными биологическими ресурсами по межправительственным соглашениям | 076 1 1200 120 | ||

| Плата за пользование водными объектами, находящимися в федеральной собственности | 052 1 1200 120 | ||

| Доходы в виде платы за предоставление рыбопромыслового участка, полученной от победителя конкурса на право заключения договора о предоставлении рыбопромыслового участка | 076 1 1200 120 | ||

| Доходы, полученные от продажи на аукционе права на заключение договора о закреплении долей квот добычи (вылова) водных биологических ресурсов или договора пользования водными биологическими ресурсами, находящимися в федеральной собственности | 076 1 1200 120 | ||

| Доходы от оказания платных услуг и компенсации затрат государства | |||

| Наименование платежа | КБК для перечисления платежа | ||

| Плата за предоставление информации, содержащейся в Едином государственном реестре налогоплательщиков | 182 1 1300 130 | ||

| Плата за предоставление сведений и документов, содержащихся в ЕГРЮЛ и ЕГРИП | 182 1 1300 130 | ||

| Плата за предоставление информации из реестра дисквалифицированных лиц | 182 1 1300 130 | ||

| Штрафы, санкции, платежи за возмещение ущерба | |||

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные ст. 116, 118, п. 2 ст. 119, ст. 119.1, п. 1 и 2 ст. 120, ст. 125, 126, 128, 129, 129.1, ст. 129.4, 132, 133, 134, 135, 135.1 и 135.2, а также штрафы, взыскание которых осуществляется на основании ранее действовавшей ст. 117 НКРФ | 182 1 1600 140 | ||

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьей 129.2 НК РФ | 182 1 1600 140 | ||

| Денежные взыскания (штрафы) за административные правонарушения в области налогов и сборов, предусмотренные Кодексом Российской Федерации об административных правонарушениях | 182 1 1600 140 | ||

| Денежные взыскания (штрафы) за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт | 182 1 1600 140 | ||

| Денежные взыскания (штрафы) за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций | 182 1 1600 140 | ||

Для информации:

Справочник кодов бюджетной классификации КБК на 2012 год с учетом изменений, о которых Минфин России сообщал в письме от 06.10.2011 г. № 02-04-09/4467

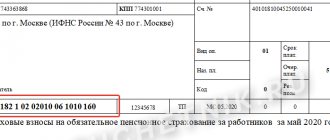

Платежка по НДФЛ 2021

Далее приведем возможный образец платежки по НДФЛ в 2021 году:

КБК по всем налогам и взносам в 2021 году есть в системе Консультант+

Полный и бесплатный доступ к системе на 2 дня.

Читать также

26.12.2019

Сроки перечисления

По общему правилу, налог на доходы физических лиц оплачивается не позже дня, следующего за датой перечисления заработной платы сотрудникам. К примеру, зарплату за январь 2021 года бухгалтер закрыл 31.01.2019. Денежные средства выплачены сотрудникам 05.02.2019, а значит, НДФЛ должен быть удержан 05.02.2019 и перечислен в бюджет до 06.02.2019.

В том случае, когда речь идет о начислении отпускных или разного рода пособий (по временной нетрудоспособности, по уходу за заболевшим ребенком), действуют иные правила. Налог надлежит перечислить в бюджетную систему РФ в срок до конца (последнего дня) месяца, в котором производилось начисление и выплата по отпуску или больничному. То есть если работник уходит в отпуск с 21.02.2019, отпускные ему перечислили вместе с авансовой выплатой 15.02.2019. Соответственно, подоходный налог был удержан 15.02 и должен быть перечислен до 28.02.2019.

Обращаем ваше внимание, что для расчета подоходного сбора можно использовать специальный онлайн-калькулятор.

Порядок перечисления

При оплате НДФЛ налогоплательщик должен следовать определенным правилам.

В первую очередь запрещено нарушать установленные сроки оплаты. То есть подоходный налог должен быть отправлен в ИФНС не позднее дня, следующего за уплатой дохода сотруднику (по общему правилу), или не позже последнего дня месяца, в котором служащему были начислены и оплачены отпускные или выплаты пособий.

Также бухгалтерам надлежит каждый квартал составлять отчет по форме 6-НДФЛ и предоставлять его в территориальную ИФНС. В этом отчете отражаются все начисления по каждому сотруднику организации.

ВАЖНО!

НДФЛ необходимо ежемесячно перечислять в ту налоговую инспекцию, в которой юридическое лицо зарегистрировано (абз. 1 п. 7 ст. 226 .

Что делать, если неправильно указан код

Если код бюджетной классификации будет указан не верно, то деньги попадут на другой счет, это приведет к образованию недоимки по НДФЛ, что в свою очередь грозит пеней и штрафом.

В письме Минфина № 03–02–07/1/2145 сказано, чтобы исправить допущенную ошибку нужно составить заявление на уточнение КБК платежа и отправить в свою ИФНС.

Повторно перечислять платеж не нужно, после получения заявления от вас ФНС сама перенаправит взнос на правильный счет.