В просторах законодательства РФ агентский договор был урегулирован менее двух десятилетий назад. Однако его молодость, относительно других посреднических договоров, сегодня никоим образом не сказывается на популярности для лиц, ведущих коммерческую деятельность.

Агентский договор — это договор, согласно которому одна из сторон, именуемая агент, за вознаграждение обязуется совершать юридические и иные действия от своего имени, но за счет другой стороны, именуемой принципал, либо же от имени и за счет принципала.

Правоотношения, возникающие при заключении договора агентирования, носят длящийся характер, значит, агент обязуется именно совершать для принципала оговоренные действия.

Являясь видом гражданско-правовой сделки, агентский договор наделяет договаривающиеся стороны правами и обязанностями.

Агентский договор — правовые основы, структура

Правила заключения агентского договора и порядок его применения на практике регламентированы положениями главы 52 ГК РФ. Согласно положениям ст. 1005 ГК, агентский договор — это соглашение, одна сторона которого (агент) по поручению второй стороны (принципала) обязуется совершить в ее интересах определенные действия. При этом действия могут совершаться от имени как агента, так и принципала, но финансирует их в любом случае второй. Таким образом, по смыслу ст. 1005 ГК РФ в агентском договоре принципал — это сторона, с целью удовлетворения интересов которой другая сторона обязуется исполнить определенные соглашением действия.

Агентский договор может иметь структуру следующего вида:

- Вводная часть, которая включает в себя:

- наименование документа и дату его составления;

- Ф. И. О. или официальное наименование лиц, заключающих договор.

- Основная часть, в которой указываются:

- предмет договора;

- права и обязанности сторон договора;

- сроки исполнения условий соглашения;

- сроки представления отчетов по итогам выполненных работ;

- порядок осуществления расчетов между сторонами (договор это возмездный, о порядке выплаты вознаграждения можно прочитать здесь);

- порядок разрешения споров;

- условия о конфиденциальности;

- иные условия, которые могут иметь значение при заключении договора определенного вида.

- Заключительная часть, которая содержит:

- указание на возможность применения норм законодательства при решении вопросов, не урегулированных договором;

- количество составленных экземпляров договора, имеющих юридическую силу;

- реквизиты и подписи сторон, заключающих договор.

Отчет агента

Представление отчета об успешно исполненных поручениях является одной из приоритетных обязанностей агента. Однако российский законодатель не предусматривает конкретных требований по содержанию и форме агентского отчета. Отсюда возникают споры между сторонами, заранее не обсудившими форму отчета и возможность замены его другими документами.

На помощь приходит судебная практика, из которой вытекает следующая арбитражная позиция по поводу правовой оболочки отчета агента.

При составлении отчета агента необходимо соблюдать требования законодательства о бухгалтерском учете — Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете».

В ст. 9 указанного закона содержится унифицированный перечень обязательных реквизитов первичной учетной документации, к которой относится и отчет агента:

- наименование документа;

- дата составления;

- название организации, именем которой составляется документ;

- содержание хозяйственной операции (юридически и экономически значимых действий);

- измерители хоз. операции (в натуральном и денежном выражении);

- полное наименование должностей тех лиц, которые ответственны за содержание и оформление хоз. операций;

- личные подписи названных лиц.

Отсутствие в отчете агента одного или нескольких обязательных реквизитов влечет юридическую ничтожность данного документа.

Образец отчета агента по агентскому договору можно скачать по этой ссылке

Стороны агентского договора

Исходя из приведенного определения агентского договора можно сделать вывод о том, что его сторонами являются:

- Агент — исполнитель условий сделки, действующий в интересах заказчика.

- Принципал — заказчик определенных действий, выполнить которые должен агент-исполнитель.

Ответственность за результаты, полученные по итогам исполнения агентом поручения принципала, возлагается на последнего, т. к. именно он будет иметь статус их собственника. В том случае, если выяснится, что агент не имел достаточного опыта или знаний для решения поставленной перед ним задачи либо намеренно злоупотреблял предоставленными ему полномочиями, принципал может обратиться в суд с иском о взыскании материального ущерба или компенсации иного вида.

Кто может быть стороной агентского соглашения?

Законодатель не устанавливает определенных требований к статусу лиц, являющихся сторонами агентских соглашений, и не ограничивает права индивидуальных предпринимателей и физических лиц (как заключить агентский договор с физлицом, можно прочитать здесь), не зарегистрированных в качестве владельца собственного дела, на заключение агентских договоров. Именно поэтому агентом может быть как организация, так и физическое лицо, не имеющее статуса предпринимателя и не являющееся наемным работником принципала.

Согласно положениям п. 1 ст. 226 НК РФ, в последнем случае принципал, заключивший агентский договор с таким лицом, признается его налоговым агентом. На этом основании он приобретает обязанность по удержанию НДФЛ с заработанных тем денежных средств (пп. 4 и 6 ст. 226 НК РФ).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Принципалом в агентском договоре также может быть и юридическое, и физическое лицо. Правовая практика, сложившаяся в области договорных отношений, показывает, что в обоих случаях возможно взаимодействие как с компаниями, так и с гражданами, зарегистрированными в качестве индивидуальных предпринимателей.

Ндс налогового агента в 1с 8.3 – пошаговая инструкция на примере

Налоговым агентом по НДС считается организация, выступающая посредником при сделках покупки или продажи товаров и услуг у сторонних организаций, в том числе иностранных. Налоговый агент обязан оформить все операции, связанные с начислением, уплатой и предъявлением к возмещению НДС, включая налог на свои собственные услуги.

Рассмотрим ситуацию, когда организация выполняет обязанности налогового агента по НДС при реализации услуг в 1С 8.3 Бухгалтерия. Предприятие «Волшебная лань» заказала консультационные услуги у организации «Юрист-Плюс»; выступает посредником, то есть налоговым агентом по НДС.

Последовательность операций для в этом случае будет выглядеть следующим образом:

- Поступление аванса от заказчика.

- Начисление НДС с аванса.

- Оформление услуги.

- Начисление НДС (по реализации).

- Предъявление НДС к вычету (только по авансам полученным).

- Оформление оплаты.

- Перечисление денег исполнителю (принципалу).

- Формирование отчета агента.

- Начисление НДС (вознаграждение агента).

Поступление средств и формирование счета-фактуры налогового агента

На рис.1 представлен документ банковской выписки, по которой получает аванс от заказчика «Волшебная лань».

Рис.1

Проводки можно увидеть на рис.2.

Рис.2

Следующий этап – выставление счета-фактуры на аванс (Рис.3). В нем придется вручную заменить код вида операции.

Рис.3

Проводки тоже необходимо откорректировать вручную – заменить счет 76.АВ на счет 76.НА (рис.4).

Рис.4

Проверим, появилась ли запись в книге продаж (рис.5)?

Рис.5

Продажа товара как налоговый агент

Теперь можно оформить в реализацию. Но, в отличие от обычного документа, в случае оформления этого документа агентом придется указывать и контрагента-заказчика, и контрагента-принципала. Кроме этого, в 1С 8.3 необходимо правильно оформить договор с принципалом (рис.6).

Рис.6

Теперь заполняем реализацию. «Работает» закладка «Агентские услуги» (рис.7).

Рис.7

При оформлении реализации в шапке документа выбирается заказчик («Волшебная лань»), а в табличной части – исполнитель («Юрист-плюс»).

Проводки документа можно посмотреть на рис.8. Документ формирует в 1С Бухгалтерия проводки по зачету ранее полученного аванса, реализации услуг и начисляет НДС налогового агента.

Получите 267 видеоуроков по 1С бесплатно:

Рис.8

Отражение НДС к вычету

На основании документа реализации в 1С 8.3 выставляется счет-фактура (рис.9).

Рис.9

В книге продаж теперь будет две строки – на аванс и на реализацию (рис.10).

Рис.10

Налоговый агент имеет право предъявить НДС, начисленный по авансам, к вычету. Для этого в 1С нужно сформировать документ «Отражение НДС к вычету». Этот документ заполняется по выставленному ранее счету-фактуре на аванс (рис.11).

Рис.11

На закладке «Товары и услуги» нужно вручную заменить счет 76.02 на 76.НА (рис.12) и установить флажки «Использовать как запись книги покупок», «Формировать проводки» и «Использовать документ расчетов как счет-фактуру».

Рис.12

В результате оборотно-сальдовая ведомость по счету 76.НА будет выглядеть следующим образом (рис.13).

Рис.13

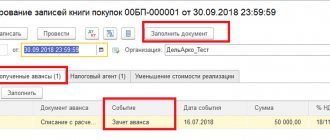

В книге покупок появится нужная запись (рис.14).

Рис.14

Остаток оплаты оформляется документом «Поступление на расчетный счет» (рис.15).

Рис.15

Теперь можно было бы перечислить деньги исполнителю. Но сначала нужно рассчитать вознаграждение агента и уменьшить на эту сумму оплату исполнителя.

Если в агентском договоре принципал — физическое лицо

Примером агентского договора, в котором в качестве принципала выступает физическое лицо, может служить:

- договор, заключаемый между туристом и турагентством — компанией, реализующей предлагаемый туроператорами продукт (принципал — физическое лицо, агент — юридическое);

- договор, заключаемый между покупателем квартиры и риэлтором, оказывающим услуги по подбору жилья по заданным критериям и выполняющим последующее сопровождение сделки купли-продажи (принципал — физическое лицо, агент — физическое лицо со статусом индивидуального предпринимателя).

Преимуществами заключения такого вида договора для физического лица как принципала является возможность экономии сил и времени на решение какой-либо задачи. Ведь агенты имеют необходимые знания и умения, позволяющие им максимально эффективно использовать ресурсы для выполнения условий договора.

Недостатками привлечения посредника к решению задачи определенного вида являются:

- Риск получения результата, не отвечающего заявленным требованиям.

- Необходимость осуществления контроля за ходом выполнения агентом своих обязанностей.

Налогообложение доходов, полученных принципалом — физическим лицом

В некоторых случаях принципал, имеющий статус физического лица, может получить по итогам исполнения агентом своих обязательств определенный объем денежных средств. Примером подобной ситуации может служить заключение договора между агентством недвижимости и собственником квартиры о сдаче ее в наем. Выручка, полученная владельцем имущества от сдачи такого жилья, облагается подоходным налогом, размер которого составляет 13 % от суммы выплаченных нанимателем денежных средств. В этом случае возникает вопрос: должен ли агент удержать с принципала этот налог?

Лицом, от которого наймодатель получает денежные средства, является наниматель жилого помещения. Исходя из положений подп. 1 п. 1 ст. 228 НК РФ обязанность по исчислению и уплате налога на доход, полученный от организации или физического лица, не являющегося налоговым агентом, возлагается на лицо, получившее такой доход.

Агентство недвижимости, выступающее посредником между наймодателем и нанимателем, не является источником дохода, не имеет статуса налогового агента и, как следствие, не принимает на себя обязательств по исчислению и уплате налога. Вознаграждение, полученное агентом от принципала за исполнение возложенных на него обязанностей, облагается налогом в соответствии с выбранной им системой налогообложения.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Особенности учета у принципала

Рассмотрим проводки, когда агент реализовал нежилое недвижимое имущество принципала:

Дебет 26, 91 Кредит 60

— 1000 рублей – на основании агентского ответа отражены расходы на вознаграждение агента;

Дебет 19 Кредит 60

— 180 рублей – на основании отчета и счета-фактуры отражен НДС по агентскому вознаграждению;

Дебет 26, 91 Кредит 60

— 300 рублей – на основании приложенных к отчету агента копий документов отражены расходы нотариуса, пошлины, услуги оценщика;

Дебет 19 Кредит 60

— 36 рублей – на основании приложенного отчета копии счета-фактуры от оценочной организации отражен НДС по услугам оценки;

Дебет 68.2 Кредит 19

— 216 рублей (180 + 36) – НДС принят к вычету;

Дебет 60 Кредит 51

— 1516 рублей – агенту оплачено вознаграждение и компенсированы дополнительные расходы;

Дебет 62 Кредит 90

— 11 800 рублей – на момент перехода прав собственности признана выручка от реализации имущества;

Дебет 90 Кредит 68.2

— 1800 рублей – начислен НДС от реализации имущества;

Дебет 90 Кредит 41 (01)

— 6500 рублей – списана стоимость реализованного имущества.

Таким образом, у принципала на ОСНО формируются:

- затраты для расчета налога на прибыль по услугам агента и компенсации его расходов;

- «входной» НДС;

- налоговая база по НДС в части выручки от реализации имущества;

- налоговая база по налогу на прибыль как разница между доходами и расходами от операции по реализации имущества.

Обратите внимание

Агент организует и закрепляет в учетной политике порядок отражения операций и аналитику по учету агентского вознаграждения, расчетов с принципалом и его контрагентами, документооборот по этим операциям.

При УСНО учет будет несколько проще. Сначала формируем доходы и расходы, не начисляя НДС и включая «входной» НДС в расходы, либо вообще учитываем только доход от выбытия имущества, если используем в качестве налоговой базы по УСНО только доходы.

Права принципала по агентскому договору

Гражданское законодательство устанавливает перечень прав и обязанностей принципала, объем которых зависит от вида заключаемого соглашения и условий, которые оно содержит.

Исходя из действующих законодательных норм при исполнении агентского договора принципал вправе:

- Поручить агенту выполнение юридических и иных действий (фактических) в объеме, установленном положениями договора (ст. 1005 ГК РФ).

- Потребовать от агента представления отчета о выполненной им работе (п. 1 ст. 1008 ГК РФ).

- Потребовать от агента представления документального подтверждения факта расходования денежных средств, удерживаемых им с принципала, если иное не установлено положениями заключенного договора (п. 2 ст. 1008 ГК РФ).

- Представить агенту возражения по составленному им отчету в течение 30 дней с момента получения им такого отчета, если положения заключенного договора не предусматривают иных сроков представления возражений (непредставление таких возражений влечет за собой признание отчета принятым, согласно п. 3 ст. 1008 ГК РФ).

- Отказаться от исполнения договора при условии, что его положениями не установлен точный срок его действия (ст. 1010 ГК РФ).

Кроме того, ст. 1007 ГК РФ указывает на то, что заключаемый договор может ограничивать права и обязанности его сторон. В частности, принципал вправе запретить агенту осуществление взаимодействия с другими принципалами в агентском договоре — это следует из положений п. 2 указанной статьи.

Обязанности принципала (общие положения)

Помимо перечисленных выше прав на принципала возлагаются некоторые обязанности, которые он несет в ходе исполнения условий действующего соглашения.

К ним, в соответствии с положениями ст. 1006 ГК РФ, относятся:

- выплата агенту вознаграждения в размере, зафиксированном положениями документа (если размер оплаты договором не установлен, он определяется исходя из среднерыночного значения);

- соблюдение сроков выплаты вознаграждения, если таковые установлены положениями договора. В противном случае рассчитаться с агентом придется не позднее чем через неделю после представления им отчета о результатах деятельности за прошедший рабочий период.

Кроме того, принципал, в соответствии с положениями ст. 1007 ГК РФ, может приобрести дополнительные обязанности, если таковые предусмотрены заключенным договором. Так, положения документа могут обязать его:

- не заключать аналогичные договоры с другими агентами на определенной договором территории;

- воздерживаться от самостоятельного исполнения действий, составляющих предмет договора, на этой территории.

Документы, представляемые агентом принципалу вместе с отчетом

Агентирование в гражданском законодательстве предусматривает подтверждение агентом расходов, которые он допустил при исполнении поручения за счет принципала.

Перечень подтверждающих документов предусматривается конкретным агентским договором. Примечательно, что сам договор таких позиций может и не содержать, но, если принципал потребует доказательства расходов его средств, то агент должен представить заказчику данную информацию.

Позиция ВАС РФ: несмотря на де-юре доверительный характер отношений сторон по договору агентирования, принципал при любом виде агентского соглашения имеет право проверить данные, указанные исполнителем в отчете. Копии документов, составленных при оформлении и исполнении сделок за счет принципала, будут служить доказательством расходов.

Совет агентам по защите их коммерческих интересов при представлении сведений о сделках:

Вполне обоснованы переживания агентов при представлении принципалу копий документации со сделками, где указаны все данные контрагентов, ведь принципал, по сути, сможет воспользоваться этим и работать с контрагентами уже без услуг агента.

Эти риски вполне возможно минимизировать, используя ограничения прав принципала, что допускается законом. Включение в условия соглашения запрета самостоятельной деятельности принципала по предмету договора на территории, требуемой агентом, и будет служить защитой коммерческих интересов исполнителя.

Вы можете посмотреть образцы агентских договоров:

- на оказание посреднических услуг по поиску клиентов;

- на оказание услуг;

- на продажу товара.

Обязанности принципала как стороны договора поручения

В том случае, если действия, совершаемые агентом, влекут за собой возникновение прав и обязанностей не у него, а у принципала, их взаимоотношения регулируются положениями гл. 49 ГК РФ, определяющей правила применения договора поручения (ст. 1011 ГК РФ).

Согласно положениям ст. 975 ГК РФ, доверитель (он же принципал) обязан (если иное не установлено положениями заключенного договора):

- Возместить издержки, понесенные исполнителем в ходе выполнения поставленной перед ним задачи.

- Обеспечить исполнителя средствами, необходимыми для выполнения задания.

- Принять результат работы, выполненной исполнителем.