«1С:Зарплата и Управление персоналом» (далее будем использовать краткое название 1С 8.3 ЗУП) позволяет готовить и формировать в рамках автоматизации управления зарплатой форму расчета по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в ПФ РФ и на обязательное медицинское страхование в ФОМС плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам (форма РСВ или отчет РСВ в 1С). Из этой статьи можно узнать, как это сделать.

Чтобы сформировать РСВ, необходимо правильно выполнить четко определенную последовательность действий. Процесс формирования отчета РСВ в 1С 8.3 ЗУП условно можно разбить на три шага

- Подготовить информацию для отчета РСВ в 1С 8.3 ЗУП: выполнить настройки и ввод необходимых данных;

- Сформировать отчет РСВ в 1С ЗУП в автоматическом режиме;

- Представить отчет в ПФР.

А сейчас немного более подробно про каждый из этих шагов:

Как сделать корректировку РСВ в 1С 8.3 ЗУП

Если после сдачи отчетности по страховым взносам будет обнаружено, что при формировании отчетности были допущены ошибки, тогда при помощи документа «Перерасчет страховых взносов» (рис. 7) (раздел «Налоги и взносы», команда «Перерасчеты страховых взносов») можно исправить допущенные ошибки.

Рис. 7 Перерасчеты страховых взносов

Обязанности сдать корректирующий отчет РСВ возникает у налогоплательщика если сумма начисленных взносов занижена либо сведения не указаны или указаны не полностью.

Корректирующая РСВ формируется в программе так же, как и исходная форма. В ней необходимо указать период отчета, номер корректировки, включить разделы аналогичные разделам исходной декларации, внести верные данные и исключить неверно поданные данные.

Сопровождение формирования отчета РСВ в 1С:ЗУП

Поддержка работы в 1С, регулярные консультации, помощь в подготовке отчета РСВ и устранении ошибок

от 700 руб.

Узнать больше

Интеграция 1С:ЗУП с 1С:Бухгалтерия

Настроим обмен для простой сдачи регламентированной отчетности. Первая консультация бесплатно!

от 2 600 руб.

Узнать больше

Рассмотрим особенности исправлений по разделу 3. Если возникла необходимость добавить ранее непредставленные сведения, следует заполнить нужные данные в подразделах 3.1 и 3.2 уточненного расчета без указания корректировки. При необходимости исключить из расчета ошибочные сведения – раздел следует отметить как корректировочный, в подразделе 3.1 указать лицо, чьи данные подлежат корректировке. В подразделе 3.2 строки 190–300 заполняются нулевыми значениями. Если нужно изменить сведения о сотруднике или о суммах взносов, необходимо исключить ошибочные сведения способом, указанным в пункте 2, и добавить измененные данные путем внесения их в раздел 3 без указаний на корректировку.

Описание разделов отчета

- Титульный лист обязателен к заполнению всеми ответственными за сдачу данного отчета.

- В разделе 1 отражаются суммарные данные о страховых взносах, которые необходимо уплачивать в бюджет. Подробные данные о назначении данных взносов располагаются в соответствующих приложениях данного раздела.

- Раздел 2 в нашем примере не отображается, так как он формируется крестьянскими (фермерскими) хозяйствами. Он станет доступным в том случае, когда на Титульном листе указан код по месту нахождения учета «124».

- В разделе 3 содержится детальная информация о физических лицах с указанием их паспортных данных, ИНН, СНИЛС и прочего.

Рекомендуем всегда следить за актуальностью программы во избежание в дальнейшем проблем с контролирующими органами.

Заполнение расчета по страховым взносам за 2021 год в программах «1С:Предприятие 8» (часть 2)

Расчет по страховым взносам за 2021 год

представляется по форме, утвержденной приказом ФНС России от 18.09.2019. Расчет необходимо представить в налоговые органы не позднее 1 февраля 2021 года.

За несвоевременное представление в налоговую инспекцию расчета по страховым взносам на плательщика страховых взносов может быть наложен штраф в размере от 5 до 30 процентов суммы взносов, которая не была уплачена, на основании расчета. При этом минимальная сумма штрафа составляет 1 000 рублей.

В первой части статьи

мы рассказывали о заполнении расчета по страховым взносам за 2020 год в программах «1С:Зарплата и управление персоналом 8» и «1С:Зарплата и кадры государственного учреждения 8». Вторая часть посвящена программе «1С:Бухгалтерия 8»

Подготовка к составлению расчета по страховым взносам в программе «1С:Бухгалтерия 8»

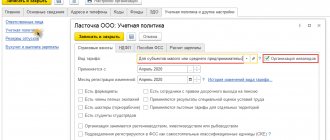

Для корректного заполнения расчета

у организации должны быть указаны: наименование, в соответствии с учредительными документами, ИНН, КПП, код налогового органа, ОКВЭД2 и данные, кто подписывает отчетность. Необходимые сведения указываются в справочнике «Организации».

Сведения об основном применяемом в организации тарифе

для исчисления страховых взносов, регулируемых главой 34 НК РФ, указывается в поле «Тариф страховых взносов» с указанием даты начала его применения в форме настроек налогов и отчетов.

Для корректного учета доходов,

полученных физическими лицами, для целей исчисления страховых взносов и для дальнейшего заполнения показателей расчета базы для начисления страховых взносов в расчете рекомендуется также проверить и при необходимости уточнить настройки видов начислений. Все выплаты и иные вознаграждения в пользу физических лиц в программе начисляются с помощью видов начислений. Для каждого вида начисления в разделе «Страховые взносы» в поле «Вид дохода» должен быть указан вид дохода для целей исчисления страховых взносов.

При проведении документов, с помощью которых производятся начисления в пользу физических лиц, фиксируется соответствующий вид дохода для целей исчисления страховых взносов. Получить данные о формировании базы для начисления страховых взносов можно с помощью отчета «Анализ взносов в фонды».

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, пенсионное, медицинское страхование

исчисляются отдельно по каждому физическому лицу. Расчет страховых взносов в программе производится с помощью документа «Начисление зарплаты» при выполнении процедуры заполнения документа. Получить данные для анализа сумм начисленных страховых взносов можно с помощью отчета «Анализ взносов в фонды». Проверить правильность расчета страховых взносов за определенный период можно с помощью отчета «Проверка расчета взносов».

Если организация обязана уплачивать страховые взносы на обязательное пенсионное страхование по дополнительным тарифам по результатам проведения специальной оценки условий труда в пользу работников, занятых на «вредных» и «тяжелых» видах работ, которые имеют право на досрочное назначение пенсии, то в программе необходимо произвести некоторые настройки.

Порядок начисления страховых взносов с выплат в пользу иностранных граждан и лиц без гражданства

зависит от статуса иностранного гражданина. Если в организации работают иностранные граждане или лица без гражданства, для них необходимо установить соответствующий их статусу признак в справочнике «Физические лица» или справочника «Сотрудники».

Суммы начислений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в РФ,

показывается отдельно – в строке 055 приложения № 2 раздела 1. Для обоснования применения тарифа страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в отношении выплат и иных вознаграждений, начисленных в пользу иностранных граждан и лиц без гражданства, временно пребывающих в Российской Федерации, заполняется также приложение № 8 к разделу 1 расчета.

Сведения о выплатах в пользу иностранных граждан, не являющихся застрахованными лицами на обязательное пенсионное страхование,

не включаются в подраздел 1.1 приложения № 1 к разделу 1 расчета, а также не включаются в раздел 3. Сведения о выплатах в пользу иностранных граждан, не являющихся застрахованными лицами на обязательное медицинское страхование, не включаются в подраздел 1.2 приложения № 1 к разделу 1 расчета. Сведения о выплатах в пользу иностранных граждан, не являющихся застрахованными лицами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, не включаются в приложение № 2 к разделу 1.

Получить данные о выплатах в пользу иностранных граждан можно с помощью отчета «Анализ взносов в фонды».

Внимание!

Следует уточнить и при необходимости актуализировать персональные данные физических лиц: Ф.И.О. физического лица, номер страхового свидетельства ПФР, ИНН, дата рождения, гражданство, вид документа, удостоверяющего личность, его серию и номер. Для проверки, указаны ли все необходимые персональные данные застрахованного лица, можно воспользоваться отчетом «Личные данные сотрудников».

Составление расчета по страховым взносам в программе «1С:Бухгалтерия 8»

В программе для составления расчета по страховым взносам предназначен регламентированный отчет «Расчет по страховым взносам». Для составления отчета необходимо в рабочем месте «1С-Отчетность» ввести команду для создания нового экземпляра отчета по кнопке «Создать» и выбрать в списке отчет с названием «Расчет по страховым взносам».

В стартовой форме укажите организацию, для которой составляется отчет и период, за который он составляется. Кнопка «Создать». В результате на экран выводится форма нового экземпляра отчета «Расчет по страховым взносам». Для автоматического заполнения отчета по данным информационной базы нажмите на кнопку «Заполнить».

Представление расчета по страховым взносам в налоговый орган в программе «1С:Бухгалтерия 8»

Настройка состава расчета

Если отдельные разделы расчета в соответствии с Порядком не заполняются и не представляются, то для них можно установить режим, при котором они не будут отображаться в форме отчета и выводиться на печать. Для этого нажмите на кнопку «Настройка», расположенная в верхней командной панели формы отчета, и на закладке «Свойства разделов» уберите флажки «Показывать» и «Печатать» для этих разделов.

Проверка расчета

Перед передачей расчета рекомендуется проверить его на наличие ошибок. Для этого следует воспользоваться кнопкой «Проверка» – «Проверить контрольные соотношения». После нажатия кнопки выводится результат проверки контрольных соотношений показателей.

Внимание!

Расчет по страховым взносам имеет контрольные соотношения с расчетом по форме 6-НДФЛ.

1. Если был подан расчет по форме 6-НДФЛ, то должен быть сдан и расчет по страховым взносам.

2. Строка 020 «Сумма начисленного дохода» раздела 1 расчета 6-НДФЛ — строка 025 «В том числе сумма начисленного дохода в виде дивидендов) >= строка 050 графа 1 подраздела 1.1 приложения 1 к разделу 1 расчета по страховым взносам.

3. Строка 020 «Сумма начисленного дохода» раздела 1 расчета 6-НДФЛ — строка 025 «В том числе сумма начисленного дохода в виде дивидендов) >= строка 030 подраздела 1.1 приложения 1 к разделу 1 расчета по страховым взносам.

Печать расчета

Организациям, представляющим расчет без использования телекоммуникационных каналов связи, следует подготовить файлы для передачи в налоговый орган в электронном виде. Организациям, представляющим расчет на бумажном носителе, следует подготовить печатную форму расчета.

Чтобы сформировать печатную форму расчета с двухмерным штрихкодом PDF417, нажмите на кнопку «Печать», расположенную в верхней части формы отчета. Для печати машиночитаемых форм регламентированных отчетов с двухмерным штрихкодом PDF417 необходимо, чтобы на компьютере был установлен единый модуль печати машиночитаемых бланков и шаблоны машиночитаемых бланков. Форму расчета по страховым взносам можно распечатать и без штрихкода, если в настройке отчета установить флажок «Разрешить печать без штрихкода PDF417». После установки данной настройки по кнопке «Печать» будут доступны для печати «Форма со штрихкодом PDF417» или «Форма без штрихкода PDF417». При выборе второго варианта программа выводит форму отчета на экран для предварительного просмотра и дополнительного редактирования, сформированных для печати листов. Далее для печати расчета нажмите на кнопку «Печать».

Выгрузка расчета в электронном виде

Если расчет должен быть выгружен во внешний файл, то в форме регламентированного отчета поддерживается функция выгрузки в электронном виде в формате, утвержденном ФНС России. Рекомендуется сначала выполнить проверку отчета на соответствие требованиям формата электронного представления по кнопке «Проверка» – «Проверить выгрузку». После нажатия этой кнопки будет выполняться формирование электронного представления отчета. Для выгрузки расчета для последующей передачи через уполномоченного оператора необходимо нажать на кнопку «Выгрузить» – «Электронное представление» и указать в появившемся окне каталог, куда следует сохранить файл расчета. При нажатии на кнопку «Выгрузить» – «Данные о физических лицах раздела 3», будет производится выгрузка файла с данными о физических лицах раздела 3.

Отправка расчета в налоговый орган

В программах 1С, содержащих подсистему регламентированной отчетности, реализован механизм, который позволяет непосредственно из программы отправить расчет по страховым взносам в налоговый орган в электронном виде с ЭЦП. Перед отправкой рекомендуется выполнить форматно-логический контроль заполнения расчета. Для этого нажмите на кнопку «Проверка» – «Проверить в интернете».

Составление платежного поручения на уплату взносов в ПФР

Порядок заполнения полей платежного поручения при ежемесячной оплате страховых взносов в ПФР (страховая часть):

КБК на уплату взносов в ПФР

В поле 104 “КБК” нужно внести код бюджетной классификации для уплачиваемого взноса.

Внимание! КБК является важным реквизитом, при его неправильном указании страховой взнос не будет правильно зачислен и повлечет за собой начисление пеней.

В нашем примере указываются следующие КБК:

Реквизиты по уплате страховых взносов необходимо узнавать в своем пенсионном фонде или на официальном сайте пенсионного фонда. Для г.Москвы можно воспользоваться сайтом www.pfrf.ru/ot_moscow.

Особенности заполнения РСВ за полугодие

Стандартные правила заполнения РСВ за полугодие утверждены Приказом ФНС от 18.09.2019 г. № ММВ-7-11/[email protected]

При формировании расчета нужно учесть следующее:

- код периода ставится — 31;

- отчет заполняется нарастающим итогом с начала календарного года;

- компания заполняет и сдает только те разделы РСВ, которые связаны с ее деятельностью.

С учетом того, что по страхвзносам для субъектов СМП ставки были уменьшены до 15%, заполнение РСВ имеет некоторые нюансы. Налоговики выпустили Письмо от 07.04.2020 г. № БС-4-11/[email protected], согласно которому:

- в прил. 1 и 2 в стр. 001 следует ставить код тарифа 20;

- в разд. 3 нужно ставить следующие коды категории застрахованных лиц — «МС» для граждан России, «ВПМС» для временно пребывающих и «ВЖМС» для временно проживающих иностранных граждан.

Что касается страховых взносов по нулевому тарифу, то согласно Письму ФНС от 09.06.2020 г. № БС-4-11/[email protected] в РСВ за полугодие нужно:

- в прил. 1 и 2 в стр. 001 указать код тарифа 21;

- в разд. 3 поставить следующие коды категории застрахованных лиц — «КВ» для граждан России, «ВПКВ» для временно пребывающих и «ВЖКВ» для временно проживающих иностранных граждан.

Важно! Если работодатель не производил никаких выплат во 2 квартале или даже с 1 января, он все равно обязан подать нулевой РСВ за полугодие.

Кто и когда сдает РСВ за полугодие

Сдавать РСВ за полугодие 2021 г. должны все работодатели, производящие выплаты физлицам вне зависимости от их организационно-правовой формы. Кроме того, заполнять расчет нужно по всем застрахованным лицам, работающим как по трудовым, так и по ГПХ договорам.

РСВ за полугодие нужно сдать в конкретный срок — не позже 30 июля 2021 г. Он не перенесен в связи с коронавирусом, как, например, это было сделано для РСВ за 1 квартал.

При численности сотрудников до 10 человек работодатель вправе сдать бумажный РСВ, в противном случае ему нужно представить электронный расчет.

Подготовка к отчету

На этапе подготовки нужно отметить, что в организации желательно указывать все ее реквизиты и регистрационные данные налогового органа. Для того чтобы проверить наличие реквизитов и при необходимости заполнить их, перейдите на главной панели в блок «Настройка» и найдите пункт «Организации» (рис.1-3).

Рис. 1. Блок «Настройка» в программе «1С:Зарплата и кадры государственного учреждения 8»

Рис. 2. Реквизиты организации в «1С:Зарплата и кадры государственного учреждения 8»

Рис. 3. Регистрационные данные налогового органа в «1С:Зарплата и кадры государственного учреждения 8»