Ошибка №1. Расчет взносов для МСП в случае превышения предельной величины базы (исправлена)

Для организаций, установивших с апреля 2021 года льготный тариф МСП, в случае превышения предельной величины базы взносов, неверно рассчитывается сумма взносов.

Подробнее см. — «Ошибка» в программах 1С при расчете страховых взносов по льготному тарифу для малого и среднего бизнеса

Ошибка исправлена в версиях ЗУП 3.1.10.491 и 3.1.14.97.

После обновления программы для корректного учета сумм взносов в РСВ, их следует пересчитать особым образом.

Подробнее см. — Внимание! Правила пересчета взносов после обновления на ЗУП 3.1.10.491/3.1.14.97 при льготном тарифе МСП в случае превышения предельной величины базы взносов

Когда сдают

Случаи, когда подается корректировка РСВ в 2021 году и за предыдущие периоды (ст. 81 НК РФ, п. 1.2 приложения №2 к приказу № ММВ-7-11/):

- Ошибки в первоначальной форме расчета. Учитываются ошибки, из-за которых снизилась общая сумма страховых взносов к перечислению: неточности в расчетах, механические ошибки, опечатки.

- Отсутствие обязательной информации. Ошибкой является неупоминание застрахованного лица в разделе 3 расчета, неточности в персональных сведениях застрахованного лица.

ВАЖНО!

Ошибки, которые не занижают в расчете величину страховых взносов к уплате, корректировать не обязательно. Исключением являются нарушения порядка заполнения сведений о застрахованных лицах.

Ошибка №2. Корректировка РСВ не связанная с изменением персональных данных (исправлена)

При подаче корректировок по РСВ, не связанных с изменением персональных данных, а именно сочетания «СНИЛС», «Фамилия, Имя, Отчество», приходит отрицательный протокол с ошибкой, что «В р.3 не могут присутствовать два листа с одинаковыми значениями показателей СНИЛС и ФИО.

Подробнее см. — Ошибочное заполнение корректировочного РСВ в ЗУП 3.1

Ошибка зарегистрирована — Ошибка 10223005.

Ошибка исправлена в версии ЗУП 3.1.10.511 и 3.1.14.129

В каких случаях может понадобиться уточненный отчет

Основания для подачи корректировки содержат нормы Налогового кодекса Российской Федерации. Так, согласно ст. 81 НК РФ корректировка требуется в том случае, если в самом расчете занижена сумма, которая подлежит уплате за определенный период.

Следует отметить, что корректирующий документ в данном случае не является новым, а непосредственно связан с предыдущим.

Однако важно учитывать, что в отдельных ситуациях некоторые ошибки приводят к тому, что отчет вовсе считается не сданным. А это означает, что организацию могут ждать весьма внушительные санкции за нарушение порядка предоставления отчетности.

К таким ошибкам следует отнести:

- неточности при заполнении разделов, содержащих сведения персонифицированного учета;

- неточности при определении базы, суммы выплат и размера взносов;

- расхождения при подсчете суммы взносов за конкретных сотрудников по отношению к общей сумме взносов по организации в целом.

Во всех этих случаях организация обязана подавать новую форму РСВ.

Справка! Подача корректирующей документации отчетного характера в тех случаях, когда требуется подача нового отчета, не имеет никакого смысла, поскольку предыдущий РСВ признается несданным вовсе.

Ошибка №4. Контрольные соотношения в РСВ для тарифа МСП (исправлена)

При использовании льготного тарифа МСП возникает ошибка при проверке контрольных соотношений в РСВ:

«Проверка подраздела 3.2.1 к Разделу 3 (КС 1.197)

Если в подр.3.2.1 Р.3 по физическому лицу (совокупности показателей СНИЛС + ФИО) стр.130 = МС, то по стр.130 = НР стр.150 = МРОТ по каждому значению стр.120»

Ошибка зарегистрирована — Ошибка 10223815.

Она возникает из-за неверного КС, прописанного в Письме ФНС от 29.05.2020 N БС-4-11/[email protected] Корректное КС опубликовано в Письме от 23.06.2020 N БС-4-11/[email protected]

Ошибка исправлена в версии ЗУП 3.1.10.511 и 3.1.14.129

Как исправить представленные сведения

Инструкция, как сдать корректировку РСВ без 3 раздела в 2021 г. или за предыдущий период:

- Заполняйте уточняющий бланк по той же форме, что и первоначальный. Если исправляете сведения за 2021 год, используйте форму из приказа №ММВ-7-11/. А если необходимо скорректировать предыдущие периоды, то заполняйте бланк из приказа №ММВ-7-11/.

- Перенесите в уточняющий бланк все правильные сведения из первоначального РСВ.

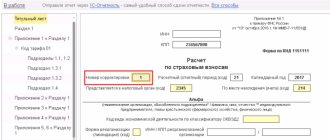

- На титульном листе в разделе «Номер корректировки» поставьте значение 1 для первого уточнения, 2 — для второго и т. д.

- В разделы 1 и 2 внесите все показатели — и правильные, и исправленные. Получится тот же самый РСВ, но с верными значениями.

- Если необходимо сдать раздел 3, заполните только ту информацию, которая подлежит уточнению. Остальные сведения из первоначальной формы не переносите. Порядковый номер застрахованного лица укажите тот же, что и в первом РСВ (письмо ФНС №БС-4-11/ от 10.01.2017).

А вот пошагово, как сделать уточненный расчет по страховым взносам и отправить его в ИФНС:

Шаг 1. Заполнить форму корректировки по указанным правилам.

Шаг 2. Отправить в ИФНС. Если численность сотрудников — больше 25 человек, то отчет подают в электронном виде. Если меньше — то на усмотрение налогоплательщика: в электронном или бумажном.

Ошибка в личных данных сотрудников

Неточности в персонифицированных сведениях заполняют по специальным правилам. Собрали в таблице, как сделать корректировку РСВ по одному сотруднику в разных ситуациях:

| Исправление сведений, кроме Ф.И.О. и СНИЛС | Исправление Ф.И.О. и СНИЛС, если указали неправильный, но реальный страховой номер |

|

|

А это — пример корректировки РСВ за 3 квартал 2021 года в 3 разделе формы:

Ошибка в суммах раздела 3

Инструкция, как заполнить корректирующий рсв в 2021, если неправильно указаны суммы по конкретному сотруднику:

- Создаем отчет на одного сотрудника. Разделы 1 и 2 переносим из первоначального РСВ.

- В разделе 3 ставим номер корректировки 010.

- В подразделе 3.2 указываем правильную сумму.

- Перепроверьте общую сумму по отчету.

- Если образовалась недоплата, заплатите недоимку до подачи отчета в ИФНС.

Лишние сотрудники

А вот как заполнить корректировочный расчет по страховым взносам, если в первичный РСВ включили лишнего сотрудника:

- Ставим номер корректировки на титульном листе.

- Разделы 1 и 2 переносим из первичной формы.

- Заполняем раздел 3 так: в строке 010 — номер уточнения, а в подразделе 3.2 вместо сумм указываем нулевые значения.

- Перепроверяем РСВ и пересчитываем общую сумму страховых взносов к уплате.

- Проверяем итоги (они изменятся автоматически) и отправляем в ИФНС.

По аналогии заполняется уточнение, если забыли указать в расчете сотрудника. Только в разделе 3 вместо нулей ставят реальные цифры начисленных страховых взносов. Сумма к уплате в ИФНС увеличится, поэтому не забудьте доплатить недоимку и пени, прежде чем отправить отчет.

Ошибка №9. Ошибочное распределение между основным и МСП тарифом при ЕНВД

При использовании льготного тарифа МСП в некоторых случаях в РСВ может происходить ошибочное распределение взносов между основным и льготным тарифом, если присутствует режим ЕНВД.

В качестве способа обхода можно выполнить действия в следующей последовательности:

- Временно удалить в Начислении зарплаты и взносов % ЕНВД.

- Ввести Перерасчет страховых взносов (Налоги и взносы – Перерасчеты страховых взносов) тем же месяцем, что и Начисление зарплаты и взносов. В нем произойдет переброска суммы взносов с ЕНВД на общий режим.

- Заполнить РСВ.

- Вернуть % ЕНВД в документе Начисление зарплаты и взносов.

- Удалить Перерасчет страховых взносов.

Сроки подачи уточненного расчета

Если ошибки обнаружило отчитывающееся лицо, сдавать уточненку нужно в кратчайшие сроки. Делается это для того, чтобы ФНС не обнаружила эти ошибки самостоятельно. При этом следует учесть, что до подачи уточненки нужно заплатить недоимку по взносам и пени (рассчитываются самостоятельно). Если сделать все согласно указанной схеме, ФНС не выпишет штрафов.

Если же ФНС нашла ошибки сама, страхователю придет соответствующее требование. Сдать уточненный расчет и погасить недоимку и пени нужно в сроки, указанные в требовании.

Ошибка для организаций-инвалидов (исправлена)

Если организация, у которой раньше был тариф страховых взносов – Организации инвалидов, установит льготный тариф для МСП, то для сотрудников — не инвалидов взносы на «травматизм» перестают считаться по льготной ставке.

Ошибка зарегистрирована — Ошибка 60000883

Ошибка исправлена в версии ЗУП 3.1.10.511 и 3.1.14.129.

После обновления на релиз, в котором исправлена ошибка, следует в учетной политике организации (карточка Организации — вкладка Учетная политика и другие настройки — Учетная политика), дополнительно к тарифу Для субъектов малого или среднего предпринимательства установить флажок Организация инвалидов

Далее потребуется создать отдельные документы Перерасчет страховых взносов (Налоги и взносы — Перерасчеты страховых взносов) за каждый месяц второго квартала и их рассчитать. Должны появиться отрицательные суммы по взносам «на травматизм». Например, вот так будет выглядеть пересчет за апрель 2021 года:

Внесенные изменения потребуют переформирования документов Отражения зарплаты в бухучете (Зарплата — Отражение зарплаты в бухучете) за второй квартал 2021 г. или внесения ручных корректировок по суммам взносов «на травматизм» (уменьшения на сумму перерасчетов) в июньском Отражении зарплаты в бухучете.

Как сдать уточненные данные

Корректирующую форму нужно подать в том же виде, что и основной расчет. При этом должны быть учтены имеющиеся законодательные требования по этому вопросу.

Так, в 2021 году в большинстве случаев подается электронный документ. Это касается всех тех организаций, в которых число штатных сотрудников превышает 10 человек. Если же в штате организации или предприятия трудится меньшее количество работников, то в таком случае у руководства организации остается выбор между электронным документооборотом и отправкой документов в традиционной бумажной форме.

Важно! Несоблюдение положенной формы сдачи документации приводит к тому, что РСВ признается несданным, что чревато наложением на организацию дополнительных штрафных санкций.

Сама отчетность подается непосредственно в налоговую инспекцию, на учете в которой как налогоплательщик состоит организация.

Следует отметить, что по подобным правилам сдаются не только расчеты по форме РСВ, то есть связанные с отчислением страховых взносов, но и налоговые декларации. Корректировка налоговых деклараций допускается, если ошибочный расчет суммы исчисляемого налога привел к тому, что она фактически является меньшей, чем должна быть.