К прочим относятся расходы на сертификацию продукции и услуг, а также на декларирование соответствия с участием третьей стороны (подп. 2 п. 1 ст. 264 НК РФ).

Подтверждение соответствия на территории России может носить добровольный или обязательный характер.

Добровольное подтверждение соответствия осуществляется в форме добровольной сертификации.

Обязательное подтверждение соответствия осуществляется в формах:

- принятия декларации о соответствии (далее – декларирование соответствия);

- обязательной сертификации (ст. 20 Федерального закона от 27.12.2002 № 184-ФЗ «О техническом регулировании»).

Справка

Под сертификатом соответствия понимается документ, удостоверяющий соответствие объекта требованиям технических регламентов, положениям стандартов, сводов правил или условиям договоров.

Обязательное подтверждение соответствия осуществляется только в отношении продукции, выпускаемой в обращение на территории Российской Федерации.

Единый перечень продукции, подлежащей обязательной сертификации, и единый перечень продукции, подтверждение соответствия которой осуществляется в форме принятия декларации о соответствии, утверждены постановлением Правительства РФ от 01.12.2009 № 982.

Полученные за пределами России документы о подтверждении соответствия могут быть признаны только в соответствии с международными договорами. Так, расходы, связанные с получением сертификатов соответствия продукции за границей, будут учитываться в составе расходов только при признании этих сертификатов в соответствии с международными договорами Российской Федерации (письмо Минфина России от 18.11.2013 № 03-11-06/1/49398*).

Затраты, произведенные на обязательную и добровольную сертификацию продукции и услуг, произведенные в установленном порядке, включаются в состав расходов для целей налогообложения прибыли в течение срока, на который выдан сертификат (письмо Минфина России от 18.03.2013 № 03-03-06/1/8186).

Аналогичный вопрос по учету расходов на оформление сертификатов происхождения товара на основании подпункта 2 пункта 1 статьи 264 Налогового кодекса РФ рассматривался в постановлении ФАС Северо-Кавказского округа от 22.04.2013 № А32-23147/2011.

Инспекция посчитала, что на основании подпункта 2 пункта 1 статьи 264 Налогового кодекса РФ нельзя отнести к расходам, уменьшающим налогооблагаемую прибыль, стоимость по оформлению сертификатов происхождения товаров. Так как данным положением предусмотрено, что к прочим расходам, связанным с производством и реализацией, относятся расходы на сертификацию продукции и услуг.

Инспекторы указали на то, что фирма не имела права включать расходы по оформлению сертификатов происхождения товаров на том основании, что сертификаты она использовала, выполняя таможенные формальности при транзите по контрактам.

Однако компания подтвердила обоснованность оформления сертификатов происхождения в рамках исполнения договорных обязательств с иностранным контрагентом, представив договоры, контракты с контрагентом, отчеты об использовании сертификатов происхождения, акты приема-передачи оказанных услуг, акты, счета-фактуры, журналы проводок по счету 20, 60 субсчет «Контрагенты. Обслуживание сертификатов».

Поэтому судьи определили, что для целей налогообложения прибыли могут быть признаны расходы на проведение сертификации не только в отношении продукции, производимой самим налогоплательщиком. Ведь подпункт 2 пункта 1 статьи 264 Налогового кодекса РФ не содержит ограничения на применение исключительно случаями собственного производства товаров.

Структура трат на сертификацию

Существуют косвенные и прямые расходы на сертификацию. Косвенные предполагают траты на обеспечение качества. Это:

- Устранение обнаруженных дефектов.

- Контроль качества.

- Мероприятия по предотвращению дефектов.

Также есть прямые траты на сертификацию. Оговорены они в пункте 4.2 Правил по сертификации, утвержденных постановлением №44. Расходы включают в себя следующие составляющие:

- Работы, осуществляемые аккредитованным центром.

- Образцы, нужные для проведения испытаний.

- Траты на сами испытания, которые осуществляются в лаборатории.

- Проверка состояния производства и его сертификация.

- Проверки, выполняемые в ходе контроля.

- Рассмотрение заявки.

- Траты на хранение и упаковку образцов, которые будут отправлены в лабораторию.

Все рассматриваемые траты можно отразить в расходах на осуществление сертификации.

Добровольное подтверждение соответствия

Добровольное подтверждение соответствия осуществляется для установления соответствия национальным стандартам, стандартам организаций, системам добровольной сертификации, условиям договоров. Объектом добровольного подтверждения соответствия является продукция, процессы производства, эксплуатации, хранения, перевозки, утилизации, работы и услуги, а также иные объекты, в отношении которых стандартами, системами добровольной сертификации и договорами устанавливаются требования.

Добровольное подтверждение соответствия осуществляется в форме добровольной сертификации по инициативе заявителя на условиях договора между ним и органом по сертификации (ст. 21 закона № 184-ФЗ). При этом орган по сертификации осуществляет подтверждение соответствия объектов добровольного подтверждения соответствия и выдает сертификаты соответствия на объекты, прошедшие её.

Объекты, сертифицированные в системе добровольной сертификации, могут маркироваться знаком соответствия системы добровольной сертификации. Порядок применения такого знака соответствия устанавливается правилами соответствующей системы добровольной сертификации.

Применение знака соответствия национальному стандарту осуществляется заявителем на добровольной основе любым удобным для заявителя способом в порядке, установленном национальным органом по стандартизации.

Рядом постановлений Госстандарта России утверждены нормативные документы в части проведения сертификации:

- Правила по проведению сертификации в Российской Федерации — постановлением от 10.05. 2000 № 26;

- Порядок проведения сертификации продукции в Российской Федерации — постановлением от 21.09.94 № 15;

- Правила по сертификации «Оплаты работ по обязательной сертификации продукции и услуг» — постановлением от 23.08.99 № 44.

Налоговый учет

Траты на сертификацию предполагают выплату НДС, налога на прибыль.

Особенности начисления НДС

Компания имеет право снизить совокупный объем НДС на объем налога, который был предъявлен фирме при покупке товаров или услуг для исполнения операций, считающихся объектом налогообложения. Вычет выполняется на основании счетов-фактур, которые были выставлены продавцами продукции. Счет-фактура может быть выставлена только после того, как выполнен учет товаров. Вычет может выполняться в отношении сумм НДС, начисленных на траты по сертификации, если имеет место быть одновременное исполнение этих условий:

- Соответствующие услуги были зафиксированы в бухучете по ДТ счета 97.

- Бухгалтерские проводки внесены на основании существующих первичных документов.

- Есть счет-фактура, которая оформлена в соответствии с законом.

- Сертификация нужна для деятельности, которая будет облагаться НДС.

Передача образцов товара в лабораторию для проведения испытаний НДС облагаться не будет. Связано это с тем, что эта процедура не предполагает реализации изделий. У компании не отнимается право собственности на образцы. Предметом налогообложения является передача продукции для нужд компании, если траты на товар не принимаются к вычету при определении налога на прибыль. В данной ситуации нужно учитывать траты при обложении налогами.

Если фирма до завершения срока действия документа о соответствии прекращает производство продукции, вычет по НДС восстановлен не будет. Связано это с тем, что прекращение выпуска при действительном сертификате не входит в перечень ситуаций, в которых можно восстановить НДС (пункт 3 статьи 170 НК РФ).

Налог на прибыль

Траты на сертификацию нужно учитывать в структуре прочих расходов, возникающих при производстве и продаже. При этом не важен проводимый вид сертификации: добровольная или принудительная. Сопутствующие траты снижают налогооблагаемую прибыль только тогда, когда исполнены требования пункта 1 статьи 252 НК РФ.

Для обложения прибыли налогами траты на добровольную процедуру учитываются только тогда, когда мероприятие осуществляется в виде подтверждения качества на основании закона о техническом регулировании.

Добровольная сертификация не может дублировать обязательное мероприятие. Исключение – проверки, в процессе которых существует анализ различных сторон.

Фирма может включить в состав трат, снижающих налогооблагаемую прибыль, расходы на образцы, предоставляемые в лабораторию. Нужны они для проведения испытаний, в ходе которых устанавливается соответствие требованиям. Траты на образцы предполагают стоимость самого образца, а также расходы на его хранение и упаковку.

Возможность уменьшения налогооблагаемой прибыли связана с тем, что в ходе испытаний образцы, скорее всего, будут испорчены. То есть в дальнейшем реализовать их не получится. Соответствующий вывод сделан ФАС в постановлении от 23 января 2007 года. Если образцы были испорчены, нужно обязательно составить акт на их списание. Соответствующая позиция приведена в письме УМНС от 23 апреля 2001 года.

ВАЖНО! При проведении сертификации, даже если она обязательная, нужно оплатить пошлину. Она не может входить в состав расходов. Размер пошлины снижает прибыль, облагаемую налогом.

Налогообложение будет определяться тем, какие методы использует фирма:

- Если компания использует кассовый метод, расходы на сертификацию признаются после только после того, как они фактически осуществлены. К примеру, затраты на исследование признаются только после того, как произошла фактическая оплата услуг лаборатории.

- Если компания использует метод начисления, траты признаются налогооблагаемыми в том периоде, в котором они образовались. При этом не важно, когда именно произошла оплата.

В письме Минфина №03-03-02/268 указано, что траты нужно распределить на всем протяжении периода действия сертификата. Если фирма до завершения действия документа прекращает выпуск, остаток расходов, которые не были перенесены, признается в целях налогообложения единовременно. Однако постепенное признание трат – это лишь одна позиция. Есть и другая, по которой убытки могут признаваться единовременно. При этом не происходит распределения по отчетным периодам. Подобная позиция подтверждается пп. 2 пунктом 7 статьи 272 НК РФ.

Обязательное подтверждение соответствия

Обязательное подтверждение соответствия проводится только в случаях, установленных соответствующим техническим регламентом, и исключительно на соответствие требованиям технического регламента. Объектом обязательного подтверждения соответствия может быть только продукция, выпускаемая в обращение на территории Российской Федерации (ст. 23 закона № 184-ФЗ).

Обязательное подтверждение соответствия осуществляется в формах принятия декларации о соответствии и обязательной сертификации.

Декларирование соответствия может осуществляться путем:

- принятия декларации о соответствии на основании собственных доказательств;

- принятия декларации о соответствии на основании собственных доказательств, доказательств, полученных с участием органа по сертификации и (или) аккредитованной испытательной лаборатории (центра) (ст. 24 закона № 184-ФЗ).

При декларировании соответствия на основании собственных доказательств заявитель самостоятельно формирует доказательственные материалы в целях подтверждения соответствия продукции требованиям технических регламентов. В качестве доказательственных материалов используются техническая документация, результаты собственных исследований (испытаний) и измерений и (или) другие документы, послужившие мотивированным основанием для подтверждения соответствия продукции требованиям технических регламентов. Состав доказательственных материалов определяется соответствующим техническим регламентом.

При декларировании соответствия на основании собственных доказательств и полученных с участием третьей стороны доказательств заявитель по своему выбору в дополнение к собственным доказательствам, сформированным в вышеприведенном порядке:

- включает в доказательственные материалы протоколы исследований (испытаний) и измерений, проведенных в аккредитованной испытательной лаборатории (центре);

- предоставляет сертификат системы качества (в отношении которого предусматривается контроль (надзор) органа по сертификации, выдавшего его) за объектом сертификации.

Сертификат системы качества может использоваться в составе доказательств при принятии декларации о соответствии любой продукции, за исключением случая, если для такой продукции техническими регламентами предусмотрена иная форма подтверждения соответствия.

Декларация о соответствии содержит:

- наименование и местонахождение заявителя;

- наименование и местонахождение изготовителя;

- информацию об объекте подтверждения соответствия, позволяющую идентифицировать этот объект;

- наименование технического регламента, на соответствие требованиям которого подтверждается продукция;

- указание на схему декларирования соответствия;

- заявление заявителя о безопасности продукции при ее использовании в соответствии с целевым назначением и принятии заявителем мер по обеспечению соответствия продукции требованиям технических регламентов;

- сведения о проведенных исследованиях (испытаниях) и измерениях, сертификате системы качества, а также документах, послуживших основанием для подтверждения соответствия продукции требованиям технических регламентов;

- срок действия декларации о соответствии;

- иные предусмотренные соответствующими техническими регламентами сведения.

Оформленная по установленным правилам декларация о соответствии подлежит регистрации федеральным органом исполнительной власти по техническому регулированию в течение трех дней.

Обязательная сертификация осуществляется органом по сертификации, аккредитованным в порядке, установленном Правительством РФ, на основании договора с заявителем. Схемы сертификации, применяемые для сертификации определенных видов продукции, устанавливаются соответствующим техническим регламентом. Соответствие продукции требованиям технических регламентов подтверждается сертификатом соответствия, выдаваемым заявителю органом по сертификации.

Сертификат соответствия содержит помимо приведенных позиций декларации о соответствии также наименование и местонахождение органа по сертификации, выдавшего его.

Декларация о соответствии и сертификат соответствия имеют равную юридическую силу независимо от схем обязательного подтверждения соответствия и действуют на всей территории РФ (п. 3 ст. 23 закона № 184-ФЗ). Срок их действия определяется соответствующими техническими регламентами.

Исследования (испытания) и измерения продукции при осуществлении обязательной сертификации проводятся аккредитованными испытательными лабораториями (центрами).

Перечень товаров, подлежащих обязательной сертификации, утвержден постановлением Правительства РФ от 13.08.97 № 1013 (в ред. от 17.12.05 № 775). До февраля 2004 года обязательной сертификации подлежали также некоторые виды работ и услуг. Их перечень приводился в том же постановлении № 1013. К таковым были отнесены: техническое обслуживание и ремонт транспортных средств, услуги розничной торговли и общественного питания. Однако постановлением Правительства от 10.02.04 № 72 данный перечень признан утратившим силу.

При ввозе на территорию РФ продукции, подлежащей обязательному подтверждению соответствия, в таможенные органы одновременно с таможенной декларацией представляются декларация о соответствии или сертификат соответствия либо документы об их признании.

Полученные за пределами РФ документы о подтверждении соответствия, знаки соответствия, протоколы исследований (испытаний) и измерений продукции могут быть признаны на территории России в соответствии с международными договорами Российской Федерации (ст. 30 закона 184-ФЗ).

Для целей таможенного оформления продукции списки продукции, внешнеэкономической деятельности утверждаются Правительством РФ на основании технических регламентов. Письмом ФТС России от 12.01.05 № 01-06/107 (в ред. от 29.12.05) доведен список товаров, для которых требуется подтверждение проведения обязательной сертификации при выпуске на таможенную территорию РФ.

Траты на сертификацию в бухучете

В пункте 4 ПБУ 10/99 указано, что траты в бухучете признаются или в структуре расходов по основным формам деятельности, или в структуре прочих расходов. В состав трат по основной форме деятельности входят траты, связанные с изготовлением и реализацией. Траты на сертификацию включаются именно в этом составе, так как они нужны для установления соответствия изготовленного товара требованиям.

Траты нужно учитывать в том периоде, в котором они появились. При этом не важно, когда произошла фактическая оплата. Расходы, возникшие в текущем отчетном периоде, но относимые к дальнейшим периодам, фиксируются в структуре трат дальнейших периодов. Их нужно списать. Порядок списания определяется самой фирмой.

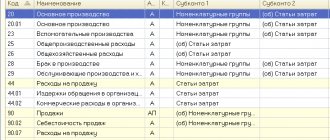

Бухгалтерские проводки

Для фиксации трат на сертификацию используются эти бухгалтерские проводки:

- ДТ60 КТ51. Оплата сертификационных услуг на основании выписки из банковского учреждения.

- ДТ97 КТ43. Списание себестоимости образцов, направленных на исследование.

- ДТ97 КТ60. Фиксация в составе трат последующих периодов стоимости работ на осуществление сертификации на основании соглашения с центром, акта об исполнении работ.

- ДТ19 КТ60. Отражение НДС по услугам.

- ДТ68 КТ19. Назначение к вычету НДС.

Каждый месяц нужно фиксировать эту проводку: ДТ20 КТ97. Отражение в структуре себестоимости изделий траты на сертификацию.

Если учетная политика фирмы предполагает единовременное отражение трат в налоговом учете, используется эта проводка:

- ДТ68 КТ77. Отложенное обязательство по налогам.

- ДТ77 КТ68. Погашение обязательства.

Последняя проводка будет использоваться каждый месяц на протяжении периода действия сертификата – 3 года. Если первичные документы, подтверждающие траты, отсутствуют, то и проводки делать нельзя.

Недорогие сертификаты

Каждая организация сама решает, существенны ли для нее затраты на сертификацию или нет с точки зрения влияния на финансовые результаты. В качестве обоснованного критерия можно использовать, к примеру, такой показатель, как доля затрат на сертификацию в себестоимости товаров или продукции.

Критерий существенности надо закрепить в учетной политике, чтобы и проверяющим, и собственникам, и всем остальным, кто будет знакомиться с вашей отчетностью, было понятно, почему вы учитываете «сертификационные» расходы так, а не иначе.

Несущественные суммы, затраченные на любую сертификацию, можно сразу списывать на текущие расходы на продажу, руководствуясь принципом рациональности.

Кстати, в налоговом учете стоимость недорогих сертификатов многие организации тоже сразу списывают как прочие расход ы подп. 2 п. 1 ст. 264 НК РФ; Письмо Минфина от 01.03.2012 № 03-03-06/1/111 . Причем несмотря на то, что часто Минфин рекомендует растягивать ее на срок действия сертификат а Письма Минфина от 17.11.2011 № 03-03-06/1/764, от 25.05.2011 № 03-03-06/1/307 .