Что такое неотделимые улучшения имущества, квартиры – отличия от отделимых

В соответствии со статьей 623 ГК РФ, под улучшением следует понимать изменения состояния имущества с целью повышения эффективности его использования, расширения его применения, либо с целью повышения стоимости объекта недвижимости.

Улучшения имущества могут быть отделимыми и неотделимыми. Неотделимые улучшения всегда причиняют вред общему имуществу, не только квартире. Невозможно осуществить преобразование, устранить их без нарушения целостности здания и т. п.

Например, неотделимым улучшением считается:

- Перепланировка жилья и снос основных стен здания.

- Встраивание новой вентиляционной системы.

- Перестройка или замена инженерных коммуникаций, систем, труб, батарей, оборудования.

- Проведение капитального ремонта в квартире.

- Замена или снос лифта, лифтовой шахты.

- Перестройка продолжения комнаты в балконной части.

- Оборудование кухни на балконе.

- Установка дополнительного технического оснащения.

- Замена электропроводки.

- Установка теплого пола.

Этот список можно дополнять. Вы должны понять, что из-за неотделимых улучшений может повредиться общее имущество. Если мы говорим о квартире, — то, вероятнее всего, повредится здание многоквартирного дома в связи с демонтажем или перемещением определенных элементов.

А отделимые улучшения не несут в себе вреда.

Например, к ним можно отнести мебель, технику, которая находится в квартире, предметы быта и домашнего обихода.

Что относится к неотделимым улучшениям

К неотделимым улучшениям можно отнести, например, монтаж пожарно-охранной сигнализации, стационарной системы отопления и вентиляции (сплит-системы) и т. д.

Совет: отличить отделимые улучшения от неотделимых можно по следующему признаку: наносится ли арендованному имуществу вред, если попытаться отделить от него произведенное улучшение.

Если улучшение нельзя отделить без вреда для имущества, то такое улучшение является неотделимым (например, демонтаж стационарной системы отопления может нанести вред капитальным перекрытиям здания).

Такой вывод позволяет сделать пункт 2 статьи 623 Гражданского кодекса РФ. Что подразумевается под нанесением вреда арендованному имуществу, данная норма законодательства не разъясняет. Поэтому точный критерий отнесения улучшений к тому или иному виду можно прописать в договоре аренды или привести конкретный перечень работ с указанием того, к какому виду улучшений они относятся. Такой список поможет сторонам сделки разобраться в определении произведенных работ (например, при разрешении споров об оплате стоимости улучшений).

Однако в целях налогообложения при проверке налоговые инспекторы вряд ли будут следовать ему. В каждом конкретном случае ситуация будет решаться в зависимости от вида произведенных работ и возможного вреда, который может принести демонтаж улучшений. Например, в зависимости от того, какое крыльцо к арендованному зданию пристроила организация (легко демонтируемый пластиковый навес или стационарную кирпичную пристройку), данное улучшение может быть отнесено к отделимому или неотделимому.

Ситуация: относится ли ремонт к неотделимым улучшениям арендованного имущества в целях бухучета и налогообложения?

Нет, не относится.

Из норм гражданского законодательства следует, что ремонт арендованного имущества (как текущий, так и капитальный) не относится к работам по его улучшению. Улучшения – это новые дополнительные свойства имущества, без которых оно существовало и могло использоваться по назначению. Ремонт же нельзя признать улучшением, поскольку основной его целью является поддержание (восстановление) имущества в рабочем состоянии.

Такой вывод можно сделать на основании статей 616, 623 Гражданского кодекса РФ и пункта 3.1 Положения, утвержденного постановлением Госстроя СССР от 29 декабря 1973 г. № 279. Подтверждает его арбитражная практика (см., например, постановления ФАС Московского округа от 11 мая 2011 г. № КА-А41/3691-11, Дальневосточного округа от 22 февраля 2005 г. № Ф03-А51/04-1/4525 и Северо-Западного округа от 14 сентября 2005 г. № А56-4372/04). Применим данный вывод как для целей бухучета, так и налогообложения (п. 2 ст. 1 Закона от 6 декабря 2011 г. № 402-ФЗ, п. 1 ст. 11 НК РФ, письма Минфина России от 18 ноября 2009 г. № 03-03-06/1/762, от 25 февраля 2009 г. № 03-03-06/1/87).

Ситуация: относится ли реконструкция (модернизация, дооборудование, достройка) к неотделимым улучшениям арендованного имущества в целях бухучета и налогообложения?

Да, относится.

По нормам гражданского законодательства улучшения – это новые дополнительные свойства имущества, без которых арендованное имущество существовало и могло использоваться по назначению (ст. 623, 616 ГК РФ). Реконструкция (модернизация, дооборудование, достройка) также отнесена к работам, в результате которых имущество приобретает новые или дополнительные свойства (увеличение производственных мощностей, пропускной способности и т. д.) (письмо Минфина СССР от 29 мая 1984 г. № 80). Таким образом, работы по реконструкции (модернизации, дооборудованию, достройки) арендованного имущества можно рассматривать как его улучшение. Если результат таких капитальных вложений неотделим от объекта аренды – это неотделимое улучшение (ст. 623 ГК РФ).

Данный вывод действует как для целей бухучета, так и налогообложения (п. 2 ст. 1 Закона от 6 декабря 2011 г. № 402-ФЗ, п. 2 ст. 257 НК РФ, письма Минфина России от 18 ноября 2009 г. № 03-03-06/1/762, от 23 ноября 2006 г. № 03-03-04/1/794).

Влияние неотделимых улучшений имущества, квартиры на отношения арендодателя и арендатора

В случае, когда неотделимые улучшения были произведены за счет арендатора, то он имеет полное право после прекращения договора аренды попросить собственника жилья выплатить ему компенсацию, равную затраченной сумме. Об этом говориться в главе 60 ГК РФ.

Очень важно обратить на данный нюанс при заключении и подписании договора.

Пункт о том, кто будет оплачивать неотделимые улучшения в случае их надобности, возможность получения компенсации арендатором, должен быть прописан в документе. Иначе вернуть от арендодателя средства не получится.

Неотделимые улучшения не могут быть проведены без согласия и уведомления собственника квартиры, имущества. Арендатор должен уведомить – желательно, письменно — об этом и сообщить всю информацию, которую он знает по данному вопросу. Просто так — взять и захотеть кардинально что-то изменить в квартире — нельзя. Для этого требуется получить разрешение в компетентных органах!

Как проверить юридическую чистоту квартиры или дома перед покупкой самостоятельно

Если данный пункт о согласовании работ был прописан в договор, но арендатор не следовал ему, то вероятность получения компенсации сводится к нулю.

Более того, если случится ситуация с повреждением здания, причинением вреда другим собственникам МКД, то арендодатель может взыскать причиненный ущерб с арендатора.

Также несогласование улучшений квартиры может послужить причиной расторжения договора аренды в связи с нарушением требований, прописанных в документе.

Понятие о улучшений имущества

Нормы закона, применяемые для правоотношений между контрагентами, зависят от вида осуществлённых улучшений. Закон выделяет два типа улучшений:

- отделимые улучшения;

- неотделимые улучшения.

Указанные типы улучшений прописаны в ст.623 Гражданского кодекса РФ (далее – ГК РФ). Как неотделимые улучшения можно определить те улучшения имущества, которые не могут быть отделены от последнего без нанесения вреда для его качественных характеристик.

Отделимые же могут быть демонтированы без нанесения ущерба имуществу. Какие-либо коррективы относительно режима вносимых улучшений могут быть обусловлены сторонами в договоре при его заключении или в дополнительных соглашениях к нему. При этом дополнительные соглашения к договору должны быть совершены в той же форме, что и первичный договор. На этом этапе достаточно важно предусмотреть все возможные будущие риски. Это позволит в дальнейшем избежать проблем с налогообложением и судебными тяжбами. В целом же улучшения арендованного имущества можно определить как модификации, вносимые в имущество арендатором с целью повышения его качественных и эксплуатационных характеристик. Целью улучшений могут являться:

- увеличение функциональных возможностей арендуемого имущества;

- усовершенствование его тех.характеристик и свойств;

- общее повышение качества арендуемого имущества.

Достаточно часто улучшения арендованного имущества являются не простым желанием, а острой необходимостью для арендатора. Закон возлагает обязанность совершать капитальный ремонт арендуемой недвижимости на арендодателя. Ремонт же по ходу эксплуатации должен осуществляться арендатором. Однако эти нормы не всегда в полной мере выполняются сторонами договора, и ремонт, например, крыши здания проводиться арендатором с зачётом этого ремонта как проведённых улучшений.

Неотделимые улучшения квартиры и купля\продажа недвижимости – плюсы, минусы для сторон, риски

При покупке или продаже недвижимости тоже встречается понятие неотделимых улучшений, но в качестве них может выступать мебель, бытовая техника, дизайнерский ремонт и т. п. — то есть, те вещи и элементы, которые могут составлять общую стоимость жилья.

При заключении сделки купли-продажи неотделимые улучшения прописывают в договоре с указанием их цены. Они используются для занижения налогооблагаемой базы и снижения налога за приобретение жилья с продавца. Это — главный плюс сделки такого характера. Налог выплачивается в меньшем размере.

Минусы такой сделки могут быть различны:

- Прежде всего, налоговая служба может провести проверку сделки и привлечь к ответственности продавца, который скроет дополнительный доход.

- При расторжении договора покупатель может не получить всю сумму за имущество, если договор на покупку неотделимых улучшений не был составлен. Он вернет только ту, которая была прописана в основном договоре.

Стоит уделить особое внимание договору купли-продажи.

Если вы сомневаетесь в чистоте сделки — обратитесь к нашим юристам. Они помогут вам разобраться с документацией, составят правильный договор с учетом всех нюансов.

ОСНО: НДС

Предъявленную арендатором сумму входного НДС со стоимости оплаченных улучшений примите к вычету в общеустановленном порядке. То есть после принятия на учет неотделимых улучшений при наличии счета-фактуры и соответствующих первичных документов (кроме того, должны быть соблюдены иные условия, необходимые для применения вычета) (подп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ, п. 26 постановления Пленума ВАС РФ от 30 мая 2014 г. № 33).

Входной НДС со стоимости неотделимых улучшений, не компенсируемых арендатору, к вычету не принимайте.

Варианты договоров при оформлении сделки с неотделимыми улучшениями имущества, квартиры

Договор при оформлении сделки с неотделимыми улучшениями жилья можно заключить в одной форме. В нем следует указать не только покупку квартиры, но и имущества, находящегося в нем.

Есть еще вариант — заключить два договора:

- Отдельно на покупку недвижимости.

- Отдельно на приобретение неотделимых улучшений жилья.

Первый договор — основной, его необходимо зарегистрировать в Росреестре.

Второй — дополнительный, его можно оставить на руках, он не нуждается в регистрации.

Неотделимые и отделимые улучшения

Неотделимые улучшения особенно часто осуществляются при длительной аренде (долгосрочном договоре). Если арендатор хочет «подстроить» указанное имущество под свои необходимости, при этом только повысив его качественные характеристики, первое, что он должен сделать – это получить согласие арендодателя на такое улучшение. Если такая акцептация получена – арендатор по завершению срока найма сможет претендовать на возмещение тех денежных средств, которые были затрачены им в процессе повышения качества имущества. На практике неотделимые улучшения имущества могут быть проведены в виде:

- дооборудования;

- реконструкции;

- достройки;

- модернизация;

- ремонта.

То есть естественным является то, что физически не может быть отделена от стен, например, их побелка. От этого пострадает имущество, а арендатор не получит никакой выгоды. Улучшения отделимые могут быть без труда демонтированы и отделены от основного предмета аренды.

Неотделимые улучшения имущества, квартиры и налоги

При расчетах и проведении налоговых операций неотделимые улучшения имущества нуждаются в декларировании, если договор заключается с участием юридических лиц. Все ИП, юрлица обязаны учитывать данные операции при расчете налогов.

А физические лица могут не уплачивать налог с компенсации за неотделимые улучшения, и не декларировать их. Это не противоречит российскому законодательству.

Законность установки тамбурной двери на лестничной площадке в подъезде

- Налог на имущество. Капитальные вложения в виде неотделимых улучшений, учтенных в составе основных средств арендатора, облагаются налогом на имущество до окончания срока действия договора аренды. Эта позиция подтверждена в письмах Минфин РФ от 03.11.2010 № 03-05-05-01/48, от 01.11.2010 № 03-05- 05-01/46.

- НДС. При безвозмездной передаче неотделимых улучшений арендатор обязан оплатить НДС (п. 1 статьи 146 НК РФ, где оказание услуг на безвозмездной основе признается реализацией товаров и услуг).

- Налог на прибыль. Неотделимые улучшения считаются амортизируемым имуществом. Если стоимость данного имущества по договору арендатору не возмещается, то он может «погасить» долг в течение действия договора аренды с учетом периода полезного использования объекта (ст 258 НК РФ).

Заметьте, что некоторые нюансы, касающиеся налоговых, бухгалтерских выплат можно прописать в договоре. Так вы сможете обезопасить себя от возникновения непредвиденных расходов.

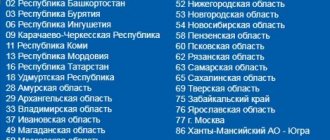

УСН

Если организация на упрощенке платит единый налог с доходов, то операция, связанная с получением неотделимых улучшений, на налоговую базу не влияет (п. 1 ст. 346.14, подп. 1 п. 1.1 ст. 346.15 и подп. 32 п. 1 ст. 251 НК РФ).

Организации, которые платят единый налог с разницы между доходами и расходами, учитывают операции по получению неотделимых улучшений в следующем порядке.

При получении на баланс неотделимых улучшений как отдельного объекта имущества, его стоимость спишите на расходы в составе затрат на приобретение основных средств (абз. 9 п. 3, подп. 1 п. 1 и п. 4 ст. 346.16, п. 1 ст. 256 НК РФ).

Арендодатель может отнести стоимость приобретенных у арендатора отделимых улучшений на увеличение балансовой стоимости имущества (абз. 9 п. 3 ст. 346.16 НК РФ, п. 14 ПБУ 6/01). При расчете единого налога стоимость таких улучшений после оплаты также можно списать в составе расходов на приобретение основных средств (реконструкцию, модернизацию и т. д.) (подп. 1 п. 1 ст. 346.16 НК РФ).

Предъявленную арендатором сумму входного НДС включите в стоимость полученных улучшений (п. 3 ст. 346.11 и подп. 3 п. 2 ст. 170 НК РФ).

Единственное условие – все расходы при списании их в уменьшение базы по единому налогу должны быть оплачены (компенсированы арендатору). Форма оплаты – деньгами или в счет арендной платы – значения не имеет. Такой порядок основан на положениях пункта 2 статьи 346.17 Налогового кодекса РФ.

Если арендодатель не компенсирует арендатору стоимость неотделимых улучшений, то их стоимость не включайте:

- ни в налогооблагаемые доходы организации (подп. 1 п. 1.1 ст. 346.15, подп. 32 п. 1 ст. 251 НК РФ);

- ни в налоговые расходы (п. 2 ст. 346.17 НК РФ).

Возмещение затрат или отделение улучшений

При рассмотрении последствий осуществления разных видов улучшений следует исходить из трёх основных возможных видов ситуаций в отношениях между контрагентами сделки:

- арендатор получил согласие арендодателя на проведение улучшений (так называемый акцепт), а последний не против возместить их стоимость денежном эквиваленте;

- арендатор получил акцепт на изменения, однако собственник имущества не желает возместить их стоимость;

- арендатор не получил акцепта арендодателя на улучшения.

Последний случай наиболее простой и наиболее чётко урегулирован законодателем. В случае отделимых улучшений арендатор имеет право на их демонтаж и закрепление в своей частной собственности. Одновременно, он предоставляет (возвращает) эксплуатируемое имущество арендодателю в том виде, в котором оно было принято изначально после заключения сделки. Более сложной с правовой точки зрения является для арендатора ситуация с неотделимыми улучшениями. Важно обратить внимания на момент потери имущества и ущерб. Арендатор не может их забрать, но и на возмещение понесённых затрат он претендовать не может. Поэтому очень важен перед физическим проведением улучшений именно факт получения акцепта на это собственника имущества или лица, передающего его в аренду. Улучшения, совершённые с согласия арендодателя, могут быть признаны амортизируемым имуществом согласно ст.256 Налогового кодекса РФ (далее – НК РФ). Однако необходимо отметить, что собственником этих улучшений будет именно арендодатель. Согласно ст.623 ГК РФ улучшения, осуществлённые с согласия арендодателя, являются его собственностью. Более сложной является ситуация, при которой наниматель провёл некие улучшения арендованного имущества с согласия арендодателя, однако последний не изъявляет желания возмещать их стоимость или отдавать последние, если они отделимы, арендатору (вне зависимости от устных договорённостей контрагентов, установленных прежде). В таком случае, наниматель не сможет получить возмещение затрат. Однако выход можно найти путём анализа налогового законодательства. В целом, процесс налогообложения имущества, касательно которого были проведены улучшения, варьируется в зависимости от трёх основных критериев:

- вида улучшения (отделимое или нет);

- наличия акцепта арендодателя на проведение улучшений;

- наличия акцепта арендодателя на возмещение затрат нанимателя.

Порядок выполнения работ и получения компенсации

Обязательный порядок действий при манипуляциях с жильем законом не установлен. Наш портал рекомендует арендатору придерживаться следующего варианта:

- Определить состав работ, составить предварительные расчетные документы, сметы.

- Письменно согласовать с хозяином квартиры предстоящий ремонт. Сделать это нужно не просто формальным уведомлением, а с помощью полноценного дополнительного соглашения, в котором конкретно указать, какие работы будут произведены, сколько это будет стоить и каким образом будет выплачена компенсация.

- Произвести работы, принять их по акту у подрядчика, собрать все чеки и квитанции и передать копии арендодателю для возмещения.

.

Обратите внимание! Если собственник жилья откажется компенсировать неотделимые улучшения, взыскать их можно в судебном порядке.

Что такое движимое имущество

Разница между движимым и недвижимым имуществом обозначена в статье 130 Гражданского кодекса. Там говорится, что недвижимость — это участки недр и земли, а также все, что прочно связано с землей. Здесь же дано разъяснение: прочно связанными с землей считаются объекты, перемещение которых без несоразмерного ущерба их назначению невозможно (в частности, здания, сооружения, незавершенное строительство). Кроме того, к недвижимости относятся подлежащие госрегистрации воздушные и морские суда, космические объекты и суда внутреннего плавания.

Движимое имущество — это вещи, которые не признаются недвижимыми. Движимым имуществом являются, в частности, деньги и ценные бумаги. В общем случае регистрация прав на движимое имущество не требуется.

К сожалению, определение движимого имущества весьма расплывчато. Поэтому нет полной ясности, какие именно движимые вещи освобождены от налога на имущество согласно подпункту 8 пункта 4 статьи 374 НК РФ. Рассмотрим в отдельности объекты, которые чаще всего вызывают вопросы у бухгалтеров (здесь и далее речь идет об имуществе, поставленном на баланс с 1 января 2013 года).

Налоговый вопрос

По договору между физическими лицами неотделимые улучшения декларировать не нужно. А юридические лица – фирмы любых организационно-правовых форм – должны принимать к учету данные операции при расчете налогов.

При этом нюансы бухгалтерского учета и налогообложения будут зависеть от учетной политики компании, режима налогообложения и даже срока использования усовершенствований в деятельности фирмы.

Внимание! По вопросу учета усовершенствований помещения в балансе предприятия можно проконсультироваться с дежурным юристом портала.