Электронное взаимодействие с налоговыми органами получило широкое распространение. Возможность безбумажного обмена приобретает особую значимость в период пандемии. Эксперты 1С рассказывают, каким образом можно представлять документы в ответ на требование ИФНС напрямую из «1С:Бухгалтерии 8» редакции 3.0, используя сервис «1С-Отчетность».

Налоговый орган вправе запрашивать документы (информацию) у налогоплательщика как при проведении его налоговой проверки (ст. 93 НК РФ), так и при проведении налоговой проверки контрагента налогоплательщика – так называемая «встречная проверка». Помимо этого, инспекция ФНС может запрашивать документы и вне проверок, например, информацию по конкретной сделке, в которой налогоплательщик участвовал либо о которой у него есть сведения (ст. 93.1 НК РФ).

Как правило, во всех этих случаях налогоплательщик получает требование о представлении документов (информации), составленное по определенной форме (утв. приказом ФНС России от 07.11.2018 № ММВ-7-2/[email protected] – см. Приложение № 17 к приказу).

Налогоплательщики, представляющие налоговые декларации (расчеты) в налоговый орган в электронной форме, обязаны обеспечить получение документов от налогового органа в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота (ЭДО) (п. 5.1 ст. 23 НК РФ).

Обязанность налогоплательщика считается исполненной при наличии у него:

- договора с оператором ЭДО на оказание услуг по обеспечению электронного документооборота с налоговым органом по месту учета налогоплательщика;

- квалифицированного сертификата ключа проверки электронной подписи.

Таким образом, если организация использует электронный документооборот с налоговым органом, то требования о представлении документов (информации), а также письма, уведомления и другие документы поступают в организацию по телекоммуникационным каналам связи согласно порядку, утвержденному приказом ФНС России от 16.07.2020 № ЕД-7-2/[email protected]

Истребуемые документы можно представить в ИФНС как в бумажном, так и в электронном виде (п. 2 ст. 93 НК РФ). Очевидно, что безбумажный обмен имеет неоспоримые преимущества: скорость, технологичность и безопасность. Рассмотрим, как в «1С:Бухгалтерии 8» редакции 3.0 можно представлять документы в электронном виде в ответ на требование ИФНС.

Способы представления документов

Если при камеральной проверке были потребованы различные документы, то в налоговую инспекцию их можно предоставить следующими способами (подп. 1 п. 2 ст. 93 НК РФ):

- бумажные заверенные ксерокопии передаются лично налогоплательщиком или через представителя в налоговую инспекцию или заказным письмом по почте (подп. 2 п. 2 ст. 93 НК РФ);

- в электронной форме по специальному формату и в соответствии с порядком, утвержденным приказом ФНС России от 17.02.2011 № ММВ-7-2/[email protected];

- в электронной форме через личный кабинет налогоплательщика;

- в виде скан-образов по ТКС или через личный кабинет налогоплательщика.

Налогоплательщик сам вправе выбрать, каким способом передавать ему документы по запросам и требованиям налоговиков (письмо ФНС России от 25.11.2014 № ЕД-4-2/24315).

ОБРАТИТЕ ВНИМАНИЕ! Налогоплательщики, обязанные сдавать отчетность только в электронном виде, не вправе направлять уведомления о невозможности представления запрашиваемых ФНС документов почтой.

Подробности см. здесь.

ВАЖНО! Пояснения по НДС можно подать только в электронном формате. Подробности см. в этой статье.

Какие возможности предоставляют электронные личные кабинеты, узнайте из материалов:

- «Порядок заполнения декларации 3-НДФЛ в личном кабинете»;

- «Система Платон — личный кабинет пользователя (нюансы)».

Перечень документов, которые может затребовать ФНС зависит от вида мероприятия, которое проводится налоговиками. Какие документы подготовить в рамках проверок (выездной или камеральной), вне проверок, при встречных проверках, подробно рассказывают эксперты КонсультантПлюс. Получите пробный доступ и приступайте к изучению Готового решения бесплатно.

Истребование документов по статье 93 НК РФ

Истребование документов применяется в рамках камеральной, выездной проверки, вне рамок проверок, при проведении дополнительных мероприятий налогового контроля. Перечень случаев, когда налоговый орган вправе истребовать документы, постоянно расширяется. При этом для налогоплательщика исполнение требования — это довольно затратная процедура: необходимо найти оригиналы документов, изготовить копии, заверить, отправить их в налоговый орган. Истребованию документов у налогоплательщика посвящено интервью с экспертом.

Как требование о представлении документов вручается налогоплательщику?

Требование может передаваться лицу, которому оно адресовано, или его представителю непосредственно под расписку, направляться по почте заказным письмом или передаваться в электронной форме по телекоммуникационным каналам связи (далее — ТКС) через оператора электронного документооборота (пункт 4 статьи 31 НК РФ).

При вручении требования налогоплательщику под расписку, непосредственно в требовании указывается дата вручения.

В какой последовательности применяются указанные варианты направления требования?

Лица, на которых НК РФ возложена обязанность представлять налоговую декларацию (расчёт) в электронной форме, должны обеспечить получение требования от налогового органа в электронной форме по ТКС через оператора электронного документооборота.

Порядок направления требования о представлении документов (информации) в электронном виде (далее — Порядок) утверждён приказом ФНС России № ММВ-7-2/[email protected] от 17 февраля 2011 года.

Исходя из указанного Порядка, если требование направлено в электронном виде, но фактически не открыто (не прочитано) налогоплательщиком, а квитанция о приёме не сформирована и не направлена в адрес налогового органа, такое требование не может считаться полученным налогоплательщиком.

В подобном случае налоговый орган, на основании пункта 19 Порядка, должен направить налогоплательщику требование в бумажном виде.

Иная последовательность способов передачи документов может быть прямо предусмотрена НК РФ. Например, в случае нахождения должностного лица налогового органа, проводящего налоговую проверку, на территории налогоплательщика требование о представлении документов передаётся руководителю (уполномоченному представителю) организации лично под расписку (пункт 1 статьи 93 НК РФ).

По смыслу указанной нормы, при проведении проверки на территории (в помещении) налогоплательщика, а не по месту нахождения налогового органа, требование должно быть вручено налогоплательщику лично проверяющим лицом во время его нахождения у налогоплательщика.

Только если указанным способом требование о представлении документов передать невозможно, оно направляется в порядке, установленном пунктом 4 статьи 31 НК РФ.

На что нужно обратить внимание при получении документов от налоговой инспекции по почте?

При направлении документов по почте они направляются налогоплательщику — российской организации (её филиалу, представительству) — по адресу места её нахождения (места нахождения ее филиала, представительства), содержащемуся в ЕГРЮЛ (пункт 5 статьи 31 НК РФ).

Определить иной адрес для целей получения от налогового органа почтовой корреспонденции организация не может.

С другой стороны, адресат юридически значимого сообщения, своевременно получивший и установивший его содержание, не вправе ссылаться на то, что сообщение было направлено по неверному адресу или в ненадлежащей форме. Так сказано в Постановлении Пленума Верховного Суда РФ № 25 «О применении судами некоторых положений раздела I части первой Гражданского кодекса РФ» от 23 июня 2015 года.

При направлении налоговым органом документа по почте заказным письмом датой его получения считается шестой день со дня отправки заказного письма.

Факт приёма к отправке корреспонденции подтверждается списком внутренних почтовых отправлений, принятым к отправке почтовым отделением, с оттиском печати почтового отделения, обработанным и разосланным получателям (Постановление ФАС Центрального округа по делу № А14-8583/2011 от 21 ноября 2012 года, Определением ВАС РФ № ВАС-17644/12 от 25 декабря 2012 года отказано в передаче дела для пересмотра в порядке надзора).

А если налогоплательщик не получил направленное почтой требование?

Если документы по требованию налогового органа не будут представлены, то налоговый орган составит акт об обнаружении фактов, свидетельствующих о налоговом правонарушении.

Сообщения, доставленные по адресам, указанным соответственно в ЕГРИП (для индивидуальных предпринимателей) или в ЕГРЮЛ (для организаций), считаются полученными, даже если соответствующее лицо фактически не проживает (не находится) по указанному адресу (пункт 3 статьи 54 ГК РФ).

Одного только заявления о неполучении требования будет недостаточно для вывода о незаконности решения налоговой инспекции.

Налогоплательщику при рассмотрении спора рекомендуется указать уважительные причины неполучения им требования о представлении документов (информации), обстоятельства, которые не зависели от волеизъявления самого налогоплательщика.

В каких случаях полученное требование можно обжаловать?

Согласно пункту 1 статьи 93 НК РФ истребовать у проверяемого лица необходимые для проверки документы вправе должностное лицо налогового органа, проводящее проверку.

Обратим внимание, что на практике налоговые органы истребуют документы о налогоплательщике, направляя ему требования в порядке статьи 93.1 НК РФ, в которых в качестве основания указывают истребование документов по конкретной сделке.

Может быть оставлено без исполнения по существу с направлением в налоговый орган соответствующего письма требование:

направленное:

- до проверки;

- в рамках т.н. предпроверочного анализа;

- в периоде приостановления выездной налоговой проверки;

- после окончания налоговой проверки.

о представлении документов:

- не относящихся к предмету или периоду проверки;

- срок хранения которых истёк;

- составление которых не предусмотрено законодательством (документы в виде сопоставительных таблиц, в которых отражены различия между налоговыми базами разных налогов, налоговым и бухгалтерским учётом, прогнозы поступлений, производственных планов, деловая переписка);

- истребуемых повторно;

- количество которых чрезмерно.

Что должно содержаться в требовании о представлении документов?

Форма требования о представлении документов (информации) утверждена приложением № 15 к Приказу ФНС России № ММВ-7-2/[email protected] от 8 мая 2015 года.

Требование о представлении документов должно включать наименование необходимых для проверки документов, период, к которому они относятся, при наличии — реквизиты, иные признаки, индивидуализирующие истребуемые документы.

Если полученное требование налогоплательщику непонятно, есть обоснованные затруднения в идентификации документов или информации, то рекомендуется направить в налоговый орган письмо о том, что исполнение требования (полностью или в соответствующей части) не представляется возможным и просить уточнить содержание требования, конкретизировать вид документа или состав истребуемой информации.

Что даст налогоплательщику такое уточнение?

Подобная тактика «исполнения» требования не позволит налоговому органу в ряде случаев направить новое требование в связи с отсутствием оснований (окончанием налоговой проверки, завершением дополнительных мероприятий налогового контроля).

Обращение в налоговый орган за разъяснениями по вопросу содержания и количества истребуемых документов снижает риск привлечения к ответственности в случае, если документы по «непонятному» требованию не будут представлены (будут представлены с пропуском срока).

Как исчисляется срок исполнения требования о представлении документов?

Срок исполнения требования, по общему правилу, 10 рабочих дней. Исчисление срока начинается со дня получения требования. При этом срок исчисляется в рабочих днях (пункт 6 статьи 6.1 НК РФ).

Если последний день срока выпадает на нерабочий день, днём окончания срока считается ближайший следующий за ним рабочий день.

В правоприменительной практике выработан определённый подход к вопросу о взаимосвязи начала исчисления указанного срока и фактической даты получения требования при его направлении по почте.

При получении требования в пределах отведённых шести дней срок представления документов исчисляется с даты фактического получения требования (определения ВАС РФ № ВАС-2652/12 от 23 марта 2012 года и № ВАС-6232/13 от 24 мая 2013 года).

В случае получения требования после истечения шести дней с даты направления заказного письма срок представления истребуемых документов начинается течь с седьмого дня отправки заказного письма. Тем самым срок представления документов соответствующим образом сокращается.

Предусмотрена ли возможность продления срока исполнения требования?

Налогоплательщику в каждом случае получения требования можно рекомендовать в течение дня, следующего за днём его получения, направлять в налоговый орган уведомление о невозможности исполнения требования.

Следует привести разумный срок, когда истребуемые документы могут быть представлены. Форма и формат уведомления утверждены Приказом ФНС России№ ММВ-7-2/[email protected] от 25 января 2021 года.

Форма содержит примерный перечень причин невозможности представления запрошенных документов в установленный срок:

- большое количество истребуемых документов;

- нахождение части документов в обособленных подразделениях организации, архиве;

- одновременное получение нескольких требований;

- технические и кадровые сложности изготовления заверенных копий и т.п.

Кому направляется указанное уведомление?

В случае проведения проверки на территории налогоплательщика уведомление о невозможности представления документов может быть передано проверяющему должностному лицу под подпись.

Если проверка изначально проводится по месту нахождения налогового органа или приостановлена, то есть проверяющие не находятся на территории налогоплательщика, то уведомление о невозможности представления документов передаётся непосредственно в налоговый орган, руководитель (заместитель руководителя) которого принял решение о проведении проверки.

Положения статьи 93 НК РФ не предусматривают каких-либо особенностей, если требование о представлении документов было подписано включённым в состав проверяющей группы должностным лицом иного налогового органа, чем тот, который принял решение о проведении проверки.

В такой ситуации при невозможности вручить уведомление проверяющему должностному лицу, следует адресовать его в налоговый орган, руководитель (заместитель руководителя) которого принял решение о проведении проверки.

Запрашивать продление срока представления запрашиваемых документов можно также и в случае, если исполнение требования приходится на период приостановления проведения выездной налоговой проверки.

Как направляется уведомление?

Предусмотрены специальные способы направления уведомления для налогоплательщиков, обязанных в силу пункта 3 статьи 80 НК РФ представлять налоговые декларации в электронной форме.

Такие лица могут представить уведомление о невозможности представления документов в налоговый орган лично или через представителя либо передать в электронной форме по ТКС.

Уведомление может быть направлено по почте заказным письмом только лицами, на которых не возложена обязанность по представлению налоговой декларации в электронной форме.

При этом обратим внимание на противоречие в пункте 3 статьи 93 НК РФ: в абзаце втором предусмотрено письменное уведомление о невозможности представления документов в установленные сроки, что ставит под сомнение предусмотренную в третьем абзаце возможность передачи указанного уведомления в электронной форме.

Предположим, налоговый орган не продлил срок исполнения требования, а налогоплательщик в отведённый срок не уложился. Применяется ли в данном случае ответственность?

Налоговый орган в течение двух дней рассматривает уведомление налогоплательщика о невозможности представления документов и принимает решение либо о продлении, либо об отказе в продлении срока представления. На практике нередко налоговый орган не принимает никакого решения.

Направление уведомления о продлении срока представления документов само по себе не является основанием для неисполнения требования в первоначально установленный срок.

Должен ли налогоплательщик сообщать об отсутствии истребуемых документов и если должен, то в течение какого срока?

Налогоплательщик должен в любом случае направить ответ на полученное требование. По мнению ФНС РФ, отражённому в письме № ЕД-4-2/[email protected] от 23 июня 2021 года, ответ о невозможности представления в установленный срок документов по причине их отсутствия (утрачены; не поступали (не составлялись)) должен направляться в течение дня, следующего за днём получения требования.

Однако данная позиция представляется расширительным толкованием НК РФ. Положения Приказа ФНС России № ММВ-7-2/[email protected] от 25 января 2017 года, которым утверждены форма и формат уведомления о невозможности представления в установленные сроки документов (информации), не могут являться основанием для привлечения налогоплательщика к ответственности.

Специальный срок для направления ответа, в котором указывалось бы на отсутствие истребуемых документов, а также форма такого ответа пунктом 3 статьи 93 НК РФ не предусмотрена. Иными словами, соответствующий ответ может быть направлен в течение 10 дней со дня получения требования.

Можно ли в ответ на требование представить подлинники документов?

НК РФ не предусмотрено исполнение требования о представлении документов посредством выдачи подлинников документов.

Выемка подлинников документов регламентируется статьёй 94 НК РФ.

Вместе с тем, если запрашиваемые документы представлены в виде оригиналов в установленный срок, основания для привлечения налогоплательщика к ответственности по статье 126 НК РФ за неисполнение требования отсутствуют. Но исполнять требование подобным образом не нужно.

Из пункта 5 статьи 93 НК РФ следует, что документы, ранее представленные в налоговый орган в виде подлинников, должны быть возвращены проверяемому лицу. При этом НК РФ не содержит срока возврата таких документов.

После возврата подлинников налоговый орган вправе вновь их истребовать у налогоплательщика — запрет на повторное истребование документов в данном случае не применяется.

Что означает представление документов в виде заверенных копий?

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенной копией документа является копия документа, на которую в соответствии с установленным порядком проставлены необходимые реквизиты, придающие ей юридическую силу.

Согласно пункту 3.26 ГОСТ Р 6.30-2003 «Унифицированные системы документации. Унифицированная система организационно-распорядительной документации.

Требования к оформлению документов» (утверждён постановлением Госстандарта России № 65-ст от 3 марта 2003 года) при заверении соответствия копии документа подлиннику ниже реквизита «Подпись» проставляется заверительная надпись:

- «Верно»;

- должность лица, заверившего копию;

- личная подпись;

- расшифровка подписи (инициалы, фамилия);

- дата заверения.

Помимо изложенного, Минфин рекомендует представлять копии документов с сопроводительным письмом и описью представляемых документов (письмо № 03-02-РЗ/39142 от 7 августа 2014 года).

Можно заверять документы факсимиле?

Нет, заверенные таким образом документы не будут рассмотрены налоговым органом как надлежащие копии (постановление Арбитражного суда Дальневосточного округа № Ф03-5752/2014 от 19 января 2015 года).

Нужно ли заверять копии документов печатью?

Согласно ГОСТу допускается копию документа заверять печатью, определяемой по усмотрению организации.

C 7 апреля 2015 года статья 2 Федерального закона № 14-ФЗ «Об обществах с ограниченной ответственностью» от 8 февраля 1998 года (в редакции ФЗ № 82-ФЗ от 6 апреля 2015 года) закрепляет право общества иметь печать.

Обязанность общества использовать печать может быть предусмотрена федеральным законом. Сведения о наличии печати должны содержаться в уставе общества.

Аналогичный подход отражён и в Федеральном законе № 208-ФЗ «Об акционерных обществах» от 26 декабря 1995 года.

Таким образом, если правом иметь печать общество не воспользовалось, то изготовление копий документов может проводиться без заверения их печатью.

С 7 апреля 2015 года документы, представляемые в налоговые органы, принимаются вне зависимости от наличия (отсутствия) печати в них (письмо ФНС России № БС-4-17/13706 от 5 августа 2015 года).

Как заверить документ, в котором больше одной страницы?

Изготовленную копию многостраничного документа целесообразно прошить, пронумеровать и заверить в целом.

Для этого на оборотной стороне последнего листа помимо прочих реквизитов надлежит поставить надпись: «Всего пронумеровано, прошнуровано _____ листов» (количество листов указывается словами).

Из копий заверенных документов можно сформировать подшивку. При этом должна сохраниться возможность свободного чтения текста документа, возможность свободного копирования каждого отдельного листа документа в пачке.

Рекомендуется заверять копию каждого документа, а не подшивку. Только в этом случае соответствующие документы допустимо использовать в качестве подтверждения обстоятельств по делу о налоговом правонарушении (постановление ФАС Московского округа № КА-А41/11390-09 от 5 ноября 2009 года).

В случае представления незаверенных копий или заверения только последней страницы подшивки документов налогоплательщик может столкнуться с тем, что налоговый орган составит акт об обнаруженном правонарушении, предусмотренном статьёй 126 НК РФ, повторно запросит документы (особенно если в представленных незаверенных копиях им найдены ошибки).

Но отметим, что Минфином выпущено письмо № 03-02-РЗ/62336 от 29 октября 2015 года, из которого можно сделать вывод о допустимости представления документов в виде сшива документов.

Кроме того, есть примеры судебных актов, в которых признавалось, что действия налогоплательщика по своевременному представлению подшивки документов не образуют состава правонарушения, так как не являются отказом от представления документов (непредставлением документов).

Такой подход отражён, в частности, в постановлении ФАС Центрального округа по делу № А54-8663/2012 от 1 ноября 2013 года и постановлении ФАС Западно-Сибирского округа по делу № А75-10184/2011 от 24 августа 2012 года.

По нашему мнению, представление документов в виде сшива, заверенного на последнем листе, возможно при исполнении требования в порядке статьи 93.1 НК РФ.

При представлении документов по требованию, направленному на основании статьи 93 НК РФ, целесообразно заверять копию каждого документа отдельно.

Как представляются копии документов на бумажном носителе?

Способами представления истребуемых документов являются личное представление, представление через представителя, направление документов по почте заказным письмом.

В случае истребования документов в ходе проверки, которая проводится на территории налогоплательщика, может ли налогоплательщик, изготовив копии, предоставить их в распоряжение налогового органа на своей территории?

Такого способа исполнения требования НК РФ не содержит. Судебная практика исходит из системного толкования статей 89 и 93 НК РФ: истребованные документы должны быть представлены по месту проведения проверки.

Данное условие выполняется:

- при проведении проверки на территории налогоплательщика;

- при представлении документов по месту проведения проверки, где согласно статье 89 НК РФ должны находиться должностные лица налогового органа;

- при получении инспекцией письма налогоплательщика о готовности истребуемых документов.

При наличии этих обстоятельств обязанность проверяемого лица обеспечить налоговому органу возможность своевременного получения документов исполнена (постановление ФАС Волго-Вятского округа по делу № А29-4831/2012 от 18 февраля 2013 года, постановление ФАС Московского округа № А40-78313/12-91-433 от 5 июня 2013 года).

Но информирование налогового органа о подготовке копий документов и их нахождении на территории налогоплательщика не является надлежащим исполнением требования о представлении документов, если проверка приостановлена (определение Верховного Суда № 304-КГ14-7880 от 9 февраля 2015 года).

В письме ФНС РФ № ЕД-4-2/[email protected] от 7 августа 2015 года сказано, что в период приостановления проверки налогоплательщик должен представить документы в тот налоговый орган, который указан в требовании о представлении документов (информации).

Обязательно ли представлять на бумаге документы, которые были составлены в электронном виде?

Если истребуемые у налогоплательщика документы составлены в электронной форме по установленным ФНС форматам, налогоплательщик вправе направить их в налоговый орган по ТКС в порядке, установленном Приказом ФНС России № ММВ-7-2/[email protected] от 17 февраля 2011 года.

Представление документов в электронной форме по неустановленным форматам и (или) на магнитных носителях информации НК РФ не предусмотрено (письмо ФНС России № ЕД-4-2/15669 от 7 сентября 2015 года).

Когда истребуемый у налогоплательщика документ составлен в электронной форме не по установленным ФНС форматам, представление документа производится на бумажном носителе в виде заверенной налогоплательщиком копии с отметкой о подписании оригинала документа электронной подписью.

Возможность представления документов в xml-формате установлена для следующих документов:

- счёт-фактура, корректировочный счёт-фактура, журнал учёта полученных и выставленных счетов-фактур, книга покупок, дополнительный лист книги покупок, книга продаж, дополнительный лист книги продаж (форматы утверждены Приказами ФНС РФ № ММВ-7-6/[email protected] от 4 марта 2015 года, № ММВ-7-15/[email protected] от 13 апреля 2016 года, № ММВ-7-15/[email protected] от 24 марта 2021 года);

- документ о передаче товаров при торговых операциях (формат утверждён Приказом ФНС России № ММВ-7-10/[email protected] от 30 ноября 2015 года);

- документ о передаче результатов работ, документ об оказании услуг (формат утверждён приказом ФНС России № ММВ-7-10/[email protected] от 30 ноября 2015 года);

- акт приёмки-сдачи работ (услуг), товарная накладная (ТОРГ-12), счёт-фактура и документ об отгрузке товаров (выполнении работ), передачи имущественных прав (документ об оказании услуг), включающий в себя счёт-фактуру, корректировочный счёт-фактура и документ об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающий в себя корректировочный счёт-фактуру.

Какие документы могут быть представлены в виде сканированных образов?

- договор (соглашение, контракт), в том числе дополнения (изменения);

- спецификация (калькуляция, расчёт) цены (стоимости);

- акт приёмки-сдачи работ (услуг);

- счёт-фактура, в том числе корректировочный;

- товарно-транспортная накладная;

- товарная накладная (ТОРГ-12);

- грузовая таможенная декларация/транзитная декларация, в том числе добавочные листы к ним.

Перечень указанных документов, которые могут быть направлены в налоговый орган по ТКС в виде скан-образов, в том числе с использованием pdf-формата, приведён в Приказе ФНС России № ММВ-7-6/[email protected] от 29 июня 2012 года.

В одном комплекте документов могут быть направлены и xml-файлы и скан-образы (письмо ФНС России № ЕД-4-15/24784 от 23 декабря 2016 года).

Документы, представляемые в электронной форме по ТКС, должны быть заверены усиленной квалифицированной электронной подписью.

Направить в налоговый орган в ответ на требование о представлении документов скан-образы иных документов налогоплательщик не вправе (письмо ФНС России № ЕД-4-15/21002 от 3 ноября 2021 года).

Вместе с тем, приём документов, представляемых в рамках статьи 93 НК РФ, может осуществляться налоговой инспекцией в виде скан-образов по ТКС в электронной форме с использованием типа документооборота «Обращение».

Какая ответственность за неисполнение требования?

Непредставление налогоплательщиком (плательщиком сбора, плательщиком страховых взносов, налоговым агентом) в налоговые органы документов и (или) иных сведений, предусмотренных НК РФ и иными актами законодательства о налогах и сборах, влечёт взыскание штрафа по статье 126 НК РФ в размере 200 рублей за каждый непредставленный документ.

При этом для возможности привлечения к ответственности в случаях представления документов в ненадлежащей форме и (или) ненадлежащим способом, факт непредставления запрашиваемых документов может быть зафиксирован налоговым органом при условии возврата налогоплательщику указанных документов.

При обнаружении фактов неисполнения требования должностным лицом налогового органа в течение 10 дней со дня выявления нарушения должен быть составлен акт, подписываемый этим должностным лицом и лицом, совершившим такое нарушение (пункт 1 статьи 101.4 НК РФ).

Как рассчитывается сумма штрафа?

Документ рассматривается как отдельный независимо от формы его выражения (бумажный или электронный).

Каждый непредставленный документ должен быть отдельно поименован в акте об обнаруженном правонарушении и решении налогового органа.

Когда в требовании отсутствует конкретный перечень истребуемых документов и не указывается их количество, то оснований для привлечения к ответственности нет (Постановление Президиума ВАС РФ № 15333/07 от 8 апреля 2008 года).

По смыслу пункта 1 статьи 126 НК РФ штраф взыскивается исходя из истребованных (указанных в требовании) и не представленных (несвоевременно представленных) документов и не может определяться расчётным путём.

Налогоплательщик не может быть привлечён к ответственности, если число не представленных им документов с достоверностью не определено налоговым органом.

Установление размера штрафа исходя из предположительного наличия у налогоплательщика хотя бы одного из числа запрошенных видов документов недопустимо (Определение Верховного Суда РФ № 302-КГ15-19180 от 4 февраля 2021 года).

Неуказание в требовании количества и реквизитов истребуемых документов защищает налогоплательщика от ответственности?

Отсутствие в требовании количества, реквизитов документов не всегда может служить основанием для освобождения от ответственности, поскольку указанными сведениями обладает сам налогоплательщик, а не налоговый орган. И, в частности, налогоплательщик не может не знать о количестве счетов-фактур, подлежащих представлению, так как самостоятельно ведёт книгу покупок, в которой они отражаются (Определение Верховного Суда РФ № 305-КГ17-6715 от 14 июня 2021 года).

В спорных ситуациях налоговый орган может определить размер штрафа по числу непредставленных документов, объединённых родовыми признаками (Постановление Арбитражного суда Восточно-Сибирского округа № Ф02-5551/2015 от 9 октября 2015 года).

Такими группами могут выступать счета-фактуры полученные, счета-фактуры выставленные, договоры с контрагентом, первичные документы.

При подготовке возражений к акту, которым предлагается привлечь к ответственности по статье 126 НК РФ, и отсутствии обстоятельств, исключающих ответственность, рекомендуется заявлять о наличии смягчающих обстоятельств. К ним относятся любые обстоятельства, которые судом или налоговым органом, рассматривающим дело, могут быть признаны смягчающими ответственность (статья 112 НК РФ).

В качестве смягчающих обстоятельств можно указать основания для продления срока исполнения требования, например, направление уведомления с ходатайством о продлении срока представления документов, а также непродолжительный период просрочки исполнения требования.

Представление документов в электронной форме

Передать налоговикам требуемые документы в безбумажной форме можно по телекоммуникационным каналам связи (ТКС) с применением усиленной квалифицированной электронной подписи (УКЭП) через оператора электронного документооборота (ЭДО) или через сайт ФНС России (подробности об этом способе см. по ссылке).

Как получить электронную подпись, узнайте из публикации.

Благодаря такой возможности вы:

- избегаете технических ошибок благодаря применению электронных форматов;

- экономите свои ресурсы (не нужно распечатывать документы и приходить в инспекцию или на почту для их передачи (отправки));

- гарантированно получаете подтверждение доставки документов.

На подготовку и представление документов у вас есть:

- 5 рабочих дней, если налоговики ждут от вас документы (информацию) о конкретной сделке или контрагенте, в отношении которого проводится проверка;

- 10 рабочих дней, если документы истребуются в рамках камеральной или выездной проверки в отношении вашей компании.

Отсчет сроков производится со дня получения требования о представлении документов.

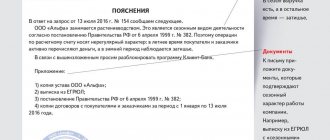

Редактирование ответа на требование ФНС о предоставлении документов

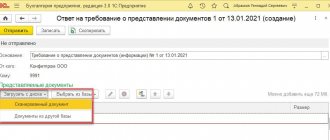

В результате подбора документов (тем или иным способом) в форме ответа на требование заполняется табличная часть Представляемые документы

.

Для редактирования табличной части следует выделить строку (строки) и воспользоваться кнопками командной панели, расположенными над табличной частью (рис. 16):

- Изменить

– для редактирования строки документа;

- Удалить текущий элемент

– для удаления строки документа из ответа на требование или целиком пункта требования со всеми строками документов;

- Изменить пункт требования –

для изменения номера пункта требования;

- Переместить текущий элемент…

– для перемещения строки документа вверх или вниз внутри группы пункта требования. Чтобы переместить документ в другой пункт требования, просто перетащите его, удерживая кнопку мыши.

Рис. 16. Готовый ответ

Скан-образы бумажных документов: на что ориентироваться при их представлении

При передаче налоговикам скан-образов документов, составленных на бумажном носителе, ориентируйтесь:

- на абз. 4 п. 2 ст. 93 НК РФ, позволяющей представлять бумажные документы в электронной форме в виде электронных образов документов (составленных на бумаге документов, преобразованных в электронную форму путем сканирования с сохранением их реквизитов);

- приказ ФНС России от 18.01.2017 № ММВ-7-6/[email protected], которым утвержден универсальный формат описи для передачи в налоговую сканированных копий документов, позволяющий отправлять налоговикам сканы любых бумаг;

- письмо ФНС от 09.02.2016 № ЕД-4-2/[email protected], в котором отмечена возможность представления в ИФНС любых документов в электронном виде с использованием любого программного обеспечения, если они составлены по установленным ФНС форматам.

Решая вопрос о том, в какой форме представить налоговикам истребуемые документы, не забывайте, что отдельные документы налоговики принимают исключительно в электронной форме. Подробнее об этом узнайте по ссылке.

ИФНС требует документы повторно

С одной стороны, ИФНС имеет право затребовать документы повторно. С другой стороны, организация, имеет право не сдавать второй раз документы, которые уже были представлены.

Если вы получили требование о представлении документов повторно, нужно уведомить налоговую о том, что документы подавались ранее. Укажите реквизиты первого требования о предоставлении документов, и перечень предоставленных ранее документов с реквизитами.

Ранее по теме:

Истребовать документы повторно запрещено?

Правда, если налоговики потеряют документы «вследствие обстоятельств непреодолимой силы», вам придется сдать документы второй раз.

Как подписать ксерокопии документов

Если документы представляются в бумажном виде, то следует придерживаться ряда правил.

Ксерокопии документов необходимо заверить у руководителя или другого уполномоченного лица. Можно также скрепить их печатью, если она есть у организации. Но это необязательно. Налоговики разрешают не заверять представляемые копии печатью, даже если компания или ИП не отказалась от печати в своей деятельности (письмо ФНС России от 05.08.2015 № БС-4-17/[email protected]).

Уполномоченное лицо действует на основании доверенности, выданной руководителем. Доверенность должна быть составлена в соответствии с требованием законодательства (ст. 185-189 ГК РФ и подп. 1 п. 3 ст. 29 НК РФ).

Подпись на ксерокопии проставляется в соответствии с порядком оформления, определенном в п. 3.26 ГОСТ Р 6.30-2003 (постановление Госстандарта России от 03.03.2003 № 65-ст). Этот стандарт указывает, в каком порядке должны стоять надписи. Это выглядит таким образом:

Верно

Должность заверяющего Личная подпись Инициалы, фамилия

Дата

Необходимо учитывать, что установленный порядок носит рекомендательный характер, поэтому считается необязательным (подп. 4 п. 1 ГОСТ Р 6.30-2003). Таким образом, надписи могут находиться в любом месте документа.

Например:

Копия верна.

20 марта 2021 г.

Смирнов

Генеральный директор ООО «Орион» ———— Смирнов А. П.

М. П.

Нотариально удостоверять копии документов не требуется (п. 2 ст. 93 НК РФ). Но может возникнуть ситуация, когда без нотариуса не обойтись. Узнайте об этом из следующего раздела.

Наличие оттиска печати

Как правило, копия документа заверяется печатью организации. Между тем с 07.04.2015 общества с ограниченной ответственностью и акционерные общества не обязаны иметь печать (п. 5 ст. 2 Федерального закона от 08.02.1998 N 14-ФЗ “Об обществах с ограниченной ответственностью” и п. 7 ст. 2 Федерального закона от 26.12.1995 N 208-ФЗ “Об акционерных обществах”). И ее проставление требуется на документах только в том случае, если компания не отказалась от ее применения.

Несмотря на это, фискалы выпустили Письмо, в котором пояснили, что документы, представляемые в налоговую инспекцию, принимаются вне зависимости от наличия (отсутствия) печати в них до внесения соответствующих изменений в приказы ФНС России (Письмо ФНС России от 05.08.2015 N БС-4-17/[email protected]).

Мнение. Мария Смольянинова, главный редактор издательства ООО “Бизнес-Арсенал”

Немногие знают, что ГОСТ Р 6.30-2003 – не единственный документ, который устанавливает состав заверительной надписи на копии документа обычной организации. Есть нормативный правовой акт, который был принят еще в 1983 г. и до сих пор официально не отменен, – Указ Президиума Верховного Совета СССР от 04.08.1983 N 9779-X “О порядке выдачи и свидетельствования предприятиями, учреждениями и организациями копий документов, касающихся прав граждан” (далее – Указ N 9779-X). Несмотря на столь солидный возраст, данный документ применяется в обязательном (а не рекомендательном) порядке по сей день; подтверждается это также и тем, что 08.12.2003 в него были внесены изменения Федеральным законом N 169-ФЗ.

В отличие от ГОСТ Р 6.30-2003, в нем нет прямого указания на то, что заверительная надпись включает в себя слово “Верно” (так, на практике часто используют фразу “Копия верна”), отсутствуют и пояснения о том, что входит в реквизит “Подпись” лица, свидетельствующего верность копии. Например, исходя из текста Указа N 9779-X можно сделать вывод, что указание инициалов и фамилии ставящего личную подпись должностного лица не является обязательным. Это подтверждается и судебной практикой (Постановление Федерального арбитражного суда Московского округа от 20.11.2006 N КА-А40/11075-06 по делу N А40-29722/06-129-219).

Последовательность расположения реквизитов заверения копии документа в Указе N 9779-Х не зафиксирована. Зато выделен ряд дополнительных моментов.

1. Заверить копию документа могут только руководитель или иное уполномоченное на то должностное лицо (то есть лишь те работники, которые являются должностными лицами – состоят в штате организации). Иными словами, даже выдача доверенности с правом удостоверять верность копий документов организации стороннему лицу (адвокату, сотруднику юридической фирмы, специалисту компании-аутсорсера и др.) формально не позволяет последнему ставить свою подпись при заверении копии документа от имени компании.

Полномочия на заверение работником организации, не являющимся ее руководителем, копий документов следует установить:

- во внутреннем документе предприятия (таком, как отдельный приказ или инструкция по делопроизводству и т.п.);

- и в доверенности (она нужна для представления интересов организации во взаимоотношениях с третьими лицами);

- а также в трудовом договоре с соответствующим должностным лицом (или в изменении к нему, а при наличии должностной инструкции как отдельного локального нормативного акта – и в ее новой редакции), поскольку заверение копий документов от имени организации – это не только право ставить свою подпись и оттиск печати компании, но и должностная обязанность данного работника, которую следует выполнять надлежащим образом.

Руководитель же вправе удостоверять верность копий на основании закона (соответствующие положения есть в Гражданском кодексе РФ и законах об отдельных видах юридических лиц) и в силу устава (или иного учредительного документа) организации.

2. Следует делать отметку о месте нахождения подлинника документа в той организации, в которой заверяется его копия. Обратите внимание: Указ N 9779-Х исходит из того, что организация может заверять копии своих документов. Копии же чужих могут ею заверяться, только если подлинники (например, письмо, полученное от контрагента) находятся в этой же организации. Поэтому нельзя заверять на своем предприятии копии, например, учредительных, регистрационных документов, локальных нормативных актов, приказов, распоряжений и т.п. других компаний.

3. Наконец, в Указе N 9779-Х четко обозначено, что верность копии свидетельствуется не только подписью уполномоченного лица, но и печатью организации. Однако сейчас, как было верно замечено выше, печать требуется только в том случае, если она имеется на предприятии.

Таким образом, отметка о заверении копии согласно Указу N 9779-Х должна выглядеть следующим образом: Верно. Подлинник находится в ООО “Зевс” Главный бухгалтер <�подпись> И.И. Иванова 12.11.2015 <�оттиск печати ООО “Зевс”>

Нужно ли ИП заверять доверенность у нотариуса

Если документы предпринимателя для предоставления в налоговую инспекцию заверяются уполномоченным лицом, то необходима доверенность, заверенная у нотариуса (подп. 4 п. 2 ст. 11, подп. 2 п. 3 ст. 29 НК РФ).

Такого же мнения придерживаются:

- судебные органы (см. решение Пленума ВАС РФ от 30.07.2013 № 57).

- чиновники Минфина (письма от 24.03.2014 № 03-02-08/12763, от 01.08.2013 № 03-02-08/30900, от 15.11.2012 № 03-02-08/99, от 07.08.2009 № 03-02-08/66);

- налоговики (письма ФНС России от 22.08.2014 № СА-4-7/16692, от 16.10.2013 № ЕД-4-3/[email protected]).

Как оформить копии документов

Если законодательством не предусмотрена копия документов, заверенная нотариусом, то налоговые инспекторы не имеют право требовать заверенных копий (подп. 2 п. 2 ст. 93 НК РФ, дополнительно письмо Минфина России от 07.12.2009 № 03-04-05-01/886).

Поэтому налоговым инспекторам предоставляются копии документов, заверенные руководителем.

Многостраничная копия документа обязательно прошивается и ставится единая заверительная надпись на прошивке. Листы нумеруются, и общее количество проставляется на заверительной надписи. Прошивать листы необходимо с таким условием, чтобы впоследствии не было расшития пачки, и был свободный доступ для ксерокопирования любого листа. Все даты, подписи должны быть хорошо видны на копии документа (письма Минфина России от 07.08.2014 № 03-02-РЗ/39142, ФНС России от 13.09.2012 № АС-4-2/[email protected] (п. 21)).

Если документов несколько, то копии заверяются отдельно и на каждой ставится заверительная надпись. Об этом сообщает финансовое ведомство в своих письмах от 11.05.2012 № 03-02-07/1-122, от 24.10.2011 № 03-02-07/1-374, от 30.11.2010 № 03-02-07/1-549 <1>, а также налоговое ведомство в письме от 02.10.2012 № АС-4-2/16459. Такой же позиции придерживаются и судебные органы (постановление ФАС Московского округа от 05.11.2009 № КА-А41/11390-09).

—————

<1> Указанные письма относятся к встречным проверкам. Так как условия представления документов по требованию налоговых органов одинаковы, то могут применяться и к камеральным проверкам (п. 2 ст. 93, подп. 3 п. 5 ст. 93.1 НК РФ).

Не следует для копии документов применять использованные листы. На обратной стороне ставятся данные об исполнителе документа – фамилия, инициалы и номер телефона (письмо от 01.02.2010 № 03-02-07/1-35).

Об особенностях оформления ответов на требования ФНС отвечает эксперт КонсультантПлюс Климова М. А. Получите бесплатный пробный доступ к системе и переходте к видеолекции.

Получение требования от ФНС и подтверждение его приема

Встроенный в программы 1С сервис 1С-Отчетность

позволяет не только отправлять регламентированную отчетность в контролирующие органы, но и обеспечивает получение от них документов в электронной форме, а также предоставляет удобные инструменты подготовки ответа на требования ФНС, в том числе и на требование о представлении документов (информации).

1С:ИТС

Руководство по использованию сервиса «1С-Отчетность» в программах 1С см. в разделе «Инструкции по учету в программах 1С», в том числе о представлении документов по требованию ФНС.

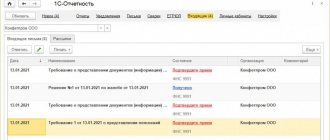

Полученные от ФНС требования отображаются в едином рабочем месте 1С-Отчетность

в разделах

Входящие

и

Новое

(рис. 1). В списке входящих документов вновь пришедшее требование выделяется жирным шрифтом, а его статус установлен в значение

Подтвердите прием

.

Рис. 1. Поступление требования

Если прием требования не будет подтвержден в течение 6 рабочих дней с момента отправки, то налоговый орган вправе заблокировать расчетный счет организации (п. 5.1 ст. 23, пп. 2 п. 3 ст. 76 НК РФ).

Требование считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная электронной подписью налогоплательщика (п. 10 Приказа № 448).

Для подтверждения приема требования из списка Входящие

можно сразу перейти по ссылке

Подтвердите прием.

Либо можно открыть форму требования (рис. 2), чтобы сначала ознакомиться с его содержанием, и только потом подтвердить прием.

Рис. 2. Форма требования

Суть требования изложена в отдельном pdf-файле, который приложен к электронному требованию и который открывается по ссылке, расположенной под надписью Приложенные файлы

. В pdf-файле по пунктам указаны запрашиваемые документы, а также сроки, в течение которых эти документы необходимо представить.

При наличии оснований налогоплательщик формирует уведомление об отказе в приеме, подписывает его электронной подписью и направляет в налоговый орган. Для этих действий достаточно нажать на кнопку Отказать в приеме

.

Уведомление об отказе формируется только в следующих случаях (п. 17 приказа № 448):

- требование направлено налогоплательщику ошибочно (предназначалось другому адресату);

- требование не соответствует установленному формату;

- в требовании отсутствует (не соответствует) электронная подпись (ЭП) уполномоченного должностного лица налогового органа.

Если оснований для отказа в приеме требования нет, то следует нажать на кнопку Подтвердить прием.

Запрашиваемые документы должны быть отправлены в ИФНС в установленный срок, иначе на налогоплательщика может быть наложен штраф в размере 200 руб. за каждый непредставленный документ (п. 1 ст. 126 НК РФ).

Требование отсканированного варианта документа неправомерно

Действия налоговых инспекторов считаются неправомерными, если кроме заверенной копии документов запрашивается отсканированный вариант документа на дисках или в электронном виде.

В налоговом законодательстве не предусмотрено представление отсканированного варианта документа на дисках или в электронном виде, если ранее была представлена бумажная копия (ст. 93 НК РФ).

Какие штрафы ожидают компанию, если она не представит документы по встречной проверке, см. в статье «Какой штраф за непредоставление документов по встречной проверке?».

В какие сроки необходимо успеть подготовить и передать налоговикам документы, узнайте здесь.

Когда можно не исполнять требования налоговиков, мы рассказывали в этой публикации.

Итоги

Если налоговики запросили у вас документы, можете представить их на бумаге или в электронном виде. Бумажные копии нужно заверить подписью руководителя и определенным образом сшить, а принести в налоговую можно лично (либо через представителя) или отправить заказным письмом по почте.

При передаче документов электронным способом нужно учесть требования приказа ФНС России от 17.02.2011 № ММВ-7-2/[email protected]

Источники:

- Налоговый кодекс РФ

- приказ ФНС России от 17.02.2011 № ММВ-7-2/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

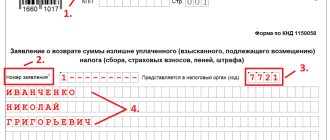

Пошаговое инструкция по заполнению

Сопроводительная записка к доверенности должна выглядеть таким образом:

- В правом верхнем углу листа пишется номер ИФНС, город, инициалы и фамилия руководителя, занимаемая должность. Если письмо составляется не на фирменном бланке, указываются также реквизиты отправителя.

- В левом верхнем углу указывается исходящий номер и дата составления. Если письмо является ответным, то обязательно указание номера запроса и даты его составления.

- По центру листа указывается наименование документа. Название должно выражать суть письма. В данном случае письмо нужно назвать «О направлении доверенности».

- Отступив несколько строк от названия, необходимо написать текст-пояснение. Первые слова должны быть «Направляем в Ваш адрес» или «Предоставляем Вам доверенность». Далее нужно указать все реквизиты доверенности и информацию о доверенном лице.

- Отступив несколько строк от основного текста, слева нужно указать должность уполномоченного лица. На той же строке посередине листа необходимо поставить подпись лица и печать организации. Справа должна находиться расшифровка подписи.

- В левом нижнем углу письма размещается информация об исполнителе.

Пункты 1, 2, 5 и 6 едины для всех видов сопроводительных писем.

К декларации

Назвать документ нужно «О направлении декларации».

Текст сопровождения можно написать так: «Направляем в Ваш адрес декларацию 3-НДФЛ за 2021 год».

Приложение:

Декларация 3-НДФЛ за 2021 год – на 6 листах в 1 экз.».

О сопроводительных письмах к декларациям мы подробно писали в этих материалах, а о том, обязательно ли составлять данный документ к декларации по НДФЛ, вы можете узнать здесь.

К уточненной декларации

Назвать документ нужно «О направлении уточненной декларации».

Текст письма можно написать так: «Направляем в Ваш адрес уточненную декларацию 3-НДФЛ за 2021, составленную в связи с арифметической ошибкой, содержащейся в первичной декларации (указать свою причину).

Приложение:

Уточненная декларация 3-НДФЛ за 2021 год – на 6 листах в 1 экз.».

К ответу на требование

Назвать документ нужно «О направлении документов».

Пример письма к ответу на требование:

«Направляем в Ваш адрес, согласно требованию о предоставлении документов от _ № _, следующие документы в целях проверки правильности исчисления налоговой базы по НДС за второй квартал 2017 года:

- Выставленные счета-фактуры – на 5 листах в 1 экз.

- Полученные счета-фактуры – на 5 листах в 1 экз.

- Книга покупок – на 8 листах в 1 экз.

- Книга продаж – на 8 листах в 1 экз.

- Выписка с расчетного счета – на 3 листах в 1 экз.».

О том, как правильно заполнить такое письмо по НДС, мы писали в другой статье.