Комиссионная торговля подразумевает, что одно лицо (комитент) поручает на договорных началах другому лицу (комиссионеру) продажу своих товаров за вознаграждение.

Особенностью комиссионной торговли является то, что товар не переходит в собственность продавца. При оформлении поступления от комитента товар отражается и начинает числиться на забалансовом счете.

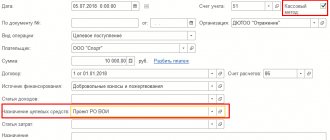

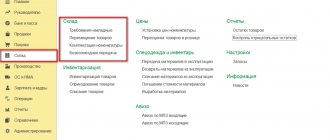

Посмотрим, как процесс комиссионной торговли можно отобразить в программе 1С 8.3 «Бухгалтерия предприятия 3.0».

Вознаграждение посредника

Независимо от характера поручения, данного заказчиком, за его исполнение посреднику положено вознаграждение. По агентскому и комиссионному договорам выплата вознаграждения обязательна (ст. 991, 1006 ГК РФ). По договору поручения вознаграждение может не выплачиваться только в том случае, если это прямо предусмотрено договором (п. 1 ст. 972 ГК РФ).

На практике вознаграждение посредника может определяться:

- как твердая сумма, зафиксированная в договоре;

- как процент от суммы сделки;

- как разница между ценой товаров (работ, услуг), по которой они были реализованы покупателям, и ценой товаров (работ, услуг), по которой они были переданы на комиссию (если по договору посреднику поручена реализация товаров (работ, услуг) заказчика);

- как разница между суммой, полученной от заказчика для исполнения поручения, и суммой, уплаченной поставщику (если по договору посреднику поручено приобретение товаров (работ, услуг) для заказчика).

Договор комиссии с точки зрения бухгалтерского учета

Дебет 68 Кредит 19 – принят НДС к вычету по вознаграждению комиссионера. Дебет 51 Кредит 76 с/сч «Расчеты с комиссионером» – на расчетный счет получены деньги от продажи товаров. 2. Комитент приобретает товары через комиссионера.

Дебет 10 Кредит 60 – получены товары от поставщика. Дебет 19 Кредит 60 – начислен НДС по приобретенным товарам. Дебет 10 Кредит 60 – вознаграждение представителя включено в стоимость товаров. Дебет 19 Кредит 60 – начислен НДС по вознаграждению.

Дебет 60 Кредит 76 с/сч «Расчеты с комиссионером» – зачтена задолженность перед поставщиком.Дебет 60 Кредит 76 с/сч «Расчеты с комиссионером» – зачтена задолженность перед комиссионером.

ЗАО «Комитент» предвидено, что в целях исчисления НДС организация работает «по отгрузке». В бухгалтерском учете ЗАО «Комитент» данные хозяйственные операции оформляются последующим образом: Применяемые субсчета:76.

5 – расчеты с комиссионером;76.6 – расчеты с комитентом;76.7 – расчеты с покупателем. Корреспонденция счетов Сумма, рублей. Содержание операции Дебет Кредит 45 41 120 000 Переданы продукты на комиссию 62 90.

1 236 000 На основании отчета комиссионера отражена выручка от реализации продуктов 90.3 68 36 000 Начислен НДС с оборота по реализации продукта 90.2 45 120 000 Списана фактическая себестоимость реализованных продуктов 44 76.

5 20 000 Услуги комиссионера учтены в составе расходов на продажу 19 76.5 3 600 Учтен НДС по услугам посредника 76.5 62 23 600 На основании отчета комиссионера зачтены услуги посредника в счет причитающихся платежей за реализованный продукт.

Выплата вознаграждения

Независимо от характера поручения, посредник может участвовать или не участвовать в расчетах с контрагентами.

Если посредник участвует в расчетах, он может самостоятельно удержать сумму своего вознаграждения:

- из выручки, полученной от покупателей (если предметом договора является продажа товаров (работ, услуг) заказчика);

- из средств, полученных от заказчика (если предметом договора является приобретение товаров (работ, услуг) для заказчика).

Если посредник не участвует в расчетах, вознаграждение за исполнение поручения ему перечисляет заказчик. Размер, условия и порядок выплаты посреднического вознаграждения должны быть прописаны в договоре.

Это следует из положений статей 410, 972, 997, 1011 Гражданского кодекса РФ.

Типичные ошибки в учете у комиссионера

Ошибка №1.Учет денег, полученных от комитента для исполнения комиссионером его обязанностей, в доходах предприятия комиссионера. Учет денег, истраченных комиссионером в рамках комиссионного договора, компенсируемых комитентом, в числе расходов компании комиссионера.

Средства, компенсируемые комитентом, учитываются исключительно в бухучете комитента, не комиссионера.

Ошибка №2. Неотражение в бухгалтерских проводках комиссионера факта оплаты закупщиком имущества комитента, когда комиссионер выполняет функции посредника, но не участвует в расчетах.

Д 62 К 76;

Д 76 К 62.

Ошибка №3. Отсутствие в бухгалтерии комиссионера регистра учета счетов-фактур, оформленных для комитентов, чтобы запросить причитающийся за работу гонорар за исполнение обязательств посредника по договору комиссии.

С 1.01.2015г. законодательно установлено обязательство комиссионера вносить заметки в регистр учета счетов-фактур, отправляемых нанимателю для получения гонорара, чтобы упростить налоговой службе процедуру обложения средств комиссионера НДС.

Бухучет

Для посредника вознаграждение, выплачиваемое заказчиком, является выручкой от реализации посреднических услуг (п. 5 ПБУ 9/99). Вознаграждение признается доходом от обычных видов деятельности, который отражается в бухучете на дату утверждения заказчиком отчета посредника (п. 5, 12 ПБУ 9/99).

Для организаций, которые вправе вести бухучет в упрощенном виде, предусмотрен особый порядок учета доходов (ч. 4, 5 ст. 6 Закона от 6 декабря 2011 г. № 402-ФЗ).

В бухучете расчеты с заказчиком отражайте на счете 76 «Расчеты с разными дебиторами и кредиторами», к которому целесообразно открыть субсчета:

- «Расчеты с заказчиком за реализованные товары (работы, услуги)» (если предметом договора является реализация товаров (работ, услуг), принадлежащих заказчику);

- «Расчеты с заказчиком за приобретенные товары (работы, услуги)» (если предметом договора является приобретение товаров (работ, услуг), необходимых заказчику);

- «Расчеты с заказчиком по возмещению расходов»;

- «Расчеты с заказчиком по вознаграждению».

В учете посредника вознаграждение, причитающееся по договору, отражается проводками (без учета операций по НДС):

Дебет 76 субсчет «Расчеты с заказчиком по вознаграждению» Кредит 90-1 – отражена сумма вознаграждения за посреднические услуги (на основании договора и отчета посредника);

Дебет 76 субсчет «Расчеты с заказчиком за реализованные товары (работы, услуги)» Кредит 76 субсчет «Расчеты с заказчиком по вознаграждению» – удержано посредническое вознаграждение из выручки, поступившей в оплату реализованных товаров (работ, услуг) заказчика (если посредник участвует в расчетах);

Дебет 76 субсчет «Расчеты с заказчиком за приобретенные товары (работы, услуги)» Кредит 76 субсчет «Расчеты с заказчиком по вознаграждению» – удержано посредническое вознаграждение из средств, поступивших от заказчика на приобретение товаров (работ, услуг) (если посредник участвует в расчетах);

Дебет 51 (50) Кредит 76 субсчет «Расчеты с заказчиком по вознаграждению» – поступило вознаграждение за исполнение посреднических услуг (если посредник не участвует в расчетах).

Типовые бухгалтерские проводки у комиссионера

Комиссионер действует по наставлению комитента и расплачивается его деньгами, поэтому основные бух. проводки отражаются именно у нанимателя. Посредник же по сути занимается реализацией своей услуги и получает за нее оплату.

При внесениях записи о получении прибыли за оказание посреднических услуг в бух. регистры денежные поступления от прочих организаций и физлиц не признаются доходами комиссионера по комиссионным соглашениям в пользу комитента.

Расходы комиссионера в ходе работы на комитента возмещаются нанимателем, среди них могут значиться выплаты сотрудникам, аренда помещений и т.п. Различные затраты не фиксируются несколькими бухгалтерскими проводками, а общей суммой записываются в пункт затрат на реализацию имущества, повышая ее себестоимость.

Предлагаем ознакомиться: Металлический гараж это здание или сооружение

Имущество комиссионера, принадлежащее ему на праве собственности, учитывается в бухгалтерских регистрах отдельно от имущества сторонних организаций, оприходованного только на время сотрудничества, как имущество комитента.

| Операция | ДЕБЕТ | КРЕДИТ |

| Учет имущества комитента | 004 “Товары, принятые на комиссию” | 004 “Товары, доставленные заказчику” |

| Учет имущества, купленного для нанимателя | 002 “Товарно-материальные ценности, принятые на ответственное хранение” | – |

| Внесение записи о вознаграждении за посредничество | 76 с/сч “Расчеты с комитентом” | 90 “Продажи” с/сч 90-1 “Выручка” |

| Получение оплаты от закупщика, купившего товары комитента | 51 | 76 с/сч “Расчеты с покупателями” |

| Указание задолженности перед комитентом | 76 с/сч “Расчеты с покупателями” | 76 с/сч “Расчеты с комитентом” |

| Отправка выручки комитенту | 76 с/сч “Расчеты с комитентом” | 51 |

| Отражение затрат посредника | 90 “Продажи” с/сч 90-2 “Себестоимость продаж” | 44 “Расходы на продажу” |

| Учет прибыли компании комиссионера | 90 “Продажи” с/сч 90-9 “Прибыль/убыток от продаж” | 99 “Прибыли и убытки” |

ЗАО “Компания” доверило ООО “Посредник” имущество для перепродажи. В комиссионном соглашении сказано, что вырученные от продажи деньги должны составить 360 т. руб (в т.ч. НДС – 60 тысяч рублей). Себестоимость имущества – 180 тысяч рублей. ООО “Посредник” получит гонорар за посредничество 36 т. руб (в т.ч. НДС 6 тысяч руб).

ООО “Посредник” выполнило работу, реализовав имущество нанимателя. Расходы в рамках договора составили 9 тысяч рублей. Договором предусмотрено удержание комиссионером своего гонорара из вырученных за товары комитента средств.

| ДЕБЕТ | КРЕДИТ | Сумма (руб) | Суть операции |

| 004 | – | 360000 | Принято имущество ЗАО “Компания” |

| – | 004 | 360000 | Имущество отдано заказчику |

| 76 суб. “Расчеты с покупателями” | 76 суб. “Расчеты с комитентом” | 360000 | Учтены долг заказчика по оплате товаров и долг комиссионера перед нанимателем |

| 44 | 02(70,69…) | 6000 | Расходы по договору комиссии |

| 51 | 76 суб. “Расчеты с покупателями” | 360000 | Поступление денег от заказчика на р/с ООО “Посредник” |

| 76 суб. “Расчеты с комитентом” | 90-1 | 36000 | Получено вознаграждение за услуги посредника |

| 90-2 | 44 | 9000 | Списание расходов комиссионера |

| 90-3 | 68 суб. “Расчеты по НДС” | 6000 | НДС с вознаграждения |

| 76 суб. “Расчеты с комитентом” | 51 | 324000 (360000 – 36000) | Выручка, отправленная комитенту, с которой был удержан платеж за работу посредника |

| 90-9 | 99 | 21000 (36000 – 6000 – 9000) | Рассчитана прибыль ООО “Посредник” |

| ДЕБЕТ | КРЕДИТ | сумма (руб) | Суть операции |

| 004 | – | 360000 | Оприходовано имущество комитента, принятое в рамках сотрудничества |

| – | 004 | 360000 | Доставлены товары закупщику |

| 44 | 02(70,69…) | 9000 | Отражение расходов комиссионера |

| 76 суб. “Расчеты с комитентом” | 90-1 | 36000 | Отражение полученного гонорара |

| 90-3 | 68 суб. “Расчеты по НДС” | 6000 | НДС с гонорара |

| 90-2 | 44 | 9000 | Списание расходов ООО “Посредник” |

| 51 | 76 суб. “Расчеты с комитентом” | 36000 | Перечислено вознаграждение от ООО “Компания” |

| 90-9 | 99 | 21000 (36000 – 6000 – 9000) | Прибыль ООО “Посредник” |

| Договор купли-продажи с закупщиком товаров заключается комиссионером, но деньги за эти товары идут напрямую комитенту, т.е. у ООО “Посредник” отсутствует возможность следить за тем, поступили деньги за купленное имущество, или нет. И если денег не поступало, то комитент (ООО “Компания”) не имеет права предъявить претензий к заказчику, ведь между ними нет прямого договора. Поэтому есть еще несколько проводок, сделанных с целью получения комиссионером контроля над оплатой товаров. | |||

| 62 | 76 | 360000 | Отражение долга заказчика перед ООО “Компания” |

| 76 | 62 | 360000 | Отражение погашения долга заказчика перед ООО “Компания” |

ОСНО

При расчете налога на прибыль посредник включает посредническое вознаграждение в состав доходов в качестве выручки от реализации посреднических услуг (п. 1 ст. 249 НК РФ). Момент признания доходов посредника зависит от выбранного им метода ведения налогового учета. Подробнее об этом см. Как по налогу на прибыль учитывать доходы и расходы от посреднических операций.

С суммы своего вознаграждения и с любых других доходов, полученных при исполнении договора (например, с дополнительной выгоды), посредник должен начислить НДС (п. 1 ст. 156 НК РФ). Исключение составляют вознаграждения, которые получены за посреднические услуги по реализации товаров (работ, услуг), указанных в пункте 1, подпунктах 1 и 8 пункта 2 и подпункте 6 пункта 3 статьи 149 Налогового кодекса РФ (п. 2 ст. 156 НК РФ). Подробнее об этом см. Как начислить НДС с посреднических операций.

На сумму вознаграждения посредник должен выставить в адрес заказчика счет-фактуру (п. 3 ст. 168 НК РФ).

Пример отражения в бухучете и при налогообложении посреднического вознаграждения по договору комиссии. Посредник участвует в расчетах, применяет общую систему налогообложения и реализует товары, принадлежащие заказчику. Комиссионное вознаграждение удерживается из сумм, полученных от покупателей за реализованные товары

ООО «Торговая » (комиссионер) 2 февраля реализовало покупателю товары ООО «Альфа» (комитента), переданные «Гермесу» 31 января по договору комиссии. Указанная в договоре цена реализации товаров составляет 236 000 руб. (в т. ч. НДС – 36 000 руб.). Комиссионное вознаграждение удерживается комиссионером из сумм, полученных от покупателей, и составляет 5 процентов от цены реализации (11 800 руб., в т. ч. НДС – 1800 руб.). Оплата от покупателя поступила на счет посредника 4 февраля. В этот же день отчет комиссионера был утвержден комитентом. «Гермес» рассчитывает налог на прибыль ежемесячно методом начисления.

Расчеты с заказчиком бухгалтер «Гермеса» отражает на счете 76 «Расчеты с разными дебиторами и кредиторами» по субсчетам: – «Расчеты с заказчиком за реализованные товары»; – «Расчеты с заказчиком по вознаграждению».

В бухучете «Гермеса» сделаны следующие записи.

31 января:

Дебет 004 – 236 000 руб. – получены товары на реализацию по договору комиссии.

2 февраля:

Дебет 62 Кредит 76 субсчет «Расчеты с заказчиком за реализованные товары» – 236 000 руб. – отражена реализация товаров покупателю;

Кредит 004 – 236 000 руб. – списаны с забалансового учета товары комитента.

4 февраля:

Дебет 51 Кредит 62 – 236 000 руб. – поступила оплата за товары, реализованные по договору комиссии;

Дебет 76 субсчет «Расчеты с заказчиком по вознаграждению» Кредит 90-1 – 11 800 руб. – отражена сумма комиссионного вознаграждения;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 1800 руб. – начислен НДС с суммы комиссионного вознаграждения;

Дебет 76 субсчет «Расчеты с заказчиком за реализованные товары» Кредит 51 – 224 200 руб. (236 000 руб. – 11 800 руб.) – перечислены комитенту денежные средства, полученные от покупателей (за вычетом комиссионного вознаграждения);

Дебет 76 субсчет «Расчеты с заказчиком за реализованные товары» Кредит 76 субсчет «Расчеты с заказчиком по вознаграждению» – 11 800 руб. – отражено удержание комиссионером суммы комиссионного вознаграждения.

При расчете налога на прибыль за февраль бухгалтер «Гермеса» учел в составе доходов сумму комиссионного вознаграждения в размере 10 000 руб. (11 800 руб. – 1800 руб.).

Пример отражения в бухучете и при налогообложении посреднического вознаграждения по договору комиссии. Посредник применяет общую систему налогообложения и по поручению заказчика приобретает для него необходимые товары. Вознаграждение поступает комиссионеру после исполнения условий договора

ООО «Торговая » (комиссионер) приобретает товары для ООО «Альфа» (комитента). По условиям договора комиссии вознаграждение перечисляется комиссионеру после исполнения им сделки и составляет 5 процентов от цены сделки. 31 января для исполнения поручения «Гермес» получил от «Альфы» 1 180 000 руб. 2 февраля на эту сумму комиссионер приобрел для комитента товары стоимостью 1 180 000 руб. (в т. ч. НДС – 180 000 руб.). В этот же день товары были переданы «Альфе» и комитент утвердил отчет комиссионера. 4 февраля «Альфа» перечислила «Гермесу» комиссионное вознаграждение за исполнение сделки в сумме 59 000 руб. (1 180 000 руб. × 5%), в т. ч. НДС – 9000 руб. «Гермес» рассчитывает налог на прибыль методом начисления.

Расчеты с заказчиком бухгалтер «Гермеса» отражает на счете 76 «Расчеты с разными дебиторами и кредиторами» по субсчетам: – «Расчеты с заказчиком за приобретенные товары»; – «Расчеты с заказчиком по вознаграждению».

В бухучете «Гермеса» сделаны следующие записи.

31 января:

Дебет 51 Кредит 76 субсчет «Расчеты с заказчиком за приобретенные товары» – 1 180 000 руб. – получены от комитента денежные средства на приобретение товаров.

2 февраля:

Дебет 002 – 1 180 000 руб. – приняты на забалансовый учет товары, приобретенные для комитента;

Дебет 76 субсчет «Расчеты с заказчиком за приобретенные товары» Кредит 60 – 1 180 000 руб. – отражена задолженность за приобретенные товары перед продавцом;

Дебет 60 Кредит 51 – 1 180 000 руб. – перечислены продавцу денежные средства за товары;

Кредит 002 – 1 180 000 руб. – списаны с забалансового учета товары, переданные комитенту;

Дебет 76 субсчет «Расчеты с заказчиком по вознаграждению» Кредит 90-1 – 59 000 руб. – отражена сумма вознаграждения за исполнение договора комиссии;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – 9000 руб. – начислен НДС с суммы комиссионного вознаграждения.

4 февраля:

Дебет 51 Кредит 76 субсчет «Расчеты с заказчиком по вознаграждению» – 59 000 руб. – получена от комитента сумма комиссионного вознаграждения за исполнение договора комиссии.

При расчете налога на прибыль за февраль бухгалтер «Гермеса» учел в составе доходов сумму комиссионного вознаграждения в размере 50 000 руб. (59 000 руб. – 9000 руб.).

Как оформляется комиссионная торговля

В упрощенном виде эта схема выглядит так. Поставщик (комитент) отдает свой товар на реализацию посреднику (комиссионеру). При этом право собственности на товар к последнему не переходит. Комиссионер продает товар покупателю, действуя от своего имени, но за счет комитента. Как только товар продан, комитент перестает быть его собственником. Комиссионер отчитывается перед поставщиком, отдает ему выручку за товар и получает свое вознаграждение.

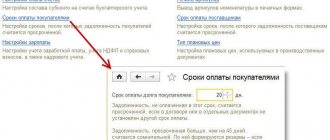

Итак, как оформить комиссию правильно? Допустим, некая компания собирается отдать на реализацию товар в магазин. Первым делом поставщик и магазин составляют договор комиссии, в котором прописывается, кто из них комиссионер, кто комитент, а также указывается, что первый от лица второго будет продавать товары за вознаграждение. Размер вознаграждения тоже лучше прописать в договоре. Это может быть как фиксированная сумма с каждого проданного товара, так и определенный процент с продаж. Закон, а именно, 51 статья Гражданского кодекса РФ, обязывает комиссионера отчитываться перед комитентом о продажах. Сроки предоставления отчета не регламентируются, но их тоже лучше прописать заранее. Договор комиссии может быть заключен на определенный срок или быть бессрочным. Указывать ли территорию его исполнения, тоже решают сами предприниматели. Образец договора комиссии можно скачать в нашей библиотеке форм документов.

Договор комиссии заключен. Что дальше? Дальше товар передается в магазин, что сопровождается актом приема-передачи товара на комиссию и накладной ТОРГ-12. Образец акта приема-передачи, а также накладной, вы можете скачать на нашем сайте. Акт приема-передачи товара на комиссию необходим в том случае, если это прописано в договоре. Если же такого условия нет, то достаточно накладной.

Партия товара благополучно прибыла в магазин, и комиссионер начинает продавать. По закону продажа товара должна начаться не позднее, чем на следующий день после его приема. После того как определенное количество реализовано, либо прошел отчетный период, указанный в договоре, магазин составляет отчет комиссионера. В нем указывается, сколько единиц товара было продано, по какой цене и какова сумма вознаграждения. Как мы уже писали выше, сроки предоставления отчета лучше прописать в договоре, хотя по закону это не обязательно. Можно договориться предоставлять его каждую неделю или каждый месяц. Образец отчета комиссионера есть у нас на сайте.

Помимо отчета рекомендуется составить и подписать акт об оказании услуг между сторонами. Ведь, совершая сделки от лица комитента, комиссионер оказывает ему услугу. Об этом и составляется документ. Сумма в акте — это сумма вознаграждения комиссионера за отчетный период.

Вместе с отчетом посредник передает поставщику вырученные деньги и удерживает свою комиссию. Возможен и другой вариант, когда комитент забирает все вырученные деньги и только потом перечисляет вознаграждение комиссионеру. Далее сотрудничество продолжается или заканчивается.

Если комитента чем-то не устраивает отчет комиссионера, то сообщить об этом он должен в течение 30 дней с момента получения документа. Впрочем, этот срок можно изменить с помощью предварительного соглашения сторон.

Автоматизация очень упрощает процесс комиссионной торговли. Сервис МойСклад предлагает оптимальное решение и для комитента, и для комиссионера. В самой системе можно создать договор комиссии, учесть отгрузку и приемку товара, зафиксировать продажи комиссионных товаров, а также автоматически сформировать отчеты комиссионера. При этом во всех созданных формах и отчетах мгновенно считается выручка за проданный товар, вознаграждение комиссионера, НДС и другие необходимые суммы.

Теперь посмотрим, что говорит нам закон об особенных случаях.

Комиссионная торговля: особые случаи

Комиссионер продал товар дороже или дешевле, чем предполагалось

Допустим, товары расходились настолько хорошо, что магазин принял решение поднять на них цены. В этом случае комиссионеру удалось получить дополнительную выгоду, которую по закону он должен поровну разделить с комитентом. Если, конечно, иные условия не предусмотрены в договоре. И тут нужно обратить внимание на одну важную деталь, касающуюся оформления и выплаты этих денег. Согласно письму Минфина России от 5 июня 2008 г. № 03-03-06/1/347, прежде, чем часть прибыли будет выплачена комиссионеру, комитент должен отобразить всю эту сумму в доходах, которые облагаются налогом на прибыль. И лишь после этого начислить причитающееся комиссионеру.

Если же товары по какой-то причине не расходились по оговоренной цене, и магазин ее снизил, то тут возможно два варианта развития событий.

- Магазин доказал комитенту, что у него не было возможности продать товар дороже, и этот ход предотвратил еще большие потери. В этом случае от комиссионера не потребуется возвращать разницу.

- Магазину не удалось доказать, что снижение цены оказалось необходимым шагом. Тогда, увы, комиссионеру придется возместить поставщику убыток.

Кстати, в договоре комиссии не возбраняется прописать и эти случаи. Кроме того, в него можно добавить условия, что, прежде, чем менять цены, комиссионер должен спросить разрешения у комитента.

Договор не был исполнен

Допустим, часть товара, который комитент поставил в магазин, оказалась бракованной, либо оговоренное количество товара не было поставлено, или по какой-то другой причине договор комиссии не может быть исполнен по вине поставщика. В этом случае закон предписывает комитенту все равно выплатить комиссионеру вознаграждение, а также возместить расходы. Если же договор комиссии не может быть исполнен по вине магазина, то, в свою очередь, он должен будет возместить ущерб комитенту.

Субкомиссия

Представим, что магазин нашел еще одну выгодную точку сбыта товара, которая управляется другой компанией. В этом случае он вправе заключить с данной компанией договор субкомиссии. Тогда комиссионер отвечает за действия субкомиссионера перед своим комитентом, а для второго магазина сам становится комитентом. И несколько важных замечаний. Субкомиссия возможна, если иное не оговорено в договоре комиссии. При этом комитент не вправе вступать в отношения с субкомиссионером, если, опять же, иное не предусмотрено соглашением сторон.

Комиссионер не продал за отчетный период ни одного товара

Если весь товар так и остался на складах и полках магазина, магазин вправе вернуть их комитенту. Возврат товара, как и его получение, оформляется накладной ТОРГ-12.

Значительно облегчить оформление возврата товара от комиссионера комитенту поможет сервис для управления торговлей МойСклад. В системе есть специальные формы, в которых регистрируется возврат, и введенные данные автоматически переходят во все отчеты, которые имеют отношение к исполнению договора комиссии.

УСН

Независимо от объекта налогообложения, с которого организация платит единый налог, сумма посреднического вознаграждения включается в состав доходов, которые учитываются при расчете налоговой базы (п. 1 ст. 346.15, п. 1 ст. 249 НК РФ).

Поскольку посредники, применяющие упрощенку, освобождены от уплаты НДС (кроме НДС по импортным операциям и по договорам простого товарищества, доверительного управления имуществом и концессионным соглашениям), на сумму посреднического вознаграждения этот налог не начисляется (п. 3 ст. 169 НК РФ).

Если посредник не может сразу определить размер своего вознаграждения, то всю сумму средств, поступивших от заказчика, нужно включить в состав доходов. Подробнее об этом см. Как посреднику на УСН учитывать доходы и расходы по посредническим операциям.

Комиссионер на УСН — комитент на ОСНО

Если комиссионер торгует оптом и при этом является «упрощенцем», а комитент работает на общей системе налогообложения, то посреднику придется выписывать счета-фактуры. Дело в том, что фактически продавцом перед третьими лицами является комитент на ОСНО, а не комиссионер на УСН, поэтому посредник должен исчислять за поставщика налог на добавленную стоимость и предъявлять счет-фактуру покупателю. Схема — такая же, о какой мы писали выше. Комиссионер делает два экземпляра документа, один из которых выставляет покупателю, а второй подшивает в журнал учета выставленных счетов-фактур, не регистрируя его в книге продаж. Показатели этих документов отражаются в фактурах, которые комитент выписывает комиссионеру и регистрирует в своей книге продаж.

И напомним, что при розничной торговле счет-фактуру заменяет кассовый чек с выделенной отдельной строкой суммой НДС.

Поступившую выручку поставщик отражает на основании полученного отчета. Поэтому в случае, когда комиссионер на УСН, а комитент на ОСНО, в договоре важно отразить порядок и сроки его предоставления. Если он поступит позже установленного срока, то поставщик все равно должен будет вовремя уплатить НДС.

Счет-фактуру на комиссионное вознаграждение посредник комитенту не выставляет, так как вознаграждение комиссионера на «упрощенке» НДС не облагается.

В обратной же ситуации, когда комитент на УСН, а комиссионер на ОСНО, посредник не должен выставлять покупателям счет-фактуру, т.к. продавцом по факту является поставщик, а он освобожден от НДС.

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). По общему правилу посредническая деятельность на ЕНВД не переводится (п. 2 ст. 346.26 НК РФ). Возможность уплаты ЕНВД с суммы посреднических вознаграждений существует только при ведении розничной торговли и зависит от вида посреднического договора и условий, на которых посредник ведет торговую деятельность. В остальных случаях с суммы посреднических вознаграждений нужно платить налоги в соответствии с общей или упрощенной системой налогообложения.