НДС при экспорте для организаций на УСН

Организации, состоящие на УСН, не являются плательщиками НДС, за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию Российской Федерации и при деятельности согласно определенным договорам (п. 2 ст. 346.11 НК РФ). Остальные операции «упрощенцы» осуществляют без выписывания счетов-фактур и без выделения НДС в первичных документах. Следовательно, при экспорте товаров, равно как при реализации товаров российским контрагентам, не надо платить НДС, подавать по нему декларацию.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1. Статья: Компании на упрощенке не подтверждают экспорт

По общему правилу при реализации товаров из России в страны — участницы Таможенного союза (Беларусь и Казахстан) НДС надо исчислить по нулевой ставке, а право на нее подтвердить. Об этом сказано в пункте 1 статьи 1 Протокола (ратифицирован Федеральным законом от 19.05.10 № 98-ФЗ). Но компании на упрощенке не платят НДС (п. 2 ст. 346.11 НК РФ). А значит, реализация контрагенту из Беларуси не облагается налогом. Соответственно составлять счета-фактуры и подтверждать нулевую ставку не требуется*.

Журнал «Учет. Налоги. Право» № 27, Июль 2014

2. Статья: Компании на упрощенке не обязаны платить экспортный НДС

Компании на упрощенке не освобождены от уплаты НДС при ввозе товара из стран Таможенного союза. Это следует из пункта 2 статьи 2 Протокола (ратифицирован Федеральным законом от 19.05.10 № 98-ФЗ). Но ваша компания экспортирует, а не ввозит товары. Значит, платить НДС не требуется. Не возникает и обязанности подтверждать нулевую ставку НДС*.

В свою очередь ваш покупатель платит НДС при ввозе товара в Белоруссию. Для этого он заполняет заявление о ввозе и два экземпляра с отметкой инспекции направляет вам. Этот документ необходим компаниям для подтверждения нулевой ставки НДС. Вы не подтверждаете нулевую ставку, так как не являетесь налогоплательщиком. В то же время документы безопаснее сохранить. Ведь они могут понадобиться, на случай если компания утратит право на упрощенку.

Налоговое оформление

Налоговое оформление экспорта тоже неразрывно связано с НДС. Налог начисляется, уплачивается экспортером при пересечении товаров границы РФ. Налоговая база включает стоимость экспортируемой продукции, акциз, таможенные пошлины. Не уплатили вовремя НДС? Товар не покинет зону временного хранения. Кроме того, просрочка платежа приводит к начислению пени. Соответственно, расходы на налоговое оформление экспорта возрастают.

Если соблюдены все условия, предусмотренные действующим законодательством, уплаченный НДС принимается к вычету. Для этого выручка от операции должна быть налогооблагаемой. Также основными условиями являются оплата экспортного НДС в полном объеме, представление всех подтверждающих первичных документов и своевременное оприходование товара, отражение его в учете.

При упрощенной системе налогообложения экспортных НДС к вычету не принимается. При КСН «Доходы» налог включается в стоимость товара. Если при определении налогооблагаемой базы учитываются понесенные расходы, НДС нужно включать в состав затрат.

Специфика бухучета экспорта определяется еще и тем, куда экспортируются товары. Свои особенности имеет оформление бухгалтерских документов при сотрудничестве компании с контрагентами из ЕАЭС. Так или иначе, но учет экспорта должен быть непрерывным и профессиональным. Обращайтесь к специалистам!

Пошаговая инструкция учета НДС при экспорте товаров в страны Таможенного союза.

Вначале немного о законодательной базе. Общий порядок, регулирующий экспортные операции, установлен Федеральным законом от 27.11.2010 №311-ФЗ «О таможенном регулировании в Российской Федерации». Порядок уплаты НДС при экспорте или импорты между странами, являющимися членами Таможенного союза (далее – ТС) регулируют:

- Протокол о товарах (Протокол от 11.12.2009 «О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в таможенном союзе» (далее – Протокол о товарах);

- Протокол от 11.12.2009г. «Об обмене информацией в электронном виде между налоговыми органами государств-членов ТС об уплаченных суммах косвенных налогов».

- Решение Межгосударственного Совета Евразийского экономического сообщества от 21.05.2010 №36 «О вступлении в силу международных договоров, формирующих договорно-правовую базу Таможенного союза»;

- Соглашение между Правительством РФ, Правительством Республики Беларусь и Правительством Республики Казахстан от 25.01.2008 «О принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в Таможенном союзе» (далее – Соглашение ТС).

Участниками Таможенного союза (ТС) объединившимися в единую таможенную территорию являются три страны:

- Республика Беларусь;

- Республика Казахстан;

- Российская Федерация.

При реализации товаров внутри Таможенного союза действует особый порядок, регулируемый вышеуказанными законодательными актами. Согласно ст.2 Соглашения ТС, при реализации товаров внутри ТС, при условии документального подтверждения, применяется нулевая ставка НДС. Общие правила применения нулевой ставки НДС при экспорте в рамках ТС

Как происходит сама процедура экспорта, рассмотрим на примере.

Товар отгружается в Беларусь или Казахстан

При отгрузке товаров в республику Беларусь или Казахстан, составляется товарная накладная и счет-фактура, с указанием ставки НДС 0%. Ставить отметку на этих документах в налоговой инспекции не требуется. Однако, по вашей просьбе они могут поставить отметку. Если ранее, НДС по отгружаемому товару, вы поставили к зачету, его необходимо восстановить. Сумму НДС вы сможете принять к вычету, либо предъявить НДС к возмещению только после того, как подтвердите факт экспорта.

- Для того, чтобы подтвердить экспорт, соберите полный пакет документов по экспортной отгрузке.

Пакет документов следует собрать не позднее 180 календарных дней с момента отгрузки. Датой отгрузки считается дата составления документа для покупателя или перевозчика. Вам понадобится собрать следующие документы:

- Договор (контракт), на основании которого отгружен товар;

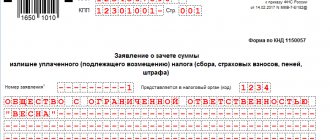

- Заявление о ввозе товаров и уплате косвенных налогов утвержденной формы;

- Транспортные и товаросопроводительные документы, подтверждающие экспорт товара.

Ранее в перечне требуемых документов числилась банковская выписка. С 01.10.2011, в связи с поправками, внесенными в НК, предоставлять банковскую выписку не требуется.

- Заполняем налоговую декларацию.

По данной операции заполняется раздел 4 или 6 декларации по НДС. При заполнении, следует указать код экспортной операции:

- если экспортированный товар внутри страны облагается НДС по ставке 18% — 1010406;

- если экспортированный товар внутри страны облагается по ставке 10% — 1010404.

Если в отведенные сроки собран полный пакет документов

Заполните налоговую декларацию по НДС. Данные по экспорту занесите в раздел 4 декларации. Декларация составляется за квартал, в котором был собран пакет документов.

Заполнение раздела 4 декларации по НДС В графе 1 укажите коды операций, согласно Приложению №1 к Порядку заполнения декларации по НДС:

- Код 1010401 – код товаров, не указанных в п.2 ст. 164 НК РФ, т.е. которые на территории России облагаются по ставке НДС 18%;

- Код 1010402 – код товаров, указанных в п.2 ст.164 , т.е. которые на территории России облагаются по ставке 10%;

- Код 1010403 – код товаров, не указанных в п.2 ст.164, которые подлежат налогообложению;

- Код 1010404 – код товаров, указанных в п.2 ст.164, которые подлежат налогообложению.

- Далее, заполните все остальные графы, в соответствии с каждым кодом операций.

В графе 2 укажите налоговую базу за налоговый период, за которую составляете декларацию. В графе 3 отразите сумму налоговых вычетов по реализации товаров, которые включают в себя:

- сумму налога, которая указана в счете-фактуре, которую вы получили от Российского поставщика при приобретении товара;

- сумму налога, которую вы заплатили при ввозе товаров на таможню России, если товар импортный;

- сумму налога, которую заплатил покупатель, являющийся налоговым агентом;

- и так далее.

В графе 4 укажите сумму налога, по которой не собрали раньше пакет документов и включили в предыдущих налоговых периодах в графу 3 раздела 6 декларации. В графе 5 укажите сумму налога, которую раньше приняли к вычету, но документы собрать, для подтверждения нулевой ставки НДС, не успели. Ранее эту суммы вы включили в графу 4 раздела 6 декларации. Теперь эту сумму вы должны уплатить в бюджет. В строке 10 сложите значения граф 3 и 4, и уменьшите его на сумму графы 5, вы должны получить сумму налога, которую можете принять к вычету за данный налоговый период. Заполняйте только те графы, по которым у вас были соответствующие операции.

Теперь, декларацию с пакетом документов сдайте в налоговую инспекцию. Предварительно в специальной программе, которую можно найти на сайте налогового органа, отразите все данные по экспортной операции и на магнитном носителе передайте в свою инспекцию вместе с остальными документами. Заявление распечатайте в четырех экземплярах, три экземпляра налоговая инспекция вам вернет со своей отметкой, по окончании проверки. Итак, в налоговую инспекцию отнесите следующие документы:

- Налоговая декларация по НДС с заполненным 4 разделом – 2 экземпляра;

- Заявление о ввозе товаров и уплате косвенных налогов (Приложение 1 к Протоколу о товарах) – 4 экземпляра; (занесите данные об экспортных операциях в специальную программу – ТС-обмен (tconp));

- Сопроводительное письмо к пакету документов c перечислением предоставляемых документов;

- Контракт с контрагентом – организацией Республик Беларусь или Казахстан;

- Приложения к контакту;

- Товарная накладная;

- Счет-фактура с нулевой ставкой НДС;

- Таможенная декларация с отметкой таможенного органа;

- Товаросопроводительные и транспортные документы с отметкой таможенных органов;

- Договор с транспортной компанией с приложениями;

- Заявка;

После проверки, налоговая инспекция вам возвращает со своими отметками 3 экземпляра Заявления о ввозе – 1 экземпляр оставляете себе, 2 передаете иностранному контрагенту.

Раздел 5 декларации заполняется тогда, если в предыдущих налоговых периодах документы для подтверждения нулевой справки:

- Собрали;

- Не собрали;

Но право на применение вычета возникло у вас только в этом периоде. Поэтому пятый раздел заполняете только в том случае, если у вас появились основания для вычетов. Такое происходит в следующих случаях:

- Если собрали документы в положенный срок, но условия для применения вычетов не выполнили.

- Не успели собрать в прошлых периодах все документы, и тогда же подавали уточненную декларацию с заполненным шестым разделом. Но вычеты не заявили в том периоде, т.к. не выполнили условия для применения вычетов по НДС.

- Графы «Отчетный год» или «Налоговый период» заполните по данным той декларации, в которой раньше отразили операции, по которым были собраны документы.

- В графе 1 как и в разделе 4 укажите суммы по соответствующим кодам. И далее все графы заполните по каждому коду операций.

- В графе 2 укажите налоговую базу по каждой операции, облагаемой нулевой ставкой НДС, по которым собрали все документы, и обоснованность применения подтвердили в том периоде, который указали в графах «Отчетный год» и «Налоговый период».

- В графе 3 укажите сумму налога, по тем налоговым базам, которые указали в графе 2.

- В графе 4 отразите налоговые базы по тем операциям, по которым обоснованность применения нулевой ставки документально не подтвердили в периоде, указанном в графах «Отчетный годи» и «Налоговый период».

- В графе 5 отразите суммы налога по налоговым базам, указанным в графе 4.

- Раздел 5 следует заполнить отдельно по каждому налоговому периоду, т.е. кварталу, сведения о котором указали в графах «Отчетный год» и «Налоговый период» настоящего раздела.

Если не успели собрать за отведенное время полный пакет документов

Раздел 6 заполняйте, если не собрали пакет документов. Вам следует составить уточненную декларацию по НДС за тот период (квартал), в котором был отгружен товар покупателю. Исчислите сумму НДС на дату отгрузки со стоимости отгруженного товара, по соответствующей ставке 10 или 18 процентов, в зависимости от того, по какой ставке облагается товар. Если в следующих налоговых периодах вы соберете все подтверждающие документы, то заполните декларацию за тот период, в котором собрали полный пакет, и внесите данные в четвертый раздел декларации, по указанной ранее методике.

А сейчас заполняйте шестой раздел следующим образом:

- В графе 1 тем же образом, как и при заполнении разделов 4 и 5, отражаете коды операций.

Все остальные графы заполните согласно каждому коду, по которым у вас были операции.

- В графе 2 укажите налоговые базы по соответствующим операциям отдельно по каждой ставке НДС.

- В графе 3 отразите сумму налога, раздельно в соответствии со ставкой НДС, обоснованность применения нулевой ставки по которым не подтвердили документально. Сумму налога по каждому коду операции, рассчитайте следующим образом: сумму, отраженную в графе 2 умножьте на ставку налога (10 или 18) и разделите на 100.

- В графе 4 отразите налоговые вычеты по тем операциям, по которым не подтвердили обоснованность применения нулевой ставки, т.е. не собрали полный пакет документов.

- В строке 010 указывается итоговая сумма граф 2-4.

- Если сумма графы 3 по строке 010 выше, чем сумма в графе 4 по строке 010, полученную в результате вычитания разницу отразите по строке 020 раздела 6.

- Если сумма графы 3 по строке 010 меньше, чем итоговая сумма графы 4 по строке 010, то разницу укажите в строке 030 данного раздела.

Итак, мы рассмотрели общий порядок налогового учета НДС, документы, которые необходимо собрать для подтверждения правомерности применения НДС по ставке 0%, а также рассмотрели порядок заполнения декларации по НДС в разных случаях.

Общие принципы учета

Бухучет экспорта должен быть непрерывным, корректным с финансовой точки зрения. Об обязательном соответствии правил, принципов и порядка его ведения говорить излишне. За несоблюдение нормативных требований организацию и должностных лиц ждут серьезные санкции. Штрафы за нарушение законодательства, регламентирующего ВЭД, скромными не назовешь.

Особое внимание экспортерам, точнее их бухгалтерам, рекомендуется обращать на оформление сопроводительных и подтверждающих документов. Ошибки могут дорого обойтись компании. Любое нарушение ФЗ №173 (2012) и ФЗ №164 (2003) существенно увеличивает нагрузку на бюджет экспортера.

Указанные нормативно-правовые акты определяют права, обязанности участников внешнеэкономических операций, специфику валютного регулирования и контроля, особенности таможенной процедуры экспорта, запреты и ограничения на вывоз товаров, применение льготных таможенных пошлин.

Какое будущее ждет экспорт товаров в Казахстан

Прежде чем говорить об экспорте товаров в Казахстан из Российской Федерации, стоит привести немного статистической информации. Каких объемов сегодня достигает экспорт товаров в Казахстан? За первые два квартала 2021 года сумма впечатляющая – 4,55 миллиарда долларов. Лидирующие позиции среди экспортирующих стран сегодня занимают Нидерланды (11 %) и Китай (11 %). Казахстан для РФ на девятом месте (3,3 %), но он является вторым среди стран СНГ, уступая только Белоруссии (5,2 %).

Экспорт товаров в Казахстан – это довольно важная статья в Российской экономике. Для сравнения – сопоставимые позиции имеют такие европейские страны, как Франция или Польша. Еще более показательно, что Казахстан уже опередил Испанию, Индию, Финляндию, Бельгию и Великобританию.

Экспорт товаров из России очень значим и для экономики самого Казахстана, ведь наша страна – его главный партнер на международной арене, и только потом – Китай и Германия.

Экспорт товаров в Казахстан развивается с того момента, как был организован Таможенный союз, ведь именно он позволил обойти все политические препятствия для осуществления торговли между нашими государствами. Конечно, все далеко не безупречно в отношении экспорта товаров в Казахстан из России. Сегодня объемы торговли падают, но это вызвано не ухудшением партнерских взаимоотношений, а кризисом.

Международная экономика значительно влияет на ситуацию с экспортом товаров в Казахстан, ведь давно устоялось, что международная торговля ведется в долларах. Само собой разумеется, что любые финансовые проблемы отражаются и на торговле между нашими странами. Девальвация национальных валют привела к тому, что текущие статистические данные дают весьма условное представление об объективной ситуации. В настоящее время ситуация выглядит следующим образом. Экспорт в Казахстан увеличился на 10,7 %, импорт из Казахстана снизился на 7,4 %. При этом важно обратить внимание на то, что если рассчитывать в рублях, то объем торговли между нашими государствами увеличился на 22,3 %. Это весьма внушительная сумма, ведь она составляет 705,2 миллиарда рублей. При пересчете на рубли становится ясно, что суммарная доля взаимных расчетов России, Белоруссии и Казахстана достигла 70 %, что намного больше, чем 23,8 %, которые получаются при исчислении в долларах.

Экспорт России и экспорт Казахстана – это совершенно разные товары. Россия поставляет преимущественно продукцию из сферы машиностроения, в то время как экспорт Казахстана – это металлы, руда и различные минералы. Снова обратимся к статистике. Например, во втором квартале 2021 года экспорт товаров в Казахстан имел следующее соотношение:

- 22,6 % – транспорт, машины и прочее оборудование (преимущественно ядерные реакторы, механические устройства, котлы, чуть меньше – электрическое оборудование, и еще меньше – автомобили);

- 16 % – минеральные продукты (топливо, которое Казахстан не в состоянии добывать самостоятельно в нужных масштабах);

- 15,9 % металлы и изделия из них;

- 12 % – продовольствие;

- 5,2 % – древесина, целлюлозно-бумажная продукция и т. д.;

- 2,6 % – текстиль, изделия из него, обувь.

Экспорт товаров в Казахстан – это закономерный процесс, ведь между нашими государствами существуют тесные многолетние взаимоотношения. Иначе и быть не могло при столь протяженной общей границе. За долгие годы налажены торговые пути, транспортные связи и т. д. Нет ничего удивительного в том, что большая часть экспорта в Казахстан переправляется из других стран по территории России – это наиболее рациональный и экономичный маршрут. При этом многие эти товары (топливо, энергетические ресурсы и т. д.) очень важны для Казахстана. Нюансы взаимоотношений двух государств установлены соглашением от 7.06.2002 г.

Важным вопросом в торговых связях России и Казахстана является нефтепровод, ведь каждый год по нему переправляются просто колоссальные объемы нефти (15,5 миллиона тонн по нефтепроводу Атырау – Самара и 5,5 миллиона тонн по нефтепроводу Махачкала – Тихорецк – Новороссийск).

Здесь необходимо отметить, что экспорт казахстанской нефти проходит по нефтепроводу КТК (Каспийский трубопроводный консорциум), который является совместной собственностью правительств России и Казахстана. В 2002 году было создано совместное предприятие российского «Газпрома» и «КазМунайГаз» (Казахстан) – «КазРосГаз». Оно осуществляет поставки газа с месторождения Карачаганак на Оренбургский газоперерабатывающий завод.

Еще одним важным моментом в экономических взаимоотношениях России и Казахстана является вопрос обработки урана. Дело в том, что его запасы в Казахстане настолько велики, что уступают по объему одной единственной стране, – Австралии. Однако у Казахстана нет своей атомной энергетики, поэтому Россия и Казахстан организовали совместный проект по добыче урана, осуществляет его казахстанско-российско-киргизское предприятие – ЗАО «Заречное».

Разумеется, экспорт товаров в Казахстан, как и другие торгово-экономические взаимодействия Российской Федерации и Казахстана на сегодня нуждаются в улучшениях. У каждой страны имеются внушительные ресурсы и экономический потенциал, использовать которые на полную мощность пока не удается. Но деятельность в этом направлении ведется. И она имеет большие перспективы. Ставки делаются на программы импортозамещения в РФ и индустриализации Казахстана, в частности на трансграничные производственные цепочки в машиностроении и обрабатывающей промышленности. По прогнозам специалистов, это положительно скажется на торгово-экономических отношениях стран, а значит, позволит увеличить и экспорт товаров в Казахстан из Российской Федерации.

Читайте статью: Риски экспорта: как их предусмотреть и снизить

Как оформить экспорт товаров в Казахстан

Среди государств, участвующих в Евразийском Экономическом Союзе установлены единые требования относительно документов для экспорта товаров. Казахстан в данном случае не является исключением.

Чтобы осуществить экспорт товаров в Казахстан, потребуются следующие документы:

- Договор, на основе которого осуществляется экспорт товаров в Казахстан. Очень важно, чтобы бумаги были правильно и разборчиво оформлены. Любые неточности или неясности могут задержать товары на границе с Казахстаном и вообще поставить вопрос о невозможности их экспорта.

- Заявление об экспорте товара и уплате НДС за ввоз покупателем. Важно, чтобы налоговая инспекция поставила на данном документе соответствующую отметку. Требуется, чтобы НДС за экспорт товаров в Казахстан был уплачен покупателем до двадцатого числа следующего месяца. Кроме того, требуется, чтобы экспортер тоже имел копию данного документа.

- Транспортная документация. Тут возможны варианты: транспортная накладная или УПД, которые должны быть подписаны водителем, а также должен стоять номер машины, которая перевозила продукцию на территорию Казахстана. Следует учесть, что далеко не все организации, которые осуществляют перевозку, способны правильно оформить бумаги. Это приводит к проблемам при экспорте товаров в Казахстан.

- Прочая документация, которая требуется по закону. Например, если сумма по договору более пятидесяти тысяч долларов, необходимо наличие паспорта сделки.

НДС за экспорт товаров на территорию Казахстана возвращается после того, как в налоговую инспекцию подается декларация. Но это далеко не единственное условие. Например, если документы оформлены не вовремя либо если НДС за экспорт товаров в Казахстан, который должен был оплатить поставщик, не оплачен, на возврат НДС рассчитывать не стоит.

Примечательно, что 9/10 товаров, предназначенных для экспорта в Казахстан, являются товарами двойного назначения. В таких случаях обычно приходится проводить экспертизу, которая должна подтвердить, что товару не требуется лицензия на экспорт в Казахстан. Конечно, экспертиза не является обязательной процедурой при подтверждении нулевой ставки, но при отсутствии такого заключения могут возникнуть проблемы, в частности, очень серьезный штраф со стороны ФСТЭК.

Стоит так же учитывать, что в отдельных ситуациях для экспорта в Казахстан требуется фитосанитарный или ветеринарный сертификат.

Если вся документация заполнена правильно и камеральная проверка налоговой показала положительные результаты, после 5–8 месяцев с момента отгрузки вам вернут 18 % НДС, который был уплачен за товар.

Читайте статью: Структура экспорта России

Сроки уплаты НДС в 2021 году

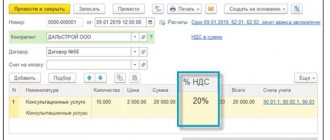

Когда продавец на УСН выставляет счёт-фактуру с НДС, он должен уплатить налог в бюджет. Платить налог нужно равными платежами по ⅓ каждый месяц в течение всего квартала, следующего за отчётным. В 2020 году сроки следующие.

| НДС за период | Срок уплаты НДС |

| 1 квартал 2021 года | 27 апреля |

| 25 мая | |

| 25 июня | |

| 2 квартал 2021 года | 27 июля |

| 25 августа | |

| 25 сентября | |

| 3 квартал 2021 года | 26 октября |

| 25 ноября | |

| 25 декабря | |

| 4 квартал 2021 года | 25 января 2021 года |

| 25 февраля 2021 года | |

| 25 марта 2021 года |

Декларацию по налогу сдают до 25-го числа месяца, следующего за окончанием отчётного квартала.

Осуществляя экспорт товаров в Казахстан, НДС можно легко вернуть

Таким образом, что бы мы ни пытались реализовать в государствах, состоящих в ЕАЭС, оно будет (для плательщика НДС из России) облагаться налогом с нулевой ставкой.

Следует отметить, что порядок вычета НДС сейчас не требует учитывать «входной» НДС для товаров, которые направляются на экспорт. Это значительно упрощает процедуру. Единственное исключение – сырьевые продукты. Таким образом, потребуется наличие счета-фактуры, и тогда можно не беспокоиться о затратах на «входной налог».

Как же возвратить НДС, осуществляя экспорт товаров в Казахстан? Есть два варианта: осуществить это самостоятельно или обратиться к специалистам, оказывающим такие услуги.

Первый вариант возвращения НДС при экспорте товаров в Казахстан содержит такой алгоритм действий:

- Оформление и представление деклараций и прочей необходимой документации в налоговую.

- Камеральная проверка.

- Если в результате камеральной проверки налоговая инспекция выносит положительное решение, то заявителю возвращается НДС за экспорт товаров в Казахстан.

Продолжительность этих трех этапов в сумме составит от трех до пяти месяцев.

Но бывают ситуации, когда деньги требуется вернуть сразу, да и нет желания связываться с налоговой инспекцией, нет времени на сбор документов. Тогда целесообразно обратиться за помощью к специалистам, которые помогут оперативно возвратить НДС за экспорт товаров в Казахстан.

Что еще важно знать при возврате НДС за экспорт товаров в Казахстан? В первую очередь важно учесть, что на сбор документов дается строго установленный срок – 180 дней с момента, когда произошла отгрузка товаров. В том случае, если за это время весь пакет не подан в ИФНС, НДС потребуется оплатить ставкой 10 или 18 %. Начисляется он исходя из периода самой операции. Со 181-го дня начисляется пеня.

Но случается, что документы собраны, хотя и с опозданием. НДС также можно вернуть, о чем говорится в статье 78 Налогового Кодекса Российской Федерации.

Даже если не удалось воспользоваться нулевой ставкой, выход есть. НДС за экспорт товаров в Казахстан, который пришлось уплатить, можно отнести к расходам по налогу на прибыль. Объясняется это просто: поставщик сам оплачивал налог, а значит, запрет из п. 19 ст. 270 Налогового Кодекса не действует.

Экспорт товаров в Казахстан, как операция в страны ЕАЭС, должен быть отражен в четвертом разделе декларации. Приложениями выступает документация, способная подтвердить нулевую ставку. В противном случае, за период отгрузки надо подать уточненную декларацию.

Читайте статью: Российские товары на экспорт: прошлое и настоящее

Добровольность при применении нулевой ставки НДС

Применение любых льгот для налогоплательщика носит исключительно добровольный порядок. Достаточно часто организации не пользуются положенными послаблениями, если не уверены, что могут достоверно и аргументированно подтвердить свое право на льготу.

В отличие от установленных законом налоговых привилегий, использование при экспортных операциях нулевой ставки НДС – обязательное условие. Налогоплательщик не освобождается от уплаты налога, он должен на общих правах вести учет облагаемых операций и предоставлять в налоговый орган декларацию по НДС.

Помимо этого, налогоплательщику обязательно следует разделять учет операций по стандартным ставкам (10% и 18%) и по нулевой ставке. «Входящий» НДС по товарам/услугам, впоследствии используемым при экспортных операциях, должен учитываться отдельно.

Сюда входят расходы на приобретение материалов и сырья, товаров для продажи, транспортные услуги сторонних компаний, аренда складов и т.д. Вся сумма налога по приобретенным ресурсам, идущим на обеспечение экспорта, подлежит возмещению из бюджета, поэтому во избежание налоговых споров, необходимо строгое ведение учета.

Помните: экспортные сделки сопровождаются обязательным выставлением счета-фактуры с выделенной нулевой ставкой. Документ должен быть выписан не позднее пяти дней после совершения отгрузки.

Экспорт товаров в Казахстан при УСН

Все государства, которые состоят в Евразийском экономическом союзе, соблюдают единые правила налогообложения экспорта и импорта товаров. Когда речь идет об экспорте товаров из России в Белоруссию, Армению, Казахстан и Киргизию, эти требования применяются только к НДС. Что же касается остальных налогов по такой операции, то они должны быть выплачены в том же порядке, что и при реализации товаров контрагентам из России.

Если брать за основу точку зрения налоговой политики, то нет существенной разницы между экспортом в любое государство из ЕАЭС и прочие страны. Это означает, что в любом случае будет применяться нулевая ставка, и ее нужно подтвердить, подав соответствующую документацию в налоговую инспекцию.

Следует понимать, что при экспорте товаров в Казахстан эти правила применяются в отношении лиц/организаций, которые работают по общей системе налогообложения – ОСНО. А что касается УСН, то организации, которые работают на «упрощенке», практически не испытывают никаких сложностей при выходе на рынки других стран. Это происходит потому, что НДС за экспорт не включен в список исключений для лиц, использующих УСН (статья 346.11 НК РФ). Значит, им не стоит беспокоиться о сборе документации, «нулевых» счетах-фактурах, заявлениях, специальных декларациях и т. д. Все так, как будто товар продан в Россию.

Предприятия, использующие УСН, не признаются плательщиками НДС, за исключением некоторых ситуаций (экспорт в их число не входит). Значит, нулевой НДС начислять не надо и отчитываться по нему тоже. Нет необходимости и в заявлениях. Налоговая также не проверяет эти операции. Никаких налоговых проверок при экспорте товаров в Казахстан ожидать не придется. Разумеется, контрагент может запросить счет-фактуру. Этот документ можно составить с пометкой об отсутствии НДС. При экспорте товаров в Казахстан случается, что казахские налоговые службы требуют прояснить ситуацию с НДС. Тут достаточно составить письменное объяснение о том, что вы работаете по УСН и не платите НДС.

Важно учитывать, что переход между ОСНО и УСН может вызвать некоторые претензии со стороны налоговых органов. Дело в том, что лица, которые платят УСН, не признаются плательщиками НДС, а значит, не имеют права на его возмещение. Подробнее можно об этом прочесть в письме УФНС РФ по г. Москве от 12 августа 2011 года № 16-15/079549. Но здесь многое зависит от того, за какой квартал требуется вернуть НДС за экспорт товаров в Казахстан.

Обычно определяющим фактором является то, какая система применялась в последний день квартала. Если же он полностью проходил под ОСНО, а переход на УСН был осуществлен уже в следующем квартале, то НДС за экспорт товаров в Казахстан должен быть возмещен. Подробнее можно об этом прочесть в письме от 11 ноября 2009 года № 03-07-08/233.

Точку в решении этого вопроса поставил Президиум ВАС РФ (см. постановление от 9 сентября 2012 № 6759/12). Согласно решению суда, даже если лицо перешло на УСН, это не отнимает у него права на возмещение НДС по нулевой ставке. При этом было указано, НК РФ не ограничивает права налогоплательщика на предоставление полного пакета документов для доказательства экспортной операции после 180 дней.

Читайте статью: Мировой экспорт товаров

Срок подтверждения правомерности применения нулевой ставки и камеральная проверка

Налоговое законодательство предписывает продавцу-экспортеру в течение 180 календарных дней после того, как груз покинет пределы России, сформировать и предъявить в налоговую службу пакет необходимых документов.

После успешного подтверждения налогоплательщиком права на применение ставки НДС 0% ФНС приступает к камеральной проверке. При этом следует иметь в виду, что фискальный орган не контролирует правильность совершения отдельной экспортной операции – проверке подлежит весь налоговый период, когда совершена сделка.

В ходе осуществления камеральной проверки подлежит анализу:

- наличие у экспортера ресурсов, необходимых для международной торговли – офиса, складов, укомплектованного штата сотрудников;

- присутствие лицензионной и разрешительной документации;

- своевременное заключение соглашений с транспортными и логистическими компаниями, осуществляющими перевозку экспортного груза.

Мнение эксперта

Мусихин Виктор Станиславович

Юрист с 10-летним стажем. Специализация — гражданское право. Член коллегии адвокатов.

Налоговые инспекторы, скорее всего, проведут встречные проверки, запросив накладные и счета-фактуры у поставщиков товара, вывезенного за границу.

Если экспортирующая фирма на протяжении последних 6 месяцев претерпела реорганизационные изменения (смена юридического адреса, процедуры слияния или присоединения), то внимание налоговой инспекции к ее внешнеторговой деятельности будет особенно пристальным.

Особенности экспорта товаров двойного назначения

Осуществить экспорт товаров в Казахстан затруднительно, если эти товары могут использовать в военных целях. Но даже если такого намерения нет, следует учитывать, что некоторые экспортеры даже не подозревают, что их товары могут попасть в данную категорию. К примеру, кто бы мог подумать, что оптические линзы или липкая лента зеленого цвета могут быть товарами двойного назначения. В данном разделе подробно разберем, существует ли перечень таких товаров и что делать, чтобы все-таки получить разрешение на экспорт товаров в Казахстан.

Что такое товары двойного назначения? Так называют продукцию, которая применяется в гражданских целях, но может быть использована для создания самых разных видов вооружения. Это может быть оборудование, различные материалы, сырье. Кроме того, в данный список входит и некоторая информация научно-технического характера, которая может быть применима при создании:

- различной военной техники и вооружения;

- ядерного и ракетного оружия;

- химического и бактериологического оружия.

Все товары двойного назначения в обязательном порядке проходят экспортный контроль, который представляет собой систему защиты интересов страны при конверсии оборонной промышленности, при расширении ВЭД и следовании международным обязательствам по нераспространению оружия массового поражения. Система экспортного контроля реализуется Комиссией по экспортному контролю при российском правительстве.

В 2010 году Таможенный союз между бывшими странами СССР, Казахстаном, Белоруссией и Россией не только начал функционировать, но и установил Единый перечень товаров, которые подлежат лицензированию при экспорте в Казахстан и другие страны союза. В каждой стране имеются свои инстанции, которые выдают лицензии товарам. Например, на территории России такую деятельность осуществляет Минпромторг.

Применение данного договора на практике показало, что чаще всего в Минпромторг обращаются за лицензиями на высокочастнотное и радиоэлектронное оборудование и прекурсоры.

На таможне каждому товару присваиваются определенные коды ТН ВЭД, которые совпадают с подобным кодом товара, являющегося объектом экспортного контроля. Лицо, осуществляющее грузоперевозку, должно предъявить документацию, которая бы свидетельствовала о том, что лицензия в отношении этих товаров не нужна, или, наоборот, необходима. Существуют общие и частные признаки товаров двойного и военного назначения, по которым определяется необходимость оформления на них лицензии: код ТН ВЭД СНГ и некоторые значения характеристики товара. При совпадении только общих признаков лицензия не нужна.

Например, товар может быть классифицирован как продукция двойного назначения согласно коду, но при этом обладать характеристиками, не соответствующими реальному уровню угрозы. Например, бинокли могут быть расценены как товар двойного назначения, потому что их можно использовать в военных целях. Но если в реальности такой бинокль приближает достаточно слабо, то и лицензия на этот товар не нужна.

Следует отметить, что определенные организации, в соответствии с постановлением № 477 от 21.06.2011 «О системе независимой идентификационной экспертизы товаров и технологий, проводимой в целях экспортного контроля», имеют разрешение на осуществление экспертизы контролируемых товаров и технологий.

Что же касается товаров, которые могут стать проблемными при их экспорте в Казахстан, то, к сожалению, такого полного перечня не существует. Есть различные постановления и приказы, но никто не проводил работу по сведению их в единый реестр. Таким образом, имеется лишь код ТН ВЭД, по которому решение принимается таможенными органами на месте, исходя из характеристик товаров.

Товары двойного назначения перечислены в указе Президента № 1661 от 17.12.11 г. Список этот довольно объемный: пять разделов включает девять категорий товаров.

К примеру, если вы экспортируете в Казахстан токарный станок с числовым программным управлением, то он попадает в список продукции двойного назначения. Если при сравнении его технического описания с характеристиками, данными в указе, выявлены совпадения, то надо будет получить лицензию на его вывоз или предписание о том, чтобы не относить данный станок к объектам экспортного контроля. Обычно такие предписания оформляются в течение двух-четырех недель.

Нельзя сбрасывать со счетов и личный фактор, ведь за выпуск товаров на экспорт отвечает таможенный инспектор. Например, он может настоять на проведении экспортного контроля технически сложного товара, поскольку сам недостаточно компетентен в технических вопросах. Но экспорт сложной техники в Казахстан из России – явление относительно редкое, т. к. импортных поставок намного больше, чем экспортных.

На таможне могут запретить экспорт какого-либо товара в Казахстан в случае, если имеются сомнения на счет возможностей его применения. Кроме того, отсутствие какой-либо документации также станет весомым основанием для отказа. Поэтому так важно иметь на руках лицензию или какие-то иные документы (техдокументация, заключение ФСТЭК), которые способны подтвердить, что данный товар после экспорта в Казахстан не будет применен для военных целей.

Как уже говорилось, частым предметом споров при экспорте товаров в Казахстан становятся бинокли. Конечно, имеются четко прописанные критерии оптических приборов, которые нельзя провозить через границу, но следует понимать, что таможенные служащие – такие же люди, и они могут ошибиться либо просто в силу каких-то подозрений запретить экспорт определенного товара в Казахстан.

При экспорте в Казахстан как товары двойного назначения могут быть классифицированы электронно-оптические преобразователи, обладающие приведенными ниже признаками:

1. В волновом диапазоне 400–1050 нм имеют максимальную спектральную чувствительность.

2. Использование в электронном усилении изображения:

- микроканальной пластины, имеющей межцентровое расстояние до 12 мкм, не более;

- электронного чувствительного элемента с шагом небинированных пикселей до 500 мкм, не более. При этом он должен быть разработан или модифицирован таким образом, чтобы зарядовое умножение достигалось не так, как в микроканальной пластине.

3. Фотокатоды таких видов:

- многощелочные (к примеру, S-20 или S-25), имеющие интегральную чувствительность свыше 700 мкА/лм;

- GaAs либо GalnAs фотокатоды;

- прочие полупроводниковые, выполненные на основе соединений III – V;

В сфере экспорта товаров из России много нюансов, описать которые в рамках одного материала невозможно. Всегда безопаснее и разумнее, прежде чем приступить к экспорту товаров в Казахстан или другую страну, проконсультироваться с экспертом, а еще лучше поручить ему оформление всей таможенной процедуры. Участие специалиста сэкономит время и убережет вас от дополнительных расходов.

При подготовке товаров к экспорту в Казахстан требуется изучить большой объем специальной информации, которой у предприятия часто нет. Специалисты информационно-аналитической предлагает своим клиентам таможенную статистику разных стран мира, в частности Казахстана. Наша компания имеет 19-летний опыт в сфере предоставления статистики рынка товаров как информации для стратегических решений, выявляющей рыночный спрос.

Качество в нашем деле – это, в первую очередь, точность и полнота информации. Когда вы принимаете решение на основе данных, которые, мягко говоря, неверны, сколько будут стоить ваши потери? Принимая важные стратегические решения, необходимо опираться только на достоверную статистическую информацию. Но как быть уверенным, что именно эта информация достоверна? Это можно проверить! И мы предоставим вам такую возможность.

Уточнить все детали можно по телефонам и 8 (800) 555-34-20.

Заказать обратный звонок

Свежие материалы

- Уточненка по 4 ФСС Когда нужно корректировать 4-ФССПредставленный в ФСС расчет по форме 4-ФСС не нуждается в корректировках, если…

- Социальный налог 2021 Начисление налогаВ бухгалтерском учете суммы авансовых платежей по налогу отражаются по кредиту счета 69 (68)…

- Налоговое планирование Налоговое планирование в организации Налоговое планирование может значительно повлиять на формирование финансовых результатов деятельности организации,…

- Зачем скупают золото Грамотная продажа золота – процесс, на который придётся потратить немного свободного времени. Нужно будет выяснить,…

Чем хороша упрощёнка

Про упрощённую систему налогообложения знают многие начинающие предприниматели, но стоит напомнить про её основные особенности:

- невысокая налоговая ставка – 6% от доходов или 15% разницы между доходами и расходами;

- регионы вправе снижать даже эту невысокую ставку — до 1% на УСН Доходы и до 5% на УСН Доходы минус расходы;

- простая отчётность – одна декларация по итогам года;

- налоговые платежи начисляются только при наличии доходов;

- на УСН Доходы есть возможность вдвое уменьшать рассчитанный налоговый платёж за счёт страховых взносов, уплаченных за работников или ИП за себя.

Чтобы работать в рамках этого льготного налогового режима, плательщику УСН надо соблюдать целый ряд ограничений, указанных в статье 346.12 НК РФ.

Подготовить декларацию УСН онлайн