Вы вовремя подали в инспекцию справки 2-НДФЛ по всем своим работникам, а инспекция прислала запрос на предоставление пояснений? За что штрафуют, что прощают и как внести исправления в 2-НДФЛ, для БУХ.1С рассказала эксперт по бухгалтерскому учету и налогообложению Ангелина Волконская.

В марте и апреле 2021 года все компании должны были направить в ИНФС справки о доходах по форме 2-НДФЛ на всех своих работников, а также на граждан, с которыми в 2021 году заключались гражданско-правовые договоры. Напомним: тем, кто не подал эти справки или направил их с опозданием, грозит штраф в размере 200 руб. за каждый непредставленный (представленный с опозданием) документ (п. 1 ст. 126 НК РФ). Тех, кто вовремя отчитался по доходам своих сотрудников, конечно, не оштрафуют. Но им может грозить другой штраф, если вдруг в полученных справках налоговая инспекция обнаружит ошибки.

Работаем по новым формам

С 2021 года отчетность о доходах сдают по новым формам. Бланки теперь заполняются в двух вариантах: первый подойдет только для ФНС России, а второй подготовьте по запросу сотрудника.

Бланки отчетов существенно отличаются друг от друга. Важно не перепутать форматы. Если отправить в инспекцию устаревший или неверный формат, то налоговики попросту не примут отчет. К налогоплательщику-нарушителю будут применены штрафные санкции. Так что отнеситесь с вниманием к тому, как сделать корректировку 2-НДФЛ за 2021 год в соответствии с требованиями ФНС.

Актуальные бланки утверждены Приказом ФНС №ММВ-7-11/[email protected] от 02.10.2018. Заполните новую отчетность информацией о доходах работников, начисленных за 2021 год. Если организации требуется подать корректировочную отчетность за более ранние сроки, то заполняйте бланки, соответствующие отчетным периодам.

Обязательно ли подавать уточнения?

Во-первых, в новой декларации с корректировочными данными не должна учитываться информация в первичной декларации. Другими словами, в новом документе должны быть указаны исключительно актуальные сведения, производить подсчеты по разнице между декларациями не нужно.

Сдавать новые бумаги нужно так, будто раньше вы вовсе не подавали никаких деклараций за этот отчетный период. Единственное отличие между документами будет заключаться в том самом номере — с каждым новым документом, сданным в ФНС, он будет расти.

Во-вторых, внесение правок само по себе является необходимостью, если были допущены ошибки или были не учтены важные детали: доходность за отчетный период, сумма уплаченных налогов и налоговых вычетов и т.д. Если первичная сдача с наличием фактических ошибок не будет исправлена за отчетный налоговый период, ФНС может взыскать с предпринимателя штраф или неустойку.

В-третьих, в большинстве случаев ФНС не требует дополнительных уточнений (пояснений) к новым декларациям. Как правило, если нет значительных расхождений или неверных подсчетов в последнем документе, ФНС просто не учитывает данные в первых декларациях. В таком случае в качестве основного документа принимается последняя сданная отчетность.

Но в ряде ситуаций предоставление дополнительных уточнений является обязательным или по крайней мере желательным действием:

- Если по сравнению с первичной сдачей сумма налогового отчисления уменьшилась. Даже уменьшение на 1000-2000 рублей может стать причиной письма из ФНС с требованием дать пояснения;

- Если данные первой и конечной декларации, поданных приблизительно в одно время, чересчур сильно расходятся — на суммы больше 10% от среднегодового оборота предприятия. Уточнения могут потребоваться, если первичная и конечная декларации были поданы, например, в течение одного-двух месяцев.

Помните, что в случае обнаружения фактических ошибок, уменьшения суммы налоговых отчислений и прочих манипуляций, руководитель предприятия может быть оштрафован в соответствии со ст. 122 Налогового Кодекса РФ.

Особенности заполнения

Во избежание штрафа проверьте уже сданные формы отчетов по подоходному налогу, и в случае обнаружения в них неточностей сдайте исправленную отчетность. Даже если неточность допущена в одной справке, придется исправлять. Иначе работодателю грозит штраф в размере 500 рублей.

Учтите особенности, как сдать корректировку по 2-НДФЛ за 2019 год по одному сотруднику. Если личные данные сотрудников, например, фамилия или номер и серия паспорта, изменились после подачи сведений, сдавать уточнения не требуется (письмо ФНС №ГД-4-11/[email protected] от 27.03.2018). Кроме того, сотруднику рекомендовано выдавать отчет о доходах и подоходном налоге с уже новыми реквизитами паспорта, и это не нарушение, несмотря на то что в налоговый орган вы отчитались по старым сведениям (письмо ФНС № ГД-4-11/[email protected] от 27.03.2018).

Уточненная отчетность о доходах сотрудника подается по форме, которая действовала в том периоде, за который обнаружена ошибка. Специальный номер корректировки в справке 2-НДФЛ «99» означает, что документ, поданный по этому физлицу, аннулируется. То есть корректировка 99 в справке 2-НДФЛ не уточняет, а полностью отменяет данные по физлицу, например в случае ошибочного заполнения документа на лицо, которое не получало в отчетном году доходов. В таком случае в аннулирующей справке сведения в разделах 1 и 2 повторяются из уже сданной, а разделы 3, 4 и 5 не заполняются.

Порядок заполнения и форма по доходам, полученным в 2021 году физлицами, утверждены приказом ФНС №ММВ-7-11/[email protected] от 02.10.2018.

Порядок исправления ошибок при расчете НДФЛ у работодателя

Стандартные налоговые вычеты могут быть перенесены на следующий месяц, но только внутри одного года

Автор: Татьяна Суфиянова (консультант по налогам и сборам)

Каждая компания или индивидуальный предприниматель сталкиваются с расчетом НДФЛ. Особенно, если они выступают в роли налоговых агентов (работодателей). И вот тут часто можно столкнуться с ошибками, о которых мы хотим вам рассказать.

Первая ошибка, это когда организация или ИП сняли с себя обязанность по перечислению НДФЛ и договорились с самим работником (иным физическим лицом), чтобы налог платили непосредственно сами граждане. Например, заключение договора аренды с физическим лицом, выполнение работы (услуги) для компании физическим лицом. При заключении договоров гражданско-правового характера в тексте самого договора можно встретить условие о том, кто берет на себя обязанность по уплате НДФЛ в бюджет.

Стоит сразу обратить внимание на то, что это грубая ошибка. В договоре не надо описывать порядок уплаты НДФЛ. Это прямая обязанность компании (ИП), если они заключают договор с физическим лицом. Даже если стороны и написали об этом в договоре, то это не является основанием для освобождения компании (ИП) от статуса налогового агента по НДФЛ.

Как пишет Федеральная налоговая служба в своем письме от 12.01.2015 г. № БС-3-11/14, согласно п. 1 и 2 ст. 226 НК РФ налоговыми агентами признаются российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, являющиеся источником выплаты дохода налогоплательщику, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 214.3, 214.4, 214.5, 214.6, 226.1, 227, 227.1 и 228 НК РФ.

Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. При этом особенностей выполнения налоговым агентом своих обязанностей при выплате налогоплательщику доходов по решению суда Налоговым кодексом не предусмотрено.

Минфин также рассматривал аналогичный вопрос и отметил, что российская организация, выплачивающая физическому лицу арендную плату за арендуемое у него жилое помещение, признается налоговым агентом в отношении таких доходов физического лица и, соответственно, должна исполнять обязанности по исчислению, удержанию и перечислению в бюджет налога на доходы физических лиц в порядке, предусмотренном ст. 226 НК РФ.

Вторая ошибка, это когда размер стандартного налогового вычета на ребенка работодатель рассчитывает пропорционально отработанным дням в месяце. Например, работник был оформлен на работу 15 мая 2021 года, он сразу предъявил все документы для предоставления ему стандартного детского вычета на одного ребенка в размере 1400 рублей. Бухгалтер работодателя предоставила вычет за май 2021 год не в размере 1400 рублей, а рассчитала пропорционально отработанному времени в мае. Это ошибка.

Это интересно: Заполнение отчета 6 ндфл за 9 месяцев

На основании подп. 4 п. 1 ст. 218 НК РФ стандартный вычет на первого ребенка предоставляется в размере 1400 рублей в месяц и это фиксированная величина. Нельзя делить или вести иной расчет стандартного вычета за месяц. Даже если сотрудник проработает один рабочий день в месяце, ему положен вычет в размере 1400 рублей.

Четвертая ошибка, это когда бухгалтерия работодателя по просьбе или по требованию самого сотрудника возвращает налог за те периоды, которые нельзя было предоставлять вычет. Приведем такой пример: работница компании в апреле 2021 года принесла на работу налоговое уведомление для работодателя о предоставлении ей имущественного вычета (она купила в январе 2017 года квартиру). И на работе по требованию работницы выплатили ранее удержанный НДФЛ за период с января по март 2021 года. Это грубая ошибка.

Порядок возврата налогоплательщику излишне удержанных налоговым агентом из дохода налогоплательщика сумм налога на доходы физических лиц установлен ст. 231 НК РФ.

Возврат удержанных налоговым агентом сумм налога до получения от налогоплательщика письменного заявления о предоставлении имущественных налоговых вычетов и подтверждения налоговым органом права налогоплательщика на получение указанных вычетов на основании ст. 231 НК РФ невозможен, поскольку правомерно удержанные налоговым агентом суммы налога не могут быть квалифицированы как излишне удержанные.

Пятая ошибка, когда НДФЛ был перечислен по ошибке за того или иного работника. И после обнаружения этой ошибки бухгалтер сделал поправки следующим месяцем. Так делать нельзя, необходимо было в будущих периодах вести правильный расчет, а на сумму излишне уплаченного НДФЛ надо было подать в ИФНС заявление о возврате. Как советует ФНС России в письме от 06.02.2017 г. № ГД-4-8/[email protected], п. 9 ст. 226 НК РФ установлено, что уплата налога за счет средств налоговых агентов не допускается. Следовательно, перечисление в бюджет суммы, превышающей сумму фактически удержанного из доходов физических лиц НДФЛ, не является уплатой НДФЛ.

В этом случае налоговый агент вправе обратиться в налоговый орган с заявлением о возврате на расчетный счет суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджетную систему Российской Федерации.

Налоговый орган, в случае отсутствия у указанного налогового агента задолженности по иным федеральным налогам, осуществляет возврат излишне уплаченной суммы, не являющейся НДФЛ, в порядке, установленном ст. 78 НК РФ.

При этом следует учесть, что подтверждение факта ошибочного перечисления сумм по реквизитам уплаты НДФЛ, как и подтверждение факта излишнего удержания и перечисления НДФЛ производится на основании выписки из регистра налогового учета за соответствующий налоговый период и платежных документов согласно абз. 8 п. 1 ст. 231 НК РФ, а возврат на расчетный счет организации осуществляется с учетом положений абз. 2 п. 6 ст. 78 НК РФ.

Кроме того, возможен зачет таких ошибочно перечисленных сумм по реквизитам уплаты НДФЛ в счет погашения задолженности по налогам соответствующего вида, а также в счет будущих платежей по иным налогам соответствующего вида.

Шестая ошибка, это когда бухгалтер переносит стандартные вычеты на ребенка на следующий налоговый период (год). Стандартные налоговые вычеты могут быть перенесены на следующий месяц, но только внутри одного года.

Но если бы у нас была бы такая ситуация в период с декабря 2016 года по январь 2021 года, то в таком случае сумма неучтенных стандартных вычетов декабря никоим образом бы не должна была попасть в расчет заработной платы за январь 2021 года.

Как подготовить корректировку

Сделать корректировку — это заполнить сведения на физлицо заново, но с правильной информацией и реквизитами. Алгоритм, как подать корректировку по 2-НДФЛ за 2021 год в пять шагов:

- В поле № — номер сданной справки, в которой содержатся неточности.

- В поле «от__.___.__» — дату оформления уточняющих сведений.

- В поле «Номер корректировки» — цифру, начиная с 01. Например, 03 означает, что по данному сотруднику вы подаете третью исправленную форму.

- Показатели (сведения), в которых допущена ошибка в ранее предоставленных формах, теперь следует указать корректно.

- Показатели (сведения), которые в ранее предоставленных справках не содержали ошибок, продублируйте.

Как избежать штрафов

И что же нам делать? Ждать протокола камеральной проверки? Конечно же, нет. Сдали первичные справки и уложились в отведенный срок. Значит, двести рублей на каждого сотрудника уже «сэкономили».

Теперь без спешки еще раз проверяем каждый документ. Определенного срока подачи корректировок нет, но вы должны успеть до получения результата камеральной проверки налогового инспектора.

С 2021 года существуют два вида уточняющих справок:

- Аннулирующие;

- Корректирующие.

Как проверить сведения отчетности

Прежде чем отправить исправленные сведения в налоговую инспекцию, необходимо проверить информацию. Как правильно сверять отчет, с чем сравнивать информацию — учитывайте важные рекомендации:

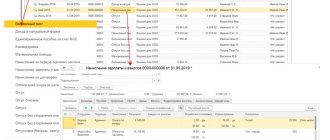

- Сведения о доходах и удержаниях должны совпадать с данными бухгалтерского учета организации. Сверьте информацию в справке о подоходном налоге с личной карточкой работника. Также проконтролируйте показатели расчетно-платежных ведомостей, учетных журналов по заработной плате. Информация должна совпадать с помесячными бухгалтерскими данными.

- Если помимо заработной платы и вознаграждений за труд работникам начисляются иные виды доходов, то необходимо включить информацию в корректировку 2-НДФЛ. Пример: организация выплачивает подчиненным дивиденды, распределяет прибыль либо оплачивает оздоровительные путевки. Такие доходы включите в справку 2-НДФЛ по соответствующему коду дохода.

- По разным категориям поступлений применяются разные ставки налогообложения. По каждой ставке придется составить отдельную справку 2-НДФЛ.

- Аналогичные правила действуют для поля признак корректировки в справке 2-НДФЛ. Если налог удержан работодателем вовремя, то указывается признак «1». Если подоходный налог удержать невозможно, то в справке 2-НДФЛ указывают признак «2».

- Сроки сдачи отчетности по разным признакам налогоплательщика уравняли. Отчитайтесь до 1 марта года, следующего за отчетным. Если день сдачи выпал на выходной, то подайте форму в первый рабочий день.

ВАЖНО!

Вычеты и льготы по НДФЛ подтверждают документально. Заявления, справки с места учебы, свидетельства о рождении и другие бумаги необходимо ежегодно собирать с подчиненных. На основании полученных справок корректировать предоставляемые льготы и вычеты.

Как в «Налогоплательщике» сделать корректировку 2-НДФЛ

Описанный алгоритм действий при внесении уточняющей информации одинаков как для предоставления исправлений на бумаге, так и с помощью любых программных продуктов. Это 1С, онлайн-сервисы, бесплатное ПО ФНС «Налогоплательщик ЮЛ». Современная корректировка 2-НДФЛ 2021 года представляется любым способом, на выбор налогоплательщика.

Специализированные сервисы предлагают подробные инструкции, как исправить ошибку в 2-НДФЛ за 2021, советы по заполнению отчетных и корректировочных форм. Внимательно изучите рекомендации по использованию сервисов.

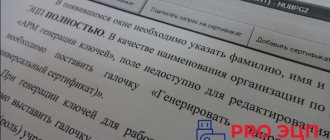

Допустимо направить корректировки справок через личный кабинет налогоплательщика. Для этого требуется регистрация компании на официальном портале ФНС. Сдача отчетов требует наличия электронной подписи.