Работодатель по заявлению сотрудника должен выдавать справку о полученных доходах и удержанном НДФЛ. Такую справку работник может запросить в любое время, например в середине года, чтобы обратиться затем в инспекцию за социальным вычетом или в банк за получением кредита. С 2021 года действуют две формы справки о доходах и суммах НДФЛ физлица: по одной нужно отчитываться в ИНФС, другую — представлять работникам. Эксперты 1С рассказывают, как сформировать справку о доходах и суммах НДФЛ сотрудника в программе «1С:Зарплата и управление персоналом 8» редакции 3.

Подготовка и проверка

Для правильного расчета НДФЛ должны быть введены все необходимые данные по сотрудникам:

- Зарплата, отпуска и больничные;

- Стандартные, личные, социальные, профессиональные вычеты;

- Все прочие доходы и удержания с них.

Начисления заработной платы вводятся документами «Начисление зарплаты» в разделе «Зарплата-Все начисления». Также здесь вводятся больничные и отпуска. В документах автоматически формируются удержания, НДФЛ и страховые взносы.

Рис.1 Все начисления

Другие документы по НДФЛ находятся в разделе «Налоги и взносы/Все документы по НДФЛ».

Рис.2 Все документы по НДФЛ

Здесь же можно формировать справки 2-НДФЛ. Рассмотрим некоторые часто используемые виды документов.

Заявление на вычеты по НДФЛ – в документе указываются стандартные Вычеты на детей и личные вычеты. Для стандартных вычетов указывается период действия: в шапке документа общий реквизит – месяц начала действия вычетов, а в таблице – месяц окончания действия по каждому вычету.

Рис.3 Заявление на вычеты по НДФЛ

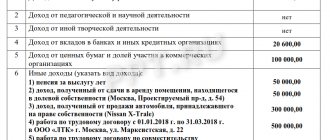

Операция учета НДФЛ – в документе учитываются все другие полученные доходы, не учтенные в программе, а также которые необходимо зарегистрировать вручную, начисления, удержания и перечисления НДФЛ и некоторые виды вычетов. Все операции фиксируются на конкретную дату.

Рис.4 Операция учета НДФЛ

Уведомление НО о праве на вычеты – документ используется для расчета и начисления имущественных и социальных вычетов. Период действия задается в шапке документа.

Рис.5 Уведомление НО о праве на вычеты

Изменения в расчете НДФЛ с 2021 года в программе Камин:Зарплата 5.0

Федеральным законом от 02.05.2015 № 113-ФЗ с 1 января 2021 года введена обязанность налоговых агентов ежеквартально представлять сведения о доходах, в отношении которых ими был исчислен и удержан НДФЛ. Расчет составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В связи с появлением новой формы 6-НДФЛ появились и новые возможности в программах Камин. Главной особенностью является факт отражения даты получения дохода и перечисления налога. Рассмотрим новые особенности расчета НДФЛ. Чтобы настроить расчет НДФЛ по-новому необходимо в разделе Предприятие —

Настройка учета —Расчет зарплаты

установить галочку

Рассчитывать НФДЛ

при выплате.

Примечание: при обновлении на актуальные версии программы Камин, флаг Расчитывать НДФЛ при выплате

устанавливается автоматически

Затем в настройках справочника Виды доходов

(раздел

Справочники и классификаторы

—

Виды доходов

) проверить для доходов, которые не относятся к зарплате (например, больничные отпускные) наличие

галочки рассчитывать НДФЛ при выплате дохода

.

Рассмотрим механизм нового

НДФЛ на примере. Отправим сотрудника Горошко в отпуск.

Выплатим сотруднику заработную плату в межрасчетный период. При установке галочки выплачено

, галочка

провести НДФЛ

ставится автоматически. Снимать ее не рекомендуется.

Так же, если по причине НФДЛ не удерживается можно зайти в закладку настройки

и проверить наличие галочки

за вычетом НДФЛ

.

При этом документ перечисление НДФЛ

заполняется с режимом заполнения

на основании выплаты

и выбираем нашу выплату.

Далее при расчете НДФЛ за месяц мы увидим расчет только зарплатного

НДФЛ, но, чтобы проверить себя в расчете виден и наш

отпускной

НДФЛ.

При заполнении документа Перечисление НДФЛ

в конце месяца программа отслеживает, что кусочек НДФЛ уже был перечислен.

При этом важно обратить внимание в закладке настройки

на заполнение документа по

не перечисленному

, а не

по удержанному

.

Таким же образом обстоят дела и с расчетом больничного листа.

Сотрудница Давыдова пошла на больничный с по .

Рассмотрим выплату больничного межрасчетной ведомостью. Заполнить документ можно на основании документа — и указать наш расчет, и на основании — больничный, больничный за счет работодателя.

Вы обратили внимание, что в нашем примере, не смотря на наличие галочки провести НДФЛ

(в настройках факт удержания НДФЛ отмечен), сумма НДФЛ отсутствует.

НДФЛ не рассчитался потому, что сумма вычетов у сотрудницы превышает доход в текущем месяце. Этот пример показывает нам как можно использовать еще одно новшество документа, для этого в настройках есть возможность поставить галочку не предоставлять стандартные вычеты

, и тогда вычеты будут предоставлены в документе НДФЛ. После данной настройки важно не забыть нажать на кнопку

обновить

.

При расчете НДФЛ за месяц апрель мы видим так же расчет только зарплатного

НДФЛ, НДФЛ

больничный

показан справочно.

Если выплата не зарплатного

дохода происходит вместе с выплатой зарплаты, то в документе

выплата

будет заполняться окошко

расчет НДФЛ

.

Вот мы и рассмотрели новые особенности программы Камин при выплате не зарплатных

начислений.

С уважением, Тимошенкова Юлия

Специалист — консультант по зарплате Простые решения

Источник

Заполнение справки 2-НДФЛ для передачи в ИФНС

Создать справку можно в разделе «Налоги и взносы-2-НДФЛ для передачи в ИФНС» или путем выбора соответствующего документа в разделе «Налоги и взносы-Все документы по НДФЛ». В открывшемся журнале по кнопке «Создать» формируется новая справка. Сначала нужно заполнить шапку документа:

- Год – год (отчетный период), за который предоставляется справка в ИФНС;

- ОКТМО/КПП – территориальная привязка организации по месту сдачи налоговой отчетности. Заполняется в разделе «Главное – Организации» в карточке на закладке «Регистрации в налоговых органах»;

- В ИФНС (код)/с КПП – реквизиты налоговой инспекции;

- Вид справок – может принимать значения «Ежегодная отчетность» и «О невозможности удержания НДФЛ»;

- Кнопки «Исходная», «Корректирующая», «Аннулирующая» – указывают статус справки.

Рис.6 Заполнение справки 2-НДФЛ для передачи в ИФНС

Заполнение справки 2-НДФЛ происходит по кнопке «Заполнить». Кнопка «Пронумеровать» нужна при ручном вводе сотрудников, который в свою очередь производится кнопкой «Подбор». До проведения документа корректность введенных данных можно проверить кнопкой «Проверить». При этом будет использован алгоритм проверки, заложенный в программе. Будет проверена правильность предоставляемых расчетов и персональных сведений сотрудников, занесенных в карточку. Перед отправкой справку нужно провести, нажав кнопку «Провести». Отправка в ИФНС может быть сделана через файл универсального обмена данными в формате xml по кнопке «Выгрузить».

При подключенном сервисе «1С-Отчетность» можно сразу отправить подготовленный документ в налоговую инспекцию. Если данный сервис не подключен, обратитесь к нам: в рамках программы сопровождения бизнеса 1С-специалистами мы проконсультируем вас, как быстро настроить и подключить данный сервис. Если вы используете данный сервис, зайдем в пункт в меню «Отправить-Отправить в контролирующие органы». Также в этом случае есть возможность on-line проверки правильности расчета. В меню пункт «Отправить-Проверить в интернете». При возникновении ошибки так можно увидеть причину (строка при проверке будет красной, а причина помечена). Дважды щелкнув по любой строке можно сформировать справочный отчет 2-НДФЛ в 1С для любого сотрудника из списка, но сохранить и распечатать справку, полученную таким способом, нельзя.

Бесплатная консультация эксперта

Татьяна Панченко

Консультант-аналитик 1С

Спасибо за Ваше обращение!

Специалист 1С свяжется с вами в течение 15 минут.

1С-КАМИН:Зарплата. Версия 5.0

Для удержания НДФЛ по правилам 2021 года используются следующие документы:

Документ «НДФЛ» — для удержания НДФЛ с оплаты труда (например, вид дохода 2000 – «Заработная плата»). Дата – последнее число месяца.

Документ «Выплата» с видом операции «Межрасчетная выплата» или «Выплата зарплаты» — для удержания НДФЛ со всех остальных видов дохода (например, 2012 — «Отпуск, компенсация отпуска, компенсация при увольнении», 2300 – «Пособия по временной нетрудоспособности», 2760 – «Материальная помощь») – в момент выплат дохода!

Какие настройки надо сделать в программе?

В справочнике «Виды доходов» укажите, с каких видов доходов удерживать налог при выплате дохода: установите признак «рассчитывать НДФЛ при выплате дохода».

Для видов дохода, у которых данный признак установлен, НДФЛ будет рассчитан в момент выплаты дохода в документе «Выплата» при выборе вида операции «Межрасчетная выплата» в режимах работы «выплатить сумму документа» или «выплатить сумму начисления». Для остальных видов дохода НДФЛ будет рассчитан в документе НДФЛ.

1С: Зарплата и управление персоналом 8.2, версия 2.5

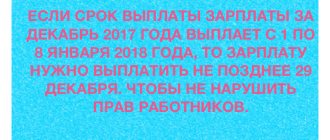

Для примера возможных ошибок можно рассмотреть формирование документа «Отпуск». Например, бухгалтер начислил отпускные, и их выплата планировалась на 31.01. Но получил сотрудник эти средства 30.01. В таком случае возникает изменение даты в ведомости по начислению отпускных.То есть в отчете фиксируется 30.01.

Если зайти в регистр учета налогов после такой ошибки, то можно увидеть, что в нем отображается дата, указанная в табличной части НДФЛ. Она находится в закладке «Оплата», которая расположена в документе «Начисление отпуска сотрудникам организаций».

На этом примере можно понять последствия несоответствия дат в рамках любого месяца. Чтобы числа начали совпадать, нужно выполнить одно из двух действий:

- Сделать перерасчет полностью всего документа.

- Пересчитать только НДФЛ.

Бывает, что по различным причинам пересчет выполнять нельзя или нежелательно. В этом случае дату можно изменить в ручном режиме.

Если провести документ с разными датами, то программа не будет работать корректно. Возникнет расхождение в данных, которые содержат два регистра.

Не совпадающие даты приведут к конфликту процессов.

После осуществления выплаты по отпускным нужно посмотреть движение этого документа по регистру, в котором учитываются налоги. В нем будет фиксироваться уже удержанный налог. Если дата, выведенная в нем будет совпадать с датой регистра начисления, система зафиксирует ошибку.

Например, дата, когда доход был получен фактически (строка 100) — это 31 января. В документе отображается, что налог удержали 30.01. (строка 110).Выходит, что удержание налога было произведено до того, как сотрудник получил от компании доход в форме отпускных. А так быть не может. Поэтому нужно исправить даты, чтобы документы были проведены правильно. В Случае с проведением отпускных это должен быть один день. Если 30 был начислен налог, то это же число должно указываться в документ выплаты.

Может появиться еще одна ошибка. Когда в системе запускается процесс начисления зарплаты, программа начинает приводить в соответствие данные НДФЛ. Допустим, даты были указаны неверно. Сначала начисление зарплаты (30 число) и потом удержание налога (31 число).

Система фиксирует такой порядок, как неверный, и самостоятельно корректирует цифры. По этой причине автоматически происходит отмена налога с даты 31.01 и производится его удержание в день начисления зарплаты – 30.01, без изменения суммы.

Когда выплачивается заработная плата, программа фиксирует удержанный налог похожим образом. Строка в НДФЛ 31.01 идет с минусом, а во второй строке (30.01) отмечается плюс.

Еще одно возможное следствие неверно указанных дат – появление двух групп строк (с 100 по 140). В первой группе программа будет все сторнировать, во второй – начислять заново.

Избежать появления таких ошибок можно за счет отслеживания дат в двух списках. Имеется в виду учет налогов и доходов.

Если эти даты совпадают, программа будет работать корректно.

Прочие особенности

Как Вы уже уяснили для себя, существует два способа формирования справок и они зависят от конечного ее получателя:

- Документ для Вашего подчиненного Вы должны выдать при его увольнении или на его личный запрос по письменному заявлению.

- Для налоговой инспекции Вы как налоговый агент ежегодно подаете сведения по налогам Ваших людей в налоговую согласно территориальной привязки. Когда Вы отчитываетесь за людей до 25 человек, то достаточно будет подать информацию на бумаге, но когда данное количество людей превышает этот порог, то придется направить электронный отчет.

Дальше предлагаю Вам ознакомиться со статусами налогоплательщиков:

- Присваивается резиденту РФ.

- Разработан для нерезидента нашей страны.

- Сюда отнесите всех высококвалифицированных специалистов Вашей компании.

- Придуман для подчиненных-участников госпрограммы добровольного переселения соотечественников, проживающих за рубежом;

- Этот статус присваивается сотрудникам-иностранцам со статусом беженца или тех, кто получил временное убежище в РФ;

- Если Ваш подчиненный иностранец и работает у Вас по патенту, то Вы относите го именно к этой категории.

Знайте, что для того, дабы распечатать справку, Вам достаточно лишь нажать на печать справки о доходах (2-НДФЛ). Сформируются справки о доходах физлиц.

Расчет НДФЛ в ПП «КАМИН: Расчет заработной платы. Версия 3.0.»

В начале этого года произошли значительные изменения в учете налога на доходы физических лиц, основанное на изменение 223 и 226 статей НК РФ. Появилась новая форма отчета 6-НДФЛ и как следствие законодательных изменений произошли изменения в программном обеспечении, в том числе в программе КАМИН:Расчет заработной платы. Версия 3.0. Работа остальных программ по формированию 6-НДФЛ аналогичны.

Рассмотрим теорию изменений законодательства.

В статье 223 НК определяется дата фактического получения дохода. :

«1. В целях настоящей главы, если иное не предусмотрено пунктами 2 —

5настоящей статьи, дата фактического получения дохода определяется как день:

1) выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц — при получении доходов в денежной форме;»

То есть общее правило привязывает дату получения доходы к дате выплаты. Для нас дата получения дохода – это первая дата для заполнения строки второго раздела 6-НДФЛ. Из этого правила есть исключения, полный список которых вам следует изучить самостоятельно в статье 223 НК.

Исправления в межрасчетной документации 1С: ЗУП 8.2, версия 2.5

Во время работы с этой версией ПО ситуация обстоит немного иначе. Даты, зафиксированные в документе «Отпуск», не оказывают влияние на процесс расчета НДФЛ, который был удержан.

Если в ведомости внести дату 30 января, а выплату начисленных отпускных определить на 28.01, то после завершения процедуры проведения никаких ощутимых изменений не произойдет.

Изучив регистры, можно увидеть, что программа заметила удержанный НДФЛ и зарегистрировала его несмотря на несовпадающие даты.

Составление платежного поручения на уплату НДФЛ

В Таблице представлен порядок заполнения полей платежного поручения при ежемесячной оплате НДФЛ:

Реквизиты по уплате налогов необходимо узнавать в своей налоговой инспекции или на официальных сайтах налоговых органов. Для г.Москвы можно воспользоваться сайтом www.mosnalog.ru

Пример заполнения платежного поручения на уплату НДФЛ

Поставьте вашу оценку этой статье:

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Я уже зарегистрирован

После регистрации на указанный адрес Вы получите ссылку на просмотр более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП 8 (бесплатно)

Отправляя эту форму, Вы соглашаетесь с Политикой конфиденциальности и даете согласие на обработку персональных данных

Войти в кабинет

Забыли пароль?

Работа с межрасчетными документами 1С: ЗУП 8.3,версия 3.1

Допустим, в документе «Отпуск»запланированная дата выплаты – это 28.01. К ошибке может привести установка другого числа в качестве дня создания документа. Например, 30.01.

Если проследить за тем, чтобы день создания документа «Отпуск» шел раньше запланированной даты выплаты, то проблем при регистрации налога не возникнет.

Программа позволит заполнить ведомость.

Налог определится без сложностей и будет зафиксирован, как удержанный в процессе проведения Ведомости.

Как проверить данные для подготовки сведений по форме 2-НДФЛ в 1С 8.2

На первом этапе осуществляется проверка информации, необходимой для подготовки сведений по форме 2-НДФЛ.

Проверка правильности заполнения информации об Организации

Проверку правильности заполнения информации об Организации в 1С 8.2 можно сделать через Меню Предприятие → Организации.

Проверка персональных данных по физическим лицам

- Меню Кадры → Физические лица;

- В личных данных физического лица должны быть указаны данные: на закладке Общее – ФИО; ИНН; данные документа, удостоверяющего личность и др.; на закладке Адреса и телефоны – адрес физического лица:

1С: ЗУП 8.3, версия 3.1

В этой версии ПО, дата, когда происходит получение дохода, тоже фиксируется в двух регистрах:

- учета доходов;

- учета налогов.

Для примера работы с ошибками можно снова взять документ «Отпуск».В Регистре, содержащем информацию об учете доходов, отображается день выплаты, зафиксированный в главной форме документа.

В Регистре учета налогов содержится дата из формы «Подробнее о расчете НДФЛ».

Нужно следить за тем, чтобы эти две даты совпадали. Выполнение такой задачи облегчается за счет удобной особенности работы программы. Если происходит изменение дат в основной форме документа, цифры автоматически изменятся и в другой.

То есть программа ЗУП 3.1. помогает сохранять соответствие документов.

Но одна ошибка в этом релизе программного продукта от 1С возможна. Она может появиться в документе «Больничный лист».

Если он будет проводиться вместе с выплатой заработной платы и произойдет неправильное изменение даты, то автоматическая замена цифр не сработает.В форме «Подробнее о расчете НДФЛ» останется прежняя дата.

Исправить ошибку можно двумя способами:

- вручную установить правильную дату в этой форме;

- выполнить перерасчет.

Во всех остальных случаях программа должна автоматически производить замену цифр при вводе даты выплаты. Но проверять соответствие все равно рекомендуется.

Ошибки в межрасчетной документации 1С: Бухгалтерия 3.0

Для тестирования возможных ошибок можно ввести неверные даты в документе «Отпуск».В качестве даты выплаты устанавливается 05.09. При этом день создания документ будет другой – 10 сентября. После этих действий нужно провести документ.

В итоге система выдаст сбой в датах и не даст провести документ

Следить за датами в отчетах особенно важно в версии ПО 3.0. В этой конфигурации пользователь не может увидеть удержанный НДФЛ в форме ошибок, которая выводится на рабочий экран.

Если даты не совпадают, это можно заметить только при самостоятельном изучении регистра.