Предприятие, производящее ту или иную продукцию, вкладывает в это определенные средства. Важным понятием в образовании прибыли и рентабельности деятельности предприятия является себестоимость продукции. Средства, которые вкладываются в общую организацию производства, управление им, обслуживание и т.п., составляют значительную часть формируемой себестоимости.

Рассмотрим, что входит в состав общехозяйственных расходов (ОПР), каких разновидностей они могут быть, как производить их учет, на основе чего происходит списание. Основные нюансы, касающиеся общехозяйственных расходов на производстве, проанализируем в этой статье.

Общепроизводственные расходы в Плане счетов бухгалтерского учета финансово-хозяйственной деятельности организаций.

Бухучет: общепроизводственные расходы

В течение отчетного периода общепроизводственные расходы отражаются по дебету одноименного счета 25. При этом учет расходов на счете 25 ведется в разрезе каждого производственного подразделения. В учете общепроизводственные расходы отражаются проводками:

Дебет 25 Кредит 10 – списана стоимость материалов, запасных частей, использованных для обслуживания и ремонта оборудования;

Дебет 25 Кредит 70 – начислена зарплата сотрудников общепроизводственного персонала;

Дебет 25 Кредит 69 – начислены взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний с зарплаты общепроизводственного персонала;

Дебет 25 Кредит 23 (60, 76) – списаны расходы на содержание помещений (ремонт, плата за аренду помещений, оборудования, оплата коммунальных услуг и т. д.);

Дебет 25 Кредит 02 (05) – начислена амортизация по основным средствам (нематериальным активам), используемым в основном (вспомогательном) производстве.

Такой порядок следует из положений пункта 9 ПБУ 10/99, Инструкции к плану счетов, письма Минфина России от 8 ноября 2005 г. № 07-05-06/294.

Использование счета 25 в бухгалтерском учете

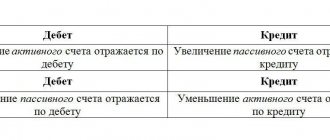

Так как на счёте 25 собирается информация о расходах организации, его относят к категории активных. Главная особенность счета – отсутствие остатков как в начале отчётного периода, так и в конце. Нулевое сальдо обусловлено распределительным характером счёта. Это означает, что накопленные в течение отчётного месяца обороты перераспределяются на другие счета путём списания, а в начале следующего периода, при нулевом остатке, проводится учёт вновь затраченных средств.

Формирование затрат необходимо производить по каждому структурному подразделению предприятия.

Из-за отсутствия информации о начальных и конечных остатках, счёт 25 не подлежит отображению в бухгалтерском балансе предприятия.

Счёт 25 – необходимая статья бухучёта, которая помогает рассчитать и проанализировать все виды затрат, включенные в производство продукции. Это особенно актуально в случае, когда предприятие производит большой номенклатурный объем товарных единиц, а учесть все косвенные затраты при формировании себестоимости выпущенной единицы не представляется возможным.

Если же ассортимент продукции небольшой и сводится к одному десятку номенклатурных наименований, целесообразно отнести все косвенные затраты к основным расходам и включить их в счета или .

Общехозяйственные расходы

Затраты, связанные с управлением организацией, организацией ее хозяйственной деятельности, содержанием ее общего имущества, относятся к общехозяйственным расходам.

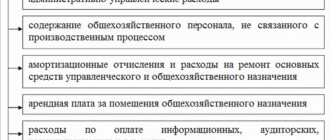

Например, расходы, связанные с управлением организацией (управленческие расходы), включают в себя:

- административно-управленческие;

- на содержание общехозяйственного персонала, не связанного с производственным процессом;

- амортизационные отчисления и расходы на ремонт основных средств управленческого и общехозяйственного назначения;

- арендную плату за помещения общехозяйственного назначения;

- расходы на оплату информационных, аудиторских, консультационных и т. п. услуг;

- налоги, уплачиваемые в целом по организации (налог на имущество, транспортный налог, земельный налог и т. п.);

- другие аналогичные по назначению расходы, которые возникают в процессе управления организацией и связаны с ее содержанием как единого финансово-имущественного комплекса.

Виды

В зависимости от направления ОПР делятся на два вида:

- Переменные.

- Постоянные.

В состав переменных включаются потребности, пропорционально зависящие от роста или падения производственных оборотов. Перед тем, как рассчитать и включить в себестоимость переменные общепроизводственные расходы, следует определить зависимость роста издержек и размеров выпускаемой продукции. Определяется три зависимости:

- Прямая зависимость роста издержек к увеличению объемов выпуска товара.

- Обратная зависимость.

- Рост затрат опережает объем производства.

Взаимосвязь двух показателей (потребностей и объема выпуска) заключается в скорости износа (амортизации) основного оборудования, в необходимости усиления его мощности, в росте энергетических и топливных потребностях.

К постоянным относятся неизменные потребления, либо в меньшей степени подверженные изменениям при росте объема выпуска. В основном это связанные с управленческими и бухгалтерскими нуждами компании.

Бухучет: общехозяйственные расходы

В течение отчетного периода общехозяйственные расходы отражаются по дебету одноименного счета 26:

Дебет 26 Кредит 10 (21) – списаны материалы (полуфабрикаты собственного производства), израсходованные на общехозяйственные нужды;

Дебет 26 Кредит 70 – начислена зарплата административно-управленческого и общехозяйственного персонала;

Дебет 26 Кредит 69 – начислены взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний с зарплаты административно-управленческого и общехозяйственного персонала;

Дебет 26 Кредит 60, 76 – учтена в составе общехозяйственных расходов стоимость работ (услуг), выполненных сторонними организациями (например, аудиторские, консультационные услуги);

Дебет 26 Кредит 02 (05) – начислена амортизация по основным средствам (нематериальным активам) общехозяйственного и управленческого назначения.

Описание и характеристика

Счет 25 используется, как уже отмечалось, в целях обобщения сведений о затратах, связанных с обслуживанием основного производства. Учет таких направлений необходим для того, чтобы включить их впоследствии в себестоимость продукции.

Общепроизводственные расходы учитываются в рамках отдельных направлений:

- 25-1 «Растениеводство»;

- 25-2 «Животноводство»;

- 25-3 «Промышленные хозяйства».

Организации сельского хозяйства, а также подсобные фирмы распределяют данный тип расходов в течение года по объектам учета. При этом фермерские и бригадные расходы относят на затраты подразделения, где они имеют место быть.

Подписка на электронные издания

Ситуация: как отразить в бухучете расходы, связанные с подпиской на электронные периодические издания?

Бухучет расходов на периодические электронные издания зависит от вида договора.

Подписка на электронные периодические издания может быть оформлена:

- договором возмездного оказания информационных услуг по предоставлению экземпляра периодического издания в электронном виде (п. 2 ст. 779 ГК РФ);

- лицензионным договором, по которому передаются неисключительные права на пользование электронными ресурсами издательства (ст. 1367 ГК РФ).

В первом случае оплату подписки на электронное издание в бухучете проведите как авансовый платеж (п. 3 ПБУ 10/99). Внесение аванса отразите проводками:

Дебет 60 субсчет «Расчеты по авансам выданным» Кредит 51 – перечислен аванс за подписку на электронный журнал (газету).

После получения номера журнала (газеты) в электронном виде сделайте записи:

Дебет 26 (44) Кредит 60 субсчет «Расчеты с издательством» – списана на расходы стоимость очередного номера электронного журнала (газеты);

Дебет 60 субсчет «Расчеты с издательством» Кредит 60 субсчет «Расчеты по авансам выданным» – зачтена сумма аванса в счет погашения кредиторской задолженности.

Такой порядок основан на положениях Инструкции к плану счетов (счета 60, 44, 26), пунктов 3, 18 и 19 ПБУ 10/99.

Во втором случае для целей бухучета нематериальные активы, полученные в пользование, учитываются на забалансовом счете в оценке, установленной договором (п. 39 ПБУ 14/2007). План счетов не предусматривает отдельного забалансового счета для учета нематериальных активов, полученных в пользование. Поэтому организации нужно самостоятельно открыть забалансовый счет и закрепить это в учетной политике для целей бухучета. Например, счет 012 «Электронные подписные издания».

Единовременный платеж за предоставленное право пользования электронным изданием отразите в бухучете на счете 97 «Расходы будущих периодов» и ежемесячно включайте в расходы по обычным видам деятельности в течение срока действия лицензионного договора (абз. 2 п. 39 ПБУ 14/2007).

В бухучете внесение предоплаты отразите проводкой:

Дебет 60 Кредит 51 – оплачена стоимость права пользования электронным изданием.

После получения доступа к электронному изданию сделайте записи:

Дебет 012 «Электронные подписные издания» – учтена стоимость права доступа к электронному изданию;

Дебет 97 Кредит 60 – отнесена на расходы будущих периодов стоимость права доступа к электронному изданию.

Механизм переноса расходов будущих периодов на себестоимость определите самостоятельно. Такие расходы можно списывать:

- равномерно;

- пропорционально доходам, полученным от реализации;

- другими способами.

Срок списания расходов определите периодом, на который был предоставлен доступ к электронному подписному изданию. Начало этого периода (начало срока использования подписного издания) обусловлено форматом предоставляемого программного обеспечения. Например, для интернет-версии – с момента активации кода.

Срок использования подписного издания указан в договоре.

Установленный порядок списания расходов будущих периодов закрепите в учетной политике для целей бухучета (п. 4, 8 ПБУ 1/2008, письмо Минфина России от 12 января 2012 г. № 07-02-06/5).

Ежемесячно в течение срока доступа к электронному подписному изданию делайте проводку:

Дебет 26 (44) Кредит 97 – списана часть платежа за пользование электронным изданием.

Такой порядок основан на положениях Инструкции к плану счетов (счета 97, 60, 44, 26), пунктов 18 и 19 ПБУ 10/99.

Внимание: многие списывают расходы будущих периодов единовременно. Желают занизить большую прибыль текущего периода или же просто по незнанию. За это должностных лиц оштрафуют. В ряде случаев пострадает и организация. Однако избежать неприятностей можно.

В учете сторнируйте проводку, которой списали РБП единовременно. Помните, сделать это можно только в пределах года, в котором допустили ошибку.

r />

К примеру, организация «Альфа» получила сертификат соответствия выпускаемой продукции со сроком действия пять лет. Стоимость сертификата составила 50 000 руб. РБП согласно учетной политике в «Альфе» списывают равномерно.

Ошибка!

Дебет 20 Кредит 76 – 50 000 руб. – учтена в составе расходов по обычным видам деятельности плата за сертификат.

Правильно так:

Дебет 97 Кредит 76 – 50 000 руб. – учтена в составе расходов будущих периодов плата за сертификат.

Ежемесячно:

Дебет 20 Кредит 97 – 833 руб. (50 000 руб. : (5 лет × 12 мес.)) – списаны расходы будущих периодов.

Вот как в рассмотренной ситуации исправить ошибку:

Дебет 20 Кредит 76 – 50 000 руб. – сторнирована сумма, ранее ошибочно учтенная в составе расходов по обычным видам деятельности;

Дебет 97 Кредит 76 – 50 000 руб. – учтена в составе расходов будущих периодов плата за сертификат.

Одновременно относите на расходы суммы списаний за прошедшие месяцы. Например, если с момента принятия к учету затрат прошло три месяца:

Дебет 20 Кредит 97 – 2500 руб. (3 мес. × (50 000 руб. : (5 лет × 12 мес.))) – списаны расходы будущих периодов.

Особенности распределения затратных направлений

Распределение расходов по счету 25 происходит на счета 20, 23, 29 по разновидностям продукции в соответствии с установленной базой. База, по которой происходит распределение косвенных расходов, определяется согласно методическим рекомендациям, которые разрабатываются для разных отраслевых направлений.

Выбор способа распределения расходов с позиции бухгалтерского учета осуществляется исходя из целей отчетности. Традиционно применяется наименее трудозатратный способ, предполагающий распределение косвенных расходов по общей базе.

Распределение расходов

Общепроизводственные и общехозяйственные расходы связаны с выпуском разных видов продукции (работ, услуг), а также обеспечивают работу организации в целом. Поэтому в отличие от прямых (основных) затрат эти расходы считаются косвенными (накладными).

В конце отчетного периода счета 25 и 26 закрываются. Накопленные на них расходы списываются в дебет счетов: 20 «Основное производство», 23 «Вспомогательные производства», 29 «Обслуживающие производства и хозяйства» или 90 «Продажи» пропорционально показателям, которые должны быть установлены в учетной политике для целей бухучета (п. 7 ПБУ 1/2008).

Базой для распределения косвенных расходов между основным, вспомогательным и обслуживающим производствами могут быть, например, следующие показатели:

- заработная плата основных производственных рабочих;

- прямые затраты при цеховой структуре организации;

- количество отработанных машино-часов работы оборудования;

- размер производственных площадей;

- материальные затраты;

- объем выработки в натуральных или стоимостных показателях.

Например, в производствах со значительной долей расходов на оплату труда косвенные расходы целесообразно распределять пропорционально зарплате основных производственных рабочих. Косвенные расходы распределите пропорционально материальным затратам (стоимость сырья, материалов, запасных частей и т. д.) в том случае, если они составляют значительную долю в себестоимости произведенной продукции.

Пример распределения косвенных расходов, связанных с выполнением производственного заказа. Организация применяет позаказный метод калькулирования себестоимости

В апреле ООО «Производственная » приняло и выполнило два производственных заказа (№ 1 и № 2) на изготовление специального транспортного оборудования. Учетной политикой «Мастера» предусмотрено, что общепроизводственные и общехозяйственные расходы распределяются пропорционально зарплате производственных рабочих, занятых в выполнении каждого заказа.

В апреле фактическая сумма расходов составила:

- общепроизводственных – 100 000 руб.;

- общехозяйственных – 125 000 руб.

Прямые расходы по заказу № 1 составили:

- стоимость израсходованных материалов – 82 300 руб.;

- зарплата производственных рабочих – 68 500 руб.;

- сумма взносов на обязательное пенсионное (социальное, медицинское) страхование и взносов на страхование от несчастных случаев и профзаболеваний с зарплаты производственных рабочих – 20 687 руб.

Итого по заказу № 1 – 171 487 руб.

Прямые расходы по заказу № 2 составили:

- стоимость израсходованных материалов – 151 500 руб.;

- сумма начисленной заработной платы производственных рабочих – 55 000 руб.;

- сумма взносов на обязательное пенсионное (социальное, медицинское) страхование и взносов на страхование от несчастных случаев и профзаболеваний с зарплаты производственных рабочих – 16 610 руб.

Итого по заказу № 2 – 223 110 руб.

Общая сумма зарплаты производственных рабочих по обоим заказам составила 123 500 руб. (68 500 руб. + 55 000 руб.).

Доля зарплаты производственных рабочих в общей сумме их зарплаты равна:

- по заказу № 1 – 55% (68 500 руб. : 123 500 руб.);

- по заказу № 2 – 45% (55 000 руб. : 123 500 руб.).

На себестоимость заказа № 1 отнесены:

- часть общепроизводственных расходов в сумме 55 000 руб. (100 000 руб. × 55%);

- часть общехозяйственных расходов в сумме 68 750 руб. (125 000 руб. × 55%).

Фактическая себестоимость заказа № 1 составила: 171 487 руб. + 55 000 руб. + 68 750 руб. = 295 237 руб.

На себестоимость заказа № 2 отнесены:

- часть общепроизводственных расходов в сумме 45 000 руб. (100 000 руб. – 55 000 руб.);

- часть общехозяйственных расходов в сумме 56 250 руб. (125 000 руб. – 68 750 руб.).

Фактическая себестоимость заказа № 2 составила: 223 110 руб. + 45 000 руб. + 56 250 руб. = 324 360 руб.

Производственная себестоимость

Затраты, возникающие в связи с обслуживанием или содержанием производственных объектов, могут быть отнесены на конечный результат пропорционально заданной учетной политикой величине. Распределение общепроизводственных расходов преследует цель вычислить себестоимость единицы продукции на выходе из цеха с учетом всех затрат промышленного цикла.

Распределение общепроизводственных и общехозяйственных расходов при применении данного способа происходит по-разному: с 25 счета суммы списывают в 20-й счет, а с 26 – в 90. Таким образом, административно-управленческие и прочие накладные расходы в части общехозяйственных не входят в состав производственной себестоимости, а относятся непосредственно к финансовому результату.

Это один из методов, который может быть применен на предприятии. Показатели производственной себестоимости позволяют анализировать рентабельность того или иного цеха и регулировать величину затрат на выпуск отдельных видов продукции.

Списание общехозяйственных расходов

Общехозяйственные расходы можно списывать одним из двух способов:

- на счет 20 «Основное производство» (23 «Вспомогательное производство», 29 «Обслуживающие производства и хозяйства»);

- на счет 90-2 «Себестоимость продаж».

Выбранный способ списания общехозяйственных расходов закрепите в учетной политике для целей бухучета (п. 7 ПБУ 1/2008, п. 20 ПБУ 10/99).

В первом случае общехозяйственные расходы формируют «полную» себестоимость готовой продукции и списываются по окончании месяца.

Списание общехозяйственных расходов (после распределения) отразите проводкой:

Дебет 20 (23, 29) Кредит 26 – списаны общехозяйственные расходы, связанные с деятельностью основного (вспомогательного, обслуживающего) производства.

Во втором случае формируется «сокращенная» себестоимость готовой продукции, а общехозяйственные расходы полностью списываются на реализацию независимо от того, сколько продукции было реализовано в отчетном периоде.

В момент перехода права собственности на отгруженную продукцию (результаты работ или услуг) к покупателю отразите выручку от ее продажи и спишите себестоимость проданной продукции (работ, услуг):

Дебет 62 Кредит 90-1 – отражена выручка от продажи продукции;

Дебет 90-2 Кредит 43 – списана фактическая себестоимость отгруженной продукции (выполненных работ, оказанных услуг);

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС» – начислен НДС с выручки от реализации.

В конце месяца спишите сумму общехозяйственных расходов:

Дебет 90-2 Кредит 26 – включены в себестоимость продаж общехозяйственные расходы.

Такие правила установлены пунктами 5 и 12 ПБУ 9/99 и Инструкцией к плану счетов (счета 20, 26). Подробнее об этом см. Как отразить в учете реализацию готовой продукции.

Пример списания косвенных расходов на основное и вспомогательное производство организации. Организация учитывает затраты по фактической себестоимости

ООО «Производственная » изготавливает ювелирные изделия. В соответствии с учетной политикой для целей бухучета учет затрат ведется по фактической себестоимости. Общепроизводственные и общехозяйственные расходы распределяются пропорционально зарплате производственных рабочих.

«Мастер» имеет два цеха:

- цех № 1 – изготовление цепочек, браслетов машинной работы. На территории цеха создана вспомогательная ремонтная группа, которая занимается наладкой производственного оборудования цеха № 1;

- цех № 2 – изготовление эксклюзивных изделий ручной работы (кулоны, серьги, кольца).

Кроме того, в организации создано дизайнерское бюро, которое разрабатывает эскизы и модели новых изделий для обоих цехов.

Для отражения фактических затрат по цехам к счету 20 открыты дополнительные субсчета:

- 20 субсчет «Цех № 1»;

- 20 субсчет «Цех № 2».

В апреле фактические расходы составили:

По цеху № 1:

- стоимость израсходованного сырья, материалов – 1 200 000 руб.;

- зарплата производственных рабочих – 185 323 руб.;

- взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний – 55 968 руб.;

- амортизация основных средств, используемых в производстве, – 70 000 руб.

По цеху № 2:

- стоимость израсходованного сырья, материалов – 800 000 руб.;

- зарплата производственных рабочих – 96 368 руб.;

- взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний – 29 103 руб.;

- амортизация основных средств, используемых в производстве, – 20 000 руб.

Затраты, связанные с наладкой производственного оборудования в цехе № 1, составили:

- стоимость материалов, деталей, запчастей – 60 000 руб.;

- зарплата сотрудников ремонтной группы (с учетом взносов на обязательное пенсионное (социальное, медицинское) страхование и взносов на страхование от несчастных случаев и профзаболеваний) – 80 000 руб.

Расходы на содержание дизайнерского бюро составили:

- зарплата дизайнеров – 124 000 руб.;

- сумма взносов на обязательное пенсионное (социальное, медицинское) страхование – 37 200 руб.;

- сумма взносов на страхование от несчастных случаев и профзаболеваний – 248 руб.;

- амортизация оргтехники дизайнерского бюро – 43 000 руб.

Сумма общехозяйственных расходов за апрель равна 248 000 руб.

Удельный вес зарплаты производственных рабочих по цехам составляет:

- цех № 1 – 66% (185 323 руб. : (185 323 руб. + 96 368 руб.) × 100%);

- цех № 2 – 34% (96 368 руб. : (185 323 руб. + 96 368 руб.) × 100%).

Сумма общепроизводственных расходов (затраты на содержание дизайнерского бюро), которая распределяется между цехами, равна: 124 000 руб. + 37 200 руб. + 248 руб. + 43 000 руб. = 204 448 руб.

Сумма общепроизводственных расходов, которая включается в себестоимость продукции, равна:

- по цеху № 1 – 134 936 руб. (204 448 руб. × 66%);

- по цеху № 2 – 69 512 руб. (204 448 руб. × 34%).

Сумму общехозяйственных расходов бухгалтер «Мастера» распределил так:

- по цеху № 1 – 163 680 руб. (248 000 руб. × 66%);

- по цеху № 2 – 84 320 руб. (248 000 руб. × 34%).

В учете «Мастера» сделаны следующие записи:

Дебет 20 субсчет «Цех № 1» Кредит 10 – 1 200 000 руб. – списано сырье, переданное в цех № 1;

Дебет 20 субсчет «Цех № 1» Кредит 70 (69) – 241 291 руб. (185 323 + 55 968) – начислена зарплата рабочим цеха № 1 (с учетом страховых взносов);

Дебет 20 субсчет «Цех № 1» Кредит 02 – 70 000 руб. – начислена амортизация по производственным основным средствам цеха № 1;

Дебет 20 субсчет «Цех № 2» Кредит 10 – 800 000 руб. – списано сырье, переданное в цех № 2;

Дебет 20 субсчет «Цех № 2» Кредит 70 (69) – 125 471 руб. (96 368 + 29 103) – начислена зарплата рабочим цеха № 2 (с учетом страховых взносов);

Дебет 20 субсчет «Цех № 2» Кредит 02 – 20 000 руб. – начислена амортизация по производственным основным средствам цеха № 2;

Дебет 23 Кредит 10 – 60 000 руб. – списана стоимость материалов, израсходованных на ремонт оборудования в цехе № 1;

Дебет 23 Кредит 70 (69) – 80 000 руб. – начислена зарплата сотрудникам ремонтной группы (с учетом страховых взносов);

Дебет 20 субсчет «Цех № 1» Кредит 23 – 140 000 руб. (60 000 руб. + 80 000 руб.) – учтены затраты вспомогательного производства цеха № 1;

Дебет 25 Кредит 70 (69) – 161 448 руб. – начислена зарплата дизайнерам (с учетом страховых взносов);

Дебет 25 Кредит 02 – 43 000 руб. – начислена амортизация по основным средствам дизайнерского бюро;

Дебет 20 субсчет «Цех № 1» Кредит 25 – 134 936 руб. – списаны общепроизводственные расходы на себестоимость продукции цеха № 1;

Дебет 20 субсчет «Цех № 2» Кредит 25 – 69 512 руб. – списаны общепроизводственные расходы на себестоимость продукции цеха № 2;

Дебет 26 Кредит 10 (02, 60, 69, 70) – 248 000 руб. – отражены общехозяйственные расходы;

Дебет 20 субсчет «Цех № 1» Кредит 26 – 163 680 руб. – списаны общехозяйственные расходы на себестоимость продукции цеха № 1;

Дебет 20 субсчет «Цех № 2» Кредит 26 – 84 320 руб. – списаны общехозяйственные расходы на себестоимость продукции цеха № 2.

Метод «Директ-костинг»

Альтернативным методом традиционному расчету является калькулирование производственной себестоимости по переменным расходам – это метод «Директ-костинг». Он заключается в том, что калькуляция проводится на основании только тех издержек, которые непосредственно связанны с производством продукции, то есть неполный расчет себестоимости. При использовании такого способа в стоимость товара не включаются издержки, не имеющие прямого отношения к производству, они учитываются по отдельной статье, а затем списываются на финансовый результат при распределении доходов и убытков компании.

Способ «Директ-костинг» официально введен в Российские нормативные акты по бухгалтерскому учету в 1996 году. Он позволяет более точно определить цену продукции и сократить искажение результата за счет переменных потреблений.

Бухгалтера, производящие калькулирование, обязаны обеспечить своевременность и достоверность учета косвенных издержек, обеспечить правильность отражения их в бухгалтерских регистрах, произвести контроль рациональности использования производственных ресурсов и иных косвенных затрат. Только на основании точной информации можно провести анализ ОПР и разработать стратегию их сокращения в будущих периодах.

Похожие статьи

- Зависимость постоянных издержек от объема производства

- Затраты на производство

- Общепроизводственные расходы: формула расчета

- Общепроизводственные расходы

- Постоянные и переменные издержки производства

Общехозяйственные расходы при отсутствии деятельности

Ситуация: как в бухучете отражать общехозяйственные расходы, если доходов от своей деятельности организация не получает?

Общехозяйственные расходы (например, зарплату управленческого персонала, расходы на аренду офиса и другие расходы, связанные с освоением и развитием бизнеса), как и остальные расходы, нужно учитывать независимо от того, приведут они к получению дохода или нет (п. 16–18 ПБУ 10/99). Поэтому, даже если организация не получает доходов от своей деятельности, эти расходы все равно должны быть полностью отражены на счетах бухучета.

Общехозяйственные расходы, которые отражаются на одноименном счете 26, учитывайте одним из следующих способов:

- списывайте их на счет 20 «Основное производство»;

- учитывайте их на счете 91 «Прочие доходы и расходы» на субсчете «Прочие расходы».

В первом случае общехозяйственные расходы будут учитываться в составе расходов основного производства (т. е. по дебету счета 20 (Инструкция к плану счетов)), формируя полную себестоимость готовой продукции. Когда организация начнет получать доходы, с учетом этих затрат будет формироваться финансовый результат от реализации (п. 18 и 19 ПБУ 10/99).

Во втором случае расходы будут непосредственно формировать финансовый результат (убыток) отчетного периода (т. е. учитываться по дебету счета 91-2) (Инструкция к плану счетов).

До 1 января 2011 года общехозяйственные расходы можно было учитывать, используя еще и счет 97 «Расходы будущих периодов». С 1 января 2011 года такой возможности у организаций не осталось. Такой вывод следует из подпункта 14 пункта 1 изменений, утвержденных приказом Минфина России от 24 декабря 2010 г. № 186н.

Выбранный порядок распределения расходов определите в учетной политике для целей бухучета (п. 4 ПБУ 1/2008).

Состав

Затраты на общепроизводственные нужды включаются в себестоимость производимого компанией предмета торговли (работ, услуг). Их учет ведется в каждом отделе предприятия. В их состав входят:

- износ (амортизация) ОС, используемых для изготовления товара;

- износ (амортизация) прочих НМА, используемых в производственном управлении;

- оплата электроэнергии и топлива, необходимые для использования производственного оснащения;

- приобретение запчастей, инвентаря и материалов, необходимых для наладки и обслуживания оборудования (исключение – модернизация, усовершенствование);

- приобретение МБП (малоценных быстроизнашивающихся предметов), которые необходимы для ведения хозяйственной деятельности на предприятии при любых потребностях;

- предмет торговли с браком;

- оплата труда наемным сотрудникам, занятым в сфере управления и выпуска готовой продукции;

- непредвиденная оплата труда наемным сотрудникам, выполняющим работу по выпуску продукции.

Вышеперечисленные направления – это косвенные общепроизводственные расходы, формула исчисления себестоимости продукции с их применением будет представлена дальше.

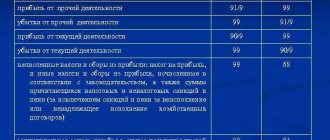

Внереализационные доходы и расходы

Нормативно-правовая база

В бухгалтерском учете, как и в любом другом деле, используется особая нормативно-правовая база, посредством которой происходит определение методики учета расходов, связанных с обслуживанием производства и управлением компании.

Регулирование этой методики происходит посредством нормативно-правовой базы, которая включает в себя следующие документы:

- указы и законодательные сводки;

- нормативные акты, принятые исполнительной властью РФ;

- положения и стандарты, применяемые в рамках бухгалтерского баланса;

- отчеты и отчетности, присутствующие в общем наборе документации компании;

- указания и рекомендации, предлагаемые Министерством финансов РФ и прочими государственными структурами;

- рабочие распоряжения, инструктаж, приказы;

- правительственные постановления.

Учет ОХР

Бухучет

Общехозяйственные расходы учитываются на активном счете 26. По окончании периода они переносятся на счет 20 (23) либо на счет 90. Фирмы, чья деятельность носит непроизводственный характер, могут и основные расходы собирать на счете 26, а затем переносить их на счет 90 (кроме предприятий торговли).

Проводки:

- Дт 26 Кт 76, 70, 71, 68, 69, 60, 23, 29, 10, 05, 02 и пр.- отражение непроизводственных затрат. Счета 23 и 29 применяются, если в организации есть вспомогательные и обслуживающие производства, которые оказывали услуги непроизводственного характера для АУП.

- Дт 20, 23 Кт 26 – списание ОХР на основное и вспомогательное производство (если последнее имеется в организации).

- Проводка Дт 20 Кт 26 делается по видам продукции на основании произведенных расчетов или полной суммой, если вид продукции у фирмы один. Распределение ОХР между основным и вспомогательным производствами можно произвести пропорционально их производственным затратам за период.

- При использовании счета 90 формируют проводку: Дт 90 Кт 26 по соответствующим субсчетам (2-если фирма оказывает услуги на сторону, 8-если используется директ-костинг).

Аналитика по счету 26 организуется в разрезе статей затрат и подразделений:

- Расходы на управление (командировки АУП, представительские расходы, оплата труда с отчислениями АУП и т.д.).

- Хозяйственные затраты (оплата труда и отчисления общехозяйственных рабочих и персонала, охрана труда, амортизационные отчисления и т.д.).

- Прочие ОХР (коммунальные платежи, канцелярия, почтовые расходы и т.п.).

Приведенный вариант учета — лишь один из возможных.

Налоговый учет

Затраты в НУ, касающиеся производства и реализации, подразделяются на прямые и косвенные (ст. 318-1 НК РФ). При этом перечень внереализационных расходов (ст. 265 НК РФ) отнести к ним ОХР не позволяет. Порядок отнесения к тем или иным расходам организация может выбрать самостоятельно и закрепить его в учетной политике (ст. 319 -1 НК РФ). Следовательно, ОХР могут для целей НУ учитываться как прямые и как косвенные. Основное отличие в том, что косвенные расходы есть возможность учесть для целей НУ в текущем периоде, в то время как прямые исчисляются с учетом сальдо по незавершенному производству.

Несмотря на относительную свободу в вопросе разделения затрат по категориям, фискальные органы напоминают, что отнесение тех или иных затрат к косвенным законно лишь в случае, если отсутствует реальная возможность учесть их как прямые (письмо ФНС №КЕ-4-3/2952 от 24.02.2011 г. и ряд аналогичных документов).

Фирмы, оказывающие услуги, могут полностью учитывать свои затраты в текущем налоговом периоде.

Главное

- Общехозяйственные расходы не относятся непосредственно к производству продукции.

- В зависимости от выбранного метода их либо распределяют пропорционально выбранному базовому показателю, по видам продукции, а затем списывают согласно номенклатуре, либо полностью относят на себестоимость, либо выделяют и относят на себестоимость методом «директ-костинг».

- В бухгалтерском учете для ОХР предусмотрен счет 26, который закрывается на производственные счета с учетом видов продукции либо на счет 90.

- В налоговом учете, согласно учетной политики для целей НУ, ОХР могут быть отнесены как к прямым, так и к косвенным.