Несмотря на большой опыт и высокую квалификацию, есть ряд вопросов, которые вызывают даже у опытных бухгалтеров разногласия и вопросы. К одному из таких относится месяц начисления отпускных, если отпуск с 1 числа. В этой статье мы подробно рассмотрим порядок начисления отпускных.

Месяц начисления отпускных если отпуск 1 числа

Правовая основа

Согласно трудовому кодексу, каждый работник РФ имеет право на 28 дней оплачиваемого отпуска. По желанию работника, этот период может быть разделен на части, при этом минимальная часть всего отпуска не может быть менее двух недель. Также есть ряд льготных категорий и специальностей, где работникам положены дополнительные дни к отпуску. В зависимости от правового основания, они могут быть оплачиваемыми или оформленными за свой счет.

Если на период отпуска выпадают праздничные дни, которые считаются государственными, то отдых продлевается на это количество дней. Работник имеет право перенести дату запланированного отдыха, но сделать это можно не более двух раз за год. При увольнении сотрудника, если у него есть неоформленный отпуск, то работнику полагается выплата компенсация за эти дни.

Компенсация полагается за просрочку выплаты

Согласно законодательству, пособие должны быть начислены и выплачены сотруднику за три дня до обозначенной даты в заявление. Игнорирование этого влечет за собой серьезные штрафные санкции и административные взыскания для работодателя.

Если при проверке вскроется факт неправильного и несвоевременного начисления денег, то для ИП это грозит штрафом до 5 тысяч рублей, а для ООО – до 50 тысяч. Это правило регламентирует 136 статья ТК РФ.

Ст. 136 ТК

Даже если по какой-либо причине у работодателя не получается уложиться в этот трехдневный срок, ему следует компенсировать каждый день задержки. А размер компенсации и основание для ее начисления необходимо оформить специальным локальным актом. Только тогда, при проверке контролирующими органами, ситуация не будет зачислена к нарушениям.

Но когда работник обозначает дату начала отпуска 1 число, ситуация вызывает множество вопросов. Ведь, по сути, месяц еще полностью не отработан на момент фактического начисления заработной платы. А заработная плата должна быть выдана вместе с пособием. Как быть в этом случае?

Отпуск в следующем месяце: НДФЛ

С 1 января 2021 года действует новое правило – перечислять НДФЛ с отпускных нужно не позднее последнего числа месяца, в котором вы выплатили их сотруднику. А если этот день выходной, то не позже ближайшего рабочего дня. Удержать налог при этом, как и раньше, нужно в момент выплаты. Это правило в том числе касается и переходящих отпусков. Для НДФЛ важна только дата выплаты (подп. 1 п. 1 ст. 223, п. 6 ст. 226 НК РФ).

Пример. Отпуск в следующем месяце: начисление НДФЛ Работник компании идет в отпуск с 1 июля. Отпускные ему нужно выдать не позже 28 июня. Бухгалтер начислил их сотруднику 28 июня и в этот же день перечислил отпускные и удержал с них НДФЛ. А сам налог уплатил в бюджет 30 июня.

Сумма отпускных составила 34 561,11 руб. НДФЛ с этой суммы – 4493 руб. Компания относится к малым и резерв под отпуска не создает. Проводки в учете будут такими. 28 июня: ДЕБЕТ 44 КРЕДИТ 70 – 34 561,11 руб. – начислены отпускные;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ» – 4493 руб. – начислен НДФЛ;

ДЕБЕТ 70 КРЕДИТ 51 – 30 068,11 руб. (34 561,11 – 4493) – перечислены отпускные работнику за минусом НДФЛ.

30 июня: ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51 – 4493 руб. – НДФЛ с отпускных уплачен в бюджет.

Есть вопрос Работник просит отпуск со следующего дня. Руководство не против. Когда в таком случае перечислять НДФЛ?

Отталкиваться нужно от даты выплаты отпускных. Для НДФЛ не важно, нарушили вы требование о выплате отпускных «не позднее чем за три дня» или нет. Например, сотрудник 4 июля согласовал отпуск с 5 марта. Отпускные ему перечислили 4 июля. Значит, в этот же день удержите НДФЛ, а перечислить налог можно в любой день до конца июля.

Определение расчетного периода

Учитывая то, что начисление должно произойти еще до момента полной выработки отчетного периода, расчет следует производить по среднему. Бухгалтер должен рассчитать среднюю заработную плату за последние 12 месяцев. Если работник проработал только полгода, то средний показатель рассчитывается за 6 месяцев.

При расчете отпускных учитывается средняя годовая зарплата

Если работник уходит на отдых с 1 июля 2021 года, то периодом, который по среднему будет взят за основу для расчета, станет 1.07.2018 по 30.06.2019. Есть еще один нюанс законодательной базе, который может вызвать вопросы. Если первое число приходится на государственный праздник. Как в данном случае рассчитывать пособие? Это положение регулируется 136 статьей ТК (8 часть), которая предусматривает такую ситуацию. Если отпуск совпадает с праздничным днем, то выплату необходимо произвести накануне.

Отпуск в следующем месяце: учет отпускных

При расчете налога на прибыль отпускные нужно включать в состав расходов пропорционально дням отпуска, приходящимся на каждый из отчетных периодов. Такой позиции придерживаются сотрудники Минфина России (письма от 12 мая 2015 г. № 03-03-06/27129, от 9 июня 2014 г. № 03-03-РЗ/27643). Аргументы у сотрудников этого ведомства такие.

Отпускные относят к расходам на оплату труда (п. 7 ст. 255 НК РФ). А такие выплаты – это та же зарплата, только выданная вперед. Значит, к отпускным применяется общий принцип: их признают в составе расходов в том отчетном (налоговом) периоде, к которому относятся, независимо от даты фактической выплаты (п. 1 ст. 272 НК РФ).

Например, у организации отчетные периоды по налогу на прибыль – I квартал, полугодие и девять месяцев. Если отпуск приходится на июнь и июль, то отпускные нужно распределить. Сумму отпускных, которая относится к июню, включить в расходы за полугодие. А июльскую часть отпускных отразить в расходах за 9 месяцев. То есть расходы в любом случае будут учтены, но позже.

Пример. Налоговый учет переходящих отпускных Используем условие двух предыдущих примеров. Отпуск сотрудника начинается 1 июля. Значит, всю сумму отпускных нужно включить в расходы III квартала. При этом сумму страховых взносов с них можно учесть в первом полугодии.

В бухучете отпускные бухгалтер включил в расходы июня. Но поскольку компания относится к малым, отражать временные разницы в учете не нужно.

Особенности предоставления отпусков

Отпускные начисляются по заявлению сотрудника. На крупных предприятиях ведется график отпусков, который закладывается перед началом календарного года. Это помогает создать непрерывный производственный процесс и позволяет бухгалтерии правильно и своевременно произвести все выплаты. График отпусков ведется согласно 123 ст ТК РФ.

123 ст ТК РФ

На небольших фирмах такого графика может не быть, тогда случае руководитель самостоятельно может обозначить период рекомендованного отпуска. Но в любом случае, если сотрудник напишет заявление, по закону ему не может быть отказано. Кроме этого на предприятии обязательно должен вестись табель рабочего времени. Это документ, контролирующий посещение работников. По предприятию должен быть составлен Приказ, где обозначается ответственное лицо за ведение Табеля.

Табель Учета Рабочих Дней

Заполняться документ может письменно или электронной форме. Выбор обозначения табеля (буквенный или кодовый) также определяется руководством.

Статья 135 ТК четко регламентирует порядок оформления отпуска и начисления денег. Выплата сотруднику может производиться любым способом:

- на расчетный банковский счет;

- на карту;

- наличными в кассе.

Каждый работодатель самостоятельно устанавливает для себя удобную форму расчетов.

Выдача отпускных сотруднику может осуществляться как в наличной, так и в безналичной форме

Перевод денег на карту намного удобнее для предприятия, так как позволяет максимально снизить затраты на проведение кассовых операций. При приеме сотрудника на работу, компания должна проконтролировать открытие банковского счета. Сотрудник пишет заявление в бухгалтерию, где указывает реквизиты счета. Согласно этому заявлению в дальнейшем проводятся все начисления и выплаты (отпускные, больничный, премия, заработная плата).

Порядок предоставления отпусков

Начисление отпускных, если отпуск с 1 числа

В расчетную ведомость по заработной плате за какой месяц включать сумму начисленных отпускных, если начало отпуска приходится на 1-е число? Например: отпуск с 01.03.2016г. В расчет включаем 12 месяцев, предшествующих началу отпуска, т.е. с 01,03,2015 по 29,02,2016гг. Т.к. отпускные должны быть выданы не позднее 3 дней до начала отпуска, начисляем без учета февраля (з/п за февраль заранее нет возмозности начислить-сотрудник на сдельщине). Производим расчет и выдачу отпускных без учета февраля, после начисления з/п за февраль — делаем перерасчет отпускных. Здесь все ясно. Вопрос в том, в какой месяц включать начисление отпускных? Ведь выплата по ним произведена в феврале, а перерасчет в марте, и начало отпуска в марте?

Сумму отпускных вы включаете в ведомость по зарплате того месяца, когда вы начисляете эти суммы. Так, если отпуск сотрудника начинается 1 марта, выдать ему отпускные вы обязаны не позднее за 3 дня до начала отпуска, то есть в феврале.

В этом случае вы начисляете отпускные в феврале. Отражаете эту операцию в бухучете также в феврале. Если вы являетесь малым предприятием и не создаете резервы на оплату отпусков, то всю сумму отпускных вы можете включить в бухучете в расходы февраля. Несмотря на то, что сам отпуск будет в марте. Дело в том, что с 2011 года затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, в бухгалтерском балансе в качестве расходов будущих периодов (отдельной строкой) могут не отражаться (п. 65 Положения по ведению бухгалтерского учета, утвержденного приказом Минфина России от 29.07.98 № 34н ).

Начислить страховые взносы с отпускных в такой ситуации нужно также в феврале, когда начислены сами выплаты (ч. 1 ст. 7 и ч. 1 ст. 11 Федерального закона от 24.07.2009 № 212-ФЗ и письма Минтруда России от 04.09.2015 № 17-4/Вн-1316. от 12.08.2015 № 17-4/ООГ-1158 и от 17.06.2015 № 17-4/В-298 ).

Если же впоследствии, то есть в марте, вы выяснили, что начислили работнику отпускных меньше, чем нужно, вы начисляете доплату уже в марте. То есть, указываете сумму этой доплаты в расчетной ведомости за март, делаете бухгалтерские проводки в марте и начисляете страховые взносы на доплату в этом месяце.

Если вы применяете УСН с объектом доходы минус расходы, то суммы выплаченных отпускных вы вправе включить в расходы на дату выплаты денег сотруднику (подп. 6 п. 1 ст. 346.16 и подп. 1 п. 2 ст. 346.17 НК РФ).

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Порядок оформления отпуска на предприятии

Согласно 123 статье ТК РФ, разработан следующий порядок оформления:

- сотрудник пишет заявление, где указывает отработанный период и дату начала;

- руководитель проверяет эти данные и подписывает заявление;

- создается Приказ на предприятии;

- бухгалтерия производит выплату за три дня до обозначенной в заявлении даты.

Расчет отпускных производится по среднему заработку работника.

Часто у сотрудников возникает вопрос, сколько дней он уже «заработал» на отпуск. Это относится к вновь оформленным работникам, которые не проработали еще целый год без перерыва. По закону, правом воспользоваться отдыхом сотрудник может спустя 6 месяцев после трудоустройства. За каждый месяце начисляется 2 дня.

Расчет дней на отпуск

Но Законом также определена отдельная категория лиц, которым полагаются льготы. К ним относятся:

- чернобыльцы;

- матери, которые сами воспитывают детей;

- многодетные работники и т.д.

Также существует понятие стандартного и удлиненного отпуска. Работники в сфере образования, здравоохранения, министерства внутренних дел и категория лиц, трудящихся на предприятиях с вредными условиями, имеют удлиненный срок отдыха.

Таблица 1. Количество дней отпуска у разных категорий сотрудников

| Категория работников | Основной отпуск | Льготный отпуск |

| Основная часть работников | 28 | — |

| Врачи | 36 | + |

| Учителя | 56 | — |

| Чернобыльцы | 28 | От 7 до 15 дней |

| Работники до 18 лет | 31 | — |

| Работающие инвалиды | От 30 | + |

| Категория «вредной» работы | От 50 | + |

| Работники МВД | 30 | + |

Справка. В отдельную категорию можно отнести людей, которые трудятся на Крайнем Севере. Учитывая тяжелые условия труда и проживания, им полагается удлиненный отдых, начисление трудового стажа по другому коэффициенту.

Общие правила предоставления отдыха регламентируются 9 Главой ст. 114 РФ ТК.

9 Глава, ст. 114 РФ ТК

Расчетный период для начисления включает все отработанное время вместе с праздниками. А вот декретный отпуск, временная нетрудоспособность расчетный период не включаются.

Как рассчитаться с работниками, у которых отпуск в следующем месяце

Если работник идет в отпуск в следующем месяце (в первых числах), неизбежно получится так, что выплатить ему отпускные нужно будет еще до окончания предыдущего месяца. Ведь выдать их вы должны не позднее чем за три календарных дня до начала отпуска. Срок в три дня прописан в статье 136 ТК РФ. А Роструд в письме от 30 июля 2014 г. № 1693-6-1 указал, что речь в этой статье идет о календарных днях.

Например, отпуск начинается 1 июля. Значит, перечислить отпускные нужно в конце июня. Но это вовсе не говорит о том, что июнь не надо включать в расчетный период. Если же работник, скажем, заболеет 29 или 30 июня, то есть уже после выплаты ему отпускных. их всегда можно пересчитать.

А вот выплачивать вместе с отпускными и зарплату за июнь не обязательно. Ее можно выплатить в сроки, которые установлены в компании.

Исключить отпуска с 1-го числа месяца можно на этапе подготовки графика отпусков. Тогда ничего не придется пересчитывать в любом случае. Но на практике это не всегда возможно.

Правила расчета отпускных

При расчете отпускных важно опираться на несколько простых подсказок:

- для того чтобы рассчитать отпускные, необходимо определить средний заработок (СДЗ). Для этого нужно сумму заработной платы разделиться на количество дней в месяце, при этом учитываются рабочие, выходные и праздничные;

- зная среднее значение дневного заработка, можно легко рассчитать сумму отпускных. Для этого следует СДЗ умножить на количество дней по заявлению;

- после расчета отпускных, определяется сумму подоходного налога, который должен быть удержан не позднее дня выплаты отпускных. Бухгалтерия должна перечислить НДФЛ в тот же месяц в бюджет, в котором была произведена выплата.

Алгоритм начисления отпускных

Пособия должны быть начислены четко по количеству дней, указанному в заявлении. Даже если этот период совпал с государственными праздниками, то отпуск просто продлевается, но отпускные за эти дни не выплачиваются.

Таким образом, месяцем начисления отпускных в ситуации начала отпуска 1 числа будет считаться тот, в котором были выплачены отпускные. Это происходит потому, что подоходный налог и перечисление его в бюджет тоже будет произведен в прошлом месяце.

Начисление бухгалтер должен произвести по среднему дневному заработку. Если же после окончания расчетного периода окажется, что СДЗ выше, то сотруднику будет произведен перерасчет и начислены деньги сверху. При определении среднего заработка сотрудника, бухгалтер не берет во внимание следующие позиции:

- оплату командировочных;

- компенсации;

- выплаты по льготам;

- премии;

- оплату за особо важное задание и т.д.

Расчет среднего дневного заработка

Также если сотрудник является одним из акционеров компании и ему ежемесячно начисляются дивиденды, они в сумму среднего заработка бухгалтером не берутся.

Для подсчета суммы начисления, воспользуйтесь калькулятором расчета отпускных.

Отпуск в следующем месяце: страховые взносы

Рассчитывать страховые взносы нужно в том месяце, когда начислена сама выплата (ст. 11 Федерального закона от 24 июля 2009 г. № 212-ФЗ). То есть не позднее чем за три календарных дня до начала отпуска. Если такой день придется на предыдущий месяц, значит, отпускные нужно включить в базу по взносам этого месяца (письмо Минтруда России от 17 июня 2015 г. № 17-4/В-298). И ту же сумму взносов в том же месяце вы можете учесть при расчете налога на прибыль. В Минфине считают так же (письмо от 1 июня 2010 г. № 03-03-06/1/362).

Тот же порядок нужно применять и при нарушении сроков выплаты отпускных. Если сотрудник просит отпуск с завтрашнего дня, начислить взносы нужно в том же месяце, что и отпускные. Даже если по Трудовому кодексу вы должны были их выплатить в прошлом месяце.

Допустим, сотрудник идет в отпуск в июле, а отпускные выплачены ему в июне. Если начислить взносы в том же месяце, в котором начинается отпуск (в июле), это может привести к спору с проверяющими из фондов. Они обвинят компанию в занижении взносов. И если отпускные выдать в одном квартале, а отпуск начнется уже в другом, грозят не только пени, но и штраф.

Перечислить страховые взносы надо не позднее 15-го числа месяца, следующего за тем, когда были начислены взносы (письмо ФСС РФ от 16 декабря 2014 г. № 17-03-09/ 08-4428П). С 1 января это правило касается и взносов на травматизм.

Пример. Расчет страховых взносов по переходящим отпускным Используем условие предыдущего примера. Проводки по взносам бухгалтер сделал 28 июня: ДЕБЕТ 44 КРЕДИТ 69 субсчет «Расчеты с ПФР» – 7603,44 руб. (34 561,11 руб. × 22%) – начислены взносы в ПФР;

ДЕБЕТ 44 КРЕДИТ 69 субсчет «Расчеты по медицинскому страхованию» – 1762,62 руб. (34 561,11 руб. × 5,1%) – начислены взносы в медстрах;

ДЕБЕТ 44 КРЕДИТ 69 субсчет «Расчеты по социальному страхованию на случай временной нетрудоспособности и в связи с материнством» – 1002,27 руб. (34 561,11 руб. × 2,9%) – начислены взносы в ФСС РФ;

ДЕБЕТ 44 КРЕДИТ 69 субсчет «Расчеты по социальному страхованию от несчастных случаев на производстве» – 69,12 руб. (34 561,11 руб. × 0,2%) – отражены взносы на травматизм.

Взносы с отпускных бухгалтер перечислил в составе общего платежа компании за июнь. Крайний срок – 15 июля.

Что делать при несвоевременной или неполной оплате отпускных

Если работник не вовремя или не полностью получил отпускные, то есть ряд государственных органов, куда можно обратиться за разъяснением сложившейся ситуации, ее оспариванием. Но для начала, конечно, лучше обратиться напрямую в бухгалтерию и уточнить, почему отпускные были не выплачены вовремя и всей суммой. Возможно, сам сотрудник неправильно вел учет своей заработной платы. Например, получая основную зарплату «серым» способом, не стоит рассчитывать, что во время отпуска будут начислены эти же деньги.

Государственная инспекция труда следит за нарушениями со стороны работодателей и защищает интересы работников

Если все же зафиксирован факт неправоверных действий со стороны работодателя (отказ в отпуске, несвоевременное начисление пособия, неправильное начисление суммы), то можно обратиться в государственную инспекцию по труду и обжаловать эту ситуацию.

Понимание регламента взаимодействие между работодателем и сотрудником, знание прав трудового законодательства поможет застраховать себя от неправомерного действия со стороны начальства.

Как повышение зарплаты влияет на отпускные

Как известно, индексация заработной платы влечет изменение суммы отпускных. Постановление Правительства РФ от 24.12.2007 № 922 рассматривает несколько вариантов повышения среднего заработка, который напрямую влияет на расчет отпускных:

- если повышение тарифных ставок, окладов, денежного вознаграждения произошло в расчетный период, то все выплаты в этом периоде подлежат индексации,

- если повышение произошло после расчетного периода, но до наступления основания выплат, учитывающих средний заработок, то повышается средний заработок, исчисленный за расчетный период;

- если рост тарифов/окладов и пр. произошел в период основного отпуска, то средний заработок повышается только с момента повышения тарифной ставки и до окончания отпуска.

При повышении среднего заработка выплаты в абсолютных размерах не повышаются.

Важно! Эти положения касаются только ситуаций, когда повышение окладов происходит по организации / структурному подразделению. Если оклад вырос только у одного сотрудника, индексации среднего заработка не будет.

Пример 1. Сотрудник завода находится в отпуске с 1 по 28 июня. Ему установлен оклад 30 000 рублей и премия в размере 10 %. Средний заработок для отпуска будет равен (30 000 + 3000) × 12 / (12 × 29,3) = 1126,28 × 28 = 31 535,84.

18 июня на предприятии произошло повышение окладов на 5 %. Значит, средний заработок должен быть проиндексирован с 18 июня, то есть сотрудник должен получить доплату за отпуск в размере 5 % за период с 18 по 28 июня:

((30 000 + 3 000) × 1,05 × 12 / (12 × 29,3) – 1126,28) × 11 = 56,31×11 = 619,41

Пример 2. Сотрудник был в отпуске с 4 по 28 июня 2021 года. Ему выплачивался оклад 30 000 и производственная премия в размере 5 000. Его средний заработок для отпуска равен (30 000 + 5 000) × 12 / (12 × 29,3) = 1194,54, сумма отпускных 1194,54 × 25 = 29863,5. Выплата отпускных произведена не позднее 31 мая.

С 1 июня происходит повышение окладов на 5 %. То есть повышение произошло после расчетного периода, но до наступления отпуска. Таким образом, индексируется средний заработок за весь период отпуска. В то же время сотрудник получает премию, определенную не как процент от оклада, а конкретной суммой.

Величина доплаты будет считаться так:

(30 000 × 1,05 + 5 000) × 12/ (12 × 29,3) = 1245,73

1245,73 × 25 — 29 863,5 = 1279,75

Обратите внимание, все приведенные в примерах суммы округлены до сотых. В реальных расчетах у вас появится длинная линия цифр после запятой. В рекомендациях ФНС и Минтруда нет особых указаний на округление сумм, но в письме Минздравсоцразвития РФ от 07.12.2005 № 4334-17 специалисты ведомства рекомендуют при расчетах среднего заработка использовать промежуточные значения с округлением по математическим правилам до двух знаков после запятой, то есть до сотых.

Пример. Сотрудник с 1 по 28 июня 2021 года был в отпуске. Он получает оклад 30 000 и премию в размере 20 %. Исходя из этого расчет среднего заработка для отпуска выглядит так: (30 000 + 6 000) × 12 / (12 × 29,3) = 36 000 / 29,3 = 1 228,668941979…

1228,67 × 28 = 34 402,76

1228,669 × 28 = 34 402,732

1228,6689 × 28 = 34 402,7292

Варианты округления показывают, что большее число знаков после запятой в промежуточных расчетах дает большую точность вычислений. Тем не менее следует взять во внимание, что выплаты рассчитываются в рублях и копейках, в связи с чем целесообразно для точности расчетов округлять суммы до сотой доли после запятой.

Выплаты, исключаемые из годовой заработной платы для расчета СДЗ

Согласно статье ТК РФ из расчетного периода для подсчета СДЗ исключаются вместе с оплатой календарные дни :

- очередного отпуска и отпуска без содержания;

- нахождения в командировке;

- пособия по временной утрате работоспособности;

- декретные отпуска;

- простои и организованные забастовки.

Невключение предыдущих отпусков в расчет последующих отпускных соответствует принципу недопустимости двойной оплаты за один период.

К выплатам, не принимающим участие в формировании СДЗ относятся выплаты социального характера:

- разовая материальная помощь;

- оплата билетов по проезду, питания и отдыха;

- оплата коммунальных услуг;

- социальная помощь;

- оплата спецодежды;

- компенсация процентов по кредитам корпоративных договоров;

- дивиденды от акций.

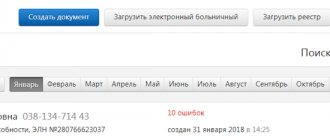

Предварительная настройка программы

Настройка в 1С Бухгалтерия 8.3 необходима для того, чтобы пользователи программы могли выполнять работу с кадровыми и заработными документами. Для этого следует перейти в раздел «Администрирование» и нажать «Параметры учета».

Теперь можно выполнить настройку больничных и отпускных начислений. Следует перейти в «Настройки зарплаты», чтобы пометить:

- больничные начисления;

- отпуска;

- исполнительные документы.

Это позволит программе понимать, что она будет вести кадровый и зарплатный учет. Без требуемых параметров невозможно будет создать соответствующие документы. Следует выделить, что учет кадров будет выполняться в полной мере. Это означает, что будут проверяться документы о приемах, увольнениях и различных переводах касательно сотрудников.

Работа с небольшими фирмами должна выполняться после еще одной настройки. Необходимо:

- перейти в «Порядок учета зарплаты», если выполняется учет до 60 сотрудников. Следует поставить галочку напротив соответствующего параметра;

- перейти в «Резервы отпусков», если нужно осуществить формирование резервов. В функциональном разделе «Учет резервов отпусков» необходимо установить галочку в соответствующем меню.