Всем автовладельцам, что приобретают транспортные средства, известен Налоговый кодекс Российской Федерации, согласно которому собственники автомототранспортных средств обязаны уплачивать ежегодные транспортные сборы.

В силу того, что средства передвижения попадают под категорию движимого имущества, некоторые владельцы агрегатов должны оплачивать еще и эту пошлину.

Автомототранспортные средства имеются, как и физических, так и у юридических лиц, организаций, которым повезло меньше. Ведь в их отношении не было принято мер по отмене налога на имущество движимых агрегатов.

Поэтому учреждениям стоит быть осведомленными в вопросах налогообложения на автомобили.

Законодательная база

Определение категории «движимое имущество» находится в Гражданском кодексе Российской Федерации в 130 ст. Все имущество делится на всем нам известную недвижимость, и движимые объекты.

К первому типу объектов относится земля и все то, что на ней расположено, имущество, переместить которое без нанесения значимых повреждений невозможно. Сюда относятся объекты, незавершенные строительные сооружения.

Так же относится к категории недвижимости судна внутреннего плавания, что зарегистрированы на государство.

Все остальные объекты налогообложения, такие как финансовые средства и капиталы (деньги), документы, автомобили и все то, что может передвигаться, перемещаться без нанесения вреда окружающим считаются движимым имуществом.

Платят ли физлица

Большинство автовладельцев в результате приобретения машины задаются вопросом, а нужно ли им платить налог на имущество помимо ключевой пошлины – транспортного налога?

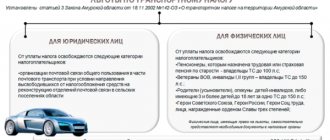

Ответ прост, платить ничего не нужно. Все физические лица с началом 2013 года освобождены от уплаты налога на имущество в отношении автотранспорта.

От данной пошлины были освобождены все автомототранспортные средства, которые зарегистрированы как до даты принятия распоряжения, так и позднее 1 января 2013 года. Это, что касается физических лиц.

Компаниям и организациям, чьи транспортные средства были оформлены до указанной даты, придется платить полную стоимость пошлины. Вследствие чего учреждения начали хитрить и пытаться обойти закон.

Они начали снимать с эксплуатации машины, купленные до 1 января и регистрировать новый транспорт. Но налоговая инспекция быстро занялась этим вопросом.

Владельцы компаний, в своих обращениях и письмах в налоговую службу ссылались на то, что транспорт не использовался, и требовал дополнительной установки оборудования, таким образом, уклоняясь от уплаты пошлины на движимое имущество.

А эксплуатироваться автомототранспорт начал только после внесения поправок. Учреждения пытались найти выход и компромисс с налоговой, в ту очередь как физические лица не знали беды.

Ведь собственникам агрегатов в лице гражданина России оплачивать налог на движимое имущество не нужно, гасить необходимо только транспортные сборы.

Как говорится в 130 ст. Гражданском кодексе, что под движимое имущество попадают автомобили и иной вид транспорта.

Однако существуют исключения и для физлиц по оплате налога на движимое имущество. Хотя данный вид транспорта редко встретишь у простого гражданина.

Имеются в виду самолеты и космические ракеты, что должны быть зарегистрированы. Однако данных агрегатов и установок не числится даже у самых крупных корпорациях не то, что у физических лицах.

Вводит в заблуждения большинство граждан России тот ошибочный факт, что при покупке автомототранспорта, собственник думает, что становится владельцем имущества.

По факту так и есть, но это приобретение движимого имущества, а имущественный налог относится только к не передвижным объектам, вот и все разница.

Попасть под налогообложение может учреждение, что владеет определенными транспортными средствами, на которые распространяется налог на имущество. Но данный вид транспорта большая редкость и очень мало учреждений его имеет.

Какие есть льготы по транспортному налогу для ветеранов труда, узнайте со статьи: льготы по транспортному налогу для ветеранов труда .

Как рассчитать транспортный налог для мотоцикла, смотрите здесь .

Сущность нововведений по движимому имуществу с 2021 года (ст. 381.1 НК РФ)

В 2021 году глава НК РФ, посвященная налогу на имущество организаций, дополнена ст. 381.1, уточнившей порядок применения льготы, предусмотренной п. 25 ст. 381 и освобождающей от налога движимое имущество, принятое на учет после 01.01.2013.

Согласно ст. 381.1 НК РФ вопрос применения этой льготы с 2018 года отдается на усмотрение регионов. Т. е. если законом субъекта будет предусмотрена такая льгота, то она будет применяться. Если соответствующий закон регион не примет, то движимое имущество, принятое на учет после 01.01.2013, с 2021 года придется включать в базу по налогу на имущество организаций (пп. 69–70 ст. 2 закона о внесении изменений в НК РФ от 27.11.2017 № 335-ФЗ).

При этом налоговые ставки, определяемые региональными законами в отношении имущества, указанного в п. 25 ст. 381 НК РФ, не освобожденного от налогообложения в соответствии со ст. 381.1 НК РФ, не могут превышать в 2021 году 1,1%.

Регионы по-разному устанавливают льготы на движимое имущество, например:

- в Астраханской области (закон Астраханской области от 31.10.2017 № 60/2017-ОЗ) под льготу подпадает движимое имущество (принятое на учет после 2013 года) только организаций, добывающих углеводородное сырье на морских месторождениях, расположенных в российской части дна Каспийского моря (применяется пониженная ставка налога 0,5%);

- в Волгоградской области (закон Волгоградской области от 29.11.2017 № 116-ОД) все организации по движимому имуществу должны применять ставку 1,1%;

- в Липецкой области (закон Липецкой области от 14.09.2017 № 106-ОЗ) для всех организаций действует льгота, предусматривающая полное освобождение от налогообложения движимого имущества.

Об условиях, дающих возможность применения льготы на движимое имущество, читайте в материале «Налог на движимое имущество организаций с 2021 года».

Облагается ли транспорт налогом на имущество организаций

С физическими лицами проблем не возникает, все предельно просто транспортные средства налогом на имущество в 2021 году не облагается.

А вот по поводу юридических инстанций возникает много вопросов, кто и за что обязан платить налог на движимое имущество, а кому предоставлены льготы или освобождение от уплаты пошлины. Давайте обо всем по порядку.

Как гласит Налоговый кодекс Российской Федерации ст. 374 после внесения поправок в 2013 году, все движимое имущество, зарегистрированное после 1 января 2013, и поставлено на учет, как основное средство, пошлиной не облагается.

Сюда входят все агрегаты, что в ранге классификации имеют третью амортизационную группу. То есть машины, которые работают с пользой, начиная от 3 до 5 лет.

Вследствие чего бухгалтера, ссылаясь на поправку Налогового кодекса при расчете налога на движимое имущество, не включали данный вид транспорта.

Но в 2021 году, Налоговый кодекс видоизменился, и в 374 ст. говорится следующее: агрегаты, которые относятся к первой и второй амортизационной группе (эксплуатация автомобилей от 1 года до двух, и от двух до 3 лет) не относятся к таким, что попадают под налогообложение.

То есть изменения коснулись даты регистрации и времени оформления агрегатов для организаций.

Соответственно всем учреждениям оплачивать налог на движимое имущество не надо, даже если машина куплена и зарегистрирована до 1 января 2013 года. Но это, что касается первых двух групп, что делать с третьей?

Как говорится в Налоговом кодексе ст. 381 «Налоговые льготы», то данный вид транспорта попадает под льготное налогообложение. То есть налог, как бы требуется, но не выплачивается в результате предоставления льгот прописанных в налоговом законодательстве.

Иными словами, компаниям налог на движимое имущество, купленное после 1 января 2013 года оплачивать нет необходимости.

Нюансы применения действующей льготы

Если же принимаемое на баланс в результате реорганизации движимое имущество учитывается не в качестве основных средств, после перевода его в состав основных средств ограничение в части невозможности применения льготы к сделкам между взаимозависимыми лицами не действует (письмо ФНС России от 18 апреля 2021 г. № БС-4-11/6740).

А в письме ФНС РФ от 13 марта 2015 года № ЗН-4-11/4037 говорится, что объекты основных средств, изготовленные из материалов, приобретенных после 1 января 2013 года у взаимозависимого лица, не облагаются налогом на имущество организаций. Ведь производственные запасы, из которых изготовлено основное средство, не являются объектом налогообложения налогом на имущество на основании статьи 374 Налогового кодекса.

Еще ситуация. В рамках договора строительного подряда подрядчик самостоятельно приобретает оборудование, требующее монтажа, и производит работы по его монтажу. Затем готовый объект движимого имущества передает заказчику, который является взаимозависимым лицом с подрядчиком. Как указала ФНС России в письме от 8 июля 2016 года № БС-4-11/12245, освобождение от обложения налогом на имущество, установленное пунктом 25 статьи 381 НК РФ, на такое движимое имущество не распространяется.

Какие существуют льготы

Льготы на оплату имущественной пошлины для организаций на движимые средства могут воспользоваться учреждения, что имеет в своем распоряжении автомототранспортные средства, относящиеся к третьей амортизационной группе.

Льготных скидок лишены объекты, которые поставлены на учет вследствие ликвидации юрлиц либо их реорганизации.

Льготные программы по имущественной пошлине предусмотрены для организаций, что являются участником свободной экономической зоны, а именно на купленные автомототранспортные средства с целью использования их и ведения деятельности на протяжении 10 лет.

Данные льготы и поправки в законодательстве направлены на то, что бы избежать увиливания от уплаты налогов. Ведь большинство юрлиц в результате реорганизации учреждения пытаются скрыться от долгов перед государством.

В связи с изменением закона и внесения поправок новых налогоплательщиков добавится не большое количество.

Ведь основная часть учреждений будет освобождена от уплаты пошлины, в результате использования льгот (по третьей амортизационной группе) либо полного освобождения от сборов в случае принадлежности автомототранспорта к первой и другой классификационной категории.

Спорные вопросы

Спорные вопросы у владельцев организаций возникаю по поводу льгот и нюансов в их получении.

Как бы с одной стороны объекты движимого имущества третьей амортизационной группы под налогообложение попадают. Но с другой стороны – учреждения налогом не облагаются, а получают льготу и лишаются ежегодной пошлины.

Эта информация сбивает с толку множество опытных бухгалтеров, которые сомневаются об включении транспорта принадлежащего организациям в сумму общего налога на имущество. Ведь компании, в отличие от физлиц сами себе рассчитывают налоги.

Все налогоплательщики делятся на две группы – физические и юридические лица. Касательно первых, то они полностью освобождены от уплаты пошлины на движимое имущество за исключением наличия зарегистрированных на себя реактивных ракет и космических кораблей.

Для юридических лиц ситуация несколько посложнее. Это связанно с путаниной около законов и поправок в Налоговом кодексе.

Делаем вывод о том, что организации не платят налог на движимое имущество относящиеся к 1 и 2 классификационной группе, а касательно третьей получают льготы.

Как вернуть транспортный налог пенсионеру, рассматривается в статье: как вернуть транспортный налог .

Срок уплаты транспортного налога в 2021 году физическими лицами найдете на странице .

О повышающем коэффициенте на транспортный налог в 2021 году для юридических лиц есть информация .

Порядок и сроки уплаты

Для физических лиц расчетом суммы налога занимаются сотрудники ФНС. После произведения данной операции гражданину по почте должно прийти уведомление, в котором содержится информация о сроках и сумме уплате налога.

Если уведомление не пришло, человеку следует в самостоятельном порядке обратиться в ближайшее налоговое отделение и уточнить информацию по данному вопросу.

В противном случае гражданин может получить пени за просрочку или быть привлеченным к налоговой ответственности.

Гражданин может проверить правильность расчетов налоговой инспекции, предварительно уточнив кадастровую стоимость объекта налогообложения и налоговую ставку, действующую в данном регионе. Налоговое уведомление должно прийти не позднее, чем за месяц до крайнего срока платежа. Взыскать налог сотрудники ФНС имеют право не более чем за 3 прошедших года. Если последний возможный день уплаты налога выпадает на выходной или праздник, крайним сроком уплаты налога будет ближайший к этой дате рабочий день.

Крайним сроком уплаты имущественного налога для физических лиц является 1 декабря года, который является налоговым периодом.

Юридические лица должны самостоятельно рассчитывать сумму налога. Не позднее 1 марта года, следующего после окончания налогового периода, ЮЛ обязаны перечислить денежные средства по имущественному налогу, а также подать отчётную документацию по итогам года.

Для данной категории граждан также предусмотрены ежеквартальные авансовые выплаты по имущественному налогу, которые составляют 1/4 часть от общей суммы налога.

Как правило, ставки по налогу определяется властями региона. Однако они не могут превышать максимального установленного Федеральными законами значения.

Уплата налога может быть произведена одним из следующих способов:

- в кассе любого банка;

- через платежные терминалы;

- через банкоматы;

- с помощью мобильного банка;

- на сайте налоговой службы через личный кабинет налогоплательщика.

Узнайте, как рассчитывается налог на имущество физических лиц. Кто подает декларацию по налогу на имущество? Информация здесь.

Есть ли льготы пенсионерам на имущество физических лиц? Подробности в этой статье.

Когда автомобиль не облагают налогом на имущество

20 января 2021 2443

Организацией в феврале 2015 года приобретен автомобиль со сроком эксплуатации 37 месяцев у сторонней организации, не являющейся по отношению к данной организации взаимозависимой. Автомобиль приобретен не в результате реорганизации или ликвидации юридических лиц. Облагается ли налогом на имущество указанный автомобиль?

Объектом налогообложения признается движимое и недвижимое имущество, учитываемое на балансе организации в качестве объектов основных средств (п. 1 ст. 374 НК РФ).

С 1 января 2015 года не признают объектами налогообложения по налогу на имущество объекты основных средств, включенные в первую или во вторую амортизационную группу (Классификация основных средств, утв. пост. Правительства РФ от 01.01.2002 № 1; подп. 8 п. 4 ст. 374 НК РФ; п. 55 ст. 1. ч. 5 ст. 9 Федерального закона от 24.11.2014 № 366-ФЗ (далее — Закон № 366-ФЗ)). При этом дата принятия объектов основных средств на учет значения не имеет (письма Минфина России от 16.07.2015 № 03-05-05-01/40829, ФНС России от 07.08.2015 № БС-4-11/[email protected] ).

В данной ситуации для автомобиля, приобретенного в феврале 2015 года, установлен срок полезного использования 37 месяцев. Следовательно, согласно Классификации такой автомобиль относят к третьей амортизационной группе.

По вопросу налогообложения движимого имущества, включенного в иные амортизационные группы, принятого на учет с 1 января 2013 года в качестве объектов основных средств, следует руководствоваться иной нормой (п. 25 ст. 381 НК РФ; письма Минфина России от 08.10.2015 № 03-05-05-01/57549, от 06.10.2015 № 03-05-05-01/57030. от 20.08.2015 № 03-05-05-01/48167. от 29.07.2015 № 03-05-05-01/43678 ). С 1 января 2015 года (п. 25 ст. 381 НК РФ; п. 57 ст. 1. ч. 5 ст. 9 Закона № 366-ФЗ) организации освобождены от налога на имущество в отношении движимого имущества, принятого с 1 января 2013 года на учет в качестве основных средств, за исключением следующих объектов движимого имущества, принятых на учет в результате:

- реорганизации или ликвидации юридических лиц;

- передачи, включая приобретение, имущества между лицами, признаваемыми взаимозависимыми (п. 2 ст. 105.1 НК РФ).

Таким образом, при соблюдении вышеперечисленных условий движимое имущество организации, принятое на учет после 1 января 2013 года, не подлежит налогообложению налогом на имущество (письма Минфина России от 16.12.2015 № 03-05-04-01/73730, от 13.05.2015 № 03-05-05-01/27322. от 18.03.2015 № 03-05-05-01/14636. ФНС России от 29.05.2015 № БС-19-11/111 ).

Как следует из вопроса, в данной ситуации автомобиль приобретен в феврале 2015 года у лица, не являющегося взаимозависимым с налогоплательщиком. Также автомобиль приобретен не в результате реорганизации или ликвидации юридических лиц. Следовательно, такой автомобиль не подлежит обложению налогом на имущество (письмо Минфина России от 14.07.2015 № 03-05-05-01/40374).

Материал подготовлен экспертами службы Правового консалтинга компании ГАРАНТ

Облагаемое имущество в 2021 году

Статья 374 НК РФ определяет критерии облагаемого имущества.

К сожалению, критерии приведены очень общие. В частности, законодатели не уточнили, какое имущество считается недвижимым.

На помощь приходят разъяснения чиновников. Обратите внимание на письмо ФНС РФ от 01.10.2018 № БС-4-21/[email protected] В данном документе идет отсылка на ст. 130 ГК РФ. Именно в ней отражен примерный перечень подобных объектов:

- земельные участки;

- участки недр;

- объекты, прочно связанные с землей, перемещение которых без ущерба их назначению невозможно (здания, сооружения, объекты незавершенного строительства, а также жилые и нежилые помещения и машино-места, если они подлежат кадастровому учету);

- воздушные и морские суда, суда внутреннего плавания, которые подлежат обязательной госрегистрации, а также иные объекты, предусмотренные российским законодательством (например, космические объекты).

Облагаются ли автомобили налогом на имущество?

Существует заблуждение о том, что в России помимо налога на транспорт за владение транспортным средством, придётся оплачивать имущественный налог за машину.

Это совсем не так, и сегодня вы узнаете, чем различаются транспортный налог и налог на имущество, платится ли налог на имущество с транспортных средств, принадлежащих физическим лицам и организациям.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону. Это быстро и бесплатно !

На транспорт

Как сказано на уровне федерального законодательства, ставку транспортного налога (ТН) регулируют региональные власти.

ТН необходимо оплачивать гражданам, проживающим на территории всей страны. Все деньги, вырученные с налога, оседают в местном бюджете.

Платить ТН должны все граждане РФ, имеющие автомобили и иные ТС. Это прописано в триста пятьдесят седьмой статье НК РФ. То же самое касается и компаний, имеющих на балансе ТС.

Организациям приходится самостоятельно подсчитывать сумму аванса и самого налога. За физических лиц это делают сотрудники территориальных органов налоговой службы на основании информации о государственной регистрации автомобиля.

ТН рассчитывается по итогам определённого периода, который называется налоговым. Сумма складывается из положенной ставки, базы и количества автомобилей, которые находятся в собственности гражданина. Компании высчитывают разницу между самим ТН и суммой авансов, которые были внесены за налоговый период, и определяют сумму налога.

Для организаций исчисляются суммы аванса после завершения отчётного периода. Это 1/4 от произведения действующей базы и ставки, говорится в триста шестьдесят второй статье НК РФ.

Какие объекты облагаются ТН?

Объекты, для которых действует ТН, упомянуты в триста пятьдесят восьмой статье НК РФ. В частности, платить придётся за:

- автомобиль;

- мотоцикл;

- автобусы, самоходные, гусеничные машины;

- лодки, парусники, катера, вертолёты, буксируемые суда, снегоходы, самолёты и водный или воздушный транспорт.

Вне зависимости от того, машиной или самолётом владеет гражданин, транспортное средство он должен зарегистрировать в соответствии с порядком, предусмотренным в законодательстве.

За что платить не нужно?

Также по закону можно не платить за некоторые средства передвижения. Речь идёт о внушительном перечне, который обязателен к изучению. Итак, оплачивать налог не нужно за:

- Весёльную лодку или моторную, мощность движка которой не больше 5 л.с.

- Легковушки, переделанные для инвалидов, легковые машины, двигатель которых не мощнее 100 л.с. приобретённые при помощи соцзащиты.

- Речные, морские суда, предназначенные для промысла.

- Суда которые являются собственностью организации или бизнесменов, занимающихся перевозками людей или грузов по воде.

- Сельскохозяйственная техника в собственности фермерских хозяйств. эксплуатируемые для изготовления продукции. Сюда относится множество машин, начиная от тракторов, комбайнов, заканчивая молоковозами и скотовозами, птицеперевозчиками, удобрений, техобслуживания и т.д.

- Автомобили и иные ТС, которые принадлежат органам власти, к примеру, военным, разведывательным или силовым ведомствам.

- Транспортные средства, угнанные или украденные, находящиеся в розыске. В этом случае нужно получить документ, который подтверждает хищение автомобиля или другого ТС.

- Авиационные и медицинские вертолёты, самолёты, а также суда, занесённые международный реестр, сказано в триста пятьдесят восьмой статье НК РФ.

Что является объектами налогообложения?

За автомобили могут начисляться два вида налога: транспортный и имущественный, при рассматривании машины как движимого имущества.

Транспортный налог обязателен к уплате для граждан, проживающих на территории РФ вне зависимости от региона, где зарегистрирован транспорт. Это регламентируется 357 ст. НК РФ. Это же правило касается и организаций, в составе основных средств которых имеются транспортные средства.

Компании должны самостоятельно производить расчёт суммы налога и авансовых платежей по нему. За физических лиц это делают сотрудники ФНС, основываясь на информации государственных регистрационных служб.

Транспортный налог рассчитывается по итогам налогового периода. На сумму налога будут влиять ставка, налоговая база и количество автомобилей, находящихся в собственности у человека.

Транспортным налогом облагается:

- автомобиль;

- мотоцикл;

- автобус;

- самоходные гусеничные машины;

- лодки, парусники, катера, вертолеты, снегоходы, самолеты и водный или воздушный транспорт.

Налог можно не выплачивать за следующие виды транспорта:

- Моторную или весельную на лодку, мощность двигателя которой не превышает 5 л.с.

- Предназначенные для инвалидов и приобретенные на средства соцзащиты легковые автомобили, мощность двигателя которых не превышает 100 л.с.

- Промысловые морские и речные суда, предназначенные для перевозки людей или грузов по воде и находящиеся в собственности организации или бизнесменов.

- Технику, предназначенную для сельскохозяйственных работ, при условии нахождения ее в собственности крестьянских или фермерских хозяйств.

- Транспортное средство, находящиеся в собственности органов власти или различных государственных ведомств.

- Авиационную технику, предназначенную для оказания медицинских услуг в отдаленных районах страны.

- Суда, которые зарегистрированы в международном реестре.

Вышеуказанные категории транспортных средств освобождаются от уплаты налога согласно 358 статье НК РФ.

Под движимыми активами по имущественному налогу подразумевается автомобили, производственное оборудование, мебель, деньги, компьютеры и иные объекты налогообложения, не попадающие под категорию недвижимость.

Плательщики

Имущественный налог взимается за движимые и недвижимые активы:

- находящиеся в использовании, временном владении, постоянном пользовании, доверительном управлении;

- используются для ведения совместной деятельности;

- полученные после заключения концессионного соглашения;

- числящиеся во владении физического лица или на балансе основных средств предприятия.

С подробным перечнем налогооблагаемых объектов можно ознакомиться в ст. 401 НК РФ.

На имущество

Налог на имущество — это обязательный налог. ставка которого тоже регулируется местными законодателями. Деньги, вырученные с его сбора, зачисляются в региональный бюджет.

Порядок обложения налогом на имущество прописан в тридцать второй главе НК РФ. ФЗ от 9.12.1991 года под номером «2003-1» признаётся недействительным с первого января текущего года.

Оплачивать имущественный налог необходимо и в том случае, когда имущество передано на время в пользование, владение, или получено по соглашению. Платить должны как отечественные, так и иностранные организации. чья собственность располагается на землях РФ.

Платить налог до 31 декабря прошлого года должны были физические лица, имеющие имущество, указанное в выше обозначенном законе.

До начала 2015 года россияне платили налоги за следующую собственность:

- квартиры;

- комнаты;

- дома, гаражи, дачи;

- другие строения и помещения;

- долю в имуществе.

Теперь же платить необходимо за следующее имущество:

- квартиру или жилой дом;

- гараж, недвижимый комплекс, недостроенный дом;

- другие помещения.

Строения, стоящие на земле, отведённой для дачного, огородного, садоводческого хозяйства, или на жилищной стройке, являются жилыми домами. Соответственно, облагаются налогом. Освобождается от уплаты то имущество, которое находится в многоквартирном доме.

Налоговый вычет

Размер налогового вычета – это минимальная необлагаемая площадь, она зависит от типа жилья и составляет:

- 20 кв. м кадастровой стоимости для квартиры;

- 50 кв. м – для жилого дома;

- 10 кв. м – для комнаты.

На владельцев апартаментов налоговый вычет не распространяется – только на квартиры и комнаты. А собственники элитных особняков большой площади вправе воспользоваться льготой и уменьшить налогооблагаемую базу на стоимость 50 кв. м площади. Если кадастровая стоимость 1 м 2 в загородном доме составляет 900 000 рублей, то налоговый вычет составит 900 000 х 50 = 45 000 000 рублей.

Семьи с тремя и более несовершеннолетними детьми вправе оформить налоговый вычет на 5 кв. м в квартире или 7 кв. м в жилом доме на каждого ребенка, не достигшего совершеннолетнего возраста. Если семья проживает в квартире и воспитывает троих несовершеннолетних, то для нее площадь 15 кв. м (в дополнение к 20 кв. м) не облагается налогом.

Что именно оплачивать?

С 1.01.2013 года россиян освободили от налога на движимое имущество.

Под движимым имуществом законодательство понимает такое имущество, как автомобили, станки, мебель, деньги, компьютеры, офисная техника и другое. Соответствующие поправки были приняты Советом Федерации и подписаны главой государства.

Освобождение от уплаты такого налога коснулось любого движимого имущество, которое было зарегистрировано 1 января 2013 года. либо позднее.

При этом налогоплательщикам, имеющим движимое имущество с регистрацией до 2013 года, придётся платить весь срок службы объекта (справедливо для организаций).

Компании попытались схитрить, и решили не использовать движимое имущество до 2013 года, однако налоговые органы немедленно заинтересовались этим фактом. А руководители предприятий писали, что ТС или иная техника не использовались, так как требовали специальной установки и монтажа перед началом работы (речь идёт о спецтехнике). Поэтому объекты вводились в эксплуатацию только к сроку, когда начинали действовать новые поправки.

К счастью, пока организациям приходилось подстраиваться под новые требования закона «О налоге на имущество», владельцы автомобилей — физлица — не сталкивались ни с какими трудностями.

Нужно ли платить налог на имущество с транспортного средства? От владельца машины требуют оплаты лишь по транспортному налогу .

В статье 130 Гражданского кодекса РФ предельно ясно написано, что автомобили и другой вид транспорта признаются движимым имуществом.

При этом исключением являются лишь те ТС, которые вряд ли находятся в собственности у простого гражданина.

Речь идёт о самолётах, космических ракетах и водных судах, подлежащих госрегистрации — такие виды транспортных средств облагаются налогом на имущество, но подобного нет и у большинства организаций.

Все прочие машины: отечественные или зарубежные легковушки, грузовики, микроавтобусы и прочие ТС, не считаются недвижимым имуществом, следовательно, их владелец должен оплачивать ТН. Прямым текстом это подтвердили в Федеральной налоговой службе России в заявлении от 18 февраля 2013 года.

В большинстве случаев путаница с указанными налогами происходит из-за обыкновенного незнания. Граждане ошибочно думают, что покупая автомобиль, приобретают имущество. В принципе, ход мысли правильный, однако ТС является движимым имуществом, и оплачивать имущественный налог не придётся. Зато нужно платить ТН – этого не избежать, если нет льгот.

Владельцу простого автомобиля не придётся оплачивать дополнительный налог. Некоторые исключения существуют для компаний, но редко какая организация имеет ТС, которые попадают под требования, при которых начинает действовать имущественный налог. Говорить о тождественности транспортного и имущественного налогов нельзя.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (Москва) +7 (Санкт-Петербург)

Это быстро и бесплатно !

Re: Налог на имущество — база автомобиль на балансе фирма на ОСН

«С 2015 г. движимое имущество, не относящееся в соответствии с Классификацией основных средств к первой или второй амортизационной группе, является объектом обложения налогом на имущество организаций согласно пп. 8 п. 4 ст. 374 НК РФ, изложенному в новой редакции (подробнее см. Практический комментарий основных изменений налогового законодательства с 2015 г.). Однако п. 25 ст. 381 НК РФ для компаний предусмотрено освобождение от уплаты указанного налога в отношении движимого имущества, принятого с 1 января 2013 г. на учет в качестве основных средств. Данная льгота не применяется, если оно принято в результате реорганизации или ликвидации юридических лиц. Также подлежит налогообложению движимое имущество, принятое с 1 января 2013 г. на учет в результате его передачи (включая приобретение) от одного лица другому, если эти лица признаются взаимозависимыми в силу п. 2 ст. 105.1 НК РФ.» а я поняла, что с 2015 года вводимые в эксплуатацию О.С. не облагаются только те, что в 1 и 2 группе+ которые были введены с 2013г

Re: Налог на имущество — база автомобиль на балансе фирма на ОСН

Читайте внимательно Вот еще вам письмо разъяснения.

Министерство финансов Российской Федерации ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

от 18 февраля 2013 года N БС-4-11/[email protected]

О налоге на имущество организаций Федеральная налоговая служба рассмотрела интернет-обращение о порядке применения положения Федерального закона от 29.11.2012 N 202-ФЗ в целях исчисления налога на имущество организаций и сообщает следующее.

Согласно статье 373 Налогового кодекса Российской Федерации (далее — Кодекс ) налогоплательщиками налога на имущество организаций признаются организации, имеющие имущество, признаваемое объектом налогообложения в соответствии со статьей 374 Кодекса .

В соответствии со статьей 374 Кодекса объектами налогообложения для российских организаций признаются движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, если иное не предусмотрено статьями 378 и 378_1 Кодекса .

Необлагаемое имущество в 2021 году

Пункт 4 ст. 374 НК РФ приводит список объектов, которые не попадут в налоговую базу:

- земля, водные объекты и иные природные объекты;

- имущество органов исполнительной и государственной власти и используемое для целей обороны, обеспечения безопасности и т. д.;

- объекты культурного наследия;

- ядерные установки;

- космические объекты;

- ледоколы;

- зарегистрированные морские суда;

- суда с ядерными энергетическими установками;

- суда атомно-технологического обслуживания.

Суть данного налога

Налог на имущество за автомобиль является достаточно новым. Имеется ввиду ежегодная плата за дорогие машины люксовой категории. Но это не транспортный налог. Возможная путаница возникает из-за того, что налог на имущество за авто зависит от суммы уплачиваемого транспортного налога и рассчитывается как коэффициент к нему.

Еще этот налог называют налог на роскошь. Он введен в 2021 г. и распространяется на всех, кто владеет дорогими транспортными средствами (от 3 млн. рублей).

Раньше такой имущественный налог на автомобиль платился автовладельцами. Но сейчас большинство физических и юридических лиц не должны платить его.

О новом налоге на имущество расскажет данный видеосюжет:

Законодательная база

Законодательной базой для этого налога является глава 28 НК РФ. Эта глава называется «Транспортный налог». В ней описан налог на имущество за автомобиль, указываются случаи, когда его нужно платить.

Этот налог относится к транспортному налогу, который является региональным. Соответственно, региональным является налог на имущество за автомобиль. Это не самостоятельный налог, он платится раз в год вместе с транспортным налогом.

Это касается транспортных средств с очень высокой стоимостью, начиная от 3 миллионов. В таком случае к транспортному налогу для данной машины применяется определенный повышающий коэффициент.

О том, облагается ли автомобиль налогом на имущество, читайте ниже.

Итоги

Юридические лица – владельцы зарегистрированных в регистрационных органах ТС должны уплачивать транспортный налог. Он не платится лишь в отношении транспорта, который упомянут в п. 2 ст. 358 НК РФ.

Сумму налога налогоплательщикам-юрлицам надлежит рассчитывать самостоятельно. Итоги этих расчетов ежегодно оформляются в виде налоговой декларации, подаваемой в ИФНС в срок до 1 февраля года, наступающего за отчетным. Декларацию представляют в ту ИФНС, где зарегистрирован налогоплательщик (это утверждение справедливо для владельцев ТС, указанных в подп. 2 п. 5 ст. 83 НК РФ).

Организации должны уплачивать транспортный налог авансовым способом, если иной способ оплаты налога не определен в региональном законодательстве. Авансовые платежи платят ежеквартально по окончании очередного квартала. В этом случае окончательная сумма транспортного налога, которую надлежит оплатить после 1 февраля года, следующего за отчетным, определяется как разность рассчитанного за год налога и сумм авансов, уплаченных за этот налоговый период.

Обязанность по уплате

Сборы с физлиц

Этот налог касается только тех физлиц, которые имеют в собственности люксовые авто. Обычных граждан с обычными машинами это не касается.

Как платится этот налог? Его значение равно числу, которое умножается на транспортный сбор. Эта числовая ставка зависит от нескольких показателей, цены транспорта и года его выпуска. Чем выше цена и новее автомобиль, тем больше придется платить.

- Когда цена авто от 3 до 5 млн. руб. а выпущено оно более 3 лет назад, то ставка равна 1,1.

- Цена от 3 до 5 млн. руб, выпуском 2 года назад, коэффициент будет 1,3.

- Цена 3-5 млн. руб. выпуск до года — коэффициент равен 1,5.

- Если цена авто от 5 до 10 млн. выпущено оно до 5 лет назад, то применяется увеличивающая ставка 2.

- Когда цена машины равна 10-15 млн. руб. а год ее выпуска до 10 лет назад, то коэффициент будет 3.

- Коэффициент 3 применяется и для авто, стоимость которых 15 млн. руб. и более, с годом выпуска до 20 лет назад.

В 2021 году имеется список из 708 моделей авто, к которым применяется этот налог. Список составляется Минпромторгом и пересматривается каждый год. Раньше имущественный налог на автомобиль платили и простые автолюбители, но сегодня этого делать нет надобности.

О том, платят ли налог на имущество с автомобиля организации, и как подается декларация, расскажем ниже.

Налог на имущество с автомобиля для юридических лиц

Имущественный налог за дорогой транспорт юридические лица и организации платят точно так же, как и физлица. Если имеется дорогое авто, то подбирается соответствующий коэффициент. Он умножается на транспортный сбор для этого авто.

Но остались некоторые ситуации, когда организациям необходимо платить имущественный налог и за простой транспорт. Имущественный налог платится только за машины, относящиеся к третьей амортизационной группе, в основном, это грузовики.

Но большинство организаций имеют льготу по выплате этого налога и для грузовиков. Согласно законодательству, платят имущественный налог в данном случае только те, которые поставлены на учет из-за ликвидации юридического лица или его реорганизации. Это не имеет отношения к большинству организаций, которым платить имущественный налог за авто не требуется.

Про налог на имущество при покупке автомобиля мы писали отдельно. Советуем изучить такой материал.

Вы уже знаете, облагается ли автомобиль налогом на имущество организаций, поговорим о льготах в этой сфере.

Транспортный налог в 2021 — 2021 годах для юридических лиц

Налогоплательщики-юрлица в отличие от физлиц должны самостоятельно рассчитывать налог и отчитываться по нему в ИФНС путем подачи деклараций. Налоговые декларации по транспортному налогу подаются не позднее 1 рабочего дня февраля того года, который следует за отчетным. Если в регионе принято решение об уплате авансовых платежей, то в течение года ежеквартально платятся такие платежи, но расчеты по ним в ИФНС не подаются. Суммы авансов учитывают при определении величины налога, подлежащего уплате по окончании налогового периода.

- В 2021 году уточнен перечень дорогих автомобилей. Машины перегруппированы в зависимости от года выпуска и цены.

- Изменен бланк декларации. Применять его следует с отчетности за 2021 год.

- Отменена дифференциация повышающего коэффициента для легковых автомобилей стоимостью от 3 до 5 млн. руб. С 03.08.2021 вступили в действие изменения в п.2 ст.362 НК РФ, которыми установлен коэффициент 1,1% для всех машин данной ценовой категории. Напомним ранее величина коэффициента зависела от года выпуска автомобиля: менее 12 месяцев назад, коэффициент был равен 1,5%, от 1 до 2 лет — 1,3%, от 2 до 3-х лет — 1,1%.

- Уточнен порядок расчета коэффициента владения в отчетном (налоговом) периоде, согласно которому этот коэффициент при поступлении (выбытии) ТС в этом периоде определяют как отношение числа полных месяцев владения к полному количеству месяцев в соответствующем периоде. За полный принимается тот месяц, в котором ТС приобретено до 15 числа или выбыло после 15 числа (п. 3 ст. 362 НК РФ).

- Установлены правила о том, что перечень дорогих автомобилей применим только к тому периоду, в котором он до 1 марта размещен на сайте Минпромторга (п. 2 ст. 362 НК РФ), т. е. с изменением этого списка пересчитывать налог за предшествующие годы не нужно.

- Для транспортного налога, начисляемого по большегрузным автомобилям, на 2021–2021 годы применим вычет в размере уплаченной за соответствующий период платы за вред, причиняемый дорогам этими автомобилями (п. 2 ст. 362 НК РФ). Этот вычет может уменьшать величину налога по большегрузам до нулевого значения.

- Региональными законами периодически корректируются ставки транспортного налога.