Вводная информация

Для начала напомним, что налог на имущество физических лиц существует и сейчас. Вопросы его начисления и уплаты регулируются законом РФ от 09.12.91 № 2003-1 «О налогах на имущество физических лиц» (далее — Закон № 2003-1). Этим налогом облагается недвижимость, которая находится в собственности физических лиц (например, квартиры, жилые дома и дачи). Налоговая база для расчета этого налога определяется исходя из инвентаризационной стоимости имущества (п. 2 ст. 5 Закона 2003-1).

Однако с 1 января 2015 года Закон № 2003-1 отменяется, и начинает действовать новая глава Налогового кодекса «Налог на имущество физических лиц». Одним из главных изменений, введенных новой главой НК РФ, станет переход к исчислению налога на имущество не из инвентаризационной, а из кадастровой стоимости.

Кадастровая стоимость, как правило, максимально приближена к рыночной стоимости имущества (поскольку при ее установлении учитывается, например, сегмент недвижимости, расположение, площадь и год постройки). Инвентаризационная же стоимость может быть существенно ниже рыночной цены. Поэтому рассчитанный по кадастровой стоимости налог в большинстве случаев будет выше.

Отметим

Ранее предполагалось ввести единый налог на недвижимость физлиц (строения и земельные участки), который также планировалось рассчитывать из кадастровой стоимости.

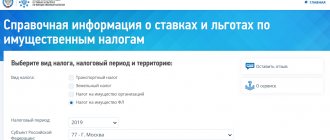

Узнать кадастровую стоимость необходимого объекта недвижимости поможет сайт Росреестра. Для этого можно воспользоваться сервисом «Справочная информация по объектам недвижимости в режиме online» (https://rosreestr.ru/wps/portal/online_request), где в форме запроса указать кадастровый номер или адрес своей квартиры. К сожалению, на данный момент, этот сервис не очень корректно работает, поэтому для определения кадастровой стоимости необходимого объекта недвижимости рекомендуем использовать раздел «Государственный кадастровый учет объектов недвижимости» портала Росреестр (https://rosreestr.ru/wps/portal/cc_ib_general_inf). Заявление и документы для осуществления государственного кадастрового учета объекта недвижимости могут быть предоставлены заявителями лично в местах приема заявителей территориального органа или многофункционального центра предоставления государственных или муниципальных услуг (МФЦ) по месту расположения объекта недвижимого имущества в пределах кадастрового округа, по почте на почтовый адрес для приема заявлений и документов, а также в форме электронных документов с использованием сети«Интернет», включая единый портал государственных и муниципальных услуг.

Рассчитывать налог будут налоговые инспекции

Налог на имущество — местный налог, который будет регулироваться не только НК РФ, но и нормативными правовыми актами представительных органов муниципальных образований и городов федерального значения (Москвы, Санкт-Петербурга и Севастополя). Налоговики на местах будут рассчитывать сумму налога и направлять собственникам имущества уведомления об уплате. Поскольку подобные вопросы иногда встречаются, сразу отметим: никакой аналогии с НДФЛ здесь нет, соответственно, ни собственникам имущества, ни бухгалтерии по месту работу собственника заниматься расчетом налога не придется.

Налог будет вводиться в действие субъектами РФ

Для введения налога каждый субъект РФ должен будет: 1) определить порядок определения кадастровой стоимости имущества; 2) установить единую дату, с которой на территории субъекта РФ налоговая база по налогу будет определяться исходя из кадастровой стоимости.

До осуществления этих процедур для расчета налога будет применяться действующий сейчас порядок. То есть налог будет рассчитываться исходя из инвентаризационной стоимости имущества (ст. 402 НК РФ).

При этом необходимо учитывать, что субъекты РФ вправе ввести новый порядок расчета налога уже с 1 января 2015 года. Однако для этого они должны принять и опубликовать соответствующий региональный закон не позднее 1 декабря 2014 года.

СТРАХОВЫЕ ВЗНОСЫ ВО ВНЕБЮДЖЕТНЫЕ ФОНДЫ

Сроки представления отчетности

Теперь с 1 января 2015 года сроки зависят от способа представления отчетности:

- в ПФР — не позднее 15-го числа второго месяца, следующего за отчетным периодом, если расчет представляется «на бумаге»; не позднее 20-го числа второго месяца, следующего за отчетным периодом, если представляется электронная отчетность;

- в ФСС РФ — «на бумаге» не позднее 20 числа месяца, следующего за отчетным периодом, в электронном виде — не позднее 25 числа месяца, следующего за отчетным периодом.

Электронная отчетность

Через интернет должны отчитываться работодатели, у которых трудится более 25 человек (ч. 10 ст. 15 Закона от 24 июля 2009 г. № 212-ФЗ). Это касается и отчетности за 2014 год.

Округление

Страховые взносы, подлежащие перечислению, до целых рублей округлять не нужно (ч. 7 ст. 15 Закона от 24 июля 2009 г. № 212-ФЗ). Это касается и взносов, перечисляемых в январе 2015 года за 2014 год.

Взаимозачет

С 2015 года переплату по одному виду взносов можно будет направлять на погашение задолженности другого вида при условии, что эти взносы администрирует один фонд.

Взносы индивидуальных предпринимателей

Их размер увеличится в связи с увеличением МРОТ. Его размер с 1 января 2015 г. – 5965 рублей.

Начисление пеней

Пени начисляются за каждый день просрочки, включая день погашения недоимки (ч. 3 ст. 25 Закона от 24 июля 2009 г. № 212-ФЗ).

Застрахованные лица

С 1 января 2015 года на выплаты иностранцам, которые временно пребывают в РФ, начисляются страховые взносы в ФСС РФ по тарифу 1,8 процента. Теперь они имеют право на пособие по временной нетрудоспособности (кроме декретных) при уплате за них страховых взносов не менее шести месяцев, предшествующих месяцу наступления страхового случая.

Лица, временно пребывающие на территории РФ, признаются застрахованными лицами и по обязательному пенсионному страхованию (за исключением высококвалифицированных специалистов). Выплаты в их пользу облагаются пенсионными взносами вне зависимости от продолжительности трудовых отношений.

Предельная база для начисления взносов

С 2015 года базы для начисления страховых взносов в ПФР и ФСС РФ будут разными и составят:

- в ПФР — 711 000рублей;

- в ФСС РФ (взносы на случай временной нетрудоспособности и в связи с материнством) – 670 000 рублей.

Страховые взносы в ПФР с сумм, которые превышают 711 000 руб., нужно исчислять по тарифу 10 процентов.

Страховые взносы в ФФОМС уплачиваются со всех выплат в пользу работников. Предельная база для начисления страховых взносов на обязательное медицинское страхование отменена.

Льготные тарифы

Аптечные организации, работающие на ЕНВД, вправе применять пониженные тарифы страховых взносов только в отношении лиц, имеющих право заниматься фармацевтической деятельностью (пп. 10 п. 1 ст. 58 Закона № 212-ФЗ, п. 4 ст. 33 Закона № 167-ФЗ). На фирму в целом льгота не распространяется.

Не облагаемые взносами выплаты

Взносы на компенсацию стоимости проезда в отпуск за границу не облагаются только самим работникам организаций Крайнего Севера. Затраты на членов их семей составляют объект обложения страховыми взносами (п. 7 ст. 9 Закона № 212-ФЗ).

Также не облагаются страховыми взносами суммы, связанные с увольнением работников, независимо от основания для увольнения (кроме компенсации за неиспользованный отпуск). Это выходные пособия, компенсации, среднемесячный заработок на период трудоустройства, но с учетом ограничения по величине — в пределах трехкратного или шестикратного (для Крайнего севера) размера среднего месячного заработка. Суммы превышения предельных размеров выплачиваемых сумм облагаются страховыми взносами в общем порядке.

| Новое в 2015 году → Если у вас возникнут сомнения в том, облагать ли взносами те или иные выплаты, читайте в Бераторе Материал открыт для бесплатного просмотра. |

«Детские» пособия

С 1 января 2015 года проиндексированы на 5,5% следующие пособия и их размеры стали такими:

- пособие за постановку на учет в ранние сроки беременности — 543,67 руб.;

- единовременное пособие при рождении ребенка — 14 497,80 руб.;

- минимальный размер ежемесячного пособия по уходу за ребенком до 1,5 лет — 2718,34 руб. (за первого ребенка), 5436,67 руб. (за второго и последующих детей).

Какое имущество будет облагаться налогом

Налог будет начисляться на перечисленное ниже имущество (ст. 401 НК РФ):

- жилой дом;

- жилое помещение (квартира, комната);

- гараж, машино-место;

- единый недвижимый комплекс;

- объект незавершенного строительства;

- иные здание, строение, сооружение, помещение.

При этом законодатель установил, что жилые строения, которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства будут относиться к жилым домам.

Для сравнения заметим, что в действующем перечне объектов налогообложения не упоминаются, например, машино-места, объекты незавершенного строительства и единые недвижимые комплексы (ст. 2 Закона № 2003-1). То есть перечень налогооблагаемых объектов расширен.

Налоговая база и налоговые вычеты

Налоговая база по налогу будет определяться в отношении каждого объекта недвижимости как его кадастровая стоимость, указанная в государственном кадастре недвижимости. Однако новой главой НК РФ предусмотрены налоговые вычеты. По сути, они представляют из себя значения, на которые уменьшается кадастровая стоимость имущества (ст. 403 НК РФ). Эти значения мы обобщили в таблице.

Уменьшение кадастровой стоимости при расчете налоговой базы (налоговые вычеты)

| Объект недвижимости | Уменьшение кадастровой стоимости |

| Квартира | Уменьшается на величину кадастровой стоимости 20-ти кв. метров общей площади этой квартиры. |

| Комната | Уменьшается на величину кадастровой стоимости 10-ти кв. метров площади этой комнаты. |

| Жилой дом | Уменьшается на величину кадастровой стоимости 50-ти кв. метров общей площади этого жилого дома. |

| Единый недвижимый комплекс, в состав которого входит хотя бы одно жилое помещение (жилой дом) | Уменьшается на один миллион рублей. |

Пример Предположим, что кадастровая стоимость квартиры составляет 3 330 000 рублей. Кадастровая стоимость квадратного метра данной квартиры — 58 421 рубль. В таком случае размер налогового вычета составит 1 168 420 руб. (58 421 руб. × 20). В результате налоговая база будет равняться 2 161 580 руб. (3 330 000 руб. – 1 168 420 руб.).

Добавим, что размер обозначенных налоговых вычетов может увеличиваться местными властями. В результате увеличения вычетов налоговая база может принимать даже нулевое значение.

Одновременно с заявлением необходимо представить:

— документ, удостоверяющий личность заявителя, если заявление представляется заявителем, или документ, удостоверяющий личность представителя заявителя, если заявление представляется его представителем;

— документ, подтверждающий соответствующие полномочия представителя заявителя (если с заявлением обращается представитель заявителя);

— правоустанавливающий документ на объект недвижимости (свидетельство о праве собственности);

— иные документы. Отметим, что проект Административного регламента Федеральной службы государственной регистрации, кадастра и картографии по предоставлению государственных услуг по государственной регистрации прав на недвижимое имущество и сделок с ним и государственному кадастровому учету недвижимого имущества в настоящее время находится в разработке.

Оплата за предоставление сведений, внесенных в государственный кадастр недвижимости (ГКН), должна быть осуществлена не позднее одного месяца с даты представления запроса. Размер платы зависит от вида и способа предоставляемой информации, а также от категории заявителя. Например, для физических лиц кадастровая выписка об объекте недвижимости, выданная в виде бумажного документа составляет 400 рублей за один экземпляр.

Для уплаты налога за конкретный год, необходимо будет использовать величину кадастровой стоимости объекта недвижимости по состоянию на 01 января года, являющегося налоговым периодом, то есть при уплате налога за 2015 год берем кадастровую стоимость по состоянию на 01 января 2015 года. Если объект недвижимости поставлен на учет в течение налогового периода, то кадастровая стоимость берется на день постановки на государственный кадастровый учет.

Ставки налога

Новой статьей 406 НК РФ определены налоговые ставки по налогу на имущество, который рассчитывается исходя из кадастровой стоимости:

- до 0,1% — для жилых домов и жилых помещений, недостроенных жилых домов, гаражей и машино-мест;

- до 2% — для административно-деловых и торговых центров, а также нежилых помещений, которые используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания, а также объектов, кадастровая стоимость которых превышает 300 млн. рублей;

- до 0,5 % — для прочих объектов налогообложения.

Пример Если кадастровая стоимость квартиры составляет 3 330 000 рублей, кадастровая стоимость квадратного метра данной квартиры — 58 421 рубль, а налоговая база после использования вычета —2 161 580 рублей, сумма налога к уплате составит 2 161,58 руб. (2 161 580 руб. × 0,1 %).

При этом муниципальные образования вправе изменять ставку 0,1%, установленную для квартир, домов и гаражей. Местные власти могут повысить данную ставку, но не более, чем в три раза, или понизить ее до нулевого значения.

Также допускается установление дифференцированных ставок в зависимости от:

- кадастровой или суммарной инвентаризационной стоимости объекта;

- вида объекта;

- места его нахождения;

- видов территориальных зон, в границах которых расположен объект налогообложения.

Налог на недвижимость с 2014 года

Мы уже не раз писали о том, что органы власти одной из приоритетных задач объявили контроль за нелегальной сдачей недвижимости в аренду. На кону – повышение собираемости налогов и ликвидация “черного рынка” по незаконной платной регистрации граждан. Ограничения по сдаваемым метрам жилья, ответственность за фиктивную регистрацию граждан, совместная работа разных гос.органов по выявлению сдаваемых квартир – все эти меры уже принимаются на законодательном и практическом уровне. Однако, говоря о собираемости налогов, власти видимо не слишком рассчитывают на оперативное получение всей информации о реально сдаваемых метрах. В связи с чем был предпринят неожиданный ход, позволяющий опираться на имеющуюся довольно точную информацию о собственниках объектов недвижимости и количестве квадратных метров, принадлежащих им. Говоря проще, государственные органы планируют воздействовать на собственников, владеющих более чем одной квартирой (комнатой, домом). И косвенно облагать повышенными налогами их предполагаемые “сверхдоходы” от сдачи этих излишков в аренду. То есть, налог можно считать направленным на владельцев “инвестиционных” квартир, которые приобретались для последующей сдачи в аренду. В конце 2012 года в первом чтении уже был одобрен законопроект о “Налоге на недвижимость”, который объединит существующие сегодня раздельные налоги на имущество и на землю. Суть его в следующем: с 2014 года объекты недвижимости предполагается облагать налогом, рассчитанным как процент от кадастровой стоимости недвижимости, которая максимально близка к реальной коммерческой стоимости этих объектов. Напомним – в данный момент налоги рассчитываются от инвентаризационной стоимости, которую закладывали при строительстве еще в 1980-х годах, и которая является сильно заниженной. Согласно проекту закона, жилые помещения (например, квартиры) предполагается облагать по ставке 0,1% от кадастровой стоимости, а нежилые – по ставке 0,5%. Недавно силами ФНС было завершено исследование по влиянию нового порядка расчета на собираемость налогов. Результаты получились впечатляющие: налоговая нагрузка на собственника одной квартиры удвоится, а для владельца нескольких квартир может вырасти до 6 раз. Кадастровая стоимость 1 кв.метра недвижимости кардинально отличается в зависимости от регионов. В Москве она, конечно же, наиболее высокая:

- 165 тыс. 589 руб. для квартир,

- 109 тыс. 98 руб. для домов и

- 92 тыс. 714 руб. для нежилых помещений.

При этом, закон предусматривает при расчете налога вычеты, позволяющие “смягчить удар” для малообеспеченных семей, имеющих в собственности единственную квартиру и проживающих в ней же. Первые 20 квадратных метров на каждого собственника (и 50 метров для льготников) не будут облагаться налогом вообще. Таким образом, семья из трех человек, в долевой собственности которых находится типовая “двушка” 55 кв.метров, платить налог не будет вовсе. Но человеку, владеющему в Москве той же квартирой единолично, придется выплачивать по 5600 руб. в год. А если он владеет, например, тремя квартирами общей площадью 200 кв. м, ему придется отдать государству уже 28 тыс. 800 руб. в год. (источник информации: Ведомости от 25.01.13 https://www.vedomosti.ru/realty/news/8383991/nedvizhimost_poluchila_ocenku) Ставки по новому налогу на недвижимость по поручению Президента должны быть утверждены к июню. Теоретически, до того момента они еще могут измениться. По этой ссылке можно прочитать все новости по новому налогу на недвижимость.

Чтобы не пропустить важные новости для арендодателей, подписывайтесь на нашу

e-mail рассылку либо добавляйте нас в свою ленту обновлений через соцсети! Facebook: https://www.facebook.com/moskvarenta Вконтакте: https://vk.com/moskvarenta Одноклассники: https://www.odnoklassniki.ru/group/51562092691589

Налоговые льготы

Законодатель сохранил налоговые льготы по налогу на имущество физлиц (ст. 407 НК РФ, ст. 4 Закона № 2003-1). Так, по-прежнему, не будут уплачивать имущественный налог пенсионеры, инвалиды I и II групп, а также инвалиды с детства. Заметим, что налоговая льгота представляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика. Для получения льготы потребуется до 1 ноября уведомить налоговый орган об объектах, в отношении которых будет применяться налоговая льгота. Если собственник не направит в инспекцию такое уведомление, то налоговая льгота будет предоставлена в отношении объекта с максимальной суммой налога.

Порядок исчисления суммы налога

Сумма налога исчисляется налоговыми органами по истечении налогового периода отдельно по каждому объекту налогообложения как соответствующая налоговой ставке процентная доля налоговой базы (ч.1 ст. 408 НК РФ) на основании данных, передаваемых органами, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним в течение 10 дней со дня соответствующей регистрации, а также ежегодно до 1 марта по состоянию на 1 января текущего года (ч.4 ст. 85 НК РФ).

Срок уплаты налога не изменился и по-прежнему налог подлежит уплате налогоплательщиками в срок не позднее 1 октября года, следующего за истекшим налоговым периодом (ст 409 НК РФ).

Также сохраняются существующие налоговые льготы,однако они предоставляются только по одному объекту каждого вида (по выбору налогоплательщика) и при этом не распространяются на объекты, которые используются в предпринимательской деятельности, нежилые помещения и объекты стоимостью более 300 млн руб.

Новшеством налога на имущество является введение вычетов — метров, которые не будут облагаться налогом. В отношении квартиры вычет составляет 20 кв. м, комнаты — 10 кв. м, жилого дома — 50 кв. м. Местным органам власти дано право увеличивать размеры указанных вычетов.

Правила расчета налога в первые 4 года и другие переходные положения

Установлено, что начиная с 1 января 2021 года, налоговая база по налогу на имущество физических лиц будет исчисляться на всей территории РФ только исходя из кадастровой стоимости. Законодатель также ввел норму, которая не должна допустить резкого увеличения налоговой нагрузки.

Если сумма налога, рассчитанная «по-новому» окажется выше суммы налога, рассчитанной «по-старому», то в первые четыре года после введения в регионе новых правил, налог будет рассчитываться по следующей формуле:

Н = (Н1 — Н2) x К + Н2

Н — сумма налога к уплате; Н1 — сумма налога, рассчитанная «по-новому» (то есть из кадастровой стоимости); Н2 — сумма налога, рассчитанная «по-старому» (то есть из инвентаризационной стоимости); К — понижающий коэффициент. Коэффициент составит:

- 0,2 — первый год;

- 0,4 — второго год;

- 0,6 — третий год;

- 0,8 — четвертый год.

На пятый год, после того, как в регионе будет введен новый порядок расчета, налог будет исчисляться так, как было описано в приведенных выше примерах.