09.07.2019

0

61

6 мин.

Отработав на одном предприятии больше шести месяцев, человек автоматически получает право на отпуск, длительностью не менее 28 дней. По желанию работника этот период может быть распределен на части, и перенесен на то время, которое ему подходит больше всего. Но что будет, если гражданин попросит у начальства отпуск авансом, не отбыв на своей должности положенные полгода? Предусмотрено ли такое обстоятельство в Трудовом кодексе, и какие ограничения на него накладываются со стороны закона, рассмотрим ниже.

Определение и особенности предоставления

Трудовой кодекс не содержит формулировки такого понятия, как отпуск авансом. Но на практике принято считать, что это отдых, предоставляемый сотруднику до истечения рабочего года.

Имейте в виду: предоставление отпуска наперед возможно только по отношению к ежегодному оплачиваемому отдыху! Все остальные нужно предоставлять своевременно. Также см. «Когда можно брать отпуска по Трудовому кодексу».

Руководитель обязан ежегодно давать своим сотрудникам основной и/или дополнительный отдых. За первый рабочий год такое право у подчиненного появляется при отработке половины трудового периода. Исключение составляют отдельные категорий граждан:

- несовершеннолетние лица;

- беременные сотрудницы;

- участники ВОВ;

- работающие по совместительству;

- воспитывающие двух и более детей;

- другие лица.

Условия предоставления отпуска авансом отличают от обычного по следующим признакам:

- Нужно точно знать, какие периоды включать в трудовой стаж.

- Оформление такого вида отдыха – это право, а не обязанность руководителя.

- Минимальная продолжительность – 14 дней.

- Не допустима замена денежной выплатой.

Для остальных категорий сотрудников отдых предоставляют пропорционально отработанной части рабочего года с согласия руководства. Для получения человек должен подать соответствующее заявление. Дату определяют с учетом утвержденного графика. Также см. «График отпусков».

Основные понятия

Процедура оформления ежегодного отпуска, как и его поочередность, устанавливается в соответствии со статьями 114 и 115 ТК РФ. Но попадают под их регламент лишь те работники, которые отработали на текущем месте трудоустройства не менее полугода (не обязательно на одной должности). Для остальных граждан, желающих уйти в отпуск в долг, в силу вступает ст. 122 ТК РФ, где оговаривается вариант соглашения между сторонами.

Сам же период очередного отдыха должен составлять не менее 4 недель, кроме случаев, когда подчиненный:

- Работает по ненормированному графику (для этой категории граждан минимальный срок длительности отдыха должен составлять 31 день);

- Имеет ограничения по здоровью (для инвалидов 1, 2 и 3 группы государство предусматривает 30 суток законного отпуска в год);

- Трудится в условиях, несущих вред здоровью (люди, работающие на крайнем Севере, в метрополитенах, в горах и других опасных зонах могут рассчитывать минимум на 35 дней ежегодного отдыха, в соответствии с ТК РФ).

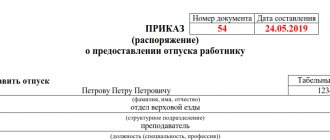

При этом оформление должно происходить четко по составленному графику. Сопутствующим документом для работника выступает письменный приказ, в котором оговаривается не только период длительности отгула, но и дата его официального начала.

Можно ли брать отпуск авансом за следующий год

Право на пользование рассматриваемым видом отдыха предоставлено без ограничений сотрудникам, проработавшим хотя бы несколько дней в новом рабочем периоде. Но оформлять отпуск за будущий год – незаконно, так как служащий не отработал за него ни одного дня!

Для работников, деятельность которых связана с вредными или опасными факторами обстановки, оформление основного или дополнительного отдыха возможно заблаговременно и в полной его продолжительности.

Правила оформления

Процедура оформления рассматриваемого вида освобождения от трудовых обязанностей практически полностью совпадает с обыкновенным ежегодным, и требует лишь последовательного выполнения следующих действий:

- Собственноручно написанное заявление.

- Положительное решение директора.

- Написание соответствующего приказа специалистом по кадрам.

- Начисление бухгалтером суммы положенных «отпускных» (разница таится как раз в этом пункте, так как указанные средства еще не заработаны).

Компенсируется ли отпуск авансом при увольнении

Когда служащий заранее оформляет отдых, в дальнейшем он обязуется отработать положенное количество дней. Но что делать в случае расторжения трудового контракта? Имеет ли право работодатель компенсировать свой ущерб? Ответ на эти вопросы зависит от причины увольнения.

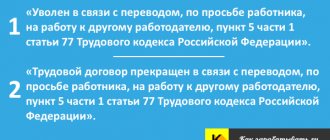

Наниматель не имеет права требовать возмещения, если работник отгулял отпуск авансом и был уволен по нижеследующим причинам:

- по согласию сторон;

- когда истек срок действия трудового договора;

- перевод к другому нанимателю;

- сокращение численности персонала;

- отказ от сотрудничества в связи с изменениями условий труда;

- неявка на работу больше 4 месяцев в связи с временной нетрудоспособностью (исключение – декретный отдых);

- направление на обучение;

- выход на пенсию;

- другие уважительные причины.

При расторжении трудового договора по другим причинам работодатель имеет право потребовать компенсацию с сотрудника, который отгулял отпуск авансом. Например, при увольнении по собственному желанию или серьезном дисциплинарном проступке. Ее можно вычесть без согласия работника.

Существует ограничение, установленное ст. 138 ТК РФ: удерживаемая сумма не должна превышать 20% зарплаты. Когда отпускные перечислены в большем размере или оплаты труда недостаточно для удержания, нужно договариваться с работником о возврате денег. Он может написать заявление о своем согласии с принимаемым решением.

Удержания с зарплаты

Удержание при увольнении можно производить только в тех случаях, которые оговорены законодательными нормами. Чтобы определиться, какие суммы можно вычесть, а какие нельзя, следует обратиться к статье 137 ТК РФ. В ней приведены исчерпывающие условия, которые позволяют вычесть из насчитанной зарплаты переплаченные деньги. Наряду с выданным и не отработанным авансом, статья устанавливает, что наниматель имеет право вернуть деньги, выплаченные за взятый наперед отпуск. Для возврата ранее уплаченных средств бухгалтер обязан произвести перерасчет выданной компенсации и определить, какая часть из нее была отработана, а какая нет.

Наряду с этим, вопрос возврата ранее выданных авансом денежных средств может быть решен и в добровольном порядке. Рассчитав размер возврата, бухгалтер имеет право предложить работнику самому внести разность в кассу наличными. В некоторых случаях только такой порядок позволяет вернуть деньги, потому что по закону принудительно удержать можно не более 20% от начисленного, а остальное вычитается только по заявлению увольняемого.

Как взять отпуск авансом

Оформлением занимается кадровый специалист или бухгалтер с учетом норм законодательства. Соблюдать требования нужно обязательно, чтобы при возникновении разногласий были документальные подтверждения факта предоставления преждевременного отдыха.

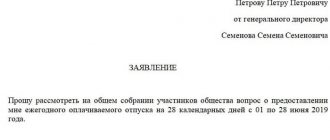

В рассматриваемой ситуации процедура идет по стандартной схеме. Сотрудник пишет заявление на отпуск авансом, адресованное руководителю. В нем он указывает:

- желаемую продолжительность – минимум 14 дней;

- дату и свою подпись;

- причину, повлиявшую на решение (не обязательно).

ПРИМЕР В 16.05.2016 был устроен Хрусталев на должность ведущего менеджера проекта. Отработав 19 дней, сотруднику срочно понадобился отпуск по семейным обстоятельствам с 13 июня на 14 дней.

На имя директора он составил такой документ – заявление о досрочном ежегодном отпуске.

Если работодатель удовлетворяет просьбу сотруднику и дает отпуск авансом, издают приказ. Документ заполняют по унифицированной форме Т-6. Затем обе стороны его подписывают. Также см. «Образец приказа на отпуск».

Риски для работодателя

Правом сотрудника является прекратить трудовые отношения независимо от того, носят они срочный или бессрочный характер, по собственному желанию. Достаточно лишь в общих случаях предупредить руководителя минимум за две недели.

Таким образом, оплачивая авансом предоставленный отдых, нет никаких гарантий, что в последующем человек отработает период, когда он мог взять его по закону.

Написать заявление на увольнение допускается также, уже находясь на отдыхе. Если до окончания отпуска после подачи заявления остается более 14 дней, сотрудник вовсе не приступит больше к работе. Получается, что авансом выплаченные отпускные средства не будут отработаны.

Расчет оплаты отдыха

Все положенные суммы определяют на основании среднего дневного заработка и фактически отработанного времени. Расчет производят в следующем порядке. Также см. «Расчет отпуска в 2021 году: примеры».

- Определяем среднемесячную зарплату по формуле:

- Рассчитываем среднедневную зарплату:

- Определяем размер начисляемых отпускных (ОТПнач.). Он будет равен:

- Удерживаем подоходный налог (13%) с начисленных отпускных:

- Сумма денежных выплат составит:

ЗПср.мес. – среднемесячная оплата труда; ЗП1, ЗП2 – зарплата за каждый месяц работы; N – количество отработанных месяцев.

ЗПср.д. – средняя дневная з/п; 29,3 – среднее количество дней в одном месяце.

ОТПнач. = ЗПср.д.х Д Д – продолжительность отдыха (дни).

НДФЛ = ОТПнач. х 13%

ОТПУСКНЫЕ = ОТПнач. – НДФЛ

ПРИМЕР (ПРОДОЛЖЕНИЕ) Ведущий менеджер проекта Хрусталев брал отпуск авансом с 13 июня 2021 года на 14 календарных дней. Среднемесячная зарплата равна 27 300 руб. Требуется определить размер отпускных к выплате этому сотруднику.

Решение.

- Вычислим среднедневную зарплату по формуле:

- Определим размер начисляемых отпускных:

- Удерживаемый подоходный налог будет равен:

ОТПнач. = 932 х 14 дней = 13 048 руб.

13 048 х 13% = 1696 руб.

В итоге, менеджер проекта Хрусталев получит на руки отпускные в размере 11 352 руб. (13 048 – 1696).

Предположим, что предоставленный авансом отпуск использован сотрудником, а в дальнейшем он уволился по причине:

- А) призыва на военную службу;

- Б) по собственному желанию.

Может ли руководитель ООО «ИМИКОР-Сибирь» получить денежное возмещение? Если да, тогда в каком размере?

Решение.

- А) Призыв на военную службу Это уважительная причина расторжения договора, поэтому не служит основанием для взыскания компенсации (ч. 1 ст. 83 ТК РФ). После увольнения Хрусталева требовать возместить денежные средства не нужно.

- Б) Прерывание сотрудничества по инициативе работника Это является основанием возврата отпускных. Компания должна удержать с последней зарплаты сумму для погашения задолженности за неотработанные дни отпуска в размере: 13 048 х 20% = 2609 руб.

При предоставлении сотруднику отпуска авансом возникает риск потерять выплаченные деньги. Поэтому при обращении организации в суд нужно подготовить достоверные и убедительные доказательства неправомерности позиции работника, так как нередко суд встает на его сторону.

Читать также

22.11.2017

Что ставить в специальном графике?

Если трудящийся уже отгулял полагающиеся ему дни авансом в текущем году, то это фиксируется в специальном графике отпусков на следующий год.

Пример:

В ООО «Ромашка» оформляется график на 2021 год, а сотрудник Петров И.И уже отгулял 28 дней, полагающиеся ему по закону, и 14 дней авансом.

В уже существующем документе (графике за 2021 год) запись никак отражаться не будет. А вот при формировании графика на 2021 год обязательно будет зафиксировано. При этом в графе 10 делается отметка, что работник брал отпуск 14 дней авансом в 2021 году. Соответственно, в 2021 году Петров сможет отдохнуть только 14 дней.

Ниже вы увидите на фото образец графика отпусков с примером авансового отдыха:

О вопросах налогообложения

Этот вопрос вызывает больше всего сложностей в бухгалтерской работе. Особенно, когда речь идет о пересчетах налогов с одной разновидности на другую. Начнем рассматривать вопрос более подробно.

При НДФЛ объект для налогообложения – это доход, полученный плательщиком, в любых разновидностях.

Согласно Налоговому Законодательству, налоговая база – это название характеристики для налогообложения, со стоимостным или физическим содержанием. Когда определяется эта база, то учитываются все источники, из которых поступают денежные средства. База по сборам не уменьшается из-за удержаний, даже если они назначены по решению суда.

Тонкости налогов

Отрицательный ответ будет дан на вопрос о том, необходимо ли пересчитывать доходную часть за тот же период, что и отпускные, полученные в виде аванса. При получении трудового вознаграждения считается, что доход реально получен в последний день месяца, на протяжении которого происходят начисления дохода. Когда были определены отпускные, организация уже провела все необходимые операции с налогом.

Получается, в любой ситуации НДФЛ уже удерживается с сотрудника заранее, при использовании нарастающего итога.

Приведет ли удержание к закономерному итогу в виде уменьшения базы ЕСН? Для предприятий в данном случае в качестве базы выступают выплаты и любые другие перечисления, связанные с соглашением трудового типа. Описанию действующих исключений из правила посвящена статья 238 НК РФ. Отдельного разговора из всех пунктов заслуживают компенсации по отпускам, оставшимся нереализованными.

Специалисты высказывают два взгляда. Согласно одному, удержания способствуют уменьшению. Второй строго противоположен первому. Многие склоняются именно к первому варианту. В этой группе принято считать, что выплатой в пользу сотрудников нельзя считать часть отпускных, удерживаемых работодателями.

Если на полученные ранее деньги уже определен ЕСН, его рекомендуют пересчитать. То же касается пенсионных взносов. Первоначально ЕСН платится на всю сумму, положенную работнику.

Что делать с ЕСН?

Если надо произвести корректировку, то это делается так:

- Сначала надо понять разницу между налоговой суммой, рассчитанной по базе, с использованием итога и нарастания в периоде отчетности до того, как произошло увольнение. И суммой ежемесячных платежей по авансу, уже перечисленных.

- Появление положительной разницы приводит к необходимости перевести в срок соответствующую налоговую сумму.

- Если же она отрицательная, то платежи в текущий момент зачитываются на будущее.

Именно к данной версии склоняется большая часть экспертов.

Заявление на увольнение есть действия бухгалтера

Первое, что должен сделать бухгалтер при увольнении работника, — это проверить все дни его отпусков, чтобы определить, есть ли у него неотработанные дни.

Для этого нужно посчитать:

— сколько лет и месяцев сотрудник работал в компании. При этом последний месяц считается как полный, если он отработан наполовину и более. Если же он отработан менее чем наполовину, месяц в расчете не учитывается (п. 35 Правил об очередных и дополнительных отпусках, утвержденных НКТ СССР 30.04.30 № 169);

— количество дней отпуска, полагающихся сотруднику за все время его работы в компании (заработанный отпуск); количество дней отпуска, которые работник отгулял за все время работы в компании. Далее нужно сравнить количество использованных дней отпуска с числом заработанных дней.