При расчете компенсации неиспользованного отпуска нередко возникает сложность с тем, как определить расчетный период при увольнении в последний день месяца. Аналогичная неопределенность и при составлении расчета среднего заработка за 3 месяца для службы занятости. Включать или не включать последний месяц в расчет, зависит от того, какой конкретной датой уходит сотрудник. В этой консультации разбираем увольнение последним днем месяца и расчет компенсации.

Общие сведения

По завершении трудового соглашения организации предписано выполнить все расчеты с сотрудником в день увольнения. Расчетный период и расчет компенсации при увольнении последним днем месяца чаще всего в себя включает:

- увольнительные выплаты из-за причины ухода с работы (по соглашению сторон, при сокращении);

- компенсацию за неотгуленный отпуск;

- невыплаченную заработную плату;

- другие увольнительные выплаты, которые предусмотрены на предприятии.

Главным моментом является вопрос правильного расчета сумм, которые принадлежат увольняющемуся сотруднику. Кроме ТК РФ, нормативную базу также составляют:

- письмо Минфина от 12 февраля 2021 года № 03−04−06/7535;

- письмо Роструда от 19 декабря 2014 года № 1519−6−1;

- постановление № 922 Правительства «О проведении порядка…».

Отработанных дней нет

Может быть так, что и до расчетного периода, полностью состоящего из исключаемого времени, у сотрудника не было фактически отработанных дней (или начисленной зарплаты). В таком случае в качестве расчетного периода примите дни, которые он отработал в месяце увольнения (п. 7 Положения, утвержденного постановлением Правительства РФ от 24 декабря 2007 г. № 922).

Пример, как определить расчетный период для исчисления компенсации за неиспользованный отпуск, связанной с увольнением. Расчетный период полностью состоит из времени, которое нужно исключить. До него у сотрудника не было фактически отработанных дней

Экономист А.С. Кондратьев работает в организации с 11 января 2016 года.

23 марта 2021 года он увольняется. Кондратьеву положена компенсация за неиспользованный отпуск. Продолжительность периода для расчета компенсации – с 11 января по 29 февраля 2021 года включительно.

С 11 по 31 января Кондратьев был в командировке, с 1 по 29 февраля – в учебном отпуске. Все это время исключается из расчетного периода.

До 11 января 2021 года Кондратьев в организации не работал. Поэтому период, предшествующий расчетному, отсутствует.

Для расчета компенсации за неиспользованный отпуск бухгалтер учел период с 1 по 23 марта 2021 года.

Расчетный период по зарплате

Для расчета долга по заработной плате и выплат компенсаций за неотгуленный отпуск нужно определить расчетный период, от которого и необходимо отталкиваться.

Так, относительно оплаты долгов по трудовой деятельности во время расчетного периода при увольнении в последний день месяца нужно опираться на дату выдачи заработной платы, которая установлена во внутренней документации организации.

С учетом законодательства ТК РФ труд сотрудников предприятия обязан оплачиваться не меньше двух раз ежемесячно и не поздней двух недель после завершения периода, за который заработная плата начислена. Поэтому на предприятиях чаще всего используется система, которая предусматривает оплату зарплаты за прошлый месяц в начале текущего и аванс ближе к окончанию текущего месяца.

Соответственно, чтобы определить период расчетов долга по заработанной плате, нужно знать дату, с которой решает уволиться сотрудник. Например, считать компенсацию, если сотрудник увольняется в середине месяца с указанной датой увольнения на 17 число, можно с 1 по 17.

Чтобы вычислить сумму оплаты, нужно определить размер средней заработной платы за один день работы увольняющегося человека с помощью деления оклада на количество рабочих дней в текущем месяце. Затем в рассматриваемом случае полученную дневную зарплату нужно умножить на число рабочих дней с 1 по 17 число. Окончательная задолженность по зарплате будет найдена с помощью вычитания из получившейся суммы оплаченного сотруднику аванса, если он начислялся до даты ухода с работы.

Налогообложение

Любая сумма, являющаяся доходом, обязательно подлежит налогообложению. На возмещение за нереализованный отдых, как в случае разрыва трудового соглашения, так и при обычном возмещении, начисляется 13% подоходного налога. Перечисления совершаются в налоговые органы в завершающий день работы увольняющегося (статья 223 часть 2 НК РФ).

Налоговый кодекс РФ N 117-ФЗ. Статья 223. Дата фактического получения дохода

Также все страховые взносы также перечисляются с насчитанной суммы компенсации:

- пенсионное страхование (22%);

- социальное (2,9%);

- медицинское (5,1%);

- за травматизм (от 0,8 до 8,5% в зависимости от вида производства).

Суммы страхования следует внести до середины месяца следующего за месяцем увольнения. Например, при прекращении договора 25 марта взносы требуется внести до 15 апреля.

Решив расторгнуть договор, сотрудник вправе получить оплату нереализованных дней отдыха. Рассчитывается она по аналогии с обычными отпускными. Компенсация полагается не только за очередной, но и за нереализованный отдых в виде дополнительных дней. Получить деньги увольняемый должен в свой финальный день работы.

Неотгуленный отпуск

При определении возмещения за неотгулянный отпуск при увольнении в последний день месяца расчетный период составляется те дни, которые причитаются работнику на дату увольнения. Для их определения организация может использовать один из способов.

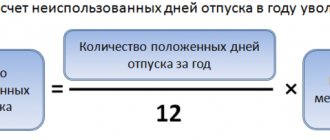

Первый способ состоит в расчете периода (отпускных дней, которые не использовал работник) с помощью формулы: РП=(Мо*Ко)/12, где:

- РП — количество расчетных дней;

- Ко — полагающиеся дни отпуска увольняющегося;

- Мо — количество месяцев, отработанных после последнего выхода в отпуск;

- 12 — количество месяцев в году.

Этот способ используют и суды, если необходимо рассчитать причитающиеся работнику на дату увольнения отпускные дни.

Другой способ является немного несовершенным, но используется многими предприятиями. Этот метод состоит в определении числа отпускных дней наработанных сотрудником за каждый месяц. При этом месяц, который отработан меньше половины, в расчетах не берет участие, а месяц, отработанный больше половины, округляется до полного. С учетом этого способа во время стандартного отпуска в 28 дней сотрудник каждый месяц получает 2,33 дня к предстоящему отпуску (28 дней/12 месяцев).

Но во время деления 28 на 12 выходит 2 целых и 3 в периоде, потому Роструд решил округлить эту цифру до 2,33. Поэтому из-за незначительной погрешности расчеты в некоторых случаях приводят к неправильному результату. Например, 6 месяцев работы позволяют взять 14 отпускных дней, но во время расчетов этим методом выходит 13,98. В результате этого Минздрав Социального Развития в письме № 4334−17 порекомендовал все погрешности переводить в пользу увольняющихся рабочих.

Определяем дату начала и окончания периода

Общие правила исчисления сроков установлены в статье 14 Трудового кодекса. Течение сроков, с которыми связано прекращение трудовых отношений, начинается на следующий день после календарной даты, которой определено их окончание (ч. 2 ст. 14 ТК РФ).

Отсчет периода нужно начинать со дня, следующего за днем увольнения. Но главная трудность состоит в определении даты окончания срока.

Если выходное пособие выплачивается за месяц. Алгоритм определения границ оплачиваемого периода зависит от того, на какую дату выпадает начало периода.

Месяц, начавшийся первого числа, заканчивается его последним календарным днем, например 30 сентября, 28 февраля или 31 октября.

Но дата начала периода не всегда совпадает с первым днем календарного месяца. В этом случае последний день периода удобно устанавливать таким образом.

Шаг 1. Определяем месяц, в котором будет последний день периода. Это обязательно месяц, следующий за месяцем, в котором был последний день работы. Например, работник уволен 30 сентября 2013 года. Значит, искомое число обязательно выпадет на октябрь.

Шаг 2. Отнимаем единицу от числа, которым обозначен первый день искомого периода. Например, работник уволен 23 августа 2013 года. Период, за который рассчитывается выходное пособие, начинается 24 августа 2013 года. Отнимаем единицу, получаем 23 сентября 2013 года (24 — 1).

Шаг 3. Объединяем результаты шага 1 и шага 2. Получаем дату окончания периода. Например, работник уволен 18 октября 2013 года. Первая дата периода, за который выплачивается выходное пособие, — 19 октября, а последняя приходится на ноябрь, а именно на 18-е число (18 — 1) — 18 ноября 2013 года.

Если выходное пособие выплачивается за две недели. В данном случае алгоритм, предложенный выше, неприменим. Поскольку количество календарных дней в месяце может быть разным, а в двух неделях всегда 14 календарных дней. Но этот факт облегчает задачу бухгалтера.

Дата начала периода определяется также. Это день, следующий за днем увольнения. А последний день всегда будет 14-м (независимо от количества календарных дней в месяце увольнения).

Пример 1. О. И. Иваненко уволен в связи с призывом в армию 29 апреля 2013 года, Е. Д. Романенко — 29 мая 2013 года. Каждому из них полагается выходное пособие в размере двухнедельного среднего заработка. Необходимо определить начало и окончание двухнедельных периодов в отношении каждого призывника.

Решение. Двухнедельный период после увольнения О. И. Иваненко начался 30 апреля и закончился 13 мая 2013 года.

Двухнедельный период после увольнения Е. Д. Романенко начался 30 мая и закончился 12 июня 2013 года.

Усредненная оплата труда

Вместе с определением периода, который применяется для расчета суммы за неотгуленный отпуск, немаловажное значение имеет способ подсчета средней зарплаты работника, как еще одной составляющей в расчете окончательной суммы компенсации. ТК РФ регламентирует основные требования к расчету усредненной оплаты (ст. 139):

- Использование при расчетах сведений о заработанных суммах за один год, который предшествовал месяцу выполнения вычислений.

- Использование во время расчетов всех выплат, которые составляли систему оплаты труда организации и полученных работником.

Расчет средней заработной платы производится с помощью формулы: УДЗ =Д/12/29,3. В которой УДЗ — средняя зарплата, Д — доход сотрудника за один год перед расчетом, 12 — количество месяцев в году, 29,3 — рабочие дни в одном месяце.

С учетом постановления № 922, если в периоде, который был взят для расчета, сотрудник отработал не все положенные дни, то определение выполняется по формуле УЗ =Д/(29,3*Мп+Мн), где:

- УЗ — средняя зарплата;

- Д — сумма оплат за прошедший год;

- 29,3 — рабочие дни в месяце;

- Мн — количество дней, которые отработаны в неполных месяцах;

- Мп — количество дней, которые полностью отработаны сотрудником.

Так, зная размер средней зарплаты работника, можно рассчитать размер компенсации за неиспользованный отпуск, умножив эту цифру на количество отпускных дней, которые причитаются работнику.

Расчет компенсации

Величина отпускных напрямую зависит от двух основных составляющих:

- Среднего заработка. Расчет последнего производится в соответствии с Пост. Пр-ва № 922 от 24/12/2007 года и статьей 139 ТК РФ.

- Продолжительности отпуска.

Средний заработок

В статьях Постановления № 922 указано, какие выплаты используются для расчета среднего заработка, а что необходимо исключить из этого списка. Система оплаты, по которой работает тот или иной сотрудник, на показатели расчетных величин не влияет.

Какие выплаты используются для расчета среднего заработка

Требуется обязательно принимать для вычислений усредненной величины оплаты труда следующие виды заработков:

- начисление в соответствии с установленным окладом фактически отработанного времени;

- оплата труда, связанная с выполнением объема сдельных работ;

- выплаты в зависимости от полученной выручки в процентном отношении;

- вознаграждения в виде денежной формы за отработанные часы в государственных и муниципальных учреждениях, в том числе преподавателям школ, ВУЗов, колледжей;

- различного вида гонорары, а также авторские вознаграждения, начисляемые работникам СМИ и служителям искусства;

Для вычислений усредненной величины оплаты труда применяются различного вида гонорары, а также авторские вознаграждения, начисляемые работникам СМИ

- различные доплаты, исчисляемые либо в виде процентов, либо в виде постоянной величины как к тарифным ставкам, так и к окладам. Это могут быть начисления:

- За достижение определенного уровня профессионализма и мастерства, например, присвоение соответствующей категории преподавательскому составу.

- За подтверждение классности, например, у водителей грузовиков.

- За количество отработанных лет на конкретном производстве. Размер выслуги для определенных профессий зависит от установленного уровня выслуги, например, от 10 лет или от 15 лет.

- За сохранение коммерческой или государственной тайны.

- Все виды совмещений любых профессий, например, учителя школ помимо проведения уроков совмещают часто классное руководство.

- За выполнение работ при особых условиях: вредных и опасных.

- За выполнение работ во внеурочное время: ночные часы, работа в праздничные дни и выходные.

- Премии и индивидуальные или профессиональные надбавки.

- премии, выплачиваемые ежемесячно или ежеквартально;

- годовые премиальные начисления.

Величина отпускных напрямую зависит от основных составляющих

Нельзя включать в расчет величины среднего заработка следующие выплаты, относящиеся к социальному характеру:

- любая матпомощь;

- оплачиваемый проезд;

- денежные компенсации за питание, за предоставление коммунальных услуг;

- оплата за обучение.

Примечание! При расторжении договора в последний день (календарный), этот отчетный период включается в расчет выплат по возмещению дней отпуска. Если в месяце заключительный день работы является последним рабочим, но не календарным днем, то такой период не принимается к расчетам.

Если в месяце заключительный день работы является последним рабочим, но не календарным днем, то такой период не принимается к расчетам

Например, сотрудник отработал последний день 28 июня. Он является завершающим рабочим днем месяца, но не календарным. Поэтому последним месяцем для расчетов будет использоваться май.

Количество дней

В расчет отпускных включается вся оплата за предшествующий периоду начислений год. При этом календарным является полный месяц, включающий в себя 30 или 31 день. Исключение февраль, в котором количество дней соответствует 28 или 29.

В расчет отпускных включается вся оплата за предшествующий периоду начислений год

Из отобранных 12 месяцев при расчете компенсации за отпуск необходимо исключить следующее время:

- дни по болезни, в том числе нахождение на больничном по беременности и родам;

- время, которое сотрудник находился на временном заработке;

- любое время простоев, которые произошли не по вине самого сотрудника или работодателя;

- дополнительные оплачиваемые дни, предоставляемые по уходу за ребенком инвалидом;

- освобождение по каким-либо причинам от работы как с полным сохранением заработка, так и без него;

- сам отпуск.

Важно! Если трудовая деятельность в компании составляет менее года, то для расчета применяется число отработанного времени по факту, начиная с месяца его приема.

Исключение дней при расчете компенсации за отпуск

Величина дней в месяце, который был выработан не в полной мере, считается в соответствии с формулой:

Кдм = 29,3 / продолжительность отчетного периода по календарю * фактические дни отработки.

Например, в апреле сотрудник болел в течение недели. Размер фактической отработки за месяц составил 23 дня. Число дней в апреле, которое пойдет для перерасчета отпускных, составит:

Кдм = 29,3 / 30 * (30 — 7) = 22,4 дня = 23 дня.

Важно! Если после расчетов получается не целая величина, то она должна всегда округляться, но не согласно правилам математики, а всегда в большую сторону (Письмо Минздравсоцразвития № 4334-17 от 07/12/2005 года). Таким образом, округление осуществляется в пользу работника.

«Письмо» Минздравсоцразвития РФ «О порядке определения количества календарных дней неиспользованного отпуска»

Число дней для перерасчета отпуска = число полных месяцев * 29,3 + Кдм.

Если для приведенного ранее примера остальные месяцы считаются отработанными полностью, то количество дней составит:

11 * 29,3 + 23 = 345 дней.

Воспользуйтесь калькулятором расчёта суммы при увольнении, в качестве положенной заработной платы и за неиспользованные отпускные.

Весь заработок за рассматриваемый год следует поделить на полученные в результате расчета дни.

| Возможные ситуации | Расчетный период |

| Сотрудник трудится в компании более года | 12 месяцев перед месяцем оформления отпуска |

| Сотрудник принят в штат предприятия менее года назад | Со времени трудоустройства |

| Сотрудник числится на предприятии длительный срок, но за последние 12 месяцев ему не рассчитывалась зарплата | За более ранние 12 месяцев, когда происходило начисление заработка |

Важно! Если увольняющийся отработал более половины месяца (от 15 дней) и не доработал до полного отчетного периода, то к расчету принимается целый месяц. В случае, если работа на предприятии составила менее половины отчетного периода, то тогда никакой выплаты не полагается.

Расчет доп. отпуска, связанного с вредными условиями, производится только по времени фактической работы в таких условиях.

Вредные условия труда 1 степени

Последний день месяца

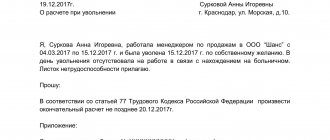

Если заявление на уход с работы датировано последним днем месяца, то во время расчета средней зарплаты увольняющегося работника нередко появляется вопрос о включении в расчетную компенсацию того месяца, в котором расторгается трудовой договор.

ТК точно эту ситуацию не регламентирует, определяя только, что календарным месяцем считаются даты с 1 по 30 или 31 число. Роструд разъясняет эту ситуацию в письме № 2184−6−1, учитывая то, каким является последний день, — выходным или рабочим.

Если крайний день рабочий (например, 31 мая 2021 года), то он должен быть засчитан в расчет средней заработной платы служащего. Обусловлено это тем, что день завершения трудового соглашения считается и последним рабочим днем работника — а, соответственно, месяц полностью отработан и повода не включать его в вычисления нет.

Другая ситуация происходит в случае, если увольнение работника производится в крайний нерабочий день месяца. Например, в 2021 году этим днем может являться 29 марта. Как объясняет Роструд, невзирая на то, что увольнение происходит последним днем, а непосредственно месяц завершается позже (в описанном примере — 31 марта, то есть через 2 дня), то выходит, что месяц полностью не отработан и поэтому его можно не засчитывать во время расчета средней зарплаты сотрудника за прошедший год.

Порядок выплат при прекращении трудовых отношений

При увольнении работнику положены несколько видов выплат:

- зарплата за последний календарный месяц до увольнения;

- компенсация неиспользованного отпуска в текущем рабочем периоде;

- выдача среднего заработка, размер которого начисляется в зависимости от причины увольнения (сокращение, отказ от перевода, призыв на воинскую службу и т. д.);

- иные компенсации, предусмотренные у конкретного работодателя, например, в коллективном соглашении.

Все виды выплат должны быть перечислены бывшему работнику не позднее дня увольнения. Исключением может стать премия, если во внутренних нормативных документах нанимателя установлен порядок ее выплаты после периода, за который она положена.

Например, сотрудник уволился в середине месяца, по коллективному договору ему положена премия. Тем же документом установлено, что она рассчитывается и выплачивается по результатам выполнения запланированных показателей за месяц и выдается в следующем месяце. В таком случае бывшему работнику ее перечислят позже даты увольнения.

Если дата увольнения сотрудника приходится на выходной, то все деньги он должен получить в последний рабочий день.

Пример: по заявлению работника трудовые отношения прекращаются 12 декабря. По календарю этот день приходится на субботу и является выходным. Значит, все выплаты положено перечислить в последний рабочий день, т. е. 11 декабря.

Если отдать компенсационные и зарплатные выплаты позже даты увольнения, то такая ситуация может стать поводом для жалобы в суд. Для организации, откуда уволился сотрудник — это чревато штрафами и дополнительными расходами.

Для правильного расчета всех выплат, первоначально определяют период, за который они положены, и временной отрезок для исчисления среднего заработка.

Дополнительный отдых

С учетом действующего законодательства некоторые рабочие имеют право на дополнительные дни отдыха, заработанные за какие-то особенности профессии. Дополнительные дни могут добавляться:

- за особую специфику трудовой деятельности;

- вредное производство;

- работа на Севере;

- ненормированный трудовой день.

Помимо этого, добавочные дни отпуска могут регламентироваться локальной документацией предприятия как способ премирования за работу.

Как гласит ТК РФ, во время завершения трудового соглашения работнику предоставляется компенсация за все неотгуленные отпускные дни. Это обозначает, что неотгуленный дополнительный отпуск тоже обязан быть компенсирован. При этом не нужно отдельно высчитывать сумму оплаты именно по добавочному отпуску. В таком случае можно во время расчетов учитывать общую длительность положенного отпуска для увольняющегося сотрудника и использовать любой из способов расчета, который был описан выше. Иначе говоря, общая сумма увольнительной компенсации может быть высчитана одновременно за все отпуска.

Понятие термина

При увольнении работника есть несколько видов компенсаций.

- Пособие и компенсация работникам, которые были сокращены. Данный вид компенсации выплачивается только в том случае, если увольнение сотрудника не было его собственным решением, не зависело от его желания и не являлось следствием дисциплинарного взыскания. В противном случае, когда сотрудник самостоятельно нарушает условия подписанного им договора, пособие выплачиваться не будет. Размер данного пособия равен размеру среднемесячной заработной платы сотрудника или же размеру заработной платы за две недели (в некоторых ситуациях).

- Выплата средней месячной зарплаты при поиске другой работы. Так же, как и в первом пункте, данная компенсационная выплата производится только при условии того, что работник был уволен в связи с сокращением, а не по своему собственному желанию. Данная компенсация выплачивается во второй или третий месяц увольнения.

- Оплата отработанных дней после последних выплат. На данную оплату не влияет причина, по которой сотрудник уволился, и неважно, было это собственным решением или же принудительным. В любом случае работодатель обязан произвести эту выплату за отработанные сотрудником дни.

- Компенсация за нереализованный отпуск. Данная компенсация выплачивается сотрудникам, которые собрались уволиться из компании, не успев использовать накопленные дни отпуска по каким-либо причинам.

Другие выплаты, не относящиеся ни к одной из этих категорий, производятся, только когда это было заранее оглашено в трудовом договоре. Регулируются они местными нормативными документами.

Причитающееся пособие

В определенных нестандартных случаях расчеты компенсации при увольнении за отпускные дни вызывают сложности. Как правило, происходят следующие ситуации:

- Если с работником подписано краткосрочное трудовое соглашение длительностью не больше 2 месяцев, то расчет периода оплаты отпускных производится по ст. 291 ТК, с учетом которой за один месяц работы трудящемуся полагается 2 дня отпуска. Но если бессрочное трудовое соглашения разрывается раньше двух месяцев, то это правило не действует.

- Работающие сотрудники по гражданско-правовому соглашению прав компенсации за отпуск во время увольнения не имеют, поскольку ТК в таком случае не действует. Но определенные выплаты могут предусматриваться локальными документами организации.

- Увольнительные выплаты за отпуск оплачиваются работнику вне зависимости от причин, по которым он увольняется, в частности во время аннулирования трудового соглашения при испытательном сроке или из-за проступка сотрудника. Это регламентировано письмом Роструда № 1917−6−1. Если служащий не проработал в компании и 6 месяцев, то вычисление компенсации выполняется пропорционально проработанному времени. Если же специалист отработал на предприятии меньше двух недель, то по закону компенсация за отпуск при увольнении не производится.

- За время рабочей деятельности сезонные сотрудники получают 2 дня отпуска за один месяц (ст. 295). С учетом этой нормы должен и рассчитываться отпуск при увольнении этому работнику.

Чем грозит невыплата или задержка зарплаты при увольнении

За невыплату или несвоевременную выплату расчетных и зарплаты при увольнении работодателю и должностным лицам грозит административное, а в некоторых случаях уголовное наказание. Рассмотрим их более детально.

Административная ответственность по п.6 и п.7 ст.5.27 КоАП грозит за несвоеврменную или неполную выплату зарплаты и компенсаций, при условии отсутствия уголовно преследуемого деяния. Размер санкций составит:

- от 10 до 20 тыс. руб. для должностных лиц;

- от 30 до 50 тыс.руб. для юрлиц.

- от 50 до 100 тыс.руб. для юрлиц за повторное нарушение.

Уголовная ответственность предусмотрена ст. 145.1 УК РФ, если работодатель не выплачивает зарплату более 2-х месяцев (от 100 до 500 тыс. руб.), или не выплачивает остаток по зарплате более 3-х месяцев (до 120 тыс.руб.). Данная статья также предусматривает лишение права занимать определенные должности или заниматься определенной деятельностью на срок до 1 года

Увольнение совместителя

Согласно ТК, совместители имеют такие же права, как и штатные сотрудники. Они имеют такие же гарантии при компенсации во время увольнения. К правам совместителей относятся:

- оплата компенсации при увольнении, которая состоит из таких же частей, как и оплата увольнительной основному работнику, она рассчитывается по единым правилам, регламентированными для определения этих показателей;

- оплата отпускных дней с учетом полученных на работе по совместительству;

- ежегодный отпуск (не меньше двух недель).

То есть, рассчитывая совместителю компенсацию при увольнении нужно узнать период для вычислений и определить общий долг по заработной плате согласно ТК.

Важно правильно высчитать сумму компенсаций за неотгуленный отпуск, узнать расчетный период с учетом правил об очередных и добавочных отпусках. Причем необходимо учитывать отпускные выплаты, которые были предоставлены авансом, что относительно совместителей встречается нередко.

Рассчитать другие выплаты, которые связаны с основанием ухода с работы совместителя (к примеру, по сокращению), либо указанные внутренней документацией компании.

Расчет компенсаций при увольнении сотруднику является важным элементом процесса завершения трудового договора. Причем порядок расчета во время увольнения, невзирая на подробные указания в трудовом законодательстве, требует внимательного подхода с учетом всех сопутствующих обязательств организации, которые имеют значение для расчета общей суммы оплаты.

Сроки выплаты и пакет документов

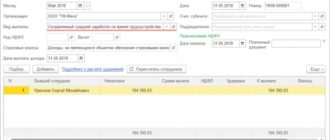

Для того чтобы рассчитать и выплатить все причитающиеся сотруднику суммы, необходимо оформить следующие документы:

- приказ об увольнении;

- записка-расчет при прекращении трудового договора (контракта) с работником;

- справка 182н о доходах.

Особое место среди этих документов занимает так называемая записка-расчет. Составьте ее в произвольной форме или используйте унифицированную форму Т-61, утвержденную постановлением Госкомстата России от 05.01.2004 N 1. Такую форму достаточно легко заполнить, она состоит из двух страниц.

Раздел 1. Титульная страница, на которой следует указать все данные о человеке, периоде его работы, дате и основаниях увольнения.

Раздел 2. Расчет отпускных (оборотная сторона). Здесь исчисляется весь период работы, за который не был использован отпуск.

Раздел 3. Заработная плата. Исчисление зарплаты оформляется с указанием всех удержаний:

Обратите внимание, что титульный лист подписывает специалист по кадрам, а оборотную сторону — бухгалтер организации, который произвел расчет.

Можно ли сделать проверку онлайн

В настоящее время существует множество онлайн-калькуляторов, с помощью которых можно произвести все необходимые расчеты, даже те, что связаны с определенными экономическими задачами. Так и компенсационные выплаты можно вычислить самостоятельно, воспользовавшись интернетом.

Есть огромное количество популярных сайтов, на которых от вас требуется только ввести основные запрашиваемые показатели — среднюю заработную плату, неиспользованные дни отпуска, день увольнения, отработанные дни и т. д. с учетом всех возможных особенностей, а программа автоматически обработает данные, подсчитает размер будущих выплат.

Самые известные онлайн-сайты для расчета компенсации:

- Главная книга;

- Простая бухгалтерия;

- Planetcalc.

Увольнение после отпуска по уходу за ребенком

Многих людей волнует вопрос, полагается ли выплата сотруднице, уволившейся сразу же после окончания отпуска по уходу за ребенком или после декретного отпуска. Период времени, в течение которого женщина находится с ребенком дома, при вычислении рабочего стажа учитываться не будет. Иными словами, дни нахождения дома с ребенком не берутся в расчет законных дней отдыха, которые вы не успели отгулять. В этом случае за расчетный период принимаются 12 месяцев до ухода сотрудницы в декрет.

Обычно сотрудники, которые решают уволиться, должны отработать в компании еще 2 недели. На женщин, находившихся в декретном отпуске, это правило не действует в том случае, если заранее до своего увольнения сотрудница предупредила своего работодателя.

Пример расчета:

- Экономистка Арефьева Н. Г., проработав 5 лет в компании, уволилась 15 января 2021 года.

- Расчетный период определения компенсации неиспользованного отпуска в данном случае — с 5 января 2021 по 4 января 2017 года.

- В течение расчетного периода были моменты, когда Арефьева не работала по причине ухода в декрет и в отпуске по уходу за ребенком, — с 20 августа 2014 по 25 декабря 2014 и с 25 декабря 2014 по 15 января 2021 года. Это время было исключено из расчетного периода.

- Тогда для расчета компенсации за неиспользованный отпуск можно взять период с 1 сентября 2013 года по 1 августа 2014 года.