В статье представлены возможные варианты заполнения авансового счета-фактуры в 1С на примере получения безналичной оплаты в счет предстоящих поставок.

Вы узнаете:

- на что обратить внимание при заполнении счета-фактуры на аванс;

- какие способы предусмотрены в 1С для выставления авансового счета-фактуры и влияют ли они на его заполнение;

- как оформить авансовый счет-фактуру по конкретным и обобщенным позициям;

- можно ли вручную заполнить наименование товаров в счете-фактуре на аванс.

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

Для чего нужен?

Документ, на основе которого покупатель товаров сможет совершить удержание по НДС. Когда фирма-продавец получает предоплату за собственные товары, что она должна с ней делать? Она должна осуществить выписку компании-потребителю счета-фактуры. Не имеет смысла, отгрузил продавец товары либо же нет. Это и будет считаться авансовым счетом-фактурой.

Если же продавец по какой-либо причине осуществил возврат аванса или после отгрузок образовался остаток аванса, то покупателю в обоих случаях выставлять счет-фактуру не надо.

Особенности заполнения документа сопряжены с тем, что в нём понадобится отобразить обстоятельство получения предоплаты. С подобной целью в счёт-фактуру записываются реквизиты платёжного поручения, на основе которого оплачен аванс.

О том, для чего нужна авансовая счет-фактура, подробнее говорится тут.

Что представляет собой авансовый счет-фактура?

В чем специфика такого документа, как счет-фактура на аванс, и чем он отличается от других типов счетов-фактур, в частности, привычных многим плательщикам «отгрузочных»?

При детальном рассмотрении положений ст. 169 НК РФ, которая вводит счета-фактуры как юридическую категорию, можно зафиксировать, что законодатель выделяет 3 типа счетов-фактур.

- Документ, который выставляется при фактической реализации товаров (выполнении работ, оказании услуг) либо передаче прав от одного субъекта к другому. Требования к его содержанию указаны в п. 5 ст. 169 НК РФ. Неофициально подобные счета-фактуры именуются «отгрузочными».

- Счет-фактура, который поставщик должен выставлять покупателю по факту получения предоплаты за товар, работу. Требования к его структуре содержатся в п. 5.1 ст. 169 НК РФ. Счета-фактуры данного типа как раз и есть авансовые.

- Корректировочный счет-фактура — был введен в НК РФ как правовая категория закона от 19.07.2011 № 245. Задействуется, если поставщик снизил цену либо объем товара — с целью уточнения соответствующих данных.

Подробнее о корректировочных счетах-фактурах читайте в статье «Что такое корректировочный счет-фактура, и когда он нужен?».

Интересно, что в положениях, которые содержатся в п. 1 ст. 169 НК РФ, корректировочный счет-фактура однозначно выделен в самостоятельную категорию. Классификация же счетов-фактур на отгрузочные и авансовые осуществлена в НК РФ несколько завуалированно, однако фактически она присутствует.

Таким образом, законодатель предусматривает следующую классификацию счетов-фактур:

- обычный счет-фактура;

- документ, оформляемый продавцом по факту перечисления клиентом предоплаты за товар;

- корректировочный счет-фактура.

Рассмотрим подробнее, в каких целях может быть использован авансовый счет-фактура.

Отличительные признаки

От обыкновенного счета-фактуры авансовый отличается поводом, по которому он оформляется, периодом формирования и определенными элементами оформления. Таким образом, он выставляется:

- по факту получения от потребителя средств в результат поставок;

- не зависимо от проведения отгрузки товара;

- без предписания отдельных реквизитов.

Обратите внимание, в него должна вписываться сумма НДС.

Справка! Счет-фактура на аванс, как правило, содержит такую же мощь, что и отгрузочный, по такой причине пренебрегать им не следует.

Если в основном счете-фактуре была ошибка, потребуется выставить исправленный счет-фактуру, если поменялись условия сделки — корректировочный. Как правило, исправленный счет-фактура обладает таким же видом, как и первоначальный. Даже непосредственная дата, номер в строках 1 изначального и исправленного счетов-фактур — одинаковые. А отличие же счета-фактуры от исправленного:

- требуемые реквизиты указаны весьма правильно;

- заполнена строчка 1а, где приводятся номер, дата проведенного исправления.

В ручном режиме

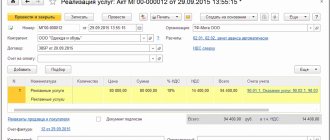

Существует два основных способа регистрации АСФ в программе 1C. Первый из них – ручной метод. Он подойдет в случае, когда приходится регистрировать не очень большое количество счетов. Инструкция:

- Для того, чтобы оформить документ таким образом, необходимо в разделе документы на аванс выбрать кнопку: создать на основании. Из появившихся вариантов выбрать «счет-фактура выданный».

- После того, как этот пункт выбран, появится отдельное окно счета.

- За этим нужно будет только проверить правильность заполнения всех данных и нажать на значок «провести», после чего оформление документа будет завершено.

В каких случаях требуется?

Известно, что счет-фактуру выставляют на конкретный аванс. Многими бухгалтерами производится выставление счета-фактуры на производимую предоплату непосредственно в бухгалтерской программе. Однако распечатывают её только лишь по запросу потребителя. Им так намного спокойнее. Тогда они точно соблюдают все требования Налогового кодекса.

О том, в каких случаях и когда выписывается авансовая счет-фактура, читайте здесь.

При наличии договора

В момент получения в счет проведенной отгрузки товаров, непосредственно облагаемых НДС по различным ставкам (10% либо 18%), процедура заполнения графы No 1 счета-фактуры находится в зависимости от условий имеющегося договора. И если данные, находящиеся в договоре, дают возможность разделить объемы, а еще стоимость товаров, непосредственно облагаемых НДС, в счете их потребуется выделять в отдельные позиции.

Если же подобное распределение нереально, в счете-фактуре укажите непосредственное наименование товаров, еще ставку НДС 18/118. В момент оформления счета-фактуры на предоплату (неполную оплату) по договорам, учитывающим разнообразные сроки поставки товаров, средства аванса (неполной оплаты) разделять не требуется.

Если нет контракта

Должен выставиться счет-фактура на проведение предоплаты, и если договор с потребителем не заключен либо же если в договоре нет требования о перечислении предоплаты. При каждом получении средств, связанных с дальнейшими поставками товаров, продавец обязан сформировать счет-фактуру и представить его покупателю.

Иначе продавец может привлекаться к налоговой ответственности за жесткое несоблюдение законов учета прибыли и объектов налогообложения, приведшее к непосредственному занижению налоговой базы. Непосредственному покупателю при отсутствии в договоре условия о непосредственном перечислении предоплаты продавцу понадобится в судебном порядке обосновывать собственное право на налоговый вычет НДС с авансового счета-фактуры.

Варианты регистрации

При оформлении счета в программе 1C существует несколько способов его регистрации.

- Регистрировать всегда при получении аванса. При выборе такого варианта все полученные авансовые счета будут регистрироваться автоматически по каждой начисленной сумме, за исключением авансов, которые были зачтены в день поступления.

- Не регистрировать зачтенные в течение 5 дней. В этом случае счета будут созданы только на те суммы, которые не были зачтены в пятидневный срок с момента поступления. Этот метод помогает реализовать заложенное в налоговом кодексе требование о регистрации счетов в течение 5 дней (статья 168).

- Зачтенные до конца месяца суммы не регистрируются. Данный вариант регистрации подойдет далеко не для всех случаев (иначе можно получить штраф за несвоевременную регистрацию).

Выбирать его нужно только в тех ситуациях, когда поставки товаров либо услуги происходят непрерывно в отношении одного и того же лица.Он подойдет при авансовой оплате услуг интернет-доступа, связи, электричества, а также в других подобных этим ситуациях.

То, что подобная практика не является нарушением, разъяснено в письме Министерства Финансов от 6 марта 2009 года. При этом счета подобного рода должны быть оформлены не позже, чем до 5 числа месяца, последующего за месяцем перечисления аванса.

Например, услуги интернет-провайдера были оплачены авансом за июль. В такой ситуации авансовый счет потребуется оформить не позднее 5 июля того же года.

- Не регистрировать счета, зачтенные до конца налогового периода. Использование этого пункта довольно спорно и может вызвать разногласия с налоговыми органами. Применять его следует лишь тем компаниям, которые готовы отстаивать свою позицию.

Возможность выбрать этот вариант вызвана следующим: существует мнение, что наименование «авансовый платеж» не должно относиться платежам, начисляемым в том же периоде, в котором происходит и отгрузка, поскольку тогда они не соответствуют самому понятию «авансовый».А раз так, то и составлять авансовые счета по текущему периоду не нужно. Правда, следует еще раз сказать, что при выборе такого варианта споры с налоговой службой будут обеспечены.

- Вовсе не регистрировать поступающие платежи в качестве авансовых. Подходит он только для организаций, обозначенных в Налоговом Кодексе в статье 167. К ним относятся компании, имеющие длительный производственный цикл конечной продукции, превышающий срок в 6 месяцев.

Оформление

Счет-фактуру нужно оформлять на бланке особой формы, что подтверждена Пастановлением Правительства РФ от 26.12.11 No 1137. В счет-фактуру требуется внести:

- номер, дату документа (в случае использования программы 1С, к номеру добавляется префикс А);

- выходная информация вашей фирмы;

- выходные сведения вашего контрагента;

- информация об акте, по которому перечислялся аванс.

Если же в 1 день было ряд перечислений от 1-го покупателя, то в счет-фактуру потребуется вписать:

- все платежки;

- валюту платежа, её код;

- необходимую сумму платежа;

- название товара, за что перечисляется аванс (из имеющегося договора);

- сумма НДС на тот или иной товар в формате 18/118, 10/110;

- непосредственный размер НДС.

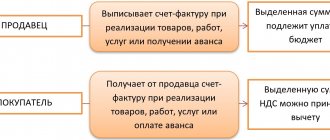

Предназначение счетов-фактур на аванс

Счет-фактура — это источник, который служит юридическим основанием для принятия компанией — приобретателем товара (работы, услуги) суммы НДС, входящего в структуру отпускной цены, к вычету, предусмотренному законодательством. Законодатель в п. 3 ст. 168 НК РФ прямо предписывает продавцу направить данный документ покупателю по факту получения предоплаты за поставленный товар (работу или услугу), равно как и при фактическом выполнении поставщиком своих обязательств.

Имея на руках авансовый счет-фактуру, организация-покупатель может, как если бы у нее имелся отгрузочный документ, воспользоваться правом на вычет НДС (п. 12 ст. 171 НК РФ).

Таким образом, авансовый и отгрузочный документы обладают одинаковой юридической значимостью. Законодатель установил форму, по которой они должны обязательно составляться — ее структура приведена в приложении 1 к постановлению Правительства РФ от 26.12.2011 № 1137.

Скачать форму счета-фактуры вы можете на нашем сайте.

В свою очередь для корректировочного счета-фактуры также установлена особая форма — в приложении 2 к постановлению № 1137.

Скачать форму корректировочного счета-фактуры вы можете на нашем сайте.

Можно выделить 2 основных критерия разграничения авансовых и отгрузочных счетов-фактур:

- момент составления (авансовый документ составляется по факту получения предоплаты продавцом, отгрузочный — по факту продажи товара либо выполнения работы);

- полнота заполнения (сведения в некоторые из пунктов авансового счета-фактуры по объективным причинам не всегда могут быть внесены — и это учитывает законодатель).

Изучим специфику обоих указанных критериев подробнее.

Особенности записи предварительной оплаты

- При выставлении счетов-фактур пишется в графе “наименование товара…” или само наименование, или общее название группы товара, без предписания заблаговременной оплаты, договоров, счетов.

- В графе No 1 наименование товара обязано отвечать названию, подтвержденному в соглашении на поставку товаров. Если подобное название будет общим (к примеру, нефтепродукты, кондитерские изделия). Помимо названия товаров, в счете-фактуре нужно указать реквизиты соглашения, в счет выполнения которого получили аванс (частичная оплата).

- Запись “предварительная оплата” в счете на аванс создается автоматически.

Если нет данных для счетов фактур на аванс, тогда поступают по-другому. У отдельных предпринимателей зачастую появляются условия, какие не попадают под единый порядок. Проанализируем специальные случаи, сопряженные с оформлением хозяйственной операции.

Это даст возможность осознать, как быть со счетом непосредственно в книге покупок. Для учета действий и их контролирования данные документы фиксируются в особом журнале, специализированном для регистрации счета.

Что делать при расторжении договора

Если до того дня, как покупатель решил расторгнуть договор с продавцом, он оформил предоплату, а сумма, которую требуется вернуть, не превышает полученную, то нет необходимости сверять взаиморасчеты и есть возможность разойтись за несколько дней.

Если во время действующего договора продавец отгружал товары в счет переведенной суммы, и оформить требуется только не закрытый продукцией аванс, то рекомендуется подписать акт сверки.

Он также требуется, когда предоплата поступала на банковский счет несколькими платежами или сумма поступила не от покупателя, а от его представителя с доверенностью.

Наиболее часто требуется проводить сверку, если инициатором разрыва правоотношений является покупатель.

Существует 2 способа расторгнуть договор: отправление письма-оферты или составление нового документа, который подписывают стороны. В первом случае потребуется направить ответное письмо после возврата аванса. Документация хранится в архиве предприятия в течение 75 лет, или пока компания не перестанет существовать.

Правила заполнения документа: пошаговая инструкция

Сначала займемся заполнением строк, они находятся перед табличной частью:

- Строка No 1 – номер по порядку (берется из списка документов), дата.

- Строка 2, 2а, 2б – местоположение и реквизиты продавца.

- Строка 4 – пишите местоположение окончательного получателя, в случае если окончательный адресат и имеется потребитель товара, то ставьте прочерк.

- Строка 5 – тут пишем номер, дату документа. При выставлении счет-фактуры на основе сразу нескольких платежей, указываются все без исключения платежки. Если же предварительная оплата товара была совершена не денежным методом, только тогда в графе 5 устанавливается прочерк. Таким образом, счет-фактуру может оформлять только лишь по факту поступившего платежа.

- Строчка 6, 6а, 6б – местоположение и реквизиты покупателя.

- Строчка 7 – код денежной единицы, в случае если рубль, тогда 643.

- Строчка 8 – поставщики по госконтракту показывают шифр такого договора.

Теперь же приступим к заполнению табличной части формы. В данной части бланка заполняются только лишь 1, 7, 8 и 9 раздел, а в других устанавливаются прочерки.

- Обязательно в графе 1 указывается:

- название товара;

представление произведенных работ, оказанных услуг, имущественного права.

- Графы 2, 3, 4 (единица измерения, число, цена за штуку измерения) заполнять не нужно. Помимо этого, не указываются данные в графах 10, 11 (страна возникновения товара, номер таможенной декларации). В них необходимо установить прочерки. При исчислении НДС конкретно с суммы предоплаты используется расчетная сумма налога.

- Раздел 7 – указывается расчетная налоговая ставку. В акте возможно делать отметку, предположим, принято от такого-то.

Можно ли будет писать вместо наименования товара фразу “Предварительная оплата”? Еще в 1 графе возможно написать фразу «Предоплата по договору…» без предоставления названия товаров (работ, услуг). Подобная формулировка в «авансовом» счете-фактуре вполне возможна. В подобном случае в графе 1 советуем написать фразу «Предварительная оплата за… (обязательно наименование товара) по договору…».

Если продавец четко понимает, за какие непосредственно товары(работы, услуги) получена оплата от потребителя, в графе 1 счета-фактуры возможно указывать их непосредственные наименования. При этом необходимо сделать неотъемлемую пометку, что сумма налога вычисляется непосредственно с суммы приобретенной предоплаты.

Заполненную форму должен подписать руководитель фирмы и её главбух, или при отсутствии последнего ответственное лицо.

Подробный порядок заполнения АСФ вы найдете тут.

Ошибки продавца

При оформлении авансовых счетов-фактур

Не позднее пяти календарных дней со дня получения аванса поставщик должен предъявить покупателю НДС. Счет-фактура составляется в двух экземплярах: один передается покупателю, а второй — регистрируется в книге продаж (п. 3 ст. 168 НК РФ). При решении вопроса о том, нужно ли выставлять счет-фактуру, бухгалтеры допускают ошибки в двух случаях.

- Когда один и тот же покупатель (заказчик) в течение налогового периода неоднократно перечисляет суммы предоплаты по одной или нескольким сделкам, выставляется единый счет-фактура по итогам месяца (квартала), что в такой ситуации неправомерно. По каждой полученной сумме счет-фактура должен быть оформлен с соблюдением указанного срока.

- Допустим, в течение квартала вы получили аванс, а затем в том же квартале отгрузили товар (передали работы, услуги). Между предоплатой и отгрузкой прошло больше пяти дней. Нужно выставить сначала авансовый счет-фактуру, а затем и счет-фактуру на реализацию предварительно оплаченных товаров (работ, услуг). Этого требуют положения абз. 2 п. 1, п. 3 ст. 168, п. 3 ст. 169 НК РФ, если нет обстоятельств, предусмотренных абз. 3 п. 17 Правил ведения книг покупок (здесь и далее в статье ссылаемся на Правила ведения книг покупок и книг продаж, заполнения счета-фактуры, утв. Постановлением Правительства РФ № 1137 от 26.12.2011).

Минфин разрешает не выставлять счет-фактуру, если вы получили аванс в счет предстоящей поставки и в течение пяти календарных дней с момента его получения отгрузили товар, выполнили работу, оказали услугу (письма от 12.10.2011 № 03-07-14/99, от 06.03.2009 № 03-07-15/39, п. 1). Однако мы все же рекомендуем и в этом случае выставлять два счета-фактуры: и на сумму полученной предоплаты, и при отгрузке. Поскольку такого мнения придерживается ФНС, а именно это ведомство будет проверять вашу декларацию (письма от 10.03.2011 № КЕ-4-3/3790, от 15.02.2011 № КЕ-3-3/[email protected]).

Обратите внимание, что для принятия к вычету НДС, уплаченного с аванса, продавец должен зарегистрировать в книге покупок авансовый счет-фактуру, который ранее был отражен в книге продаж (п. 22 Правил ведения книги покупок). Таким образом, авансовый счет-фактура является основанием для вычета не только у покупателя, но и у продавца (п. 1 ст. 169, п. 9 ст. 172 НК РФ).

Рекомендации по применению ст. 54.1 НК РФ, нюансы должной осмотрительности. Смотрите разбор этих и других тем в записях Контур.Конференции-2018.

Смотреть запись

В реквизитах авансовых счетов-фактур

Ошибки, которые допускает продавец (поставщик) при заполнении реквизитов в авансовом счете-фактуре, могут оказаться критичными для покупателя, если он решит воспользоваться правом на вычет (пп. 1 и 5–6 ст. 169 НК РФ). В авансовом счете-фактуре, как и в обычном, должны быть заполнены следующие реквизиты (п. 5.1 ст. 169 НК РФ):

- порядковый номер счета-фактуры, при этом авансовые счета-фактуры нумеруются в общем хронологическом порядке с отгрузочными (письмо Минфина от 16.10.2012 № 03-07-11/427);

- дата составления счета-фактуры;

- наименование, адрес, ИНН и КПП продавца и покупателя в соответствии с учредительными документами. Можно указывать как полные, так и сокращенные наименования.

Кроме того, в авансовых счетах-фактурах должны быть указаны:

- по строке 5: номер и дата расчетно-платежного документа, по которому получен аванс. Если аванс получен в неденежной форме, ставится прочерк. Поскольку налоговые органы проводят встречную проверку начислений и вычетов, важно, чтобы и покупатель, и продавец в книгах покупок и продаж правильно указали данный реквизит;

- по строке 7: наименование и код валюты, в которой получен аванс (по ОКВ). Если цена определена в иностранной валюте (у. е.), но оплата производится в рублях, указывается наименование валюты «российский рубль» и ее код «643» (письмо ФНС от 21.07.2015 № ЕД-4-3/12813).

Особое внимание следует уделить заполнению табличной части документа.

В графе 1 наименование товаров (описание выполненных работ или оказанных услуг), в счет поставки которых получена предварительная оплата, отражают так, как оно указано в договоре. Если покупатель перечислил предоплату не за определенный товар, а в целом под ассортимент продукции и конкретная спецификация или заявка будет составлена после оплаты, допустимо указывать в авансовом счете-фактуре обобщенное наименование товаров: нефтепродукты, канцелярские (кондитерские) изделия и т.д.

В ситуации, когда заключаются договоры, предусматривающие одновременно с поставкой товаров выполнение работ (оказание услуг), в графе 1 нужно привести как наименование поставляемых товаров, так и описание выполняемых работ (оказываемых услуг), см. письмо Минфина от 26.07.2011 № 03-07-09/22.

Далее в табличной части в графах 7, 8, 9 указывают: расчетную налоговую ставку — 18/118 или 10/110 (п. 4 ст. 164 НК РФ); сумму исчисленного НДС; сумму полученного аванса. В остальных графах 2–6, 10–11 и строках 3 и 4 ставят прочерки (п. 4 Правил заполнения счета-фактуры).

Счета-фактуры на предоплату при освобождении от уплаты НДС не составляются в соответствии с нормами ст. 145 и 149 НК РФ. Аналогично действуют при получении аванса:

- в счет будущей поставки товаров (работ, услуг), длительность производственного цикла изготовления которых свыше шести месяцев (абз. 3 п. 1 ст. 154 НК РФ);

- по операциям, которые облагаются НДС по ставке 0 % (абз. 4 п. 1 ст. 154 НК РФ);

- по операциям, которые не подлежат обложению НДС.

НДС+ проверит корректность заполнения реквизитов покупателя в авансовых счетах-фактурах и поможет избежать двойного налогообложения по данной авансовой сделке у контрагента.

Узнать больше

При заполнении книги продаж

Выставленный авансовый счет-фактуру, в том числе при безденежных расчетах, продавец должен зарегистрировать в книге продаж за квартал, на который приходится дата получения аванса (п. 17 Правил ведения книги продаж). Важно заполнить книгу правильно:

- номер платежно-расчетного документа, по которому получен аванс, отражается в графе 11;

- графы 4–6, 14–16, 19 не заполняются;

- операция отражается кодом 02.

При заполнении книги покупок

Если отгрузка совершается одновременно с регистрацией в книге продаж счета-фактуры, который выставлен при этой операции, в книге покупок регистрируется счет-фактура, который выставлен при получении аванса (п. 8 ст. 171 и п. 6 ст. 172 НК РФ, п. 22 Правил ведения книги покупок).

НДС с аванса продавец примет к вычету в размере, соответствующем той его части, которая зачтена согласно условиям договора в оплату отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав. Вычет авансового НДС можно заявить только в том квартале, в котором выполнены для него условия. Переносить этот вычет на более поздние кварталы нельзя (письма Минфина от 21.07.2015 № 03-07-11/41908, от 09.04.2015 № 03-07-11/20290).

В книге покупок указывается код операций 22, а в графе 7 — данные платежного поручения на полученный аванс. Сведения о платежке указываются также и в отгрузочном документе по строке 5. А в книге продаж по нему должна заполняться графа 11. Поэтому, если реквизиты заполнены верно, налоговая инспекция автоматически может все сверить и не будет предъявлять претензии.

Фиксирование в бухгалтерском учете авансового платежа

Покупатель в силу 171 статьи НК РФ (пункт 12) принимает имеющийся авансовый НДС к вычету, если:- есть правильно утвержденный счет-фактура;

- имеется акт, удостоверяющий оплату;

- в соглашении закреплена вероятность предоплаты.

- Перечислив аванс, покупатель делает последующие проводки:

- Дт 60 Кт 51 — перечислен аванс.

- Дт 68 Кт 76 — задаточный НДС взят к вычету.

- Заносит удержание по НДС с авансов в книгу покупок с внесением номера счета-фактуры, непосредственно выписанного продавцом.

- Отражает задаточный НДС по строке 130 декларации по НДС.

- Затем восстанавливает авансовый НДС во время реализации: Дт 76 Кт 68.

- Отражает непосредственно в книге продаж восстановление НДС.

- Далее отражает в декларации НДС с авансов по строчке 090 раздела 3.

О том, как оформить и зарегистрировать счет-фактуру на аванс от поставщика, можно узнать в отдельной статье.

Автоматически

В ситуации, когда поступающих счетов очень много, регистрировать их в ручном режиме становится не слишком удобно и отнимает много времени. В этом случае лучше установить автоматическую регистрацию. Инструкция:

- Для этого необходимо зайти в подраздел «банки и кассы», где найти «счета на аванс». После выбора этого пункта появится окно, в котором и следует выбрать период, за который будет произведено формирование документов.

- Затем нужно нажать кнопку «заполнить» и выбрать все незарегистрированные счета. При этом список можно легко корректировать и по необходимости удалять ненужные либо дописывать новые документы.

- Когда все необходимые авансовые счета от поставщика будут выбраны, останется только нажать на кнопку «выполнить», после чего произойдет их обработка — так будут соблюдены все правила зачета АСФ.Список всех оформленных документов можно будет в любое время открыть, совершив переход по ссылке: «открыть список счетов на аванс».