Пояснения к Бухгалтерскому балансу и Отчету о финансовых результатах

Если годовые дивиденды за отчетный год объявлены до подписания отчетности, это является событием после отчетной даты и подлежит отражению в пояснениях к Бухгалтерскому балансу и Отчету о финансовых результатах. В учете эту операцию проводят в периоде начисления дивидендов.

Если в отчетном периоде восстановлены заявленные, но невостребованные дивиденды, то это также нужно описать в пояснении. Так вы раскроете причины расхождения чистой прибыли Отчета о финансовых результатах с данными Бухгалтерского баланса.

Дивиденды начислены но не выплачены что делать

«…..п.16. В случае, если лицо, которому открыт лицевой счет (счет депо), не представило информацию об изменении своих данных, эмитент (лицо, обязанное по ценным бумагам), Регистратор и депозитарий не несут ответственности за причиненные такому лицу убытки в связи с непредставлением информации.» Для получения начисленных, но невыплаченных дивидендов за прошлые периоды по причине неактуальных либо некорректных реквизитов, содержащихся в реестре, лицам, продавшим акции Общества, необходимо подать Анкету зарегистрированного лица, указав в ней корректные реквизиты для перечисления дивидендов, Квитанцию об оплате услуг Регистратора и Заявление о повторной выплате дивидендов. Подпись на Анкете зарегистрированного лица акционер ставит лично в присутствии уполномоченного представителя Регистратора или удостоверяет подлинность своей подписи нотариально. Дивиденды будут выплачены в течение месяца, следующего за месяцем, в котором Анкета и заявление были исполнены Регистратором.

Другие формы бухгалтерской отчетности

Начисленные дивиденды отражаются также в Отчете об изменении капитала. Для этого здесь предназначена строка 3327 «Уменьшение капитала – дивиденды». Никаких особенностей при заполнении этого показателя нет.

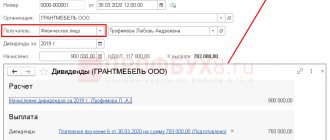

А сумму выплаченных дивидендов отразите по строке 4322 «Платежи на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников)» Отчета о движении денежных средств.

При заполнении этого отчета помните, что здесь речь идет именно о движении денег. Поэтому показать нужно выплату дивидендов только в денежной форме. Если же дивиденды выданы имуществом, в Отчете о движении денежных средств их не показывают.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Как заполняют отчет о движении капитала

Как заполняют отчет о движении денежных средств

Отказался от дивидендов

Должен ли удерживаться НДФЛ из суммы дивидендов, если физическое лицо отказалось от их получения? На первый взгляд ответ кажется очевидным: если физическое лицо не получило доход, то объект обложения НДФЛ не возник.

Однако в письме Минфина России от 04.10.2010 N 03-04-06/2-233 указано, что НДФЛ удержать надо. При этом день отказа от получения дивидендов будет считаться днем фактического получения дохода. Как же так? Чтобы понять, что хотел сказать Минфин России, необходимо разобраться в самой ситуации. В соответствии со ст. 42 Федерального закона от 26.12.1995 N 208-ФЗ «Об акционерных обществах» общим собранием акционеров может быть принято решение о выплате дивидендов по размещенным акциям. Одновременно на этом же собрании формируется список лиц, имеющих право получения дивидендов

в порядке и в сроки, установленные уставом общества либо определенные на собрании. В случае если уставом общества срок выплаты дивидендов не определен, срок их выплаты не должен превышать 60 дней со дня принятия решения о выплате дивидендов. Поясним, что указанный срок — 60 дней — установлен для самого общества, то есть он отведен для решения вопросов, связанных с оформлением необходимых документов.

Общество обязано выплатить дивиденды, объявленные по акциям каждой категории (типа). Таким образом, в бухгалтерском учете на дату принятия общим собранием акционеров решения о выплате дивидендов делается запись по начислению дивидендов к выплате. При этом в целях исчисления НДФЛ дата фактического получения дохода в денежной форме определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (подп. 1 п. 1 ст. 223 НК РФ). То есть Налоговый кодекс различает понятия «начислено к выплате» и «выплачено».

Дальше возможны варианты. Если предполагается, что каждый из акционеров должен самостоятельно обратиться в общество за получением причитающихся ему дивидендов, то НДФЛ с указанных сумм можно будет исчислить только в день фактической выплаты. На это, в частности, указано в письме Минфина России от 11.01.2006 N 03-05-01-04/1: удержание НДФЛ при составлении ведомости на выплату дивидендов, то есть до даты фактического получения налогоплательщиком дохода, не соответствует законодательству.

Что же произойдет с начисленными суммами, если акционер так и не обратится за получением дивидендов? Суммы объявленных, но фактически не выплаченных дивидендов образуют кредиторскую задолженность организации. По истечении срока исковой давности, который в рассматриваемом случае определяется в соответствии со ст. 196 ГК РФ и составляет три года, суммы невостребованных дивидендов подлежат включению в состав внереализационных доходов общества.

Итак, в рассмотренном случае акционер не отказывался от получения дивидендов в официальном порядке, он их просто проигнорировал. НДФЛ исчислять, а соответственно, удерживать и перечислять в бюджет не потребовалось. Если же общим собранием акционеров определен иной порядок выплаты дивидендов, например путем перечисления их по почте, день отправления почтового перевода будет считаться датой фактического получения дохода. На эту дату требуется произвести исчисление НДФЛ, который удерживается из причитающейся акционеру суммы и перечисляется в бюджет. То есть, получателю дивидендов оправляется не вся начисленная сумма, а за минусом удержанного налога. В случае если почтовый перевод не будет получен адресатом, денежные средства вернутся в организацию и будут учтены в составе внереализационного дохода. Однако сумма перечисленного в бюджет НДФЛ при этом не может квалифицироваться в качестве излишне удержанной и возврату не подлежит. Это Минфин России разъяснил в своем письме от 02.11.2007 N 03-04-06-01/375.

Действительно, с точки зрения Налогового кодекса в случае, когда у физического лица возникает реальная возможность воспользоваться причитающимися ему суммами (никто не мешает ему сходить на почту и получить дивиденды), доход считается полученным им. Заметим, что так же решаются вопросы налогообложения и в случае, когда работник не обращается за получением начисленной ему заработной платы, находящейся на депоненте.

И, наконец, ситуация, с которой мы начали. Ключевым моментом является то, что акционер отказался от получения дивидендов. Отказаться — значит в официальном порядке уведомить общество о том, что, зная о своем праве получить причитающиеся ему суммы, реализовать это право акционер не собирается и предлагает обществу распоряжаться соответствующими суммами по своему усмотрению или направить на определенные акционером цели. Во избежание каких-либо дальнейших претензий со стороны акционера обществу необходимо получить от него соответствующее заявление в письменной форме.

Может ли физическое лицо отказаться от того, что ему изначально не принадлежит? Нет. Тем более не может давать какие-либо распоряжения в отношении не принадлежащих ему сумм. Именно поэтому Минфин России указывает, что день отказа (день подачи соответствующего заявления) физического лица от получения дивидендов следует считать днем фактического получения им дохода и, следовательно, датой, на которую производится начисление, удержание и перечисления суммы НДФЛ в бюджет. Другими словами, у физического лица имеется право распоряжаться только принадлежащими ему доходами, с которых уплачен НДФЛ.

Заметим, что аналогичный, по сути, ответ давался и ранее, только вопрос был сформулирован иначе. По какой ставке подлежит обложению НДФЛ сумма начисленных дивидендов, если общим собранием акционеров принято решение о том, что часть дивидендов будет направлена на приобретение привилегированных акций? В письме Минфина России от 13.11.2007 N 03-04-06-01/381 разъяснялось, что доход, полученный в виде дивидендов, подлежит налогообложению налогом на доходы физических лиц по ставке, предусмотренной п. 4 ст. 224 НК РФ, вне зависимости от порядка использования дивидендов, в том числе при их направлении на приобретение привилегированных акций.

Подведем итог. Если акционер не сообщил обществу о том, что он не будет получать дивиденды, то утверждать, что он отказался от их получения, нельзя. Сумма дивидендов считается невостребованной и образует кредиторскую задолженность организации. В этом случае воспользоваться соответствующей суммой по своему усмотрению организация сможет не ранее чем через три года, то есть по истечении срока исковой давности. НДФЛ в этом случае с невостребованной суммы не удерживается.

Если же акционер официально заявил о том, что общество вправе распоряжаться причитающимися акционеру дивидендами по своему усмотрению, то соответствующие суммы подлежат налогообложению. При этом использовать оставшиеся у него денежные средства, хотя и уменьшенные на сумму НДФЛ, общество может сразу, а не через три года.

Остается лишь выразить сожаление, что ответы, даваемые официальными органами, зачастую требуют дополнительных разъяснений.

www.palata-nk.ru

Консультации (вопрос-ответ)

Дивиденды, решение о выплате (объявлении) которых принято общим собранием акционеров, подлежат выплате в срок, определенный уставом общества или решением общего собрания акционеров. Если уставом такой срок не определен, он не должен превышать 60 дней, в том числе при установлении его решением общего собрания. Принятие решения о выплате годовых дивидендов, размере годового дивиденда и форме его выплаты (деньгами либо иным имуществом) по акциям каждой категории (типа) относится к компетенции общего собрания акционеров. При этом размер годовых дивидендов не может быть больше рекомендованного советом директоров (наблюдательным советом) общества.

21 Дек 2021 marketur 153

Поделитесь записью

- Похожие записи

- Когда по суду закон вступает в силу

- Лечение зубов налоговые льготы

- Как высчитать процент для сдачи формы 1 ки в цз для квоты

- Выплаты за боевую медаль ордена за заслуги перед отечеством

Зарплата выплачивается не — вовремя: в — каком месяце возникает доход у — работника

Ситуации, подобные рассматриваемой, возникают потому, что имеется установленный НК РФ разрыв между сроком исчисления налога в одном месяце, например в декабре, и его удержанием и перечислением в другом месяце, например в январе следующего года. Причем в течение года происходит то же самое: налог исчисляется, например, в январе, а удерживается и перечисляется в феврале. И это нормальная ситуация. Ведь организации исчисляют суммы НДФЛ нарастающим итогом с начала года по итогам каждого месяца применительно ко всем начисленным работнику за данный период доходам, в отношении которых применяется ставка 13%, с зачетом суммы НДФЛ, удержанной в предыдущие месяцы текущего год а п. 3 ст. 226 НК РФ .

“ Во-первых, в Письме ФНС от 07.10.2013 № БС-4-11/[email protected] изложена позиция, которая относится к конкретной ситуации. Во-вторых, в нем немного некорректно сформулирован ответ. Так, по нормам ТК работодатель выплачивает зарплату не реже чем каждые полмесяца — в день, установленный трудовым договором (правилами внутреннего трудового распорядка, коллективным договором ) ч. 6 ст. 136 ТК РФ . То есть работодатель не вправе нарушать требования ТК РФ в отношении сроков выплаты зарплаты. Но если такое происходит, то возникает задолженность по оплате труда.

Распределяем чистую прибыль

Право распределения прибыли принадлежит собственникам компании (подп. 3 п. 3 ст. 91, подп. 4 п. 1 ст. 103 ГК РФ). Для этого они должны провести общее собрание. В акционерном обществе оно проводится не раньше чем через два месяца и не позже чем через шесть месяцев после окончания финансового года (п. 1 ст. 47 Федерального закона от 26.12.95 № 208-ФЗ «Об акционерных обществах», далее — Закон № 208-ФЗ). В обществах с ограниченной ответственностью период проведения годовых собраний более короткий — с 1 марта по 30 апреля (ст. 34 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью», далее — Закон № 14-ФЗ). Кстати, по мнению Минфина, дивиденды из чистой прибыли прошлых лет можно выплачивать лишь в случае, когда эта прибыль ранее не была направлена на формирование фондов. Например, фонда акционирования работников акционерного общества. Иначе выплаты дивидендами не считаются и, соответственно, облагаются по обычным ставкам (п. 1, 2 ст. 35 Закона № 208-ФЗ, письма Минфина России от 20.03.2012 № 03-03-06/1/133, от 06.04.2010 № 03-03-06/1/235).

Выплата дивидендов при — отсутствии прибыли или — денег

• справку о кредиторах (с расшифровкой сумм и сроков задолженности) и о предполагаемых поступлениях денег. То есть у ООО должно хватить средств и на расчеты с кредиторами (чтобы не допустить просрочки погашения задолженности свыше 300 000 руб. в течение более 3 месяцев), и на выплату дивидендов; Если несмотря на ограничения в Законе об ООО решение по дивидендам все же принято и они выплачены, то впоследствии, в случае признания ООО банкротом, арбитражный управляющий ООО может попытаться оспорить такое решение (выплат у) пп. 1, 3 ст. 61.1, п. 2 ст. 61.2, пп. 1, 2 ст. 61.9 Закона № 127-ФЗ ; п. 6 Постановления Пленума ВАС от 23.12.2010 № 63 . И если это получится, участники должны будут вернуть деньги, поскольку они — часть конкурсной массы ООО п. 2 ст. 167 ГК РФ; п. 1 ст. 61.6 Закона № 127-ФЗ .

Обратите внимание => Когда начнутся продажи льготных билетов в крым из самары

Нарушение срока выплаты дивидендов акционеру

Отношения по выплате дивидендов участнику общества не связаны с реализацией товаров, работ, услуг и не могут приводить в целях налогообложения прибыли к возникновению сомнительной задолженности либо безнадежного долга. Таким образом, по мнению Минфина, дивиденды, которые не были получены обществом, в целях налогообложения прибыли в составе расходов, приравниваемых к убыткам, не учитываются. Именно такую ситуацию рассматривал Минфин в письме от 19.09.2011 N 03-04-06/3-225. При этом чиновники указали, что нарушение срока выплаты дивидендов не влияет на установленный для такого вида дохода размер налоговой ставки по налогу на прибыль. Однако отметим, что в данном конкретном случае организация, задавшая вопрос Минфину, подстраховала себя, собрав соответствующие заявления со всех участников. В письме финансисты также напомнили, что согласно статье 15.20 КоАП РФ невыплата акционерным обществом объявленных дивидендов в течение 60 дней является нарушением законодательства РФ, такое акционерное общество может быть подвергнуто административному наказанию в виде наложения штрафа в следующем размере: на должностных лиц — от 20 000 до 30 000 рублей, на юридических лиц — от 500 000 до 700 000 рублей.

Обратите внимание => Кому предоставляется льготная пенсия в рб

Отказ в пользу другого участника, третьего лица

Иногда участники готовы перераспределить дивиденды между собой в порядке, отличном от указанного в учредительных документах. Такая ситуация законодателями не урегулирована, компания также не вправе взять на себя решение подобного вопроса. Как поступить?

Если решение отражено в решении общего собрания

Участники проголосовали за перераспределение доходов — с точки зрения законодательства (ст. 28 закона № 14-ФЗ), иное, непропорциональное долям распределение возможно только при единогласном решении всех учредителей, и если такая возможность зафиксирована в Уставе общества. В противном случае документ можно обжаловать в судебном порядке. Для компании неясностей нет – она начислит и перечислит причитающиеся суммы согласно решению, удержит и перечислит причитающийся налог с получающего средства участника.

Отказ участника от дивидендов в пользу другого лица

Участник, решивший уменьшить свою долю дивидендов полностью или частично в чью-либо пользу, вправе написать заявление об их перечислении на счет третьего лица, пусть даже другого участника. Организация обязана выполнить такое письменное распоряжение, удержав при этом НДФЛ или налог на прибыль с начисленной суммы.

Таким образом, получающие дивиденды лица вправе самостоятельно определиться с тем, кто и как будет их получать. А налогообложение будет напрямую зависеть от варианта оформления отказа.

Ограничения по выплате дивидендов для ООО

Юристам нашего портала довольно часто задают вопрос о том, из каких денег ООО должны выплачиваться дивиденды. Закон указывает на то, что в качестве распределяемых между членами ООО доходов, возможно учитывать только чистую прибыль (т.е. активы, после оплаты всех соответствующих налогов).

- Стартовый капитал ООО оплачен не полностью.

- До того, как была выплачена полная стоимость доли в случаях, установленных законом.

- На момент принятия решение у ООО есть основания для банкротства.

- Стоимость чистой прибыли меньше чем стартовый капитал и резервный фонд.

О начислении и выплате дивидендов собственникам ООО

Если собственником является иностранная организация, то ставка налога составляет 15%. При этом стоит учесть, что могут существовать международные договоры, имеющие более высокий приоритет, чем национальное законодательство. Другими словами, если ли между Россией и государством, чьим резидентом является иностранное юридическое лицо, есть договор об избежании двойного налогообложения, то следует применять его нормы. На налогового агента возлагается обязанность отчитаться перед ИФНС о выплаченных пользу физических лицах дивидендах. Эти суммы включаются в 2-НДФЛ с признаком «1», обозначающим, что налог был удержан. Форма подается до 1 апреля следующего года. Кроме того, дивиденды включаются в форму 6-НДФЛ.

Обратите внимание => Дают Ли Путевки В Санатории Мвд Детям Сотрудника

Не выплачены начисленные дивиденды

Это достаточно частая ситуация, когда суммы собственникам начислены, но не выплачены. Это может происходить вследствие того, что сама организация по какой-то причине пропустила срок для перечисления сумм либо, если сам получатель дивидендов при желании может от них отказаться. Что касается налогового учета при упрощенной системе налогообложения, то восстановленная сумма дивидендов не будет считаться доходом при «упрощенке» (подп. 1 п. 1 ст. 346.15 и подп. 3.4 п. 1 ст. 251 НК РФ). Поскольку она не учитывается при налогообложении (письмо Минфина России от 17.02.2012 № 03-03-06/1/91).