В данной статье мы рассмотрим, как начислять дивиденды в 1С 8.3 Бухгалтерия 3.0. Предположим, что наша организация является обществом с ограниченной ответственностью с несколькими учредителями. У каждого из собственников есть определенный пакет акций. Владельцев акций может быть сколько угодно. Даже у обычных сотрудников предприятия бывает по несколько акций. Они так же будут получать дивиденды.

Получателем дивидендов может быть как физическое лицо, так и юридическое. Дивиденды могут получать собственники так же в АО, ЗАО, ОАО и проч. По сути это вклад своих денежных средств под проценты. Только в отличие от обычного банковского депозита, размер прибыли, полученной от инвестиций не фиксированный, а зависит от прибыли компании.

В нашем примере мы рассмотрим по шагам не только начисление дивидендов в 1С Бухгалтерия 8.3, но и расчет НДФЛ, так как данный вид дохода физических лиц им облагается.

Немного о законодательной базе

Дивиденды — это часть прибыли, которую владельцы могут распределить себе в качестве поощрения за прибыльную работу по результатам деятельности их предприятия. При этом, важно понимать, что наличие денег на расчетном счете не является показателем прибыльности деятельности, соответственно, этого недостаточно для перечисления дивидендов.

Согласно п. 1 ст. 28 №14-ФЗ, а также п. 1 ст. 42 общество вправе распределять прибыль раз в квартал, полугодие или раз в год. Весь процесс распределения денежных средств должен быть прописан в уставе общества, чтобы каждая процедура распределения была правомерна и обоснована. Если прибыль не была распределена между собственниками, она учитывается на счете нераспределенной прибыли.

По данным бухгалтерской отчетности определяется чистая прибыль, которая и является тем источником средств для выплаты доходов учредителям.

При этом совершенно непонятно куда смотреть, если не на остаток на расчетном счете. Но часто складывается обратная ситуация: прибыль есть, а денег на расчетном счете на ее совершение платежей по распределении прибыли нет. Поэтому позже мы разберём как в программе определить сумму дивидендов.

На величину дивидендов начисляют налог на доходы физических лиц, как и на любой вид дохода физического лица, если учредителем общества выступает физическое лицо, и налог на прибыль, если организация. При этом организация-плательщик будет налоговым агентом по НДФЛ для получателей доходов, простыми словами — вы заплатите в бюджет сумму налога с части выплачиваемой прибыли, а остальное перечистите учредителям. Налог вы обязаны уплатить в день, либо на следующий рабочий день получения дохода (учитывайте выходные и праздники). Это и все налоговые обязательства, которые возникнут у вас при распределении прибыли вашей фирмы.

Общее собрание учредителей (или акционеров) принимает решение о выплате дивидендов, свое решение по итогам собрания необходимо оформить в протоколе собрания. В нем прописываются размер и сроки совершения платежей, даты и форма выплат, а также перечень учредителей и акционеров, которым положена часть прибыли общества.

Есть случаи, когда общество не имеет права распределить доходы предприятия между учредителями, к ним относятся:

— не все участники в полном объеме и своевременно внесли свои доли в уставный капитал;

— на момент распределения дивидендов организация находится в состоянии банкротства, либо окажется в нем после выплаты;

— если окажется, что стоимость чистых активов ниже уставного капитала предприятия (ниже в статье покажем их расчет);

— до выкупа акций АО, которые подлежат выкупу согласно законодательству и проч.

Порядок распределения чистой прибыли в отношении юридических лиц не имеет отличительных особенностей и подчиняется общему порядку, прописанному в законодательных актах. Есть особенность с выплачиваемыми при этом налогами. Для юридических лиц также установлен налог с прибыли, который выплачивается налоговым агентом при перечислении доходов учредителям-юридическим лицам в день перечисления, либо на следующий рабочий день. Налог на прибыль составляет 13%, и отражается в налоговой декларации, того квартала, в котором была произведена выплата доходов.

Итак, резюмируем. Что нужно делать, когда общество планирует распределять свою прибыль:

— Определяем величину прибыли на дату, которая прописана в уставе (по итогам квартала, полугодия, года);

— Проводим собрание участников, оформляем протокол с рекомендованной суммой дивидендов, сроком и путем выплаты, а также перечнем получателей доходов;

— Начисляем их в программе, выплачиваем, перечисляем налог в бюджет.

— Не забываем включить все начисленные собственникам суммы в 6-НДФЛ и справку 2-НДФЛ, а также в декларацию по налогу на прибыль при учредителях-юридических лицах.

Выплата дивидендов в 1С 8.3 Бухгалтерия

Для оформления платежного поручения в 1С рекомендуем использовать кнопку Выплатить, т. к. в этом случае создается Платежное поручение не только на выплату дивидендов, но и на уплату налога.

Обязательно зайдите в каждое Платежное поручение по ссылке и проверьте их перед отправкой в банк.

По кнопке Отправить в банк запустится Клиент—банк.

Как настроить Клиент—банк в 1С, а также быстро и легко загружать банковские выписки, смотрите в теме 6.12: Электронный обмен через Клиент банк курса Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я.

Если Клиент—банк не используете, то быстро создать банковские выписки на оплаченные платежные поручения поможет Подбор неоплаченных платежных поручений по кнопке Подобрать в журнале банковских выписок.

Выплата дивидендов учредителю-физическому лицу — проводки в 1С 8.3

Воспользуйтесь кнопкой Выплатить и сформируйте платежные поручения.

При получении банковской выписки отразите фактическое списание.

Проводки

При фактической выплате в регистрах по НДФЛ установится фактическая Дата получения доходов, а старые данные по плановой дате отобразятся с минусом.

Выплата дивидендов учредителю-организации — проводки в 1С 8.3

Аналогично оформляется выплата учредителю-организации, только в проводках не будет данных по НДФЛ.

Воспользуйтесь кнопкой Выплатить и сформируйте платежные поручения.

При получении банковской выписки отразите фактическое списание.

Проводки

Уплата НДФЛ

После выплаты дивидендов не забудьте уплатить НДФЛ в бюджет. Это нужно сделать не позднее следующего рабочего дня.

При получении банковской выписки отразите фактическое списание.

Проводки

Уплата налога на прибыль

После выплаты дивидендов не забудьте уплатить налог на прибыль в бюджет. Это нужно сделать не позднее следующего рабочего дня.

При получении банковской выписки отразите фактическое списание.

Проводки

Мы с вами рассмотрели, как отразить дивиденды и проводки в 1С 8.3.

Как начислить дивиденды

Для начала нужно понять, может ли на конец квартала организация распределить полученную прибыль между собственниками. Сначала нужно убедиться, что у предприятия есть прибыль. Удобнее всего сформировать бухгалтерский баланс за период выдачи дивидендов и посмотреть на размер чистой прибыль по строке 2400 «Отчета о финансовых результатах».

Для этого заходим в раздел «Отчеты» — «Регламентированные отчеты» — Создать. Ищем форму бухгалтерской отчетности, ставим период, допустим январь-июнь. Открывается форма отчета, заполняем ее.

Убедившись, что у компании есть прибыль нужно убедиться, что чистые активы предприятия превышают стоимость его уставного фонда. Порядок расчета чистых активов утвержден Приказом Минфина от 28.08.2014 № 84н.

| Наименование показателя | Код строки баланса | На 1-е полугодие |

| Активы | ||

| Активы (I и II разделы) | 1600 | 26 258 |

| — | ||

| Краткосрочные обязательства | 1400 | 2 000 |

| — | ||

| Долгосрочные обязательства | 1500 | 18 711 |

| + | ||

| Доходы будущих периодов | 1530 | 0 |

| — | ||

| Задолженность участников по вкладам в уставный капитал | 1170 | 0 |

| Итого чистых активов | 5547 тыс. руб. | |

Уставный фонд предприятия указан по строке 1310 III раздела бухгалтерского баланса.

Также его величину можно посмотреть в оборотно-сальдовой ведомости по счету 80.

Чистые активы намного превышают минимально установленный порог, поэтому прибыль компании может быть распределена без ущерба ее финансовому состоянию.

По кредиту счета 84.01 показана прибыль общества.

Здесь показана сумма чистой прибыли, которую собственники предприятия могут распределить между собой.

Владельцем данной компании является физическое лицо в одном лице. В программе не было отдельной операции по формированию уставного капитала, поэтому участников вводили через операции, введенные вручную, как и начисление дивидендов. Сейчас для этого есть специально выделенные операции.

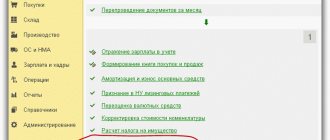

Чтобы начислить ему дивиденды, пройдем в раздел «Операции» — Начисление дивидендов.

В открывшемся списке в верхней панели ждем «Создать».

Нужно ввести дату, получателя, который выбирается из раскрывающегося списка по стрелке вниз, период получения дивидендов и их размер каждому получателю. Заметим, что при этом начисляется размер налога на выплачиваемую величину денежных средств и показывается величина к выплате. Проведем документ, и посмотрим проводки.

По дебету 84.01 счета была списана величина дивидендов на сумму 250 000 руб. По кредиту 75.02 они были начислены, а также по кредиту счета 68.01 начислен НДФЛ в размере 32 500 руб.

Теперь вернемся в документ и в правой верхней части нажмем кнопку «Выплатить».

Будут созданы два платежных поручения на основании расчета: на выплату дивидендов и на перечисление НДФЛ в налоговую.

Все выше рассмотренное относилось к ситуации, когда собственником является физическое лицо, теперь представим, что участниками общества являются юридические лица.

Также проходим по ссылке «Начисление дивидендов» в разделе «Операции» и создаем новый документ.

В этот раз получателем выберем юридическое лицо и подберем нужного нам учредителя из списка контрагентов. Укажем период, за который происходит начисление дивидендов и введем сумму. Также посчитается величина налога к перечислению в бюджет и сумма дохода к выплате за исключением налога. Проведем документ и перейдем к проводкам.

Величина выплачиваемого дохода также отражается по кредиту счета 75.02, и списывается со счета 84.01, т.е. на сумму дивидендом уменьшится нераспределенная прибыль, это также будет отражено и в бухгалтерском балансе. А вот субсчет НДФЛ изменился, налог был начислен по счету 68.34.

ЗУП

В этой версии 1С в разделе «Первичные документы» имеется подраздел «Расчет зарплаты…», в котором есть документ «Начисление дивидендов». Далее нужно перейти в «Расчет зарплаты…», «Первичные документы».

Необходимо заполнить поле «Общая сумма», потом выбирать данные в «Подбор сотрудника». В каждом окне проставляется количество долей (акций). После нажатия на «Рассчитать все» программа начисляет суммы на:

- зарплату;

- в раздел взаиморасчетов;

- в облагаемый НДФЛ доход.

НДФЛ рассчитывается автоматически на Д70, К68.01.

Не нашли ответа на свой вопрос? Узнайте, как решить именно вашу проблему. через форму (внизу), и наши специалисты оперативно подготовят оптимальные варианты решения вашей проблемы и перезвонят вам в день подачи заявки. Это бесплатно!

Заполняем декларацию

Мы обязаны отчитаться в контролирующие органы о том, что общество произвело выплату доходов своим учредителям, исчислила с них налог и перечислила его в бюджет. Как уже упоминалось в первом разделе статьи, в отчетном квартале заполняют отчет по форме 6-НДФЛ для отражения выплат физическим лицам, и декларацию по налогу на прибыль для юридических лиц.

Регламентированные отчеты находятся в разделе «Отчеты».

По команде «Создать» выбираем из списка отчет 6-НДФЛ и заполним его.

В первом разделе сумма дивидендов входит в строки 020, как и остальные выплаты нарастающим итогом, и отдельно входит в строку 025. Аналогично НДФЛ, который заполняется в строки 040 и 045. Удержанный налог отражается в общем порядке в строке 070.

Перейдем на второй раздел.

Дата фактического получения дохода и дата удержания дохода равна дате начисления и выплаты, и срок перечисления — это следующий рабочий день. Сумма полученного дохода указывается полностью, с учетом НДФЛ.

Затем заполним справку 2-НДФЛ по физическому лицу, получившему доход.

Теперь создадим декларацию по налогу на прибыль. Путь к ней лежит там же.

Заполняется Лист 03. Раздел А. В шапке необходимо выбрать категорию налогового агента, вид дивидендов, указать период и год, за который производится выплата. Далее в строке 001 заполняется сумма дохода, выплаченная юридическому лицу. В строку 010 она автоматически копируется. И проставляем сумму в строку 022, как доход, облагаемый по ставке 13%. По ставке 0% облагаются доходы организаций, которые более 365 дней владеют 50% и более от уставного капитала. Реализация этого права подтверждается уведомлением из налогового органа.

Далее в разделе В листа А заполняется информация о юридических лицах, которые поименованы в реестре участников, и которым были перечислены дивиденды. В строке тип проставляется 00, что соответствует первичному отчету, он характеризует порядок соответствующих корректировок декларации.

Указывается директор организации, дата получения ею дохода и размер дохода и налога, относящиеся конкретно этому юридическому лицу. Понятно, что выше проставлялись общие суммы начисленных дивидендов нарастающим итогом, в разделе В они детализируются по получателям. На нашем примере получатель всего один, поэтому и суммы будут одинаковые.

Примечание. Если в составе собственников числятся одновременно физические и юридические лица, которым производятся выплаты по дивидендам, то необходимо в декларации по налогу на прибыль заполнить отдельно страницы по выплатам физическим лицам в Листе 03 раздела А, и по юридическим лицам. Если в составе участников только лишь физические лица, то необходимости в заполнении декларации по налогу на прибыль нет. По ним сдаются только 6-НДФЛ и справка 2-НДФЛ за год.

Рекомендуем прочитать статью: «1С Облако — что это такое? Простыми словами»