Дивиденды – это часть прибыли, оставшейся после налогообложения, которую распределили между участниками, акционерами. Сумму дивидендов рассчитывают и выплачивают в определенном порядке и в строго установленные сроки. Подробнее об этом см. Как определить сумму и порядок выплаты дивидендов.

Дивиденды можно выдать деньгами или в натуральной форме, то есть другим имуществом. Причем акционерам деньгами можно выплатить только безналично. Участникам же ООО – как через кассу, так и на банковский счет. Такой порядок следует из статьи 28 Закона от 8 февраля 1998 г. № 14-ФЗ и статьи 42 Закона от 26 декабря 1995 г. № 208-ФЗ.

В бухучете и при налогообложении дивидендов тоже есть свои особенности. Подробно о них читайте в этой рекомендации.

Ситуация: можно ли перечислить дивиденды на счет, который не принадлежит акционеру или участнику

Да, можно, но только в обществах с ограниченной ответственностью.

В акционерных обществах дивиденды в денежной форме выплачивают только в безналичном порядке и только на счет акционера. Если у получателя нет счета, то деньги отправляют почтовым переводом. Об этом сказано в части 8 статьи 42 Закона от 26 декабря 1995 г. № 208-ФЗ.

А вот для обществ с ограниченной ответственностью ограничений в Законе от 8 февраля 1998 г. № 14-ФЗ нет. Поэтому ООО может перечислить дивиденды по указанию участника на счета третьих лиц, например, супругу, родственнику или организации. Для этого участник должен написать заявление. В нем указать получателя и реквизиты его счета.

Бухучет

Как начислить дивиденды

В бухучете расчеты по выплате дивидендов отражайте на отдельном субсчете 75-2 «Расчеты с учредителями по выплате доходов». Поступайте так при выплатах акционерам, участникам, которые не состоят в штате организации. То есть в отношении тех людей, с которыми не заключен трудовой договор, а также в отношении других организаций.

На дату, когда общее собрание акционеров, участников приняло решение о выплате дивидендов, сделайте следующую запись:

Дебет 84 Кредит 75-2 – начислены дивиденды участникам, акционерам, которые не состоят в штате организации.

Если же начисляете дивиденды участникам-сотрудникам, используйте счет 70:

Дебет 84 Кредит 70 – начислены дивиденды участникам, акционерам – сотрудникам организации.

Это следует из пункта 10 ПБУ 7/98 и Инструкции к плану счетов (счета 70, 75 и 84).

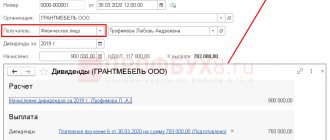

Пример отражения в бухучете дивидендов, начисленных людям

По итогам 2015 года непубличное АО «Альфа» получило чистую прибыль в размере 266 000 руб. 5 марта 2021 года общее собрание акционеров решило направить эту сумму на выплату дивидендов.

Уставный капитал общества разделен на 100 обыкновенных акций:

- 60 акций принадлежат директору «Альфы» А.В. Львову;

- 40 акциями владеет гражданин Ирака Р. Смит, который в «Альфе» не работает.

5 марта 2021 года бухгалтер «Альфы» сделал в учете такие записи:

Дебет 84 Кредит 70 – 159 600 руб. (266 000 руб. : 100 акций * 60 акций) – начислены дивиденды Львову;

Дебет 84 Кредит 75-2 – 106 400 руб. (266 000 руб. : 100 акций * 40 акций) – начислены дивиденды Смиту.

Российские организации, выплачивая дивиденды, зачастую должны выполнить обязанности налогового агента. То есть рассчитать налоги, удержать их с выплаты и перечислить в бюджет. Это также нужно отразить в бухучете.

Когда удерживаете НДФЛ с дивидендов, выплачиваемых физлицам, нужно также учитывать, работают они в организации или нет. В зависимости от этого записи будут следующие:

Дебет 75-2 Кредит 68 субсчет «Расчеты по НДФЛ» – удержан НДФЛ с дивидендов участника, акционера, который не работает в организации;

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ» – удержан НДФЛ с дивидендов участника, акционера – сотрудника организации.

Если же дивиденды выплачиваете участнику, акционеру – организации, то с них удерживайте налог на прибыль и оформляйте это такой проводкой:

Дебет 75-2 Кредит 68 субсчет «Расчеты по налогу на прибыль» – удержан налог на прибыль с дивидендов участника, акционера – организации.

Такой порядок следует из Инструкции к плану счетов (счета 68, 70, 75).

Пример отражения в бухучете НДФЛ с дивидендов, начисленных людям

По итогам 2015 года АО «Альфа» получило чистую прибыль в размере 266 000 руб. Доходов от долевого участия в других организациях «Альфа» не получала.

5 марта 2021 года общее собрание акционеров решило направить всю чистую прибыль на выплату дивидендов.

Уставный капитал общества разделен на 100 обыкновенных акций:

- 60 акций принадлежат директору «Альфы» А.В. Львову;

- 40 акциями владеет нерезидент – гражданин Ирака Р. Смит, который в «Альфе» не работает.

Дивиденды учредителям перечислены на их банковские счета 26 марта 2021 года.

Бухгалтер «Альфы» сделал в учете такие записи.

5 марта 2021 года:

Дебет 84 Кредит 70 – 159 600 руб. (266 000 руб. : 100 акций * 60 акций) – начислены дивиденды Львову;

Дебет 84 Кредит 75-2 – 106 400 руб. (266 000 руб. : 100 акций * 40 акций) – начислены дивиденды Смиту.

26 марта 2021 года:

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ» – 20 748 руб. (159 600 руб. * 13%) – удержан НДФЛ с доходов Львова;

Дебет 75-2 Кредит 68 субсчет «Расчеты по НДФЛ» – 15 960 руб. (106 400 руб. * 15%) – удержан НДФЛ с доходов Смита (между Россией и Ираком не заключен договор об избежании двойного налогообложения по НДФЛ);

Дебет 70 Кредит 51 – 138 852 руб. (159 600 руб. – 20 748 руб.) – перечислены дивиденды Львову;

Дебет 75-2 Кредит 51 – 90 440 руб. (106 400 руб. – 15 960 руб.) – перечислены дивиденды Смиту.

Как отразить выплату дивидендов

От способа выплаты дивидендов зависит и то, как отразить в бухучете эту операцию.

Если дивиденды выплачивают деньгами, то в бухучете сделайте проводку:

Дебет 75-2 (70) Кредит 51 (50) – выплачены дивиденды в денежной форме.

Когда в счет выплаты дивидендов передают имущество, то порядок бухучета зависит от вида этих активов:

| Операция | Вид имущества | Дебет | Кредит | Основание | |

| Начисление дивидендов | Не имеет значения | 84 | 75-2 (70) | Пункт 10 ПБУ 7/98, Инструкция к плану счетов (счета 70, 75 и 84) | |

| Выплата дивидендов в натуральной форме | Не имеет значения | 75-2 (70) | 91 | Пункты 5, 6.3 и 12 ПБУ 9/99, Инструкция к плану счетов (счета 70, 75 и 91) | |

| Списание имущества, переданного в оплату дивидендов | Готовая продукция и товары | 90-2 | 43 (41) | Пункты 5, 7 и 9 ПБУ 10/99, Инструкция к плану счетов (счета 41, 43 и 90) | |

| Материалы | 91-2 | 10 | Пункты 11 ПБУ 10/99, Инструкция к плану счетов (счета 10 и 91) | ||

| Основные средства | амортизация | 02 | 01 | Инструкция к плану счетов (счета 01 и 02) | |

| остаточная стоимость | 91-2 | 01 | Пункты 11, 16 и 19 ПБУ 10/99, пункт 29 ПБУ 6/01, Инструкция к плану счетов (счета 01 и 91) | ||

Как видно, проводки обусловлены следующим. Сначала определяют размер дивидендов. Передав в счет них имущество, определяют выручку, как при реализации, и учитывают ее в зачет обязательств перед участниками. И, как при продаже, списывают стоимость имущества.

Страховые взносы

При выплате дивидендов не начисляйте:

- взносы на обязательное пенсионное, социальное или медицинское страхование (ч. 1 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ);

- взносы на страхование от несчастных случаев и профзаболеваний (п. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ).

Дело в том, что дивиденды – это не вознаграждение за выполненные обязанности по трудовым или гражданско-правовым договорам. А значит, и страховые взносы на них начислять не нужно.

Такой порядок следует из положений части 1 статьи 7 Закона от 24 июля 2009 г. № 212-ФЗ, абзаца 2 части 1 статьи 7 Закона от 15 декабря 2001 г. № 167-ФЗ, подпункта 1 пункта 1 статьи 2 Закона от 29 декабря 2006 г. № 255-ФЗ, подпункта 1 части 1 статьи 10 Закона от 29 ноября 2010 г. № 326-ФЗ и пункта 2 Разъяснений, утвержденных приказом Минздравсоцразвития России от 8 июня 2010 г. № 428н.

Возникновение споров между АО и акционерами

Если общество нарушает права своих участников, последние могут подать иск в суд. Обычно это актуально в тех случаях, если средства не выплачиваются в полном объеме или не выплачиваются совсем. В период отсутствия выплат начисляются проценты, которые можно также взыскать через суд. Соответствующее требование указывается в исковом заявлении.

Невыплата дивидендов обычно приравнивается к административному правонарушению (согласно статьям 15-20 КоАП РФ). За отстаиванием своих прав следует идти в арбитражный суд, так как ООО считается субъектом, ведущим хозяйственную деятельность. Данное правило актуально даже в том случае, если иск подает ФЛ.

ВАЖНО! Если дивиденды не были получены по уважительной причине (к примеру, акционер не предоставил сведения о своем расчетном счете), участник может получить их в течение 3 лет с даты завершения выплат.

НДФЛ

НДФЛ с дивидендов платят:

- резиденты, всегда;

- нерезиденты, только когда дивиденды выплачивают российские организации.

При этом рассчитывает, удерживает и перечисляет НДФЛ в бюджет обычно налоговый агент. И только когда доход получен резидентом от источников за рубежом, рассчитать и перечислить налог должен сам человек.

Ситуация: какой период учитывать, определяя налоговый статус человека, при расчете НДФЛ – год, за который ему начислены дивиденды, или тот, когда ему их выплатили?

Налоговый статус определяйте исходя из 12 месяцев, предшествующих выплате дивидендов.

Ведь налоговый статус человека нужно проверять каждый раз при выплате ему доходов. В том числе и дивидендов. При этом определяют, находился ли человек 183 календарных дня и более на территории России в течение 12 следующих подряд месяцев. Такой порядок следует из пункта 2 статьи 207 и подпункта 1 пункта 1 статьи 223 Налогового кодекса РФ. Аналогичная точка зрения выражена в письме Минфина России от 9 октября 2007 г. № 03-04-05-01/326.

Пример определения налоговой ставки для расчета НДФЛ с дивидендов

По итогам 2015 года АО «Альфа» получило чистую прибыль. 4 марта 2016 года общее собрание акционеров решило направить всю сумму полученной чистой прибыли на выплату дивидендов. В этом же месяце (24 марта) дивиденды были выплачены.

В течение 12 следующих подряд месяцев, предшествующих выплате дивидендов (с 24 марта 2015 года по 25 марта 2021 года), один из акционеров – А.С. Кондратьев – выезжал в загранкомандировки.

Период, когда Кондратьев находился за границей, составил:

- в апреле – 13 дней;

- в мае – 16 дней;

- в июне – 19 дней;

- в июле – 20 дней;

- в августе – 18 дней;

- в сентябре – 24 дня;

- в октябре – 15 дней;

- в ноябре – 17 дней;

- в декабре – 22 дня.

В январе 2015 года Кондратьев выезжал из России на международную конференцию на 16 дней.

В феврале 2015 года Кондратьев выезжал из России на лечение на 24 дня.

В общей сложности за последние 12 месяцев, предшествующих выплате дивидендов, Кондратьев провел за границей 180 дней (13 дн. + 16 дн. + 19 дн. + 20 дн. + 18 дн. + 24 дн. + 15 дн. + 17 дн. + 22 дн. + 16 дн.). Период нахождения Кондратьева в России не прерывается на периоды его выезда за границу для лечения.

В России Кондратьев провел за последние 12 месяцев 186 календарных дней (365 дн. – 180 дн.). Этот срок больше 183 календарных дней, поэтому Кондратьев – налоговый резидент России. С дивидендов, начисленных ему за 2015 год, бухгалтер «Альфы» рассчитал НДФЛ по ставке 13 процентов.

Полезные ссылки

►Экономическая литература◄ ►Методика финансового анализа◄ ►Формы бухгалтерской отчетности◄ ►Крупнейшие АО России◄

Третий раздел пассива баланса»Капитал и резервы» состоит из следующих статей.

| III. Капитал и резервы | Код строки |

| Уставный капитал (80) | |

| Собственные акции, выкупленные у акционеров (81) | |

| Добавочный капитал (83) | |

| Резервный капитал (82) | |

| в том числе: | |

| резервы, образованные в соответствии с законодательством | |

| резервы, образованные в соответствии с учредительными документами | |

| Нераспределённая прибыль (непокрытый убыток) (99) | |

| Итого по разделу III |

В представленной выше таблице отражена схема третьего раздела пассива баланса с указанием счетов, остатки по которым отражаются в соответствующей строке баланса.

«Уставный капитал» (строка 410). По данной статье показывается величина уставного капитала (сальдо счёта 80 «Уставный капитал») согласно положениям учредительных документов. Увеличение или уменьшение уставного капитала производится только после внесения в установленном порядке изменений в учредительные документы (устав) организации (организации).

По строке «Собственные акции, выкупленные у акционеров» показывается остаток стоимости собственных акций организации, которые выкуплены у акционеров, учитываемые на счёте 81 «Собственные акции (доли)».

«Добавочный капитал» (строка 420). По данной строке показываются суммы прироста стоимости имущества организации, отражённого в активе баланса, выявляемые по результатам их переоценки, а также суммы эмиссионного дохода акционерных обществ (т. е. суммы, полученные сверх номинальной стоимости размещённых акций общества (за минусом расходов по их продаже)) и средства целевого финансирования, полученного ввиде инвестиционных средств. Поскольку уставный капитал зафиксирован в учредительных документах, то возникла необходимость учёта прироста собственного капитала хозяйствующего субъекта. Для этих целей предназначен счёт 83 «Добавочный капитал».

«Резервный капитал» (строка 430).

НДФЛ платит сам человек

Рассчитать и заплатить НДФЛ самостоятельно резидент должен только с дивидендов, полученных от источников за рубежом. Налог он рассчитает по ставке 13 процентов. НДФЛ он вправе уменьшить на налог, уплаченный с доходов в стране нахождения иностранной организации. Правда, воспользоваться этим правом он может, только если с этой страной у России заключен договор об избежании двойного налогообложения. В этом случае налог он будет считать так:

| НДФЛ с дивидендов, которые резидент получил от иностранной организации | = | Дивиденды, которые резидент получил от иностранной организации | x | 13% | – | Налог, который резидент заплатил по месту нахождения иностранной организации в стране, с которой заключено соглашение об избежании двойного налогообложения (если оно есть) |

Если же при расчете получится отрицательное значение, то возместить разницу из бюджета резидент не вправе.

Такой порядок установлен положениями подпункта 1 пункта 3 статьи 208, пункта 1 статьи 209, пунктов 1 и 2 статьи 214 Налогового кодекса РФ.

Во всех остальных случаях рассчитать, удержать и заплатить НДФЛ должен налоговый агент.

Как отразить на счетах операции с дивидендами получателю?

У получателя операции с дивидендами будут отражаться в бухгалтерском учете следующим образом:

| Корреспонденция счетов | Содержание хозяйственной операции | |

| Дебет | Кредит | |

| 76 | 91 | Отражен доход на дату принятия решения об его выплате |

| 51 | 76 | Получены дивиденды |

НДФЛ перечисляет налоговый агент

Определять НДФЛ с дивидендов налоговому агенту нужно отдельно по каждому налогоплательщику и при любой выплате. Это установлено в пунктах 2 и 3 статьи 214 Налогового кодекса РФ.

При расчете НДФЛ налоговые агенты применяют следующие ставки:

- 13 процентов – при выплате дивидендов резиденту;

- 15 процентов – при выплате дивидендов нерезиденту. Такую ставку применяют, если международными договорами об избежании двойного налогообложения не установлен другой ее размер.

Это установлено положениями статьи 7, пунктов 2 и 3 статьи 214, пункта 1 и абзаца 2 пункта 3 статьи 224 Налогового кодекса РФ.

О том, кто исполняет обязанности налогового агента при выплате дивидендов, см. справочную таблицу.

Ситуация: нужно ли удержать НДФЛ при выплате дивидендов участнику (акционеру) общества, который является предпринимателем?

Да, нужно.

Ведь никаких исключений в отношении получателя дивидендов – предпринимателя в законодательстве не предусмотрено. Выплачивая дивиденды, организация должна исполнить обязанности налогового агента. В том числе удержать НДФЛ. Поэтому при выплате дивидендов предпринимателю с него нужно удержать НДФЛ. Это следует из пункта 3 статьи 214, абзаца 2 пункта 3 статьи 224 Налогового кодекса РФ.

Аналогичная позиция отражена и в письмах Минфина России от 10 апреля 2008 г. № 03-04-06-01/79 и от 13 июля 2007 г. № 03-04-06-01/238.

Ситуация: нужно ли удержать НДФЛ при выплате дивидендов наследнику акционера (участника)?

Да, нужно.

Объясняется это тем, что наследуют не сами деньги, а только право на их получение. А значит, общее правило, согласно которому доходы, полученные в порядке наследования, не облагают НДФЛ, не действует. Поэтому при выплате дивидендов наследнику участника, акционера нужно удержать НДФЛ. Такой вывод следует из пунктов 18 и 58 статьи 217, пунктов 3 и 4 статьи 214 Налогового кодекса РФ.

Аналогичная позиция отражена в письме Минфина России от 29 октября 2007 г. № 03-04-06-01/363.

Ситуация: нужно ли удержать НДФЛ, если участник отказался от выплаты дивидендов (например, в пользу организации)?

Да, нужно.

Ведь несмотря на то, что участник формально денег не получил, он ими распорядился – передал организации. Эти суммы нужно учитывать, определяя налоговую базу, как и те, что были выплачены. Прямо на это указано в пункте 1 статьи 210 Налогового кодекса РФ.

При этом считают, что доход фактически получен на дату, когда деньги перечислены на счета третьих лиц по распоряжению участника. Но деньги в рассматриваемой ситуации никуда не перечисляют. Поэтому день, когда участник отказался от дивидендов в пользу организации, считайте датой получения этого дохода (подп. 1 п. 1 ст. 223 НК РФ).

При этом на общих основаниях с этих сумм удержите НДФЛ (п. 4 ст. 226 НК РФ).

Аналогичная точка зрения отражена в письме Минфина России от 4 октября 2010 г. № 03-04-06/2-233.

Невыплаченные дивиденды: проводки

На дату истечения срока истребования дивиденды, не выплаченные учредителям, возвращаются в состав чистой прибыли. При этом совершаются проводки:

- Дт 75/Кт 84 — дивиденды, не востребованные юрлицами и физлицами, не являющимися работниками компании-плательщика;

- Дт 70/Кт 84 — дивиденды, не востребованные сотрудниками.

Тем самым остаток неиспользованной прибыли на счете 84 увеличится.

Организация при начислении и выплате дивидендов счета и проводки использует те, которые будут отражать хозяйственные операции, фактически совершенные компанией. Бухгалтерия должна вести учет как начисленных, так и выплаченных сумм – в аналитическом разрезе по каждому учредителю, участнику, акционеру.

Как налоговому агенту рассчитывать НДФЛ по ставке 13 процентов

При расчете НДФЛ с дивидендов резидента применяйте ставку 13 процентов. При расчете налога учтите, получала ли ваша организация дивиденды от других компаний или нет.

Когда таких доходов у организации нет, налог рассчитайте по формуле:

| НДФЛ с дивидендов (к удержанию) = Дивиденды, начисленные резиденту x 13% |

Такой порядок следует из положений пункта 3 статьи 214 Налогового кодекса РФ.

Пример расчета НДФЛ с дивидендов, начисленных учредителям. Организация не получала доходов от долевого участия в других организациях

По итогам 2015 года АО «Альфа» получило чистую прибыль в размере 266 000 руб. 5 марта 2021 года общее собрание акционеров решило направить эту сумму на выплату дивидендов. Доходов от долевого участия в других организациях «Альфа» не получала.

Уставный капитал «Альфы» разделен на 100 обыкновенных акций. Из них 60 акций принадлежат директору «Альфы» А.В. Львову, а 40 акций – гражданину Ирака Р. Смиту, который не является налоговым резидентом России и сотрудником «Альфы».

5 марта 2021 года бухгалтер «Альфы» сделал в учете такие записи:

Дебет 84 Кредит 70 – 159 600 руб. (266 000 руб. : 100 акций * 60 акций) – начислены дивиденды Львову;

Дебет 84 Кредит 75-2 – 106 400 руб. (266 000 руб. : 100 акций * 40 акций) – начислены дивиденды Смиту.

Сумма НДФЛ с дивидендов, начисленных Львову, составляет: 159 600 руб. * 13% = 20 748 руб.

Между Россией и Ираком не заключен договор об избежании двойного налогообложения по НДФЛ. Поэтому сумма НДФЛ с доходов, начисленных Смиту, равна: 106 400 руб. * 15% = 15 960 руб.

Если же компания в текущем или предыдущем годах получала дивиденды от участия в других организациях, порядок расчета НДФЛ будет другим. Он зависит от того, учтены ли полученные дивиденды от участия в других организациях при выплатах участникам. Если учтены, то НДФЛ считайте в обычном порядке.

Ну, а если, получив доходы от участия в других организациях, дивиденды вы еще не платили, то НДФЛ считайте следующим образом:

| НДФЛ с дивидендов (к удержанию) | = | Дивиденды, начисленные резиденту | : | Дивиденды к распределению всем получателям | x | Дивиденды к распределению всем получателям | – | Дивиденды, полученные налоговым агентом | x | 13% |

Удерживать НДФЛ не понадобится, только если те дивиденды, что получила ваша организация, окажутся больше или равны выплачиваемым участнику.

Такой порядок предусмотрен абзацем 2 пункта 2 статьи 210 и пунктом 5 статьи 275 Налогового кодекса РФ.

При определении показателя «дивиденды, полученные налоговым агентом» учитывайте такие доходы за вычетом ранее удержанного налога (письмо Минфина России от 6 февраля 2008 г. № 03-03-06/1/82).

Учитывайте поступления как от российских организаций, так и от иностранных. И только дивиденды, которые облагают по ставке 0 процентов, в расчет не берите (письма Минфина России от 31 октября 2012 г. № 03-08-05 и от 19 февраля 2008 г. № 03-03-06/1/114).

Ситуация: по какой ставке (9 или 13%) удерживать НДФЛ с дивидендов, выплаченных в 2021 году, но распределенных в предыдущие годы?

С дивидендов, выплаченных 1 января 2021 года и позже, НДФЛ удерживайте по ставке 13 процентов. То есть по той, которая действует с 2021 года. При этом неважно, за какой период эти дивиденды.

Распределить прибыль за 2015 год или за более ранние периоды можно в любое время. В законодательстве нет ограничений для этого. Такой вывод следует из положений статьи 43 Налогового кодекса РФ, статьи 28 Закона от 8 февраля 1998 г. № 14-ФЗ и статьи 42 Закона от 26 декабря 1995 г. № 208-ФЗ и подтверждается письмами Минфина России от 20 марта 2012 г. № 03-03-06/1/133, от 6 апреля 2010 г. № 03-03-06/1/235.

В любом случае ставку налога нужно применять ту, которая действует на дату получения дохода. А в рассматриваемой ситуации такой датой считается день, когда дивиденды выплатили участнику (учредителю). То есть это день, когда деньги перевели на банковский счет участника, либо день, когда вы выдали дивиденды из кассы. Дата распределения дивидендов здесь значения не имеет. Поэтому если выплата датирована 2021 годом, то НДФЛ придется рассчитать, удержать и перечислить в бюджет по ставке 13 процентов.

Такой порядок следует из положений, установленных подпунктом 1 пункта 1 статьи 208, абзацем 2 пункта 2 статьи 210, пунктом 3 статьи 214, подпунктами 1 и 2 пункта 1 статьи 223 и пунктом 1 статьи 224 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письме Минфина России от 16 марта 2015 г. № 03-04-06/13962.

Как оформить протокол собрания?

Каких-либо определенных строгих правил к форме протокола собрания учредителей или акционеров законодательством не установлено. Документ составляется в свободной форме при условии, что в нем будут содержаться все необходимые реквизиты (номер и дата документа, место его составления, какие вопросы были рассмотрены, решения по вопросам, подписи присутствующих).

Если у организации всего один учредитель, то вместо протокола собрания учредителей составляется решение участника о необходимости выплатить дивиденды. К форме документа так же нет определенных требований, кроме сохранения необходимых реквизитов. Показывать детальный индивидуальный расчет дивидендов по отдельному получателю в протоколе или решении не нужно, достаточно отразить величину чистой прибыли предприятия, которая будет выплачена учредителям или акционерам.

Расчет дивидендов по каждому участнику осуществляют в бухгалтерской справке. Форму ее следует разработать на предприятии, и закрепить документ в учетной политике. Выдачу дивидендов из кассы оформляют расходным кассовым ордером, а при перечислении с расчетного счета – платежным поручением.

Как налоговому агенту рассчитывать НДФЛ по ставке 15 процентов

При расчете НДФЛ с дивидендов нерезидента применяйте ставку 15 процентов. Поступайте так, только если в соглашении об избежании двойного налогообложения с иностранным государством не установлены другие ставки. Перечень таких соглашений можно посмотреть в таблице.

НДФЛ с дивидендов нерезидента рассчитайте по формуле:

| НДФЛ с дивидендов нерезидента (к удержанию) | = | Дивиденды, начисленные нерезиденту | x | 15% (ставка налога), если международными договорами не предусмотрено иное |

Такие правила предусмотрены пунктами 3 и 4 статьи 214, пунктом 3 статьи 224, пунктом 6 статьи 275 Налогового кодекса РФ.

Пример расчета НДФЛ с дивидендов, начисленных гражданам. Организация получала доходы от долевого участия в других организациях

По итогам 2015 года АО «Альфа» получило чистую прибыль в размере 266 000 руб. В ее состав входят доходы от долевого участия в других организациях в размере 150 000 руб.

В марте 2021 года общее собрание акционеров решило направить всю сумму полученной чистой прибыли (266 000 руб.) на выплату дивидендов. Уставный капитал организации разделен на 100 акций. Из них 60 акций принадлежат директору «Альфы» А.В. Львову, а 40 акций – гражданину Ирака Р. Смиту (не является налоговым резидентом России и сотрудником «Альфы»).

Бухгалтер «Альфы» сделал в учете такие записи:

Дебет 84 Кредит 70 – 159 600 руб. (266 000 руб. : 100 акций * 60 акций) – начислены дивиденды Львову;

Дебет 84 Кредит 75-2 – 106 400 руб. (266 000 руб. : 100 акций * 40 акций) – начислены дивиденды Смиту.

НДФЛ с доходов учредителей бухгалтер «Альфы» рассчитал так:

– с дохода Смита (нерезидента): 106 400 руб. * 15% = 15 960 руб. (между Россией и Ираком не заключен договор об избежании двойного налогообложения по НДФЛ);

– с дохода Львова (резидента): (266 000 руб. * 60% : 266 000 руб.) * (266 000 руб. – 150 000 руб.) * 13% = 9048 руб.