Роль реквизита «Назначение платежа» в платежном поручении

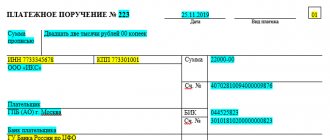

В соответствии с п. 1.7.2 положения Банка России от 27.02.2017 № 579 владелец банковского счета обязан указывать в своих платежных поручениях назначение платежа. Все платежные документы должны раскрывать суть проводимой операции, а сделать это поможет верно заполненное поле 24 (назначение платежа).

ВАЖНО! В платежном поручении есть еще одно поле с назначением платежа, но кодовым. Это поле 20 «Наз. пл.». С 01.06.2020 в нем проставляется код вида дохода при платежах работникам. Подробнее о его заполнении читайте здесь.

При заполнении данной графы следует иметь в виду, что для нее установлено максимальное количество знаков — 210. Такая информация содержится в приложении 11 к положению Банка России «О правилах осуществления перевода денежных средств» от 19.06.2012 № 383-П.

Согласно приложению 1 к положению № 383-П следует уделить внимание указанию назначения платежа в платежном поручении. Так, здесь может быть приведено название работ, товаров, услуг, реквизиты договоров, счетов, расходных накладных или иных первичных документов. Если имеет место оплата (предварительная оплата) реализации ТМЦ или услуг, важно указать необходимую информацию об НДС.

Если оформляется платеж в бюджет, в поле 24 может быть указан вид налога (страхового взноса), период, а также иная важная для фискальных органов информация.

В каких случаях составляется?

Обязанность обозначения владельцами расчетных счетов назначение платежа при оформлении платежного документа регламентировано Положением Банка России.

Данная процедура связана с раскрытием сути операций, делает ее более прозрачной и понятной для контролирующих органов и контрагентов.

В данном поле может быть зафиксировано название работ, реквизиты договора, иных первичных документов (счет на оплату).

Письмо для уточнения назначения платежа составляется после того, как сотрудник предприятия обнаружил ошибку в ранее отправленном платежном документе.

Платеж «не за то»

Давайте переберем наиболее коварные ошибки. Например, неверное назначение платежа, то есть неверное наименование товаров или услуг. Покупатели указывают в платежке явно неправильное название товаров или услуг. Например, вместо «оплата за монтаж» – «аренда». Иногда вместо « и наоборот. Например, перечисляют деньги за перевозку товаров, а в платежке указывают «оплата за инструменты». Риск тем выше, чем крупнее ваша компания. И совсем уж плохо дело, если по ошибке указано название товаров, по которым банк отслеживает обналичку. К примеру, компания получает оплату за стройматериалы. А списывает деньги со счета в основном с назначением платежа «за продовольственные товары», «аренду торгового оборудования». Банк запросит пояснения и может заблокировать «клиент-банк». При этом сошлется на Методические рекомендации, утвержденные ЦБ РФ 21 июля 2021 года № 18-МР.

А сравнив поступления платежей с кодами ОКВЭД компании, банкиры могут заинтересоваться ситуацией, когда основные поступления на счет не связаны с деятельностью компании. Иногда вопросы вызывают разовые платежи, особенно на крупную сумму. Например, если оптовая компания получила оплату за рекламные услуги. А уж если зачисления с неверным назначением платежа приобрели регулярность, подозрения перейдут в уверенность.

Чтобы снизить вероятность ошибок, в счете лучше приводить текст, который нужно указать в назначении платежа. Если вашего контрагента все же угораздило перечислить вам деньги «не за то», срочно сообщите ему об этом и постарайтесь заручиться письменным ответом, в котором покупатель подтвердит правильное назначение платежа. Эту переписку вы направите банкирам, если у них возникнут вопросы.

Ошибки в названии товаров и услуг заинтересуют и налоговиков. В этом смысле такие ошибки особенно рискованны также для «упрощенцев» и «вмененщиков», а также предпринимателей на ПСН. Если налоговики увидят в выписке поступления за товары или услуги, которые не относятся к спецрежиму, то потребуют уплатить налоги по общей системе. Придется доказывать, что компания или ИП ведут только деятельность, которая относится к спецрежиму (Постановление Арбитражного суда Поволжского округа от 25 октября 2021 г. № Ф06-26038/2017). Поэтому по крупным платежам безопаснее согласовать с поставщиком правильное наименование товаров.

Но лучше всего указывайте в платежке конкретное наименование товаров, работ или услуг (приложение № 1 к положению ЦБ от 19 июня 2012 г. № 383-П). Берите его из договора, счета или спецификации. Если товаров много, можно указать обобщенное название, например «канцелярские товары». Либо указать товары, которые составляют наибольшую долю в стоимости покупки.

Банк отправил запрос на подтверждение реквизитов по международному платежу

Современные технологии привели к глобализации экономике. Переводы денежных средств в другие страны мира в счет оплаты различных товаров и услуг стали привычным явлением для многих компаний, а также частных лиц.

Практически все международные платежи отправляются через систему SWIFT. Она позволяет осуществлять их как с текущих (например, расчетных) счетов клиента, так и без открытия счета.

В схеме прохождения платежа могут принимать участие не только банки отправителя и получателя, но и другие кредитные организации, выступающие корреспондентами.

С уточнением реквизитов при международных переводах все сложнее, чем с внутрироссийским по следующим причинам:

- Наличие банков-корреспондентов усложняет обмен сообщениями между банками отправителя и получателя. Запрос всего скорее не потеряется, но его прохождение может занять больше времени.

- Отсутствие строгих регламентов по срокам отправки и исполнения запросов. Конечно, они существуют. Но в каждом государстве могут различаться, а банки получателя будет действовать согласно нормам, действующим в его стране. Они могут быть неизвестны представителям плательщика и даже сотрудникам обслуживающего его банка.

- Различие в нормах законодательства и деловой практики в разных странах. Иногда банк получателя может спокойно зачислить средства на его счет при незначительных опечатках в 1-2 буквы, а в других странах он будет вынужден требовать отсутствия любых ошибок, даже не являющихся существенными.

К счастью, развитие современных технологий существенно упростило обработку международных платежей.

Они проходят обычно также за 1-3 рабочих дня, а при обнаружении ошибок банк получателя отправляет запрос в электронной форме, и он поступает в банк отправителя за 1-2 дня.

Если плательщик своевременно отправит уточнения реквизитов или их подтверждение, то еще максимум через 1-3 дня деньги все же будут зачислены на счет.

Нужно учитывать, что процедура уточнения реквизитов через систему SWIFT также платная и в основном она обходится дороже отправки нового платежа.

Предлагаем ознакомиться: Текущие платежи при банкротстве физических лиц: особенности и сроки перевода средств

Но в данной ситуации отправителю для корректировки ошибок все же лучше пользоваться ей. Это связано с тем, что возврат денег может существенно затянуться, а также за него будет удержана комиссия по действующим тарифам.

Вывод: В рамках статьи мы рассмотрели, что делать когда банк отправил запрос на подтверждение реквизитов и сколько его ждать. Но лучше все же внимательно следить за правильностью заполнения платежных поручений и квитанций, чтобы избежать ненужных проблем.

А вам приходилось сталкиваться с ситуацией, когда банк отправлял запрос на подтверждение реквизитов{q} Сколько приходилось его ждать{q} Поделитесь своим опытом в комментариях ниже.

Теперь вы знаете о том, что делать, если банк отправил запрос на подтверждение реквизитов и сколько его ждать.

Когда и какие возникают ошибки

Ошибки в платежках между контрагентами допускают составители платежных поручений, т.е. работники бухгалтерских отделов. При этом неверные данные могут быть в самых разных пунктах документа: например, неправильно указывается номер договора, по которому происходит перечисление денежных средств, ошибочно пишется цель платежа или, бывает, выделяется НДС там, где его выделать не нужно и т.д.

Исправить это можно в одностороннем порядке, направив партнеру письмо об уточнении назначения платежа.

При этом вторая сторона не обязана высылать уведомление о получении данного послания, но удостовериться в том, что письмо получено, лишним не будет.

Причины и распространенные типы ошибок

Платежные поручения составляются, как правило, работником бухгалтерии или финансового отдела. При ручном заполнении документа неизбежны ошибки. Наиболее часто сотрудники ошибаются в номере договора или его дате, неверно указывают наименование оплачиваемых товаров или услуг, а при перечислении налога ошибаются в КБК и периоде оплаты. В 2021 году в связи со сменой ставки НДС с 18% на 20% участились случаи ошибок в указании ставки и суммы налога. Расскажем, как и в каких случаях составить образец письма об ошибке в назначении платежа.

Некоторые реквизиты необходимо обязательно исправить, а в некоторых случаях это не обязательно. Уточняющее письмо нужно составить в том случае, если перевод нельзя однозначно идентифицировать, то есть нельзя определить, за что и по какому основанию произведена оплата. Если ошибка не критична, уведомление об уточнении можно не составлять.

Как передать заявление

Заявление можно передать разными путями:

- Наиболее простой, быстрый и доступный – прийти в налоговую лично и отдать бланк из рук в руки инспектору.

- Допустима также передача при помощи представителя, но только если у него на руках есть нотариально заверенная доверенность.

- Возможна и отправка заявления через обычную почту заказным письмом с уведомлением о вручении.

- В последние годы распространение стал получать еще один способ: переправка различного рода документации в государственные службы учета и контроля через электронные средства связи (но в этом случае у отправителя должна быть официально зарегистрированная электронная цифровая подпись).

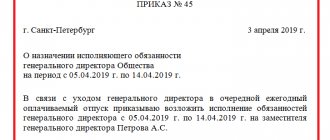

После отправки документа

Когда специалисты налоговой инспекции получат заявление, они обязаны будут его проверить. Иногда (далеко не во всех случаях) производится и сверка платежей с налогоплательщиком.

Через пять дней после того, как заявление будет передано в налоговую, инспекторы обязаны будут принять какое-либо решение и известить о нем заявителя.

Решение об уточнении платежа

Законом установлен период времени, в течение которого инспектор обязан проверить предоставленную информацию и дать ответ. Это 10 дней с момента получения заявления.

Налоговый орган может изменить:

- основание платежа (к примеру, ТП на АП);

- принадлежность платежа (если по ОКТМО была допущена ошибка или по КБК);

- статус плательщика>;

- другие данные (ИНН и т. д.)

Если по истечении этого срока ответ не будет дан, плательщик имеет право обратиться в ИФНС с официальным запросом.

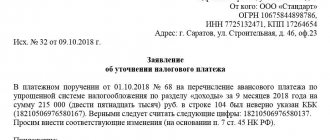

Кто составляет письмо об уточнении назначения платежа

Данное письмо составляется со стороны компании, переведшей средства.

Обычно сам текст пишет специалист отдела бухгалтерии или иной сотрудник, уполномоченный на создание подобного рода корреспонденции и имеющий доступ к формируемым платежкам.

При этом документ в обязательном порядке должен быть подписан руководителем компании.

Кто вправе исправить неверное назначение платежа в платежном поручении

Получатель средств не вправе на свое усмотрение изменять назначение платежа, он может лишь уточнить его у плательщика. У банков также нет права на самовольное изменение назначения платежа.

В итоге правом изменения назначения платежа обладает только одна сторона — плательщик (собственник денежных средств). Такое изменение должно быть составлено в письменной форме и удостоверено лицами, подписавшими платежный документ (ст. 209 ГК РФ, п. 7 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

Учитывая, что процедура корректировки назначения платежа законодательством не установлена, следует принять во внимание судебную практику по этому вопросу.

Какие ошибки можно исправить

Подготовить письмо о назначении платежа в платежном поручении нужно, если недочет имеет значение. Например, при выявлении орфографической или пунктуационной ошибки в назначении платежки никаких уведомлений составлять не нужно. Но есть категории недочетов, которые могут отрицательно сказаться на деятельности компании.

Какие ошибки нужно исправить:

- Неверный номер договора. Конечно, оплата поступит на счет получателя, но в бухгалтерии может возникнуть пересортица. В итоге оплата по конкретному договору не будет учтена. Вероятно применение штрафных санкций — начисление пеней за просрочку оплаты по договору.

- Неверный номер счета или счета-фактуры. Недочет может спровоцировать аналогичные проблемы, что и неверный номер договора. Вероятность начисления пеней и штрафов за просрочку оплаты довольно высока.

- Ошибочно указан НДС. Плательщик может выделить налог не по той ставке либо вообще не указать сумму НДС в платежном поручении. Ошибка может спровоцировать разногласия с ФНС при предъявлении налога к вычету.

Обнаружили недочет — подготовьте уточняющее письмо по платежному поручению в адрес контрагента. Документ исключит штрафные санкции со стороны партнеров из-за неисполнения условий договора или контракта. Также обезопасит компанию от налоговых рисков по НДС.

Распространенные ошибки при написании письма

Документ об уточнении назначения платежа можно считать верным только в том случае, если он правильно составлен. Документ направляется лицом, которое переводило платежку.

Написание письма обязательно, если есть ошибки в договоре, либо есть массовые недочеты по указанию наименования продаваемого товара или услуги. Если некорректно отображен тариф по НДС, при обнаружении недочета есть риски у плательщика при зачете сбора с аванса поставщика.

Частая ошибка при составлении документации – нет сведений, которые отображаются по правилам в подобном письме. Это номер и дата составления, информация об отправителе и получателе письма. Серьезной ошибкой является отсутствие данных о платежке с ошибками, так как не получится идентифицировать документ. Должны быть указаны правильные реквизиты вместо ошибочных данных, документ должен быть подписан.

Если нет сведений о предприятии – отправителе, его адресе нахождения, информации об адресате, ссылки на поручение, сути неточности, можно сказать, что документ составлен неверно. В бланке суммы должны быть прописаны как цифрами, так и прописью.

Составляем исправительное письмо о назначении платежа в платежном поручении поставщику

Когда нужно произвести изменение назначения платежа в платежном поручении, письмо составляется в произвольной форме. На законодательном уровне нет утвержденного бланка.

В документе необходимо указать:

- номер и дату документа;

- данные отправителя и получателя;

- реквизиты платежного документа, в котором допущена ошибка;

- правильное наименование ошибочных реквизитов;

- подпись ответственных лиц (тех же, которые подписывали платежку).

Направить уведомление можно любым удобным способом. Получение уведомления от контрагента о поступлении письма не обязательно. Но лучше его получить, чтобы убедиться, что получатель денег внес исправления в учет.

Правовое значение изменения назначения платежа

На сегодняшний день в судебной практике сложилась неоднозначная ситуация относительно признания правомерности внесения изменений в назначение платежа:

1. Считается, что отправитель и получатель денежных средств должны достичь обоюдного согласия по изменению назначения платежа, обменявшись письмами. Такую позицию поддерживает ряд судов.

Так, в постановлении ФАС Западно-Сибирского округа от 02.12.2011 № А70-2105/2011 говорится о том, что банки не могут вмешиваться в договорные отношения сторон сделки, проведенной при помощи платежного поручения, исполненного банком. В связи с чем и дальнейшие разногласия, возникшие между сторонами не по вине финансового учреждения, должны решаться без участия банка. Суд указывает на необходимость получения согласия стороны на внесение изменений в назначение платежного документа.

Аналогичная позиция отражена в постановлениях следующих федеральных арбитражных судов:

- Уральского округа от 23.06.2011 по делу № А76-18273/2010-62-513;

- Центрального округа от 13.07.2011 по делу № А54-2219/2010С16.

2. Отправитель денежных средств имеет полное право на изменение назначения платежа.

В постановлении ФАС Западно-Сибирского округа от 23.12.2010 по делу № А75-12877/2009 судом указано, что, поскольку исправления в платежном поручении недопустимы, внесение изменений в него должно быть произведено иным способом, например в виде оформленного в виде письма заявления отправителя денег. В соответствии с п. 2 ст. 209 ГК РФ владелец имущества может совершать со своей собственностью любые действия, если они не противоречат закону и не нарушают права других лиц.

Так как банк не может контролировать то, за что и куда направляются деньги, , то судом признано достаточным составление отправителем денег письма, которое следует использовать вместе с платежным поручением.

Подобная позиция отражена в постановлениях следующих федеральных арбитражных судов:

- ФАС Волго-Вятского округа от 16.10.2013 по делу № А31-7149/2012;

- Восточно-Сибирского округа от 02.03.2010 по делу № А19-11526/2009;

- Западно-Сибирского округа от 22.12.2010 по делу № А03-2483/2010.

3. Изменение назначения платежа в исполненном платежном поручении недопустимо.

Такая позиция суда изложена в постановлении ФАС Московского округа от 09.06.2011 по делу № А40-15801/09-105-184.

Переводы внутри России

Переводы между счетами клиентов в разных российских банках осуществляются с использованием специализированных платежных систем ЦБ РФ.

При этом отправить платеж можно со своего текущего счета с помощью платежного поручения или без открытия счета по квитанции.

Важно! Для организаций из-за требований бухгалтерского и налогового учета существуют определенные ограничения на переводы без открытия счета.

Им в большинстве случаев следует пользоваться платежным поручением и отправлять деньги со своего счета в обслуживающем банке.

Срок прохождения платежа между счетами в разных российских банка составляет 1-3 рабочих (банковских) дня. Чаще всего деньги поступают получателю в течение текущего или максимум на следующий день.

Если в платежном поручении (квитанции) отправитель указал не все реквизиты или допустил ошибку, то банку-получателю предстоит разобраться с тем, на какой счет должны быть зачислены средства.

Чаще всего для этих целей в банк-отправитель направляется запрос на уточнение/подтверждение реквизитов. А он уже связывается с клиентом и просит предоставить корректировку или пояснения.

Клиент может предоставить подтверждение/уточнение реквизитов в течение 5 дней с момента получения запроса. Это письмо направляется в банк-получатель, который его рассматривает и принимает соответствующее решение.

Предлагаем ознакомиться: Проверяет ли банк квартиру при ипотеке на юридическую чистоту?

Если все исправления корректны, то деньги зачисляются на счет получателя.

За услугу уточнения реквизитов взимается плата в соответствии с тарифами банка-отправителя. Кредитная организация, обслуживающая получателя, за получение уточнений плату с него не взимается.

Если никаких уточнений не поступает в течение отведенного регламентом срока в банк, обслуживающий получателя перевода, то деньги отправляются обратно в банк-отправитель.

При совершении платежа со счета, они будут также возвращены на него. А при оплате с помощью квитанций они «повиснут» в невыясненных платежах до момента обращения клиента.

Нередко стоимость уточнения реквизитов превосходит цену платежки, причем значительно.

Многие клиенты предпочитают без особых необходимостей не пользоваться данной услугой и просто ждут возврата на счет и затем отправляют уже корректную платежку.

Замечание. Банк-получатель может зачислить деньги на счет получателя, даже несмотря на некоторые ошибки.

Например, это может произойти, если ясно видно опечатку в 1-2 буквах, а все остальные реквизиты (счет, ИНН и прочее) полностью верные. В этой ситуации банк получателя фактически принимает на себя ответственность за перевод.

Как исправить налоговый платеж

По уточнению налоговых платежей существуют свои правила:

- С даты перечисления прошло не более трех лет.

- Уточнение не приведет к образованию недоимки.

- Оплата поступила в бюджет.

Нельзя уточнить платеж, если плательщик ошибся в номере счета Федерального казначейства или реквизитах банка. Он считается не поступившим в бюджет, и его можно только вернуть.

Чтобы исправить ошибку в платежном поручении, необходимо составить письмо в произвольной форме, а также прикрепить к нему копию неправильной платежки.

Оформление письма для налоговой: образец

Перед оформлением рекомендуется ознакомиться с образцом письма. Особенно актуален данный пример, если просят отправить данное письмо об уточнении платежа в налоговую службу. Направить уточняющее уведомление можно в письменном виде ИФНС, либо через оператора в электронном формате.

При составлении уведомления в обязательном порядке следует отобразить реквизиты отправителя, а именно, название компании, адрес. Потребуется отобразить реквизиты фискального органа, а также данные той платежки, где были обнаружены ошибки. Прописывается информация, которую следует поправить, а также отображаются корректные показатели.

При необходимости внесения изменений в назначении платежа в поручении, уточнение может составляться в произвольной форме. Однако обязательно указывается номер и дата составления бумаги, данные отправителя и получателя, данные об исправляемом документе, ошибки и подписи сторон.

Есть разные правила уточнения налогового платежа. Так, со времени перечисления должно пройти не более трех лет, и оплата должна поступить в бюджет. Уточняющий документ может быть составлен в произвольной форме, однако все данные должны быть отображены.

Оформление и отправка

Подготовьте сразу четыре экземпляра документа, чтобы изменить назначение платежа в платежном поручении, письма обязательно заверьте у руководителя. Один экземпляр останется в компании, второй направят контрагенту, и по одному экземпляру — для банка получателя и плательщика.

Отправить документ можно несколькими способами. Например, лично при встрече, отправить письмо по почте или курьерской доставкой либо, в крайнем случае, электронным письмом. Но интернет-переписка считается самым ненадежным способом отправки сообщения. Ведь получатель может даже не прочитать письмо.

Письмо после отправки следует зарегистрировать в журнале исходящей документации и подшить вместе с текущей первичкой компании. Допустимо копию письма об уточнении приложить к платежному поручению с ошибкой. Храните заявление не менее трех лет.

Образец письма о неверном назначении платежа в ИФНС

Составляя уведомление, в нем необходимо указать:

- реквизиты отправителя (наименование, адрес ИНН, ОГРН);

- реквизиты налоговой инспекции;

- данные платежного документа, в котором допущена неточность;

- реквизиты, которые нужно исправить, с их правильными значениями.

Образец заполнения о неверном НДС

Письмо об уточнении назначения платежа

Уважаемый Иван Иванович!

12 декабря 2021 года Вами были перечислены денежные средства на расчетный счет ООО «Смена» в сумме 150 050,00 рублей по контракту №125 от 12.12.2019 г. При этом в платежном поручении №48 в назначении платежа ошибочно указано: «В том числе НДС 18 %». Цена контракта № 125 составляет 150 050,00 рублей и не включает НДС, поскольку ООО «Смена» применяет упрощенную систему налогообложения, НДС не платит, счет-фактуры покупателям не выставляет. Просим сообщить обслуживающему Вас кредитному учреждению о допущенной погрешности и дать ему поручение об замене слов «В том числе НДС 18%» на фразу «Без НДС». Также необходимо направить уведомление об изменениях в банк получателя.

Что делать, если ошибку в платежке допустил банк

Случается так, что налогоплательщик своевременно сдал корректный бумажный вариант платежки на уплату налогов (взносов) в банк. Банк ее исполнил, но платеж попал в невыясненные из-за ошибки банковского клерка.

Как правило, о недоимке и пенях налогоплательщик узнает из требования от ФНС. Чтобы исправить ситуацию, можно поступить следующим образом:

- Запросить у банка письменное пояснение возникшей ситуации.

- Направить в ФНС заявление об уточнении платежа с просьбой пересчитать начисленные пени и указанием вины банковского сотрудника.

- Приложить к заявлению объяснение кредитной организации, платежку с отметкой и банковскую выписку за этот день.

Как и сколько хранить письмо

После отправления, все письма об уточнении назначения платежа необходимо зарегистрировать в журнале исходящей документации, а одну копию вложить в папку текущей «первички» фирмы. Здесь оно должно находиться период, установленных для такого рода документов законом или внутренними нормативно-правовыми актами компании, но не менее трех лет. После утраты актуальности и истечения срока хранения письмо можно передать в архив предприятия или утилизировать в порядке, прописанном в законодательстве.

Выводы

Для каждого адресата сумму в письме следует прописывать как в цифровом, так и в текстовом формате. Формулировки в послании должны быть четкими, краткими и корректными, строго излагающие суть обращения.

Направить письмо можно лично, по почте, курьером и электронно по защищенным каналам связи (при наличии ЭЦП).

Обращение регистрируется в журнале исходящих документов, копия вкладывается в папку с текущей первичной документацией.

Срок хранения документа устанавливается для подобного рода документации законодательством или локальными актами компании, он не может быть меньше 3-х лет.

Утратив актуальность, письмо направляется в архив или утилизируется в соответствии с регламентом действующего законодательства.

В обычных ситуациях изменение параметра «Назначение платежа» осуществляется при обоюдном согласии всех сторон и без каких-либо последствий.

Но иногда могут возникнуть осложнения в результате проверки предприятия надзорным органом.

Инспекторы территориального подразделения налоговой службы могут расценить подобное исправление как способ ухода от уплаты налога, в таком случае, начисление штрафов неизбежно.

Также возникают недопонимания между контрагентами в части перечисления долговых обязательств, процентов по ним.

В большинстве случаев, для оспаривания исправлений несогласная сторона обращается в судебный орган. Гарантировать выигрыш в подобном деле нельзя, такие истории имеют множество непредсказуемых нюансов.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 938-43-28 — Москва — ПОЗВОНИТЬ

+7 — Санкт-Петербург — ПОЗВОНИТЬ

+7 — Другие регионы — ПОЗВОНИТЬ

Можно ли оспорить изменение платежа

Иногда получатель денег не согласен с изменениями, вносимыми плательщиком. К сожалению, оспорить письмо об уточнении достаточно сложно. Делать это необходимо в судебном порядке. Желательно решить проблему путем переговоров.

При внесении изменений в назначение платежа необходимо помнить, что такие операции внимательно рассматриваются контролирующими органами. Если ИФНС усмотрит в таких письмах признаки уклонения от налогов, то могут быть предъявлены претензии: доначислены налоги и штрафные санкции. Наиболее часто вызывает вопросы предоплата по договору поставки, позднее переквалифицированная в перевод по договору займа. Здесь явно прослеживается способ ухода от уплаты НДС с аванса покупателя, и вопросы налоговой инспекции неизбежны.

Составление для банка

Также при обнаружении ошибок письмо направляется в обслуживающий банк. Форма сообщения — произвольная. Письмо подписывают лица, чьи автографы стояли на неверном документе.

Для внесения изменений в назначение платежа количество экземпляров письма должно равняться 4: первый остается у заявителя, второй — у банка плательщика, третий — у банка получателя, четвертый — у контрагента.

Письмо составляется предприятием, перечислявшим денежные активы. Доступ для оформления подобного документа есть, как правило, у сотрудников бухгалтерии. Письмо подлежит обязательной регистрации.

Пример для ИФНС

Письмо об уточнении назначения платежа

«ООО «Смена» при перечислении денежных средств поставщику ООО «Труд» по договору №125 в назначении платежа платежного поручения №56 от 10.12.2019 г. неверно указана фраза «В том числе НДС 18 %». ООО «Труд» применяет упрощенную систему налогообложения и НДС не платит. Прошу внести изменения в назначение платежа и заменить словами «Без НДС». Копия платежного документа прилагается.

Директор ООО «Смена» Петров П.П.

15.12.2019

Будут ли пени и зачет переплаты в счет недоимки

При оплате налогов следует быть внимательнее, указывая назначение и реквизиты платежа. Иначе на сумму долга будут начислять пеню. В случае, когда плательщик предоставил письмо об уточнении платежа, то штрафных санкций можно избежать.

Пеня начисляется независимо от обращения плательщика в следующих ситуациях:

- Ошибка была допущена при указании банковского счета получателя. Налоговые органы не имеют права менять эти сведения, поэтому датой оплаты налога будет считаться дата второго перевода средств. И придется оплатить пеню за этот срок, если она была начислена.

- Инспектор может изменить реквизиты, но первоначальный платеж был отправлен с опозданием. Все начисленные штрафы все равно нужно оплатить.

Если у плательщика есть переплата по налогу, она может быть засчитана в счет недоимки. Но автоматически эта процедура не осуществляется, поэтому нужно отправить соответствующее заявление.

У ИФНС есть 10 дней для рассмотрения такого заявления, поэтому отправлять его нужно заранее. Как минимум, за 10 дней до окончания срока уплаты налога. Тогда переплату засчитают.

Итоги

Подытоживая вышесказанное, можно сделать вывод, что прямого запрета на внесение изменений в назначение платежа в российском законодательстве нет. Корректировать информацию в этой графе можно даже после исполнения платежа, если она не соответствует содержанию сделки и была указана по ошибке или невнимательности.

Если внесение изменений в назначение платежа не ущемляет интересы получателя денег, а, наоборот, помогает установить справедливость и уточнить неясные моменты, то получение согласия от получателя денежных средств может не требоваться. Но все же лучше заручиться письменной поддержкой контрагента.