вот что подкинула знакомая аудитор:

Для учета движения средств, вложенных организацией в банковские и другие вклады, Инструкцией по применению Плана счетов финансово-хозяйственной деятельности организаций (утв. Приказом Минфина России от 31.10.2000 N 94н) предлагается использовать субсчет 3 «Депозитные счета» счета 55 «Специальные счета в банках». Сумма денежных средств, внесенная на депозитный счет, в то же время признается финансовым вложением (п. 3 Положения по бухгалтерскому учету «Учет финансовых вложений» (ПБУ 19/02), утв. Приказом Минфина России от 10.12.2002 N 126н). Для учета же финансовых вложений указанная Инструкция предписывает использовать счет 58 «Финансовые вложения». При таком варианте для учета депозитов логично открыть специальный субсчет 5 «Банковский вклад (депозит)». Применение конкретного счета желательно закрепить в учетной политике организации (п. п. 4, 7 Положения по бухгалтерскому учету «Учетная политика организаций» (ПБУ 1/2008), утв. Приказом Минфина России от 06.10.2008 N 106н). Финансовые вложения учитываются по первоначальной стоимости (п. п. 8, 9, 21 ПБУ 19/02), которая в данном случае равна сумме денежных средств, внесенной во вклад. Таким образом, при размещении денежных средств на депозитном счете в банке осуществляется проводка: Дебет 58-5 (55-3) Кредит 51 — перечислены денежные средства на депозитный счет. Вне зависимости от того, на каком счете бухгалтерского учета отражаются депозиты, в бухгалтерском балансе информация о них должна показываться в составе финансовых вложений. Напомним, что: — по строке 1170 «Финансовые вложения» бухгалтерского баланса указывается стоимость долгосрочных финансовых вложений, срок обращения (погашения) которых превышает 12 месяцев (п. 19 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утв. Приказом Минфина России от 06.07.1999 N 43н, п. 41 ПБУ 19/02); — по строке 1240 «Финансовые вложения (за исключением денежных эквивалентов)» показывается информация о финансовых вложениях организации, срок обращения (погашения) которых не превышает 12 месяцев. Депозиты до востребования Положением по бухгалтерскому учету «Отчет о движении денежных средств» (ПБУ 23/2011) (утв. Приказом Минфина России от 02.02.2011 N 11н) отнесены к высоколиквидным финансовым вложениям, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости (п. 5 ПБУ 23/2011). Такие активы отражаются по строке 1250 «Денежные средства и денежные эквиваленты». Проценты по депозиту, причитающиеся к получению, являются прочими доходами организации. Они признаются в учете за каждый отчетный период в соответствии с условиями договора банковского вклада в течение срока его действия (п. 34 ПБУ 19/02, п. п. 7, 10.1, 16 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утв. Приказом Минфина России от 06.05.1999 N 32н).

Статья: Учет депозитов (Митрич О.) («Практический бухгалтерский учет», 2012, N 10) имхо, двоякопонимаемо. однако, в 1с бухии я так и не нашел понятия «Депозиты до востребования».

На каком счете отражать депозитные вклады — 55 или 58? — Частный юрист Алексей Тимофеев

admin15.10.2017 Как отразить в учете размещение денежных средств на депозитном вкладе и их возврат банком, если договором банковского вклада предусмотрено, что проценты по вкладу выплачиваются банком одновременно с возвратом суммы вклада? В соответствии с договором банковского вклада организация 17 марта перечислила на депозитный счет в банке денежные средства в сумме 2 000 000 руб.

сроком на 183 дня под 7% годовых. Согласно условиям договора начисление процентов на сумму вклада осуществляется ежемесячно на последнее число каждого месяца действия договора, а их выплата производится одновременно с возвратом суммы вклада по окончании срока действия договора банковского вклада. По истечении установленного договором срока (16 сентября) вклад закрыт, размещенные на нем денежные средства и начисленные по вкладу проценты перечислены банком на расчетный счет организации.

Промежуточная бухгалтерская отчетность составляется организацией на конец каждого месяца.

Отчетными периодами по налогу на прибыль являются месяц, два месяца и так далее до окончания календарного года. Для целей налогообложения прибыли используется метод начисления. Содержание

- Вопрос по БУ: Отражение депозитов в бух балансе (БП 2.0.44.8)

- Учет депозитных операций.

Начисления процентов по депозитам- Интересные публикации:

- Начисление процентов с депозита

- Возврат депозита

- Интересные публикации:

- Учет денежных средств на депозите

- Размещение денежных средств на депозит

- Налог на прибыль организаций

- Налог на добавленную стоимость (НДС)

- Гражданско-правовые отношения

- Бухгалтерский учет

Гражданско-правовые отношения По договору банковского вклада (депозита) одна сторона (банк), принявшая поступившую от другой стороны (вкладчика) или поступившую для нее денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты на нее на условиях и в порядке, предусмотренных договором (п. 1 ст. 834 Гражданского кодекса РФ).

Итоги

На депозите компания может разместить денежные средства, чтобы получить дополнительный доход. В учете появятся записи с использованием счета 55 или 58, где будут отражаться операции по перечислению денег на депозит и их возврату, и счета 91.1, где будут зафиксированы начисленные банком проценты в пользу владельца средств в составе прочих доходов.

В статье были приведены основные бухгалтерские проводки, которые должны появиться в учете при отражении операций по депозитным счетам.

Преумножая капитал: учет рублевых депозитов и процентов по ним

1.

Какие условия договора банковского вклада наиболее важны для бухгалтера. 2. Как отразить депозит и проценты по нему в бухгалтерском и налоговом учете.

3. Как учесть последствия досрочного расторжения договора банковского вклада.

Наличие финансовой подушки безопасности, то есть определенного запаса денежных средств, — «золотое» правило как личных, так и корпоративных финансов. Однако просто держать на счете n-ную сумму денег про запас крайне невыгодно.

Как известно, деньги должны работать и приносить… деньги.

Вот почему грамотные управленцы стараются разместить свободные денежные средства в финансовые вложения. Одним из самых распространенных видов финансовых вложений является банковский вклад, или депозит. И для этого есть, как минимум, две причины. Во-первых, для открытия вклада не требуется специальных знаний и навыков в области инвестирования.

А во-вторых, депозит традиционно считается одним из наименее рискованных способов вложения денег (при прочих равных условиях). Что бухгалтеру следует знать об учетном отражении банковских вкладов и процентов по ним, и какие «подводные камни» может скрывать эта простая на первый взгляд операция — разберемся в этой статье. Главный документ, служащий основанием для отражения в учете банковского вклада и процентов по нему, — договор банковского вклада (депозита).

Проверять правильность оформления договора, а также правовые нюансы и последствия сделки, это скорее задача юриста. Бухгалтера же, как правило, интересуют лишь некоторые условия договора, от которых зависит учетное отражение депозита. Итак, на что бухгалтеру следует обратить самое пристальное внимание:

- Срок размещения депозита. Вклад в банке может быть открыт на определенный срок или до востребования (п. 1 ст. 837 ГК РФ). От срока, на который открывается депозит, зависит порядок его отражения в бухгалтерской отчетности: в составе долгосрочных или краткосрочных финансовых вложений.

- Вид вклада: пополняемый или не пополняемый.

В зависимости

Счета бухучета для депозитных вложений

Денежные средства или депозитное вложение, которое переведено на счет банковского учреждения, является финансовым вкладом. Данные вложения при размещении имеют отображение бухгалтерскими записями (проводки) в своем первоначальном объеме. Финансовый вклад равняется сумме средств, которые зачисляются на счет депозита.

Помещенные на сбережение в виде инвестиций средства могут отражаться на дебетовой части:

- Счет — специальные банковские счета (номер 55);

- Счет – счета депозитов (номер 55.03);

- Счет – финансовые вложения (номер 58).

Где в балансе отражаются краткосрочные банковские депозиты

вот что подкинула знакомая аудитор: Бухгалтерский учет Для учета движения средств, вложенных организацией в банковские и другие вклады, Инструкцией по применению Плана счетов финансово-хозяйственной деятельности организаций (утв. Приказом Минфина России от 31.10.2000 N 94н) предлагается использовать субсчет 3 «Депозитные счета» счета 55 «Специальные счета в банках».

Сумма денежных средств, внесенная на депозитный счет, в то же время признается финансовым вложением (п. 3 Положения по бухгалтерскому учету «Учет финансовых вложений» (ПБУ 19/02), утв.

Приказом Минфина России от 10.12.2002 N 126н).

Для учета же финансовых вложений указанная Инструкция предписывает использовать счет 58 «Финансовые вложения». При таком варианте для учета депозитов логично открыть специальный субсчет 5 «Банковский вклад (депозит)». Применение конкретного счета желательно закрепить в учетной политике организации (п.

п. 4, 7 Положения по бухгалтерскому учету «Учетная политика организаций» (ПБУ 1/2008), утв. Приказом Минфина России от 06.10.2008 N 106н). Финансовые вложения учитываются по первоначальной стоимости (п.

п. 8, 9, 21 ПБУ 19/02), которая в данном случае равна сумме денежных средств, внесенной во вклад. Таким образом, при размещении денежных средств на депозитном счете в банке осуществляется проводка: Дебет 58-5 (55-3) Кредит 51 — перечислены денежные средства на депозитный счет. Вне зависимости от того, на каком счете бухгалтерского учета отражаются депозиты, в бухгалтерском балансе информация о них должна показываться в составе финансовых вложений.

Напомним, что: — по строке 1170 «Финансовые вложения» бухгалтерского баланса указывается стоимость долгосрочных финансовых вложений, срок обращения (погашения) которых превышает 12 месяцев (п. 19 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утв.

Приказом Минфина России от 06.07.1999 N 43н, п.

41 ПБУ 19/02); — по строке 1240 «Финансовые вложения (за исключением денежных эквивалентов)» показывается

Видео-урок «Учет депозитов»

Подведем итог: мы разобрались с тем, как ведется учет наличных и безналичных денежных средств, разобрали учет операций по валютному счету, рассмотрели, как используется 55 счет бухгалтерского учета, что учитывается на счете 55 «Специальные счета»: разобрали понятие аккредитива, как ведутся расчеты чеками и, наконец, рассмотрели понятие депозит.

Теперь от темы учета денежных средств переходим к другой важной и большой теме: Основные средства. Рассмотрим, как происходит учет при поступлении основных средств, выбытии, как начисляется амортизация, как проводится переоценка, инвентаризация, ремонт ОС. Оцените качество статьи. Мы хотим стать лучше для вас: Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓ Юридическая Консультация бесплатная Москва, Московская область звоните

Звонок в один клик Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик Из других регионов РФ звоните

Звонок в один клик

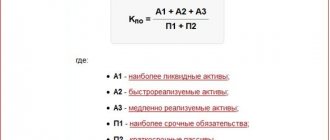

Краткосрочные финансовые вложения – это…

→ → Обновление: 20 декабря 2021 г. В процессе осуществления экономической деятельности предприятие производит различные инвестиционные вложения, направленные на извлечение прибыли.

Они могут быть краткосрочными и долгосрочными. Рассмотрим более подробно краткосрочные финансовые вложения (в балансе это строка 1240). В бухгалтерском учете и отчетности инвестиционные вложения организации классифицируются на краткосрочные и долгосрочные.

Рассмотрим их отличия. Под долгосрочными понимаются инвестиции на длительный срок (свыше одного года). Это могут быть, например:

- предоставление процентных займов другим организациям;

- приобретение ценных бумаг (акций, облигаций и др.) с длительным сроком погашения.

- долевое участие в капитале других организаций;

В отчетности их указывают в строке 1170 баланса.

Напротив, краткосрочные финансовые вложения – это инвестиции, период обращения или погашения которых составляет один год и менее. Активами, в которые инвестируются денежные средства организации, могут быть ценные бумаги других предприятий и организаций, финансы на срочных депозитных счетах кредитных организаций и др. Такие активы характеризуются как ликвидные и наиболее легко реализуемые.

В отчетности их указывают в строке 1240 баланса. По-другому вне зависимости от конкретного вида инвестиций учет финансовых вложений кратко можно объяснить следующим образом. Во многом отнесение активов к той или иной категории связано с планами предприятия по отношению к ним.

К примеру, если предприятие вложилось в уставный капитал другой организации, оно может планировать различные варианты получения экономического эффекта для себя. Это может быть влияние на организацию, контроль над ней, извлечение прибыли за счет дивидендов. В этом случае такие инвестиции признаются долгосрочными финансовыми вложениями.

Однако купленную долю в уставном капитале можно и перепродать, извлекая прибыль именно от такой сделки.

Владение долей с ее перепродажей в течение года рассматривается как ликвидный актив и краткосрочные финансовые вложения.

Денежные эквиваленты

То есть, это высоколиквидные вложения, позволяющие получить выгоду.

По этой причине денежные эквиваленты крайне важны для обеспечения деятельности предприятия. Это «живые деньги», которые можно привлечь в любой момент для решения ряда насущных задач:

- оплата заказанных услуг;

- покрытие убытков, которые сложно прогнозировать.

- выплаты зарплаты сотрудникам;

- выплаты кредиторам;

Рассмотрим пример важности денежных эквивалентов.

На счета предприятия не поступила ожидаемая выручка в положенный срок. У фирмы нет денег, однако немедленно нужно рассчитаться с кредиторами, иначе придется оплачивать штрафы за просрочку. Для предупреждения санкций можно просто продать эквиваленты, и прибыль от их реализации направить на оплату счетов.

«Свободные средства» в рамках деятельности предприятия имеют важное значение.

Они могут использоваться для следующих целей:

Депозит краткосрочный в балансе

> > Годовая бухгалтерская (финансовая) отчетность (за исключением случаев, установленных Законом N 402-ФЗ) состоит из бухгалтерского баланса, отчета о финансовых результатах и приложений к ним (ч.

1 ст. 14 Закона N 402-ФЗ). Формы отчетности утверждены приказом Минфина России от 02.07.2010 N 66н «О формах бухгалтерской отчетности организаций» (далее — Приказ N 66н).

Пункт 20 ПБУ 4/99 определяет статьи (числовые показатели), которые должен содержать бухгалтерский баланс организации.

Так, активы, учитываемые по статье «Финансовые вложения» в зависимости от срока их обращения, могут отражаться в первом или во втором разделах баланса — «Внеоборотные активы» и «Оборотные активы». К оборотным активам относятся в том числе финансовые вложения со сроком обращения менее 12 месяцев.

В нашем случае следовать надлежит именно нормам ПБУ 19/02, так как оно вступило в силу в 2003 году, а ПБУ 4/99 — в 2000 году.

Следовательно, не стоит относить собственные выкупленные акции предприятия к числу финансовых активов. В стр. Это:

- количественный учет активов;

- номинальная (балансовая) стоимость;

- дата поступления на учет;

- номер, серия документа;

- наименование ценных активов;

- дата выбытия.

Согласно нормам ПБУ 19/02, учет краткосрочных финансовых вложений признается при наличии некоторых условий. Подобные доходы учитывают в составе прочих по кредиту счета 91 «Прочие доходы и расходы» в корреспонденции со счетом 76 «Прочие дебиторы и кредиторы» (п.

7 ПБУ 9/99, п. 34 ПБУ 19/02). Проценты, начисленные по депозитным вкладам в 2015 году и отраженные по кредиту счета 91, указываются в столбце 9 таблицы 3.1. В аналогичном порядке заполняется строка 5316 по данным 2014 года.

Отдельно в столбцах 5 (по вложениям на начало года), 8 (по вложениям, выбывшим или погашенным в течение года), 12 (по вложениям на конец года) таблицы 3.1 отражают такой показатель, как накопленная корректировка.

По финансовым вложениям, по которым текущая рыночная стоимость не определяется (за исключением долговых), в указанных столбцах отображается сумма резерва под обесценение финансовых вложений.

Популярное

Бухгалтерская отчетность Сроки сдачи отчетности в 2021 году: таблица

Выплаты персоналу Пособие на погребение в 2021 году

НДФЛ Справка 2-НДФЛ: новая форма 2019

Декретный отпуск Выплаты по беременности в 2021 году

Статистическая отчетность Статистическая отчетность

НДФЛ Справка 2-НДФЛ: новая форма-2018

Экологические платежи Сдача отчета МСП за 2021 год

Кадровое делопроизводство Производственный календарь-2019 с праздниками и выходными

Страховые взносы ПФР Образец заполнения СЗВ-СТАЖ и ОДВ-1

Страховые взносы ФСС Подтверждение вида деятельности в ФСС 2021: сроки

Транспортный налог Ставки транспортного налога по регионам 2018 (таблица)

Налоги и взносы Календарь бухгалтера: 2021 год

Страховые взносы ПФР ОДВ-1 – новая форма

Страховые взносы ПФР Как узнать номер СНИЛС

Краткосрочные финансовые вложения — это.

> > > 22 июня 2021 Краткосрочные финансовые вложения — это финвложения со сроком, не превышающим 12 месяцев. Сопоставление краткосрочных и долгосрочных финансовых вложений позволяет лучше понять их экономический смысл.

Этим аспектам посвящена настоящая статья. Вложения в финансовые активы со сроком, не достигающим 12 месяцев (приобретенные права на дебиторку, краткосрочные процентные займы, депозиты, ценные бумаги, прочие финансовые вложения) — это краткосрочные финансовые вложения. Они отражаются в стр. 1240 баланса предприятия.

Напомним, что 1240-я — одна из строк актива баланса, характеризующая оборотные активы предприятия.

ВАЖНО! П. 20 ПБУ 4/99 «Бухгалтерская отчетность организации» указывает на то, что к числу краткосрочных финансовых вложений необходимо относить и собственные выкупленные акции предприятия. Однако это прямо противоречит абз. 4 п. 3 ПБУ 19/02 «Учет финансовых вложений». Как быть? Существует общий юридический принцип, по которому противоречие между нормативными актами одного уровня (ПБУ 4/99 и ПБУ 19/02 — это нормативные документы одного уровня), разрешается в пользу того, который имеет более поздний срок принятия.

В нашем случае следовать надлежит именно нормам ПБУ 19/02, так как оно вступило в силу в 2003 году, а ПБУ 4/99 — в 2000 году. Следовательно, не стоит относить собственные выкупленные акции предприятия к числу финансовых активов. В стр. 1240 отражается сумма сальдо по Дт 58 (в части краткосрочных финансовых вложений), сальдо по Дт 73 (в части краткосрочных займов персоналу) и сальдо по Дт 55 (в части краткосрочных депозитов).

Эта сумма должна быть уменьшена на сальдо по Кт 59 в части формирования резервов под краткосрочные финансовые вложения. Сложность представляет тот факт, что для сч. 58 современного плана счетов (приказ Минфина РФ от 31.10.2000 № 94н, далее — приказ № 94н) отсутствует деление на долгосрочные и краткосрочные финансовые вложения.

При этом предприятие самостоятельно

В какой строке найдёт отражение депозита в балансе?

Содержание Депозит – это передача денежных средств, находящихся на расчётном счёте у клиента во временное пользование банку, на договорных условиях.

Это своего рода заёмные средства, которые предоставляет фирма банку. Любая организация, занимающаяся коммерческой деятельностью, предусматривает в передаче денежных средств на депозитный вклад – выгоду, которая выражается в получении процентов, за пользование средствами.

Давайте, в данной статье, наглядно рассмотрим, на каком счёте учитывается депозит и как происходит отражение депозита в балансе.

В действующей системе бухгалтерского учёта существуют противоречия в учёте депозитных средств.

Есть два варианта бухгалтерского учёта депозитных денежных средств, они учитываются на счёте:

- 55.03 «Депозитный счета»;

- 58.03 «Предоставленные займы».

Согласно действующему Плану счетов, выделен отдельный счёт по учёту депозитных средств, он называется 55.03.

Но так как депозит открывается организацией (фирмой), с целью получения материальной выгоды в виде процентов, то целесообразно его учитывать на счёте 58.03.

Денежные средства на депозитный счёт поступают с расчётного счёта, при этом формируются бухгалтерские проводки:

- Дебет сч. 55.03 «Депозитный счёт» и кредит сч. 51 «Расчётный счёт».

Если депозитный счёт открыт на период:

- Больше 12 месяцев, то вложения учитывать в балансе надо в первом (I) разделе «Внеоборотные активы» по строке «Финансовые вложения»;

- Если меньше 12 месяцев, то вложения учитывать в балансе надо во втором (II) разделе «Оборотные активы» также по строке «Финансовые вложения (за исключением денежных эквивалентов».

Выше написана ситуация применительно к счёту 58.03, что касается счёта 55.03, то он указывается во втором (II) разделе «Оборотные активы» по строке «Депозитный счета» к расшифровке строки «Денежные средства и денежные эквиваленты». Выбор способа учёта — на каком бухгалтерском счёте ваша организация будет учитывать депозитные денежные средства, зависит от того, что будет прописано в учётной политике вашей фирмы.

Понятие депозит

Депозит — это сдача денежных средств в банк под проценты.

Бухгалтерский учет депозитов ведется на 55 счете бухгалтерского учет, открывается отдельный субсчет 3. Ранее мы говорили, что на субсчете 1 учитываются аккредитивы, а на субсчете 2 — чеки. Аналитический учет на 55 счете ведется отдельно для каждого депозита.

Перечисление денег на депозит отражается проводкой Д55/3 К51.

Проценты, полученные от банка за пользование средствами депозита, включаются в состав прочих доходах, в бухучете начисление процентов отражается проводкой Д76 К91/1, затем проценты по депозиту поступают на расчетный счет, при этом в бухгалтерском учете составляется проводка — Д51 К76.

При закрытии депозита денежные средства переводятся обратно на расчетный счет, возврат денег оформляется проводкой — Д51 К55/3.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Где в балансе отражаются краткосрочные банковские депозиты

Депозит – это передача денежных средств, находящихся на расчётном счёте у клиента во временное пользование банку, на договорных условиях.

Это своего рода заёмные средства, которые предоставляет фирма банку. Любая организация, занимающаяся коммерческой деятельностью, предусматривает в передаче денежных средств на депозитный вклад – выгоду, которая выражается в получении процентов, за пользование средствами.

Давайте, в данной статье, наглядно рассмотрим, на каком счёте учитывается депозит и как происходит отражение депозита в балансе. В действующей системе бухгалтерского учёта существуют противоречия в учёте депозитных средств. Есть два варианта бухгалтерского учёта депозитных денежных средств, они учитываются на счёте:

- 55.03 «Депозитный счета»;

- 58.03 «Предоставленные займы».

Согласно действующему Плану счетов, выделен отдельный счёт по учёту депозитных средств, он называется 55.03.

Но так как депозит открывается организацией (фирмой), с целью получения материальной выгоды в виде процентов, то целесообразно его учитывать на счёте 58.03. Денежные средства на депозитный счёт поступают с расчётного счёта, при этом формируются бухгалтерские проводки:

- Дебет сч. 55.03 «Депозитный счёт» и кредит сч. 51 «Расчётный счёт».

Если депозитный счёт открыт на период:

- Если меньше 12 месяцев, то вложения учитывать в балансе надо во втором (II) разделе «Оборотные активы» также по строке «Финансовые вложения (за исключением денежных эквивалентов».

- Больше 12 месяцев, то вложения учитывать в балансе надо в первом (I) разделе «Внеоборотные активы» по строке «Финансовые вложения»;

Выше написана ситуация применительно к счёту 58.03, что касается счёта 55.03, то он указывается во втором (II) разделе «Оборотные активы» по строке «Депозитный счета» к расшифровке строки «Денежные средства и денежные эквиваленты».

Выбор способа учёта — на каком бухгалтерском счёте ваша организация будет учитывать депозитные денежные средства, зависит от того, что будет прописано в учётной политике вашей фирмы.

Задачи

Главными задачами любого депозитного вклада являются:

- Депозит обязан вернуться к своему вкладчику. Данный фактор должен быть подтвержден и гарантирован документом;

- Инвестор в обязательном порядке должен получать прибыль в виде процентных начислений.

Принятие депозитов могут осуществлять только те банки, которые имеют разрешение на данный тип деятельности. Давать гарантию на возврат вкладов (депозитов) и вовремя выполнять согласованность на основе предварительных переговоров, могут только банковские учреждения.

Совет: сотрудничество с другими учреждениями (небанковские) является опасным, в этом случае инвестору не предоставляются необходимые гарантии. Партнерство с такими учреждениями нежелательно.

Краткосрочные финансовые вложения в балансе

Главная — Справочник предпринимателя — Инвестиции — К категории краткосрочных относятся вложения на срок не более года. Подразумевается, что по его истечении понесенные затраты превращаются в дебиторку.

В этом качестве учитывается покупка ценных бумаг, выдача займов под проценты со сроком погашения до 12 месяцев, депозиты и иные возвратные вложения, приносящие прибыль. Оглавление: 1. Суть краткосрочных финансовых вложений 2.

Краткосрочные вложения в балансе 3.

Финансовые вложения в бухучете 4. Увеличение и уменьшение краткосрочных вложений 5. Управление краткосрочными вложениями Суть краткосрочных финансовых вложений Инвестировать средства можно только при наличии свободной денежной массы.

Это возможно при получении незапланированной прибыли или ее сезонном характере. Получение повышенного дохода дает возможность разместить «излишек» под проценты при условии возврата в течение года. Обязательным наличие записей по счетам и строке баланса, предназначенным для краткосрочных вложений, не является.

Краткосрочные вложения в балансе Краткосрочные финансовые вложения входят в состав актива баланса и отражаются по строке 1240 по состоянию на 31 декабря. Отражаемую в ней сумму составляет сальдо по следующим счетам, уменьшенное на остаток по кредиту 59-счета:

- 55 – для краткосрочных депозитов;

- 73 – внутренние займы сотрудникам со сроком погашения в течение года.

- 58 – для краткосрочных вложения по субсчету второго порядка;

По строке 1240 отражаются только вложения, предполагающие получение прибыли. Если займ выдан без процентов (деньги в долг), он теряет статус финансового вложения и по 58-му счету и 1240-й строке баланса отражаться не может.

На счете 59 собирается резерв финансовых вложений, необходимый для компенсации их обесценивания.

Помимо строки 1240 в балансе заполняется пояснительный раздел 3 (подразделы 3.1 и 3.2). Они показывают наличие, движение и использование вложений.

Финансовые вложения в бухучете Счет № 58 является общим для долго- и краткосрочных вложений.

Как отразить в бухгалтерском учете депозитный вклад в валюте

При отражении процентов важно учитывать один из основополагающих принципов бухучета – принцип начислений. Согласно ему операции фиксируются по мере их возникновения, а не по факту оплаты и причисляются к периоду свершения операции. Данный принцип условно можно поделить на принципы: Регистрации дохода Прибыль отображается в периоде получения, а не когда была осуществлена оплата Соответствия Доход отчетного периода должен быть соотнесен с расходом, за счет какого этот доход был обретен С какой целью ведется Денежная сумма, инвестированная для получения процентов, признается вложением финансового характера.

Депозит краткосрочный в балансе

» Потребительское право 1. Какие условия договора банковского вклада наиболее важны для бухгалтера.

2. Как отразить депозит и проценты по нему в бухгалтерском и налоговом учете.

3. Как учесть последствия досрочного расторжения договора банковского вклада. Наличие финансовой подушки безопасности, то есть определенного запаса денежных средств, — «золотое» правило как личных, так и корпоративных финансов.

Однако просто держать на счете n-ную сумму денег про запас крайне невыгодно. Как известно, деньги должны работать и приносить… деньги. Вот почему грамотные управленцы стараются разместить свободные денежные средства в финансовые вложения.

Одним из самых распространенных видов финансовых вложений является банковский вклад, или депозит. И для этого есть, как минимум, две причины. Во-первых, для открытия вклада не требуется специальных знаний и навыков в области инвестирования.

А во-вторых, депозит традиционно считается одним из наименее рискованных способов вложения денег (при прочих равных условиях). Что бухгалтеру следует знать об учетном отражении банковских вкладов и процентов по ним, и какие «подводные камни» может скрывать эта простая на первый взгляд операция — разберемся в этой статье.

Главный документ, служащий основанием для отражения в учете банковского вклада и процентов по нему, — договор банковского вклада (депозита). Проверять правильность оформления договора, а также правовые нюансы и последствия сделки, это скорее задача юриста. Бухгалтера же, как правило, интересуют лишь некоторые условия договора, от которых зависит учетное отражение депозита.

Итак, на что бухгалтеру следует обратить самое пристальное внимание:

- Срок размещения депозита. Вклад в банке может быть открыт на определенный срок или до востребования (п. 1 ст. 837 ГК РФ). От срока, на который открывается депозит, зависит порядок его отражения в бухгалтерской отчетности: в составе долгосрочных или краткосрочных финансовых вложений.

- Вид вклада: пополняемый или не пополняемый.

Отображение возвращения депозитных ресурсов инвестору

Банковское учреждение обязательно производит возврат денежных средств вкладчику по истечению срока размещения депозитных ресурсов. При этом создается проводка обратная зачислению денег при открытии депозитного счета:

- Дебет 51 кредит 55.03.

Договора депозитных ресурсов могут иметь отличия своими условиями. Существуют вложения, по которым происходит выплата процентных отчислений после того, как подошел к концу срок действующего договора, при возвращении основной суммы денег. В данном случае проводки бухгалтерии будут иметь отличия от тех проводок, когда средства выплачиваются ежемесячно.

Если в договоре о депозите не указано то, что по окончанию отчетного периода будет осуществлено начисление процентов, в данном моменте нет убежденности в том, что денежные средства и их эквиваленты будут увеличиваться.

Банковское учреждение производит выплату инвестору процентные отчисления на сумму вложения в объеме, который определяется согласно договору банка. Размер процентных отчислений никак не может изменяться.

Если депозит вводится на имя третьего лица, важным критерием данного договора будет указание на организационно правовую форму юридического лица, в пользу которого вносится депозит.

В бухучете, на какой бы период времени предприятие не заключало договор по депозиту, по вкладам отражение процентных отчислений будет одинаковым. То есть, согласно условиям договора, процентные начисления происходят по окончанию какого-либо срока. В этом случае у предприятия есть право на получение прибыли в виде процентных отчислений.

В бухучете все операции, связанные с депозитом, имеют отражение в зависимости от срока и вида депозитного вклада.

Важно: у предприятий, которые облагаются единым налогом, полученные проценты от банка по депозиту вносятся в базу обложения единым налогом. Если предприятие является плательщиком единого налога, то оно должно осуществлять расчеты за выполненные работы, предоставленные услуги исключительно в денежной форме. Для юрлиц банковские учреждения предлагают три вида депозитов: открытый, закрытый, сейфовый.

Предприятие может достигнуть финансовой стабильности благодаря условиям, которые предлагают банковские учреждения. Главное, правильно и грамотно распорядиться денежными средствами.

Отражение операций по депозитам в бухгалтерской отчетности

„ … Обращаясь к вопросу ведения налогового учета, следует помнить о том, что порядок ведения учета доходов в виде процентов, полученных в том числе по договорам банковского вклада, определен в статье 328 НК РФ …” В фокусе → Банковское дело → Депозиты → Отражение операций по депозитам в бухгалтерской отчетности

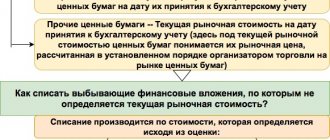

В действующих нормативных документах по учету депозитов есть противоречие в порядке учета и отражения депозитов. Согласно Плану счетов учет денежных средств, вложенных в банковские вклады, осуществляется на субсчете 55.3 «Депозитные счета». Согласно пункту 3 ПБУ 19/02 «Учет финансовых вложений», утвержденного приказом Минфина России от 10 декабря 2002 г. № 126н, депозитные вклады отнесены к финансовым вложениям. Таким образом, возникает вопрос: на каком счете учитывать депозит и по какой строке отражать его в балансе?

Действующее законодательство позволяет организации самостоятельно выбрать способ учета, при этом он может быть закреплен в учетной политике и раскрыт в пояснительной записке к отчетности. Обратим внимание на то, что вне зависимости от способа учета аналитический учет депозитов организация должна вести по каждому вкладу.

Предложим несколько вариантов отражения депозитов на счетах бухгалтерского учета.

1. Депозиты вне зависимости от их вида отражаются на специальном счете 55.3 «Депозитные счета». При этом рекомендуется организовать раздельный учет по видам вкладов – срочный, до востребования, удостоверенный депозитным сертификатом и т. д.

2. Депозиты вне зависимости от их вида отражаются на счете 58 «Финансовые вложения». По мнению многих специалистов, такое отражение депозитов является наиболее целесообразным. В этом случае учет депозитов следует организовать на отдельном субсчете.

Согласно пункту 2 ПБУ 19/02 для принятия к бухгалтерскому учету активов в качестве финансовых вложений необходимо, чтобы единовременно выполнялись следующие условия:

- наличие надлежаще оформленных документов, подтверждающих существование права у организации на финансовые вложения и на получение денежных средств или других активов, вытекающее из этого права;

- переход к организации финансовых рисков, связанных с финансовыми вложениями (риск изменения цены, риск неплатежеспособности должника, риск ликвидности и др.);

- способность приносить организации экономические выгоды (доход) в будущем в форме процентов, дивидендов либо прироста их стоимости (в виде разницы между ценой продажи (погашения) финансового вложения и его покупной стоимостью в результате его обмена, использования при погашении обязательств организации, увеличения текущей рыночной стоимости и т. п.).

Средства, вложенные в депозиты, полностью отвечают требованиями указанного положения: 1) депозит оформляется договором банковского счета; 2) на время открытия депозита средства временно выбывают из оборота, так как организация не может ими фактически распоряжаться. В качестве исключения могут быть названы депозиты до востребования; 3) в период нахождения средств организации в депозитах она несет риски, связанные с деятельностью конкретного банка и функционированием рынка в целом; 4) основной целью открытия депозита является извлечение дохода. Банк обязан выплачивать проценты по депозитам в соответствии с условиями договора банковского вклада.

3. Смешанный учет в зависимости от видов депозита. Приведем пример учета депозитов на разных счетах. Депозиты, удостоверенные сертификатами, отражаются на счете 58 «Финансовые вложения». Депозиты, не удостоверенные сертификатами, отражаются на специальном счете 55.3 «Депозитные счета».

>Если депозиты до востребования включены в состав статьи «Денежные средств», то движение средств между расчетным и депозитным счетами в отчете о движении денежных средств не отражается.

Обращаясь к вопросу ведения налогового учета, следует помнить о том, что порядок ведения учета доходов в виде процентов, полученных в том числе по договорам банковского вклада, определен в статье 328 НК РФ. В соответствии с указанной статьей налогоплательщик на основании аналитического учета внереализационных доходов и расходов ведет их расшифровку в виде процентов по ценным бумагам, по договорам банковского счета, банковского вклада и т. п.

Так же, как и в бухгалтерском учете, при отражении операций по депозитам в отчетности существует несколько вариантов.

1. Отражение депозитов вне зависимости от вида в составе группы показателей «Финансовые вложения».

2. Отражение депозитов в зависимости от вида: по срочным депозитам, в том числе удостоверенным сертификатами, – в составе группы показателей «Финансовые вложения»; по депозитам до востребования – в составе статьи «Денежные средства».

Обратим внимание на следующее. Если депозиты до востребования включены в состав статьи «Денежные средства», то движение средств между расчетным и депозитным счетами в отчете о движении денежных средств не отражается.

Проценты по депозитам отражаются в отчете о прибылях и убытках в статье «Проценты к получению» и в отчете о движении денежных средств в статье «Полученные проценты». В то же время отметим, что согласно МСФО депозиты отражаются следующим образом:

- вклады до востребования – в составе денежных средств;

- срочные депозитные вклады в банках – в составе краткосрочных или долгосрочных финансовых вложений.

В отчетности страховых организаций для отражения депозитных вкладов введена специальная статья в составе иных инвестиций. В форме № 1-страховщик это строка 142 «Депозитный вклады», в форме № 5-страховщик – строка 335 «Депозитные вклады».

В отчетности депозитные вклады отражаются в зависимости от целей открытия депозитного счета. В общем порядке депозиты должны быть отражены по соответствующей строке. В случае с депозитом до востребования страховщик должен определить для себя основную цель его открытия и, соответственно, отразить в составе строки 142 «Депозитные вклады» или 260 «Денежные средства».

Согласно Приказу № 67н сумма по строке 335 формы № 5-страховщик должна быть больше суммы по строке 142 формы № 1-страховщик или равна ей. По нашему мнению, это означает, что по строке 260 формы № 1-страховщик может отражаться часть депозитов, которые для целей формирования формы № 5-страховщик включаются в строку 335. Таким образом, в форме № 1-страховщик данные по депозитам распределяются по их видам, а в форме № 5-страховщик они отражаются по одной строке вне зависимости от вида.

- >Международные стандарты разрешают классифицировать полученные проценты любым способом при условии, что выбранная классификация будет использоваться на постоянной основе.

Доходы по депозитам в виде процентов отражаются в форме № 2-страховщик и в форме № 4-страховщик.

На практике одним из неоднозначно решаемых вопросов является вопрос классификации процентов по депозитам.

Проблема состоит в том, что полученные проценты могут быть отнесены к основной деятельности (так как связаны с текущей деятельностью) и к инвестиционной деятельности (так как являются результатом инвестирования денежных средств). В любом случае страховщик должен исходить из приоритетных целей открытия депозита.

Международные стандарты разрешают классифицировать полученные проценты любым способом при условии, что выбранная классификация будет использоваться на постоянной основе.

Таким образом, проценты, полученные по депозитам, могут быть отражены в форме № 2-страховщик по строкам 021 и 181 как доходы по инвестициям и (или) по строке 211 как прочие доходы, не связанные с инвестициями. Однако следует обратить внимание на требования приказа Минфина России от 8 декабря 2003 г. № 113н «О формах бухгалтерской отчетности страховой организации и отчетности, представляемой в порядке надзора». Согласно пункту 40 этого приказа по статье «Доходы по инвестициям» показываются суммы доходов в виде процентов, полученные от вложений в активы, отражаемые в бухгалтерском балансе страховой организации по группе статей «Инвестиции». В соответствии с пунктом 44 по статье «Прочие доходы, кроме доходов, связанных с инвестициями» отражаются проценты за использование кредитной организацией денежных средств, находящихся на счете организации в этой кредитной организации, а также суммы процентов по депо премий у перестрахователей. То есть в эту статью не вошли проценты по банковским депозитам, которые, как мы говорили выше, не относятся к банковским счетам. По нашему мнению, в указанном случае страховщик вправе самостоятельно принять решение об отражении процентов по депозитам, так как список прочих доходов не является закрытым.

В форме № 4-страховщик получение указанных доходов отражается:

- по строке 070 «Прочие доходы» или по свободным строкам 180 и 190 как движение денежных средств по текущей деятельности;

- и (или) по строке 240 «Полученные проценты» или по свободным строкам 330–340 как движение денежных средств по инвестиционной деятельности.

При этом по свободным строкам обязательно вводится наименование строки, например, «Полученные проценты по депозитным вкладам», «Полученные проценты по депозитным сертификатам».

Если страховщик не осуществляет операции обязательного медицинского страхования, то строка 460 графы 3 «Остаток денежных средств на конец отчетного периода» формы № 4-страховщик должна быть равна строке 260 графы 4 формы № 1-страховщик. В противном случае страховщик должен дать разъяснение причин расхождения в пояснительной записке.

Кроме того, депозиты, являясь активом, принимаемым в покрытие страховых резервов и собственных средств страховщика, отражаются в форме № 7-страховщик и форме № 14-страховщик.

В разделе 11 формы № 7-страховщик и форме № 14-страховщик отражаются все депозиты, которыми владеет страховщик, в том числе и депозиты до востребования. По строке 100 раздела 1 отражается общая сумма депозитов, по строке 101 раздела 1 – сумма депозитов, удостоверенных депозитным сертификатом. Доходы по депозитам отражаются по аналогичным строкам разделов 18.1 и 18.2.

- Доход, полученный по депозитам, не удостоверенным сертификатами, относится к доходу, не связанному с инвестициями.

Согласно Приказу № 67н установлены следующие взаимоувязки:

- строка 100 раздела 1 формы № 7-страховщик должна быть меньше или равна сумме строк 142 и 260 формы № 1-страховщик. Это означает, что в покрытие страховых резервов и собственных средств принимаются депозиты, отраженные в составе инвестиций и денежных средств;

- сумма строк 020, 040, 050, 070, 080, 085, 090, 101, 108 подраздела 18.1 и строк 020, 050, 090 подраздела 18.1.1 должна быть меньше строки 020 формы № 2-страховщик или равна ей. Аналогичная взаимоувязка установлена для видов страхования иного, чем страхование жизни. Это означает, что инвестиционным доходом признается только доход, полученный по депозитным сертификатам. Позиция надзора заключается в том, что только депозитные сертификаты признаются ценными бумагами. Тогда непонятно отнесение депозитных вкладов (без уточнения порядка их оформления) к прочим инвестициям в форме № 1-страховщик. В данном случае может быть рекомендовано отражение доходов в соответствии с установленными взаимоувязками без их соотнесения с показателями формы № 1-страховщик;

- сумма строк 105, 106, 110, 111, увеличенная на разность строк 100 и 101 подраздела 18.1, должна быть меньше строки 210 формы № 2-страховщик или равна ей. Аналогичная взаимоувязка установлена для видов страхования иного, чем страхование жизни. Это означает, что доход, полученный по депозитам, не удостоверенным сертификатами, относится к доходу, не связанному с инвестициями.

Аналогичные приведенным выше взаимоувязки установлены и для формы № 14-страховщик.

Таким образом, страховщик должен принимать решение об отражении операций по депозитам в зависимости от цели их открытия. При этом должны учитываться требования Приказа № 67н, который устанавливает жесткие взаимоувязки, несоблюдение которых приведет к нарушению соотношений и необходимости отражения причин этого в пояснительной записке. Указанные страховщиком причины по результатам рассмотрения органа страхового надзора могут быть приняты, а могут быть расценены как нарушение требований по отражению показателей в отчетности.

Также в фокусе:

- Проценты, выплачиваемые по депозитамТо есть даже при досрочном прекращении договора банковского вклада по инициативе вкладчика банк не имеет права отказывать последнему в выплате процентов и тем более взыскивать с клиента неустойку, уменьшая сумму внесенных им денежных средств

- ДепозитыК первым обычно относятся вклады — на долгий срок, ко вторым на период времени 1 — 3 месяцев, и третьим — на период времени 3 — 9 месяцев

- Срок исполнения обязательств банка по депозиту до востребования Вывод о неприменении указанной нормы также позволяет сделать редакция пункта 1 статьи 837 ГК РФ, согласно которой по договору банковского вклада любого вида банк обязан выдать сумму вклада или ее часть по первому требованию вкладчика, за исключением вкладов, внесенных юридическими лицами на иных условиях возврата, предусмотренных договором

- Виды депозитов По праву снятия денежных средств депозиты разделяют на три типа: на депозиты с минимальным неснимаемым остатком, депозиты до востребования и срочные депозиты, все три типа имеют собственные недостатки и достоинства

Какая строка отражает краткосрочные финансовые вложения

» » » Активы Актуальная форма бухгалтерского баланса, который сдают в налоговую, утверждена приказом Минфина от 02.07.2010 № 66н. Его основа – строки баланса, где отражают перенесённые со счетов бухучета остатки.

Поэтому для корректного составления важно не только правильно и полностью вести бухучет, но и понимать, информацию с каких счетов отражает каждая строка баланса.

Разобраться в этом поможет наша консультация.

Ниже представлена полная расшифровка строк баланса 2021/2021 годов. При этом каждая строка конкретизирована по наиболее свойственным для неё счетам, которые по ней отражают. Конечно, специфика хозяйственной деятельности на практике может накладывать свои отпечатки в это соответствие.

Также на порядок формирования бухотчетности, а также отражение тех или иных показателей влияет учетной политики в целях бухгалтерского учета, принятая фирмой.

Далее представлена расшифровка строк бухгалтерского баланса по счетам в двух таблицах – по активу и пассиву баланса.

Наименование показателяКодДанные каких счетов используютсяАлгоритм расчета показателя Нематериальные активы 1110 04 «Нематериальные активы», 05 «Амортизация нематериальных активов» Дт 04 (без учета расходов на НИОКР) – Кт 05 Результаты исследований и разработок 1120 04 Дт 04 (в части расходов на НИОКР) Нематериальные поисковые активы 1130 08 «Вложения во внеоборотные активы», 05 Дт 08 – Кт 05 (все в части нематериальных поисковых активов) Материальные поисковые активы 1140 08, 02 «Амортизация основных средств» Дт 08 – Кт 02 (все в части материальных поисковых активов) Основные средства 1150 01 «Основные средства», 02 Дт 01 – Кт 02 (кроме амортизации основных средств, учитываемых на счете 03 «Доходные вложения в материальные ценности» Доходные вложения в материальные ценности 1160 03, 02 Дт 03 – Кт 02 (кроме амортизации основных средств, учитываемых на счете 01) Финансовые вложения 1170 58 «Финансовые вложения», 55-3 «Депозитные счета», 59 «Резервы под обесценение финансовых вложений», 73-1 «Расчеты по предоставленным займам»