Для решения финансовых вопросов многие компании привлекают внутренние и сторонние источники финансирования. Во втором случае у фирмы на определенной стадии могут возникнуть так называемые долгосрочные и краткосрочные обязательства. При их наличии одной из главных задач фирмы или предприятия являются своевременные возвраты долгов, при этом полученные средства не являются собственностью фирмы, она просто пользуется ими до того момента, когда придет срок их возврата.

Как разделяются активы и обязательства на краткосрочные и долгосрочные согласно Международным стандартам финансовой отчетности?

Определение

Обязательства (англ. Liabilities

) являются одним из трех разделов бухгалтерского баланса помимо активов и собственного капитала. В этом разделе отражаются долговые обязательства компании перед ее кредиторами, которые возникли в результате предыдущих операций. По своей экономической сути они, как и собственный капитал, являются источником финансирования активов компании. В случае невыполнения долговых обязательств кредиторы имеют право претендовать на активы компании в рамках непогашенной перед ними задолженности.

Также к обязательствам относятся полученные авансы, которые были внесены за будущие товары, работы или услуги. Поскольку эта сумма еще не заработана, она может отражаться по статье доходы будущих периодов или депозиты клиентов.

Выводы по результатам финансового анализа

В соответствии с Правилами проведения арбитражным управляющим финансового анализа, утвержденными Постановлением Правительства РФ от 25.06.2003 г. N 367, коэффициент текущей ликвидности показывает способность организации отвечать по своим краткосрочным обязательствам ликвидными активами. Платежеспособность на ближайшую перспективу характеризует коэффициент абсолютной ликвидности. Ниже в таблице рассчитаны коэффициенты ликвидности для АО “Звезда”, а также показатель обеспеченности обязательств должника.

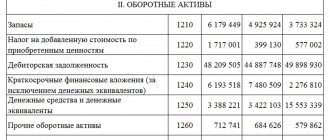

Ниже по качественному признаку обобщены важнейшие показатели финансового положения и результатов деятельности АО “Звезда” в течение анализируемого периода (с 31.12.2013 по 31.12.2015).

В ходе анализа были получены следующие исключительно хорошие финансовые показатели:

- рентабельность активов за 4-й квартал 2015 г. составила 24,2% в год;

- чистые активы превышают уставный капитал, при этом в течение анализируемого периода наблюдалось увеличение чистых активов;

- за последний квартал получена прибыль до уплаты процентов и налогов (EBIT) в сумме 591 749 тыс. руб., причем наблюдалась положительная динамика по сравнению с данными за предшествующий квартал (-96 966 тыс. руб.);

- чистая прибыль от финансово-хозяйственной деятельности за последний квартал составила 362 777 тыс. руб.;

- отличное соотношение наиболее ликвидных активов (денежных средств и краткосрочных финансовых вложений) и краткосрочных обязательств (коэффициент абсолютной ликвидности равен 0,4);

Среди положительных финансовых показателей можно выделить такие:

- показатель обеспеченности обязательств должника по состоянию на 31.12.2015 равен 1,23 (достаточная величина ликвидных и скорректированных внеоборотных активов для покрытия всех обязательств должника);

- рост за весь рассматриваемый период величины собственных средств притом, что совокупные активы организации сократились;

- высокая рентабельность собственного капитала (143,3% годовых), ставшая во многом следствием малой доли собственного капитала;

Среди неудовлетворительных финансовых показателей можно выделить такие:

- высокая зависимость организации от заемного капитала (собственный средства составляют только 20%);

- коэффициент текущей ликвидности (0,78) не соответствует принятому для данного показателя критерию (1);

В ходе анализа был получен лишь один показатель, имеющий критическое значение – значение коэффициента обеспеченности собственными оборотными средствами является критическим (-1,76).

исторической оценки (определяется как балл, которому соответствует среднее арифметическое значение показателя за все периоды, кроме последнего), текущей оценки (значение показателя на последнюю дату) и прогнозной оценки (прогнозируемое посредством линейного тренда состояние показателя через 1 год после окончания анализируемого периода).

| Показатель | Вес показателя | Оценка | Средняя оценка (гр.3 х 0,25 гр.4 х 0,6 гр.5 х 0,15) | Оценка с учетом веса (гр.2 х гр.6) | ||

| историч. | текущая | прогноз | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Коэффициент автономии | 0,15 | -1 | -1 | -1 | -1 | -0,15 |

| Коэффициент текущей ликвидности | 0,12 | -1 | -1 | -2 | -1,15 | -0,138 |

| Коэффициент абсолютной ликвидности | 0,12 | -1 | 2 | 1 | 1,1 | 0,132 |

| Показатель обеспеченности обязательств должника его активами | 0,12 | 1 | 1 | 1 | 1 | 0,12 |

| Коэффициент обеспеченности собственными оборотными средствами | 0,09 | -2 | -2 | -2 | -2 | -0,18 |

| Рентабельность активов | 0,16 | -1 | 2 | 2 | 1,25 | 0,2 |

| Норма чистой прибыли | 0,16 | -1 | 2 | 2 | 1,25 | 0,2 |

| Динамика выручки | 0,08 | -2 | -2 | -2 | -2 | -0,16 |

| Итого | 1 | Итоговая оценка (итого гр.7 : гр.2): | 0,02 | |||

Итоговая оценка финансового состояния АО “Звезда” по состоянию на 31.12.2015 составила 0,02. Финансовое состояние организации можно охарактеризовать как удовлетворительное. Финансовые показатели АО “Звезда” в основном соответствуют установленным нормативам либо несущественно отклоняются от них.

У организации имеются возможности для продолжения финансово-хозяйственной деятельности и ведения расчетов с кредиторами. Динамика оценок ключевых показателей позволяет допустить, что вероятность изменения финансового положения организации в течение следующих 12 месяцев по сравнению с текущей оценкой незначительна.

Структура обязательств в бухгалтерском балансе

Обязательства имеют такую же структуру классификации, как и активы: текущие обязательства и долгосрочные обязательства. В бухгалтерском балансе они отражаются в порядке увеличения наступления срока их оплаты.

Текущие обязательства

Текущими считаются обязательства, которые должны быть выплачены в течение 12 месяцев или операционного цикла, если его продолжительность более одного года. Их возникновение обычно связано с использованием текущих активов (англ. Current Assets), созданием другого текущего обязательства или предоставления каких-либо услуг.

Обычно в этот раздел баланса входят следующие позиции.

- Задолженность перед банками

. Представляет собой сумму краткосрочной задолженности перед банками, например, по банковской кредитной линии. - Кредиторская задолженность

. Это сумма задолженности перед поставщиками продукции и услуг, которые были предоставлены в кредит, но срок оплаты по которым еще не наступил. - Заработная плата, арендные платежи, налоги и коммунальные услуги к оплате

. Здесь отражаются суммы, которые компания должна выплатить своим работникам, арендодателям, правительству и пр. - Начисленные обязательства (начисленные расходы)

. Эти обязательства возникают в следствии того, что расходы возникают в периоде, предшествующем периоду их оплаты. По этой статье проходят самые разнообразные расходы, например, полученные от клиентов авансы, дивиденды к выплате, задолженность по начисленной заработной плате и т.п. - Векселя к оплате (краткосрочные кредиты)

. Это суммы, которые компания обязана выплатить кредитору, что, обычно, также предполагает и выплату процентов. - Доходы будущих периодов (предоплата клиентов)

. Это платежи, полученные от клиентов за товары и услуги, которые компания пока не предоставила или не начала нести какие-либо расходы, связанные с их предоставлением. - Дивиденды к выплате

. Возникает в ситуации, когда компания уже объявила о дивидендах, но еще не выплатила их своим владельцам. - Текущая часть долгосрочной задолженности

. В этой статье отражается часть долгосрочной задолженности, срок платежа по которой наступает в ближайшие 12 месяцев. Теоретически, любые связанные с ней премии или дисконты также должны быть классифицированы как текущие обязательства. - Текущая часть обязательств по финансовой аренде

. Это часть платежей по долгосрочной финансовой аренде, которые подлежат оплате в течение следующего года.

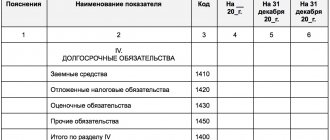

Долгосрочные обязательства

Долгосрочными считаются обязательства, которые должны быть погашены позднее чем через 12 месяцев или по прошествии операционного цикла, если он длиннее одного года. Они должны отражаться как настоящая стоимость будущих платежей.

Наиболее распространенными примерами долгосрочных обязательств являются.

- Векселя к оплате (долгосрочные кредиты).

Это сумма, которую компания обязана выплатить кредитору, что, как правило, сопровождается выплатой процентов. - Долгосрочный долг (облигации к оплате).

Это долгосрочная задолженность за вычетом текущей части. - Отложенные налоговые обязательства.

Возникают в результате расхождения между стандартами бухгалтерского и налогового учета в случае, когда сумма налога к оплате в бухгалтерском учете превышает сумму налога к оплате в налоговом учете. Другими, словами это сумма налога, которую компания должна будет выплатить в будущем. - Пенсионный план сотрудников.

Это обязательства компании выплачивать пенсионное обеспечение своим вышедшим на пенсию и действующим сотрудникам. Выплаты из этого фонда начинаются с момента выхода сотрудника на пенсию. В этой статье отражается дополнительная сумма, которую компания должна внести в текущий пенсионный фонд, чтобы выполнить свои будущие обязательства по выплате пенсионного обеспечения. - Долгосрочные обязательства по финансовой аренде.

Основные понятия

Каждое юридическое лицо не зависимо от рода деятельности имеет обязательства. Подразделять их принято на долгосрочные и краткосрочные (или текущие). Из названия уже понятно, что деление осуществляется по временному признаку.

Текущие обязательства – это тот долг, который компании необходимо погасить в течение ближайшего года. Ликвидация их осуществляется за счет текущих ресурсов, к которым относят:

- Дивиденды, предназначенные к выплате.

- Налоговые платежи.

- Векселя, которые относятся к краткосрочным.

- Доходы, полученные в качестве предоплаты, но не отработанные и пр.

Текущие ресурсы имеют главное отличие от долгосрочных в том, что теоретически предприятие могло бы использовать их для осуществления повседневной деятельности. Еще одним их отличительным признаком является то, что их переводят в денежный эквивалент и расходуют в короткий срок. Чаще всего – это календарный год. Если погашение их откладывают, то они переходят в категорию долгосрочных. При этом на общую сумму будет начисляться неустойка.

Оценка текущих обязательств необходима при осуществлении анализа ликвидности предприятия, что может быть важно как для внутренних пользователей, так и для внешних. Например, чтобы оценить коэффициент покрытия обязательств используется следующая формула:

Это общая формула, а расчет активов и пассивов производится так:

По новому балансу это будет выглядеть следующим образом:

Условные обязательства

Условными обязательствами (англ. Contingent Liabilities

) являются потенциально возможные обязательства, превращение которых в реальные зависит от развития определенных событий в будущем. Наиболее распространенными примерами таких обязательств являются гарантийные обязательства и суммы судебных исков, предъявленных компании.

Отражать условные обязательства в бухгалтерском балансе необходимо в случае, когда существует значительная вероятность их превращения в реальные обязательства и их сумма может быть точно оценена. Если вероятность является незначительной, то их не следует отражать ни в бухгалтерском балансе, ни в примечаниях к финансовой отчетности. Промежуточные состояния следует раскрывать в примечаниях к финансовой отчетности.

- ← Структура актива баланса

- Структура собственного капитала баланса →

Классификация обязательств по различным признакам

Все обязательства организации можно классифицировать по различным признакам, а именно:

- По субъективному признаку.

В зависимости от того, кому именно задолжала организация, обязательства можно подразделить на три вида:

- перед собственниками по первоначальным вкладам в уставный (складочный) капитал, а также образующиеся в процессе хоздеятельности (резервный или добавочный капитал, нераспределенная прибыль);

- перед персоналом организации по заработной плате;

- перед третьими лицами (контрагентами, госорганами, кредитными учреждениями и прочими хозсубъектами).

- По принадлежности.

В зависимости от того, кому именно принадлежат обязательства, они подразделяются:

- на собственный капитал (уставный, резервный, добавочный), который не погашается в процессе осуществления деятельности предприятием;

- на заемный (задолженность по зарплате или перед банками), который погашается в определенные сроки в процессе осуществления деятельности.

- По срочности:

- краткосрочные (со сроком исполнения не более 12 месяцев);

- долгосрочные (со сроком исполнения более 12 месяцев).

- По определенности размера:

- обязательства, по которым размеры платежей заранее известны (взносы по кредитным договорам банков, оплата по договорам с поставщиками и подрядчиками);

- оценочные обязательства, по которым размеры платежей заранее неизвестны и зависят от определенных условий (по неоконченным судебным разбирательствам, по гарантийному обслуживанию, по мероприятиям, связанным с реструктуризацией предприятия).

Каждое из имеющихся у организации обязательств обладает характеристиками по всем перечисленным признакам, а потому их можно группировать, выводя итоговое значение по какому-либо определенному пункту классификации.

Нормативные и законодательные акты по теме

| Приказ Минфина России от 02.07.2010 № 66н | Утверждение формы бухгалтерского баланса |

| п. 7.3 Концепции, одобренной Методологическим советом по бухучету при Министерстве финансов | Об основаниях для возникновения обязательств |

| п. 19 ПБУ 4/99 | Определение долгосрочных обязательств |

| Приказ Минфина России от 31.10.2000 № 94н | Алгоритм расчета показателей статей долгосрочных обязательств |