Порядок применения инвесторами налоговых вычетов по НДС

П. 6 ст. 171 НК РФ установлено, что вычетам подлежат суммы НДС, предъявленные налогоплательщику подрядными организациями (застройщиками или техническими заказчиками) при проведении ими капитального строительства (ликвидации основных средств), сборке (разборке), монтаже (демонтаже) основных средств, суммы налога, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ (далее – СМР), и суммы налога, предъявленные налогоплательщику при приобретении им объектов незавершенного капитального строительства.

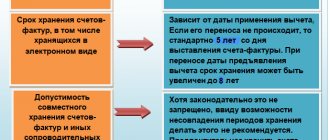

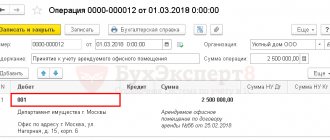

Согласно п. 1 и 5 ст. 172 НК РФ указанные налоговые вычеты производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг, имущественных прав), после принятия на учет этих товаров (работ, услуг, имущественных прав), при наличии соответствующих первичных документов.

Следует отметить, что суммы НДС, принятые инвестором к вычету, подлежат восстановлению в случае, если в дальнейшем объекты недвижимости (основные средства) используются для осуществления операций, не подлежащих налогообложению (п. 2 ст. 170 НК РФ), за исключением основных средств, которые полностью самортизированы или с момента ввода которых в эксплуатацию прошло не менее 15 лет.

Таким образом, использование строящегося объекта для осуществления операций, облагаемых НДС, — обязательное условие налогового вычета.

Договор долевого участия бухгалтерские проводки

В процессе строительства, как правило, задействовано несколько участников. Ключевые фигуры — это инвестор и застройщик.

Кто такой инвестор, всем понятно. Инвестор финансирует стройку и по ее окончании получает в собственность объект капстроительствап. 2 ст. 4 Закона от 25.02.99 № 39-ФЗ.

https://www..com/watch?v=ytadvertise

А вот с терминами «застройщик» и «заказчик» («технический заказчик») ситуация запутанная, ведь в нормативных актах разных лет даются разные определения. Но сейчас эти термины используют в том значении, которое установлено Градостроительным кодексом (далее — ГрК)ст. 3 ГрК РФ.

Как правило, застройщик — это организация (хотя может быть и физическое лицо), которая имеет в собственности или арендовала земельный участок и организует на нем строительство объекта недвижимости для инвесторап. 16 ст. 1 ГрК РФ.

А вот если речь идет о долевом строительстве, то застройщиком может быть только организацияп. 1 ст. 2 Закона от 30.12.2004 № 214-ФЗ (далее — Закон № 214-ФЗ). Застройщик получает разрешения на строительство объекта и на ввод его в эксплуатациюп. 1 ст. 51, п. 2 ст. 55 ГрК РФ.

Технический заказчик — это специализированная строительная организация, которая от имени застройщика (по агентскому договору) выполняет различные действия организационного характера — заключает договоры о подготовке проектной документации, контролирует качество выполнения строительных работ и т. д.п. 22 ст. 1 ГрК РФ

Заметим, что одна компания может совмещать различные функции, например быть инвестором и застройщиком одновременно.

Как видим, «застройщик» и «технический заказчик» — это категории, определяющие взаимоотношения сторон исключительно для целей государственного контроля в области градостроения (выдача различных разрешений, регулирование деятельности по привлечению средств для долевого строительства жилья и т. д.).

Как вы понимаете, для целей ведения бухучета не имеет значения, кто оформляет разрешение на строительство или на ввод объекта в эксплуатацию. Ведь порядок ведения учета, прежде всего, должен отражать экономическое содержание хозяйственных операций между сторонами.

Кстати, можно сказать, что у градостроительного термина «застройщик» есть экономический эквивалент — это девелопер. Девелопмент — иностранное слово (от англ. development), но в последнее время оно прижилось и у нас.

Компании, которые на свои средства и на деньги инвесторов строят объекты недвижимости, получают прибыль от их продажи или сдачи в аренду, называются девелоперами. Но для простоты мы и дальше в статье будем использовать термин «застройщик».

Налоговый учет застройщика при долевом строительстве

На сегодняшний день позиция контролирующих органов и судов по вопросам налогообложения деятельности застройщиков состоит в том, что они, независимо от условий договоров на финансирование строительства, по сути, являются агентами и оказывают инвестору услугу.

Как мы уже говорили, такой подход в большинстве случаев не соответствует сущности отношений между инвестором (дольщиком) и застройщиком. Тем не менее эта позиция является устойчивой как для целей налогообложения прибыли, так и для НДС.

Она не изменилась даже после разъяснений Пленума ВАС о том, что с правовой точки зрения инвестиционные договоры — это чаще всего договоры купли-продажи будущей недвижимой вещип. 4 Постановления Пленума ВАС от 11.07.2011 № 54.

Посмотрим, как застройщику нужно считать налог на прибыль и НДС по инвестиционным договорам и ДДУ.

НДС у застройщика

В случае если строительство объектов осуществляется подрядными организациями без выполнения строительно-монтажных работ силами застройщика, передача в установленном порядке на баланс инвестора части объекта, законченного капитальным строительством, операцией по реализации товара или строительно-монтажных работ у застройщика не является. Соответственно у застройщика эта операция не признается и объектом налогообложения НДС.

При этом услуги по организации строительства объекта, оказываемые застройщиком инвесторам, предусмотренные инвестиционным договором, являются объектом налогообложения и подлежат налогообложению НДС в общеустановленном порядке. По вышеуказанным услугам застройщик выставляет инвесторам счета-фактуры, которые регистрирует в своей книге продаж.

НДС при получении взносов от участников долевого строительства

5 Закона N 214-ФЗ, может быть определена в договоре как сумма денежных средств на возмещение затрат на строительство (создание) объекта долевого строительства и денежных средств на оплату услуг застройщика. Если функции заказчика-застройщика выделены в договоре с вознаграждением, то именно это вознаграждение формирует базу для исчисления НДС за оказание услуг заказчика-застройщика. При этом вознаграждение может быть: — в процентах от полученных сумм; — в фиксированной сумме или в форме экономии между полученными от инвесторов суммами и фактически потраченными заказчиком-застройщиком. В Постановлении ФАС Западно-Сибирского округа от 25.05.2009 N Ф04-2769/2009(6042-А45-49) изложена правовая позиция суда по налоговому спору о формировании объектов налогообложения у застройщика. При рассмотрении вопроса исчисления налога на прибыль суд установил, что: — согласно учетной политике застройщика финансовым результатом является экономия инвестиций после полного завершения работ (финансовый результат по объекту определяется как разница между инвестициями и фактическими затратами на строительство объекта); — инвестиционные взносы, полученные от инвесторов, и затраты на строительство за счет этих средств, включая содержание службы застройщика, не могут рассматриваться как обычные доходы и расходы застройщика; — поскольку экономическую выгоду застройщика для целей налогообложения прибыли можно определить только после завершения строительства конкретного объекта (многоквартирного дома) в виде положительной разницы (экономии) между полученными инвестициями и фактическими затратами, то доначисление застройщику налога на прибыль является неправомерным. При рассмотрении вопроса исчисления НДС суд пришел к следующим выводам: — основанием для доначисления застройщику НДС послужило то обстоятельство, что налоговый орган посчитал сумму затрат на содержание службы заказчика-застройщика в соответствующих налоговых периодах суммой выручки от реализации услуг заказчика; — денежные средства, полученные застройщиком от физических и юридических лиц по договорам долевого участия в строительстве жилых домов, носят инвестиционный характер (в обязанность застройщика входило строительство и ввод в эксплуатацию объектов, аккумулирование средств инвесторов для финансирования строительства, передача квартир дольщикам); — содержание службы заказчика-застройщика является неотъемлемой частью общей суммы капитальных вложений (инвестиций) в строительство объекта, поэтому расходы в данной части носят такой же инвестиционный характер, как и все другие расходы (средства), предусмотренные сводным сметным расчетом; — получение инвестиционных взносов и использование их по целевому назначению вплоть до завершения строительства не приводит к возникновению объекта налогообложения и не учитывается при определении базы для исчисления НДС у застройщика. Таким образом, полученные застройщиком от инвесторов суммы не должны в полном объеме включаться в базу для исчисления НДС. Однако при этом возникают следующие вопросы: — когда формируется база для исчисления НДС у застройщика? — в какой сумме формируется база для исчисления НДС? По мнению Минфина России (Письмо от 25.06.2008 N 07-05-06/142), моментом определения базы по НДС при оказании услуг в течение длительного срока следует считать наиболее раннюю из дат: день оплаты (частичной оплаты) в счет предстоящего оказания услуг либо последний день налогового периода, в котором оказываются эти услуги. Как определить стоимость услуг, оказанных застройщиком в рамках длящегося договора? Все зависит от условий договора. Если вознаграждение установлено в процентах от полученных сумм или в твердой фиксированной сумме за квартал, то тогда эта сумма и формирует базу для исчисления НДС. Сложнее обстоит дело в том случае, если вознаграждение застройщика установлено в форме экономии застройщика, которая реально определяется только по окончании реализации инвестиционного проекта и передачи объекта инвестору. Налоговые органы иногда настаивают на определении застройщиком базы для исчисления НДС исходя из расходов на собственное содержание, отраженных по дебету счетов 20 «Основное производство» или 26 «Общехозяйственные расходы». В Постановлении ФАС Дальневосточного округа от 24.10.2008 N Ф03-4588/2008 отмечено, что основанием для доначисления НДС послужили выводы налогового органа о занижении налогоплательщиком базы по НДС на сумму выручки от реализации услуг по осуществлению функций заказчика-застройщика, а затраты, отраженные на счете 26 «Общехозяйственные расходы», квалифицированы им как выручка от реализации услуг, которая включена в базу по НДС. Следует отметить, что в подобных ситуациях налоговые органы, как правило, проигрывают в арбитражных судах. Суды признают, что если в договоре вознаграждение определено в сумме экономии, тогда налоговая база возникает только по окончании всего инвестиционного проекта и равна сумме фактической экономии (Постановления ФАС Западно-Сибирского округа от 14.10.2010 по делу N А27-25524/2009, от 15.10.2010 по делу N А46-23193/2009). Следовательно, сумма экономии формирует у застройщика базу для исчисления НДС (Письмо Минфина России от 25.03.2008 N 03-07-10/02; Постановления ФАС Восточно-Сибирского округа от 31.08.2010 по делу N А78-9180/2009; Уральского округа от 29.01.2010 N Ф09-11382/09-С2 по делу N А60-20097/2009-С10 и др.).

НДС, Организация налогового учета

* * *

К сожалению, нам не удалось найти других судебных актов по вопросу о правомерности вычета инвестором НДС, предъявленного застройщиком с суммы полученной экономии. Минус очевиден — названное Постановление является единичным. Но имеются и плюсы. Во-первых, (повторимся) инвестора поддержали все три судебные инстанции, рассматривавшие налоговый спор. Во-вторых, отрицательных для налогоплательщиков-инвесторов судебных решений тоже нет.

Общий вывод заключается в следующем. Риск для инвестора, принявшего эту сумму НДС к вычету, велик. Однако в ситуации, ставшей предметом анализа ФАС УО, налогоплательщик пошел на него и сэкономил почти 5 млн руб. Напомним, что в случае неблагоприятного исхода судебного разбирательства инвестору пришлось бы дополнительно уплатить штраф в размере 20% от суммы неправомерно заявленного к вычету налога (ст. 122 НК РФ) и пени за каждый день исходя из одной трехсотой действовавшей в то время ставки рефинансирования ЦБ РФ (ст. 75 НК РФ).

Т.Ю.Кошкина

Редактор журнала

«Строительство:

бухгалтерский учет

и налогообложение»

Типичные ошибки

Ошибка:

Застройщик отразил в бухгалтерском учете средства дольщиков, переданные ему по договору долевого строительства, как выручку.

Комментарий:

Деньги инвесторов не являются выручкой, средства признаются как целевое финансирование.

Ошибка:

Застройщик облагает НДС средства дольщиков по договору долевого строительства.

Комментарий:

Деньги, переданные дольщиками, не облагаются НДС, поскольку объекты долевого строительства не облагаются налогом.