К выставлению счета-фактуры предъявляют особенные требования, поскольку он необходим для учета НДС. Это значит, что с ним будут «иметь дело» не только продавец товаров, работ или услуг с их покупателем, но также и контролирующие органы.

Счет-фактуру оформляет продавец в течение 5 дней с момента передачи предмета договора покупателю. Он может сделать это как в бумажном, так и в электронном виде. В бумажном виде все просто – документ формируют в 2-х экземплярах, первый остается у продавца, а второй уходит покупателю, например, по почте или с курьером. С электронными вариантами все несколько сложнее, но именно в этих «сложностях» кроются основные преимущества ЭСФ.

Что такое электронный счет-фактура

Напомним, что электронный счет-фактура, так же как и его бумажный вариант, является основанием для принятия к вычету сумм НДС, предъявленных продавцом покупателю (п. 1.2 Порядка).

Возможность выставления электронных счетов-фактур предусмотрена пунктом 1 статьи 169 Налогового кодекса. Для этого необходимо взаимное согласие сторон сделки, а также наличие совместимых технических средств и возможностей. Счета-фактуры в электронном виде могут выставлять не только продавцы, но и комиссионеры, налоговые агенты, а также агенты, продающие или приобретающие от своего имени товары для принципала.

Обмен счетами-фактурами фирмы должны проводить в соответствии с Порядком. Кроме того, такой обмен возможен при соблюдении следующих условий, предусмотренных Налоговым кодексом (п. 1 ст. 169 НК РФ):

- есть взаимное согласие на это сторон сделки;

- счета-фактуры составляются по установленному формату;

- счета-фактуры подписываются усиленной квалифицированной подписью;

- стороны имеют совместимые технические средства и возможности для приема и обработки этих счетов-фактур в установленном порядке.

После окончания журнала

После завершения очередного квартала, журнал необходимо распечатать. Все его листы пронумеровываются, скрепляются толстой, суровой нитью (но только не степлером), проштамповываются (при условии, конечно, что компания использует штемпельные изделия для визирования бумаг) и заверяются подписью ответственного сотрудника.

Затем журнал должен подписать руководитель предприятия. Электронную версию журнала перед передачей в налоговую службу необходимо подписать с помощью официальной электронной цифровой подписи.

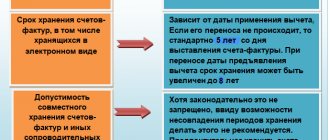

Хранить журналы учета счетов-фактур следует период, установленный законодательством или срок, прописанный во внутренних нормативно-правовых актах фирмы (но не менее четырех лет). После утраты актуальности и истечения срока хранения, бланк можно удалить из компьютера или уничтожить (бумажную версию) с соблюдением установленной законом процедуры.

Электронная подпись и формат

Итак, обмен электронными счетами-фактурами возможен только по ТКС через оператора электронного документооборота. Как этот обмен осуществляется на практике?

Согласно пункту 6 статьи 169 Налогового кодекса электронный счет-фактура должен быть подписан усиленной квалифицированной подписью руководителя организации или лица, уполномоченного им подписывать счета-фактуры.

Электронная подпись главного бухгалтера для выставления электронных счетов-фактур не требуется.

С 1 июля применяется формат электронного счета-фактуры, установленного приказом ФНС России от 24 марта 2021 г. № ММВ-7-15/155.

Электронный счет-фактура, составленный только по утвержденному формату и подписанный усиленной квалифицированной подписью, может служить основанием для вычета покупателем входного НДС. И только такие электронные счета-фактуры можно направить в ИФНС по ее требованию по ТКС (письма Минфина России от 13 ноября 2015 г. № 03-02-08/65721, ФНС России от 09 февраля 2021 г. № ЕД-4-2/[email protected], от 7 сентября 2015 г. № ЕД-4-2/15669).

Распечатывать такой электронный счет-фактуру не нужно. Причем ни для представления в ИФНС, ни для хранения в течение установленного срока (п. 1.13 Порядка, письмо Минфина России от 13 января 2021 г. № 03-03-06/1/259).

Электронная подпись по доверенности

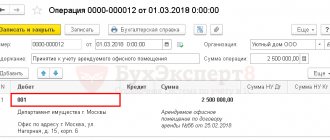

По мнению Минфина, электронный счет-фактуру может подписать не только руководитель фирмы или уполномоченный сотрудник, но и любой человек, которому выдана доверенность (письмо от 8 ноября 2021 г. № 03-07-11/73385). Связано это с тем, что в формат электронного счета-фактуры введены элементы, которые несут информацию о подписантах – лицах, подписывающих счет-фактуру. Эти элементы формируются в зависимости от полномочий подписантов.

И если доверенность на подписанта оформлена правильно, не имеет значения, является он работником фирмы или нет. В любом случае, при подписании электронного счета-фактуры он выступает как уполномоченное лицо. И вносить сведения о его работодателе в элемент «Подписант» не нужно.

Поэтому электронный счет-фактуру может подписать любой человек, которому выдана доверенность от имени организации. Причем этот человек не обязательно должен быть работником фирмы.

Оператор электронного документооборота

Оператор электронного документооборота счетов-фактур это организация, которая обеспечивает обмен счетами-фактурами, составленными в электронном виде по установленному формату, между покупателем и продавцом через систему электронного документооборота счетов-фактур (ЭДО).

Система электронного документооборота (ЭДО) счетов-фактур это автоматизированная система (программа, веб-интерфейс), которая позволяет создавать, отправлять и получать счета-фактуры, составленные в электронном виде по установленному формату, через оператора электронного документооборота счетов-фактур.

Реестр доверенных операторов ЭДО можно найти на сайте ФНС www.nalog.ru (Налогообложение в РФ → Представление налоговой и бухгалтерской отчетности → Электронные счета-фактуры → Перечень операторов электронного документооборота).

Выбрать организация может любого из них. И совсем не обязательно, чтобы контрагент, с которым вводится электронный обмен счетами-фактурами, обслуживался у того же оператора. Важно только то, что для обмена электронными счетами-фактурами у сторон сделки должны быть совместимые технические средства (п. 1.3 Порядка). Это значит, что они должны быть совместимы у их операторов. Поэтому при выборе оператора ЭДО нужно выяснить, с какими из иных операторов у него есть техническая возможность обмена счетами-фактурами.

В свою очередь, заключая договор с оператором, организация должна указать, согласна она или нет на передачу информации другому оператору (пп. «б» п. 2.1 Порядка).

Операторы ЭДО счетов-фактур, как посредники, решают сразу две задачи.

Во-первых, организации не нужно самостоятельно заботиться о технической разработке средств для приема и обработки электронных счетов-фактур, совместимых со средствами контрагента, с которым она переходит на электронный обмен счетами-фактурами. Достаточно лишь установить программу (воспользоваться веб-интерфейсом), предоставленную оператором ЭДО.

Во-вторых, операторы ЭДО формируют технологические документы, которые подтверждают факт обмена (даты отправки, получения и пр.) электронными счетами-фактурами. А это важно для исключения споров между налогоплательщиком и ИФНС. На это указывают и сами налоговики (письмо ФНС России от 30 апреля 2015 г. № БС-18-6/[email protected]).

Интеграция ИС ЭСФ с учетными системами

ИС ЭСФ предоставляет API для программного обмена данными с учетными системами налогоплательщиков. Пользователи программ 1С на платформе 1С:Предприятие 8 могут использовать эту возможность для прямого обмена данными с ИС ЭСФ.

Полезно

Подробнее про основные моменты работы в ИС ЭСФ для пользователей программ 1С:

- Настройка обмена данными с ИС ЭСФ в 1С:Бухгалтерии 8 для Казахстана;

- PRO прямую выписку ЭСФ в «1С:Бухгалтерии 8 для Казахстана;

- PRO выписку ЭСФ посредством экспорта и импорта XML-файлов в «1С:Бухгалтерия 8 для Казахстана.

Действия продавца

Чтобы выставить электронный счет-фактуру, в течение пяти календарных дней после отгрузки или получения аванса (п. 2.4 Порядка) продавец должен:

- составить электронный счет-фактуру по установленному формату и подписать его электронной подписью;

- отправить покупателю файл счета-фактуры по ТКС через оператора ЭДО.

Далее продавец получит от оператора ЭДО подтверждение с указанием даты и времени поступления ему файла счета-фактуры. В ответ на это подтверждение не позднее следующего рабочего дня он должен отправить извещение о том, что подтверждение получено.

Согласно Порядку после получения этого подтверждения оператора ЭДО счет-фактура уже считается выставленным (п. 2.7 Порядка). Отправка покупателем извещения о получении счета-фактуры по ТКС через оператора ЭДО лишь предмет договоренности между сторонами сделки (п. 2.9 Порядка). В обязательном порядке этого не требуется.

Выставленный покупателю электронный счет-фактуру нельзя дублировать на бумаге. Но если есть необходимость, например, при техническом сбое у оператора ЭДО, вы можете выставить покупателю счет-фактуру на бумаге вместо электронного счета-фактуры (п. 2.20 Порядка).

В книге продаж электронный счет-фактура регистрируется в общем порядке в том квартале, на который приходится дата отгрузки товаров или получения аванса (п. 2 Правил ведения книги продаж (утв. постановлением Правительства РФ от 26 декабря 2011 г. № 1137), письмо ФНС России от 17 июня 2013 г. № ЕД-4-3/10769).

Правила нумерации

Главное правило нумерации – присвоение цифр в хронологическом порядке: номера указываются по мере выставления. Возобновлять нумерацию разрешается. Это неизбежно, если компания работает долгое время. Обязательно нужно отразить периоды возобновления в учетной политике компании. Период может быть следующим:

- Месяц.

- Квартал.

- Год.

Однако постановление правительства ограничивает возобновление нумерации: ежедневно начинать ее сначала нельзя. Это будет считаться нарушением.

Периодичность обновления зависит от документооборота конкретного предприятия. Чем больше бумаг заполняется, тем чаще происходит возобновление номеров.

Действия покупателя

Покупатель получает от оператора ЭДО файл с электронным счетом-фактурой и подтверждение его отправки с указанием ее даты и времени. Не позднее следующего рабочего дня он должен направить оператору извещение о получении подтверждения.

Делать это нужно только в том случае, если есть такая договоренность с продавцом (п. 2.9, 2.12 Порядка).

В книге покупок электронный счет-фактура также регистрируется в общем порядке (п. 1.11 Порядка).

Электронный документооборот при обмене счетами-фактурами совершается по каждому счету-фактуре в отдельности.

Как передавать журнал и что будет, если не сдать

По закону журнал допускается вести в бумажном виде и на компьютере.

Обратите внимание! В налоговые органы на сегодняшний день предусмотрена только электронная сдача журнала, через компанию – спецоператора электронной системы документооборота, при этом использоваться должны только официально утвержденные форматы документа.

Если организация не предоставит вовремя заполненный бланк, она может быть подвергнута административному наказанию в виде штрафа (до 10 000 рублей), также штраф может быть наложен на ответственных должностных сотрудников (директора и главного бухгалтера).

Как исправить электронный счет-фактуру

Для исправления электронного счета-фактуры покупатель через оператора ЭДО направляет продавцу уведомление об уточнении счета-фактуры.

Получив уведомление, продавец исправляет указанные в нем ошибки и направляет покупателю через оператора ЭДО исправленный электронный счет-фактуру (п. 1.12 Порядка).

Порядок дальнейших действий сторон аналогичен тому, что использовался при отправке первоначального счета-фактуры.

Кстати, по мнению Минфина, если оформлен электронный счет-фактура, корректировочный к нему можно составить на бумаге (письмо от 7 февраля 2021 г. № 03-07-09/7269).