Счёт-фактура — важнейший документ, который необходим для обеих сторон торговых сделок. Предприниматели, постоянно выставляющие и получающие счета-фактуры, знают, как много зависит от правильного и корректного заполнения этого документа.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

ФАЙЛЫ

Если вы уже знаете, какие именно элементы входят в счет-фактуру и что изменится в новом году, а также основные правила заполнения, вам будет полезна информация о том, как избежать досадных недоразумений и проблем с налоговыми вычетами.

Область применения счета-фактуры

Счета-фактуры (далее также – с/ф, сч-ф) выписывают фирмы и ИП – плательщики НДС – в следующих случаях:

В определенных случаях и неплательщики НДС выписывают сч-ф и уплачивают НДС в бюджет. Например, спецрежимник в силу закона обязан выполнять функции налогового агента.

Счет-фактура – это документ, которым заявляют вычет по НДС. Без сч-ф от своего контрагента (поставщика либо исполнителя) вы не сможете уменьшить исчисленный к уплате НДС.

Так как сч-ф находит применение в области, связанной с расчетом налогов, то и регулирует использование этого документа Налоговый кодекс РФ (ст. 169)

Счет-фактура, заполненный с нарушением требований, не может быть принят к учету и использоваться для получения вычета по НДС (п. 2 ст. 169 НК РФ).

К вопросу о недобросовестных контрагентах

Периодически возникают вопросы о наличии у налогоплательщика прав на возмещение НДС по сделкам, совершенным с недобросовестными контрагентами. В таких ситуациях суды иногда принимают сторону налогоплательщика.

Одним из оснований для этого становится ПП ВАС РФ от 12.10.2006 № 53, в соответствии с которым налогоплательщик может представить в налоговую инспекцию все документы, которыми он располагает, в целях получения налоговой выгоды. В таком случае налоговый орган должен доказывать любые изъяны в документах, а налогоплательщик пользуется презумпцией добропорядочности пока не доказано обратное.

Недобросовестность контрагента организации, в частности отсутствие его по юридическому адресу или непредставление налоговой отчетности, сами по себе не подтверждают стремление налогоплательщика к получению им необоснованной налоговой выгоды.

Если налоговая служба выявляет обстоятельства, подтверждающие недобросовестность поставщиков как налогоплательщиков, то меры, предусмотренных действующим законодательством, применяются к таким лицам, что не влечет автоматического признания ещё и покупателя их товаров недобросовестным налогоплательщиком.

Обязательные атрибуты счета-фактуры

Рассмотрим элементы с/ф, без которых документ не будет считаться действительным (п. 5 ст. 169 НК РФ):

Если в с/ф присутствуют или отсутствуют какие-либо реквизиты, не поименованные в п. 5 ст. 169 НК, это не может быть препятствием для принятия к вычету налога.

По счету-фактуре должны однозначно определяться следующие позиции:

Если в счете-фактуре есть ошибка, которая не препятствует однозначному толкованию значений его реквизитов, перечисленных на схеме выше, то вычет по такому сч-ф получить можно. Однако в некоторых случаях претензии со стороны налоговиков все равно могут возникнуть, поэтому ошибок лучше не допускать.

Вот примеры несущественных ошибок в счете-фактуре:

Мало указать все обязательные атрибуты сч-ф. Важно внести их корректно. Правила заполнения счетов-фактур можно почерпнуть из двух источников:

Графы, которые должны быть в документе

Каждое поле заполненного счета-фактуры проверяется инспекторами ИФНС во время выездных или встречных проверок.

ВНИМАНИЕ! Реквизиты этого документа должны быт правильно заполнены, иначе счет-фактура отправляется на доработку или существует риск отказа в вычете НДС субъекту хозяйствования.

При наличии грубых ошибок, свидетельствующих об искаженных фактах хозяйственной деятельности, на организацию могут наложить штрафные санкции.

Форма каждого счета-фактуры состоит из строк и граф с нумерацией и буквенным обозначением.

На продажу

В документе на продажу используются строки:

- 1 с указанием порядкового номера и даты составления документа. Номер присваивается в индивидуальном хронологическом порядке, а если у организации есть обособленное подразделение, реализующее товары (услуги, имущественные права), используется разделительная черта “/” (больше информации о правилах заполнения документа обособленными подразделениями найдете тут).

- 1а используется для указания порядкового номера и даты внесения исправления в документ. До внесения каких-либо исправлений в этой строке ставится прочерк.

- 2 – указывается наименование продавца(юридического лица, Ф.И.О. индивидуального предпринимателя).

- 2а – указывается адрес продавца – юридического лица в соответствии с ЕГРЮЛ или индивидуального предпринимателя в соответствии с записью в ЕГРИП.

- 2б – заполняется ИНН, а также КПП налогоплательщика.

- 3 – полное или сокращенное наименование грузоотправителя. При совпадении продавца и грузоотправителя строка заполняется словами “он же”, при выполнении работ (услуг) – ставится прочерк.

- 4 – полное или сокращенное наименование грузополучателя(как в учредительных документах), его адрес.

- 5 – указываются реквизиты платежного поручения или кассового чека, если был получен авансовый платеж от покупателя.

СПРАВКА. Если счет-фактура выписывается в день получения авансового платежа, в строке 4 ставится прочерк. - 6 – полное или сокращенное наименование покупателя, которое указано в учредительных документах.

- 6а – указывается адрес покупателя в соответствии с ЕГРЮЛ или ЕГРИП (до 01.10.2017г. адрес нужно было указывать, как в учредительных документах).

- 6б – указывается ИНН, а также КПП покупателя.

- 7 – вносится наименование валюты и ее код в соответствии с Общероссийским классификатором валют (о том, можно ли выставлять счет-фактуру в валюте другой страны, где узнать и отобразить такой код, читайте тут).

- 8 – указывается идентификационный номер государственного контракта на поставку товаров, работ, услуг или договора о предоставлении юрлицу субсидий из федерального бюджета в соответствии с ред. Постановления Правительства РФ №625 от 25.05.2017г. Если организация таких контрактов не имеет, в строке 8 ставится прочерк.

В счет-фактуре на продажу используются следующие графы:

- 1 с наименованием поставляемого товара или услуги.

- 1а – указывается код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕЭС. Если организация не вывозит товары за пределы РФ, в графе ставится прочерк.

- 2 и 2а – указывается код и условное обозначение единицы измерения в соответствии с ОКЕИ. Если их нет, ставится прочерк.

- 3 – количество отгруженного товара или прочерк.

- 4 – цена за единицу товара или тариф на оказанные услуги без учета НДС, при отсутствии показателя ставится прочерк.

- 5 – указывается стоимость всего объема оказанных услуг или количества товара без НДС.

- 6 – указывается сумма акциза, если продается безакцизный товар, вносится запись “Без акциза”.

- 7 – указывается налоговая ставка. Если отпускается товар без НДС, вносится соответствующая запись ( п.5 ст.168 НК РФ).

- 8 – сумма НДС, предъявляемая покупателю, исходя из налоговой ставки.

- 9 – вносится стоимость общего количества отгруженных товаров или оказанных слуг с учетом НДС.

- 10 и 10а – для товаров, произведенных не на территории РФ, указывается код и наименование страны происхождения продукции.

- 11 – вносится запись с регистрационным номером таможенной декларации для товаров, выпущенных не на территории РФ.

Из отдельных публикаций наших экспертов вы также сможете узнать о сроках выставления счета-фактуры покупателю, а также о правилах заполнения документа при возврате товара поставщику и при оказании услуг.

Корректировочном

ВАЖНО! Корректировочный счет-фактура имеет схожие с документом на отпуск товаров, реквизиты, но заполнение некоторых из них отличается.

Форма содержит следующие строки:

- 1 – номер в общем хронологическом порядке и дата документа.

- 1а – номер внесенного исправления и его дата.

- 1б – номер и дата документа (или нескольких документов), к которым составляется корректировочный счет-фактура, а также дата их исправления.

- строки 2, 2а и 2б заполняются в соответствии с информацией, внесенной в эти же строки счета-фактуры, к которой составляется корректировочный документ.

- в строки 3, 3а и 3б вносятся данные о наименовании, месте нахождения, ИНН и КПП покупателя.

- 4 – наименование и код валюты.

- 5 – идентификатор государственного контракта или договора.

Графа 1 корректировочного документа заполняется в соответствии с наименованием товаров, работ, услуг, указанных в этой же графе в счет-фактуре на корректировку. Графа 1б заполняется кодом вида товара по единой Товарной номенклатурой внешнеэкономической деятельности ЕЭС.

СПРАВКА. В корректировочном документе присутствуют сведения о количестве и (или) цене товаров или услуг, как исходные, так и измененные.

Сведения указываются в строках под буквенными обозначениями:

- А – до изменения.

- Б – после изменения.

- В – увеличение.

- Г – уменьшение (стоимости, количества).

В итоговых строках (их две) указывается сумма строк В или Г. Кроме того, документ содержит сведения об изменении стоимости отпущенного товара или выполненной услуги без НДС и с НДС, а также разницу между величиной налогов.

Авансовом

При отражении поступившего аванса разработана та же форма счета-фактуры, что и для реализации. Оформлении авансового счета-фактуры имеет несколько отличий:

- Отсутствуют данные грузоотправителя и грузополучатея.

- Обязательно указываются реквизиты платежного документа на аванс в соответствующей строке.

- При 100% предоплате указываются единица измерения, количество и цена товара, при частично внесенной оплате эти данные отсутствуют.

Авансовый счет-фактура составляется при наличии ставки для расчета по НДС 18% или 10%. Если товар не облагается НДС или ставка равна 0%, этот документ не составляется.

Больше информации о правилах заполнения авансового счета-фактуры найдете в нашем специальном материале.

Бланк счета-фактуры

Бланк счета-фактуры утвержден постановлением Правительства РФ от 26.12.2011 № 1137. С нашего сайта его можно бесплатно скачать по ссылке ниже:

Этим Постановлением введена форма не только обычного счета-фактуры, но и еще одной разновидности данного документа – корректировочного счета-фактуры.

Далее в статье речь пойдет об образцах счетов-фактур. Здесь вы получите информацию, как заполнить счет-фактуру, о некоторых проблемных графах и особых случаях.

почему куб удобнее

Удобное выставление счетов онлайн

Моментальная отправка счетов на e-mail вашему покупателю

Контроль задолженности по каждому покупателю

Управленческая отчетность

Упорядоченное хранение всех ваших документов

Скидка 20% на бухгалтерское обслуживание от вашего бухгалтера

Хватит тратить время на заполнение шаблонов и бланков

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

КУБ – новый стандарт выставления и отправки счетов покупателям.

Начать использовать КУБ прямо сейчас

14 дней

БЕСПЛАТНЫЙ ДОСТУП

Нужна помощь по выставлению счета или консультация?

Получите помощь экспертов бухгалтеров по выставлению счета

+7

[email protected] kub-24

Как заполняют различные счета-фактуры

Основной бланк счета-фактуры применяют в разных ситуациях учета НДС. Порядок заполнения в этих случаях так же разный:

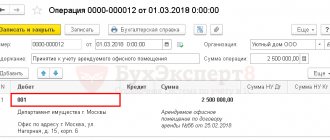

Отгрузка товаров/работ/услуг: как выглядит счет-фактура

Сложностей во внесении данных в счет-фактуру быть не должно. Отметим на схеме некоторые неочевидные вещи:

Получили аванс: каковы особенности счета-фактуры

Разберем, как сделать счет-фактуру на аванс. Изменим ситуацию: допустим, что за ту же отгрузку, по которой мы показали счет-фактуру выше, заплатили авансом.

Вынесем на схему позиции по заполнению авансового сч-ф, по которым могут возникнуть вопросы и сомнения:

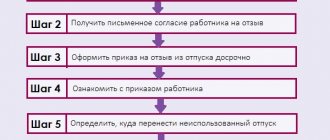

Правила корректировки

- Изменениям подвергаются оба экземпляра – и принадлежащий продавцу, и предназначенный для покупателя.

- Исправления обязательно визируются руководителем организации-продавца и заверяются его печатью (подпись главбуха не нужна). Вместо директора подписывать может уполномоченное лицо, указав свое ФИО и должность, а также пометить, что подпись поставлена «за руководителя организации».

- Обязательно датировать исправления.

- Неверные данные нужно зачеркнуть, написать правильные в свободном поле, рядом указать «исправлено», причём дописать, какие показатели на какие и в какой графе.

ВАЖНАЯ ИНФОРМАЦИЯ! Если ошибок слишком много и корректировка затруднительна, проще оформить испорченный документ заново. Это не противоречит закону, поскольку в НК Российской Федерации нет прямого запрета на замену дефектного счета-фактуры на новый документ. Но иногда такое право придется отстаивать в судебном порядке.

Условия отгрузки изменились: какой счет-фактуру сделать

Следует различать, когда выписать корректировочный сч-ф, а когда – исправленный. Корректировка и исправление – это разные факты хозяйственной деятельности. Поэтому они требуют отражения в разных документах.

Исправленный счет-фактура служит в том случае, если в первоначальном документе допустили ошибку – техническую или арифметическую. Алгоритм выбора бланка для исправленного сч-ф прост:

А вот, когда берем форму корректировочного сч-ф (п. 1 ст. 169 НК РФ):

Ознакомьтесь с вариантом заполнения сч-ф при корректировке отгрузки:

А вот схема с нюансами внесения данных в сч-ф, который выписывают при пересмотре условий отгрузки:

Какие виды счетов-фактур на услуги устанавливает НК РФ

Счета-фактуры, выписываемые на услуги, так же как и составляемые при продаже товаров или работ, делятся на 3 вида:

- обычный, оформляемый по факту отгрузки;

- авансовый, выписываемый при получении предоплаты за оказание услуги;

- корректировочный, создаваемый в случаях согласования изменения цены или объема выполненных услуг, на которые уже были выставлены отгрузочные документы.

Оформление документа каждого из этих видов имеет свою специфику.

Обязательные реквизиты

Счет-фактура подлежит учету и регистрации в налоговом ведомстве, если в платежном документе содержатся следующие реквизиты:

- Порядковая нумерация и дата формирования документа. Нумерует бланки продавец любым удобным для него способом. Единственное требование: нумерация должна выполняться по возрастанию и быть сквозной. В случае ошибки ИП в присвоении номеров (к примеру, после формирования счетов с номерами 16, 17 бизнесмен выписал счет-фактуру под номером 9) оформление вычета проходит по стандартной процедуре. Но такая ситуация может создать путаницу в учете.

- Наименование участников сделки (продавца, покупателя), их адресные данные, номера, полученные в государственных структурах, позволяющие идентифицировать контрагентов. Название может быть обозначено как в полном, так и в сокращенном виде. Оно должно соответствовать учредительной документации. Адресные данные должны соответствовать Уставу и указываются полностью (вместе с индексом).

- Название отправителя и получателя груза, их адресные данные. Эти сведения необходимы лишь при продаже продукции. Если груз отправляет сам продавец, то полностью адресные данные отправителя не указываются. В соответствующей сточке прописывается словосочетание «Он же». В некоторых случаях продавцы полностью вносят свои данные, прописывая наименование и адрес. Это допустимо, документ не будет считаться ошибочным. Информация о получателе продукции прописывается детально. В данном случае не имеет значения, являются ли получатель груза и покупатель отдельными субъектами либо представлены в одном лице. Указывается название, адресные данные на основе уставной документации.

- Перечень реализованной продукции, предоставленных услуг, их измерительные единицы.

- Количественные характеристики проданной продукции предоставленных услуг.

- Денежные единицы, используемые при расчетах. На основе Общероссийского классификатора валют в счете-фактуре обозначается код валюты. Наиболее часто используются следующие денежные единицы:

- если стоимость продукции (услуг) указана в российских рублях, то код 643;

- при расчете в американской валюте (доллар США) код 840;

- если стоимость сделки в счете-фактуре обозначена в евро, то код 978.

- Стоимость единицы продукции (услуги), без налогов.

- Общая стоимость реализованных товаров (услуг).

- Ставка налогообложения. Она может быть нулевой либо составлять 10 %, 20 %.

- Величина налога.

- Общая стоимость реализованной продукции, предоставленных услуг (учитывая налоги).

- Для импортной продукции обозначается государство, где она произведена, и регистрационный номер таможенной декларации.

С 1 января УПД и счета‑фактуры можно выставлять только в новом формате

ФНС утвердила новый формат для первичных документов, счёта-фактуры и УПД. Перейти на него должны все организации, которые обмениваются электронными документами.

Что меняется

До 1 января 2021 года электронные первичные документы, формы УПД и счета-фактуры можно создавать по двум форматам:

- в старом, который закреплён в приказе ФНС от 24.03.2016 № ММВ‑7–15/ (далее — приказ 155),

- и новом, который утверждён приказом ФНС от 19.12.2018 № ММВ‑7–15/ (далее — приказ 820).

1 января 2021 года приказ 155 утратит силу, создавать счета-фактуры и УПД можно будет только в новом формате. В старом формате они не будут соответствовать требованиям закона (п. 1 ст. 169 НК РФ).

Документы в старом формате, который вы выставили до 1 января 2020 года, ФНС будет принимать до конца 2022 года. В 2023 году приёмные комплексы перестанут обрабатывать электронные счета-фактуры и УПД со счётом-фактурой в старом формате. Вы сможете представить только печатную форму документа.

Изменения, связанные с маркировкой

В электронных формах УПД по новому формату можно зафиксировать коды товара. Для прослеживаемой импортной продукции выделены поля под регистрационный номер партии товара и его количество.

В одном документе могут быть либо прослеживаемые, либо маркируемые товары, так как в названии файла указывается соответствующий префикс.

Изменения, связанные с закупками

Федеральное казначейство санкционирует все расходы получателей бюджетных средств. Чтобы отслеживать оплату по закупкам, в документах указывается, в частности, информация по контракту.

В формате по приказу 155 это был только идентификатор госконтракта (таблица 5.9). В новом формате УПД появился новый блок (таблица 5.10), куда заносятся дата и номер госконтракта, номер лицевого счета продавца, наименование территориального органа Федерального казначейства и другие реквизиты.

Изменения, влияющие на обработку документов

С первичными документами в новом формате проще работать пользователям ЭДО и контролирующим органам. Участники сделки могут договориться о структуре информационных полей и заполнять документы по этой структуре. Стало удобнее отражать дату оказания услуг, выполнения работ или поставки товаров. Характеристику, сорт, артикул и код товара вынесли в отдельные поля — теперь система ЭДО может автоматически обработать эти данные.

Все изменения в формате и требования по заполнению отражены в приказе 820.