Главная / Налоги

Назад

Опубликовано: 31.07.2019

Время на чтение: 4 мин

0

175

Пониженные тарифы страховых взносов — это возможность для организаций оплачивать страховые взносы за своих сотрудников в льготном размере.

- Плательщики страховых взносов

- Использование пониженных тарифов

- Оплата в отношении физических лиц

- Условия применения льгот

Льготы по страховым взносам регулируются такими нормативно-правовыми актами, как:

- Статьей №427 НК РФ.

- ФЗ №303 от 03.08.2018.

- Письмом ФНС РФ №БС-4-11/[email protected] от 30.05.2019.

- Письмом Минфина РФ №03-15-06/54260 от 01.08.2018.

Как платят льготники

Согласно Налоговому кодексу РФ, вопросы пониженных страховых взносов регулирует ст. 427. Их применяют в границах установленной предельной величины базы для исчисления страховых взносов по соответствующему виду страхования (п. 2 ст. 427 НК РФ).

Также учтите, что в пунктах с 4-го по 13-й этой статьи перечислены условия, выполнение которых даёт каждой льготной категории плательщиков право на пониженный тариф страховых взносов.

Традиционно, размер пониженных тарифов страховых взносов в 2020 году актуален для фирм и коммерсантов из отдельных сфер и/или обладающих определённым правовым статусом. Например, это спецрежимники из сферы IT-технологий, резиденты особых экономических зон, участники проекта «Сколково» и другие.

Далее представлена таблица пониженных тарифов страховых взносов на 2021 год для основных категорий плательщиков, которые имеют на них право в 2021 году.

| СТРАХОВАТЕЛИ | ТАРИФЫ И УСЛОВИЯ |

| Некоммерческие организации (кроме государственных/муниципальных учреждений) на УСН, ведущие деятельность в области соцобслуживания граждан, НИОКР, образования, здравоохранения, культуры и искусства, массового спорта (кроме профессионального) | В течение 2017-2024 гг.: · на ОПС – 20,0%; · на случай ВНиМ – 0%; · на ОМС – 0%. |

| Благотворительные организации на УСН | |

| Российские организации, в сфере IT | В течение 2017-2023 гг.: · на ОПС – 8,0%; · на ОМС – 4,0%; · на случай ВНиМ – 2,0%; · на случай временной нетрудоспособности с выплат иностранцам (лицам без гражданства), временно пребывающим в РФ (кроме высококвалифицированных специалистов) – 1,8%. |

| Организации – участники проекта «Сколково» | В течение 10 лет с 1-го числа месяца, следующего за месяцем, в котором получен статус участника проекта: · на ОПС – 14,0%; · на ОМС – 0%; · на случай ВНиМ – 0%. Применять льготу можно и меньше 10 лет. |

| Организации (ИП), которые получили статус участника свободной экономической зоны (СЭЗ) в Крыму и Севастополя не позднее 3-х лет с момента ее создания (не позднее 31.12.2017) | В течение 10 лет со дня получения статуса участника СЭЗ: · на ОПС – 6,0%; · на ОМС – 0,1%; · на случай ВНиМ – 1,5%. 10 лет отсчитывают с 1-го числа месяца, следующего за месяцем включения в реестр участников СЭЗ. Тарифы применяют в отношении выплат работникам, задействованным в инвестиционном проекте в СЭЗ. |

| Резиденты территории опережающего социально-экономического развития (ТОСЭР), которые получили указанный статус не позднее 3-х лет со дня ее создания (кроме резидентов ТОСЭР в Дальневосточном федеральном округе). Резиденты ТОСЭР в ДФО, которые получили свой статус до 25.06.2018 включительно и не позднее 3-х лет со дня создания указанной территории (объем инвестиций – не менее 500 000 руб.) Резиденты ТОСЭР в ДФО, которые получили свой статус с 26.06.2018 до 31.12.2025 включительно (объем инвестиций – не менее 500 000 руб.) | Пониженные тарифы применяют исключительно в отношении физлиц, занятых на новых рабочих местах. Пониженные тарифы взносов применяют в течение 10 лет резидентства: · на ОПС – 6,0%; · на ОМС – 0,1%; · на случай ВНиМ – 1,5%. 10 лет отсчитывают с 1-го числа месяца, следующего за месяцем регистрации в качестве резидента ТОСЭР. |

| Организации (ИП), которые получили статус резидента свободного порта Владивосток (СПВ) до 25.06.2018 включительно и не позднее 3-хх лет со дня вступления в силу Закона от 13.07.2015 № 212-ФЗ «О свободном порте Владивосток» (объем инвестиций – не менее 5 млн руб.). Организации (ИП), которые получили статус резидента СПВ с 26.06.2018 до 31.12.2025 включительно (объем инвестиций – не менее 5 млн руб.) | Пониженные тарифы применяют исключительно в отношении физлиц, занятых на новых рабочих местах. Пониженные тарифы взносов применяют в течение 10 лет с момента получения статуса резидента: · на ОПС – 6,0%; · на ОМС – 0,1%; · на случай ВНиМ – 1,5%. 10 лет отсчитывают с 1-го числа месяца, следующего за месяцем регистрации в качестве резидента СПВ. |

| Организации, которые включены в единый реестр резидентов Особой экономической зоны (ОЭЗ) в Калининградской области в период с 01.01.2018 по 31.12.2022 включительно | В течение 7 лет с момента получения статуса резидента (предельный срок – до 31.12.2025): · на ОПС – 6,0%; · на ОМС – 0,1%; · на случай ВНиМ – 1,5%. 7 лет отсчитывают с 1-го числа месяца, следующего за месяцем включения в реестр резидентов ОЭЗ. |

| Плательщики, производящие выплаты и иные вознаграждения членам экипажей судов, зарегистрированных в Российском международном реестре судов | Все взносы – 0% |

| Российские анимационные компании |

|

Есть ли льготы для пенсионеров предпринимателей

Кроме указанного освобождения по фиксированным страховым взносам за себя, ИП пенсионного возраста не обладают другими льготами относительно выплат по социальным страховкам.

Меры поддержки, предусмотренные законодательными нормами, предполагают:

- отмену налога на недвижимость, состоящую в личной собственности и не задействованную в предпринимательской деятельности;

- дополнительные преференции, установленные постановлениями местных органов власти.

К примеру, правительство Москвы региональными постановлениями предусматривает предоставление пенсионерам:

- права бесплатного проезда общественным городским транспортом (исключая такси и маршрутки);

- льготных (на бесплатной основе или с существенными скидками) покупок медикаментов по рецептам, выписанным врачами;

- скидок на проезд в поездах пригородного сообщения.

Статья по теме: Взносы на ОСС на случай нетрудоспособности или в связи с материнством

Определенные субсидии пенсионерам назначают за оплату услуг коммунальных организаций.

Но в остальном законодательство не предусматривает льгот для ИП пенсионного возраста. Наоборот, занимаясь предпринимательством, ИП сохраняет статус работающего пенсионера, что отменяет ежегодную индексацию пенсий в качестве компенсации за неблагоприятное влияние инфляционных процессов.

Также важно учесть, что налоговые и страховые льготы не предусмотрены для ИП пенсионеров в случае присвоения группы инвалидности.

Что изменилось с 2021 года

Учтите, что с 01.01.2020 пониженные тарифы страховых взносов не вправе применять следующие категории:

- хозяйственные общества и хозяйственные партнерства, которые занимаются практическим применением (внедрением) результатов интеллектуальной деятельности (программ для ЭВМ, баз данных, изобретений, полезных моделей, промышленных образцов, селекционных достижений, топологий интегральных микросхем, секретов производства (ноу-хау)), исключительные права на которые принадлежат учредителям, участникам (в т. ч. совместно с другими лицами) таких обществ, участникам таких партнерств – бюджетным научным учреждениям и автономным научным учреждениям либо образовательным организациям высшего образования, являющимся бюджетными учреждениями, автономные учреждения;

- организации и ИП, заключившие с органами управления особыми экономическими зонами соглашения о технико-внедренческой деятельности и делающие выплаты физлицам, работающим в технико-внедренческой ОЭЗ или промышленно-производственной ОЭЗ, а также организации и ИП, заключившие соглашения о туристско-рекреационной деятельности и производящими выплаты физлицам, работающим в туристско-рекреационных ОЭЗ, объединенных решением Правительства РФ в кластер.

Как воспользоваться налоговыми каникулами

Новые ИП на УСН на этапе регистрации или в течение 30 дней с момента постановки на учет подают в налоговую заявление о применении УСН по форме 26.2-1.

Налоговую ставку 0 % нужно будет указать при сдаче годовой декларации.

Если вы проработали до конца первого календарного года и сдали отчетность с обычной налоговой ставкой, не воспользовавшись налоговыми каникулами, то вернуть налоги за этот год вы уже не сможете.

Новые ИП на ПСН на этапе регистрации подают заявление по форме 26.5-1, указывают в нем налоговую ставку 0 % и региональный закон о налоговых каникулах.

Положение упрощенцев: что с льготным тарифом

ИМЕЙТЕ В ВИДУ!

С 2021 года право платить пониженные страховые взносы при УСН осталось только у благотворительных и социально ориентированных некоммерческих организаций. То есть, малый и средний бизнес, а также ИП на упрощёнке в 2021 году платят взносы по общему тарифу.

Закон от 03.08.2018 № 303 «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах», в частности, продлевает на 2019-2024 годы применение пониженных тарифов страховых взносов в размере 20% только для следующих категорий плательщиков:

- социально ориентированных НКО на упрощёнке и ведущих деятельность в области социального обслуживания граждан, НИОКР, образования, здравоохранения, культуры и искусства (театры, библиотеки, музеи и архивы) и массового спорта (кроме профессионального);

- благотворительных организаций на УСН.

Читать также

22.09.2019

Страховые взносы ИП за себя в 2021 году

В 2021 году ИП за себя должны платить минимум 36 238 рублей. Эта сумма складывается из:

- платежей на обязательное пенсионное страхование в размере 29 354 рублей;

- платежей на обязательное медицинское страхование в размере 6 884 рублей.

За неполный год предпринимательской деятельности годовая сумма соответственно пересчитывается. Так, ИП, который зарегистрировался 15 апреля 2021 года, должен перечислить за своё страхование только 25 644 рубля.

Но если годовой доход предпринимателя превысил 300 000 рублей, надо заплатить ещё и дополнительный взнос на своё пенсионное страхование. Он рассчитывается как 1% от суммы годового дохода, превышающей 300 000 рублей. Например, при доходах в 720 000 рублей, полученных в 2021 году, дополнительный взнос составит (720 000 − 300 000) * 1% = 4 200 рублей.

Рассчитать конкретную сумму страховых взносов за себя вы можете на нашем бесплатном калькуляторе.

Отчетность по платежам — онлайн

Начислять платежи по общим тарифам должны фирмы и предприниматели, которые выдают вознаграждения следующим физлицам:

- наемным сотрудникам;

- исполнителям работ или услуг по ГП договорам;

- владельцам исключительных прав – при перечислении платы за покупку этих прав или их временное использование и т.д.

Все существующие тарифы страховых платежей делятся на:

- общие,

- сниженные,

- дополнительные,

- фиксированные.

Отчитываться по платежам с вознаграждений физлицам работодатели должны в налоговую и в фонд соцстраха. Какие отчеты нужно сдавать — читайте в таблице 4.

Таблица 4. Отчетность по платежам — онлайн

| Отчет | Куда отчитаться | Кода сдавать | Полезные ссылки |

| СЗВ М | В ПФР | К 15 числу после окончившегося месяца | Программа БухСофт создает любые отчеты и проверяет их по контрольным соотношениям. Попробуйте бесплатно: Подготовить СЗВ-М |

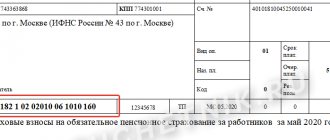

| Расчет по страховым взносам | В налоговую | К 30 числу месяца после окончившегося периода | Программа БухСофт автоматически создает, проверяет и отправляет налоговые отчеты. Попробуйте бесплатно: Подготовить расчет |

| 4 ФСС на бумаге | В ФСС | К 20 числу месяца после окончившегося периода | Программа БухСофт проверяет любые отчеты по контрольным соотношениям. Попробуйте бесплатно: Подготовить 4-ФСС |

| 4 ФСС в виде файла | К 25 числу месяца после окончившегося периода |

Фиксированные платежи – это взносы предпринимателей и частнопрактикующих лиц «за себя». К частнопрактикующим относятся физлица, которые имеют частную практику, приносящую им доход, в том числе:

- нотариусы,

- адвокаты,

- медиаторы,

- патентные поверенные,

- арбитражные управляющие и т.д.

В отличие от фирм, которые перечисляют страховые платежи помесячно, предприниматели и частники платят взносы «за себя» один или два раза в год. Подробнее о крайних датах перечислений – в таблице 7.

Таблица 7. Сроки для фиксированных платежей

| Платеж | Крайняя дата | ||

| По правилам | За 2021 г. | За 2021 г. | |

| На ОПС при доходе 300 000р. и менее | К 31 декабря отчетного года | 9 января 2021 г. | 31 декабря 2021 г. |

| На ОПС при доходе от 300 000р. и более | К 1 июля следующего года | 1 июля 2021 г. | 1 июля 2021 г. |

| На ОМС | К 31 декабря отчетного года | 9 января 2021 г. | 31 декабря 2021 г. |