Юридическая консультация > Предпринимательная деятельность > Налоговые последствия договора уступки права требования НДС

Занимаясь предпринимательской деятельностью, любой бизнесмен так или иначе сталкивается с дебиторским долгом. Эти средства можно считать на время замороженными или активом, который легко реализовать, если потребуется. В статье поговорим о налоговых следствиях этой продажи, в частности о расчете НДС по договору цессии (уступки права требования).

НДС по договорам цессии (уступки права требования)

Рассматриваемые соглашения сегодня приобретают большую актуальность. Но порядок налогообложения таких соглашений недостаточно урегулирован на законном уровне.

Из-за этого остается немало неясных моментов, которые касаются величины ставки, налогообложений из не обладаемых НДС сделок, заполнением счет-фактур и прочими.

Согласно ст.155 НК РФ, за передачу или продажу имущественных прав необходимо платить налог (НДС). Причем в рамках статьи рассматриваются разные ситуации договора цессии. Но разберем все по порядку, и начнем с определения понятия уступки права требования.

Пошаговая инструкция

Организация поставила товар покупателю ООО «Домострой» (должник) на сумму 144 000 руб. (в т. ч. НДС 20%). Покупатель не оплатил задолженность по истечении срока оплаты.

01 июня Организация (цедент) заключила договор на уступку права требования этой задолженности с ООО «Бизнес центр» (цессионарий) за 120 000 руб.

10 июня цессионарий перечислил оплату по договору уступки.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Реализация права требования дебиторской задолженности | |||||||

| 01 июня | 76.09 | 91.01 | 120 000 | 120 000 | 120 000 | Выручка от реализации права требования | Реализация (акт, накладная) — Услуги (акт) |

| Составление СФ | |||||||

| 01 июня | — | — | 120 000 | — | — | Составление СФ на реализацию права требования | Счет-фактура выданный на реализацию |

| — | — | — | — | — | Отражение НДС в Книге продаж | Отчет Книга продаж | |

| Списание дебиторской задолженности | |||||||

| 01 июня | 91.02 | 62.01 | 144 000 | 144 000 | 144 000 | Списание дебиторской задолженности | Корректировка долга — Списание задолженности |

| Поступление оплаты от цессионария | |||||||

| 10 июня | 51 | 76.09 | 120 000 | 120 000 | 120 000 | Поступление оплаты от цессионария | Поступление на расчетный счет — Оплата от покупателя |

Общая информация

Уступка права требования регламентируется ст.ст. 388, 389 и 390 ГК РФ. Эти сделки называют еще договорами цессии. Их суть заключается в передаче кредитором права требования задолженности иному лицу.

Специальная терминология сторон применяется аналогично как продавец и покупатель в сделке купли-продажи. Субъект, владевший задолженностью изначально – цедент, а «покупателем» является цессионарий.

Основания, послужившие формированию долга, бывают разными. От этого зависит и последующий расчет. К самым распространенным вариантам относятся следующие:

- Цедентом является поставщик, отгрузивший товар или оказавший услуги с отсрочкой оплаты.

- Продается долг, сформированный после передачи авансового платежа в счет последующей поставки или предоставления услуг.

- Долг образовался из-за передачи кредита.

Списание дебиторской задолженности

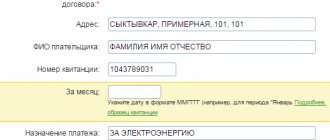

Списание дебиторской задолженности отразите документом Корректировка долга вид операции Списание задолженности (раздел Продажи — Корректировка долга — кнопка Создать).

Укажите в шапке документа:

- Списать — Задолженность покупателя;

- Покупатель (дебитор) — наименование дебитора (должника) по договору, выбирается из справочника Контрагенты;

По кнопке Заполнить табличная часть вкладки Задолженность покупателя (дебиторская задолженность) заполнится остатками по взаиморасчетам с покупателем:

- Договор — договор с первоначальным покупателем из справочника Договоры;

- Документ расчетов — документ реализации, по которому образовалась задолженность;

- Сумма — сумма задолженности в БУ (в нашем примере — 144 000 руб.);

- Сумма НУ — сумма задолженности в НУ (в нашем примере — 144 000 руб.);

- Сумма расчетов — сумма задолженности, которая списывается;

- Счет учета — счет, на котором учтена задолженность (в нашем примере — 62.01 «Расчеты с покупателями и заказчиками»).

Укажите на вкладке Счет списания:

- Счет — 91.02 «Прочие расходы»;

- Прочие доходы и расходы — статья из справочника Прочие доходы и расходы: Вид статьи — Реализация права требования после наступления срока платежа;

Проводки по документу

Документ формирует проводку:

- Дт 91.02 Кт 62.01 — списана дебиторская задолженность.

Расчет налога при частичном погашении задолженности

Должник вправе направлять цессионарию деньги не единоразово, а отдельными частями, и даже в разные налоговые периоды. Прямо этот момент в Налоговом кодексе толком не урегулирован. Поэтому можно применять два подхода:

- Использовать п.2 ст.155 НК РФ дословно, и начислять налог с момента поступления суммы, превышающей затраты на получение задолженности.

Схожая ситуация будет и тогда, когда цессионарий купил несколько задолженностей, и в одном налоговом периоде получил только один из них. Но в таком случае применение второго подхода вряд ли понравится контролирующей инстанции, так как налог будет оплачиваться позже.

В то же время при соответствующем настрое плательщик налогов вполне может отстаивать свою позицию в суде. Причем в судебной практике были случаи, когда цессионарии выигрывали дело, и суд признавал за ними возможность оплаты налога единожды, вне зависимости от того, сколько должников рассчитались по обязательствам.

Поступление оплаты от цессионария

Отразите поступление оплаты от цессионария документом Поступление на расчетный счет вид операции Оплата от покупателя (раздел Банк и касса — Банковские выписки — кнопка Поступление).

Укажите:

- Контрагент — наименование контрагента, купившего долг (цессионария), выбирается из справочника Контрагенты;

- Договор — наименование договора с контрагентом, выбирается из справочника Договоры;

- Счет расчетов и Счет авансов — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»;

- Статья доходов — предопределенная статья из справочника Статьи движения денежных средств Оплата от покупателей.

Реализация долга покупателем

Дебиторская задолженность у покупателя образуется тогда, когда он перечислил авансовый платеж. В основном, продают право на то, чтобы вернуть его, к примеру, если договор расторгается. Возврат этого платежа налогом не облагается. Поэтому и операции по договору цессии также не должны подлежать налогообложению.

Но это только в случае 1-ой продажи. При желании цессионария перепродать задолженность, за такую операцию придется платить налог, согласно п.2 ст.155 НК РФ. То же самое будет и с последующими операциями по перепродаже соответствующего обязательства. Такой позиции придерживался ВАС РФ в своем постановлении №33 в 2014 году.

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

Реализация права требования поставки является редкой, так как для нее потребуется найти лицо, которому требуются такие же товары или услуги. Но формально речь идет об имущественных правах по соглашению.

Поэтому налоговые органы иногда стремятся начислить налог с полной суммы операции на основе п.2 ст.153 НК РФ. В то же время, когда такие дела доходили до судебных разбирательств, суды в основном, не поддерживали налоговиков.

ОСНО и ЕНВД

Приобретение права требования по договору цессии является отдельной операцией, на которую распространяются правила главы 25 Налогового кодекса РФ. Платить ЕНВД с такой операции организация не должна, даже если она ведет деятельность, облагаемую этим налогом. Подробнее об этом см. Нужно ли цессионарию заплатить налог на прибыль и НДС при погашении должником приобретенного права требования. Должник погасил свою задолженность, которую организация (цессионарий) приобрела по договору цессии. Организация (цессионарий) является плательщиком ЕНВД. Поэтому операции по приобретению права требования и его погашению должником учитывайте при расчете налогов в том же порядке, что и организации на общей системе налогообложения.

Право требования, приобретенное по договору цессии, цессионарий может переуступить (т. е. продать другому лицу). О том, как в этом случае отражать доходы и расходы, см. Как цессионарию отразить в учете переуступку права требования.

Переуступка долга по займу

В соответствии с пп.26 п.3 ст. 149 НК РФ, продажа задолженностей по данным соглашениям не облагается налогом.

Хоть в статье говорится и об уступке, и о переуступке, налоговые органы иногда приводят доводы в пользу того, что льгота касается лишь первичной продажи задолженностей.

Надо иметь ввиду, что данное положение касается только займов, которые были выданы деньгами. Если заем предоставлялся, к примеру, товарами, то налог станет взиматься как с займа, так и с соглашения цессии.

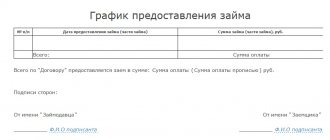

Документы для цессии

Документальным основанием для цессии служит заключенный в письменном виде договор. Документ составляют с учетом определенных требований, включением значимых условий, а выбор конкретного вида цессионного договора определяют в индивидуальном порядке.

Договор сопровождается приложением документов, подтверждающих законность сделки. В качестве приложений к соглашению выступают:

- изначальный договор, наделивший одну из сторон правом требовать, а вторую сторону обязательством выполнить договоренности. Документальным основанием часто становятся договоры о кредитовании, либо о купле-продаже или поставке;

- акт проведенных взаиморасчетов (сверка);

- приходники, расходные ордера, свидетельствующие о наличии обязательств.

В отдельном документе, приложении к цессионному соглашению, стороны вправе включать дополнительные положения о процедуре.

Варианты оформления договора

В зависимости от обстоятельств сделки, стороны цедент-цессионарий выбирают один из вариантов договора:

- По количеству сторон. Обычный договор представляет собой двустороннее соглашение, с обязательным уведомлением должника о произошедших изменениях. Ускорить процедуру переоформления позволит трехстороннее соглашение, однако оно подразумевает наличие согласия от самого должника. В отличие от двухстороннего документа, его подписывают три участника, т. е. в конце должно стоять три подписи.

- По принципу возмездности. Цессия бывает возмездной или безвозмездной. Если право требования переходит с оплатой некоторой суммы, то подписывается возмездный договор цессии. Иногда переуступка – вынужденная мера, которая позволила бы вернуть средства, выданные должнику, хотя бы частично. Когда банк обращается к коллекторскому агентству и договаривается о передаче права взыскания, чаще всего коллекторы выкупают долг за сумму, гораздо меньшую, чем было отдано заемщику. После перехода прав новый кредитор не вправе менять объект претензий, сумму, условия. Когда стороны договариваются о безвозмездной цессии, право переходит новому взыскателю без уплаты вознаграждения.

- Безоплатный/оплатный, в зависимости от условий смены дебитора.

- Исполнительный лист подразумевает оформление переуступки после обращения в арбитраж. По рассмотрении иска судья принимает решение о частичном переводе обязательств.

Реквизиты договора

При составлении договора стороны включают значимые условия по возникшей предварительной договоренности. Документ предполагает наличие следующей информации:

- Детальные сведения о кредиторе и получателе прав требований. Сведения должны быть исчерпывающими, позволяя идентифицировать личность и установит правомочность подписания договора.

- Размер обязательств, право на взыскание которых передается новому лицу:

- остаток непогашенного долга;

- общая стоимость обязательств;

- сведения о документе, давшем право требования;

- обязательства, возникшие помимо уплаты долга, но непосредственно с ними связанные.

- Схема расчетов по возмездным сделкам, а при безвозмездной передаче – указывают это отдельным пунктом.

- Срок на передачу права, исполнение обязательств стороной цедента и цессионария.

Нужно ли регистрировать?

Специально регистрировать документ между новым и прежним кредитором необязательно, за исключением случаев, когда по цессионному соглашению передают право требования на недвижимость. Цессия с уступкой прав на недвижимость предполагает обязательную регистрацию в Росреестре. При отсутствии регистрации документ теряет юридическую силу.

Помимо основного документы в Росреестр для регистрации предъявляют соглашение по долевому участию и бумаги, подтверждающие полномочия первичного кредитора. Со стороны юрлиц также предъявляют учредительную документацию (свидетельство ЕГРЮЛ, выписку, устав, доверенность на сотрудника, уполномоченного проводить регистрацию, и приказ на должностное лицо).

Как заполнить счет-фактуру

Этот документ оформляется с особенностями, в зависимости от стороны договора, которая этим занимается.

Счет-фактура выставляется цедентом вне зависимости от суммы реализации. При убытке или продаже по номинальной стоимости, НДС будет равен 0.

При получении прибыли должна быть отражена соответствующая сумма, как налоговой базы (в графе 5), так и рассчитанного НДС (в графе 7). Исключение составляет ситуация продажи займа денег или кредитного обязательства.

Тогда счет-фактура совсем не будет нужна, так как она не нужна при освобождении от налогового бремени. Об этом говорится в пп.1 п.3 ст.169 НК РФ.

Налогооблагаемая база у цессионария появляется при возврате долга. Тогда им выдается счет-фактура с указанием разницы между средствами, полученными от должника и затратами на покупку задолженности (в графе 7). Сумма налогового сбора указывается в графе 8. Она рассчитывается таким же образом, что и у цедента.

Нужно ли в соглашении цессии указывать НДС

Законодательство не говорит напрямую, что налог требуется указывать в соглашении. В ст.389 ГК РФ говорится только о том, что форма соглашения должна быть схожей с формой главного обязательства. В то же время, чтобы не возникло споров с проверяющей инстанцией, ничего не мешает указать в соглашении данное положение.

Если долг продается с убытком или по номинальной стоимости, то в тексте может быть формулировка «НДС – 0 руб». Но при получении цедентом прибыли, придется заплатить налоговый сбор. Соответственно, в соглашении целесообразно указать налоговую сумму, которая определяется путем расчета, основанного на размере прибыли.

Рассмотрим следующий пример.

Компания №1 продает компании №2 долг в размере 660000 рублей, номинальная стоимость которого составляет 600000 рублей. Доход компании №2 составит 60000 рублей. Тогда расчет будет таким: 60/120/20=10. НДС составит 10000 рублей.

Как учесть все тонкости при расчете налога и избежать проблем с налоговыми органами

НДС – это один из главных сборов, при помощи которого формируется большая часть бюджета государства. Но для плательщиков налогов он является значительным бременем. Естественно, что бизнесмены стремятся разными путями уменьшить размеры выплат по нему. Причем не всегда применяемые методы являются законными.

Значительная часть нарушений, которые выявляются налоговыми органами, касаются как раз НДС. Особенно тщательно подвергаются проверке декларации по НДС.

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

Редко, когда камеральные проверки проходят для плательщика налогов без нареканий. В основном, бизнесмену приходится давать немало пояснений и предоставлять множество документов, пока налоговики не «успокоятся».

Любые операции, носящие необычный характер, обязательно вызовут у налоговиков повышенный интерес при проверке. К таковым относятся, в том числе и договоры цессии, особенно при сумме, которая на порядок ниже номинальной стоимости.

Поэтому лучшая возможность пройти проверку безболезненно, заключается в уплате налога по полной стоимости и в использовании только законных способов уменьшения его базы.

Контролирующие инстанции все время развиваются, поэтому схемы по снижению базы для НДС неотступно сокращаются. В этом налоговым органам способствуют банковские организации, которые руководствуются ФЗ №115, а также разъяснительными записками ЦБ РФ.

Законные методы уменьшения налогового бремени есть, но этим следует заниматься специалистам, хорошо разбирающимся в этом вопросе. В противном случае избежать проблем во время проверки, скорее всего, не удастся.

Рассматриваемый договор представляет собой перепродажу дебиторского долга, образованного по разным основаниям. Такой долг может сформироваться после отгрузки товаров, после перечисления авансового платежа или после выдачи кредита.

НДС начисляется по-разному, в зависимости от вида задолженности, а также от прибыли или отсутствия таковой по результатам соответствующей сделки.

Консультацию по сделкам уступки права требования смотрите в этом видео:

Право требования вытекает из договора реализации товаров, которые облагаются НДС по ставке 10%. Нужно ли в договоре цессии указывать стоимость уступленного права, включая НДС? Если да, то по какой ставке нужно начислять НДС при уступке права требования первоначальным кредитором? С какой суммы начисляется НДС цедентом: со всей суммы выручки от уступки права требования или с суммы дохода?

По данному вопросу мы придерживаемся следующей позиции:

В рассматриваемой ситуации НДС начислять не следует.

Однако, учитывая позицию контролирующих органов, не исключено, что свою правоту придется доказывать в суде.

Если организация примет решение уплачивать НДС, то сумму налога следует исчислить со всей стоимости передаваемого имущественного права по ставке 18% и выделить в договоре уступки права требования.

В соответствии с гражданским законодательством имущественное право (в том числе право требования) является объектом гражданских прав наряду с вещью, деньгами, ценными бумагами и иным имуществом (ст. 128 ГК РФ).

Согласно п. 1 ст. 382 ГК РФ право (требование), принадлежащее кредитору (цеденту) на основании обязательства, может быть передано им другому лицу (цессионарию) по сделке (уступка требования) или перейти к другому лицу на основании закона.

Согласно пп. 1 п. 1 ст. 146 НК РФ объектом обложения НДС признаются операции по реализации товаров (работ, услуг) на территории РФ, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав.

Особенности исчисления НДС при передаче имущественных прав приведены в ст. 155 НК РФ.

Пунктом 1 ст. 155 НК РФ установлено, что при уступке денежного требования, вытекающего из договора реализации товаров (работ, услуг), операции по реализации которых подлежат налогообложению, или при переходе указанного требования к другому лицу на основании закона налоговая база по операциям реализации указанных товаров (работ, услуг) определяется в порядке, предусмотренном ст.

154 НК РФ.

Исходя из сложившейся судебной практики можно сделать вывод, что до недавнего времени налоговые органы придерживались точки зрения о том, что если п. 1 ст.

155 НК РФ содержит отсылочную норму на ст. 154 НК РФ, а п.

1 ст. 154 НК РФ, в свою очередь, установлено, что налоговая база при реализации налогоплательщиком товаров (работ, услуг) определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цены указанной сторонами сделки, то при первичной уступки права требования НДС должен быть исчислен со всей стоимости передаваемого имущественного права.

Смотрите также письмо УФНС России по г. Москве от 04.08.2009 N 16-15/079709.

В п. 2 ст. 155 НК РФ речь идет о порядке определения налоговой базы новым кредитором при самостоятельном получении долга с должника (покупателя товаров, работ, услуг) или при переуступке этого требования следующему кредитору, то есть п. 2 ст.

155 НК РФ применяется только при последующей, а не первичной уступке денежного требования. Именно в этом случае налоговая база определяется как разница между суммой дохода, полученного новым кредитором при последующей уступке требования и суммой расходов на приобретение указанного требования.

В рассматриваемой ситуации Ваша организация осуществляет первичную уступку права требования, поэтому исчислять налоговую базу таким способом (с разницы) она не имеет права.

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

Пункты 3, 4 и 5 ст. 155 к операциям по первичной уступке прав требования также не применяются. Получается, что ст. 155 НК РФ порядок определения налоговой базы по НДС при первичной уступке права требования не установлен.

Иными словами, в налоговом законодательстве не содержится конкретная норма, утверждающая порядок определения налоговой базы по НДС при уступке денежного требования первоначальным кредитором. В связи с этим мы считаем, что при первоначальной уступке права требования долга за поставленные товары налоговая база по НДС в отношении операции по первоначальной уступке права требования не определяется, поэтому НДС по такой операции первоначальным кредитором не начисляется и новому кредитору не предъявляется.

Сумма НДС по реализованным товарам на дату уступки права требования (работам, услугам) уже исчислена и уплачена в бюджет (п. 1 ст.

155, п. 1 ст.

167 НК РФ), поэтому цедент, при уступке права требования своей дебиторской задолженности, не должен повторно начислять этот же налог.

Предложенное налоговым органом толкование положений статьи 153 НК РФ недопустимо, поскольку в соответствии с п. 7 ст. 3 НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика.

Таким образом, в настоящее время однозначно ответить на вопрос: нужно ли исчислять НДС при первичной уступке права требования не представляется возможным. По нашему мнению, в такой ситуации налоговая база по НДС не определяется.

Однако, учитывая противоположную позицию контролирующих органов, не исключаем, что в случае, если организация не будет начислять НДС при уступке права требования, данное решение может стать предметом судебного разбирательства.

В том случае, если организация примет решение последовать позиции контролирующих органов и НДС при уступке права требования начислить, то исчислить налог необходимо по ставке 18% (п. 3 ст. 164 НК РФ).

Ответ подготовил: Эксперт службы Правового консалтинга ГАРАНТ Лазукова Екатерина

Контроль качества ответа: Рецензент службы Правового консалтинга ГАРАНТ Монако Ольга

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Особенности цессии между юрлицами

В отличие от физических лиц, цессия между организациями встречается довольно часто. Например, кредитор считает возврат одолженной суммы невозможным и ищет пути возврата одолженных средств, хотя бы частично.

Помимо банков и других финансовых организаций, передавать долги третьей стороне могут другие юридические лица. Эта норма закона появилась с конца 2015 года и позволила предприятиям, столкнувшимся с задолженностью, избавиться от не безнадежного (по мнению юрлица) долга, продав его по полной сумме непогашенного остатка, либо по заниженной стоимости.

Когда компания переживает этап реорганизации, меняется наименование должника, при этом, фактически организация остается прежней. Так происходит, когда к моменту организации сальдо (остаток) остается не обнуленным. По заключенному договору и подписанному акту сверки о взаиморасчетах в бухгалтерской программе производят смену контрагента.

Особенностью цессионного соглашения между юрлицами является допустимость сделки между аффилированными сторонами.

Важным требованием при подписании договора между предприятиями служит отражение смены сторон в проводках бухгалтерского учета. Помимо этого, решается вопрос налогообложения применительно к сделке, с учетом налоговых обязанностей по НДС. При установлении умышленного занижения сделки по стоимости, представители ФНС уполномочены заниматься доначислением налога.

Обязанность по уплате НДС

Исключения составляют только операции по уступке (переуступке, приобретению) прав (требований) кредитора по обязательствам, вытекающим из договоров по предоставлению займов в денежной форме и (или) кредитных договоров, а также по исполнению заемщиком обязательств перед каждым новым кредитором по первоначальному договору, лежащему в основе договора уступки. Согласно пп.

26 п. 3 ст.

149 НК РФ данные операции не подлежат налогообложению (освобождаются от налогообложения).

В соответствии с п. 2 ст.155 НК РФ при погашении должником своего обязательства налоговая база у цессионария определяется как разница между суммой дохода, полученной от должника, и суммой, израсходованной на приобретение денежного требования (если эта разница отрицательная или равна нулю, налог не уплачивается).

На дату погашения должником денежного обязательства в 2021 году налог рассчитывается по ставке 18/118 (п. 4 ст. 164, п. 8 ст.

167 НК РФ

).

Например, денежное требование на сумму 100 руб. приобретено за 30 руб. Должник перечислил 100 руб. на счет цессионария. Соответственно налоговая база по НДС составит 70 руб. а НДС — 10,68 (70*18/118)

В ситуации, когда погашение долга осуществляется частями, порядок определения налоговой базы по НДС нормами НК РФ не установлен.

Официальных разъяснений Минфина и ФНС РФ по данному вопросу нам найти не удалось. При этом на практике налоговые органы настаивают, что налоговая база по НДС должна определяться как превышение суммы дохода в виде частичного платежа, полученного от должника, над суммой расходов на приобретение денежного требования в части, пропорциональной сумме данного дохода.

Учитывая, что нормы п.2 ст.155 НК РФ аналогичны нормам п. 3 ст. 279, гл. 25 НК РФ, налоговая база по НДС в случае частичного погашения должником своих обязательств может быть определена в том же порядке, который применяется для целей налогообложения прибыли при применении метода начисления.

Если следовать официальной позиции, то НДС следует исчислить следующим образом. Например, денежное требование на сумму 100 руб. приобретено за 30 руб. Должник перечислил 20 руб. на счет цессионария. Соответственно налоговая база по НДС составит 14 руб. ( (100-30)*(20/100) или 20 — (30*20/100)), а НДС — 2.14 (14*18/118).

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

Есть мнение, что до тех пор, пока оплата должника не превысит стоимость приобретения права требования, налоговой базы по НДС у цессионария не возникает. Тогда в нашем примере, при получении частичной оплаты в размере 20 руб.

налоговой базы не возникает (20 руб-30 руб.). Но данную точку зрения с высокой долей вероятности придется отстаивать в судебном порядке.

Выставленный «для себя» счет-фактуру следует зарегистрировать в книге продаж (п. 3 Правил ведения книги продаж).

Код операции — 14. При этом отметим, что КВО 14 применяется для отражения операций по передаче имущественных прав, перечисленных в подпунктах 1 — 4 статьи 155 НК РФ, т.е.

формально в т.ч. при исчислении налоговой базы при погашении права требования.

Но ФНС РФ разъясняет, что при отражении в книге продаж записи по счету-фактуре с КВО 14 должны быть указаны: номер счета-фактуры, дата счета-фактуры, наименование и ИНН/КПП покупателя, стоимость имущественных прав по счету-фактуре с НДС и без НДС, сумма НДС (См. комментарий к коду 14 в Письме ФНС России от 20.09.2016 N СД-4-3/[email protected] «О направлении информации для использования в работе).

Для выполнения данного требования, по нашему мнению, Вы можете в качестве реквизитов покупателя указать реквизиты свой организации. В тоже время, при отсутствии реквизитов покупателя в книге продаж можно указать код операции 26, данный код указывают при реализации товаров (работ, услуг) неплательщикам НДС в случае, когда в их адрес не выставляются счета-фактуры.

Ответственности за неверное указание кодов операций нормами НК РФ не предусмотрено.

В графе 3 раздела 9 декларации по НДС по строкам 010 — 220 отражаются данные, указанные, соответственно, в графах 2 — 8, 10 — 19 книги продаж. Показатели по строкам 010 — 220 заполняются в порядке, аналогичном порядку заполнения показателей граф 2 — 8, 10 — 19 книги продаж (п.

47.4 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/[email protected]).

- в строке 200 — сумма НДС по счету-фактуре по ставке 18% из графы 17 книги продаж — 1525 руб. (НДС).

Изменения в п.3 ст.164 НК РФ (увеличение НДС на 2%, т.е. c 18% до 20%) вступают в силу с 1 января 2021 г. (п.3 ст.5 Федерального закона от 03.08.2018 N А при расчете НДС на дату погашения долга цессионарий должен исчислить НДС по ставке, обратной к ставке, указанной в п.3 ст.164 НК РФ (п.4 ст.164 НК РФ).

Таким образом, по нашему мнению, при возникновении налоговой базы по НДС на дату погашения долга после 01.01.2020 г. цессионарию (Вашей организации) следует применять ставку НДС 20/120

Бухучет

Если фактические затраты на приобретение права требования долга (дебиторской задолженности) по договору цессии меньше самой задолженности, то приобретенное право требования является для цессионария финансовым вложением, которое учитывается на счете 58 «Финансовые вложения» (п. 3 ПБУ 19/02).

По дебету счета 58 приобретенное право требования отражайте по фактическим затратам на его приобретение. Состав таких затрат формируется из следующего:

- сумм, уплачиваемых в соответствии с договором продавцу (цеденту);

- иных расходов, непосредственно связанных с приобретением (например, консультационные услуги, посреднические вознаграждения).

Об этом говорится в пунктах 8 и 9 ПБУ 19/02.

На дату подписания договора цессии в учете сделайте проводку:

Дебет 58 Кредит 76 – отражена стоимость приобретенного по договору цессии права требования.

Погашение задолженности перед цедентом отражайте проводкой:

Дебет 76 Кредит 51 (50) – погашена задолженность перед цедентом по договору цессии на дату расчетов по условиям договора.

По кредиту счета 58 отражайте списание права требования (при погашении должником своих обязательств). Стоимость права требования учтите в составе прочих расходов, а сумму, полученную от должника, – в составе прочих доходов (п. 11 ПБУ 10/99, п. 7 ПБУ 9/99). При поступлении денежных средств от должника в погашение задолженности сделайте проводки:

Дебет 51 (50) Кредит 76 – получена задолженность от должника;

Дебет 76 Кредит 91-1 – учтена в составе доходов сумма погашенной задолженности;

Дебет 91-2 Кредит 58 – учтена в составе расходов стоимость приобретенного права требования.

Такой порядок следует из Инструкции к плану счетов (счета 58, 76, 91).

Ситуация: как отразить в бухучете приобретение права требования долга по номинальной стоимости?

Отражайте как денежный эквивалент.

Право требования долга, приобретенное по номинальной стоимости, не способно принести доход организации в будущем и не может рассматриваться в качестве финансовых вложений (п. 2 ПБУ 19/02). Поэтому такой актив следует квалифицировать как денежные эквиваленты. Это объясняется тем, что право требования долга является высоколиквидным активом, который можно предъявить к оплате, реализовать или передать в оплату. Такая квалификация права требования долга не противоречит позиции Минфина России, приведенной в пункте 5 информационного сообщения от 21 декабря 2009 года.

Специальный счет для отражения движения таких денежных эквивалентов Планом счетов не предусмотрен. Организация может учесть такое требование, например, на счете 76 «Расчеты с прочими дебиторами и кредиторами», открыв отдельный субсчет «Денежные эквиваленты, не являющиеся финансовыми вложениями». В бухгалтерском балансе, а также в отчете о движении денежных средств учитывайте приобретение права требования долга по номинальной стоимости в составе денежных эквивалентов, заранее закрепив такой порядок в учетной политике.

При приобретении права требования долга по номинальной стоимости по договору цессии в бухучете сделайте проводки:

Дебет 76 субсчет «Денежные эквиваленты, не являющиеся финансовыми вложениями» Кредит 76 «Расчеты с цедентом» – отражена стоимость приобретаемого по договору цессии права требования;

Дебет 76 субсчет «Расчеты с цедентом» Кредит 51 – произведена оплата по договору цессии права требования.

При поступлении денежных средств от должника в погашение задолженности сделайте проводку:

Дебет 51 (50) Кредит 76 «Денежные эквиваленты, не являющиеся финансовыми вложениями» – получена задолженность от должника.

Ситуация: как отразить в бухучете приобретение права требования долга, если по условиям договора право требования переходит цессионарию после полной оплаты своих обязательств?

До окончательного расчета с цедентом перечисленные суммы отражайте как авансы.

При этом на момент заключения договора никаких записей в бухучете цессионария делать не надо. Ведь по отношению к должнику он станет кредитором только после того, как окончательно рассчитается с продавцом долга (цедентом). Такой порядок следует из пункта 2 статьи 389.1 Гражданского кодекса РФ и пункта 8 статьи 3 Закона от 6 декабря 2011 г. № 402-ФЗ.

А если цессионарий расплачивается с цедентом частями? Тогда уплаченные суммы в бухучете отражайте как предоплату:

Дебет 76 субсчет «Расчеты с цедентом» Кредит 51 – перечислен аванс в счет оплаты по договору цессии.

Это следует из пунктов 3, 16 ПБУ 10/99.

Окончательно рассчитавшись, переход права требования долга отразите в следующем порядке.

Если фактические затраты на приобретение права требования долга по договору цессии меньше самой задолженности, то приобретенное право требования отразите на счете 58 «Финансовые вложения»:

Дебет 58 Кредит 76 субсчет «Расчеты с цедентом» – отражена стоимость приобретенного по договору цессии права требования как финансовые вложения.

Купив право требования долга по номинальной стоимости, в бухучете сделайте проводки:

Дебет 76 субсчет «Денежные эквиваленты, не являющиеся финансовыми вложениями» Кредит 76 «Расчеты с цедентом» – отражена стоимость приобретенного по договору цессии права требования долга по номинальной стоимости.

НДС в назначении платежа при оплате долга

Должники погашают свои обязательства перед Вашей организацией в порядке, предусмотренном в договоре с первоначальным кредитором

Т.е. если должники вносят плату за услуги, которые у первоначального кредитора облагались НДС, то в назначении платежа они укажут в т.ч.

сумму НДС, которую они перечисляют в составе платежа. Но данная информация на исчислении НДС у цессионария, приобретшего право требования к должнику, не отражается.

НДС исчисляется в порядке, предусмотренном выше.

Так, согласно п. 1 ст.

382 ГК РФ право (требование), принадлежащее кредитору (цеденту) на основании обязательства, может быть передано им другому лицу (цессионарию) по сделке (уступка требования) или перейти к другому лицу на основании закона. При этом ст.

384 ГК РФ установлено, что, если иное не предусмотрено законом или договором, право первоначального кредитора переходит к новому кредитору в том объеме и на тех условиях, которые существовали к моменту перехода права.

Таким образом, новый кредитор получает требование в том виде, в котором оно существовало на момент его передачи, включая и НДС.

Заключение договора уступки права требования не приводит к расторжению договора, право требования по которому переуступлено.

Поэтому договор уступки права требования касается должника только в части смены одного кредитора на другого (состав обязательства не меняется).

Гражданский кодекс разрешает любой компании, имеющей дебиторскую задолженность, передать право по ее взысканию третьим лицам. В условиях финансовой нестабильности и неплатежей этим правом пользуется все большее количество компаний. Бухгалтера же в таких случаях волнуют налоговые последствия продажи долга.

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет единого налога приобретение дебиторской задолженности по договору уступки права требования не влияет.

Ситуация: нужно ли цессионарию на ЕНВД заплатить налог на прибыль и НДС при погашении должником приобретенного права требования? Должник погасил задолженность, приобретенную цессионарием по договору цессии.

Да, нужно.

При получении оплаты от должника в счет погашения приобретенного права требования у цессионария появляется доход от реализации финансовых услуг (п. 3 ст. 279 НК РФ). Операции, связанные с реализацией имущественных прав, регулируются статьей 279 Налогового кодекса РФ и выходят за рамки деятельности, облагаемой ЕНВД.

Значит, у организации (цессионария) – плательщика ЕНВД при получении дебиторской задолженности от должника в счет погашения обязательства появляется обязанность заплатить налоги по общей системе налогообложения (налог на прибыль и НДС) (п. 1 и 7 ст. 346.26 НК РФ).

Кроме того, в связи с появлением дополнительного вида деятельности, не подпадающего под ЕНВД, у организации возникает необходимость распределять расходы, связанные с обоими видами деятельности (например, зарплату руководителя организации) (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ).

Налоги у должника

Для должника не имеет значения, какой именно долг у него перед кредитором (вытекающий из реализации или из займа). В любом случае передача кредитором права требования этого долга другому лицу не обязывает должника восстанавливать НДС (если он предъявлялся).

Ведь перечень оснований для восстановления налога закрытый и такого пункта, как заключение договора цессии, в нем нет (п. 3 ст.

170 НК РФ). Заметим, что при уступке права требования по договору займа вопрос с НДС вообще не возникает, т.к.

операция по предоставлению займа НДС не облагается, а значит, налог должнику не предъявляется и к вычету не принимается (пп. 15 п. 3 ст. 149 НК РФ).

Сходная картина и с налогом на прибыль. Передача новому кредитору права требования по оплате имущества, приобретенного должником, никаких последствий не влечет.

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

Ведь при методе начисления расходы учитываются в целях налогообложения вне связи с реальной оплатой (ст. 253, ст. 272 НК РФ). А сумма займа при ее возврате вообще в расходах не учитывается (п.

12 ст. 270 НК РФ).

И это правило не зависит от того, кому возвращается заем: первоначальному кредитору, или новому, получившему такое право требование по договору цессии.

Вести учет и сдавать отчетность по налогу на прибыль и НДС через интернет

А вот если должник применяет кассовый метод при налогообложении прибыли или находится на УСН, то приобретенные товары (работы, услуги), право требования по оплате которых уступлено, будут считаться оплаченными в момент погашения задолженности новому кредитору (п. 3 ст. 273 НК РФ, п. 2 ст. 346.17 НК РФ).

УСН

Независимо от выбранного объекта налогообложения организация на упрощенке должна учитывать доходы в соответствии с требованиями статьи 346.15 Налогового кодекса РФ.

Ситуация: нужно ли цессионарию при расчете единого налога включить в доходы стоимость имущества (в т. ч. деньги), полученного от должника в рамках договора цессии? Организация применяет упрощенку.

Ответ на этот вопрос зависит от вида права требования по договору цессии и порядка погашения задолженности.

Денежные средства, полученные цессионарием от должника в счет погашения долга (т. е. сумма дебиторской задолженности, которая была приобретена в рамках уступки права требования у первоначального кредитора (цедента)), признается доходом от реализации финансовых услуг (п. 1 ст. 346.15, п. 1 ст. 249, п. 3 ст. 279 НК РФ). Поэтому при расчете единого налога учитывайте ее в составе доходов от реализации (п. 1 ст. 346.15, ст. 249 НК РФ). При этом в расчет налогооблагаемой базы доходы включайте на дату погашения дебитором своего долга (например, на дату зачисления денежных средств на расчетный счет) (п. 1 ст. 346.17 НК РФ). Такие разъяснения содержатся в письмах Минфина России от 1 августа 2011 г. № 03-11-06/2/112, УФНС России по г. Москве от 18 января 2005 г. № 18-09/01679.

По договору цессии новый кредитор может приобрести право требования долга в виде уплаченного цедентом аванса в счет поставки товара. В результате от должника может поступить товар в погашение задолженности. Тогда при расчете единого налога доход цессионария определяется следующим образом. Если стоимость товара не превышает цену, уплаченную цеденту, то у цессионария дохода не возникнет. Если стоимость товара будет превышать цену, уплаченную цеденту, то разница между стоимостью поступившего товара и суммой, уплаченной цеденту, должна учитываться цессионарием в составе внереализационных доходов. Такой вывод следует из письма Минфина России от 30 января 2012 г. № 03-11-11/14.

При уступке права требования по договору займа (кредита) организация, применяющая упрощенку (цессионарий), не должна учитывать в составе доходов сумму займа, возвращенную должником. Это объясняется тем, что договор цессии, заключенный между цедентом и цессионарием вытекает из договора займа. В свою очередь первоначальный кредитор при возврате ему сумм выданных займов не учитывает их в составе доходов при расчете налога на прибыль (подп. 10 п. 1 ст. 251 НК РФ). Следовательно, если договор цессии вытекает из договора займа, цессионарий также не должен включать в доходы при расчете единого налога сумму погашения задолженности, полученную от должника (подп. 1 п. 1.1 ст. 346.15, подп. 10 п. 1 ст. 251 НК РФ). Такая позиция изложена в письмах Минфина России от 7 февраля 2011 г. № 03-11-06/2/14, от 22 декабря 2010 г. № 03-11-06/2/192, от 22 января 2007 г. № 03-11-05/5 и ФНС России от 3 мая 2011 г. № КЕ-4-3/7204. Если цессионарий получил от должника сумму, превышающую цену, уплаченную цеденту, разницу нужно включить в доход (письмо Минфина России от 2 ноября 2011 г. № 03-11-06/2/151).

Если организация платит единый налог с разницы между доходами и расходами, учесть в составе расходов стоимость приобретения права требования (имущественного права) она не сможет. Это объясняется тем, что данный вид расходов не поименован в закрытом перечне, приведенном в статье 346.16 Налогового кодекса РФ. Аналогичной позиции придерживается Минфин России в письме от 24 июля 2012 г. № 03-11-06/2/93.

Объект налогообложения

Налоговое законодательство не определяет понятие реализации имущественных прав. В статье 39 Налогового кодекса РФ дается определение лишь для реализации товаров, работ, услуг. Однако имущественные права не относятся ни к одной из этих категорий (ст. 38 НК РФ).

Гражданское законодательство признает имущественное право объектом гражданского оборота (ст. 128 и 129 ГК РФ). Это означает, что организации и граждане могут свободно отчуждать, приобретать или обменивать имеющиеся у них имущественные права. Таким образом, для целей обложения НДС реализацией имущественных прав следует признавать их передачу от одного лица другому.

В статье 155 Налогового кодекса РФ установлены особенности начисления НДС при реализации конкретных имущественных прав. Их нужно учитывать:

- при уступке денежного требования, вытекающего из договора реализации товаров (работ, услуг) (п. 1 и 2 ст. 155 НК РФ);

- при передаче прав на жилые дома и помещения, гаражи или машино-места (п. 3 ст. 155 НК РФ);

- при передаче денежного требования, приобретенного у третьих лиц (п. 4 ст. 155 НК РФ);

- при передаче арендных прав и прав, связанных с заключением договора (п. 5 ст. 155 НК РФ).