Налоговый агент – арендатор госимущества

В соответствии с п. 3 ст. 161 НК РФ при аренде федерального имущества, имущества субъектов РФ и муниципального имущества (далее мы будем использовать общий термин «госимущество») вы становитесь налоговым агентом, если арендодателем выступает:

- Орган государственной власти и управления либо орган местного самоуправления.

- Орган государственной власти и управления (местного самоуправления) и одновременно балансодержатель данного имущества, который не является органом государственной власти и управления или органом местного самоуправления. В этом случае, как правило, заключается трехсторонний договор между собственником имущества в лице соответствующего органа (арендодателя), балансодержателем имущества (унитарным предприятием) и арендатором (постановления ФАС Уральского округа от 21.10.2008 № Ф09-7682/08-С2, от 25.06.2008 № Ф09-4562/08-С2 (оставлено в силе определением ВАС РФ от 26.11.2008 № ВАС-12243/08)).

При этом не важно:

- какой налоговый режим вы применяете: общий или специальный (см. письма Минфина России от 24.09.2015 № 03-07-11/54577, от 30.12.2011 № 03-07-14/133, от 05.10.2011 № 03-07-14/96);

- перечисляется ли арендная плата деньгами или зачитывается выполнением работ или оказанием услуг арендодателю (письмо Минфина России от 16.04.2008 № 03-07-11/147).

Если вы передали госимущество в субаренду, вы должны исчислять и уплачивать НДС, как налоговый агент – на основании п. 3 ст. 161 НК РФ, и как налогоплательщик – с реализации услуг по предоставлению имущества в субаренду (письмо Минфина России от 18.10.2012 № 03-07-11/436).

Когда обязанности агента у арендатора не возникают

Не нужно платить «агентский» НДС:

- Если арендодателем является:

- казенное учреждение.

Дело в том, что оказываемые этими учреждениями услуги (в том числе услуги аренды) не являются объектом налогообложения по НДС (подп. 4.1 п. 2 ст. 146 НК РФ, письма Минфина России от 17.12.2014 № 03-07-14/65191, от 19.09.2014 № 03-07-14/46917, от 24.03.2013 № 03-07-15/12713 (направлено для сведения и использования в работе письмом ФНС России от 21.04.2014 № ГД-4-3/7605);

Смотрите также материал «ФНС напомнила, когда не возникает обязанностей агента при аренде казенного имущества».

- балансодержатель имущества, не являющийся органом государственной власти, местного самоуправления.

В такой ситуации сумма арендной платы, включая НДС, перечисляется арендодателю-балансодержателю, который самостоятельно платит НДС в бюджет (см. письма Минфина России от 12.05.2017 № 03-07-14/28624, от 07.07.2016 № 03-07-14/39827, от 06.05.2016 № 03-07-11/30226, от 28.12.2012 № 03-07-14/121, от 23.07.2012 № 03-07-15/87, определение КС РФ от 02.10.2003 № 384-О, постановления ФАС Волго-Вятского округа от 11.03.2012 № А43-7468/2011,). Балансодержатель уплачивает НДС самостоятельно и в том случае, если предоставляет его в аренду на безвозмездной основе (письмо Минфина России от 26.04.2010 № 03-07-11/147).

- При аренде конструктивных элементов зданий.

Отдельные конструктивные элементы зданий, такие как крыша или стены, не могут быть объектами аренды, поскольку они не являются самостоятельными объектами недвижимости (п. 1 информационного письма Президиума ВАС РФ от 11.01.2002 № 66). Поэтому при предоставлении в пользование таких частей государственных объектов недвижимости (например, мест на крыше для установки оборудования или фрагментов стены для размещения рекламы) правила п. 3 ст. 161 НК РФ не применяются. НДС при реализации данных услуг уплачивают органы государственной власти или органы местного самоуправления (письмо Минфина России от 22.10.2012 № 03-07-11/442).

Форма декларации и порядок заполнения

Начиная с 1-го квартала 2021 года по отчет за 9 месяцев 2021 года декларацию НДС налоговый агент должен подавать на бланке, форма которого утверждена приказом ФНС от 29.10.2014 № ММВ-7-3/[email protected] Этот же приказ ФНС содержит описание порядка заполнения декларации по НДС (далее — Порядок).

С отчетной кампании за 4 квартал 2021 года в бланк декларации внесены изменения. Какие правки претерпел формуляр, рассказали эксперты КонсультантПлюс. Изучите обзорный материал, получив пробный доступ к системе К+ бесплатно.

Последние изменения в форму в основном связаны с изменениями кодов. Особенностей заполнения отчета налоговыми агентами, которые мы будем рассматривать далее, они не затронули.

Обязательными для заполнения в декларации по НДС по налоговому агенту являются титульный лист этого документа, а также разделы 1 и 2 (абз. 3, 8, 9 п. 3 Порядка). Плюс неплательщиками налога, выступающими налоговыми агентами и выставившими счета-фактуры, заполняется раздел 12 (абз. 5–7 п. 3, п. 51 Порядка).

Подробнее о тех, кто может оказаться налоговым агентом, читайте в статье «Кто признается налоговым агентом по НДС (обязанности, нюансы)».

Раздел 2, посвященный НДС налогового агента, в декларации по НДС оформляется отдельно по каждой организации, в отношении которой налогоплательщик признается налоговым агентом. Примерами ситуаций для заполнения декларации НДС налоговым агентом могут служить ее оформление по каждому иностранному лицу — неплательщику налога, у которого приобретались товары (услуги), по каждому арендодателю — муниципальному (государственному) органу, продавцу госимущества (п. 36 Порядка). То есть раздел 2 налоговой декларации может быть заполнен на нескольких страницах, если имели место операции с несколькими партнерами.

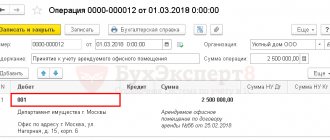

Налоговый агент может отразить в декларации вычеты по НДС после уплаты налога в бюджет — для этого заполняется строка 180 в разделе 3 (п. 38.17 Порядка). Причем можно заполнить сразу разделы 2 и 3, если приобретение товаров (например, у иностранцев) и перечисление налога в бюджет происходят в одном периоде (письмо Минфина России от 23.10.2013 № 03-07-11/44418).

И хотя существует позиция ФНС, указывающая, что право на вычет возникает у налогового агента лишь в следующем после уплаты налога в бюджет отчетном периоде (письмо от 07.09.2009 № 3-1-10/[email protected]), можно сослаться на судебную практику, руководствоваться которой призывает письмо ФНС от 14.09.2009 № 3-1-11/730. Имеются как раз такие судебные решения, которые подтверждают право налогоплательщика на вычет в период уплаты налога (постановления ФАС СЗО от 28.01.2013 № А56-71652/2011, от 21.03.2012 № А56-38166/2011, ФАС Московского округа от 29.03.2011 № КА-А40/1994-11).

Подробнее о порядке получения вычета налоговым агентом читайте в материале «Как налоговому агенту принять к вычету НДС при приобретении товаров (работ, услуг) у иностранного продавца».

При составлении отчета налоговые агенты должны опираться на нормы расчета налоговой базы, указанные в ст. 161 НК РФ. Декларация составляется на основании книг покупок, продаж и сведений из регистров бухучета налогового агента.

Налоговые декларации подаются налоговыми агентами в электронном формате. Однако есть исключение. Так, освобожденные от оплаты налога (или неплательщики НДС), ставшие налоговыми агентами, могут подать декларацию лично или переслать с описью вложения по почте (письмо ФНС от 30.01.2015 № ОА-4-17/[email protected]).

Подробнее об условиях, когда лица, освобожденные от оплаты налога (или неплательщики НДС), ставшие налоговыми агентами, могут не попасть под это исключение, читайте здесь.

На титульном листе указываются все регистрационные реквизиты налогового агента. Декларацию подписывает уполномоченное лицо предприятия. При передаче декларации представителем от лица налогоплательщика указываются на титульном листе данные этого представителя (должность, Ф. И. О. и номер доверенности) и проставляется его подпись.

Налоговый агент – покупатель имущества казны

При покупке государственного или муниципального имущества обязанности налогового агента возникают только при одновременном выполнении следующих условий (абз. 2 п. 3 ст. 161 НК РФ):

- продавцом (передающей стороной) является орган государственной власти или орган местного самоуправления;

- имущество составляет казну РФ, субъекта РФ или муниципального образования, т.е. не закреплено на праве хозяйственного ведения или оперативного управления за конкретным государственным или муниципальным учреждением (предприятием);

- данная операция, признается объектом налогообложения по НДС согласно пп. 1, 2 ст. 146 НК РФ;

- покупатель является юридическим лицом или индивидуальным предпринимателем (письма Минфина России от 02.08.2010 № 03-07-14/55, от 14.12.2009 № 03-07-14/114). На физлиц, не занимающихся предпринимательской деятельностью, обязанности налоговых агентов не возлагаются, а НДС в бюджет уплачивают продавцы указанного имущества (определение Конституционного суда РФ от 19.07.2016 № 1719-О (приведено в п. 14 Обзора правовых позиций, направленного письмом ФНС России от 23.12.2016 № СА-4-7/[email protected]), письма Минфина России от 08.11.2012 № 03-07-14/107, ФНС России от 13.07.2009 № ШС-22-3/[email protected], постановление Президиума ВАС РФ от 08.04.2014 № 17383/13).

Ответственность

Внимание: если налоговый агент перечислит НДС в бюджет позже установленных сроков, налоговая инспекция может начислить пени (ст. 75 НК РФ). Если неудержание (неполное удержание) и (или) неперечисление (неполное перечисление) налога в бюджет выявлены в результате проверки, организация (ее сотрудники) могут быть привлечены к налоговой, административной, а в некоторых случаях к уголовной ответственности (ст. 123 НК РФ, ст. 15.11 КоАП РФ, ст. 199.1 УК РФ).

Оштрафовать налогового агента по статье 122 Налогового кодекса РФ налоговая инспекция не может. К ответственности, которая предусмотрена этой статьей, могут быть привлечены только налогоплательщики. Именно на них возложена обязанность по уплате законно установленных налогов (подп. 1 п. 1 ст. 23 НК РФ). Обязанности налоговых агентов заключаются в том, чтобы правильно и своевременно рассчитать сумму налога, удержать ее из доходов контрагента (налогоплательщика) и перечислить в бюджет (п. 3 ст. 24 НК РФ). За неисполнение этих обязанностей они могут быть привлечены к ответственности по статье 123 Налогового кодекса РФ. Иная квалификация нарушений, допущенных налоговым агентом, неправомерна (ст. 106 НК РФ).

Привлечение налогового агента к ответственности по статье 123 Налогового кодекса РФ не освобождает его от обязанности перечислить в бюджет суммы удержанного НДС и пени (п. 5 ст. 108 НК РФ). Об обязанности налогового агента перечислять в бюджет суммы неудержанного НДС см. Какими правами и обязанностями обладает налоговый агент.

Если в течение месяца налоговый агент не сообщил в налоговую инспекцию о невозможности удержать НДС, с него может быть взыскан штраф либо по статье 126, либо по статье 129.1 Налогового кодекса РФ.

Итоги

Вне зависимости от режима налогообложения организации или ИП, приобретая государственное имущество или арендуя его, становятся налоговыми агентами. Однако для приобретения статуса налогового агента при совершении сделок с госимуществом также необходимо соблюдение определенных условий, рассмотренных в статье.

В каких случаях организация или ИП еще может быть признана налоговым агентом и какие возникают в этом случае обязательства, читайте в статье «Кто признается налоговым агентом по НДС (обязанности, нюансы)».

О заполнении налоговым агентом декларации по НДС можно узнать из статей:

- «Как правильно заполнить декларацию по НДС налоговому агенту?»;

- «Как правильно заполнить налоговому агенту раздел 2 декларации по НДС?».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.