В какой валюте по стандарту оформляется документ?

Документ, который предоставляет основание на принятие товаров или услуг, имущественных прав, работ – называется счет-фактура. Составляется документ от продавца, оформление и реквизиты заполнения рассмотрены в правительственном Постановлении № 1137 “О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость”, и в Федеральном Законе за номером 229. Подробнее о том, какие реквизиты и как заполняются в различных счетах-фактурах, мы рассказывали тут.

Согласно стандартному образцу в РФ счета-фактуры оформляются в валюте, которая принята и установлена на территории России на законодательном уровне – в рублях.

Наличие правильно заполненного документа гарантирует возвращения НДС от предъявленных товаров, услуг или работ.

Кому выписывать счет-фактуру в валюте

Если взглянуть на судебные иски, по которым в итоге НДС по валютным счетам-фактурам был принят к вычету, можно отметить, что пик пришелся на 2011–2013 годы. Затем, к 2016–2017 годам, рассмотрение подобных дел практически сошло на нет.

Скорее всего, это связано с тем, что резиденты просто перестали оформлять НДС-ные документы в валюте по договорам, по которым они рассчитываются в рублях.

Таким образом, ответ на вопрос «Можно ли в общем случае резиденту РФ выписать счет-фактуру в валюте контрагенту-резиденту РФ?» такой: теоретически можно, но не нужно. Если, конечно, не ставится цель осложнить партнеру-резиденту принятие к вычету НДС по таким документам.

Кому же точно можно выставить документы по НДС в валюте?

1. Контрагенту (в том числе резиденту), расчеты с которым проходят тоже в валюте. Данный вариант ограничен действием валютного законодательства РФ. Перечень подходящих под этот вариант сделок между резидентами РФ перечислен в п. 1 ст. 9 закона «О валютном регулировании» от 10.12.2003 № 173-ФЗ.

2. Самому себе. При экспортных операциях (по которым действует ставка 0%) экспортер-резидент не освобождается от обязанности вести учет по НДС. Экспортер должен оформить счет-фактуру (с нулевым НДС) и зарегистрировать его в книге продаж.

Когда возможно внесение иностранных денег?

Можно ли выставлять данный документ в иностранной валюте, в евро и долларах, например? Да, это допустимо. Современные поставщики все больше приобретают товары в зарубежных магазинах и иностранных партнеров. Договора при этом заключаются в валюте продающей страны.

Это делается для устранения колебаний курса валют. Для управленцев это выгодно, для российских бухгалтеров представляет сложность в расчетах и переводе налоговых вычетов.

Для налоговой счет-фактура, по закону, выставляется в рублях (согласно статье 317 ГК РФ – денежные обязательства указываются в рублях и эквивалентно условным единицам или иностранным деньгам). В случаях оформления покупок от иностранных продавцов в документации указывается валюта продающей стороны и ее код.

Налоговым Кодексом не запрещено использование иностранной валюты при заполнении документации. В случаях, когда оплата товаров или услуг воспроизводиться иностранными деньгами, то счет-фактура может быть составлена с указанием иностранной валюты. Таким образом, валюту указывают в случаях покупок, оказания услуг и совершения сделок с иностранцами, заграничными магазинами и партнерами, если имеется законодательное разрешение.

Не допустить ошибок при заполнении счетов-фактур вам помогут специальные публикации наших экспертов, из которых вы узнаете:

- Что такое номер документа и как выглядит стандартный бланк?

- Каковы правила оформления счет-фактур на услуги, на аванс и на возврат товара?

- В какие сроки необходимо выставить счет-фактуру покупателю?

- Каковы правила заполнения документа обособленными подразделениями?

Как формировать счета-фактуры в валюте в «1С»

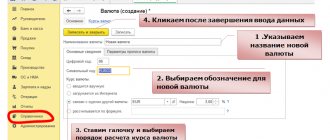

В первую очередь необходимо, чтобы в «1С» был заполнен справочник «Валюты». Нужную валюту можно выбрать или добавить вручную.

ОБРАТИТЕ ВНИМАНИЕ! Если по условиям договора предусмотрен «особый» пересчет в рубли (сделана валютная оговорка), например, «оплата по курсу 1 евро плюс 3%», то можно ввести в справочник и такую новую позицию:

- создать «новую валюту»;

- привязать к курсу евро (установить галочку в открывшейся форме);

- задать необходимую «надбавку»;

- сохранить с наименованием, которое позволит быстро отыскать позицию при необходимости.

О нюансах валютных оговорок читайте в статье «Образец валютной оговорки в договоре и ее виды».

Затем нужно правильно внести в базу сведения о договоре. В разделе «Расчеты» оформляемого договора нужно выбрать из справочника нужную валюту. Сохранить изменения.

При вводе документа (например, реализации) по договору в нем автоматически будет выбираться нужная валюта и вестись пересчет в рублях по заданному курсу для целей бухучета.

Счет-фактуру проще всего выставлять через опцию «Создать на основании», которая имеется во всех документах по расчетам с покупателями. В созданном на основании исходного документа (реализации или платежа) счете-фактуре будут автоматически учтены все нюансы отражаемой операции, в т. ч. валюта договора.

Как грамотно отобразить данные?

- Рубли – в счете-фактуре указывается наименование, цифровой код валюты – “Российский рубль, код 643, RUB”.

- Доллары – “Доллар США, код 840, USA”.

- Евро – “Евро, код 978, EUR”.

В счете-фактуре в строке номер семь указывается наименование валют, их кодовое значение. Цифровой код сверяется с Общероссийским классификатором. Цена может выражаться как в российской, так и иностранной валюте, в зависимости от ситуаций.

Например, при отгрузке товара на обе валюты, цена в счете выражается разными денежными единицами, или при конечном результате стоимости указан рубль, значит в строке указывается российская валюта.

Бухучет инфо

Так, на основании пункта 2 статьи 317 ГК РФ в денежном обязательстве может быть предусмотрено, что оно подлежит оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах (экю, „специальных правах заимствования“ и др.). В данном случае подлежащая уплате в рублях сумма определяется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или иная дата его определения не установлены законом или соглашением сторон.

Налоговый кодекс РФ прямо разрешает составлять счет-фактуру с суммами в иностранной валюте. На это указывает пункт 7 статьи 169 НК РФ. Обращаем внимание, что суммы должны быть выражены именно в иностранной валюте, а не в условных единицах. Поэтому при заключении сделки, цена которой будет выражена в условных единицах, которые принимаются сторонами равными единице какой-либо валюты по определенному курсу, в счете-фактуре должна быть ссылка, в какой валюте выражена сумма.

С 1 января 2006 года согласно новой редакции Главы 21 НК РФ по общему правилу условиями предъявления НДС к вычету являются:

· приобретение товаров для облагаемых НДС операций;

· принятие товара на учет и наличие соответствующих первичных документов;

· наличие надлежаще заполненного счета-фактуры.

Для соблюдения первого условия не имеет значения, в какой валюте выражена сумма приобретаемого товара. Следующее условие налагает на покупателя обязательство принять к учету товар по надлежаще заполненным первичным документам. Если сумма сделки выражена в условных единицах, то для соответствия первичных документов заключенному договору логичным бы было составить накладную также в условных единицах. Однако пунктом 1 статьи 8 Федерального закона от 21.11.1996 г. № 129-ФЗ „О бухгалтерском учете“ (далее – Закон № 129-ФЗ) установлено, что бухгалтерский учет имущества, обязательств и хозяйственных операций ведется в валюте Российской Федерации – в рублях. А в соответствии с пунктом 2 статьи 9 Федерального закона от 21.11.96 г. № 129-ФЗ „О бухгалтерском учете“ все хозяйственные операции оформляются первичными учетными документами, составленными по формам, содержащимся в альбомах унифицированных форм первичной учетной документации. При отсутствии форм первичных документов в данных альбомах при оформлении первичных учетных документов должны соблюдаться требования о наличии реквизитов, перечисленных в пункте 2 статьи 9 Закона о бухгалтерском учете, причем формы таких документов должны быть утверждены приказом об учетной политики организации на основании пункта 3 статьи 6 Закона о бухгалтерском учете.

Для принятия на учет товаров в альбоме унифицированных форм первичной учетной документации по учету торговых операций, утвержденном постановлением Госкомстата России от 25.12.1998 г. № 132, предусмотрена форма товарной накладной ТОРГ-12. В письме Росстата от 31.05.2005 г. № 01-02-9/381 прямо указано, что условные денежные единицы в унифицированных формах первичной учетной документации применять нельзя на основании пункта 1 статьи 8 Закона № 129-ФЗ. Следовательно, заполнение подобной формы при отгрузке товара в условных единицах приведет к тому, что такие документы могут быть признаны у покупателя не надлежаще оформленными, что приведет к отказу в вычете НДС даже при наличии счета-фактуры, так как не соблюдается второе условие о наличии соответствующих первичных документов. Но заполнение накладной в рублях, а счета-фактуры в валюте приводит к дополнительным сверкам с поставщиками, что может привести к „затягиванию“ возмещения НДС из бюджета. Поэтому для оптимального разрешения данной ситуации можно рекомендовать оформлять накладную и в рублях, и в валюте, что вполне допустимо с точки зрения законодательства, так как введение дополнительных граф и строк разрешено постановлением Госкомстата России от 24.03.1999 г. № 20, а также пунктом 13 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 г. № 34н.

При предъявлении НДС по счету-фактуре, составленному в условных единицах, следует учитывать следующее.

Правила ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденные постановлением Правительства Российской Федерации от 02.12.2000 г. № 914 и действующие в редакции постановления Правительства РФ от 11.05.2006 г. № 283, не запрещают составление счетов-фактур в условных единицах или иностранной валюте. Право на выставление счетов-фактур в иностранной валюте, как было отмечено выше, предусмотрено пунктом 7 статьи 169 НК РФ. Это означает, что при осуществлении операций купли-продажи счета-фактуры можно составлять как в российских рублях, так и с использованием условных единиц.

В соответствии с пунктом 1 статьи 172 НК РФ при приобретении за иностранную валюту товаров (работ, услуг), имущественных прав иностранная валюта пересчитывается в рубли по курсу Центрального банка Российской Федерации на дату принятия на учет товаров (работ, услуг), имущественных прав. Поэтому, если в договоре не указано иное (например, товары принимаются к учету по курсу валюты, установленному на день оплаты при проведении предоплаты), то для принятия товара к учету принимается курс валюты на дату оприходования. НДС покупателем предъявляется к вычету в налоговом периоде принятия на учет при наличии соответствующего счета-фактуры. Однако, если договором предусмотрена оплата по курсу валюты, установленному на дату оплаты, то неизбежно возникновение суммовых разниц.

Реализация товаров, оказание услуг, выполнение работ влечет за собой последствия для обеих сторон договора. Для одной стороны в виде получения доходов, для другой стороны в виде совершения расходов. Причем доходы и расходы относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств. Согласно пункту 6 ПБУ 9/99 выручка продавца принимается к бухгалтерскому учету в сумме, исчисленной в денежном выражении, равной величине поступления денежных средств и (или) величине дебиторской задолженности, а на основании пункта 6 ПБУ 10/99 расходы принимаются в сумме, исчисленной в денежном выражении, равной величине оплаты в денежной форме и (или) величине кредиторской задолженности.

Таким образом, обеим сторонам придется учитывать в бухгалтерском учете разницу, обусловленную изменением курса иностранной валюты (условных денежных единиц) в период между датами отгрузки (приобретения) товаров (работ, услуг) и их оплаты.

Согласно п. 6.6 ПБУ 9/99 под суммовой разницей для продавца (исполнителя) понимается разница между рублевой оценкой фактически поступившего в качестве выручки актива, выраженного в иностранной валюте (условных денежных единицах), исчисленной по официальному или иному согласованному курсу на дату принятия к бухгалтерскому учету, и рублевой оценкой этого актива, исчисленной по официальному или иному согласованному курсу на дату признания выручки в бухгалтерском учете.

Согласно п. 6.6 ПБУ 10/99 под суммовой разницей для покупателя (заказчика) понимается разница между рублевой оценкой фактически произведенной оплаты, выраженной в иностранной валюте (условных денежных единицах), исчисленной по официальному или иному согласованному курсу на дату принятия к бухгалтерскому учету соответствующей кредиторской задолженности, и рублевой оценкой этой кредиторской задолженности, исчисленной по официальному или иному согласованному курсу на дату признания расхода в бухгалтерском учете.

При исчислении НДС по сделкам, заключенным в условных денежных единицах глава 21 НК РФ регламентирует следующее.

На основании пункта 2 статьи 153 НК РФ при определении налоговой базы выручка от реализации товаров (работ, услуг), передачи имущественных прав исчисляется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров (работ, услуг), имущественных прав, полученных им в денежной и (или) натуральной формах, включая оплату ценными бумагами.

В соответствии с п. 1 ст. 154 НК РФ налоговая база при реализации товаров (работ, услуг) определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со ст. 40 НК РФ с учетом акцизов и без включения в них налога. Таким образом, в случае если в договоре сторонами предусмотрено, что курс условной единицы определяется на дату оплаты, то и стоимость товаров (работ, услуг) формируется на соответствующую дату, то есть с учетом как положительных, так и отрицательных суммовых разниц.

Специалистами финансового ведомства неоднократно давались разъяснения, согласно которым предусматривалось только увеличение налоговой базы по НДС, в то время как уменьшение ее не разрешалось. Такие разъяснения были даны, в частности, в письме Минфина России от 08.07.2004 г. № 03-03-11/114: „в соответствии с подп. 2 п. 1 ст. 162 НК РФ налоговая база по налогу на добавленную стоимость увеличивается на суммы, связанные с оплатой реализованных товаров (работ, услуг). Таким образом,…в случае, когда по условиям договора оплата товаров (работ, услуг) производится в рублях в сумме, эквивалентной сумме в иностранной валюте, при росте курса рубля и принятой для целей налогообложения учетной политике „по отгрузке“ ранее начисленная сумма налога на добавленную стоимость увеличивается продавцом на основании фактически полученной выручки от реализации товаров (работ, услуг), то есть определяется с учетом положительных суммовых разниц. Что касается отрицательных суммовых разниц, то уменьшение ранее начисленного налога на добавленную стоимость на суммы таких разниц нормами главы 21 НК РФ не предусмотрено“.

Нужно отметить, что высказывалась и противоположная точка зрения. Например, в письме МНС России от 31.05.2001 г. № 03-1-09/1632/03-П115, говорится, что „согласно пункту 4 статьи 166 НК РФ общая сумма налога на добавленную стоимость исчисляется по итогам каждого налогового периода с учетом всех изменений, увеличивающих или уменьшающих налоговую базу в соответствующем налоговом периоде. В связи с изложенным в случае, когда по условиям договора оплата товаров (работ, услуг) производится в рублях в сумме, эквивалентной сумме в иностранной валюте (условных денежных единицах), при принятой для целей налогообложения учетной политике „по отгрузке“ ранее начисленные суммы налога на добавленную стоимость корректируются продавцом на основании фактически полученной выручки от реализации товаров (работ, услуг), то есть с учетом суммовых разниц“.

Но, учитывая, что на текущий момент налоговые органы должны руководствоваться разъяснениями Минфина, то при проверках они будут учитывать первую точку зрения.

Таким образом, получается, что налогоплательщик должен исчислять НДС с недополученного дохода в случае более низкого курса на момент оплаты по сравнению с моментом отгрузки.

Что касается предъявления к вычету НДС покупателем при возникновении суммовых разниц с 1 января 2006 года, то разъясняющих писем по данной теме пока нет. Однако можно предположить, что к вычету можно предъявить НДС, если соблюдены все условия, в том числе и получен счет-фактура в иностранной валюте. Следовательно, налогоплательщик может отразить ее в книге покупок на дату принятия товаров к учету. Производить какие-либо корректировки в дальнейшем действующей редакцией Налогового кодекса РФ не предусмотрено, так как с 1 января 2006 года НДС должен приниматься к вычету независимо от факта оплаты. Конечно, имеет место несоответствие: продавец должен пересчитать налоговую базу в случае возникновения положительных суммовых разниц и заплатить в бюджет НДС с них, а покупатель не имеет право предъявить к вычету ту же сумму из бюджета. Таким образом, проще всего представляется на данный момент заключение договора в рублях и составление счетов-фактур по исполненным обязательствам в аналогичной валюте.

Комментарии:

- ВКонтакте

Download SocComments v1.3

| Следующая > |

Нарушение законодательства

При оформлении документации может быть указано неверно название расчетной валюты, ее цифровой код. В таком случае у покупателя возникнут проблемы при расчете НДС.

Но с учетом нюансов по оформлению, допускаются незначительные ошибки – например, не указан код, а присутствует только наименование, это в документе допустимо.

Статьей 15, 25 КоАП предусмотрена административная ответственность за нарушения в области валютного оборота и регулирования. Незаконными валютными операциями являются действия связанные с незаконными переводами и оплатой товар и услуг, которые обходят налоговые вычеты.

Денежные операции, связанные с невыполнением требований по отношению к валютным операциям, установленным на законодательном уровне – не использование специальных счетов резервирования, списание/зачисление денежных сумм или внешних/внутренних ценных бумаг со счетов без выполнения требований и правил резервирования.

Справочник Бухгалтера

Форумы TKS.RU > Разделы > Таможенный > Счет в валюте

Просмотр полной версии : Счет в валюте

Господа специалисты, подскажите. Может ли российская компания перевозчик выставлять счета в ин. валюте своим заказчикам? Но все расчеты у нас с ними в рублях, они работают с нами по предоплате и затем уже после того как мы груз “растаможили” они выставляют нам счет-фактуру в рублях. Наверно не очень понятно объяснила, но по ходу общения буду комментировать нашу не простую ситуацию.

Проходящий мимо

26.04.2009, 14:45

Господа специалисты, подскажите. Может ли российская компания перевозчик выставлять счета в ин. валюте своим заказчикам? Но все расчеты у нас с ними в рублях, они работают с нами по предоплате и затем уже после того как мы груз “растаможили” они выставляют нам счет-фактуру в рублях. Наверно не очень понятно объяснила, но по ходу общения буду комментировать нашу не простую ситуацию.

Ситуация знакомая. Почти все так работают. У вас в договоре с ними должна быть оговорка, что счета выставляются в валюте (долл или евро), оплата по курсу в рублях на день оплаты (что чаще) или на день выставления счета (что реже). И все. А уже если счет-фактура в рублях — то не пойму, чего паритесь?

Гантенбайн

26.04.2009, 14:47

…..все расчеты у нас с ними в рублях, они работают с нами по предоплате и затем уже после того как мы груз “растаможили” они выставляют нам счет-фактуру в рублях…

Если работают по предоплате, то какой счёт выставляют потом в рублях?

Ситуация знакомая. Почти все так работают.

Как выставить счет в валюте

У вас в договоре с ними должна быть оговорка, что счета выставляются в валюте (долл или евро), оплата по курсу в рублях на день оплаты (что чаще) или на день выставления счета (что реже). И все. А уже если счет-фактура в рублях — то не пойму, чего паритесь?

Так на день подачи ГТД у нас не было ни счет-фактуры, ни счета, а была справка для таможенных целей о том, что стоимость перевозки 1000 ЕВРО, таможня нас выпустила, под чесслово дать нормальный документ, а вытрясти мы его от перевозчика до сих пор не можем.

Если работают по предоплате, то какой счёт выставляют потом в рублях? Так у нас и предоплата в рублях.

Гантенбайн

26.04.2009, 15:23

Господа специалисты, подскажите. Может ли российская компания перевозчик выставлять счета в ин. валюте своим заказчикам? Но все расчеты у нас с ними в рублях, они работают с нами по предоплате и затем уже после того как мы груз “растаможили” они выставляют нам счет-фактуру в рублях. Наверно не очень понятно объяснила, но по ходу общения буду комментировать нашу не простую ситуацию.

Вынужден цитировать Ваш пост ещё раз и полностью. Вы пишете, что работаете с перевозчиком “по предоплате”.

Как Ваша компания оплачивает эту “предоплату”, на основании какого документа Ваша компания перечисляет финансы перевозчику? Если есть “предоплата”, то почему нет финансового документа, подтверждающего произведённую “предоплату”? И если была произведена “предоплата”, то за какие услуги Вашей компании выставляется счёт-фактура после того как груз растаможен? Нужно сначала с этим разобраться.

Вынужден цитировать Ваш пост ещё раз и полностью. Вы пишете, что работаете с перевозчиком “по предоплате”.

Как Ваша компания оплачивает эту “предоплату”, на основании какого документа Ваша компания перечисляет финансы перевозчику? Если есть “предоплата”, то почему нет финансового документа, подтверждающего произведённую “предоплату”? И если была произведена “предоплата”, то за какие услуги Вашей компании выставляется счёт-фактура после того как груз растаможен? Нужно сначала с этим разобраться.

Попробую пояснить. Эта компания Х оказывает нам экспедиторские услуги нанимая третьи лица Y (иностр. компании),а мы под все наши перевозки, “загоняем” им (компании X) деньги в начале месяца, они нам рисуют справку о стоимости перевозки в ин.валюте, а счета-фактуры выставляют уже после того как им видимо выставят счета Y компании, которых они нанимали.

Проходящий мимо

26.04.2009, 16:21

Так на день подачи ГТД у нас не было ни счет-фактуры, ни счета, а была справка для таможенных целей о том, что стоимость перевозки 1000 ЕВРО, таможня нас выпустила, под чесслово дать нормальный документ, а вытрясти мы его от перевозчика до сих пор не можем.

Продолжайте трясти. Они у вас на какой системе налооогбложения — на общей, с НДС? Вряд ли на ЕНВД.

На предоплату они вам обязаны выставить счет (можно общий), а закрыть каждую перевозку — счетом-фактурой и актом выполненных работ.

Если в справке только стоимость доставки до границы — трясите другую: общая стоимость и разбивка от места погрузки до границы + от границы до места выгрузки. Пусть справка в валюте — это нормально.

27.04.2009, 04:57

еси не ошибаюсь, то с/ф должна быть выставлена не позднее 5-ти дней после продажи товара/услуг.

Так на день подачи ГТД у нас не было ни счет-фактуры, ни счета, а была справка для таможенных целей о том, что стоимость перевозки 1000 ЕВРО, таможня нас выпустила, под чесслово дать нормальный документ, а вытрясти мы его от перевозчика до сих пор не можем.

А как у вас в договоре с перевозчиком прописано, когда он обязан предоставить счет и с-ф. У нас например оплата не зависит от “растаможки”, в течение 10 дней после поступления на СВХ, и если я не успела до этого срока “растаможить”, то таможня с меня стрясет п/п.

А как у вас в договоре с перевозчиком прописано, когда он обязан предоставить счет и с-ф. У нас например оплата не зависит от “растаможки”, в течение 10 дней после поступления на СВХ, и если я не успела до этого срока “растаможить”, то таможня с меня стрясет п/п.

“И это правильно, товарищи!” ©

Источник: https://1atc.ru/schet-faktura-v-valjute/

Оформление первичных документов

Первичные учетные документы должны обязательно содержать сумму хозяйственной операции в рублях (пп. «д» п. 2 ст. 9 Федерального закона от 21 ноября 1996 г. N 129-ФЗ).

Таким образом, акт на работы (услуги) или накладная (на товар) должны обязательно содержать сумму в рублях. Допускается дополнительно указывать сумму в у.е. и курс пересчета.

В случае, если была 100% предоплата, то первичный документ выписывается в сумме, равной сумме оплаты. Если постоплата или частичная предоплата, то первичный документ выписывается по следующей схеме:

- Оплаченная часть считается по курсу на день оплаты

- Неоплаченная часть считается по курсу на день отгрузки

ПБУ 3 пункт 6

Для целей бухгалтерского учета указанный пересчет в рубли производится по курсу, действующему на дату совершения операции в иностранной валюте.

ПБУ 3 пункт 9

Активы и расходы, которые оплачены организацией в предварительном порядке либо в счет оплаты которых организация перечислила аванс или задаток, признаются в бухгалтерском учете этой организации в оценке в рублях по курсу, действовавшему на дату пересчета в рубли средств выданного аванса, задатка, предварительной оплаты (в части, приходящейся на аванс, задаток, предварительную оплату).

Бухгалтерский учет

Учет операций в у.е регламентирован ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте».

Если компания применяет условные единицы, то бухгалтерский учет обязательств необходимо вести одновременно в двух единицах — у. е. (валюта обязательства) и рублях (валюта платежа) (п. 20 ПБУ 3/2006).

ПБУ говорит о том, что обязательства в у.е должны переоцениваться (п. 7 ПБУ 3).

Что переоцениваем:

- Задолженности (кроме авансов) покупателей

- Задолженности (кроме авансов) поставщикам

- Задолженности по кредитам и займам

В какой момент переоцениваем:

- на дату совершения любой операции с обязательством, выраженном в у. е.

- на последнее число каждого календарного месяца.

ПБУ 3 пункт 7.

Пересчет стоимости денежных знаков в кассе организации, средств на банковских счетах (банковских вкладах), денежных и платежных документов, ценных бумаг (за исключением акций), средств в расчетах, включая по заемным обязательствам с юридическими и физическими лицами (за исключением средств полученных и выданных авансов и предварительной оплаты, задатков), выраженной в иностранной валюте, в рубли должен производиться на дату совершения операции в иностранной валюте, а также на отчетную дату. Пересчет стоимости денежных знаков в кассе организации и средств на банковских счетах (банковских вкладах), выраженной в иностранной валюте, может производиться, кроме того, по мере изменения курса.

В момент переоценки возникает курсовая разница, которая отражается в составе прочих доходов или прочих расходов на 91 счете.

Книга продаж и НДС (для продавца товаров/работ/услуг)

Если продавец оформляет счет-фактуру в условных единицах, то он повторно регистрирует ее в книге продаж — на дату образования курсовой разницы и только на сумму курсовой разницы.

Если же счет-фактура на отгрузку был выписан в рублях, то на курсовую разницу нужно выписать отдельный счет-фактуру. Он составляется в единственном экземпляре и покупателю не выдается (п. 19 Постановления N 914).

Статья 167. Момент определения налоговой базы

1. В целях настоящей главы моментом определения налоговой базы, если иное не предусмотрено пунктами 3, 7 — 11, 13 — 15 настоящей статьи, является наиболее ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

14. В случае, если моментом определения налоговой базы является день оплаты, частичной оплаты предстоящих поставок товаров (выполнения работ, оказания услуг) или день передачи имущественных прав, то на день отгрузки товаров (выполнения работ, оказания услуг) или на день передачи имущественных прав в счет поступившей ранее оплаты, частичной оплаты также возникает момент определения налоговой базы.

Зачастую курс пересчета приравнивается к моменту оплаты, поэтому в случае полной 100% предоплаты курсовых разниц не возникает, так как к моменту отгрузки сумму сделки в пересчете на рубли достоверно известна. В случае постоплаты на момент отгрузки точно рассчитать сумму сделки в рублях не представляется возможным, поэтому возникает курсовая разница в момент погашения задолженности. Разница может быть отрицательная (в случае уменьшения курса валюты) и положительная (в случае увеличения курса валюты).

Положительная разница увеличивает налоговую базу по НДС (пп. 2 п. 1 ст. 162 НК РФ). По вопросу отрицательной разницы существуют различные точки зрения.

Точка зрения № 1. Отрицательная разница сумму налога не уменьшает

- Письмо Минфина РФ от 26 марта 2007 г. N 03-07-11/74).

Точка зрения № 2. Отрицательная разница уменьшает сумму налога

- Постановление Президиума ВАС РФ от 17.02.2009 N 9181/08 по делу N А40-20314/07-112-124

- Постановление ФАС Московского округа от 05.12.2008 N КА-А40/10789-08 по делу N А40-12417/08-87-37

- Постановление ФАС Московского округа от 26.03.2008 N КА-А40/14002-07 по делу N А40-7008/07-90-16

Курсовые разницы облагаются НДС по расчетным ставкам 10/110% либо 18/118% (п. 4 ст. 164 НК РФ).