В обязанность налоговых агентов входит предоставление отчетности по форме 6-НДФЛ. Отчеты должны предоставляться каждый квартал. Форма 6-НДФЛ была утверждена Приказом ФНС РФ № ММВ-7-11/[email protected] от 14 октября 2015 года. 17.01.2018 в форму 6-НДФЛ были внесены изменения, которые актуальны в 2021 году. Эти изменения не затронули смысловое значение расчетов, в чем их суть расскажем в конце статьи.

Стоит отметить, что отчитываться по данной форме, начиная с 1 квартала 2021 года (на основании пункта 2 статьи 4 № 113-ФЗ от 02 мая 2015 года и абзаца 3 пункта 2 статьи 230 Налогового кодекса), должны индивидуальные предприниматели (в том числе – адвокаты и нотариусы), а также организации, которые выступают в качестве источника доходов физических лиц.

В этой статье мы рассмотрим, кто должен сдавать отчетность по этой форме, и какие установлены сроки сдачи 6-НДФЛ в 2021 году для ИП и юридических лиц. Кроме того, вы узнаете о сроках переноса сроков подачи отчета в 2021году.

Кому нужно сдавать форму 6-НДФЛ в 2021 году?

В 2021 году все, кто выступает в качестве налогового агента по подоходному налогу, обязаны предоставить форму 6-НДФЛ в налоговую службу по месту учета (пункт 2 статьи 230 Налогового кодекса РФ). Таким образом, в соответствии с пунктом 1 статьи 83 НК РФ, расчет сдают:

- индивидуальные предприниматели – по месту проживания;

- организации – по месту своего нахождения.

Сроки сдачи 6-НДФЛ в 2021 году, как указано в пункте 2 статьи 230 НК, не позже последнего дня месяца, который следует за отчетным периодом. Данная норма налогового законодательства в равной степени относится как к юридическим лицам, так и к ИП.

Обратите внимание, что в случае если у компании есть обособленные подразделения, то они также имеют обязанность по сдаче отчета по форме 6-НДФЛ в ИФНС по месту их учета. Расчет должен быть сдан в отношении сотрудников таких подразделений, а также физлиц, которые работают по ГПД и заключили договоры с этими подразделениями.

Как отразить выплаты по гражданско-правовым договорам

С точки зрения НК РФ даты фактического получения дохода при получении зарплаты и вознаграждения по ГПД, определяются по-разному. А это имеет принципиальное значение для оформления расчета 6-НДФЛ. При выплате зарплаты — это последний день периода ее начисления, а при оплате по ГПД — дата фактической оплаты работ либо ее перевода на счет получателя. Поэтому, вознаграждения по ГПД нужно включать в расчет за период, в котором они были фактически выплачены физлицу (пп. 1 п. 1 ст. 223 НК РФ). При этом, дата подписания акта по выполненным работам, оказанным услугам значения не имеет.

Письмо УФНС РФ по г. Москве от 16.01.2019 № 20-15/[email protected]

Кому не нужно сдавать форму 6-НДФЛ в 2020 году?

В случае если индивидуальный предприниматель или организация не выполняли функции налогового агента и соответственно не выплачивал доход физическим лицам, то необходимости сдавать форму 6-НДФЛ, даже «нулевую», в ФНС нет.

Тем не менее, если хотя бы один месяц в течение отчетного периода ИП или организация выступали в качестве налогового агента, то сдавать 6-НДФЛ придется, начиная с периода, в котором доход физлицам был начислен.

Но если хотя бы в одном месяце ИП был признан налоговым агентом, то ему придется отчитаться по указанной форме за все отчетные периоды года, начиная с того, в котором был начислен доход. И все потому, что 6-НДФЛ составляется нарастающим итогом с начала года.

В ситуации, когда ИП или организация решит предоставить «нулевую» отчетность 6-НДФЛ в налоговую инспекцию, она должна быть принята (на основании Письма ФНС РФ N БС-4-11/7928 от 04 мая 2016 года).

Как заполнить Раздел 1 «Данные об обязательствах налогового агента»

В этом разделе нужно сгруппировать доходы за последние три месяца по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

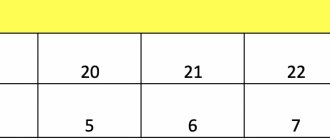

Так, в строке 020 указывается обобщенная сумма удержанного налога по всем работникам за последние три месяца, в строке 021 — дата, не позднее которой налог надо перечислить в бюджет, в строке 022 — обобщенная сумма удержанного налога к уплате. Строки 030-032 предусмотрены для сумм НДФЛ, которые вернули работникам.

Сумма в поле 020 должна быть равна сумме полей 022, которых должно быть столько же, сколько полей 021. Аналогичные правила предусмотрены для строк 030-032.

С 2021 года дату получения доходов физическим лицом, дату удержания налога и сумму фактически полученного дохода указывать не нужно.

Необходимость подачи расчета 6-НДФЛ в налоговую инспекцию

Форма 6-НДФЛ необходима для подачи в ФНС для обобщения сведений по физическим лицам за соответствующий отчетный период. В документе отражают следующие сведения:

- о суммах, которые были начислены, а также выплачены наемному персоналу;

- о суммах рассчитанного, а также удержанного и отчисленного в государственный бюджет подоходного налога физических лиц;

- о суммах налоговых вычетов, положенных физическим лицам в соответствии с действующим законодательством РФ.

6-НДФЛ: работник переводится между подразделениями с разными ОКТМО

| Ситуация | Решение |

| До 15 января работник трудится в подразделении организации, зарегистрированном на территории, относящейся к ОКТМО1. С 16 января он работает в ОП с ОКТМО2, в конце месяца рассчитывается зарплата за месяц. Должно ли каждое обособленное подразделение отдельно уплачивать НДФЛ и сдавать отчетность? | НДФЛ нужно перечислить в бюджеты как по месту подразделения с ОКТМО1, так и по ОКТМО2 с учетом фактически полученных доходов от соответствующего ОП. Соответственно, компания должна подать два расчета 6-НДФЛ в ИФНС: — по месту нахождения подразделения с ОКТМО1; — по месту нахождения подразделения с ОКТМО2 |

| В январе работник трудится в подразделении с ОКТМО1. В этом же месяце он подает заявление на отпуск с 01.02.2017 по 15.02.2017. Деньги выдает ОП с ОКТМО1 31.01.2017. Затем с 01.02.2017 работник переводится в подразделение с ОКТМО2. При заполнении формы 6-НДФЛ к какому ОКТМО отнести суммы отпускных и НДФЛ? | Поскольку отпускные выплачиваются подразделением с ОКТМО1, то данная операция отражается в форме 6-НДФЛ, представляемой ОП с ОКТМО1 |

| В январе работник находится в штате ОП с ОКТМО1. Затем с 01.02.2017 он переводится в подразделение с ОКТМО2. В феврале доначисляется недополученная зарплата в подразделении с ОКТМО1. Доплату выдает подразделение с ОКТМО1. При заполнении 6-НДФЛ к какому ОКТМО и к какому месяцу отнести сумму доплаты и соответствующую сумму НДФЛ? Как заполнить форму 6-НДФЛ, если изменить условия примера, чтобы указанная доплата выдавалась подразделением с ОКТМО2? | Если подразделение с ОКТМО1 выплачивает работнику зарплату (больничные или отпускные), доначисленную за время работы в нем, то данная операция отражается в форме 6-НДФЛ, которую сдает это подразделение. Если эти деньги выплачивает подразделение с ОКТМО2, то операция отражается в его расчете 6-НДФЛ. При этом суммы оплаты труда, доначисленные работнику, отражаются в том месяце, за который они начислены, а пособие и отпускные — в том месяце, в котором они непосредственно выданы |

| В январе работник трудится в подразделении с ОКТМО1, с 01.02.2017 — в подразделении с ОКТМО2. В январе сотрудник идет в отпуск. С 01.01.2017 в компании проводится индексация зарплаты. Выплата производится в период работы в ОП с ОКТМО2 через кассу этого же подразделения. Как в отчетности отразить проведение индексации за период работы на территориях, относящихся к ОКТМО1 и ОКТМО2? | Поскольку работнику выплата сумм индексации заработной платы производится обособленным подразделением с ОКТМО2, то данная операция отражается в его НДФЛ-отчетности |

Письмо ФНС РФ от 14.02.2018 № ГД-4-11/[email protected]

Бланк формы 6-НДФЛ в 2021 году

В 2021 году для отчетности за предыдущий год используется бланк формы 6-НДФЛ, действующий с 2021 года. Напомним, в соответствии с изменениями в Приказ ФНС № ММВ-7-11/450 от 14 октября 2015 года, 17.01.2018 года внесены корректировки в бланк и порядок заполнения формы 6-НДФЛ, а именно:

- изменился титульный лист документа;

- штрих-код «15201027» был заменен на «15202024».

По последним сведениям, формы 2-НДФЛ и 6-НДФЛ будут объединены в один отчет. Госдума приняла закон в третьем чтении, в котором объявлено, что такое объединение произойдет, начиная с отчетности за 2021 год. Поэтому в 2021 году спокойно формируем и сдаем 2-НДФЛ и 6-НДФЛ так же как и в 2021 году.

Отражаем излишне уплаченный налог

По строке 090 ф. 6-НДФЛ указывается общая сумма налога, которую возвращает налоговый агент налогоплательщикам. Сумма показывается нарастающим итогом с начала года.

Если компания в 2021 году возвращает физлицу НДФЛ, излишне удержанный из доходов прошлого года, то эта сумма отразится по стр. 090 раздела 1 расчета за соответствующий период текущего года.

В раздел 2 формы данная операция не включается. Уточненный расчет 6-НДФЛ за прошлый год сдавать не нужно.

При этом компания должна представить в инспекцию скорректированные сведения по форме 2-НДФЛ.

НДФЛ к уплате необходимо уменьшить на сумму произведенного возврата. Если налоговый агент перечислил налог без учета этой суммы, то возникает излишне уплаченная сумма налога, которую нужно вернуть из бюджета.

Письмо УФНС РФ по г. Москве от 30.06.2017 № 20-15/[email protected]

Примечание редакции:

ситуация с возвратом налога возникает, в частности, если компания предоставила работнику имущественный вычет (письмо УФНС РФ по г. Москве от 30.06.2017 № 20-15/[email protected]).

Если работнику в октябре 2021 года предоставили имущественный вычет: вернули налог, удержанный с начала года. При этом расчет 6-НДФЛ за 9 месяцев был уже сдан в инспекцию. В данной ситуации не нужно уточнять сданную форму. Операция по возврату НДФЛ отразится в следующей отчетности — за 2021 год по строкам 030 и 090 расчета.

Показатель строки 070 не надо уменьшать на сумму налога, подлежащую возврату на основании уведомления о подтверждении права на имущественный налоговый вычет.

Периоды, за которые нужно отчитаться в 2021 году по 6-НДФЛ

В статье 230 НК РФ (пункт 2) содержатся сведения об отчетных периодах по 6-НДФЛ, которыми являются:

- 1-й квартал.

- Полугодие.

- 9 месяцев.

- Год.

Первые три периода являются отчетными, и 6-НДФЛ подают по истечении месяца, который следует за отчетным периодом.

Расчет за истекший год, который является налоговым периодом, предоставляют до 1 апреля следующего года.

Таким образом, отчетность 6-НДФЛ необходимо сдавать в ФНС по итогам вышеуказанных периодов.

Стоит учитывать, что если крайний день подачи расчета выпал на нерабочий (выходной) день, то на основании пункта 7 статьи 6.1 Налогового кодекса, а также Письма ФНС РФ № БС-4-11/22387 от 21 декабря 2015 года, форму 6-НДФЛ нужно сдать в первый же рабочий день, который следует за нерабочими (праздничными или выходными) днями. То есть, в 2021 году некоторые даты подачи расчета по форме 6-НДФЛ могут быть перенесены. Производственный календарь на 2020 год, утвержденный правительством РФ .

Показываем в расчете материальную выгоду

По общим правилам в строке 80 раздела 1 расчета нарастающим итогом отражается сумма налога, неудержанная на отчетную дату с полученных физлицом доходов в натуральной форме в виде матвыгоды при отсутствии денежных выплат.

При получении гражданином такого дохода удержание исчисленной суммы НДФЛ производится налоговым агентом за счет любых денежных доходов. При этом удержать можно не более половины выплачиваемой суммы.

Если в течение года удержать исчисленную сумму налога невозможно, то до 1 марта следующего года необходимо письменно сообщить об этом и о сумме неудержанного НДФЛ физлицу и налоговикам.

Пример. Работник получил доход в натуральной форме 17.10.2018, налог удержан при очередной выплате 31.10.2018.

Данная операция отразилась в форме расчета за 2021 год:

1) в разделе 1:

- по строкам 020, 040, 070 указываются соответствующие значения;

- в строке 080 операция не отражается;

2) в разделе 2:

- по строке 100 указывается 17.10.2018;

- по строке 110 — 31.10.2018;

- по строкам 130, 140 — соответствующие значения.

Письмо ФНС РФ от 22.05.2017 № БС-4-11/9569

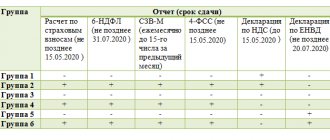

Таблица сроков сдачи 6-НДФЛ в 2021 году

С учетом сведений о выходных (нерабочих, праздничных днях), ИП и организации в 2021 году обязаны сдать отчет по форме 6-НДФЛ в такие сроки:

| Период, за который необходимо сдать 6-НДФЛ | Сроки сдачи документа | День недели | Код периода предоставления 6-НДФЛ | |

| Общий код | Код при ликвидации или реорганизации | |||

| отчетность за 2021 г. (годовая) | 02.03.2020 | понедельник | 34 | 90 |

| 1-й квартал 2021 г. | 30.04.2020 | четверг | 21 | 51 |

| 2-й квартал 2021 г. (за полугодие) | 31.07.2020 | пятница | 31 | 52 |

| 3-й квартал 2021 г. (за 9 месяцев) | 2.11.2020 | понедельник | 33 | 53 |

| за 2021 год (годовая) | 1.03.2021 | понедельник | 34 | 90 |

Пример заполнения 6-НДФЛ за девять месяцев 2021

В строке «Период представления (код)» на титульном листе проставляется код периода, за который подается расчет. За 9 месяцев этот код – «33».

Организация имеет в штате 15 сотрудников.

За 9 месяцев 2021 года начислены зарплата, премии, отпускные и пособие по временной нетрудоспособности в общей сумме: 7 462 315,17 руб., предоставлены вычеты – 43 200 руб. НДФЛ со всех выплат составляет 964 485 руб. Весь НДФЛ удержан и перечислен в бюджет, кроме НДФЛ в размере 100 246 руб. с зарплаты за сентябрь – 778 325,00 руб., вычет – 7 200 руб. В июле 2021 г. удержан НДФЛ 98 878 руб. с зарплаты за июнь 2021 г. 775 000,00 руб., вычет – 14 400 руб. Всего за 9 месяцев 2021 г. удержан НДФЛ в сумме 963 117 руб. (964 485 руб. – 100 246 руб. + 98 878 руб.)

В третьем квартале выплачены:

- 05.07.2019 – зарплата за июнь в размере 775 000 руб., с которой удержан и перечислен НДФЛ – 98 878 руб., вычет – 14 400 руб.;

- 05.08.2019 – зарплата работникам за июль 783 835,30 руб., суммарные стандартные вычеты составили – 7 200 руб., с зарплаты исчислен НДФЛ – 100 963 руб., НДФЛ удержан и перечислен в бюджет полностью;

- 05.08.2019 – премия за июль 200 000 руб., НДФЛ с нее – 26 000 руб.;

- 14.08.2019 – пособие по временной нетрудоспособности – 23 657,48 руб., НДФЛ с него – 3 075 руб. Больничный выдан с 01.08.2019 по 11.08.2019;

- 15.08.2019 – отпускные в сумме 40 328,19 руб., исчислен и удержан НДФЛ – 5 243 руб. Отпуск предоставлен с 19.08.2019 по 01.09.2019;

- 05.09.2019 – зарплата за август – 728 343,27 руб., НДФЛ с нее – 93 749 руб., вычет – 7 200 руб.

Премия и зарплата за июль включены в один блок строк: 100 – 140, поскольку все три даты в строках 100, 110 и 120 у них совпадают. Общая сумма 983 835,30 руб., удержанный с нее налог – 126 963 руб. (100 963 руб. + 26 000 руб.)

Зарплата за сентябрь в раздел 2 не включается, поскольку выплачивается уже в октябре 2021 г., а, значит, отразится в 6-НДФЛ за год.

Расчет организация предоставила 18.10.2019.

Особенности сдачи 6-НДФЛ в 2021 году

Новый срок сдачи 6-НДФЛ за 2021 год:

Крайний срок сдачи годовой отчетности изменился. Если 6-НДФЛ за прошлые годы сдавалась до 1 апреля, то начиная с годовой отчетности за 2021 год, 6-НДФЛ необходимо сдать в срок до 1 марта. При этом 1 марта 2021 года, согласно производственному календарю, выпадает на выходной день — воскресенье. Поэтому крайний срок сдачи годового отчета 6-НДФЛ переносится на 2 марта — понедельник.

Срок сдачи 6-НДФЛ за 1 квартал 2021 года:

В соответствии с действующим законодательством, срок сдачи 6-НДФЛ за 1 квартал 2021 года – 30 апреля 2021 года. Перенос рабочих дней в связи с майскими праздниками не планируется, поэтому крайний срок сдачи отчета 6-НДФЛ 30 апреля 2021 года.

Срок сдачи 6-НДФЛ за 2-й квартал 2021 года (за полугодие):

За период апрель-июнь 2021 года 6-НДФЛ нужно сдать не позже, чем 30 числа месяца, который следует за вторым кварталом – до 31 июля 2020 года. Так как на этот день не выпадают ни выходные, ни праздники, то переносов дня сдачи отчетности нет.

Срок сдачи 6-НДФЛ за 3-й квартал 2021 года (за 9 месяцев):

При сдаче отчетности 6-НДФЛ за 3 квартал 2021 года состоится перенос. 31 октября 2021 года выпадает на субботу, поэтому крайний срок сдачи переносится на понедельник, 2 ноября 2021 года.

6-НДФЛ за 2021 год (годовая отчетность)

Годовая отчетность за 2021 год должна быть сдана не позднее 1 апреля 2021 года (понедельник). Переноса даты не будет, так как на этот день не выпадает ни выходной, ни праздник.

Подводим итоги

- Расчет 6-НДФЛ за 2021 год нужно сдать не позднее 01.03.2021.

- Для отчета за 2021 год используется прежний бланк 6-НДФЛ, утвержденный Приказом ФНС от 14.10.2015 № ММВ-7-11/[email protected] По обновленной форме впервые будем отчитываться за 1 квартал 2021 года (Приказ ФНС от 15.10.2020 № ЕД-7-11/[email protected]).

- Если в 2021 году у вас не возникало обязанностей налогового агента (доход физлицам не начислялся и не выплачивался), нулевой 6-НДФЛ можно не сдавать. Но лучше проинформировать налоговиков об этом пояснительным письмом в те же сроки, в которые сдается 6-НДФЛ.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Формы и способы сдачи формы 6-НДФЛ в 2020 году

Отчетность 6-НДФЛ в 2021 году можно будет сдать в одной из двух форм:

- в электронной форме – если ИП (организация) выплачивали доходы более чем десяти физическим лицам в течение отчетного (или налогового) периода;

- на бумаге – если ИП (организация) выплачивали доходы менее чем десяти физическим лицам в течение отчетного (или налогового) периода.

Напомним, в прошлые годы отчетность в бумажном виде могли сдавать работодатели с численностью работников до 24 человек. Но с 2020 года этот лимит уменьшен до 10 человек.

6-НДФЛ в электронной форме сдается в ИФНС посредством ТКС (телекоммуникационным каналам связи).

6-НДФЛ на бумаге можно сдать в налоговую инспекцию:

- При личном посещении.

- Через представителя.

- Отправить по Почте России (составив опись вложения).

Ответственность за нарушение сроков сдачи отчета (не сдачи)

В случае нарушения сроков сдачи 6-НДФЛ (или отказа его сдавать) в 2021 году на организацию или ИП могут быть наложены штрафные санкции вплоть до блокирования счета.

Какие доходы отражаются в расчете

Выплачивая доход физлицам, агент обязан удержать с него НДФЛ по соответствующей ставке (в большинстве случаев применяется ставка 13%). Облагаются суммы вознаграждений за труд, выплат по договорам ГПХ, пособий, дивидендов, материальной помощи свыше необлагаемого минимума (4000 руб.), матвыгоды по беспроцентным займам, со стоимости подарков свыше определенного лимита (4000 руб. в год), и прочие доходы физлиц (за исключением необлагаемых доходов,указанных в ст. 217 НК РФ).

Обобщенные показатели начислений и налога (нарастанием с начала года) отражаются в первом разделе, а показатели фактически полученных доходов и удержанного налога за последние 3 месяца – во втором разделе формы. Все данные отражаются в целом по налоговому агенту, без разбивки по каждому физлицу, получавшему средства.

Нулевой расчет 6-НДФЛ не сдается, но если доходы были начислены хотя бы раз в течение года, отчетность по ним составляется за все оставшиеся до конца года периоды, начиная с квартала, в котором прошло начисление физлицам.

Санкции при несвоевременной сдаче 6-НДФЛ

При задержке с подачей расчета 6-НДФЛ всего на один день организации и индивидуальные предприниматели могут быть оштрафованы. На основании пункта 1.2 статьи 126 НК, сумма штрафа составляет 1 000 рублей (за каждый полный/неполный месяц просрочки).

Следует отметить, что период просрочки начинается с крайней даты подачи отчета и длится до даты его предоставления.

Обратите внимание, что если срок задержки 6-НДФЛ составил более десяти дней, то налоговому агенту, кроме наложения штрафа, также грозит блокировка его банковского счета. Об этом говорится в статье 76 Налогового кодекса РФ (пункт 3.2).

Кроме того, за нарушение сроков предоставления расчета 6-НДФЛ частью 1 статьи 15.6 КоАП РФ предусмотрено наказание для должностных лиц организации в виде штрафов 300-500 рублей.

При этом стоит учитывать, что некоторые лица к такой административной ответственности не привлекаются. В частности, адвокаты, нотариусы и ИП.

Санкции при отражении в форме 6-НДФЛ недостоверных данных

Напомним, что инспекторы могут оштрафовать на сумму 500 рублей за предоставление формы 6-НДФЛ с недостоверными сведениями, например:

- некорректное указание доходов;

- неправильные суммы вычетов;

- неточные коды или показатели (и прочее).

Но если ошибка была обнаружена и организация или ИП сдали корректирующий отчет, то на основании статьи 126.1 НК, штраф не будет наложен.

Добавим, что в некоторых ситуациях (пункт 1 статьи 112 НК РФ) размер штрафа может быть менее 500 рублей, по причине смягчающих обстоятельств, а именно (в соответствии с Письмом ФНС РФ № ГД-4-11/14515 от 09.08.2016 года):

- если права физлиц не были нарушены;

- налог не был занижен;

- не наступили неблагоприятные последствия для государственного бюджета.

Внимательное заполнение формы 6-НДФЛ и своевременная подача отчета позволит избежать неприятных последствий в виде штрафных санкций.

Как заполнить Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»

Во втором разделе следует показать обобщенную по всем физлицам сумму начисленного дохода, исчисленного и удержанного НДФЛ с начала налогового периода. Отдельными строками записываются суммы начисленных дивидендов, доходов по трудовым и гражданско-правовым договорам на выполнение работ (оказание услуг).

Сдавайте электронную отчетность через интернет. Сервис Контур.Экстерн дарит вам 3 месяца бесплатно!

Попробовать

Раздел № 2 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

Последние корректировки бланка 6-НДФЛ

Как было сказано выше, приказом ФНС России от 17.01.2018 № ММВ-7-11/18, в форму 6-НДФЛ были внесены изменения. В основном изменения касаются правоприемников агентских обязанностей по НДФЛ. Если до окончания реорганизации юрлицо не отчиталось по 6-НДФЛ, то ответственность переходит на правопреемника. При заполнении формы правоприемник должен заполнить следующие данные:

- в верхней части титульного листа – указать свои ИНН и КПП;

- в поле «По месту нахождения (учета) (код)» следует указать «215», а крупнейшим налогоплательщикам – «216»;

- в строке «Налоговый агент» – указать название реорганизованного лица или его обособленного подразделения.

В новой форме 6-НДФЛ добавилось два реквизита:

- «Форма реорганизации (ликвидация) (код)». В этой строке необходимо проставить одно из значений: 1 – преобразование, 2 – слияние, 3 – разделение, 5 – присоединение, 6 – разделение с одновременным присоединением, 0 – ликвидация;

- реквизит «ИНН/КПП реорганизованной организации».

Помимо вышеперечисленных изменений в новой форме есть изменения, не связанные с реорганизацией предприятия:

- крупнейшим плательщикам нужно ставить КПП по свидетельству о постановке на учет в налоговой по месту нахождения юрлица, а не по месту учета в качестве крупнейшего;

- компании, не являющиеся крупнейшими плательщиками, в реквизите «По месту нахождения (учета) (код)» вместо «212» должны указать «214».

Если отчет 6-НДФЛ сдает представитель организации или ИП, то на титульном листе кроме названия нужно привести реквизиты документа, подтверждающего полномочия представителя.

По последним сведениям формы 2-НДФЛ и 6-НДФЛ будут объединены в один отчет. Госдума приняла закон в третьем чтении, в котором объявлено, что такое объединение произойдет только с отчетности за 2021 год. Поэтому в 2021 году спокойно формируем и сдаем 2-НДФЛ и 6-НДФЛ, так же как и в 2021 году.

Расчет по страховым взносам за 9 месяцев 2021 года

При формировании расчета по страховым взносам (РСВ) за 9 месяцев 2020 года используется редакция формы, приведенная в Приложении № 1 к приказу ФНС России от 18.09.2019 № ММВ-7-11/[email protected]

При заполнении отчета следует учитывать поправки, касающиеся страховых взносов, которые внесены в НК РФ Федеральным законом от 01.04.2020 № 102-ФЗ.

Льготные тарифы

В III квартале 2021 года продолжают действовать льготные тарифы страховых взносов, установленные Законом № 102-ФЗ для организаций и ИП, включенных в реестр малого и среднего предпринимательства (МСП).

1С:ИТС

Подробнее о том, кто относится к субъектам МСП, о льготах для МСП см. в разделе «Консультации по законодательству».

Проверить, внесена ли организация в этот реестр, можно на сайте ФНС России.

В период с 01.04.2020 до 31.12.2020 для указанных выше плательщиков применяются следующие тарифы страховых взносов:

1. На выплаты в пользу физических лиц, не превышающие МРОТ (определяемый по итогам каждого месяца), взносы исчисляются по общим тарифам (ст. 425 НК РФ):

- на пенсионное страхование — 22 % (на выплаты, не превышающие предельный размер базы по взносам) и 10 % (на выплаты свыше предельного размера базы по взносам);

- на медицинское страхование — 5,1 %;

- на социальное страхование на случай временной нетрудоспособности и в связи с материнством — 2,9 % или 1,8 % (на выплаты отдельным категориям физлиц, например, временно пребывающим иностранцам).

2. На выплаты в пользу физических лиц в части, превышающей МРОТ (определяемый по итогам каждого месяца), взносы начисляются по пониженным тарифам (ст. 6 Закона № 102-ФЗ):

- на пенсионное страхование — 10 % (на выплаты, не превышающие предельный размер базы по взносам) и 10 % (на выплаты свыше предельного размера базы по взносам);

- на медицинское страхование — 5 %;

- на социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0 %.

Федеральный МРОТ на 01.01.2020 составляет 12 130 руб. (Федеральный закон от 27.12.2019 № 463-ФЗ).

Указанные плательщики страховых взносов вправе применять тарифы страховых взносов с 1-го числа месяца, в котором сведения о них внесены в реестр МСП, но не ранее чем с 01.04.2020 (письмо ФНС России от 29.04.2020 № БС-4-11/[email protected]).

Если плательщика страховых взносов исключают из реестра МСП, то он теряет право на применение пониженных тарифов с 1-го числа месяца, в котором произошло это событие (письмо ФНС России от 29.04.2020 № БС-4-11/[email protected]).

В программе «1С:Зарплата и управление персоналом 8» редакции 3 для расчета страховых взносов по льготному тарифу в учетной политике организации необходимо указать вид тарифа Для субъектов малого и среднего предпринимательства и месяц, с которого этот тариф применяется (рис. 1).

Рис. 1

При расчете взносов в документах Начисление зарплаты и взносов, Увольнение никаких дополнительных колонок не возникает. В колонках отображаются общие суммы взносов.

Особенности расчета взносов по пониженным тарифам

В некоторых случаях существуют особенности расчета взносов по пониженным тарифам.

Если у сотрудника несколько видов начислений, то для расчета базы в пределах МРОТ сумма рассчитывается пропорционально с каждого вида начисления, облагаемого взносами (рис. 2).

Рис. 2

Если сотрудник работает на неполную ставку, корректировка МРОТ на количество занимаемых ставок не предусмотрена (п. 9 ст. 2, ст. 6 Закона № 102-ФЗ).

Пример

Сотрудник работает на 0,5 ставки с окладом 20 000 руб. Начислено за апрель — 10 000 руб., сумма начислений в пределах МРОТ (12 130 руб.) – 10 000 руб., сумма взносов в ПФР — 10 000 руб. х 22 % (основной тариф) / 100 = 2 200 руб.

Если сотрудник работает на нескольких должностях, например, 0,5 ставки по основному месту и еще 0,2 ставки по совместительству, база для расчета взносов суммируется по физическому лицу и сравнивается с МРОТ, т. е. пониженная ставка применяется в целом к сумме начислений по физическому лицу (ст. 6 Закона № 102-ФЗ). Если в организации применяется районный коэффициент или северная надбавка, корректировка МРОТ на эти показатели не предусмотрена. Порядок расчета взносов для всех регионов одинаковый.

При формировании расчета по страховым взносам за 9 месяцев 2020 года плательщики — субъекты МСП в отношении выплат, облагаемых по пониженным тарифам, должны использовать код тарифа «20» (письмо ФНС России от 07.04.2020 № БС-4-11/[email protected]).

Этот код не указан в Приложении 5, утв. приказом ФНС России от 18.09.2019 № ММВ-7-11/[email protected], однако специалисты ФНС России рекомендуют указывать именно его, пока в Порядок заполнения расчета не внесены соответствующие изменения (письмо от 07.04.2020 № БС-4-11/[email protected]).

Несколько тарифов в течение отчетного периода

В случае если в течение расчетного (отчетного) периода применялось более одного тарифа, то в расчет включается столько Приложений 1 к Разделу 1 (либо только отдельных подразделов Приложения 1 к Разделу 1), сколько тарифов страховых взносов применялось в течение расчетного (отчетного) периода (п. 5.4 Порядка заполнения расчета, утв. приказом ФНС России от 18.09.2019 № ММВ-7-11/[email protected]).

Поэтому в отчете за 9 месяцев 2021 года будут сформированы два Приложения 1 к Разделу 1: одно Приложение с кодом тарифа «01» и второе Приложение с кодом тарифа «20» (рис. 3).

Рис. 3

Также в расчете сформируются два Приложения 2 к Разделу 1 (с кодом тарифа «01» и с кодом «20»), за исключением строк 070–090.

В строках 070–090 отражается информация в целом по плательщику страховых взносов.

В Приложении 2 с кодом тарифа плательщика «01» отражается расчет страховых взносов на обязательное социальное страхование по общим тарифам. В Приложении с кодом тарифа «20» отражается расчет страховых взносов на обязательное социальное страхование по пониженным тарифам. Обратите внимание, суммы начисленных взносов на обязательное социальное страхование будут равны нулю (в графах указаны прочерки), т. к. тариф равен 0 %.

Коды категорий застрахованных лиц в подразделе 3.2.1

При заполнении Подраздела 3.2.1 «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица» Раздела 3 РСВ плательщики должны указать следующие коды категорий застрахованного лица (письмо ФНС России от 07.04.2020 № БС-4-11/[email protected]):

- «МС» — физические лица;

- «ВЖМС» — застрахованные в системе обязательного пенсионного страхования лица из числа иностранных граждан или лиц без гражданства, временно проживающие на территории Российской Федерации, а также временно пребывающие на территории Российской Федерации иностранные граждане или лица без гражданства, которым предоставлено временное убежище в соответствии с Федеральным законом от 19.02.1993 № 4528-1 «О беженцах»;

- «ВПМС» — иностранные граждане или лица без гражданства (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Рос-сийской Федерации»), временно пребывающие на территории РФ.

При этом по каждому застрахованному лицу суммы выплат и исчисленных взносов отражаются двумя строками с разными категориями застрахованного лица (рис. 4).

Рис. 4

С кодом категории «НР» отражаются начисления по общим тарифам. При этом по строке 150 подраздела 3.2.1 во II квартале 2021 года должно быть указано значение не более «12 130» (т. е. значение действующего федерального МРОТ).

С кодом категории «МС» («ВЖМС», «ВПМС» для иностранцев) отражаются начисления по пониженному тарифу в части выше МРОТ.

Налоговые органы будут проверять наличие сведений о работодателе в «Едином реестре субъектов МСП» на начало каждого месяца, за который взносы рассчитаны с применением пониженных тарифов, для проверки правомерности применения такой льготы.

Нулевой тариф взносов

Нулевой тариф страховых взносов установлен Федеральным законом от 08.06.2020 № 172-ФЗ и распространяется только на доходы, начисленные за II квартал 2021 года.

Поэтому организациям, ранее получившим право на применение нулевого тарифа, с 01.07.2020 в учетной политике организации необходимо не забыть установить тариф, который применялся организацией до 01.04.2020.

Кроме того, нулевой тариф не применятся к дополнительным тарифам страховых взносов, установленных статьями 428 и 429 НК РФ (взносы на выплаты работникам, занятым на вредных и опасных работах, членам летных экипажей воздушных судов гражданской авиации, а также отдельным категориям работников организаций угольной промышленности). Об этом предупреждает Минтруд России в письме от 07.08.2020 № 21-3/10/В-6512.

При заполнении РСВ, в случае если в течение расчетного (отчетного) периода применялось более одного тарифа, в расчет включается столько Приложений 1 к Разделу 1 (либо только отдельных подразделов Приложения 1 к Разделу 1) и Приложений 2 к Разделу 1, сколько тарифов страховых взносов применялось в течение расчетного (отчетного) периода.

Например, организация применяла следующие тарифы:

- с 01.01.2020 — основной тариф страховых взносов;

- с 01.04.2020 — тариф, установленный для пострадавших от коронавируса отраслей;

- с 01.07.2020 — для субъектов малого или среднего предпринимательства.

В РСВ за 9 месяцев 2021 года будет сформировано три Приложения 1 к Разделу 1 с кодами тарифа «01», «20», «21», а также три Приложения 2 с кодами тарифа «01», «20», «21».

Контрольные соотношения (КС) для действующей формы РСВ приведены в письме ФНС России от 07.02.2020 № БС-4-11/[email protected] (с изменениями и дополнениями).

В частности, в письме от 18.05.2020 № БС-4-11/[email protected] специалисты налоговой службы уточнили перечень контрольных соотношений для проверки расчета по взносам с кодом тарифа «20». В письме от 23.06.2020 № БС-4-11/[email protected] уточнены КС 1.197–1.199, которые учитывают возможность применения работодателями — субъектами МСП пониженных тарифов страховых взносов в отношении выплат работникам, превышающим МРОТ по итогам месяца.

Дополнительные КС 2.11–2.13 приведены в письме ФНС России от 10.06.2020 № БС-4-11/9607. Они проверяют обязательность соблюдения условий для применения субъектами МСП пониженных тарифов страховых взносов, предусмотренных Законом № 172-ФЗ

В «1С:Предприятии» поддерживается возможность проверки показателей расчета по страховым взносам на соответствие разработанным КС. О сроках реализации см. в «Мониторинге законодательства».

Срок сдачи отчета РСВ

Расчет по страховым взносам за 9 месяцев 2021 года необходимо сдать не позднее 30.10.2020 (п. 7 ст. 431 НК РФ).

1С:ИТС

Подробнее о составлении Расчета по страховым взносам в программах 1С см. в справочнике «Отчетность по страховым взносам» раздела «Консультации по законодательству».

Изменения в 2021 году в 6-НДФЛ для обособленных подразделений

Если организация имеет несколько обособленных подразделений, находящихся на территории одного муниципального образования, то она вправе перечислять НДФЛ в бюджет по месту нахождения одного из таких обособленных подразделений, либо по месту нахождения организации, если указанная организация и ее обособленные подразделения находятся на территории одного муниципального образования, выбранного налоговым агентом самостоятельно. При этом после выбора налогового органа произвести изменение в пользу другого налогового органа в течение года нельзя.

Когда, куда и как сдается 6-НДФЛ

Если ваша компания в течение года изменила адрес, до конца года нужно представлять в налоговую инспекцию по новому месту учета сразу два отчета 6-НДФЛ с разными кодами ОКТМО:

- В первом расчете, в котором отражаются доходы сотрудников до смены адреса, проставляйте ОКТМО, который использовали ранее.

- Во втором расчете, где отражаются доходы, с которых НДФЛ удержан после смены адреса, нужно указать новый ОКТМО.

При этом в обоих расчетах нужно указывать новый КПП компании (Письма ФНС от 27.12.2016 № БС-4-11/25114, от 28.09.2020 № БС-4-11/[email protected]). В каком из расчетов отразить доход физлиц, нужно определять по дате удержания налога.

Тоже может быть полезно:

- Новая форма 6-НДФЛ 2021 года

- Общая система налогообложения для ИП

- Система налогообложения: что выбрать?

- Коэффициенты-дефляторы на 2021 год

- Сколько налогов платит ИП в 2021 году?

- Какие налоги платит ИП?

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Сдача отчета по подразделению: нюансы

За каждое подразделение (филиал) предприятия, которые признаются обособленными, следует сдавать свой отдельный расчет 6-НДФЛ. Об этом сказано в п. 2 ст. 230 НК РФ.

Подробнее о том, что такое обособленное подразделение с точки зрения налогового и гражданского законодательства, читайте: «Регистрация обособленного подразделения в 2021 году — пошаговая инструкция».

Подробно порядок предоставления филиалами и представительствами расчетов по НДФЛ рассмотрены в письме ФНС от 28.12.2015 № БС-4-11/23129. Алгоритм формирования и подачи расчетов по подразделениям такой:

- Отчет должен содержать индивидуальный набор реквизитов — ИНН, КПП и ОКТМО — по подотчетному подразделению.

- Если у нескольких подразделений хотя бы один из реквизитов отличается — по таким подразделениям нужно готовить разные отчеты.

- Если два (или более) подразделений относятся к одной ИФНС — разные отчеты подаются в эту одну ИФНС.

- В поле «Код места» в отчетах для подразделений выбирается:

- 220 — для подразделений российских юрлиц;

- 335 — для подразделений иностранных юрлиц;

- 320 — для разных мест осуществления деятельности ИП.

Как уплатить НДФЛ и отчитаться по налогу, если обособленное подразделение закрыто? Ответ на этот и другие вопросы узнайте в Готовом решении от КонсультантПлюс. Пройдите бесплатную регистрацию в справочно-правовой системе и получите временный демо-доступ к любой информации К+.

Новая форма 6‑НДФЛ, в которую включили 2‑НДФЛ: как заполнять и когда сдавать

Как составить раздел 1 «Данные об обязательствах налогового агента»

Строки 020, 021 и 022

Строка 020 предназначена для НДФЛ, удержанного за последние три месяца отчетного периода. Здесь проставляется обобщенная сумма налога по всем физлицам.

Далее следует цикл строк 021 «Срок перечисления налога» и 022 «Сумма налога». Их нужно заполнять столько же раз, сколько раз налоговый агент перечислял налог за последние три месяца отчетного периода.

Что такое «срок перечисления налога»? Это дата, не позднее которой НДФЛ должен быть переведен в бюджет. Она зависит от вида выплаты:

- для всех доходов, кроме больничных, отпускных и выплаченных акционерным обществом дивидендов, — день, который следует за днем выплаты дохода (п. 6 ст. 226 НК РФ);

- для больничных и отпускных — последнее число месяца, в котором они выплачены (п. 6 ст. 226 НК РФ);

Работать с электронными больничными и сдавать всю сопутствующую отчетность через «Контур.Экстерн»

- для дивидендов, выплаченных акционерным обществом, — дата по истечении месяца со дня выплаты (подп. 3 п. 9 ст. 226.1 НК РФ).

ВАЖНО

В пункте 3.2 порядка заполнения новой форме 6-НДФЛ сказано: показатель в строке 020 должен равняться сумме цифр, указанных в строках 022. Отсюда можно сделать важный вывод. Предположим, выплата приходится на один отчетный период (например, на январь, первый квартал), а срок перечисления налога — на другой (например, на апрель, полугодие). Тогда операцию следует отразить в разделе 1 отчета 6-НДФЛ за тот период, на который выпадает срок перечисления. В нашем примере — за полугодие.

Строки 030, 031 и 032

В строке 030 указывается НДФЛ, возвращенный налоговым агентом налогоплательщикам за последние три месяца отчетного периода в соответствии со статьей 231 НК РФ. Нужно проставить обобщенную сумму налога по всем физлицам.

Далее надо заполнить блоки, в каждом из которых есть две строки: 031 «Дата возврата налога» и 032 «Сумма налога». В итоге получится столько же блоков, сколько дат возврата пришлось на последние три месяца отчетного периода.

При этом показатель в строке 030 должен соответствовать сумме цифр, указанных в строках 032. Таким образом, если перерасчет НДФЛ состоялся в одном периоде, а возврат в другом, операция отражается в периоде возврата.

Рассчитывайте зарплату и НДФЛ со стандартными вычетами в веб‑сервисе Рассчитать бесплатно

Как составить раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц»

По составу показателей раздел 2 измененной формы 6-НДФЛ напоминает раздел 1 действующей формы. В обоих вариантах все показатели отражаются обобщенно по всем физлицам, нарастающим итогом с начала налогового периода.

Но есть и отличия.

Во-первых, раздел 2 обновленной формы заполняется отдельно в отношении каждой налоговой ставки: 13%, 35%, 30% и 9%. Так, если работодатель в течение года применял, к примеру, две ставки, то он должен составить два раздела 2. А для действующего отчета 6-НДФЛ установлены иные правила. Некоторые поля нужно заполнять для каждой ставки налога, а некоторые поля — обобщенно для всех ставок. Поэтому, сколько бы ставок ни применялось, в любом случае получится только один раздел 1 «старой» формы 6-НДФЛ.

Во-вторых, в действующем варианте расчета из общей величины доходов выделяются только дивиденды. А в новом разделе 2 нужно указывать общую сумму дохода, начисленную с начала налогового периода, и выделять из нее: дивиденды, доходы по трудовым договорам и доходы по договорам ГПХ.

Во-третьих, появилась строка 180 «Сумма налога, излишне удержанная». В действующей форме подобного показателя нет.

ВНИМАНИЕ

Впервые сдать обновленный расчет 6-НДФЛ предстоит по итогам первого квартала 2021 года в срок не позднее 30 апреля 2021 года. При этом за 2021 год следует отчитаться по прежней форме (не позднее 1 марта 2021 года).

Заполните, проверьте и сдайте действующую форму 6‑НДФЛ через интернет

Если начисление дохода и дата выплаты относятся к разным годам

Судя по всему, при заполнении измененного расчета 6-НДФЛ возникнут сложности в ситуации, когда дата начисления дохода приходится на один налоговый период, а срок перечисления налога — на другой.

Покажем на примере. Допустим, 30 декабря 2021 года начислена и выдана зарплата, с которой удержан НДФЛ в сумме 50 000 руб. При этом срок перечисления налога наступает 10 января 2022 года (31 декабря 2021 года — выходной, 1— 9 января 2022 года — нерабочие праздничные дни). Для наглядности будем считать, что других начислений дохода и удержаний НДФЛ в 2021 и 2022 годах не было. В таблице показано, как отражена сумма налога в формах 6-НДФЛ за эти годы.

Таблица

Как отразить НДФЛ, если он удержан в 2021 году, а перечислен в 2022 году

| Строки расчета | 6-НДФЛ за 2021 год | 6-НДФЛ за 2022 год |

| Раздел 1 строка 020 «Сумма налога на доходы физических лиц, удержанная за последние три месяца отчетного периода» | — | 50 000 (по сроку перечисления) |

| Раздел 2 строка 160 «Сумма налога удержанная» (заполняется нарастающим итогом с начала года) | 50 000 (по дате удержания) | — |

Мы видим, что величина удержанного налога в разделе 1 не совпадает с аналогичным показателем в разделе 2. Это справедливо для обоих отчетов: за 2021 год и за 2022 год. Надеемся, появятся официальные разъяснения о том, как нужно заполнять 6-НДФЛ в подобной ситуации.

Формировать платежки на уплату НДФЛ с актуальными реквизитами

Как заполнять приложение № 1 «Справка о доходах и суммах налога физического лица»

За 2021 год налоговые агенты будут сдавать справки о доходах по форме 2-НДФЛ. Срок подачи — не позднее 1 марта 2021 года.

Далее справка 2-НДФЛ как отдельный документ перестает существовать. Вместо нее придется заполнять приложение № 1 к расчету 6-НДФЛ. Сдавать расчет с приложением необходимо один раз в год, не позднее 1 марта следующего года (см. «Отчетность по форме 2‑НДФЛ отменена»). Впервые представить 6-НДФЛ с приложением № 1 надо не позднее 1 марта 2022 года.

По составу показателей приложение № 1 новой формы 6-НДФЛ практически полностью совпадает с формой 2-НДФЛ (о правилах заполнения читайте в статье «2‑НДФЛ: инструкция по заполнению той справки о доходах физлица, которая сдается в инспекцию»).

Единственное существенное отличие — в приложении № 1 формы 6-НДФЛ есть раздел 4, в котором следует фиксировать сведения о неудержанном налоге. Он заменил собой строку с аналогичным названием, которая входит в раздел 2 действующей справки 2-НДФЛ.

ВНИМАНИЕ

Справка о доходах, которая выдается работнику по его запросу, «перекочует» из одного нормативного документа в другой. Сейчас она утверждена приказом Минфина от 02.10.18 № ММВ-7-11/[email protected] Начиная с отчетности за первый квартал 2021 года, нужно использовать форму, которая приведена в приложении № 4 к комментируемому приказу № ЕД-7-11/[email protected] При этом сама форма справки, которая выдается на руки работнику, не изменится (правила заполнения см. в статье «Справка о доходах, которая выдается физлицу по его запросу с 2021 года: инструкция по заполнению»).

Заполнить и распечатать справку о доходах

Как оформить «уточненку» по новым правилам

Здесь возможны два варианта.

Первый вариант: уточнения вносятся в сам расчет, но не в справки о доходах (приложение № 1 к расчету). Тогда необходимо представить «уточненку» по форме 6-НДФЛ без приложения.

Второй вариант: корректировки вносятся в справки о доходах. Тогда нужно сдать уточненную форму 6-НДФЛ и вместе с ней — корректирующие справки.

ВАЖНО

При сдаче 6-НДФЛ и других отчетов наиболее комфортно чувствуют себя те работодатели, которые используют для подготовки, проверки и отправки отчетности веб-сервисы (например, систему «Контур.Экстерн»). Там действующие формы и актуальные контрольные соотношения для проверки отчета устанавливаются автоматически, без участия пользователя. Если данные, которые ввел налогоплательщик, не соответствуют контрольным соотношениям, система обязательно предупредит его об этом и подскажет, как можно исправить ошибки.