Как заполнять 2-НДФЛ за 2021 год?

Образец заполнения 2-НДФЛ представляет собой документ, заполненный в соответствии с Рекомендациями по заполнению формы 2-НДФЛ, утвержденными приказом ФНС России от 02.10.2018 № ММВ-7-11/[email protected] (далее —Рекомендации по форме 2-НДФЛ). При этом для ИФНС предусмотрен свой бланк, а для выдачи работнику свой.

ВАЖНО! С 2021 года срок сдачи справок 2-НДФЛ перенесен с 1 апреля на 1 марта (п. 2 ст. 230 НК РФ в ред закона от 29.09.2019 № 325-ФЗ). 01.03.2021 — рабочий понедельник. А значит переносов не будет.

Справка 2-НДФЛ — образец см. ниже — заполняется отдельно для каждого лица, получающего доход от налогового агента. При этом образец справки 2-НДФЛ содержит одновременно сведения по всем налоговым ставкам, если в данном отчетном периоде налогоплательщик получал доход, облагаемый по различным ставкам. Разделы должны заполняться последовательно по каждой ставке.

С 2021 года справка 2-НДФЛ, как самостоятельный отчет, отменена. С отчетности за 1 квартал 2021 года сведения из справки подаются как приложение к форме 6-НДФЛ (приказ ФНС от 15.10.2020 № ЕД-7-11/[email protected]).

Данное приложение будет сдаваться и как сведения о доходах физлиц и удержанном с них НДФЛ, и как сообщение о невозможности удержать налог (то есть вместо 2-НДФЛ с признаком 2).

Важно! Впервые сдать 2-НДФЛ в составе расчета 6-НДФЛ нужно будет по итогам 2021 года. За 2021 год справки 2-НДФЛ сдаем еще по-старому — отдельно от 6-НДФЛ на бланке из приказа ФНС от 02.10.2018 № ММВ-7-11/[email protected] Заполнить и сдать справки 2-НДФЛ за 2020 год вам поможет Готовое решение от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

Также читайте материал «Где можно взять (получить) справку 2-НДФЛ».

Раздел 5

В разделе 5 отразите общую сумму дохода и налога по итогам года. Этот раздел заполняйте отдельно по каждой ставке налога.

Порядок заполнения соответствующих полей приведен в таблице.

| Наименования поля | Что указывать | |

| Справка с признаком 1 | Справка с признаком 2 (сообщение о невозможности удержать налог) | |

| «Общая сумма дохода» | Суммарную величину дохода по итогам налогового периода. Для этого сложите все доходы, указанные в разделе 3. Налоговые вычеты, указанные в разделах 3 и 4, в этот показатель не включайте | Общую сумму дохода, с которой не удержали налог |

| «Налоговая база» | Налоговую базу, с которой исчислен налог. Для этого нужно вычесть из показателя, отраженного в поле «Общая сумма дохода», сумму всех налоговых вычетов, которые отражены в разделах 3 и 4 справки 2-НДФЛ | Налоговую базу для расчета налога (если общая сумма начисленного дохода подлежит уменьшению на сумму вычетов) |

| «Сумма налога исчисленная» | Сумму исчисленного налога. Для этого умножьте налоговую базу на ставку, указанную в разделе 3 | Сумму налога, которую вы исчислили, но не удержали |

| «Сумма фиксированных авансовых платежей» | Величину фиксированных авансовых платежей, на которую следует уменьшить налог | 0 |

| «Сумма налога удержанная» | Сумму налога, которую вы удержали с доходов сотрудника | 0 |

| «Сумма налога перечисленная» | Сумму налога, которую вы перечислили за год | 0 |

| «Сумма налога, излишне удержанная налоговым агентом» | Не возвращенная налоговым агентом излишне удержанная сумма налога, а также сумма переплаты по налогу, которая образовалась в связи с изменением налогового статуса | 0 |

| «Сумма налога, не удержанного налоговым агентом» | Исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде | |

Если есть сотрудники-иностранцы, которые работают по патенту, заполните поле «Уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи». Укажите реквизиты полученного уведомления и код ИФНС, которая выдала этот документ. Если такого уведомления у вас нет, заполнять это поле не нужно.

Ситуация: как заполнить справку 2-НДФЛ, если зарплату в отчетном периоде начислили, но не выплатили?

Такую зарплату отражайте в справке 2-НФДЛ по общим правилам. По-особому нужно заполнить лишь раздел 5.

Выплатили зарплату или нет, для справки 2-НДФЛ значения не имеет. В любом случае оплата труда становится доходом в последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Поэтому в форме 2-НДФЛ отразите:

- месяц, за который начислена зарплата, код и сумму такого дохода – в разделе 3;

- вычеты – в разделе 4.

В разделе 5 начисленную, но не выплаченную зарплату нужно отразить только по строкам «Общая сумма дохода», «Налоговая база», «Сумма налога исчисленная». А строки «Сумма налога удержанная» и «Сумма налога перечисленная» заполните в зависимости от того, успели выплатить зарплату до подачи справки или нет. Это связано с тем, что суммы удержанного налога отражают в том налоговом периоде, за который исчислен налог. Такие разъяснения содержатся в письмах ФНС России от 2 марта 2015 г. № БС-4-11/3283 и от 12 января 2012 г. № ЕД-4-3/74.

Зарплату выдали прежде, чем подали справки. Если зарплату выдали до подачи справки 2-НДФЛ, то сумму налога, перечисленную в бюджет после окончания отчетного года, включите в строки «Сумма налога удержанная» и «Сумма налога перечисленная» справки 2-НДФЛ за этот год.

К примеру, компания выплатила зарплату за декабрь только 10 января следующего года. Удержанный налог перечислили в бюджет на следующий день – 11 января. В справках 2-НДФЛ бухгалтер указал эту сумму в разделе 5, в том числе по строкам «Сумма налога удержанная» и «Сумма налога перечисленная». Хотя фактически налог заплатили уже после окончания отчетного года.

Зарплату выплатили после того, как сдали справки. Если зарплату выплатили после того, как организация представила в инспекцию справки 2-НДФЛ за отчетный год, придется составить и сдать уточненные справки.

Например, на дату подачи 2-НФДЛ компания все еще не выплатила зарплату за ноябрь отчетного года. Поэтому в разделе 5 справки бухгалтер показал сумму дохода и исчисленного с него налога. А вот в строки «Сумма налога удержанная» и «Сумма налога перечисленная» этот налог не включил. В июне зарплата была выплачена. Бухгалтер подал в налоговую инспекцию уточненные справки, добавив сумму удержанного и перечисленного налога в соответствующие строки.

Все показатели в справке (кроме суммы НДФЛ) отражайте в рублях и копейках. Сумму налога показывайте в полных рублях (суммы до 50 коп. отбрасывайте, суммы в 50 коп. и более округляйте в большую сторону). Такой порядок следует из положений пункта 6 статьи 52 Налогового кодекса РФ и подтверждается письмом ФНС России от 28 декабря 2015 г. № БС-3-11/4997.

Если справка не может быть размещена на одной странице, заполните необходимое количество страниц. На следующей странице вверху справки укажите порядковый номер страницы и дублирующий заголовок «Справка о доходах физического лица за 20__ год № ___ от ________».

При этом поле «Налоговый агент» должно быть заполнено на каждой странице справки.

Об этом сказано в Порядке, утвержденном приказом ФНС России от 30 октября 2015 г. № ММВ-7-11/485.

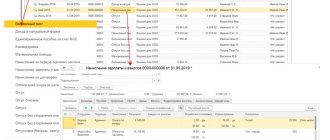

Пример оформления справки о доходах по форме 2-НДФЛ

А.С. Кондратьев работает экономистом в организации. Его данные: Александр Сергеевич Кондратьев, гражданин РФ, дата рождения – 15 апреля 1978 года, паспорт серии 46 00 № 462135 выдан ОВД «Войковский» г. Москвы 23 ноября 2000 года, прописан по адресу: 125127, г. Москва, ул. 2-я Радиаторская, д. 5, к. 1, кв. 40, ИНН 703254479214.

Организация состоит на налоговом учете в ИФНС № 43 по Северному административному округу г. Москвы (муниципальный округ Коптево). Код по ОКТМО – 453410000. ИНН 7708123456, КПП 770801001. Руководитель организации – Александр Владимирович Львов, тел..

В 2015 году ежемесячная зарплата Кондратьева составила 19 200 руб. В июле 2015 года Кондратьев брал ежегодный оплачиваемый отпуск и ему были выплачены отпускные в размере 17 300 руб. (и зарплата за фактически отработанное время в июле – 1800 руб.).

Кондратьев женат, у него есть пятилетний сын. В связи с этим в течение всего 2015 года ему предоставлялся стандартный налоговый вычет по 1400 руб. в месяц (подп. 4 п. 1, п. 2 ст. 218 НК РФ). Прав на иные стандартные вычеты Кондратьев не имеет.

В октябре 2015 года Кондратьев купил квартиру в г. Коломне Московской области стоимостью 1 340 000 руб.

В ноябре Кондратьев подал в бухгалтерию организации:

- заявление с просьбой предоставить имущественный налоговый вычет в связи с приобретением квартиры;

- уведомление № 3752/07 от 30 октября 2015 г., выданное Межрайонной ИФНС № 7 г. Коломны Московской области, подтверждающее право на имущественный налоговый вычет в размере 1 340 000 руб. (в размере фактической стоимости квартиры, но не более 2 000 000 руб.) (подп. 2 п. 1 ст. 220 НК РФ).

На основании указанных документов организация предоставила сотруднику имущественный вычет по доходам, полученным им с ноября 2015 года. При этом НДФЛ, удержанный до получения от сотрудника заявления на имущественный вычет, организация не возвращала.

До конца налогового периода (за ноябрь и декабрь) организация предоставила Кондратьеву имущественный налоговый вычет (с учетом стандартных вычетов) в размере 35 600 руб. (19 200 руб. – 1400 руб. + 19 200 руб. – 1400 руб.) (п. 3 ст. 220 НК РФ).

Таким образом, общая налоговая база Кондратьева за 2015 год составила 177 900 руб. (19 200 руб. × 11 мес. + 1800 руб. + 17 300 руб. – 1400 руб. × 12 мес. – 35 600 руб.). Сумма удержанного налога составила 23 127 руб.

27 марта 2021 года бухгалтер сдал в инспекцию справку о доходах Кондратьева за 2015 год.

Ситуация: как отразить в справке 2-НДФЛ возврат суммы налога, излишне удержанной в истекшем налоговом периоде из доходов уволенного сотрудника? Сумма переплаты возвращена сотруднику в текущем году за счет НДФЛ, удержанного из доходов других сотрудников.

Возврат излишне удержанной суммы НДФЛ в справке 2-НДФЛ не отражается. Налоговому агенту достаточно уточнить налоговые обязательства уволенного сотрудника. Для этого в инспекцию следует подать уточненную справку 2-НДФЛ за истекший налоговый период.

Если налоговые обязательства сотрудника уменьшаются, сведения, отраженные в ранее представленной форме 2-НДФЛ, искажают реальное состояние расчетов с бюджетом. Поэтому в уточненной справке исправьте необходимые данные (например, сумму доходов или налоговой базы).

Сведения об уточненной сумме налога укажите:

- по строке «Сумма налога исчисленная»;

- по строке «Сумма налога удержанная»;

- по строке «Сумма налога перечисленная».

При этом по строке «Сумма налога перечисленная» нужно отразить не фактически перечисленную сумму НДФЛ, а сумму налога, подлежащую уплате в бюджет после уточнения налоговых обязательств сотрудника.

Аналогичные разъяснения содержатся в письме ФНС России от 13 сентября 2012 г. № АС-4-3/15317.

В результате внесенных исправлений в карточке лицевого счета организации (налогового агента) сформируется переплата по НДФЛ. Однако эта переплата будет компенсирована за счет НДФЛ, удержанного из доходов других сотрудников, но не перечисленного в бюджет в связи с возвратом уволенному сотруднику.

Пример заполнения уточненной справки 2-НДФЛ при возврате налога, излишне удержанного из доходов уволенного сотрудника в истекшем налоговом периоде

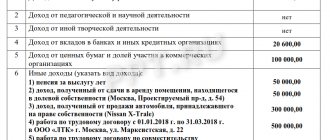

Продавец Н.И. Коровина уволилась из организации в ноябре 2015 года. За период работы в 2015 году ей начислен доход в сумме 125 000 руб., из которого был удержан НДФЛ в размере 16 250 руб.

В 2021 году (после сдачи сведений по форме 2-НДФЛ) бухгалтер «Гермеса» обнаружил, что при расчете НДФЛ не учитывался стандартный налоговый вычет на ребенка (подп. 4 п. 1 ст. 218 НК РФ), который полагался Коровиной в 2015 году. Завышение налоговой базы составило 16 800 руб. (1400 руб. × 12 мес.), сумма излишне удержанного налога – 2184 руб.

По заявлению Коровиной эта сумма была перечислена на ее счет в Сбербанке. Источником для возврата стали суммы НДФЛ, удержанные в 2016 году из доходов других сотрудников организации.

Бухгалтер организации пересчитал налоговые обязательства Коровиной и передал в налоговую инспекцию уточненную справку 2-НДФЛ за 2015 год.

В разделе 4 уточненной справки о доходах Коровиной за 2015 год бухгалтер указал:

- код вычета – 114;

- сумму вычета – 16 800 руб.

В разделе 5 бухгалтер отразил следующие данные:

- по строке «Общая сумма дохода» – 125 000 руб.;

- по строке «Налоговая база» – 108 200 руб.;

- по строке «Сумма налога исчисленная» – 14 066 руб.;

- по строке «Сумма налога удержанная» – 14 066 руб.;

- по строке «Сумма налога перечисленная» – 14 066 руб.

В строках «Сумма налога, излишне удержанная налоговым агентом» и «Сумма налога, не удержанного налоговым агентом» бухгалтер поставил нули.

Ситуация: как заполнить раздел 5 справки по форме 2-НДФЛ, если исчисленная сумма налога была не полностью удержана с сотрудника?

Заполните указанный раздел, руководствуясь Порядком, утвержденным приказом ФНС России от 30 октября 2015 г. № ММВ-7-11/485, и разъяснениями контролирующих ведомств.

Если в течение налогового периода налоговый агент не смог полностью удержать НДФЛ с выплаченных доходов, сумму задолженности налогоплательщика он должен передать на взыскание в налоговую инспекцию. Для этого в течение одного месяца с даты окончания налогового периода (до 1 марта следующего года) нужно направить письменное уведомление налогоплательщику и в налоговую инспекцию по месту учета налогового агента (п. 5 ст. 226 НК РФ).

В качестве уведомления используйте форму 2-НДФЛ (п. 2 приказа ФНС России от 30 октября 2015 г. № ММВ-7-11/485). При заполнении формы в поле «Признак» укажите цифру 2 (п. 5 ст. 226 НК РФ, письмо Минфина России от 27 октября 2011 г. № 03-04-06/8-290). Сумму задолженности укажите по строке «Сумма налога, не удержанного налоговым агентом» формы 2-НДФЛ.

Если налоговый агент представил сведения о невозможности удержать НДФЛ, то это не освобождает его от обязанности подавать справки по форме 2-НДФЛ по окончании налогового периода (письма ФНС России от 29 октября 2008 г. № 3-5-04/652 и от 18 сентября 2008 г. № 3-5-03/513). Поэтому суммы доходов и исчисленного налога (в т. ч. неудержанного), которые ранее были отражены в справке 2-НДФЛ с признаком 2, укажите в годовых справках с признаком 1 (письмо Минфина России от 27 октября 2011 г. № 03-04-06/8-290).

Пример заполнения раздела 5 справки по форме 2-НДФЛ. Организация передает не полностью удержанную сумму НДФЛ на взыскание в налоговую инспекцию

Общая сумма зарплаты, начисленной экономисту А.С. Кондратьеву в 2015 году, составила 144 000 руб. В декабре 2015 года по просьбе сотрудника организация оплатила ему туристическую поездку. Дополнительный доход Кондратьева, полученный в натуральной форме, составил 60 000 руб.

Кондратьев является инвалидом II группы, поэтому в 2015 году он имел право на стандартный налоговый вычет в размере 500 руб. в месяц. Таким образом, общая сумма НДФЛ, исчисленная с доходов Кондратьева за 2015 год, равна: (144 000 руб. – 500 руб. × 12 мес. + 60 000 руб.) × 13% = 25 740 руб.

По состоянию на 1 января 2021 года организация смогла удержать из зарплаты Кондратьева НДФЛ только в размере 17 940 руб. 1 января 2016 года Кондратьев уволился. Разницу между исчисленной и удержанной суммой налога организация передала на взыскание в налоговую инспекцию.

В разделе 5 справки о доходах Кондратьева за 2015 год, которую организация представила в инспекцию к 1 марта 2021 года, бухгалтер отразил следующие данные:

- по строке «Общая сумма дохода» – 60 000 руб.;

- по строке «Налоговая база» – 60 000 руб.;

- по строке «Сумма налога исчисленная» – 7800 руб.;

- по строке «Сумма налога, не удержанная налоговым агентом» – 7800 руб.

В поле «Признак» раздела 1 справки о доходах бухгалтер указал цифру «2», поскольку налоговый агент сообщает о невозможности удержать НДФЛ.

Эти же данные были включены в состав показателей справки 2-НДФЛ, которую организация представила в налоговую инспекцию к 1 апреля с признаком 1. В разделе 5 этой справки по Кондратьеву отражены следующие данные:

- по строке «Общая сумма дохода» – 204 000 руб.;

- по строке «Налоговая база» – 198 000 руб.;

- по строке «Сумма налога исчисленная» – 25 740 руб.;

- по строке «Сумма налога удержанная» – 17 940 руб.;

- по строке «Сумма налога перечисленная» – 17 940 руб.;

- по строке «Сумма налога, не удержанная налоговым агентом» – 7800 руб.

Ситуация: как заполнить раздел 5 справки 2-НДФЛ на сотрудника-иностранца, работающего по патенту?

Раздел 5 справки 2-НДФЛ заполняйте в общем порядке. Сумму фиксированных авансов по патенту, на которую уменьшаете налог, укажите в одноименной строке. Если ее величина превышает сумму рассчитанного НДФЛ, то по строкам «Сумма налога удержанная» и «Сумма налога перечисленная» поставьте нули.

Это следует из самой формы 2-НДФЛ и Порядка ее заполнения, которые утверждены приказом ФНС России от 30 октября 2015 г. № ММВ-7-11/485.

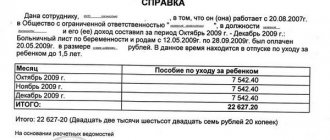

Пример, как заполнить справку 2-НДФЛ на сотрудника-иностранца, работающего по патенту

Гражданин Молдавии А.С. Кондратьев оплатил патент на ведение трудовой деятельности в Москве в период с 1 января по 31 декабря 2015 года. Размер фиксированного авансового платежа по НДФЛ составил 48 000 руб. (4000 руб. × 12 мес.).

15 января 2015 года Кондратьев устроился на работу по трудовому договору в ООО «Альфа». Его оклад – 30 000 руб. За фактически отработанное время в январе Кондратьеву начислено 22 000 руб. Права на стандартные налоговые вычеты у Кондратьева нет.

В день трудоустройства Кондратьев написал заявление об уменьшении НДФЛ на сумму уплаченных фиксированных платежей и представил квитанцию, подтверждающую уплату налога. В этот же день «Альфа» направила в налоговую инспекцию заявление о выдаче уведомления о подтверждении права на уменьшение налога. 20 января получили уведомление.

Начиная с января бухгалтер «Альфы» уменьшает НДФЛ с зарплаты Кондратьева на сумму фиксированных авансовых платежей.

Общая сумма НДФЛ с доходов Кондратьева за год составила 45 760 руб. Сумма авансовых платежей превышает эту величину, но к зачету или возврату не принимается (п. 7 ст. 227.1 НК РФ). Поэтому при расчете НДФЛ к удержанию бухгалтер «Альфы» уменьшил сумму налога только на 45 760 руб. Права на возврат или зачет разницы 2240 руб. (48 000 руб. – 45 760 руб.) Кондратьев не имеет.

Помесячные расчеты налоговой базы и суммы НДФЛ к удержанию – в таблице.

| Месяц | Доход | Начислен НДФЛ с зарплаты за месяц | Начислен НДФЛ с зарплаты нарастающим итогом | НДФЛ к удержанию (с учетом уплаченного фиксированного платежа) |

| Январь | 22 000 руб. | 2860 руб. (22 000 руб. × 13%) | 2860 руб. | 0 руб. (2860 руб. – 48 000 руб.) |

| Февраль | 30 000 руб. | 3900 руб. (30 000 руб. × 13%) | 6760 руб. (2860 руб. + 3900 руб.) | 0 руб. (6760 руб. – 48 000 руб. – 2860 руб.) |

| Март | 30 000 руб. | 3900 руб. (30 000 руб. × 13%) | 10 660 руб. (6760 руб. + 3900 руб.) | 0 руб. (10 660 руб. – 48 000 руб. – 6760 руб.) |

| Апрель | 30 000 руб. | 3900 руб. (30 000 руб. × 13%) | 14 560 руб. (10 660 руб. + 3900 руб.) | 0 руб. (14 560 руб. – 48 000 руб. – 10 660 руб.) |

| Май | 30 000 руб. | 3900 руб. (30 000 руб. × 13%) | 18 460 руб. (14 560 руб. + 3900 руб.) | 0 руб. (18 460 руб. – 48 000 руб. – 14 560 руб.) |

| Июнь | 30 000 руб. | 3900 руб. (30 000 руб. × 13%) | 22 360 руб. (18 460 руб. + 3900 руб.) | 0 руб. (22 360 руб. – 48 000 руб. – 18 460 руб.) |

| Июль | 30 000 руб. | 3900 руб. (30 000 руб. × 13%) | 26 260 руб. (22 360 руб. + 3900 руб.) | 0 руб. (26 260 руб. – 48 000 руб. – 22 360 руб.) |

| Август | 30 000 руб. | 3900 руб. (30 000 руб. × 13%) | 30 160 руб. (26 260 руб. + 3900 руб.) | 0 руб. (30 160 руб. – 48 000 руб. – 26 260 руб.) |

| Сентябрь | 30 000 руб. | 3900 руб. (30 000 руб. × 13%) | 34 060 руб. (30 160 руб. + 3900 руб.) | 0 руб. (34 060 руб. – 48 000 руб. – 30 160 руб.) |

| Октябрь | 30 000 руб. | 3900 руб. (30 000 руб. × 13%) | 37 960 руб. (34 060 руб. + 3900 руб.) | 0 руб. (37 960 руб. – 48 000 руб. – 34 060 руб.) |

| Ноябрь | 30 000 руб. | 3900 руб. (30 000 руб. × 13%) | 41 860 руб. (37 960 руб. + 3900 руб.) | 0 руб. (41 860 руб. – 48 000 руб. – 37 960 руб.) |

| Декабрь | 30 000 руб. | 3900 руб. (30 000 руб. × 13%) | 45 760 руб. (41 860 руб. + 3900 руб.) | 0 руб. (45 760 руб. – 48 000 руб. – 41 860 руб.) |

| Итого за год | 352 000 руб. | 45 760 руб. | X | 0 руб. (45 760 руб. – 48 000 руб.) |

Форму 2-НДФЛ по Кондратьеву бухгалтер заполнил по общим правилам.

В разделе 2 справки о доходах Кондратьева за 2015 год бухгалтер указал:

- статус налогоплательщика – 6;

- гражданство (код страны) – 498.

В разделе 5 бухгалтер отразил следующие данные:

- по строке «Общая сумма дохода» – 352 000 руб.;

- по строке «Налоговая база» – 352 00 руб.;

- по строке «Сумма налога исчисленная» – 45 760 руб.;

- по строке «Сумма фиксированных авансовых платежей» – 45 760 руб.;

- по строке «Сумма налога удержанная» – 0 руб.;

- по строке «Сумма налога перечисленная» – 0 руб.

25 января 2021 года бухгалтер сдал в инспекцию справку о доходах Кондратьева за 2015 год.

Порядок заполнения 2-НДФЛ — 2021 в 2021 году

Образец справки 2-НДФЛ можно скачать, чтобы наглядно рассмотреть порядок ее заполнения. Налоговые агенты обязаны заполнять все разделы справки, сведения по которым у них имеются. Может оставаться незаполненным раздел 3 при отсутствии налоговых вычетов. Пример справки 2-НДФЛ для ИФНС содержит следующие сведения, составляющие структуру документа:

- титульный лист;

- разделы 1—3;

- приложение.

В самом начале документа приводятся данные о налоговом агенте, в разделе 1 — сведения о физлице, в отношении которого заполняется справка, в разделе 2 — информация об общей сумме дохода, налоговой базе и НДФЛ, в разделе 3 — предоставленные агентом вычеты: стандартные, социальные и имущественные, а в приложении дается расшифровка доходов и вычетов по месяцам.

ВАЖНО! В приложении не нужно приводить стандартные, имущественные и социальные вычеты (п. 6.4 Рекомендаций по форме 2-НДФЛ).

Подробнее о вычетах см. в этом материале.

Как отразить различные выплаты в справке 2-НДФЛ, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Правила оформления справки

Унифицированного образца, обязательного к применению, у этого документа нет, поэтому она может быть оформлена в свободном виде или по специально разработанному и утвержденному в компании шаблону. Главное, чтобы в справке содержались следующие сведения:

- наименование предприятия,

- сведения о работнике,

- среднемесячный размер заработной платы,

- сумма фактически начисленной и полученной на руки сотрудником зарплаты за определенный период времени.

Размер отчислений по налогам и страховым взносам во внебюджетные фонды можно не писать, при условии, что в справке указывается «чистая» з/п. Кроме того, желательно указать сумму долга организации перед сотрудником на дату выдачи справки, если таковой имеется.

Все данные, вносимые в справку о доходах должны быть достоверными, в документе не должно быть никаких ошибок и исправлений. За предоставление неверных сведений (который сегодня могут легко проверить надзорные органы), администрация предприятия, в лице главного бухгалтера и руководителя может понести наказание в виде крупного штрафа.

Справка может быть написана как на обычном листе формата А4, так и на фирменном бланке предприятия, законом допускается как печатный, так и рукописный вариант. Экземпляров у справки может быть столько, сколько потребует сотрудник в своем заявлении. Документ должен быть подписан главным бухгалтером предприятия и директором.

Если документ выдает коммерческая организация, то печать можно не ставить, так как индивидуальные предприниматели и юридические лица (с 2021 года) не обязаны использовать в своей деятельности печати и штампы (но стоит иметь ввиду, что иногда представители государственных и кредитных структур могут потребовать наличие оттиска на документе).

Итоги

Справка 2-НДФЛ в обязательном порядке представляется в ФНС налоговыми агентами на специальном бланке. В 2021 году это нужно сделать в более краткий, чем ранее, срок — не позднее 1 марта года, идущего за отчетным.

Источники:

- Налоговый кодекс РФ

- Федеральный закон от 29.09.2019 № 325-ФЗ

- Приказ ФНС России от 02.10.2018 № ММВ-7-11/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Кто выдает справку

Помните: закон не требует указывать, для каких именно целей вам понадобилась справка о доходах.

Данный документ выдает работодатель по запросу подчиненного. Выписывает справку, как правило, специалист бухгалтерского отдела, который затем передает ее на подпись руководителю предприятия. Для того, чтобы ее получить заинтересованному сотруднику достаточно обратиться к руководству компании с письменным заявлением – отказать руководство не вправе. В течение трех дней с момента запроса, сотрудник должен получить требуемый документ. Сроки действия справки могут существенно отличатся в зависимости от той организации, в которую ее необходимо предоставить, но обычно этот срок не превышает одного месяца.

Ответы на распространенные вопросы

Вопрос: Что делать предпринимателю, применяющему ПСН или ЕСХН? Может ли он рассчитывать на получение налогового вычета при покупке квартиры?

Ответ: Нет, применение таких налоговых режимов, как патент или ЕСХН освобождает предпринимателя от уплаты подоходного налога. Это значит, что налоговый вычет при покупке квартиры получить предприниматель не сможет. Такое право возникает только в том тогда, когда предприниматель имеет доход, облагаемый налогом на доходы по ставке 13%, как физлицо. Также правом на вычет может воспользоваться жена ИП, при этом у нее также должен быть доход, облагаемый НДФЛ.

Кто может подписать

В правилах четко сказано, что подписывать данный официальный документ имеет право:

- Непосредственно сам налоговый агент.

- Официально уполномоченный на это представитель.

В справке обязательно стоит обозначить, кто именно подписал ее. Это делают путём указания соответствующей кодовой цифры:

- для налогового агента – “1”;

- официальное лицо-представитель обозначает себя при визировании справки цифрой “2”.

Если представителю поручили подать справку в территориальные органы ФНС России, то следует дополнительно указать конкретное наименование документа, который подтвердит такие полномочия и правомерность действий данного лица.

Общие правила заполнения справки о доходах 2-НДФЛ

Документ заполняют за налоговый период. Это календарный год. Данные берут из регистров налогового учета.

Недопустимо:

- исправление ошибок с помощью корректирующего или иного аналогичного средства;

- двусторонняя печать и скрепление листов, приводящее к порче справки;

- указание отрицательных числовых значений.

Используют чернила черного, фиолетового или синего цвета.

Каждому показателю справки соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывают только один показатель. Исключение – дата (ДД.ММ.ГГГГ) или десятичная дробь (два поля через точку).

Заполняют поля справки слева направо с первого (левого) знакоместа.

При заполнении на компьютере значения числовых показателей выравнивают по правому (последнему) знакоместу. Допустимо отсутствие обрамления знакомест и прочерков для незаполненных знакомест.

Заполняют ЗАГЛАВНЫМИ ПЕЧАТНЫМИ символами шрифтом Courier New высотой 16-18 пунктов.

| СИТУАЦИЯ | РЕШЕНИЕ |

| Нет какого-либо показателя | Во всех знакоместах соответствующего поля – прочерк. |

| Для указания какого-либо показателя не нужно заполнение всех знакомест поля | В незаполненных знакоместах в правой части поля – прочерк. |

| Нет значения по суммовым показателям | Указывают ноль (0) |

| Справка не может быть заполнена на одной странице | Заполняют необходимое количество страниц, располагающихся до Приложения |

Сквозная нумерация. Например, для первой страницы – 001, для двенадцатой – 012.

Как передать работнику

Установленных способов, как можно передать справку 2-НДФЛ с признаком 2 работнику, нет. Главное здесь, чтобы у вас осталось свидетельство выполнения такой обязанности. Таким образом, передать ему сведения можно лично под расписку либо по почте заказным письмом с уведомлением.

Чтобы работник понимал, что означает такое сообщение, в сопроводительном письме не лишним будет разъяснить ему, что (письмо Минфина от 12.03.2013 № 03-04-06/7337):

- не позднее 02.05.2017 ему нужно представить в свою ИФНС декларацию по НДФЛ за 2016 год (п. 1 ст. 229, ст. 6.1 НК РФ);

- не позднее 17.07.2017 ему нужно заплатить в бюджет сумму налога, указанную в полученной от вас справке 2-НДФЛ (п. 4 ст. 228, ст. 6.1 НК РФ).

Кто формирует?

Обычно оформлением справки занимается отдел бухгалтерии на предприятии.

По требованию сотрудника организация обязана выдать справку в срок до 3 рабочих дней.

На территории страны существуют фирмы, предлагающие предоставление справки за определённую плату.

Прежде чем обращаться к услугам таких компаний, важно знать, что даже малейшие ошибки могут привести к тому, что документ будет забракован, допустим, при предоставлении в банк для получения займа, либо при обращении в социальные органы.

Заполнение раздела 1 справки о доходах

| ПОЛЕ | КАК ЗАПОЛНЯТЬ |

| ИНН в Российской Федерации | Идентификационный номер физлица, подтверждающий его постановку на учет в налоговом органе РФ. При отсутствии у налогового агента информации об ИНН получателя дохода не заполняют. |

| Фамилия Имя Отчество | Без сокращений в соответствии с документом, удостоверяющим личность. Отчество может отсутствовать, если оно не указано в документе, удостоверяющем личность. Для иностранных граждан фамилию, имя и отчество допустимо указывать буквами латинского алфавита. |

| Статус налогоплательщика | Код статуса налогоплательщика:

Как видно, в отношении иностранца-нерезидента тоже нужно заполнять справки по форме 2-НДФЛ. Как это сделать, пример есть в КонсультантПлюс: В октябре 2021 г. организация приняла на работу по трудовому договору гражданина Таджикистана – нерезидента РФ с окладом 45 000 руб. Всего за 2021 г. начислено 135 000 руб. дохода. Ставка НДФЛ по доходам иностранцев-нерезидентов по общему правилу составляет 30% (п. 3 ст. 224 НК РФ). Исчисленная сумма НДФЛ за 2021 г. составила 40 500 руб. ((45 000 + 45 000 + 45 000) x 30%). |

| Дата рождения | Число, порядковый номер месяца, год – путем последовательной записи арабскими цифрами. |

| Гражданство (код страны) | Числовой код страны, гражданином которой является физлицо. Согласно Общероссийскому классификатору стран мира (ОКСМ) (утв. постановлением Госстандарта России от 14.12.2001 № 529-ст). При отсутствии гражданства указывают код страны, выдавшей документ, удостоверяющий личность. |

| Код документа, удостоверяющего личность | Берут из Приложения № 1 к Порядку:

|

| Серия и номер | Реквизиты документа, удостоверяющего личность налогоплательщика – соответственно, серия и номер. Знак «№» не ставят. |

Источники для работников

Чтобы воспользоваться своими правами, недостаточно знать их, нужно опираться на законодательную базу и настаивать на выполнении правового порядка.

В вопросе требования и выдачи справок с места работы действуют следующие акты:

- 255 закон, принятый в 2006 году 29 декабря, о страховании по социальным случаям (временная нетрудоспособность и рождение ребенка); в законе содержатся нормы порядка предоставления справок с места работы и расчета пособий;

- Трудовой кодекс России; в 62 статье свода указан срок для выдачи справок и любых иных документов работодателем — 3 трудовых дня;

- 182 приказ Министерства труда России, принятый в 2013 году 30 апреля, в котором дана типовая форма справки о заработной плате и инструкция по ее формированию;

- 512 правительственное постановление, принятое в 2003 году 20 августа.

На уровне регионов и муниципалитетов существует отдельная нормативно-правовая база, которую тоже нужно учитывать.

Сущность документа

Документ представляет собой форму отчётности, в которой отображаются доходы, полученные сотрудником, и суммы налогов, уплаченные за него.

Стандартно 2-НДФЛ формируется за отчётный год, за полгода или по факту увольнения. Но каждый работник имеет право получить её по требованию в любое время.

Форма заполняется на утверждённом законодательством РФ образце, который периодически меняется, поэтому прежде чем делать справку следует убедиться, что бланк актуален.

Бланк справки 2-НДФЛ