2-НДФЛ за 2014 год

По итогам года фирма должна отчитаться по удержанному и уплаченному налогу с доходов физических лиц по каждому налогоплательщику. Для этого нужно сдать налоговикам справки по форме № 2-НДФЛ.

Справки 2-НДФЛ работодатели подают в ИФНС дважды в год. Первый раз – до 01 февраля за лиц, с доходов которых они не смогли удержать налог. Второй – не позднее 01 апреля за граждан, которым выплатили доход и удержали с него НДФЛ. После того как справки сданы, инспекторы начинают изучать их. И если там будут неточности, налоговики могут попросить пояснений.

Как правило, порядок заполнения справки 2-НДФЛ не вызывает трудностей у бухгалтера, однако на практике встречаются случаи, которые не описаны ни в одном порядке. О них мы и поговорим.

ПОЛЕЗНО ЗНАТЬ

Суммы исчисленного, удержанного и перечисленного налога в справке 2-НДФЛ за год должны быть равны. Если эти показатели различаются, то налоговики могут попросить пояснить расхождения.

Должны ли совпадать исчисленные, удержанные и перечисленные суммы налога в форме 2-НДФЛ

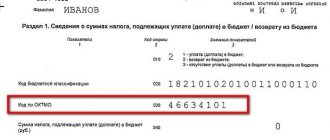

Если вы подаете справки 2-НДФЛ на сотрудников, у которых удерживали налог, то в идеале показатели строк 5.3–5.5 раздела 5 справки должны совпадать. То есть размер исчисленного, удержанного и перечисленного в бюджет налога должен быть одинаков. Ведь если налог вы исчислили и удержали, то перечислить его в бюджет надо в любом случае не позднее следующего дня. Поэтому и соответствующие показатели будут равны.

Сложности возникают тогда, когда мы либо не выплатили заработную плату, либо не перечислили по своей вине НДФЛ. В такой ситуации следует учитывать, что суммы доходов сотрудника (равно как и удержанные с таких доходов суммы НДФЛ), начисленные (исчисленные и удержанные) за 2014 год, показываются при заполнении формы 2-НДФЛ именно за 2014 год вне зависимости от даты фактической выплаты доходов.

В строке 5.5 формы 2-НДФЛ указываются суммы НДФЛ, перечисленные в бюджет с этих доходов. Сумма НДФЛ, исчисленная из доходов налогоплательщика в 2014 году и не уплаченная до момента сдачи в налоговый орган отчетности, в справке 2-НДФЛ, представляемой в налоговый орган за 2014 год, изначально не отражается, строка 5.5 не заполняется. После выплаты данного дохода, на наш взгляд, следует сдать уточненную справку 2-НДФЛ с заполненной строкой 5.5.

ПОЛЕЗНО ЗНАТЬ

В уточненной форме справки 2-НДФЛ номер ставится тот же, что и у первоначальной справки, а вот дату составления необходимо указывать новую.

Как показать в справке НДФЛ, который невозможно удержать

Не всегда возможно удержать и перечислить НДФЛ в бюджет с вознаграждения работника. Например, сотруднику выдали доход в натуральной форме. А денежных выплат, из которых можно было бы удержать налог, в пользу него нет. В таком случае переносить уплату НДФЛ на следующий месяц можно только в пределах текущего года. На следующий год откладывать перечисление налога или платить его за счет собственных средств нельзя, поэтому взысканием недоплаты должна заниматься ИФНС.

Вам же со своей стороны важно оповестить о невозможности удержать налог и ИФНС, и работника. Срок уведомления – до 01 февраля следующего года. В этот же период надо подать в инспекцию справку 2-НДФЛ. Чтобы чиновники поняли, что они получили сообщение о неудержанном налоге, укажите в названии справки в поле «признак» значение «2». Исчисленную сумму налога поставьте по строке 5.3. Ее же перенесите в строку 5.7 «Сумма налога, не удержанная налоговым агентом». Доход, с которого не удержан налог, отразите в разделе 3 справки.

Если же вы не сообщите в ИФНС о невозможности удержать НДФЛ, то налоговики могут узнать об этом в ходе выездной проверки. Тогда они вправе будут оштрафовать вас за каждую непредставленную справку на 200 руб. (ст. 126 НК РФ). Поэтому, чтобы такого не случилось, подавайте справки 2-НДФЛ в срок.

Две справки по форме 2-НДФЛ

Если зарплата за предыдущий год выплачена после истечения срока подачи формы 2-НДФЛ с признаком «1», отчет придется подать два раза. Первый раз форму 2-НДФЛ необходимо подать не позднее 01 апреля. При ее заполнении в п. 5.3 следует указать сумму исчисленного НДФЛ, в том числе и с суммы начисленной, но не выплаченной зарплаты, например, за декабрь 2014 года. Поскольку зарплата не выплачена, то и налог с нее не может быть удержан (п. 4 ст. 226 НК РФ).

Поэтому в п.п. 5.3 и 5.4 формы 2-НДФЛ будут фигурировать разные суммы. Исчисленный налог будет больше, чем удержанный. Сумму неудержанного НДФЛ нужно отразить в п. 5.7 формы 2-НДФЛ.

Для того чтобы избежать претензий со стороны налоговой инспекции, рекомендуем приложить к форме 2-НДФЛ сопроводительное письмо с объяснением показателя п. 5.7 формы 2-НДФЛ.

Сопроводительное письмо, прилагаемое к справкам по форме 2-НДФЛ с признаком «1», которые компания представляет до 01 апреля 2015 года

Направляем справки о доходах физических лиц за 2014 год по форме 2-НДФЛ в количестве 7 штук. Сообщаем, что в справках №№ 1–7 в п. 5.7 указаны суммы НДФЛ, не удержанные налоговым агентом.

Данные суммы образовались в связи с задержкой выплаты заработной платы за декабрь 2014 года.

ООО «Космос» планирует погасить задолженность по заработной плате за декабрь 2014 года в мае 2015 года.

Второй раз после погашения задолженности по заработной плате в налоговую инспекцию следует направить уточняющие справки по форме 2-НДФЛ. В уточненном отчете показатель п. 5.3 будет совпадать с показателями п.п. 5.4 и 5.5, а ячейка в п. 5.7 станет пустой. При составлении уточняющей формы 2-НДФЛ взамен ранее представленной следует указать:

- в поле «№ ____________» – номер ранее представленной формы 2-НДФЛ;

- в поле «от ____________» – новую дату составления формы 2-НДФЛ.

Об этом говорится в абз. 8 раздела I Рекомендаций по заполнению формы 2-НДФЛ.

К уточняющей форме 2-НДФЛ также советуем приложить сопроводительное письмо с объяснением причины изменения показателей. Его образец показан ниже.

Сопроводительное письмо, прилагаемое к уточняющим справкам по форме 2-НДФЛ, которые компания представляет в 2015 году после выдачи зарплаты за декабрь 2014 года

Направляем уточняющие справки о доходах физических лиц за 2014 год по форме 2-НДФЛ в количестве 7 штук.

Сообщаем, что заработная плата за декабрь 2014 года фактически выдана работникам 05 мая 2015 года, в связи с чем внесены изменения в раздел 5 справок по форме 2-НДФЛ:

- показатель п. 5.7 обнулен;

- в п. 5.4 показатель увеличен на сумму налога, удержанного из зарплаты за декабрь 2014 года.

Справка 2-НДФЛ и излишне удержанный налог при смене статуса работника с нерезидента на резидента

Когда в организации работают иностранные граждане или сотрудники, часто выезжающие в загранкомандировки, их налоговый статус к окончанию календарного года может поменяться с нерезидента на резидента, если работник фактически находился в России не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ). Соответственно, по доходам, полученным такими сотрудниками, надо пересчитать НДФЛ по ставке 13% вместо 30% (п.п. 1, 3 ст. 224 НК РФ). Для таких случаев, когда физическое лицо приобрело статус налогового резидента РФ, гл. 23 НК РФ предусмотрен особый порядок возврата НДФЛ. В такой ситуации возврат налога производит не налоговый агент-работодатель, а налоговая инспекция. Для этого налогоплательщик подает в инспекцию по окончании налогового периода декларацию и документы, подтверждающие его статус, и налоговый орган возвращает налог в порядке, предусмотренном ст. 78 НК РФ (п. 1.1 ст. 231 НК РФ, письмо Минфина России от 28.10.2010 № 03-04-06/6-258). А вот налоговый агент – работодатель должен:

- выдать таким работникам по окончании года справки 2-НДФЛ, в которых в п. 5.6 «Сумма налога, излишне удержанная налоговым агентом» нужно показать сумму излишне удержанного налога, равную разнице между перечисленным НДФЛ (п. 5.5 раздела 5 справки 2-НДФЛ) и исчисленным налогом (п. 5.3 раздела 5 справки 2-НДФЛ);

- разъяснить таким работникам, что за возвратом налога им необходимо обратиться в ИФНС, где они состоят на учете по месту пребывания (для работника-иностранца) или по месту жительства (для работника – гражданина РФ).

ВАЖНО В РАБОТЕ

Если переплата по НДФЛ была зачтена или возвращена работнику до конца года, за который составляются справки, отражать ее в отчетности не надо. Если суммы не зачли и не возвратили, то переплата фиксируется по строке 5.6.

Сведения о доходах в справке 2-НДФЛ с сумм, выплачиваемых в связи со смертью работника членам семьи в порядке наследования

Согласно ст. 141 Трудового кодекса РФ заработная плата, не полученная ко дню смерти работника, выдается членам его семьи или лицу, находившемуся на иждивении умершего на день его смерти. Данная норма корреспондирует ст. 1183 ГК РФ, согласно которой право на получение подлежавших выплате наследодателю, но не полученных им при жизни по какой-либо причине сумм заработной платы, приравненных к ней платежей и иных денежных сумм, предоставленных гражданину в качестве средств к существованию, принадлежит проживавшим совместно с умершим членам его семьи, а также его нетрудоспособным иждивенцам независимо от того, проживали они совместно с умершим или не проживали.

Пунктами 2, 3 ст. 1183 ГК РФ предусмотрено, что при отсутствии указанных лиц или при непредъявлении этими лицами требований о выплате таких сумм в течение четырех месяцев со дня открытия наследства соответствующие суммы включаются в состав наследства и наследуются на общих основаниях, установленных ГК РФ.

Согласно ст. 1112 ГК РФ не входят в состав наследства права и обязанности, неразрывно связанные с личностью наследодателя, а также права и обязанности, переход которых в порядке наследования не допускается ГК РФ или другими законами. Так, например, не входят в состав наследства обязательства гражданина-должника, которые прекращаются его смертью, если исполнение не может быть произведено без личного участия должника либо обязательство иным образом неразрывно связано с личностью должника (ст. 418 ГК РФ).

В соответствии с пп. 3 п. 3 ст. 44 НК РФ обязанность по уплате налога и(или) сбора прекращается со смертью физического лица – налогоплательщика или с признанием его умершим в порядке, установленном гражданским законодательством РФ.

При этом наследникам вменяется обязанность погашать задолженность умершего лица либо лица, признанного умершим, только по поимущественным налогам и в пределах стоимости наследственного имущества, в порядке, установленном гражданским законодательством РФ для оплаты наследниками долгов наследодателя. На основании п. 18 ст. 217 НК РФ не подлежат налогообложению (освобождаются от налогообложения) по НДФЛ доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов. При этом НК РФ не устанавливает каких-либо ограничений по освобождению от налогообложения доходов налогоплательщика, полученных им в порядке наследования, в зависимости от степени родства с наследодателем (письмо Минфина России от 26.07.2010 № 03-04-06/10-417).

Следовательно, у организации – налогового агента не возникает обязанности по удержанию НДФЛ с сумм вознаграждения, причитающегося умершему работнику и выплачиваемого в установленном порядке членам его семьи или лицу, находившемуся на иждивении умершего на день его смерти, либо наследникам в порядке, установленном ст. 1183 ГК РФ (п. 18 ст. 217 НК РФ, письма Минфина России от 04.06.2012 № 03-04-06/3-147, от 24.02.2009 № 03-02-07/1-87, письмо ФНС России от 30.08.2013 № БС-4-11/15797).

Иными словами, когда недополученные умершим работником доходы выплачиваются его наследникам, то НДФЛ с них не удерживается, так как указанные доходы входят в наследственную массу, а сумма, переходящая по наследству, НДФЛ не облагается. Такие доходы (п. 18 ст. 217 НК РФ) умершего работника, с которых НДФЛ не удерживался, в справке 2-НДФЛ не отражаются. Это связано с тем, что в этом документе, помимо облагаемых доходов, отражаются еще только частично облагаемые доходы (например, связанные с подарками, материальной помощью и др.).

Камеральная налоговая проверка справок 2-НДФЛ

Представляемые налоговыми агентами справки по форме 2-НДФЛ не являются ни налоговыми декларациями, ни расчетами в смысле ст.ст. 80, 88 НК РФ, поскольку содержат лишь информацию о выплаченных физическим лицам доходах и суммах начисленного и удержанного налога. Поэтому они не могут быть предметом камеральной налоговой проверки.

Кроме того, в справке 2-НДФЛ отсутствуют необходимые для контроля исчисления и уплаты НДФЛ данные (даты выплаты доходов работникам, сведения о фактически перечисленных в бюджет суммах налога и др.). Поэтому, учитывая специфику исчисления и удержания налоговым агентом НДФЛ в зависимости от сроков выплаты заработной платы за каждый месяц (п. 6 ст. 226 НК РФ), вопрос о правильности исчисления, удержания, полноты перечисления и размере пеней может решаться только в ходе проведения выездной налоговой проверки налогового агента (постановления ФАС Уральского округа от 13.09.2010 № Ф09-6098/10-С2, от 15.10.2009 № Ф09-8601/09-С3).

- Назад

- Вперёд

Нюансы оформления и процедура получения

Справка подготавливается и выдается бухгалтерией работодателя по месту работы физического лица. При увольнении этот документ могут выдать работнику вместе с трудовой книжкой. Если этого не произошло, то он может обратиться за получением справки к бывшему работодателю даже после увольнения.

При обращении за справкой работник не должен сообщать работодателю, для каких целей он хочет получить этот документ. Однако в законодательстве не предусмотрено ответственности для работодателя за отказ от выдачи документа.

Справка может быть подготовлена как в электронном виде, так и на бумажном носителе. В первом случае она заполняется на компьютере и подписывается электронной подписью руководителя. Такой вариант оформления документа чаще всего используется, когда работодатель сдает справку в ИФНС.

Если документ оформляется для работника, то он обычно изготавливается на бумажном носителе. Помимо заполнения разделов справки максимально полной и точной информацией (в соответствии с документами), справка должна содержать такие обязательные реквизиты:

- подпись руководителя (или же главного бухгалтера, если он на это уполномочен);

- печать организации (ставится в нижнем левом углу, на специальном месте для печати).

Подпись делается синей ручкой и не должна закрываться печатью. Исправления в документе не допускаются — если была допущена ошибка, необходимо заполнить чистый бланк заново. На подготовку справки работодателю отводится 3 рабочих дня с момента обращения работника.

Правила выдачи налогового вычета на ребенка в 2021 году подробно изложены в нашей статье. Как заставить работодателя выплатить вашу законную зарплату, вы узнаете прочитав нашу статью.

Чем отличается номинальная зарплата от реальной? Отличия подробно описаны здесь.